количество кредитов физических лиц в россии

Хороший год. Сколько банки заработали на кредитовании в 2020 году. Исследование Банки.ру

Проблемы с качеством кредитов впереди, ипотека остается драйвером розничного кредитования, а ставки скоро вырастут. Аналитики Банки.ру рассказали, что было с кредитами в 2020-м и будет в 2021 году.

Динамика активов, капитала, клиентских средств и совокупного кредитного портфеля банковского сектора по итогам кризисного 2020 года оказалась значительно выше аналогичных показателей 2019 года. Обусловлен такой рост не только переоценкой валютных активов и обязательств. Помогли государственные программы и меры поддержки населения и бизнеса.

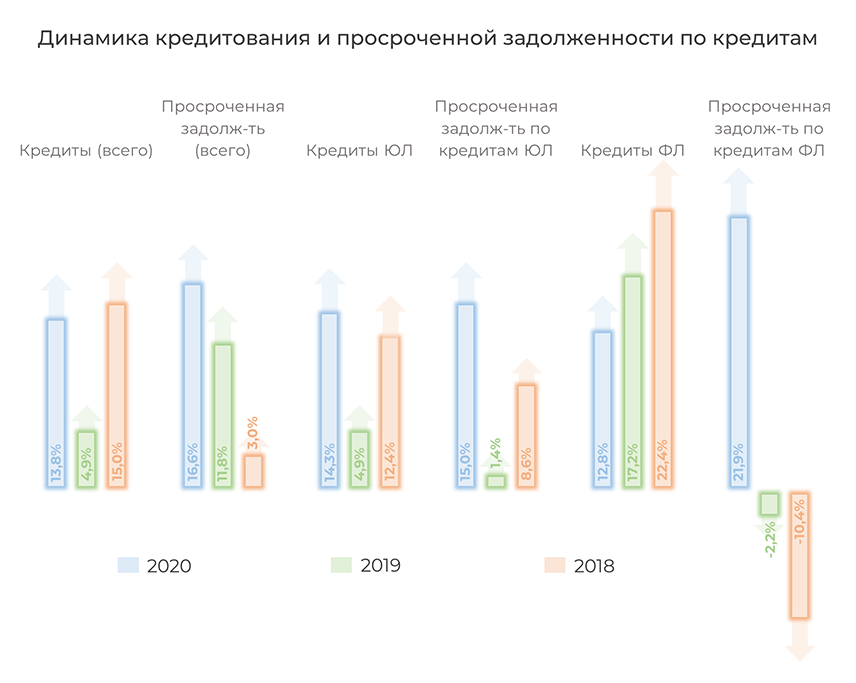

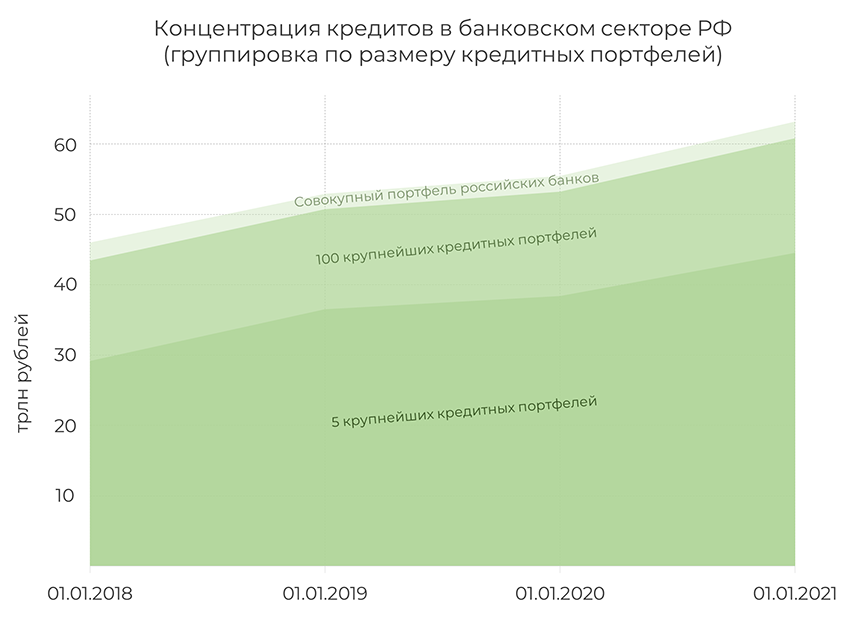

Совокупный кредитный портфель российских банков за 2020 год вырос на 13,8% — до 63,2 трлн рублей. Его динамика в трех из четырех кварталов была положительной: в I квартале — 6,5%, во II квартале совокупный кредитный портфель снижался на 0,8%, в III и IV кварталах — увеличивался на 6,6% и 1,0% соответственно. Четко прослеживается динамика ужесточения антикоронавирусных ограничений и восстановление при их ослаблении.

В 2020 году объем корпоративного кредитного портфеля российских банков увеличился на 5,4 трлн рублей, или на 14,3%, розничного — на 1,97 трлн рублей, или на 16,6%. Ровно ту же динамику показал и объем кредитов, выданных физическим лицам пятью крупнейшими розничными кредиторами: рост за год на 16,6%, или на 1,97 трлн рублей (в 2019 году — на 17,5%, или на 1,77 трлн рублей).

Такая довольно внушительная динамика в проблемный «ковидный» год обеспечена преимущественно принятыми мерами господдержки бизнеса и населения. То есть с прекращением этой поддержки в 2021 году мы увидим более естественную и, вероятно, более слабую динамику кредитования. При этом надо понимать, что значительная часть льготных кредитных средств, предоставленных бизнесу в прошедшем году, не работала на развитие и масштабирование деятельности и будет в лучшем случае рефинансироваться, в худшем — портить качество кредитных портфелей.

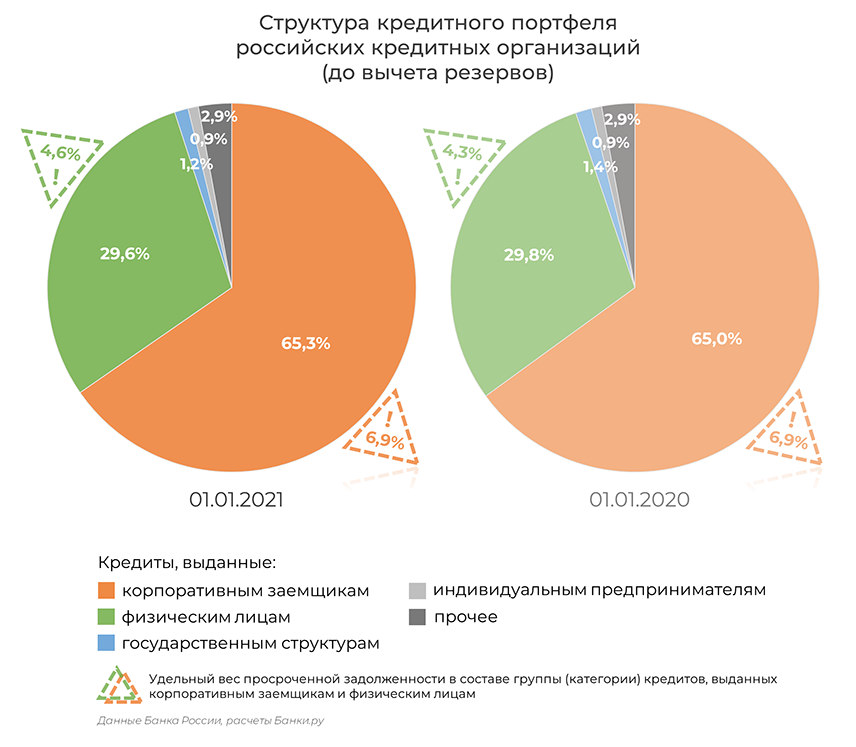

Доля валютных кредитов в 2020 году, в отличие от предшествующих трех лет, увеличилась. При этом в розничном сегменте она не изменилась и осталась на уровне немногим ниже 0,5% (на начало 2019 года — 0,7%, 2018 года — 0,9%, 2017 года — 1,5%), а в корпоративном портфеле их доля за 2020 год выросла с 23,7% до 26,0% (на начало 2019 года — 27,7%, 2018 года — 29,7%, 2017 года — 32,2%).

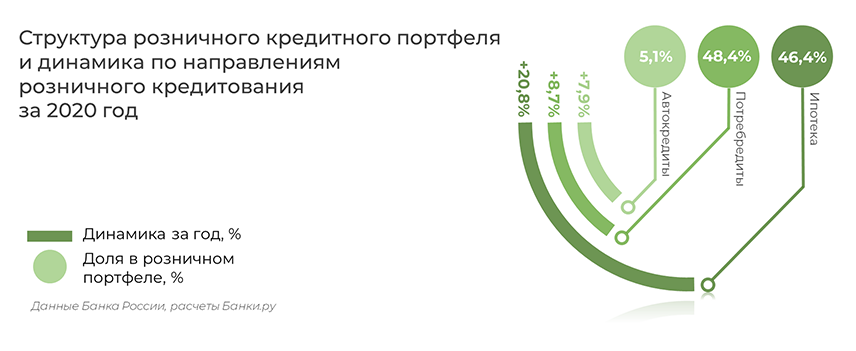

Удельный вес розничных кредитов в совокупном кредитном портфеле банковского сектора РФ сократился почти до уровня начала 2019 года — до 29,6%. Незначительно уменьшилась и доля кредитов, выданных госструктурам, — с 1,4% до 1,2%.

Динамика просроченной задолженности в розничном и корпоративном сегментах в течение 2020 года была разнонаправленной.

Просрочка по корпоративным кредитам снижалась в I квартале и в апреле, росла во II квартале, при этом уже во втором полугодии снова снижалась. Максимальная ее доля наблюдалась в июле (8,2%), минимальная (6,7%) — в апреле. Просроченная задолженность по кредитам, выданным физлицам, росла с начала года до августа включительно — с 4,3% до 4,8%, после чего снизилась до 4,7% и оставалась примерно на этом уровне до конца года.

В итоге рост совокупной просроченной задолженности за год составил 16,6% (годом ранее — 11,8%), но ее удельный вес в совокупном кредитном портфеле к 1 января 2021 года увеличился лишь до 6,0% (годом ранее — 5,9%). Стоит отметить, что, по данным ЦБ, на начало года насчитывалось 110 кредитных организаций с долей просрочки в кредитном портфеле свыше 10% и 75 банков с просрочкой свыше 15% (годом ранее таких было 126 и 87 соответственно).

Согласно официальной статистике Банка России, доля кредитов, просроченных более чем на 90 дней (NPL 90+), в кредитном портфеле банковского сектора увеличилась за 2020 год с 6,2% до 6,3% (на начало 2019 года этот показатель превышал 6,6%).

Самые выгодные кредиты достались сырьевикам

В портфеле кредитов, предоставленных российскими банками юридическим лицам и индивидуальным предпринимателям, на 1 января 2021 года преобладали предприятия следующих отраслей экономики: операции с недвижимостью, аренда и сопутствующие услуги (17,1%), оптовая и розничная торговля, ремонтные услуги (9,8%), сельское и лесное хозяйство (6,3%), транспорт и связь (5,9%), добыча полезных ископаемых (5,9%). Добывающая промышленность в 2020 году снова вошла в пятерку лидеров: доля предприятий этой сферы в 2019 году снизилась с 9,2% до 5,0%, но в 2020-м выросла до 5,9%.

Надо отметить, что, несмотря на связанные с коронавирусными ограничениями проблемы некоторых транспортных компаний, осуществляющих перевозки дальнего следования (в частности, за рубеж), доля предприятий сектора «транспорт и связь» осталась на четвертой позиции, хоть и уменьшилась за год с 6,7% до 5,9%.

Однако в периоды «локдаунов» и между ними не все банки — включая крупные и системно значимые — охотно кредитовали наиболее пострадавшие отрасли и людей, работающих в этих отраслях. Даже притом, что общий рост кредитования в прошедшем году все-таки во многом обязан мерам господдержки предприятиям, наиболее пострадавшим из-за введенных ограничений.

Тем не менее принятые меры господдержки помогли банкам в 2020 году не показывать ухудшение качества кредитных портфелей. Реальные же показатели изменения качества кредитов мы увидим уже в 2021—2022 годах. Тем более что в феврале глава ЦБ Эльвира Набиуллина уже заявляла, что банковская система страны полностью готова к отмене регуляторных послаблений, действующих до 1 июля текущего года.

В сегменте корпоративного кредитования в 2020 году можно отметить восстановление кредитной активности не столько с момента перехода ЦБ к снижению ключевой ставки, сколько с момента ослабления/снятия карантинных мер. При этом основную кредитную поддержку банков получили прежде всего представители стратегических и сырьевых отраслей экономики, а наиболее низкие процентные ставки «доставались» крупным и наиболее платежеспособным организациям, в том числе в рамках льготных государственных программ, тогда как для остального бизнеса, клиентов «с улицы», стоимость кредитования могла даже повыситься с учетом возросших экономических рисков.

Таким образом, рост кредитования юридических лиц в прошедшем году был бы ниже без послаблений со стороны регулятора и мощного роста после весеннего локдауна.

Исходя из наблюдаемой динамики и перечисленных факторов, аналитический центр Банки.ру прогнозирует рост объемов портфеля корпоративных кредитов российских банков на 5,8—10,5% за 2021 год. Доля просроченной задолженности в этом портфеле вырастет до 7,2—7,5%.

Совокупный портфель кредитов физическим лицам в текущем году увеличится на 8—15%. Удельный вес просрочки в розничном кредитном портфеле банковского сектора по итогам 2021 года будет находиться в диапазоне 4,8—5,2%.

На фоне общего ухудшения качества кредитных портфелей, которое ожидается после отмены послаблений от регулятора, заемщики более низкого качества могут перетекать в микрофинансовые организации, а спрос на потребительские кредиты со стороны качественных заемщиков из-за общего снижения реальных доходов в среднесрочной перспективе может снижаться.

Просрочка в ипотеке остается низкой

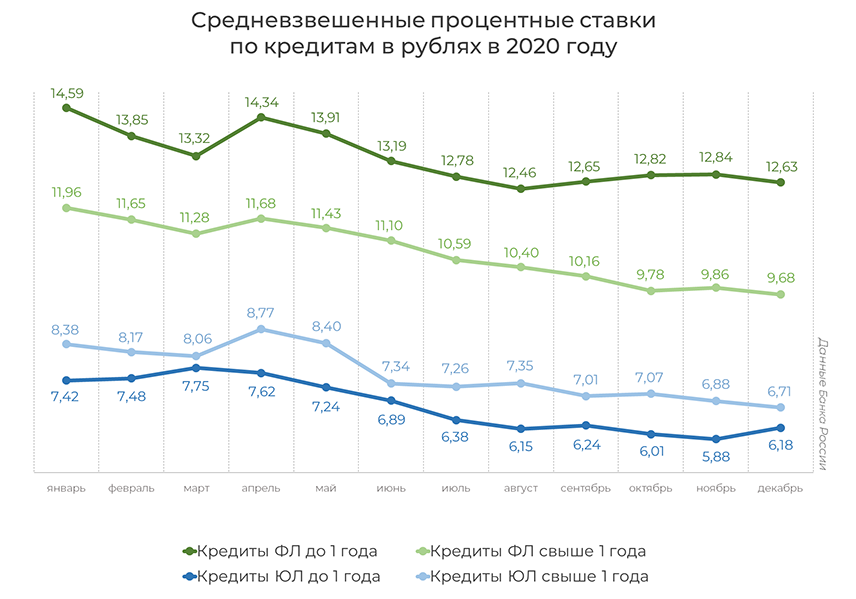

В 2020 год российский банковский рынок вошел с ключевой ставкой на уровне 6,25%, сниженной за три раза до 4,5% в первом полугодии и до 4,25% в июле. Общая динамика снижения видна на графике средневзвешенных ставок по кредитам выше, а рост в апреле — мае обусловлен, скорее, причинами, связанными с проблемами пандемических ограничений.

В материале «Кризис-2020: борьба с пандемией ключевой ставкой» мы уже делали акцент на кредитовании и ставках именно в период ограничений, связанных с пандемией COVID-19.

Восстановление потребительского спроса будет одним из драйверов восстановления экономики после «коронакризиса», это подстегнет и рынок кредитования на фоне сравнительно низких ставок. С другой стороны, представители ЦБ официально заявляли о возможности перехода к нейтральной ключевой ставке в 2021—2023 годах (курс на повышение уже взят), что традиционно чуть заранее может увеличить стоимость кредитования для населения.

Таким образом, учитывая динамику прошлых лет, мы прогнозируем к концу 2021 года средневзвешенные ставки по кредитам физлицам на уровне 12,7—13,3% для сроков до одного года, на уровне 9,7—10,3% для сроков свыше одного года.

Отдельно отметим, что средневзвешенная ставка по ипотечным рублевым кредитам в 2020 году снижалась почти каждый месяц, достигнув к 1 января 2021 года 7,38%, а в некоторых регионах и существенно более низких значений.

Наиболее низкие средневзвешенные ставки по рублевым ипотечным кредитам на конец 2020 года зафиксированы в Магаданской области (5,80%), Приморском крае (5,95%) и Чукотском автономном округе (6,07%). Самые высокие — в Ингушетии (8,63%), Чечне (8,05%), Севастополе (7,95%) и Республике Крым (7,70%).

Объемы выдачи ипотеки снова отметили исторический рекорд — за прошлый год было выдано 1,71 млн кредитов на сумму 4,29 трлн рублей (это больше суммы выдачи в 2019 году на 50,8% и на 42,57% превышает предыдущий рекорд 2018 года). При этом 72% кредитов выданы на приобретение недвижимости на вторичном рынке. Кроме того, после снижения в 2019-м, в прошедшем году на 6,9 процентного пункта увеличилось рефинансирование имеющихся кредитов — до 13,7% от выдачи.

Совокупный портфель ипотечных жилищных кредитов, выданных российскими банками, за 2020 год увеличился до 9,08 трлн рублей (+21,3%, или +1,59 трлн рублей за 12 месяцев). Доля валютной составляющей в этом портфеле за год снизилась с 0,28% до 0,18%. Общий объем валютных кредитов на начало 2021 года составлял 16,1 млрд рублей (годом ранее — 21,3 млн рублей). В 2020 году было выдано всего восемь ипотечных кредитов, номинированных в иностранной валюте.

Средняя сумма ипотечного кредита за весь 2020 год увеличилась с 2,24 млн до 2,51 млн рублей, однако с начала II квартала эта сумма стабильно растет. По данным Банка России, всего 3,6% кредитов выдается с первоначальным взносом менее 10%.

Доля просроченной задолженности по кредитам в рублях остается стабильно низкой, незначительно сократившись за 12 месяцев: 0,78% на 1 января 2021 года против 0,85% годом ранее. Доля валютной просрочки существенно не изменилась — 39,9% по итогам 2020-го против 40,8% по итогам 2019 года.

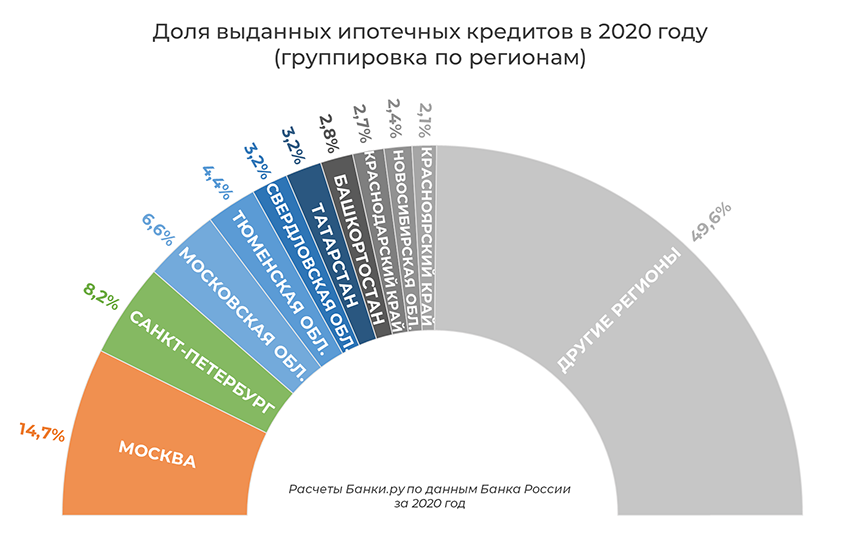

По данным Банка России, более трети всех ипотечных жилищных кредитов в России выдается в четырех регионах — Москве, Московской области, Санкт-Петербурге и Тюменской области. За 2019 год эта четверка лидеров не изменилась. На топ-10 регионов по объемам ипотечного кредитования приходится 50,4% от всех выданных кредитов по стране.

Все десять приведенных в графике регионов показали рост объемов выдачи ипотеки на уровне не менее 41,4%.

Средневзвешенные процентные ставки по рублевым ипотечным кредитам, выданным в 2020 году, в этих регионах находились в диапазоне 7,32—7,62%.

Программа льготных ипотечных кредитов на новостройки под 6,5% действует до 1 июля 2021 года. У продления этой популярной среди населения программы есть сторонники во власти, однако Эльвира Набиуллина уже в начале 2021 года отмечала, что программу нужно постепенно завершать, возможно, оставив ее только для определенных регионов с недостаточным предложением жилья, либо для регионов, где спрос на него восстановился и без поддержки субсидиями.

Свернуть популярную программу льготного ипотечного кредитования у регулятора вряд ли получится: ощутимое повышение ключевой ставки, разумеется, не рассматривается, поэтому единственным решением станут регулятивные ужесточения для банков при выдаче ипотечных ссуд. В этом случае даже при сохранении сравнительно низкой ключевой ставки и действия льготной ипотечной программы темпы роста розничного кредитования могут замедлиться, а население и вовсе перестанет получать какую-либо отдачу от мягкой процентной политики.

Помимо приведенных выше причин, влияющих на рынок кредитования в целом, поддержку росту ипотечного кредитования будут оказывать в первую очередь кредиты по госпрограмме субсидирования ставок и сравнительно низкий уровень этих ставок. Дополнительную уверенность получателям ипотеки на жилье на первичном рынке добавит активно действующий механизм финансирования строительства (через эскроу-счета). Ограничивать рост ипотеки будет вероятное снижение спроса из-за существенного роста цен на недвижимость.

К концу 2021 года, в отсутствие непредвиденных серьезных экономических шоков, мы ожидаем средневзвешенную процентную ставку по ипотеке в рублях на уровне 7,1—7,5% годовых, объем выданных ипотечных кредитов за год — на уровне 2,65—2,8 трлн рублей.

Полную версию обзора банковского сектора за 2020 год можно посмотреть здесь.

Российские банки в марте выдали рекордный объем кредитов населению

В марте российские банки выдали кредиты населению на 920,6 млрд руб., следует из предварительных данных мониторинга рынка розничных банковских услуг Frank RG. Такой объем сопоставим с пиковыми предновогодними периодами, когда банки традиционно удовлетворяют спрос перед праздниками — например, в декабре 2019 года выдачи в рознице составили 962 млрд руб.

Почти 1 трлн новых розничных ссуд в марте — рекордный результат для этого месяца: такого не было ни разу с 2013 года (более ранними данными Frank RG не располагает), сообщила РБК аналитик компании Анастасия Зюркалова.

Рост во всех сегментах

Почему банки нарастили выдачи

По данным Банка России, в марте темпы кредитования в рознице выросли на 1,9%. Такой месячный прирост не наблюдался ни разу в течение всего прошлого года, следует из статистики ЦБ.

На фоне обвала рубля и паники на мировых рынках банки фиксировали ажиотажный спрос на кредиты со стороны граждан, писал РБК. Рост заявок на новые ссуды наблюдался в сегментах необеспеченного кредитования, POS-кредитования, а также автокредитования. Крупные игроки, в частности Сбербанк, сообщали о всплеске обращений клиентов за ипотекой.

Представители банков связывали активность клиентов с ожиданиями роста кредитных ставок. Организации, которые специализируются на автокредитовании, также объясняли высокий спрос предстоящим повышением цен на машины.

«Фактически часть заемщиков досрочно реализовала свой спрос на кредиты, опасаясь их удорожания либо роста отказов в будущем», — считает руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. Он, однако, уверен, что уже по итогам апреля выдачи резко сократятся.

«Сказалось введение режима самоизоляции, что ограничило возможности получения кредитов в отделениях, многие граждане отказались от кредитов, опасаясь потери работы либо резкого снижения доходов. Да и банки в условиях возросших рисков начали корректировать свои риск-модели, что, безусловно, найдет отражение в росте отказов», — пояснил Доронкин. По оценкам НКР, в апреле объем выдач потребкредитов упадет более чем на 20% в годовом выражении, а у некоторых видов ссуд сокращение достигнет 30–40%.

В апреле потребкредитование ждет «если не полная остановка, то во всяком случае очень резкое снижение объема новых выдач», утверждает аналитик банковской группы агентства Moody’s Светлана Павлова. Помимо режима самоизоляции и ужесточения политики банков на динамику повлияют кредитные каникулы. «Кредитные каникулы позволяют не выплачивать старые займы, а значит, не брать новые на их рефинансирование, что в обычной ситуации характерно для части заемщиков», — резюмировала Павлова.

Россияне в августе взяли кредитов почти на 1 трлн рублей

«За месяц банки одолжили населению 962,7 млрд руб. без учета микрокредитов и кредитных карт, что на треть больше показателя августа прошлого года», – сообщили «Ведомостям» в аналитической компании Frank RG. В июле было выдано кредитов почти на 936 млрд руб. – почти на четверть (23%) больше, чем в прошлом году. При этом аналитики Frank RG подчеркивают, что «в отношении к предыдущему месяцу выдачи в августе выросли не так сильно, как в июле и июне, когда люди активно брали кредиты после окончания ограничительных мер».

Анализ показывает, что главным фактором кредитной активности стала ипотека – на нее пришлась половина всех кредитов физлицам. Причем существенная их часть – на госпрограмму с пониженными процентными ставками. «Россияне подали более 500 000 заявлений на льготную ипотеку по ставке не более 6,5% и получили к настоящему моменту свыше 130 000 кредитов на 360 млрд руб.», – сообщал в конце августа гендиректор Дом.РФ Виталий Мутко.

Более 40% всех кредитов (441 млрд руб.) в августе выдал Сбербанк. «Сбербанк в августе выдал рекордный объем кредитов розничным клиентам, в 1,5 раза превышающий среднемесячную сумму до кризиса и пандемии», – говорится в пресс-релизе банка. При этом «кредитование росло одинаково как в потребительском, так и в ипотечном сегменте». Рост выдачи кредитов населению отмечают и другие крупные банки – ВТБ, «Тинькофф», «Открытие» и «Абсолют банк». Так, ВТБ в августе выдал кредитов физлицам более чем на 152 млрд руб., на 17,5% превысив результат августа 2019 г. Пресс-служба банка «Открытие» сообщила, что объем выдач кредитов наличными по итогам августа составил 14,1 млрд руб., ипотеки – 13,2 млрд руб. Это превышает показатели предыдущего года на 14 и 62% соответственно.

Потенциал заемщиков исчерпан

«После чрезвычайно тревожной и туманной в плане перспектив весны летом население начало возвращаться к своим жизненным планам, а на них требовались финансы, – объясняет старший аналитик ИАЦ «Альпари» Анна Бодрова. – Окончательно понять, какова ситуация с доходами и на что далее можно рассчитывать, стало возможно примерно к июлю. Тогда же банки начали получать лавину заявок на кредитование. К августу банки начали выносить решения по кредитам и выдавать их – вот и получилось, что у довольно затяжного процесса оказался столь яркий «хвост».

Глава Конфедерации обществ потребителей Дмитрий Янин полагает, что бум в кредитовании частного сектора компенсируется осторожным отношением банков к выдаче кредитов корпоративным клиентам. «Как кредитовать корпоративных заемщиков, непонятно: их перспективы неопределенны, к тому же в случае ликвидации компании с нее ничего не возьмешь, – отмечает он. – А физлица более уязвимы перед банками: их долги можно продать коллекторам, можно изъять их имущество».

Янин считает, что кредитному буму способствует политика Банка России, который продлил до 31 декабря 2020 г. часть регуляторных послаблений, введенных с началом пандемии на период до 30 сентября. В частности, Центробанк снял дополнительную нагрузку на капитал банков, которая возникала бы при реструктуризации задолженности. Кроме того, снижаются надбавки к коэффициентам риска по потребкредитам, которые будут выданы с 1 сентября. «Это будет способствовать поддержанию устойчивых темпов роста кредитования и доступности кредитов для граждан», – подчеркивалось в сообщении Банка России.

Янин уверен, что в сентябре рост кредитования населения продолжится. «Предельная долговая нагрузка при принятии решения о выдаче кредита с 1 сентября стала фикцией. Бери кредит любой желающий», – иронизирует он. Но результатом кредитного бума, по его словам, станут рост закредитованности населения и рост прибыли банков. Плюсом можно считать только рост выдачи ипотеки. «Все последние 15 лет банки с большой осторожностью подходили к выдаче ипотечных кредитов, и уровень просрочек по ипотеке поэтому низкий», – объясняет эксперт.

Рейтинг российских банков в сегменте потребительского кредитования по итогам первых девяти месяцев 2020 года

Банки.ру запускает серию исследований лидеров отечественного рынка потребительского кредитования¹. В этом материале мы рассмотрели портфели потребительских кредитов банков, уровень просроченной задолженности по ним, объем и количество выдач физическим лицам по регионам кредитования, видам кредитов, в разрезе требований к обеспечению и документам. Также мы проанализировали сроки выдаваемых кредитов, средние процентные ставки по ним и оценили средний процент одобрения заявок.

Анкеты для участия были разосланы топ-100 банков по объему розничного кредитного портфеля, по данным финансового рейтинга Банки.ру. С полной версией рейтинга можно ознакомиться здесь.

В исследовании приняло участие 17 банков, совокупный портфель потребительских кредитов² которых по состоянию на 1 октября 2020 года составлял 2,4 трлн рублей. Первое место по данному показателю занял банк ВТБ с размером портфеля потребительских кредитов в 1,44 трлн рублей. Вторым стал Газпромбанк с портфелем в 237,2 млрд рублей. Третью строчку занял Россельхозбанк с размером портфеля в 187,6 млрд рублей. По итогам первых трех кварталов текущего года 100 млрд рублей превышают также портфели потребкредитов Райффайзенбанка и Росбанка. Более половины розничного кредитного портфеля потребкредиты занимают в бизнесе ОТП Банка, Райффайзенбанка, Челиндбанка и Примсоцбанка.

Топ-10 банков по объему портфеля потребительских кредитов на 1 октября 2020 года

Портфель потребительских кредитов на 01.10.20, млрд рублей

Доля в розничном кредитном портфеле на 01.10.20, %

Наименьшая доля просрочки наблюдается в портфеле Челябинвестбанка (1,25%). Также в тройке «отличников» по этому показателю Челиндбанк (2,83%) и Газпромбанк (3,14%). Наибольшая же просрочка зафиксирована в портфеле Совкомбанка (21,62%). Средний показатель просрочки по итогам первых девяти месяца года среди респондентов составил 8,5%. Однако, так как ряд игроков не раскрыли свои данные по этому показателю, реальная цифра может быть иной.

Топ-5 банков с наименьшей долей просроченной задолженности в портфеле потребительских кредитов на 1 октября 2020 года

Доля просроченной задолженности в портфеле потребительских кредитов на 01.10.20, %

Объем просроченной задолженности по портфелю потребительских кредитов на 01.01.20, млн рублей

За первые девять месяцев текущего года банки-респонденты совокупно выдали 2,7 млн потребительских кредитов на сумму 997,4 млрд рублей. Лидером по объему и количеству предоставленных кредитов стал ВТБ. Наряду с ним в первую тройку по объему выданных займов входят Газпромбанк и Россельхозбанк, а по количеству — ОТП Банк и Совкомбанк.

Топ-10 банков по объему потребительских кредитов за первые девять месяцев 2020 года

Объем потребительских кредитов, млрд рублей

Всероссийский Банк Развития Регионов

Топ-10 банков по количеству потребительских кредитов за первые девять месяцев 2020 года

Количество потребительских кредитов, тыс. шт.

Всероссийский Банк Развития Регионов

Более 99% всех выдач приходится на необеспеченные кредиты наличными. POS-кредиты предоставляет только ОТП Банк (их доля составляет 95% в количественном выражении и 75% — в объемном).

Доля потребительских кредитов с поручительством совокупно по участникам рейтинга составила 0,6%, а процент залоговых займов — 0,4% в объемном выражении и 0,1% в количественном.

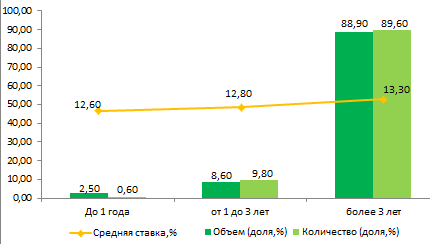

Основная часть всех предоставленных респондентами потребительских кредитов выдавалась на срок более трех лет без подтверждения дохода.

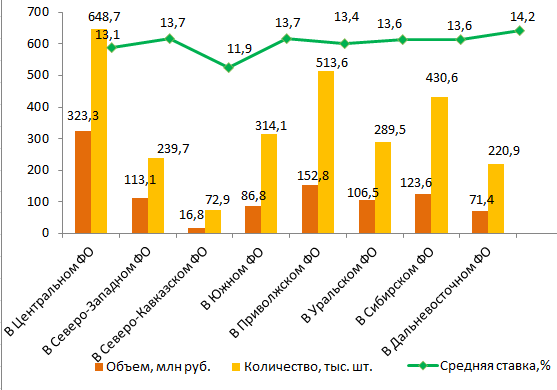

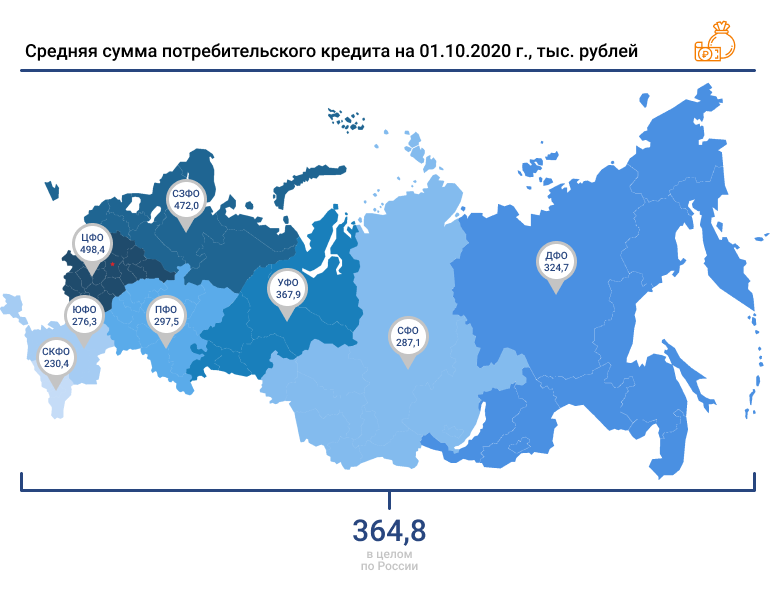

Больше всего займов в первые три квартала года было выдано в Центральном, Приволжском и Сибирском федеральных округах, а наименьшая доля выдач характерна для Северо-Кавказского федерального округа. Не выравнивает динамику даже то, что в последнем регионе отмечается наименьшая средневзвешенная ставка (11,9%, а не 12,9%, как в целом по РФ).

Лидируют по среднему размеру потребительского кредита Центральный и Северо-Западный ФО, а наименьший средний чек отмечается в Северо-Кавказском и Южном ФО. В целом же по России средняя сумма потребительского кредита, согласно данным заполненных банками анкет, на 1 октября 2020 года составляла 364,8 тыс. рублей. При этом в отношении всех банков НБКИ зафиксировало этот показатель на уровне 232,3 тыс. рублей, отметив прирост в 30% по сравнению с октябрем 2019 года.

Средний процент одобрения поданных заявок в банках-участниках составил по итогам первых девяти месяцев года 34,3%, что коррелирует с цифрами по РФ в целом (38,7% в оценке БКИ «Эквифакс»).

Рейтинг составлен 17 декабря 2020 года.

Инна СОЛДАТЕНКОВА, отдел анализа банковских услуг Банки.ру

¹ Первый рейтинг составлен нами на основании данных анкет по отчетности РСБУ за первые три квартала 2020 года. В дальнейшем мы планируем выпускать исследования по итогам каждого полугодия.

² К потребительским кредитам в данном исследовании мы относим кредиты наличными и POS-кредиты.