коммерческие банки создают деньги при возврате кредита с процентами

Банковский кредит: его виды, классификация, принципы и требования к процессу кредитования

Термин «кредит» используется для обозначения товарного кредита (предоставление в заем вещей), коммерческого кредита (предоставление в заем денег или вещей в виде аванса, предварительной оплаты, отсрочки или рассрочки платежа за товары, работы, услуги), бюджетного кредита (предоставление бюджетных средств юридическим лицам на возвратной и возмездной основе) и налогового кредита (отсрочка уплаты части налога на прибыль или иного налога).

Принципиальный момент — определение кредита как банковского продукта (результата деятельности сотрудников банка). В современной литературе обосновываются два взаимосвязанных подхода к решению данного вопроса.

С одной стороны, сам кредит предлагается понимать на двух уровнях — как определенную денежную сумму, выделяемую банком на известную цель, и как определенную технологию удовлетворения заявленной заемщиком финансовой потребности, с другой стороны, предлагается различать указанную технологию и результаты ее применения. Воспользовавшись этим подходом, можно утверждать, что кредит как продукт деятельности банка представляет собой:

Что касается всех других предприятий, организаций, учреждений и физических лиц (нефинансовый сектор экономики), то кредитные отношения банка с ними имеют другой характер — здесь банк практически всегда является стороной, дающей кредит. Далее речь идет именно об активном банковском кредитовании.

1. Классификация кредитов

1.1. По экономическому назначению кредита

платежные (на проведение конкретной коммерческой сделки или удовлетворение временной нужды)

потребительские кредиты (физическим лицам).

1.1.2. Несвязанный (без указания конкретной цели).

1.2. По форме предоставления кредита

1.3. По технике предоставления кредита

1.3.2. С овердрафтом (схема кредитования, дающая клиенту право оплачивать с расчетного счета товары, работы, услуги своих контрагентов в сумме, превышающей объем кредитовых поступлений на его счет, т.е. иметь на этом счете дебетовое сальдо, максимально допустимые размер и срок которого устанавливаются в кредитном договоре между банком и данным клиентом; различают краткосрочный, продленный, сезонный виды овердрафта).

1.3.3. В виде кредитной линии:

Контокоррентная кредитная линия предполагает такое кредитование текущих производственных нужд заемщика (в пределах оговоренного лимита сумм и установленного срока действия соглашения), когда кредиты непрерывно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счете, сочетающем в себе свойства ссудного и расчетного счетов (дебетовое его сальдо показывает сумму долга заемщика банку, кредитовое — наличие у заемщика свободных средств); лимит при этом каждый раз восстанавливается. Контокоррентный кредит погашается путем зачисления в кредит счета любых поступлений в адрес заемщика.

1.3.4. Комбинированные варианты.

1.4. По способу предоставления кредита

1.5. По времени и технике погашения кредита

1.5.2. Погашаемые равными долями через равные промежутки времени (этот вариант, как и следующий, предполагает согласование графика погашения основной суммы долга и процентов с указанием конкретных дат и сумм). Фактически это так называемый простой кредит (с ежемесячными равными суммами платежей).

1.5.3. Погашаемые неравными долями через различные промежутки времени:

2. Принципы кредитования

3. Требования к процессу выдачи кредитов

4. Требования к процессу возврата кредита и уплаты процентов

Задолженность по кредитам, безнадежная и/или признанная нереальной для взыскания, в установленном порядке списывается с баланса банка за счет средств специально формируемого на такой случай резерва, а при недостатке таких средств относится на убытки отчетного года.

До принятия решения о целесообразности предоставления кредита банк-кредитор должен:

5. Кредитная политика банка и механизмы ее реализации

Формулирование политики банка составляет один из этапов планирования его деятельности. Определить и утвердить кредитную политику — значит сформулировать и закрепить в необходимых внутрибанковских документах позицию руководства банка как минимум по следующим вопросам:

1. приоритеты банка на кредитном рынке, имея в виду под этим предпочтительные для данного банка:

Способы выдачи кредита в 2021 году

Порядок выдачи кредита – одно из основных условий кредитного договора. Кроме того, с их помощью классифицируются кредиты. Существуют следующие способы выдачи кредита:

Задолженность по кредиту отражена на активных счетах. При выдаче кредита можно говорить об обороте дебета счета, при погашении об обороте кредита. При этом общее сальдо всегда дебетовое и отражает размер долга.

Способы и порядок предоставления различных видов кредитов зависят как от кредитной организации, которая выдает средства, так и от кредитной программы и клиента.

Формы выдачи банковского кредита

Рассмотрим только банковский кредит, поскольку еще существуют коммерческие займы, государственные, международные кредиты, гражданские займы и т.д.

В случае банковского кредита речь идет исключительно о капитале. Выдавать его в долг могут только организации, имеющие лицензию Центрального банка России на осуществление кредитной деятельности. Однако сфера применения такого займа гораздо шире, чем, например, коммерческого кредита.

Особенности предоставления кредита банками:

При этом, выдавая средства, кредитная организация взимает плату за пользование своими услугами. Она выражается в процентах по кредиту, которые выплачивает клиент.

Выдавая кредит, банк может сделать это различными способами:

Другие признаки классификации займов

В зависимости от того, на чем базируется классификация, можно выделить и другие формы кредитов. Например:

Банковские кредиты также можно подразделить в зависимости от срока исполнения обязательств (возврата кредита) получателем займа:

Займы могут отличаться и в зависимости от способа погашения. Так некоторые кредиты погашаются заемщиком единоразово, то есть дифференциация процентов не требуется. Другие займы возвращаются постепенно. Тогда в банковском договоре прописываются антиифляционные меры для защиты состояния кредитора.

Коммерческие банки создают деньги при возврате кредита с процентами

Компания, которая оказывает финансовые услуги: например, открывает вклады, выдает кредиты, помогает бизнесу выпускать ценные бумаги

Банк — это компания, которая занимается операциями с деньгами, ценными бумагами и драгоценными металлами. Он оказывает финансовые услуги государству, физическим и юридическим лицам.

Рассказываем, какие банки бывают, чем они занимаются и на чем зарабатывают.

Что делают банки

Банки делают три вещи: хранят деньги, дают их в долг и проводят платежи. Они зарабатывают на комиссиях, процентах и обслуживании.

Вклады. Организации, предприниматели и физлица могут сдать деньги в банк на хранение. Вклад помогает обеспечить безопасность денег и заработать проценты, которые могут частично или полностью покрыть обесценивание средств — инфляцию.

Когда вкладчик приносит деньги, банк переводит определенный процент на специальный счет в Центральном банке: там деньги хранят до тех пор, пока клиент не решит их забрать. Остальную сумму банк пускает в оборот и зарабатывает на ней. Например, выдает кредит другому клиенту. Отсюда берутся проценты по вкладу: банк делится с вкладчиком частью прибыли, которую получил за то время, пока использовал его деньги.

Деньги со вклада можно забрать в любой момент, если в договоре не прописаны другие условия. Но банку это невыгодно: он успел заработать меньше, чем рассчитывал. Поэтому процент, который получит клиент, будет маленьким.

Кредиты. У банка можно взять деньги в долг под проценты и постепенно возвращать. Это может сделать даже государство, но не у любого банка. Если деньги не вернуть, назначат штрафы и запретят выезд за границу.

Платежи. Банки предоставляют возможность совершать денежные переводы. Они позволяют моментально оплатить товар или услугу, уплатить налог или отправить деньги близким. Банк использует цифровые деньги и следит, чтобы платеж прошел быстро и безопасно. Если возникнет проблема, он возьмет риски на себя.

Виды банков

В России двухуровневая банковская система: первый уровень — Центральный банк, второй — коммерческие банки. У каждого свои функции.

Центральный банк. Банк России — главная кредитная структура государства. Он помогает власти разрабатывать меры сдерживания инфляции, но остается независимым: правительство не отвечает по обязательствам Центробанка, а Центробанк — по обязательствам правительства.

Банк России может выдавать кредиты другим государствам, а населению — нет. Вот что он делает внутри страны:

В кризисной ситуации Центробанк может кредитовать коммерческие банки.

Коммерческий банк. Это частный банк, который оказывает услуги физическим и юридическим лицам: размещает денежные средства на вклады, выдает кредиты, обслуживает счета, обменивает валюту и консультирует по финансовым вопросам.

Коммерческие банки бывают государственными, муниципальными и частными — форма собственности зависит от того, кто создал организацию и владеет ее акциями.

Чтобы банк мог работать, он должен получить лицензию Центробанка. Есть два вида лицензии: базовая и универсальная.

В базовой лицензии есть ограничения: например, нельзя обслуживать иностранных клиентов и открывать филиалы за рубежом. Минимальный уставный капитал при базовой лицензии — 300 млн рублей.

Универсальная лицензия позволяет совершать все виды банковских операций, в том числе и международные. Минимальный уставный капитал при такой лицензии — 1 млрд рублей.

Банки могут быть специализированными и универсальными. Специализированные банки выбирают одно направление. Выделяют три вида таких банков:

Иногда выделяют еще один вид — банк потребительского кредита. Такие банки берут кредит в другой организации и из этой суммы предлагают клиентам-физлицам рассрочку на короткий или средний срок. Например, на покупку кофемашины для дома.

Универсальные банки работают со всеми направлениями.

Операции коммерческих банков

Коммерческие банки могут выполнять несколько видов операций.

Депозитные. Банки размещают вклады, обслуживают счета клиентов, начисляют проценты и обеспечивают возврат средств.

Кредитные. Банки предоставляют кредиты, зачисляют заемные средства на счет, принимают платежи по договору, реструктуризируют кредиты.

Обслуживание счетов. Банки обслуживают клиентские счета, проводят безналичные и наличные расчеты, выводят, зачисляют, переводят средства, исполняют платежные поручения.

Обслуживание карт. Банки проводят операции, связанные с использованием банковской карты: выпускают и перевыпускают карту, проводят платежи и зачисления.

Валютные операции. Банки продают и покупают иностранную валюту, конвертируют ее по запросу клиентов.

Денежные переводы. По поручению клиентов банки переводят деньги на счета других граждан или юридических лиц.

Правовые формы банков

Есть два вида банков по правовой форме: общество с ограниченной ответственностью и акционерное общество.

Общество с ограниченной ответственностью (ООО). Учредителями таких банков могут быть компании и физлица. Количество участников общества ограничено: их не может быть больше 50.

Чтобы открыть ООО, участники делают вклад в уставный капитал — деньгами, ценными бумагами или имуществом. Чем больше вклад, тем больше доля участника в компании и тем большую часть прибыли он получит. Минимальный размер доли — 10 000 ₽. Если участник захочет выйти из состава держателей капитала, он может потребовать выплатить сумму доли согласно уставу банка.

Акционерное общество (АО). Выделяют НАО (АО) и ПАО — непубличные и публичные акционерные общества. Капитал таких банков делят между собой акционеры: чем больше акций у держателя, тем больше у него прав.

Основные различия между непубличным и публичным акционерным обществом:

Что такое веб-банкинг

Это форма дистанционного обслуживания клиентов. Чтобы получить услугу, физлицу или юрлицу достаточно установить официальное мобильное приложение и зарегистрироваться в личном кабинете.

Обычно в приложении или личном кабинете есть дополнительные услуги:

Веб-банкинг нужен, чтобы клиент мог видеть состояние счетов, легко управлять ими и получать услуги без похода в отделение или звонка оператору.

Банковская тайна

Закон и профессиональная этика обязывают сотрудников соблюдать банковскую тайну — не разглашать персональную информацию о клиентах, счетах, вкладах и операциях.

Раскрыть банковскую тайну можно по запросу суда, антимонопольного комитета, арбитражного управляющего, налоговых или следственных органов, страховых компаний при наступлении страхового случая. Еще банки обязаны информировать Росфинмониторинг обо всех переводах частных лиц на разовую сумму более 100 000 ₽, компаний — от 600 000 ₽.

В других случаях за разглашение конфиденциальных сведений закон предусматривает административную, гражданскую и уголовную ответственность.

Как банки создают деньги

Всех нас зачаровывают большие количества денег. Однако в большинстве сделок мы пользуемся не наличностью, а чеками, то есть текущими счетами в коммерческих банках и сберегательных учреждениях. Объемы этих вкладов по своим размерам значительно превосходят объемы наличности, хранящейся в банках. Кто создает эти вклады? Уполномоченные коммерческих банков, отвечающие за выдачу ссуд. Как они это делают? С помощью компьютеров и принтеров. Не правда ли, звучит, как репортаж из программы «60 минут», требующий расследования в Конгрессе. Но на самом-то деле властные банковские ведомства прекрасно осведомлены о том, что банки и сберегательные учреждения действительно создают деньги в форме чековых депозитов. Фактически Федеральная резервная система доверяет этим институтам формирование значительной части денежного предложения в стране.

Поскольку основную долю всех чековых депозитов образуют бессрочные вклады коммерческих банков, в этой главе мы попробуем разобраться, как коммерческие банки могут создавать депозитные деньги. В частности, мы опишем и сравним возможности создания денег, имеющиеся у: 1) отдельного коммерческого банка как одного из компонентов системы, состоящей из многих банков; 2) системы коммерческих банков в целом. На протяжении всей этой главы вы должны помнить, что сберегательные учреждения тоже открывают текущие счета, поэтому, употребляя термин «коммерческий банк», мы подразумеваем «депозитное учреждение» вообще. Точно также термин «чековый депозит» может быть заменен термином «бессрочный вклад» («депозит до востребования»).

Балансовый отчет коммерческого банка

Понимание основных элементов балансового отчета коммерческого банка и характера изменений этих элементов в результате различных сделок даст нам ценный аналитический инструмент для изучения работы денежной и банковской систем.

Активы = Обязательства + Собственный капитал.

Изучение способности коммерческих банков к созданию денег с помощью их балансового отчета очень ценно по двум причинам.

1. Балансовый отчет банка дает нам точку отсчета, начиная с которой мы можем вводить новые термины в более или менее систематическом порядке.

2. Использование балансовых отчетов позволяет нам количественно выразить некоторые важнейшие понятия и соотношения, понимание которых вызывает трудности, если описывать их лишь словами.

Пролог: золотых дел мастера

Давайте воспользуемся балансовыми отчетами для того, чтобы разобраться, как действует банковская система частичных резервов. Характерные черты и функции этой системы легче представить себе с помощью небольшого экскурса в экономическую историю.

Когда наши дальние предки начали использовать золото для осуществления сделок, стало очевидно, что и покупателям, и торговцам неудобно и небезопасно перевозить, взвешивать и проверять на чистоту золото всякий раз при заключении сделки. Поэтому в практику вошло правило отдавать золото на хранение золотых дел мастерам, которые имели подвалы или специальные кладовые и были готовы за плату предоставить их в распоряжение клиентам. Получив золотой вклад, золотых дел мастер выдавал вкладчику расписку. Вскоре товары стали обменивать на расписки золотых дел мастеров, и такие расписки превратились в раннюю форму бумажных денег.

При этом золотых дел мастера — фактически прообраз банкиров — использовали 100%-ную резервную систему, то есть их бумажные деньги (расписки), находившиеся в обращении, полностью обеспечивались золотом. Но, видя готовность людей принимать расписки в качестве бумажных денег, золотых дел мастера начали осознавать, что хранимое ими золото редко востребуется. Практически они обнаружили, что количество золота, которое люди еженедельно или ежемесячно помещают к ним на хранение, превосходит количество изымаемого золота.

В один прекрасный момент какому-то сообразительному золотых дел мастеру пришла в голову идея, что бумажные деньги можно выпускать в большем объеме по сравнению с объемом имеющегося золота. Он стал направлять эти избыточные бумажные деньги (расписки на изъятие золота) в обращение, выдавая под проценты ссуды торговцам, производителям и потребителям. Заемщики с готовностью соглашались брать ссуды этими расписками за золото просто потому, что их стали широко принимать в качестве средства обращения.

Так зародилась банковская система частичных резервов. Если бы, например, наш изобретательный золотых дел мастер ссужал суммы, равные количеству находящегося у него на хранении золота, то общая стоимость бумажных денег в обращении вдвое превышала бы стоимость золота и резервы составляли бы 50% стоимости выпущенных бумажных денег.

Банковская система частичных резервов, действующая в современном обществе, отличается двумя важными особенностями.

1. Создание денег и резервы. В такой системе банки имеют возможность создавать деньги. Когда золотых дел мастер давал ссуду бумажными деньгами, не обеспеченными полностью золотыми резервами, как раз и происходило создание денег. Разумеется, количество этих денег, которое мог создать золотых дел мастер, зависело от размера резерва, который он признавал благоразумным держать на руках. Чем меньший резерв он считал целесообразным, тем большее количество денег он мог создать.

Хотя золото больше не используется для «поддержки» денежного предложения (гл. 13 Деньги и банковское дело), банковское кредитование (создание денег) сегодня ограничивается объемом резервов, который банк считает необходимым или, согласно действующим правилам, обязан держать.

2. Банковская паника и регулирование. Банки, действующие на основе частичных резервов, уязвимы для банковской паники, или «наплыва требований». Наш золотых дел мастер, выпустивший бумажных денег на сумму, вдвое превышающую стоимость золотого резерва, разумеется, не сумеет обратить все эти деньги в золото, если вдруг все владельцы бумажных денег одновременно потребуют обменять их на золото. Многие европейские и американские банки действительно рухнули буквально в один день именно в результате такого неблагоприятного стечения обстоятельств. Но вместе с тем банковская паника очень маловероятна, если банк держит резервы разумных размеров и проводит осторожную кредитную политику. В самом деле, основная причина и цель жесткого регулирования банковской системы — предотвращение наплыва требований в банки. К тому же именно по этой причине и ради этой цели в США действует система страхования депозитов (см. гл. 13).

Отдельный коммерческий банк

Теперь нам надо понять, каким образом создает деньги отдельный банк, входящий в систему многих банков. Из каких статей состоит балансовый отчет коммерческого банка? Как отдельный коммерческий банк создает деньги? Если он в состоянии создавать деньги, то способен ли он уничтожить их? Какие факторы диктуют банкам способы создания денег?

Строение коммерческого банка

Чтобы ответить на эти вопросы, надо знать содержание и структуру балансового отчета коммерческого банка и понимать, как конкретные сделки отражаются в нем. Для начала обратимся к организации местного коммерческого банка.

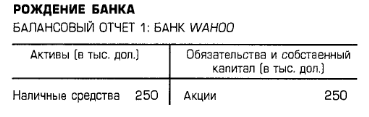

Владельцы нового банка выпустили в продажу его акции на сумму 250 тыс. дол. Часть акций они купили сами, другую часть продали различным людям. В результате у банка теперь есть на руках 250 тыс. дол. наличных средств и проданные акции стоимостью 250 тыс. дол. Естественно, наличные являются активом банка. Имеющуюся у банка наличность иногда называют кассовой наличностью, или деньгами в кассе. Между тем проданные акции составляют такой же объем требований, предъявляемых владельцами к активам банка. Акции являются собственным капиталом банка и составляют его чистую стоимость, хотя для владельцев акций они представляют собой активы. В данный момент балансовый отчет банка выглядит так:

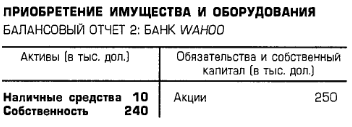

Сделка 2: становление предприятия. Теперь совету директоров нужно перевести новый банк из области проектов в сферу живой реальности. Первым шагом должно стать приобретение недвижимого имущества и оборудования. Предположим, директора, уверенные в успехе своего предприятия, покупают здание за 220 тыс. дол. и конторское оборудование на сумму 20 тыс. дол. Эта простая сделка изменяет лишь структуру активов банка. Теперь наличных средств у банка стало меньше на 240 тыс. дол. и появились активы в виде новой собственности стоимостью 240 тыс. дол. Обозначив звездочкой статьи, затрагиваемые каждой сделкой, мы обнаружим, что по завершении сделки 2 балансовый отчет будет выглядеть следующим образом:

Обратите внимание, что баланс по-прежнему находится в равновесии, как и должно быть.

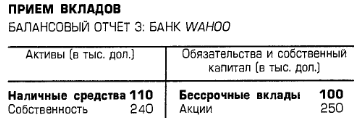

Сделка 3: прием вкладов. Коммерческий банк выполняет две основные функции: прием денежных вкладов и выдача ссуд. Раз наш Торговый и фермерский банк начал действовать, давайте предположим, что жители и коммерческие предприятия Уаху решили вложить в него 100 тыс. дол. Что произойдет с балансовым отчетом банка?

Хотя никаких непосредственных изменений в совокупном предложении денег в результате сделки 3 не произошло, структура предложения денег в экономике изменилась. Банковские деньги, или бессрочные вклады, увеличились на 100 тыс. дол., а наличные средства, имеющиеся у населения, уменьшились на 100 тыс. дол. А как вы помните, наличность, помещенная в банк, не считается частью денежного предложения в экономике.

Очевидно, что изъятие наличности из банка сокращает его обязательства по бессрочным вкладам и его запасы наличных денег на изымаемую величину. В этом случае также изменится структура, а не совокупный объем денежного предложения.

Сделка 4: резервные вложения в федеральный резервный банк. Все коммерческие банки и сберегательные учреждения, открывающие текущие счета, должны иметь установленные законом, или обязательные, резервы. Установленные законом, или обязательные, резервы — это сумма денег, равная определенному проценту собственных обязательств по вкладам банка-члена, которую этот банк должен держать либо в виде вклада в федеральном резервном банке своего округа, либо в виде кассовой наличности. Для упрощения рассуждений предположим, что наш банк держит установленные законом резервы целиком в виде вклада в федеральном резервном банке своего округа. Но вы должны помнить, что на практике кассовая наличность тоже считается резервом и банки держат значительную часть своих резервов именно в этой форме.

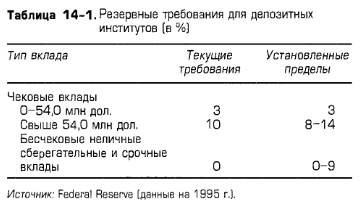

«Определенный процент» обязательств по вкладам, который коммерческий банк должен держать в резерве, называется резервной нормой и представляет собой соотношение между величиной требуемых резервов, которые должен держать коммерческий банк, и его собственными выданными обязательствами по вкладам:

Резервная норма = Обязательные резервы коммерческого банка / Обязательства коммерческого банка по бессрочным вкладам.

Совет управляющих ФРС обладает полномочиями устанавливать разные резервные нормы в определенных пределах, юридически закрепленных Конгрессом. Нормы, преобладающие в настоящее время, представлены в табл. 14-1. К первым 54,0 млн дол. бессрочных или других чековых вкладов, размещенных в том или ином депозитарном институте, применяется резервное требование в размере 3%. Резервные требования к чековым депозитам свыше 54,0 млн дол. в настоящее время составляют 10%, но Совет управляющих вправе менять их величину в пределах от 8 до 14%. К бесчековым неличным (то есть коммерческим) сберегательным депозитам и срочным вкладам резервные требования сейчас вообще не предъявляются, но норма резерва по таким вкладам может меняться от 0 до 9%. Кроме того, после консультаций с соответствующими комитетами Конгресса ФРС вправе ввести дополнительные требования помимо тех, что перечислены в табл. 14-1, на срок до 180 дней.

Для простоты допустим, что резервная норма для коммерческих банков составляет 1/5, или 20%, и что требования распространяются только на чековые вклады. Норма 20%, разумеется, куда выше реальной, но она удобна для расчетов. А поскольку нас интересуют только чековые (которые можно истратить) бессрочные депозиты, мы пренебрежем резервами по бесчековым сберегательным и срочным вкладам. Надо подчеркнуть, что резервные требования являются частичными, то есть они меньше 100%. Это обстоятельство будет иметь большое значение при анализе кредитоспособности банковской системы.

Банк Wahoo точно выполнит требование 20%-ного соотношения его вкладов в федеральном резервном банке и собственных обязательств по вкладам, если разместит в федеральном резервном банке 20 тыс. дол. Эти вклады коммерческих банков в федеральных резервных банках мы будем называть резервами, для того чтобы отличать их от вкладов <депозитов) населения в коммерческих банках.

Но давайте предположим, что руководство банка Wahoo ожидает в будущем увеличения бессрочных вкладов населения. Тогда вместо минимальной суммы 20 тыс. дол. банк дополнительно отчислит еще 90 тыс. дол., что составит в общей сложности 110 тыс. дол. Тем самым банк избежит неудобств, связанных с отчислением дополнительных резервов в федеральный резервный банк всякий раз, когда его обязательства по бессрочным вкладам будут возрастать. И скоро мы обнаружим, что именно благодаря избыточным резервам банки могут предоставлять кредиты и, следовательно, получать доходы в виде процентов.

На самом деле банки, конечно, не вкладывают все наличные деньги в федеральный резервный банк. Однако, поскольку: 1) банки, как правило, держат кассовую наличность в размере лишь 1,5—2% от общей стоимости активов; 2) кассовая наличность считается резервом, мы допускаем, что все наличные деньги банка вкладываются в федеральный резервный банк и потому составляют общий резерв коммерческого банка. Таким образом, обременительная процедура сложения двух видов активов — «наличных денег» и «вкладов в федеральном резервном банке» — для определения «резервов» становится ненужной.

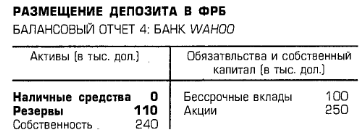

В результате размещения 110 тыс. дол. в федеральном резервном банке (ФРБ) балансовый отчет Торгового и фермерского банка Wahoo примет следующий вид:

Три аспекта этой сделки требуют особого внимания.

1. Избыточные резервы. Замечание по терминологии: величина, на которую фактические резервы банка превышают его обязательные резервы, составляет банковские избыточные резервы, то есть:

Для закрепления этой процедуры определите избыточные резервы в балансовом отчете на момент завершения сделки 4 при резервной норме, равной а) 10%; б) 33 У3%; в) 50%.

Поскольку способность коммерческого банка предоставлять кредиты зависит от наличия избыточных резервов, это понятие чрезвычайно важно для понимания того, каким образом банковская система создает деньги.

2. Контроль. Чем объясняется требование к банкам — членам ФРС хранить резервы в федеральном резервном банке своего округа? Может сложиться впечатление, что основное назначение резервов состоит в увеличении ликвидности банка и защите его вкладчиков от потерь. Резервы должны служить всегда готовым к использованию источником фондов, из которого банки могли бы при необходимости возмещать крупные и неожиданные изъятия вкладчиками наличных денег.

Вклады в коммерческих банках следует защищать другими способами. Как отмечалось в главе 13, одним из таких способов, побуждающих коммерческие банки к осторожности в действиях, служат периодические проверки и ревизии. А банковское законодательство ограничивает перечень активов, которые банки вправе приобретать в собственность. Например, банкам, как правило, запрещается покупать обыкновенные акции. Кроме того, созданы специальные страховые фонды, которыми управляет Федеральная корпорация страхования депозитов, предназначенные для страхования индивидуальных вкладов в банках и сберегательных учреждениях в размере до 100 тыс. дол.

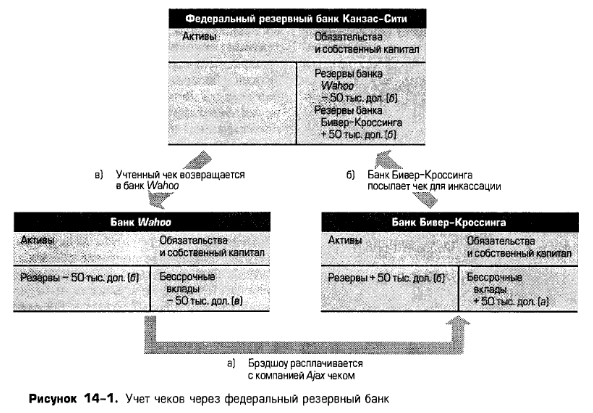

Для этого мы должны рассмотреть, что происходит в банке Wahoo (банке, которым пользуется Брэд-шоу), в банке Бивер-Кроссинга (банке компании Ajax) и в федеральном резервном банке Канзас-Сити. Для простоты рассуждений мы будем принимать во внимание изменения только в тех конкретных счетах, которые затрагивает данная сделка.

Давайте разобьем эту сделку на три этапа и обозначим их на рис. 14-1 буквами «а», «б», «в» соответственно.

а. Господин Брэдшоу вручает компании Ajax чек на 50 тыс. дол., выписанный на банк Wahoo. В свою очередь компания Ajax депонирует чек на свой счет в банке Бивер-Кроссинга, в результате чего банк Бивер-Кроссинга увеличивает текущий вклад компании Ajax на 50 тыс. дол. Компания Ajax теперь вознаграждена, а Брэдшоу доволен приобретением техники, за которую он заплатил.

б. Теперь у банка Бивер-Кроссинга есть чек господина Брэдшоу. Этот чек представляет собой не что иное, как требование на активы банка Wahoo. Банк Бивер-Кроссинга реализует данное требова ние, посылая такой чек (вместе с чеками, выписан ными на другие банки) в федеральный резервный банк Канзас-Сити. Здесь служащий учитывает, или инкассирует, этот чек банку Бивер-Кроссинга путем увеличения его резерва в федеральном резерв ном банке на 50 тыс. дол. и сокращения на ту же сумму резерва банка Wahoo. Учет чека происходит просто в форме бухгалтерских записей, означающих, что требования банка Wahoo к федеральному резерв ному банку уменьшились на 50 тыс. дол., а требова ния банка Бивер-Кроссинга соответственно возрос ли. Проследите эти изменения в балансовых отче тах, изображенных на рис. 14-1.

в. Наконец, федеральный резервный банк отсылает учтенный чек обратно в банк Wahoo, и тогда банк Wahoo впервые узнает, что один из его вкладчиков выписал чек на 50 тыс. дол. со своего текущего счета. Соответственно банк Wahoo сокращает бессрочный депозит господина Брэдшоу на 50 тыс. дол. и принимает к сведению, что учет этого чека повлек за собой уменьшение на 50 тыс. дол. его резервов в федеральном резервном банке. Обратите внимание, что балансы всех трех банков попрежнему остаются в равновесии. Банк Wahoo сокращает на 50 тыс. дол. как свои активы, так и свои обязательства. Банк Бивер-Кроссинга получает прибавку в 50 тыс. дол. и к резервам, и к бессрочным вкладам. В федеральном резервном банке происходит частичное перемещение собственности на резервы — собственность банка Wahoo сокращается на 50 тыс. дол., а банка Бивер-Кроссинга возрастает на 50 тыс. дол., — однако общая сумма резервов остается прежней.

Всякий раз, когда чек выписывается на один банк и депонируется в другом, учет этого чека сокращает как резервы, так и бессрочные (чековые) депозиты банка, на который выписан чек. И наоборот, если банк получает чек, выписанный на другой банк, то в процессе его учета и резервы, и депозиты банка-получателя чека возрастают на указанную в чеке сумму. В нашем примере банк Wahoo уступил банку Бивер-Кроссинга 50 тыс. дол. как в резервах, так и на текущих счетах. Но банковская система в целом не понесла никаких потерь ни в резервах, ни во вкладах. То, что теряет один банк, получает другой.

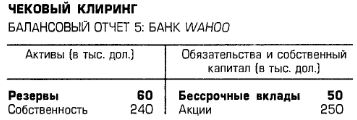

Если вернуться ко всем остальным активам и обязательствам банка Wahoo, то в конце сделки 5 его балансовый отчет будет выглядеть следующим образом:

Вы можете убедиться, что при резервном требовании на уровне 20% избыточные резервы банка составляют теперь 50 тыс. дол.

Сделка 5 обратима. Если чек, выписанный на другой банк, депонируется в банке Wahoo, последний получит прибавку к резервам и вкладам на сумму, указанную в чеке, как только он будет учтен.

Сделки коммерческого банка, создающие деньги

Следующие три вида сделок особенно важны, поскольку они объясняют: 1) как отдельный коммерческий банк может в буквальном смысле делать деньги, предоставляя ссуды; 2) как деньги уничтожаются после погашения ссуд; 3) как банки создают деньги, покупая у населения государственные облигации.

Сделка 6: выдача ссуды. Коммерческие банки помимо приема вкладов занимаются также выдачей ссуд заемщикам. Как предоставленные ссуды отражаются в балансе коммерческого банка?

Предположим, компания Grisley из Уаху, занимающаяся продажей фасованного мяса, решила, что пришло время расширить свои производственные мощности. Допустим также, что для финансирования этого проекта компании нужно ровно 50 тыс. дол., что по случайному совпадению как раз равно избыточным резервам банка Wahoo.

Grisley обращается в банк Wahoo и просит ссуду на эту сумму. Банку известна прекрасная репутация и финансовая надежность компании, и он уверен в ее способности погасить ссуду. Итак, ссуда выдана. Президент компании Grisley вручает банку Wahoo свой вексель — высококлассную долговую расписку. Grisley предпочитает удобный и безопасный способ оплаты своих обязательств, то есть пользуется чеками. Поэтому, вместо того чтобы тащить из банка Wahoo полную корзину денег, Grisley просто увеличивает на 50 тыс. дол. свой текущий банковский счет. Для банка Wahoo это означает получение приносящего процент актива (векселя) и создание бессрочного депозита (обязательства) в качестве «платы» за этот актив.

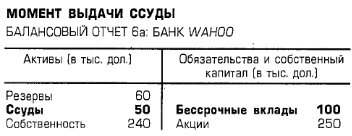

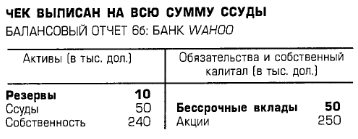

Положение банка Wahoo в момент выдачи ссуды характеризуется его балансовым отчетом 6а.

Все это выглядит весьма просто. Но при ближайшем рассмотрении балансового отчета банка Wahoo обнаруживается поразительный факт: когда банк предоставляет ссуды, он создает деньги. Президент компании Grisley приносит в банк нечто, что не является деньгами, — свою долговую расписку, а возвращается с чем-то, что является деньгами, — текущим депозитом.

Именно посредством расширения кредита коммерческих банков создается основная масса денег в экономике. Эти кредитные деньги можно рассматривать как «долг» коммерческих банков и сберегательных учреждений. Чеки являются «долгом» в том смысле, что они представляют собой обязательства, которые банки и сберегательные учреждения обещают оплатить «по требованию».

Но существуют факторы, ограничивающие возможности коммерческого банка открывать текущие счета, тоесть создавать «банковские деньги», путем выдачи ссуд. В данном случае банк Wahoo может ожидать, что вновь созданный вклад до востребования в размере.50 тыс. дол. будет использоваться очень активно. Компания Grisley не стала бы занимать 50 тыс. дол. при процентной ставке, скажем, 7, 10 или 12% просто ради удовольствия знать, что в случае необходимости она может воспользоваться этими средствами.

Предположим, что Grisley заключает со строительной компанией Quickbuck Construction из Омахи контракт на 50 тыс. дол. Компания, верная своему названию, молниеносно выполняет заказ на расширение производственных мощностей и в качестве вознаграждения получает чек на 50 тыс„дол., выписанный компанией Grisley на свой текущий счет в банке Wahoo. Компания Quickbuck Construction, штаб-квартира которой расположена в Омахе, не станет предъявлять этот чек в банк Wahoo, а вместо этого депонирует его в Четвертом национальном банке Омахи. Теперь Четвертый национальный банк имеет требование к банку Wahoo на сумму 50 тыс. дол. Этот чек учитывается способом, описанным в сделке 5. В результате банк Wahoo теряет как резервы, так и вклады на сумму чека, а Четвертый национальный банк приобретает 50 тыс. дол. резервов и вкладов.

Короче говоря, если заемщик выписывает чек на всю сумму ссуды (50 тыс. дол.) и передает его фирме, предъявляющей его в другом банке, балансовый отчет банка Wahoo после того, как чек предъявлен к оплате, выглядит следующим образом:

После предъявления чека к оплате банк Wahoo едва-едва в состоянии соблюсти установленную резервную норму в размере 20%. У банка не осталось избыточных резервов. В связи с этим возникает интересный вопрос: может ли банк Wahoo одолжить сумму, превышающую 50 тыс. дол. (то есть величину избыточных резервов), и тем не менее выполнять существующее 20%-ное резервное требование в том случае, когда к оплате предъявляется чек на всю сумму ссуды? Ответ: «Нет».

Рассмотрев другие суммы, превышающие 50 тыс. дол., вы поймете, что максимальная ссуда, которую банк Wahoo мог бы предоставить в процессе сделки б, равна 50 тыс. дол. Эта величина соответствует размеру избыточных резервов, которыми банк располагает на момент выдачи ссуды. Отдельный коммерческий банк в многобанковой системе в состоянии одолжить лишь такую сумму, которая равна изначальным избыточным резервам, имевшимся у банка до момента выдачи ссуды. Предоставляя заем, банк сталкивается с вероятностью того, что будут выписаны и предъявлены ему к оплате чеки на всю сумму ссуды, то есть одалживающий банк может предвидеть потерю резервов в пользу других банков на сумму, равную его ссуде.

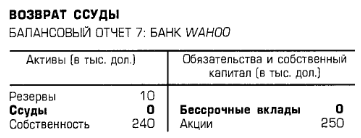

Сделка 7: возврат ссуды. Если коммерческие банки, предоставляя ссуды, создают бессрочные депозиты, то есть деньги, возникает вопрос: уничтожаются ли деньги при возврате ссуды. Ответ: «Да». Взглянув на балансовые отчеты 66 и 7, мы увидим, что происходит, когда компания Grisley возвращает банку 50 тыс. дол., которые она заняла.

Долговая расписка компании Grisley утратила денежную форму, как показано в балансовом отчете 7: и бессрочные вклады, и ссуды банка Wahoo вновь равны нулю. Уменьшение бессрочных вкладов увеличивает избыточные резервы, которые держит банк (= 10 тыс. дол.), и это обеспечивает основу для предоставления новых займов. (Ключевые вопросы 4 и 8.)

В том крайне маловероятном случае, если компания Grisley возвращает ссуду наличными, предложение денег все равно уменьшается на 50 тыс. дол. В этой ситуации компания Grisley выкупила бы свою долговую расписку, передав банку 50 тыс. дол. наличными. Тогда статья «Ссуды» в столбце балансового отчета банка, представляющем активы, сократится на 50 тыс. дол., а кассовая наличность увеличится на 50 тыс. дол. Если вспомнить, что мы специально исключили из определения денежной массы имеющиеся у банков наличные деньги, поскольку включение этой наличности привело бы к двойному счету, то становится совершенно очевидно, что в результате этой операции происходит сокращение предложения денег на 50 тыс. дол.

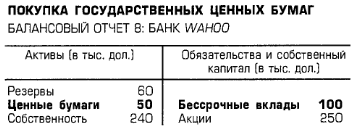

Сделка 8: покупка государственных ценных бумаг.

Когда коммерческий банк покупает государственные облигации у населения, возникает, по существу, тот же эффект, что и при кредитовании. Создаются новые деньги.

Предположим, что балансовый отчет банка Wahoo первоначально находился в таком состоянии, как в конце сделки 5. Допустим теперь, что, вместо того чтобы предоставлять заем в 50 тыс. дол., банк покупает у дилера ценные бумаги на эту сумму. Банк получает в свое распоряжение приносящие проценты облигации, в результате чего в его балансовом отчете появляется новая статья актива «Ценные бумаги» и возрастает текущий счет дилера. Теперь балансовый отчет банка Wahoo выглядит следующим образом:

Бессрочные депозиты, а значит предложение денег, увеличились на 50 тыс. дол., как и в сделке 6. Приобретение коммерческими банками облигаций у населения увеличивает предложение денег таким же образом, как и выдача ссуд населению. Банк принимает государственные облигации, которые деньгами не являются, и увеличивает текущие счета дилера, которые деньгами являются.

Разумеется, когда дилер по операциям с ценными бумагами выписывает и предъявляет к оплате банку Wahoo чек на 50 тыс. дол., банк теряет как резервы, так и вклады на эту сумму, поэтому он должен соблюдать установленные законом резервные требования. Его балансовый отчет будет теперь выглядеть точно так же, как отчет 6б, за одним исключением: в столбце активов статья «Ссуды» заменяется статьей «Ценные бумаги».

Прибыли, ликвидность и федеральный финансовый рынок

Структура активов в балансовом отчете коммерческого банка отражает тот факт, что банкир преследует две противоположные цели.

1. Прибыль. Единственная цель — прибыль. Коммерческие банки, как и остальные деловые предприятия, стремятся к прибыли. Именно поэтому они предоставляют ссуды и покупают ценные бумаги. Эти две статьи активов приносят основные доходы коммерческим банкам.

Поэтому банкиры стараются соблюдать баланс между осторожностью в ведении дел и прибылями. А достигают они этого посредством компромисса между доходными и высоколиквидными активами.

Один любопытный способ, благодаря которому банкам удается примирить обе свои цели — прибыль и ликвидность, — заключается в том, чтобы ссужать другим коммерческим банкам свои временно избыточные резервы, находящиеся на хранении в федеральных резервных банках. В результате обычного ежедневного перемещения денежных потоков между банками довольно редко создается ситуация, когда средства, остающиеся в распоряжении каждого банка, в точности соответствуют уровню резервных требований. Кроме того, фонды, находящиеся на хранении в федеральных резервных банках, обладают высокой ликвидностью, но не приносят процентного дохода. Поэтому, стремясь заработать дополнительный процентный доход, не жертвуя при этом долгосрочной ликвидностью, банки используют свои избыточные резервы для предоставления однодневных кредитов другим банкам. А банки, осуществляющие займы на этом федеральном финансовом рынке- рынке резервных остатков в ФРС, доступных для немедленного использования, — делают это потому, что испытывают временную нехватку обязательных резервов. Процентная ставка по однодневным ссудам банкам называется процентной ставкой по федеральным фондам.

На рис. 14-1 такая однодневная ссуда, полученная банком Wahoo из резервов банка Бивер-Крос-синга, показана в виде сокращения резервов последнего и увеличения резервов первого. Резервы в федеральном резервном банке Канзас-Сити частично сменили собственника, но общая их величина осталась неизменной.

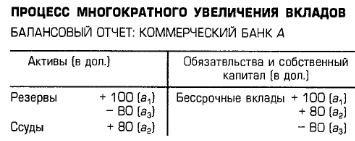

Банковская система: многократное увеличение вкладов

К этому моменту мы выяснили, что отдельный банк в банковской системе может давать в долг 1 дол. на каждый доллар избыточных резервов. Но у всех коммерческих банков, вместе взятых, дело обстоит совершенно иначе. Мы увидим, что система коммерческих банков способна предоставлять займы, то есть создавать деньги, умножая свои избыточные резервы. Это множественное кредитование осуществляется несмотря на тот факт, что каждый отдельный банк системы в состоянии ссужать только «доллар на доллар» его избыточных резервов.

Первоочередная задача — выяснить, откуда берется это, на первый взгляд парадоксальное, заключение. Для этого необходимо максимально упростить наше исследование. Мы будем исходить из трех упрощенных допущений.

1. Резервная норма для всех коммерческих банков составляет 20%.

2. Изначально все банки точно выполняют это 20%-ное резервное требование. Избыточные резервы отсутствуют; все банки полностью исчерпали свои кредитные возможности.

3. Если банк в результате приобретения избыточных резервов оказывается в состоянии увеличить объем ссуд, сумма, равная этим избыточным резервам, предоставляется одному заемщику, который выпишет чек на всю сумму и передаст его кому-либо еще, кто депонирует этот чек в другом банке.

Это третье допущение означает самое худшее, что может случиться с любым предоставляющим ссуду банком: чек на всю сумму ссуды выписывается и предъявляется ему к оплате другим банком.

Ссудный потенциал банковской системы

Предположим, что владелец свалки, разбирая автомобиль, который валялся там годами, нашел 100-долларовую купюру. Человек кладет 100 дол. в банк А, который присовокупляет эти 100 дол. к своим резервам. Коль скоро мы отмечаем только изменения в балансовых отчетах различных коммерческих банков, в балансовом отчете банка А теперь появляется запись, обозначенная а1.

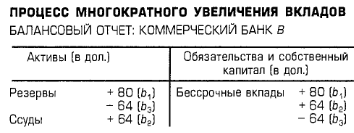

Как вы помните, по сделке 5 банк В приобретает как резервы, так и вклады, которые потерял банк А. Балансовый отчет банка В, включая b1 выглядит так:

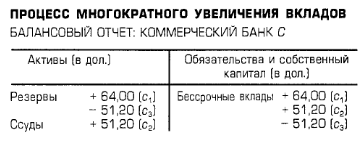

Пойдем дальше. Банк С получил 64 дол. резервов и вкладов, потерянных банком В. Его балансовый отчет принимает такой вид (включая с1):

Ровно 20%, или 12,80 дол., от этих новых резервов потребуется отложить, оставшиеся 51,20 дол. становятся избыточными резервами. Значит, банк сможет без опасений предоставить заем максимум на 51,20 дол. Допустим, он так и сделал (с2). И допустим, заемщик выписал чек на всю сумму и передал его кому-либо, кто депонировал его в другом банке (с3).

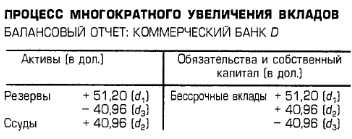

Банк D — банк, получающий 51,20 дол. резервов и вкладов, — отмечает теперь эти изменения в своем балансовом отчете (включая d1):

Сейчас банк D может предоставить заем в размере 40,96 дол. (d2). Заемщик выписывает чек на полную сумму и депонирует его в другом банке (d3).

В общем, если проявить особенную дотошность, можно продолжить эту процедуру, вовлекая в процесс банки Е, F, G, Н. и до бесконечности. Мы же предлагаем вам провести расчеты лишь для банков Е, F и G, дабы убедиться, что процедура твердо усвоена.

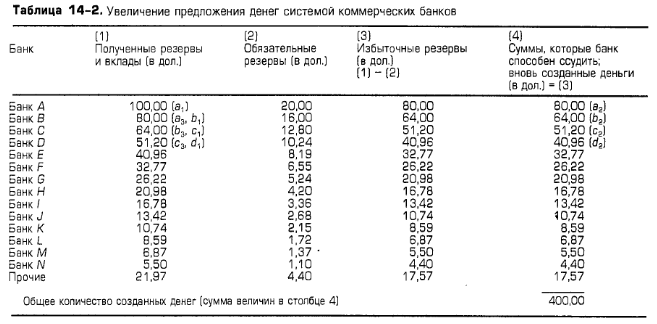

Результаты этого анализа в общем виде представлены в табл. 14-2. Сюда включены данные для банков от Е до N, так что у вас есть возможность проверить свои подсчеты. Наш вывод до некоторой степени удивителен: на основе 80 дол. избыточных резервов (полученных банковской системой, когда кто-то вложил 100 дол. наличными в банк А) система коммерческих банков в целом способна предоставить заем в размере 400 дол. Следовательно, при резервной норме 20% банковская система в состоянии увеличить размер предоставляемых ссуд в 5 раз. И это при том, что каждый отдельный банк банковской системы выдает займы лишь в пределах собственных избыточных резервов. Как это можно объяснить? Почему банковская система способна предоставлять ссуды, многократно превышающие ее избыточные резервы, тогда как каждый отдельный банк в состоянии ссужать лишь «доллар на доллар» своих избыточных резервов?

Для отдельного банка безопасная величина ссуды меньше его избыточных резервов или равна им, но ссуда системы коммерческих банков может в несколько раз превышать ее избыточные резервы. Это противоречие — замечательная иллюстрация того, почему так важно уметь распознавать неправомерное обобщение и не допускать его (см. гл. 1 Предмет и метод экономикс). Возможности коммерческих банков как группы создавать деньги путем кредитования в значительной степени отличаются от аналогичных возможностей отдельных банков в системе.

Денежный мультипликатор

Мультипликатор бессрочных вкладов, или денежный мультипликатор, схож с мультипликатором дохода, рассмотренным в главе 10 Совокупные расходы: мультипликатор, чистый экспорт и государство. В основе мультипликатора дохода лежит тот факт, что расходы одного домохозяйства кто-то другой получает в качестве дохода; мультипликатор вкладов основан на том, что резервы и депозиты, утраченные одним банком, получает другой. И подобно тому как размер мультипликатора дохода определяется величиной, обратной ПСС (изъятию в сбережения, которое происходит в каждом расходном цикле), мультипликатор вкладов m является величиной, обратной требуемой резервной норме R (изъятию в обязательные резервы, которое происходит на каждом этапе процесса кредитования). Коротко это можно выразить так:

Денежный мультипликатор = 1 / Требуемая резервная норма.

или, пользуясь условными обозначениями:

В этой формуле m обозначает максимальное количество новых денег в форме бессрочных депозитов, которое может быть создано одним долларом избыточных резервов при данной величине R. Для определения максимального количества новых депозитных денег D, которое может быть создано банковской системой на основе любого данного объема избыточных резервов Е, мы просто умножаем величину избыточных резервов на денежный мультипликатор:

Максимальное увеличение депозитных денег = Избыточные резервы x Денежный мультипликатор,

В нашем примере из табл. 14-2:

400 дол. = 80 дол. х 5.

Но не забывайте, что, несмотря на схожесть причин, лежащих в основе мультипликатора дохода и мультипликатора бессрочных вкладов, первый связан с изменением доходов, а второй — с изменением предложения денег.

Графическое обобщение. Рис. 14-2 подводит окончательный итог нашему примеру расширения денежного предложения посредством многократных вкладов. Первоначальный вклад в банк 100 дол. наличными (нижний правый блок) создает новые резервы такого же размера (верхний блок). Однако при нашем допущении 20%-ной резервной нормы для «поддержки» этого 100-долларового бессрочного вклада необходимы резервы в размере всего лишь в 20 дол. Избыточные 80 дол. резервов позволяют создать посредством предоставления ссуд новые бессрочные депозиты на 400 дол.; это свидетельствует о том, что денежный мультипликатор равен 5. Таким образом, 100 дол. новых резервов обеспечивают совокупное предложение денег в размере 500 дол.: сюда входят 100 дол. первоначального бессрочного вклада плюс 400 дол. на текущих счетах, созданных посредством кредитования.

Вы можете попробовать проверить, насколько хорошо вы усвоили процесс многократного расширения кредита банковской системой, с помощью двух задач, приведенных ниже.

1. Вновь проведите анализ табл. 14-2 (пройдите хотя бы три или четыре его ступени), исходя из предпосылки, что резервная норма равна 10. Каково максимальное количество денег, которое банковская система могла бы создать, получив 100 дол. в виде новых резервов и вкладов? (Нет, ответ не 800 дол.!)

2. Объясните, каким образом банковскую систему, которая полностью исчерпала ссудный потенциал и соблюдает 20%-ную резервную норму, можно заставить сократить объем выданных ссуд на 400 дол. путем снятия с текущего счета 100 дол. наличными, что вынуждает банк уменьшить резервы на 100 дол. (Ключевой вопрос 13.)

Некоторые модификации

Существует несколько осложняющих факторов, которые могут видоизменить количественную определенность нашего анализа.

Прочие изъятия. Помимо изъятия обязательных резервов на каждой ступени процесса кредитования возможны два других изъятия денег у коммерческих банков, которые понижают способность банковской системы создавать деньги.

1. Утечка наличных денег. Заемщик может потребовать, чтобы часть ссуды была выплачена ему наличными. Или же получатель чека, выписанного заемщиком, может предъявить его в банк для частичной или полной оплаты наличными, вместо того чтобы присовокупить к счету заемщика. Так, если в нашем примере человек, занявший 80 дол. в банке А, попросит выдать ему 16 дол. наличными, а оставшиеся 64 дол. поместить на текущий счет, банк В получит лишь 64 дол. новых резервов (из которых только 51,20 дол. будут избыточными), а не 80 дол. новых (и 64 дол. избыточных) резервов. Такое сокращение избыточных резервов соответственно понижает кредитный потенциал банковской системы. На самом деле, если бы первый заемщик взял все 80 дол. наличными и эти наличные деньги остались в обращении, процесс многократного увеличения тут же остановился бы. Но удобство и безопасность текущих счетов делают такой поворот событий маловероятным.

2. Избыточные резервы. Наш анализ способности системы коммерческих банков увеличивать денежное предложение посредством кредитования основывался на предположении, что коммерческие банки готовы точно соблюдать установленные законом резервные требования. Чем больше избыточных резервов держат банкиры, тем меньше совокупный потенциал банковской системы по расширению кредита. Например, допустим, что банк А, получив 100 дол. новой наличности, решил добавить к своим резервам 25 дол., а не законодательно установленный минимум в 20 дол. Тогда он даст в ссуду только 75 дол. вместо 80 дол. и соответственно уменьшится денежный мультипликатор. Фактически в последние годы банки держали минимальные резервы. Объяснение этому очень простое: избыточные резервы не приносят банку процентного дохода, а ссуды и инвестиции приносят. Значит, наша предпосылка, согласно которой банк будет давать в долг столько денег, каковы его избыточные резервы, обоснованна и в общем довольно точна.

Необходимость денежного контроля

Наше описание способности банковской системы создавать деньги опирается на предпосылку, согласно которой коммерческие банки готовы создавать деньги посредством выдачи займов, а домохозяйства и фирмы готовы занимать. В действительности готовность банков предоставлять ссуды на основе избыточных резервов подвержена циклическим колебаниям, и в этом кроется причина государственного контроля за денежным предложением ради обеспечения экономической стабильности.

Когда царит процветание, банки расширяют кредит до максимума своих возможностей. Ссуды являются приносящими процент активами, и в экономически благоприятные времена опасность неплатежеспособности заемщиков довольно мала. Но, как мы увидим в главах 15 Федеральные резервные банки и кредитно-денежная политика и 16 Взгляды на макроэкономическую теорию и политику, предложение денег оказывает существенное влияние на совокупный спрос. Выдавая ссуды и тем самым создавая деньги в максимально возможном для них количестве, коммерческие банки в периоды процветания могут породить чрезмерный совокупный спрос и инфляцию.

Когда же на экономическом горизонте сгущаются тучи депрессии и спада, банкиры поспешно берут назад свои предложения о займах, стремясь к безопасной ликвидности (избыточным резервам), даже если для этого приходится жертвовать потенциальным процентным доходом. В такие периоды банкиры опасаются массового изъятия вкладов паникующим населением и к тому же сомневаются в способности заемщиков вернуть долги. Неудивительно, что в годы Великой депрессии 30-х годов банки владели крупными избыточными резервами, но кредитование пребывало в глубоком упадке. Таким образом, во времена спада банки способны сократить денежное предложение, ограничивая выдачу ссуд. Подобное сужение денежного предложения сдерживает совокупный спрос и способствует усилению спада. Стремительное сокращение денежного предложения послужило одним из факторов, вызвавших Великую депрессию 30-х годов (см. Банковская паника 1930-1933 годов).

Наш окончательный вывод состоит в том, что от стремящихся к прибыли банкиров можно ожидать таких изменений денежного предложения, которые усиливают циклические колебания. Именно по этой причине Федеральной резервной системе необходимо иметь в своем распоряжении определенные политические инструменты, предназначенные для управления предложением денег в антициклическом, а не проциклическом направлении. К анализу этих политических инструментов мы обратимся в главе 15.

Банковская паника 1930-1933 годов

Волна банковской паники, прокатившаяся по США в 1930-1933 гг., привела к многократному сокращению денежного предложения в стране.

В самые первые месяцы Великой депрессии обанкротились несколько слабых и неустойчивых по своему финансовому состоянию банков. Сразу же поползли слухи, будто клиенты этих банков потеряли все свои незастрахованные вклады, и тогда многих охватило беспокойство: не произойдет ли что-то подобное и с другими банками. В результате вкладчики принялись изымать свои средства (снимать со счетов наличность) из местных банков, большинство которых занимало вполне прочное финансовое положение. Говоря языком экономистов, первоначальные банкротства повлекли за собой отрицательные побочные эффекты, или издержки перелива (см. гл. 5), затронув благополучные банки. За 3 года потерпели крушение более 9 тыс. банков.

Массовый перевод чековых вкладов в наличность, охвативший страну в 1930-1933 гг., привел к сокращению предложения денег в экономике. Отток наличных денежных средств из банков означал для них утрату резервов и многократное уменьшение объема ссуд и чековых вкладов. К тому же банки в погоне за ликвидностью, которая позволила бы им справиться с дальнейшим изъятием средств, стали отзывать свои ссуды и продавать населению государственные ценные бумаги. Благодаря этим мерам банкам удалось увеличить свои избыточные резервы, то есть резервы, не отданные взаймы. Утрата вкладов (резервов) и неуемное стремление к ликвидности, повернув вспять процесс расширения денежной массы (показанный на рис. 14-2), подорвали предложение денег.

В 1933 г. президент Франклин Рузвельт положил конец банковской панике, объявив «национальные банковские каникулы», которые начались с того, что все банки были на неделю закрыты, а завершились принятием программы федерального страхования депозитов. И все же объем денежной массы в экономике сократился на 25%. Этот глубочайший в американской истории спад предложения денег стал одной из причин самой тяжкой и продолжительной депрессии в стране.

В наши дни такое огромное сокращение денежного предложения, какое произошло в 1930-1933 гг., просто немыслимо. Благодаря гарантиям ФКСД банкротство отдельного банка не перерастает во всеобщую банковскую панику. Кроме того, если во время банковской паники 1930-1933 гг. ФРС оставалась в бездействии, сегодня она незамедлительно приняла бы меры для поддержания резервов банковской системы и уровня денежного предложения в стране. Именно эти меры ФРС будут предметом нашего рассмотрения в главе 15.