компенсация при разделе имущества супругов ндфл

Выплаты супругов при разводе облагаются НДФЛ, только если они производятся на основании соглашения, и в ЗАГСе есть запись о расторжении брака

Напомним, что имущество, нажитое супругами во время брака, является их совместной собственностью (п. 1 ст. 256 Гражданского кодекса).

В свою очередь раздел общего имущества супругов может быть произведен как в период брака, так и после его расторжения по требованию любого из супругов. Общее имущество супругов может быть разделено между супругами по их соглашению. Соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено (п. 1-2 ст. 38 Семейного кодекса).

В случае спора раздел общего имущества супругов, а также определение долей супругов в этом имуществе производятся в судебном порядке (п. 3 ст. 38 Семейного кодекса РФ).

При разделе общего имущества суд по требованию супругов определяет, какое имущество подлежит передаче каждому из них. В случае, если одному из супругов передается имущество, стоимость которого превышает причитающуюся ему долю, другому супругу может быть присуждена соответствующая денежная или иная компенсация (абз. 2 п. 3 ст. 38 Семейного кодекса РФ). Право собственности прекращается при отчуждении собственником своего имущества другим лицам, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

На основании этого, изменение состава собственников, в том числе переход имущества к одному из участников совместной собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При разделе такого имущества, например, при расторжении брака оно меняет статус, то есть режим совместной собственности прекращается, и оно (в определенных соглашением сторон или судом долях) переходит в единоличную собственность каждого из супругов.

В то же время при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (п. 1 ст. 210 Налогового кодекса).

При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физлиц в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ (ст. 41 НК РФ).

Вместе с тем доходами при исчислении НДФЛ не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физлиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физлицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений (п. 5 ст. 208 НК РФ).

Соответственно, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел и ранее, но совместно с супругом. Следовательно в случае передачи денежных средств между членами семьи до расторжения брака НДФЛ не взимается.

Также налог не взимается с выплат и компенсаций, в том числе полученных по решению суда (п. 1 ст. 217 НК РФ).

Добавим, что брак считается расторгнутым со дня госрегистрации расторжения брака в книге регистрации актов гражданского состояния, а при расторжении брака в суде– со дня вступления решения суда в законную силу (п. 1 ст. 25 Семейного кодекса РФ). Сумма денежных средств, переданная после госрегистрации, будет облагаться НДФЛ.

После развода есть опасность напороться на налоги

Вскрылось интересное по поводу НДФЛ и разводов. Всё довольно сложно.

Разъяснения Минфина сложно понять, но их нужно учитывать уже сейчас: при составлении декларации за 2016 год или при оформлении развода.

Мы разобрались и рассказываем.

Имущество при разводе делят тремя способами: по соглашению до развода, по суду и по соглашению после развода.

По соглашению до развода. Супруги заранее договариваются, кому что достанется, оформляют соглашение о разделе имущества и заверяют его у нотариуса. В этом соглашении можно указать, что мужу достается машина и деньги на счете, а жене — квартира. Или что жене достается вся квартира, а она выплачивает мужу какие-то деньги.

Через суд при разводе. Если супруги не договорились о разделе имущества, всё решит суд. Он может поделить имущество поровну, или кому-то одному достанется больше. Например, жене суд решит передать 70% квартиры, а мужу 30%. При этом мужу могут присудить компенсацию. А могут и не присудить.

Если по соглашению после развода имущество делят поровну, НДФЛ никто не платит: каждый получает ту долю, которой владел в браке, и никакой выгоды нет.

Как посчитать налог с части недвижимости, которая досталась после развода без компенсации?

Налог нужно заплатить только с той части, которая превышает 50% или долю, указанную в соглашении. Налоговая база в таком случае — это кадастровая или инвентаризационная стоимость этой доли, а не рыночная, как иногда считает налоговая.

А если у нас брачный контракт?

А вот если жене по брачному контракту положено 70% квартиры, а муж оформил на нее всю недвижимость, то придется заплатить НДФЛ с 30% — это та доля, которая досталась ей сверх положенного по закону и считается выгодой. Если такой вариант не устраивает, можно изменить условия брачного контракта до официального развода.

Заключайте, граждане, брачный договор 💝

Если я отказываюсь от имущества в обмен на ежемесячные выплаты, мне тоже придется платить с них налог?

Из переводов от бывшего супруга НДФЛ не облагаются только алименты и подарки. Если это компенсация за имущество, то придется заплатить налог.

Как налоговая узнает, что мы развелись и что-то поделили? Какое ей вообще дело до моей личной жизни?

Налоговая узнает о разделе недвижимости из данных Росреестра. Каждый год их передают для расчета налогов на имущество и доходы. Налоговая увидит, что в прошлом году оформлен переход права собственности квартиры или доли на другого человека. Будет видно, от кого и кому перешла часть недвижимости. И тогда налоговая пришлет уведомление, что нужно подать декларацию, или запросит пояснения.

А если даже перехода права собственности не было, налоговая узнает о компенсации из заявления на вычет от бывшего супруга.

Мы разделили имущество в прошлом году. Что делать сейчас?

Если вам не нужно платить налог, отправьте пояснения с копиями документов в инспекцию.

Проверяйте объекты налогообложения в личном кабинете, чтобы контролировать ситуацию.

Помните, что разъяснения Минфина — это не нормативный документ. Если вы не согласны с позицией налоговиков и не хотите платить НДФЛ после развода, найдите юриста и подавайте в суд.

Я только собираюсь разводиться и делить имущество. Что мне делать?

Оформите брачный контракт, договор дарения или соглашение о разделе имущества до брака.

Если вам положена компенсация, постарайтесь получить ее по решению суда во время развода.

Если вам придется выплачивать компенсацию за долю, правильно оформляйте документы для вычета.

Если отказываетесь от имущества в обмен на ежемесячные выплаты на детей, оформите соглашение об алиментах у нотариуса. Это можно сделать в любое время, даже после развода.

Если у вас сложная ситуация и вы не знаете, что делать, обратитесь в ФНС за разъяснениями.

Раздел имущества при разводе: от брачного договора до медиации и суда

Во время развода одной из главных проблем экс-супругов является раздел их имущества. Для того чтобы понять, кому и что положено по закону, необходимо учесть множество аспектов. Юристы и нотариусы рассказали, какая собственность считается неразделимой, что делать с ипотекой, чем отличается брачный контракт от соглашения, какое имущество разделить не получится, а также как экс-супругам может помочь медиация.

Эксперты в этой статье

Совместная собственность

Основные положения раздела собственности бывших супругов при разводе указаны в Семейном кодексе Российской Федерации. Все, что приобретено супругами в браке в результате возмездных сделок, является их совместной собственностью. Исключением считается имущество, которое один из супругов получил в результате безвозмездных сделок — дарения, наследства или приватизации, а также если супруги заключили брачный договор, пояснила Ольга Балбек, главный юрист сети офисов «Миэль». Она уточнила, что если один из супругов приобрел квартиру до брака, то она является его собственностью. Однако если жилье приобретено в рассрочку или ипотеку, а выплаты производятся в период брака, то второй супруг может претендовать на это имущество при его разделе.

Читайте также:

Кто оценивает имущество

За многие годы брака бывает непросто оценить совместно нажитое имущество. Супруги зачастую вкладывают большие деньги в ремонт квартиры или даже самостоятельно возводят загородные дома. «Конечно, если вопрос решается миром, то стороны определяют стоимость нажитого имущества самостоятельно. Но если между бывшими мужем и женой идет спор, то заказывается оценка недвижимости. Для этого необходимо пригласить специалиста в официальной оценочной компании», — рассказала юрист.

Ипотека

Если супруги разводятся, но у них есть квартира, по которой выплачивается ипотечный кредит, то они должны определить по соглашению сторон либо в судебном порядке, за кем остается данный объект недвижимости и кто продолжит выплачивать кредит. «В этом случае необходимо обратиться в банк о возможном изменении кредитного договора. Также они могут выделить доли во владении квартирой и после этого разделить кредит», — поясняет Бальбек. Если стороны не смогли договориться, кому останется квартира, и распределить обязанности по выплате ипотеки, то им придется обратиться в суд. Возможности раздела имущества супругам при разводе в суде также нужно согласовывать с банком, кроме случаев, когда эти варианты уже были учтены при выдаче кредита — например, условия брачного договора.

Читайте также:

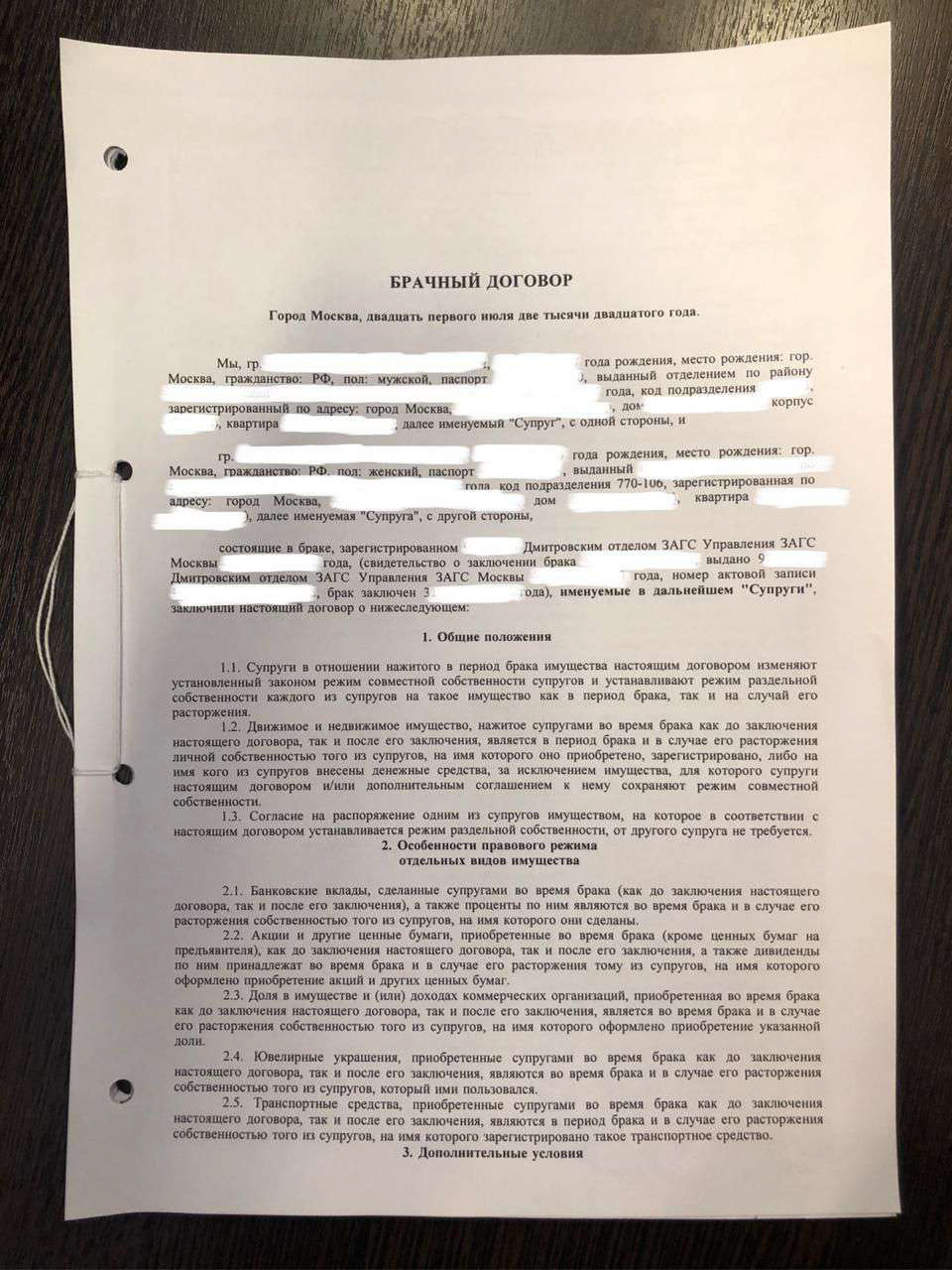

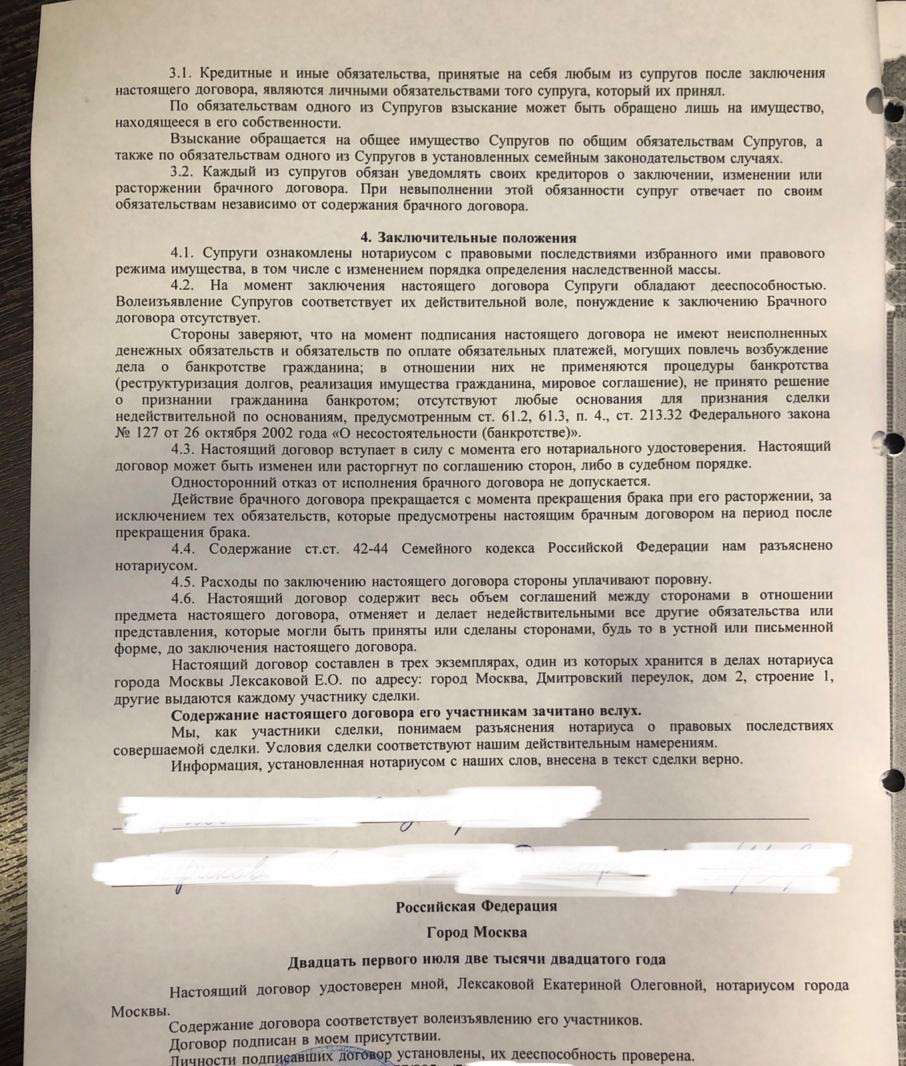

Брачный договор

Брачный договор — действенный способ урегулирования имущественных отношений. Заключить брачный договор можно до государственной регистрации брака и в любое время после регистрации брака, но до момента развода. Брачный договор часто позволяет избежать корыстных и нечестных действий супругов в отношении недвижимого имущества. «Бывают ситуации, когда не сами супруги, а другие лица настаивают на заключении между супругами данного договора. Например, у нас был случай, когда отец женщины, состоящей в браке, хотел приобрести для нее квартиру. Он настоял на заключении брачного договора между дочерью и ее супругом, в котором было зафиксировано, что супруг не будет никаким образом претендовать на это жилье. Впоследствии эта пара действительно рассталась, но, благодаря брачному договору, купленная для женщины квартира осталась полностью в ее собственности», — комментирует юрист.

Пример брачного договора

Соглашение о разделе

Соглашение о разделе имущества заключается как в период брака, так и после его расторжения. «Оно касается только имеющегося у супругов имущества. Такое соглашение, как и брачный договор, избавляет супругов от затяжной и затратной судебной процедуры, позволяя решить финансовые и имущественные вопросы быстро и эффективно», — рассказала Екатерина Лексакова, член комиссии Федеральной нотариальной палаты.

Регистрация

Разведенного супруга (супругу) не всегда можно снять с регистрации без его согласия. «В случае нежелания зарегистрированного лица сняться с регистрационного учета собственнику квартиры, желающему снять зарегистрированное лицо с учета, предстоит доказать в суде, что зарегистрированное лицо перестало быть членом семьи собственника или фактически не проживает и не оплачивает коммунальные платежи. Однако человека нельзя выписать из квартиры, если на момент приватизации данного жилого помещения он отказался от приватизации в пользу других собственников», — комментирует Бальбек. Она пояснила, что в таком случае за этим гражданином сохраняется пожизненное право пользования данным помещением.

Неразделимая собственность

Не всю недвижимость можно поделить поровну или вообще поделить при разводе. Нельзя разделить недвижимость, купленную до брака одним из супругов, подаренную до или во время брака одному из супругов, перешедшую по завещанию либо отданную в наследство, уточнила юрист. По ее словам, также не получится разделить квартиру, приватизированную только на одного из супругов во время брака. Однако если второй супруг отказался от приватизации в пользу других собственников, то его нельзя снять с регистрационного учета и за ним сохраняется пожизненное право пользования данным жилым помещением. Также при разводе нельзя разделить неприватизированную жилплощадь. Разделить квартиру, которая принадлежит супругам на основании договора социального найма, можно только путем обмена, резюмировала эксперт.

Читайте также:

Нотариальное удостоверение

Часто семейные пары обращаются к юристам, которые обещают помочь им с составлением брачного договора или соглашения о разделе имущества. Но эти документы не имеют никакой силы не только потому, что часто там встречаются пункты, которые противоречат российскому законодательству, но и потому, что и брачный договор, и соглашение о разделе имущества подлежат обязательному нотариальному удостоверению, комментирует Лексакова. По ее словам, нотариус всегда поможет составить грамотный и подробный документ, который в полной мере устроит обоих супругов. Он также разъяснит сторонам правовую суть сделки, проверит волеизъявление сторон, проследит за тем, чтобы условия договора не ущемляли и не были кабальными ни для одной из них, поясняет член ФНП.

Медиация

Недавно появился и набирает популярность институт медиации, который помогает урегулировать конфликты мирно и эффективно, не прибегая к судебным разбирательствам. Для этого разводящиеся супруги подключают третью сторону — медиатора, который помогает им найти компромисс, поясняет Лексакова. По ее словам, заключенное медиативное соглашение, удостоверенное нотариусом, имеет силу исполнительного документа. То есть если одна из сторон не будет выполнять свои обязательства, соглашение дает возможность прибегнуть к процедуре исполнительного производства, минуя суд, объясняет эксперт.

Существует только два способа разделить имущество: судебный и через нотариуса. Однако нотариус работает в области бесспорной юрисдикции, поэтому если договориться мирно (даже с помощью медиатора) не удалось, сторонам придется идти в суд, поясняет член ФНП. Она подчеркнула о необходимости учитывать, что оплата госпошлин и расходы на представителей сторон в суде в итоге оказываются куда выше, чем оплата нотариального тарифа.

Налог при разделе имущества при разводе

Раздел совместного имущества (квартиры) производится по соглашению, заключенному после развода. Я получаю в собственность 100% квартиры, без выплаты компенсации. Обязан ли я заплатить налог на доход?

При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с гл. 23 «Налог на доходы физических лиц» НК РФ (ст. 41 НК РФ).

Вместе с тем доходами при исчислении НДФЛ не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений (п. 5 ст. 208 НК РФ).

Соответственно, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел и ранее, но совместно с супругом. Следовательно, в случае передачи денежных средств между членами семьи до расторжения брака НДФЛ не взимается.

Также налог не взимается с выплат и компенсаций, в том числе полученных по решению суда (п. 1 ст. 217 НК РФ).

Вы не обязаны платить НДФЛ, так как имущество (денежные средства), полученное при разделе совместно нажитого имущества, доходом не является.

Уплата НДФЛ при разделе имущества при разводе

Находясь в браке, заключили с мужем соглашение о разделе имущества, по которому он должен будет заплатить мне компенсацию за половину приобретенной в браке квартиры (она полностью оформлена на него) после развода. Сейчас разводимся. Обязана ли я буду платить НДФЛ с этой суммы, когда он ее выплатит?

В рассматриваемом случае обязанность оплаты НДФЛ не возникает.

Согласно п. 5 ст. 208 Налогового кодекса РФ доходами не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений.

Как следует из п. 1 ст. 217 НК РФ, не подлежат налогообложению (освобождаются от налогообложения) налогом на доходы физических лиц выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. Компенсация при разделе имущества предусмотрена ст. 38 СК РФ.

В период брака, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, либо раздела имущества по решению суда, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел имуществом и ранее, но совместно с другим супругом.

Соответственно, если вы с мужем заключили соглашение о разделе имущества в период брака и после развода получите выплату по данному соглашению, то обязанность налога не возникнет.

По данному вопросу, связанному с налогообложением компенсаций при расторжении брака, имеются разъяснения в письме Минфина России от 02.03.2017 N 03-04-07/11811.