компенсация за неотделимые улучшения арендованного имущества

Неотделимые улучшения при аренде: важные нюансы и налоговый учет

Судебная практика располагает обширным перечнем споров между сторонами договора аренды в отношении производства неотделимых улучшений. Возникнуть подобные споры могут абсолютно на любом этапе работы по договору. Самым критичным для сторон остаётся вопрос возмещения расходов арендатора на производство неотделимых улучшений. Может ли арендатор их возместить, если да, то в каком порядке? Как учесть расходы и доходы в налоговом учете? Об этом и многом другом подговорим в настоящей статье.

Напомним, что неотделимыми являются улучшения, которые невозможно отделить от арендованного имущества, не причинив ему вред. Понятно, что такие улучшения должны стать неотъемлемой частью арендованного имущества и для их производства требуется согласие арендодателя, поскольку последний может быть не заинтересован в них.

Что будет, если вообще не включать в договор условия о производстве неотделимых улучшений

Неотделимые улучшения чаще производит арендатор как сторона, заинтересованная в использовании объекта аренды в целях извлечения прибыли (например, если объект арендован под магазин).

Итак, что говорит нам по это поводу ст. 623 ГК РФ.

Если неотделимые улучшения произведены с согласия арендодателя и договор не содержит условий о том, что такие улучшения не возмещаются арендодателем, то последний по требованию арендатора будет обязан возместить документально подтвержденные расходы на производство неотделимых улучшений.

Стоимость неотделимых улучшений, произведенных без согласия арендодателя,возмещению не подлежит. Более того, если арендодатель докажет, что такие улучшения причинили вред объекту аренды, ухудшили его функциональное назначение, он будет вправе взыскать с арендатора убытки.

Из изложенного следует, что перед проведением работ в обязательном порядке необходимо согласовать условия производства неотделимых улучшений. Для обеих сторон договора важно иметь на руках доказательство уведомления о проведении работ, согласовании нюансов, поэтому наиболее оптимальным вариантом будет заключение дополнительного соглашения, если основным договором этот вопрос никак не урегулирован.

Что важно учесть арендодателю

Если арендодатель не заинтересован в проведении работ по улучшению объекта аренды и уж тем более не намерен возмещать стоимость произведенных улучшений арендатору, но арендатору они крайне необходимы, предлагаем включить в договор формулировку, максимально защищающую интересы арендодателя:

«До окончания срока действия договора аренды неотделимые улучшения, произведенные арендатором, являются его собственностью. В случае прекращения договора неотделимые улучшения становятся собственностью арендодателя, при этом стоимость произведенных улучшений и понесенные расходы на осуществление таковых не компенсируются и не возвращаются, не зависимо от того, осуществлялись ли такие улучшения с согласия Арендодателя, или без такового».

Если в собственности арендодателя находится достаточно дорогостоящая недвижимость, уместно включить в договор условие о необходимости согласования с арендодателем проектной документации, этапов работ, времени проведения работ, действий подрядчиков на объекте во избежание ухудшения его состояния. Имеет смысл предусмотреть ответственность в виде штрафа за неисполнение указанных условий или в виде отказа от возмещения понесенных расходов.

Что важно учесть арендатору

Способы возмещения расходов на производство неотделимых улучшений

Варианты зачета в счет арендной платы:

Стороны вправе согласовать возмещение арендодателем не всей суммы расходов, а только её части. Всё зависит от волеизъявления сторон.

Налоговый учет

Что это значит?

С учетом сроков полезного использования и выбранного налогоплательщиком метода начисления амортизации определяется ежемесячная сумма амортизации капитальных вложений в арендованный объект. Расходы в виде амортизации на сумму капвложений, произведенных в форме неотделимых улучшений, учитываются при расчете налога на прибыль (п. 1 ст. 256 НК РФ).

Как следует из п. 1 ст. 258 НК РФ, амортизация капитальных вложений в арендованные объекты основных средств, названные в абз. 1 п. 1 ст. 256 НК РФ, начисляется той стороной, которая фактически несет затраты на неотделимые улучшения. Если арендодатель возмещает арендатору стоимость улучшений, то и начисляет амортизацию в общем порядке. Если не возмещает — амортизационные отчисления производятся арендатором.

Арендатору предоставлено право учитывать расходы в виде амортизации на сумму капвложений, произведенных в форме неотделимых улучшений, на период действия договора аренды. По окончании срока договора аренды арендатор прекращает начисление амортизации по амортизируемому имуществу в виде указанных капвложений для целей налогообложения прибыли.

Если срок полезного использования арендованного объекта больше срока договора аренды и часть стоимости капитальных вложений в виде неотделимых улучшений не будет самортизирована (то есть арендатор не сможет признать часть расходов на произведенные неотделимые улучшения), по окончании срока договора аренды арендатор должен прекратить начисление амортизации по произведенным неотделимым улучшениям арендованного имущества (Письма Минфина России от 31.07.2018 N 03-03-06/1/63831, N 03-03-06/1/53831).

Имеется ли риск доначисления арендодателю налога на прибыль в случае получения права собственности на неотделимые улучшения, произведенные арендатором?

П. 8 ст. 250 НК РФ относит к внереализационным доходам безвозмездно полученное имущество (работы, услуги) или имущественные права, за исключением случаев, указанных в статье 251 НК РФ.

В соответствии с пп. 32 п. 1 ст. 251 НК РФ произведенные арендатором вложения в форме неотделимых улучшений не подлежат учету в составе доходов арендодателя.

При этом согласно положениям п.1 ст.256 и п. 1 ст. 258 НК РФ капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя без компенсации арендодателем понесенных расходов, прямо отнесены законодателем к амортизируемому имуществу арендатора (Постановление ВС РФ № 3589/13 от 08.10.2013, громкое дело, в рамках которого «ИКЕА» (арендодатель) «отбила» требование налогового органа о доначислении сумм по налогу на прибыль).

Из всего изложенного следует один главный вывод: к производству неотделимых улучшений можно приступать только после любого документального оформления согласования сторонами договора аренды условий производства неотделимых улучшений (условие договора аренды, дополнительное соглашение к договору аренды, отдельное соглашение о возмещении затрат и пр.), и чем больше деталей будет содержать документ, тем лучше.

Улучшения отделимые и неотделимые: как различить и как учесть

Довольно часто встречаются ситуации, когда арендатор производит какие-либо улучшения в арендуемом помещении, а вот в договоре аренды это прописывается крайне редко. Вот и возникают потом вопросы как это учитывать. И судебные споры о том, кому это принадлежит.

Зачем различать отделимые и неотделимые улучшения

Почему так важно отличать отделимые улучшения от неотделимых? Для того чтобы правильно их учесть, кроме того, чтобы иметь возможность получить возмещение от арендодателя.

Произведенные арендатором улучшения признаются отделимыми, если их можно отделить без вреда для имущества. Например, установка съемных приборов, кондиционеров, системы видеонаблюдения. В п. 1. ст. 623 ГК РФ сказано, что отделимые улучшения — это собственность арендатора, то есть по истечении срока договора аренды или при его расторжении их можно забрать. Конечно, по соглашению сторон арендатор может передать отделимые улучшения за дополнительную плату арендодателю. Если же отделимые улучшения арендатор передает арендодателю безвозмездно, то арендатор не может учесть расходы на эти улучшения при исчислении налога на прибыль и ему придется заплатить НДС с рыночной цены передаваемого имущества. Если такие улучшения арендодателю не нужны, то арендатор обязан их демонтировать и вывезти. На установку таких улучшений не надо получать согласие арендодателя.

Так как собственником отделимых улучшений является арендатор, если иное не зафиксировано в договоре, вопрос, как их учесть, возникает у него. Если срок использования улучшений более двенадцати месяцев и стоимость в налоговом учете более 100 000 руб., то это основное средство. Тогда затраты можно списать через его амортизацию. Если под основное средство улучшение не попадает, то тогда расходы можно списать единовременно.

В ГК РФ сказано, что неотделимые улучшения — это те, которые нельзя отделить без вреда для имущества. Но это не звучит конкретно, потому что невозможно определить степень вреда, возникающего при отделении.

Чтобы не доводить дело до суда можно в договоре аренды заранее прописать, что будет относится к неотделимым улучшениям (Постановления АС МО от 19.06.2018 № Ф05-5840/2018, АС УО от 20.09.2016г. №Ф09-8579/16). Если в договоре аренды этого не прописали разобраться в отделимости или не отделимости вам поможет подрядчик, который эти улучшения делал, указав их характер в договоре подряда или в своем заключении.

Не стоит забывать, что для производства неотделимых улучшений необходимо согласие арендодателя, потому что эти улучшения являются его собственностью и должны быть ему переданы вместе с имуществом. Если такое согласие не получено, арендатору нельзя учесть расходы на неотделимые улучшения при расчете налога на прибыль, а при передаче такого улучшения арендодателю арендатор должен будет заплатить НДС, который арендодатель не сможет принять к вычету.

Кроме того, если согласие арендодателя не получено, существует риск того, что арендатору придется демонтировать улучшения и приводить имущество в первоначальное состояние, а это лишние расходы.

Арендодатель дает согласие и компенсирует улучшения

Амортизировать улучшения арендатор не может, так как они ему не принадлежат. А вот арендодатель будет списывать затраты на улучшения посредством амортизации. Арендатор на дату передачи арендодателю улучшений должен начислить НДС по ставке 20%. Входной НДС по выполненным работам арендатор может принять к вычету. У арендодателя входной НДС принимается к вычету.

Арендодатель не дает согласие и не компенсирует стоимость улучшения

С НДС тоже все печально. Безвозмездная передача считается реализацией, поэтому арендатор должен уплатить НДС со стоимости передаваемых улучшений. А принять к вычету уплаченный арендатором НДС арендодатель не в праве, так как получил имущество безвозмездно.

Возможна еще и ситуация, когда арендодатель не хочет принимать неотделимые улучшения, которые не согласованы с ним. Тогда улучшения придется демонтировать арендатору, естественно, что тогда у арендатора НДС не возникает, так как он улучшения не передает. Не возникает и доход у арендодателя, ведь никаких улучшений имущества он не получает.

Арендодатель дал согласие на улучшение, но отказался компенсировать расходы

У арендодателя при передаче ему имущества с неотделимыми улучшениями по налогу на прибыль внереализационный доход не возникает в силу пп. 32 п. 1 ст. 251 НК РФ. Так как улучшения получены безвозмездно, они не влияют на первоначальную стоимость объекта, в котором они произведены. При бесплатной передаче улучшений арендатор начисляет НДС, а арендодатель принять к вычету НДС начисленный арендатором не может, так как получил неотделимые улучшения безвозмездно.

Если условие о возмещении затрат на неотделимые улучшения не согласовано в договоре или дополнительном соглашении, то арендатор, получивший согласие на проведение таких улучшений у арендодателя, имеет право согласно п. 2 ст. 623 ГК РФ на их компенсацию. В случае если арендодатель отказывается компенсировать расходы, арендатор может обратиться в суд. При этом необходимо помнить, что существует срок давности для предъявления таких требований. По общему правилу он составляет три года. Но возникает вопрос: с какого срока его начать исчислять, с момента окончания работ по улучшениям или прекращения договора аренды? Есть судебные акты, поддерживающие и первую, и вторую позицию. Например, в Постановлении АС ЗСО от 26.06. 2015 № Ф04-19753/2015 суд указал, что три года надо исчислять с момента окончания работ, а в Постановлении АС МО от 04.04.2016 № Ф05-2860/2016 указал, что считать надо с даты прекращения договора аренды. Поэтому арендатору безопаснее руководствоваться первой позицией и считать срок для защиты своего права с даты окончания работ по неотделимым улучшениям.

Таким образом, в простом договоре аренды может встретиться много совсем непростых проблем. И если арендатор желает улучшать арендуемое помещение, необходимо заранее согласовать это желание с собственником и урегулировать, кто за что платит, чтобы не было мучительно больно за налоговые последствия.

Неотделимые улучшения. Учет у арендатора

Автор: Е. Л. Ермошина

Обязанности сторон договора аренды по содержанию арендованного имущества установлены в § 1 «Общие положения об аренде» гл. 34 ГК РФ. Согласно ст. 616 ГК РФ производить за свой счет капитальный ремонт переданного в аренду имущества обязан арендодатель (п. 1), а арендатор – поддерживать имущество в исправном состоянии, осуществлять за свой счет текущий ремонт и нести расходы на содержание имущества (п. 2). При этом сделана оговорка «если иное не установлено законом или договором аренды».

Кроме того, ст. 623 ГК РФ предусматривает такое понятие, как улучшения арендованного имущества, которые могут быть отделимыми или неотделимыми.

Улучшения, отделяемые от арендуемого имущества без вреда для него, признаются отделимыми. По окончании срока аренды они могут быть демонтированы. Отделимые улучшения являются собственностью арендатора (если иное не предусмотрено договором аренды) и для целей налогового учета у арендатора признаются отдельным объектом ОС или включаются в его текущие расходы как материальные затраты (в зависимости от стоимости и срока использования улучшений).

Как правило, учет отделимых улучшений у арендатора не вызывает вопросов на практике. Чего нельзя сказать об учете улучшений неотделимых[1], о которых и пойдет речь в данной статье.

Правовое регулирование

В связи с тем, что неотделимые улучшения становятся неотъемлемой частью арендованного имущества, для их производства требуется согласие арендодателя, поскольку последний может быть не заинтересован в них.

Если арендодатель дает согласие на такие улучшения, он обязуется принять назад вещь в измененном состоянии, при котором она обладает уже более высокой стоимостью, и возместить арендатору понесенные им расходы. Последние должны быть разумными и необходимыми.

Порядок определения права собственности на неотделимые улучшения арендованного имущества и возмещения их стоимости предусмотрен п. 2, 3 ст. 623 ГК РФ. В силу того, что неотделимые улучшения невозможно отделить от самого объекта аренды, они в любом случае признаются собственностью арендодателя и переходят к нему либо по окончании срока аренды, либо сразу же по окончании работ по производству этих улучшений (по соглашению сторон).

Осуществленные неотделимые улучшения не являются собственностью арендатора, а принадлежат арендодателю. То есть в данном случае отдельный объект основных средств у арендатора не возникает.

Возмещение стоимости неотделимых улучшений возможно только в том случае, когда они были произведены с согласия арендодателя, – если иное не предусмотрено договором аренды (п. 2 ст. 623 ГК РФ). В противном случае (улучшения заранее не оговорены в договоре) они признаются собственностью арендодателя, который не обязан компенсировать их стоимость арендатору. Кроме того, если в договоре аренды прописано условие, согласно которому арендатор обязан производить все улучшения арендованного имущества за свой счет, арендодатель освобождается от обязанности возмещать арендатору стоимость всех произведенных им улучшений.

Итак, порядок налогового учета неотделимых улучшений арендованного имущества, осуществленных арендатором, зависит от того:

Неотделимые улучшения, произведенные с согласия арендодателя

Капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя, признаются амортизируемым имуществом на основании п. 1 ст. 256 НК РФ.

Как следует из п. 1 ст. 258 НК РФ, амортизация капитальных вложений в арендованные объекты основных средств, названные в абз. 1 п. 1 ст. 256 НК РФ, начисляется той стороной, которая фактически несет затраты на неотделимые улучшения. Если арендодатель возмещает арендатору стоимость улучшений, то он и начисляет амортизацию в общем порядке. Если не возмещает – амортизационные отчисления производятся арендатором в порядке, указанном в данной норме.

Если стоимость капвложений не возмещается арендодателем

Первоначальная стоимость имущества в виде неотделимых улучшений формируется согласно п. 1 ст. 257 НК РФ. В нее включаются расходы на их сооружение, изготовление и доведение до состояния, пригодного для эксплуатации (без учета НДС и акцизов).

Амортизация начисляется с 1-го числа месяца, следующего за месяцем, в котором эти капитальные вложения были введены в эксплуатацию, до окончания действия договора аренды (п. 3, 5 ст. 259.1 НК РФ). Дата ввода в эксплуатацию капвложений должна быть подтверждена соответствующими документами – актами приемки-сдачи выполненных работ по арендуемому имуществу и введения соответствующих улучшений в эксплуатацию (Письмо Минфина России от 21.08.2009 № 03-03-06/2/158).

В силу п. 1 ст. 258 НК РФ капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с Классификацией ОС[2].

Итак, амортизационные отчисления производятся арендатором:

Если в Классификации ОС для конкретных капитальных вложений срок полезного использования не установлен, надо руководствоваться положением п. 6 ст. 258 НК РФ, согласно которому в этом случае СПИ определяется налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (Письмо Минфина России от 13.04.2010 № 03-03-06/2/75).

ООО «Арендодатель» заключило с ООО «Арендатор» договор аренды торгового помещения сроком на два года (с 1 января 2015 года по 31 декабря 2016 года).

Арендатору понадобилось произвести установку грузового лифта. По условиям договора указанное неотделимое улучшение осуществляется за счет арендатора и в дальнейшем стоимость улучшения ему не возмещается.

Лифт был введен в эксплуатацию в марте 2015 года. Первоначальная стоимость объекта амортизируемого имущества в виде неотделимого улучшения равна 148 000 руб.

В соответствии с Классификацией ОС лифт грузовой обычный (код 14 2915263 2 ОКОФ) относится к третьей амортизационной группе (срок полезного использования – свыше трех лет до пяти лет включительно). СПИ установлен как 37 месяцев.

В учетной политике арендатора для целей налогообложения закреплен линейный метод начисления амортизации по основным средствам. Ежемесячная сумма начисленной амортизации по данному объекту имущества равна 4 000 руб. (148 000 руб. / 37 мес.).

Начиная с апреля 2015 года по декабрь 2016 года включительно (21 мес.) арендатор имеет право ежемесячно включать эту сумму в состав расходов, учитываемых в налоговой базе по налогу на прибыль.

В течение срока действия договора аренды из общей суммы произведенных капитальных вложений будет отражено в составе расходов 84 000 руб. (4 000 руб. x 21 мес.).

Таким образом, арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

По окончании срока договора аренды арендатор прекращает начисление амортизации по амортизируемому имуществу в виде капитальных вложений в форме неотделимых улучшений для целей налогообложения (см. письма Минфина России от 13.05.2013 № 03-03-06/2/16376, от 04.02.2013 № 03-03-06/2/2269, от 03.08.2012 № 03-03-06/1/384, от 04.04.2012 № 03-03-06/1/179).

Итак, если СПИ арендованного объекта больше срока договора аренды и часть стоимости капитальных вложений в виде неотделимых улучшений не будет самортизирована (то есть арендатор не сможет признать часть расходов на произведенные неотделимые улучшения), по окончании срока договора аренды арендатор должен прекратить начисление амортизации по осуществленным неотделимым улучшениям арендованного имущества. Однако, в случае если договор аренды будет пролонгирован, арендатор сможет продолжить начисление амортизации в установленном порядке. Это отметил Минфин в Письме от 03.05.2011 № 03-03-06/2/75. В нем даны следующие разъяснения.

Согласно п. 2 ст. 621 ГК РФ, если арендатор продолжает пользоваться имуществом после истечения срока договора при отсутствии возражений со стороны арендодателя, договор считается возобновленным на тех же условиях на неопределенный срок.

Как следует из п. 2 ст. 610 ГК РФ, в случае заключения договора на неопределенный срок каждая из сторон вправе в любое время отказаться от договора, заранее предупредив об этом другую сторону.

Таким образом, если арендатор продолжает пользоваться имуществом после истечения срока договора аренды при отсутствии возражений со стороны арендодателя, договор считается заключенным на неопределенный срок, а арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество до тех пор, пока одна из сторон не объявит о расторжении договора аренды.

Продолжение начисления амортизации возможно только при пролонгировании договора.

Если же действие договора заканчивается, между арендодателем и арендатором подписывается передаточный акт, после чего аренда возобновляется (подписывается новый договор). В этом случае начисление амортизации по неотделимым улучшениям в целях налогообложения прибыли должно быть прекращено в порядке, определенном гл. 25 НК РФ, то есть с первого числа месяца, следующего за месяцем окончания срока действия первого договора аренды (см. письма Минфина России от 04.02.2013 № 03-03-06/2/2269, от 21.11.2012 № 03-03-06/1/601 и ФНС России от 13.07.2009 № 3-2-06/76).

Несколько слов о возможности применения амортизационной премии по неотделимым улучшениям арендованного имущества.

Контролирующие органы считают, что правила использования амортизационной премии в размере 10% (30%) на арендатора не распространяются, объясняя это тем, что произведенные арендатором неотделимые улучшения являются неотъемлемой частью арендованного имущества и не остаются на балансе у арендатора, а также принимая во внимание, что для капитальных вложений в арендованные объекты основных средств ст. 258 НК РФ установлен особый порядок начисления амортизации (см. письма Минфина России от 12.10.2011 № 03-03-06/1/663, от 09.02.2009 № 03-03-06/2/18).

В арбитражной практике есть примеры, когда судьи придерживаются иной точки зрения: капитальные вложения в форме неотделимых улучшений арендованного имущества, произведенные арендатором (если такие расходы не возмещаются арендодателем), признаются у арендатора амортизируемым имуществом. На такое имущество распространяются в том числе правила п. 9 ст. 258 НК РФ, в котором предусмотрено право на применение амортизационной премии и прописан порядок ее применения.

При этом положения гл. 25 НК РФ не содержат запрета или ограничений в отношении использования арендатором амортизационной премии к капитальным вложениям в арендованное имущество (см. постановления АС СКО от 29.10.2014 по делу № А53-17381/2013, ФАС МО от 03.06.2014 № Ф05-5053/2014 по делу № А40-86219/13[4], от 02.02.2011 по делу № КА-А40/15635-10, ФАС ВСО от 18.01.2012 по делу № А74-956/2011.

Арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

Пунктом 1 ст. 617 ГК РФ предусмотрено, что переход права собственности на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды. Если в течение срока договора аренды сменился собственник арендованного имущества (договор действует на тех же условиях), арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество (письма Минфина России от 22.02.2013 № 03-03-06/2/5003, от 20.10.2009 № 03-03-06/1/677).

В заключение данного раздела несколько слов об арендуемом имуществе, находящемся в обособленном подразделении. Напомним, что особенности исчисления и уплаты налога на прибыль организациями, имеющими ОП, установлены ст. 288 НК РФ. При определении доли прибыли, приходящейся на обособленное подразделение, рассчитывается показатель удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно в остаточной стоимости амортизируемого имущества, исчисленной согласно п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

По мнению финансистов (письма от 23.05.2014 № 03-03-рз/24791, от 20.04.2011 № 03-03-06/2/66, от 06.10.2010 № 03-03-06/1/633), для целей применения ст. 288 НК РФ учитывается только остаточная стоимость ОС налогоплательщика. При этом остаточная стоимость иного амортизируемого имущества (капитальных вложений в форме неотделимых улучшений в арендованное имущество) при определении указанного показателя не учитывается.

Если стоимость капвложений возмещается арендодателем

Договором аренды может быть предусмотрено, что арендодатель компенсирует арендатору стоимость произведенных им неотделимых улучшений.

Неотделимые улучшения могут быть переданы арендодателю сразу же по завершении работ по улучшению либо по окончании срока действия договора аренды. В зависимости от даты передачи арендодатель может компенсировать их стоимость арендатору по истечении срока аренды или в период действия договора. Сделать это можно, переведя денежные средства на счет арендатора либо зачислив в счет арендной платы.

Все вопросы, касающиеся порядка, сроков передачи неотделимых улучшений и возмещения их стоимости, стороны оговаривают в договоре аренды.

Согласно п. 1 ст. 258 НК РФ капитальные вложения в арендованные объекты основных средств, стоимость которых арендодатель компенсирует арендатору, амортизируются арендодателем.

Для арендатора неотделимые улучшения, выполненные по согласованию с арендодателем и возмещаемые им, не являются амортизируемым имуществом, и он не вправе начислять амортизацию по таким улучшениям в налоговом учете.

Сумма полученного возмещения расходов на капитальный ремонт и (или) неотделимые улучшения арендованного имущества признается арендатором для целей налогообложения прибыли в составе выручки от реализации (Письмо Минфина России от 18.03.2008 № 03-03-09/1/195). Дата получения дохода – момент передачи неотделимых улучшений по акту приемки-передачи или день возврата улучшенного арендованного имущества.

Что касается затрат арендатора на неотделимые улучшения, их следует рассматривать как произведенные в процессе выполнения работ для арендодателя (письма Минфина России от 13.12.2012 № 03-03-06/1/651, от 29.05.2007 № 03-03-06/1/334).

Если налогоплательщик получает частичное возмещение стоимости произведенных неотделимых улучшений арендованного имущества, сумма полученного возмещения учитывается для целей налогообложения прибыли в составе доходов от реализации.

В течение срока действия договора аренды арендатор вправе начислять амортизацию на капитальные вложения в форме неотделимых улучшений, произведенных им с согласия собственника имущества, в части затрат, не компенсируемых арендодателем (Письмо Минфина России от 30.07.2010 № 03-03-06/2/134).

В качестве примера приведем Постановление ФАС ЗСО от 30.05.2014 по делу № А45-12766/2013. В нем рассматривался налоговый спор между инспекцией и арендатором, который произвел улучшения арендуемого имущества с согласия арендодателя, а именно: устройство перегородок, полов, подвесного потолка, сантехнические работы, монтаж потолка, окон, монтаж системы противопожарной сигнализации, пожаротушения и системы оповещения, реконструкцию системы вентиляции и кондиционирования воздуха.

Затраты на производство улучшений (капитальные вложения в арендованные объекты основных средств) аккумулировались арендатором на счете 08, по результатам выполненных работ налогоплательщиком сформированы новые объекты ОС, которые были учтены на счете 01. По данным объектам ОС до момента передачи арендодателю начислялась амортизация, суммы которой отражались в составе расходов, уменьшающих облагаемую базу по налогу на прибыль.

Стороны подписали соглашение о расторжении договора аренды. В одном из пунктов они определили стоимость произведенных арендатором улучшений, из которых стоимость неотделимых улучшений сформирована сторонами договора за минусом сумм начисленной амортизации и составила порядка 11,5 млн руб.

По условиям соглашения арендодатель обязуется компенсировать арендатору затраты на произведенные им улучшения.

Арендатор передал арендодателю осуществленные им улучшения по актам приема-передачи здания, последний перечислил сумму в размере их стоимости.

Сумма переданных неотделимых улучшений (11,5 млн руб.) была списана арендатором с кредита счета 01 в дебет счета 76. При этом в доходах от реализации она не была учтена.

Согласно п. 1 ст. 38 НК РФ объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Поскольку передаваемые арендодателю неотделимые улучшения имеют стоимостную и физическую характеристики, сторонами определена их остаточная стоимость, которую арендодатель перечислил арендатору, их передача является реализацией и подлежит включению в налоговую базу по исчислению НДС и налога на прибыль.

Неотделимые улучшения, произведенные без согласия арендодателя

Арендатор, который осуществил неотделимые улучшения арендованного имущества, не получив на это согласие арендодателя, не вправе требовать от него возмещения стоимости улучшений. Об этом говорится в п. 3 ст. 623 ГК РФ. Если неотделимые улучшения произведены без согласия собственника, то последний может потребовать привести свое имущество в первоначальное состояние либо принять имущество с улучшениями, но не возместить их стоимость арендатору.

Согласно п. 1 ст. 256 НК РФ капитальные вложения в форме неотделимых улучшений в арендованные объекты основных средств включаются в состав амортизируемого имущества, только если эти улучшения были согласованы с арендодателем. Поэтому в налоговом учете арендатора неотделимые улучшения, осуществленные без согласия арендодателя, не подлежат амортизации.

Поскольку неотделимые улучшения неразрывно связаны с арендованным имуществом, по окончании договора аренды они переходят к арендодателю, который получает их безвозмездно. На основании п. 16 ст. 270 НК РФ стоимость безвозмездно переданного имущества и расходы, связанные с такой передачей, не учитываются в целях налогообложения. Значит, арендатор не может признать стоимость неотделимых улучшений в составе расходов, уменьшающих налогооблагаемую прибыль. Данный вывод, к примеру, следует из Письма Минфина России от 17.12.2015 № 03-07-11/74085.

Аналогичное мнение высказывают и арбитры (см. постановления АС СКО от 24.03.2016 № Ф08-410/2016 по делу № А53-1989/2015, ФАС ПО от 16.08.2013 по делу № А55-28526/2012).

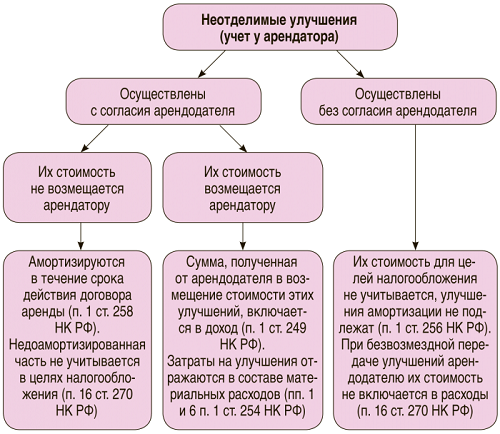

Мы рассмотрели порядок учета у арендатора неотделимых улучшений арендованных ОС в зависимости от наличия согласия арендодателя на их проведение и компенсации затрат. Представим все вышеизложенное в виде схемы.

[1] Улучшения считаются неотделимыми, если их отделение нанесет вред имуществу арендодателя.

[2] Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 № 1.

[3] Последний вариант особенно целесообразно учитывать в ситуациях, когда неотделимые улучшения производятся в отношении объектов недвижимости, СПИ которых могут в разы превышать СПИ самого неотделимого улучшения.

[4] Определением ВС РФ от 09.09.2014 № 305-КГ14-1382 отказано в передаче кассационной жалобы для рассмотрения Судебной коллегией по экономическим спорам ВС РФ.