Компрометация банковской карты что это

Компрометация банковской карты что это

Что такое компрометация карты

Практическое применение банковской карты предусматривает несколько достаточно простых правил. Одно из базовых – средствами с баланса пластика имеет право пользоваться исключительно владелец. Для этого предусмотрены специальные меры защиты в виде конфиденциальных данных, известных собственнику. Если к ним получают доступ третьи лица, помимо владельца и самого банка, происходит компрометация карты. Рассмотрим основные причины утечек персональных сведений клиента, способы сохранения конфиденциальности и действия банка в подобных случаях.

Что такое компрометация карты?

Первым делом следует четко сформулировать ключевое понятие. Компрометация карты – это ситуация, когда конфиденциальная информация о ней становится известной посторонним лицам. Как следствие, последние получают возможность распоряжаться средствами, размещенными на балансе пластика. Это прямо запрещено правилами использования любой банковской карточки – и кредитной, и дебетовой.

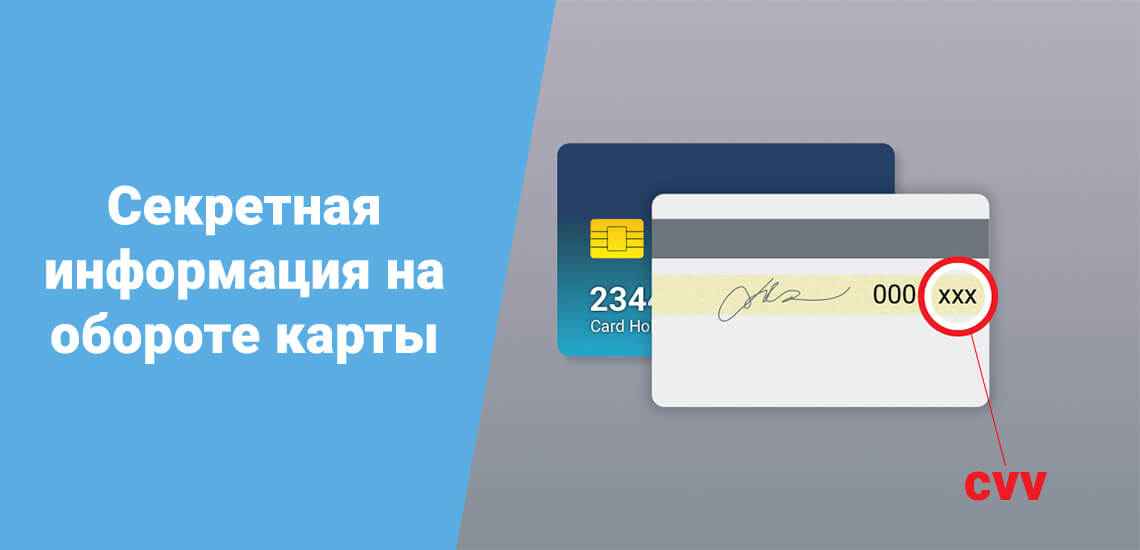

Важно понять, что относится к конфиденциальной информации. Она включает:

Перечисленные выше сведения используются при совершении различных финансовых операций. А потому их разглашение предоставляет возможность совершать платежи третьим лицам, даже не имея самой карточки на руках.

Когда карта считается скомпрометированной?

Как уже было отмечено выше, карта считается скомпрометированной, когда конфиденциальные сведения попадают к посторонним людям. Это происходит различными способами, но в большинстве случаев – в результате мошеннических действий. Следствием утечки становится потеря владельцем денежных средств, которые расходуются злоумышленниками одним из трех способов:

Подобная ситуация неприятна не только владельцу карты, но и эмитировавшему ее банку. Поэтому финансовые организации стараются изучать происходящие операции, оперативно выявляя скомпрометированные пластики. Важно помнить, что отменить уже совершенный платеж или снятие средств невозможно, а для возврата денег потребуется обязательное вмешательство правоохранительных органов. Поэтому банки стараются не допустить осуществления операций с применением скомпрометированных карты, действия при этом и в интересах владельца.

Способы кражи конфиденциальных данных

Мошенники используют разные способы раскрытия конфиденциальных сведений. К числу наиболее частых и широко распространенных относятся такие:

Каждый из перечисленных способов имеет множество разновидностей, количество которых постоянно увеличивается. Поэтому имеет смысл быть в курсе наиболее популярных мошеннических схем, чтобы не попадаться на уловки злоумышленников. Тем более, актуальная информация всегда доступна на тематических ресурсах в сети.

Подозрение на компрометацию карты

Далеко не всегда клиенту удается быстро обнаружить утечку конфиденциальной информации. Поэтому банки часто не ждут активности от него, а блокируют пластик при выявлении признаков компрометации. В число последних входят:

Единых и четко понятных признаков скомпрометированной карты не существует. Каждый банк самостоятельно разрабатывает собственную систему безопасности, которую владельцу целесообразно изучить.

Как избежать перехвата персональных данных и что делать при утечке?

Сохранить конфиденциальность личной информации не так сложно. Первое и главное правило – никогда и никому не передавать карточку. Второй важный совет – запрещено сообщать коды и другую информацию посторонним, даже если таковые представляются или на самом деле являются сотрудниками банка. Еще одна рекомендация – внимательно осматривать банкомат или терминал, которые планируется использовать для совершения какой-либо операции.

Если утечка все-таки произошла или присутствуют подозрения на это, необходимо сразу заблокировать карту. Разблокировать пластик намного проще, чем вернуть деньги, похищенные злоумышленниками.

Что предпринимает банк, если считает, что карта скомпрометирована?

Правила банка при обнаружении признаком компрометации однозначны – мгновенная блокировка карты. После этого работник финансовой организации связывается с владельцем для прояснения ситуации.

Кто компенсирует потери клиенту?

Банк компенсирует потери в том случае, если утечка произошла по вине финансовой организации, например, посредством кражи базы данных. В противном случае возмещение убытков происходит в результате работы правоохранительных органов.

Что делать если заметили несанкционированное списание с карты?

Первое и главное, что требуется сделать в этом случае – это заблокировать карточку. Потом требуется связаться с банком для прояснения ситуации. При подтверждении компрометации пластика, необходимо обратиться в правоохранительные органы.

Какие профилактические меры существуют?

Правила сохранение конфиденциальности личных данных достаточно просты. Во-первых, нельзя передавать посторонним карточку. Во-вторых, не допускается никому сообщать коды и других персональные данные. В-третьих, рекомендуется внимательно осматривать терминал или банкомат перед использованием.

Компрометация банковской карты

Компрометация карты – это доступ посторонних лиц к данным банковской карты с целью использования ее или хищения денежных средств. Как правило, для признания факта компрометации достаточно обоснованного подозрения в мошеннических действиях.

Компрометация банковской карты, что это значит?

Как видно из определения, целью компрометации является получение информации о банковской карте или способов входа в интернет-банк иными лицами. Как правило, для этого используются мошеннические методы, ведущие к утечке конфиденциальных данных.

Информацией, попавшей в руки преступников, может стать:

Банковская карта считается скомпрометированной, если есть основания полагать, что ее персональные реквизиты стали доступны не только владельцу, но и третьим лицам.

Как происходит утечка конфиденциальных данных, как этого избежать?

Получение данных банковской карты возможно разными способами. Это могут быть вполне случайные действия. Иногда люди просто записывают свой пин-код на карте или листке, а потом теряют бумажник со всем содержимым. В свою очередь, нашедший не всегда отличается честностью и порядочностью. Как следствие, может произойти снятие наличных или оплата дорогих покупок, но уже не владельцем карты.

Поэтому следует более внимательно относится к хранению банковских карт, кодов доступа к ней и личному кабинету. Эти сведения лучше запомнить. Если данная информация где-то записывается, старайтесь хранить ее отдельно от карты.

Рассеянность и невнимательность, к сожалению, не всегда единственная причина утечки информации. Существует огромное количество мошенников, специализирующихся на краже денег с банковских карт. Для этого создан богатый арсенал методов и ухищрений.

Среди наиболее вероятных намеренных хищений:

1. Социальная инженерия.

Суть данного подхода такова: владелец карты сам рассказывает своему собеседнику всю информацию по своей карте. Кто-то подумает, что любой здравомыслящий человек этого никогда не сделает, однако, здесь не все так однозначно. Уровень доверия к людям у всех разный, а злоумышленники достаточно хитры и умеют добиваться расположения.

Со стороны мошенников могут быть применены следующие приемы:

В подобных случаях рекомендация одна: будьте бдительны и не раскрывайте важную информацию незнакомым людям. Компрометация карты банков будет зафиксирована и в таких случаях.

2. Интернет мошенничество.

Это направление активно развивается и насчитывает множество подходов в достижении поставленной цели. Злоумышленнику даже не всегда нужно быть специалистом и глубоко разбираться в информационных технологиях. Существуют сотни готовых программ, скриптов и приемов, с помощью которых можно заполучить всю информацию по карте.

Рассмотрим некоторые из них:

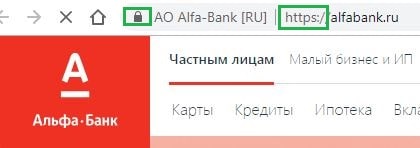

Чтобы снизить вероятность попадания в паутины интернет-мошенников, старайтесь не производить оплаты онлайн или осуществлять входы в личные кабинеты через общественные сети. А при посещении интернет ресурсов обратите внимание на подлинность посещаемого сайта и используемые протоколы защиты данных. Все официальные сайты банков и страницы оплат работают с использованием протокола HTTPS, осуществляющего шифрование данных.

3. Хищение через банкоматы.

Такой способ мошенничества основан на использовании специальных аппаратных средств и скимминговых устройств. Они, как правило, устанавливаются в банкоматы вместо штатных считывателей карт. В зависимости от целей злоумышленников и алгоритма их работы могут копировать карты или просто блокировать, не давая извлечь карту. Владельцу карты достаточно всего лишь вставить карту в приемник. В то время, как карта находится в там, с нее могут быть полностью переведены деньги или считаны все реквизиты.

Чтобы избежать таких случаев, лучше пользоваться банкоматами непосредственно в отделениях банков. Стоит отметить, что там оборудование находится под охраной и постоянным видеонаблюдением. Произвести над ними механические работы по подмене считывателей не удастся, а вот в одиночных банкоматах посреди улицы это вполне реально.

Если Вами замечено списание средств с карты, и Вы к нему не имеете никакого отношения, то незамедлительно сообщите об этом в банк с просьбой заблокировать карту до выяснения обстоятельств.

Подозрение на компрометацию банковской карты.

Банк отслеживает операции, производимые по карте своими клиентами. Более того, на основе собранной статистики имеются предположительные статьи расходов, тип покупок, посещаемых магазином и заведений, территориальное расположение и иные данные. Если по карте зафиксирована подозрительная транзакция или снятие наличных, то это может говорить о том, что допущена компрометация банковской карты. Например, оплата дорогостоящей покупки, снятие наличных в банкоматах другой страны, перевод крупной суммы денег на карту или с нее и др.

При подозрении на компрометацию карты, банк пытается связаться с клиентом по контактному номеру телефона для подтверждения производимой операции. Если подтверждения получить не получилось, банк блокирует карту. В дальнейшем может быть произведена разблокировка, если банк установит правомерность проведенных операций. В остальных случаях потребуется перевыпуск новой банковской карты.

Карта скомпрометирована – что это значит и можно ли с этим что-то сделать?

При оформлении пластиковой карты или открытии личного кабинета в системе онлайн-банка клиента уведомляют, что все персональные данные должны быть надежно защищены от третьих лиц. Раскрытие этих данных влечет за собой угрозу потери собственных средств за счет деяний злоумышленников. Что означает компрометация карты, как это может произойти, и чья будет вина, в случае пропажи со счета денег без ведома собственника, разберем дальше.

Что означает компрометация карты?

Компрометация карты означает, что секретная информация, которая должна быть известна исключительно ее держателю, стала доступна третьим лицам.

Подобная утечка может произойти как по вине самого клиента (небрежное отношение к карте ¬– карту оставили у всех на виду, ее данные были переданы третьему лицу лично клиентом), так и добыта преступным путем (карту украли, считали с нее данные без ведома держателя, информацию с карты сфотографировал кассир в магазине и др.). А бывает, что утечка происходит вообще в самом банке: есть случаи взлома базы, секретную информацию мог использовать сотрудник банка без ведома клиента и др.

В любом случае лучше перестраховаться и срочно принять меры, даже если точно неизвестно, попали ли в чужие руки сведения.

Какие данные карты должны быть сохранены владельцем в тайне?

К секретным данным, которые не должны стать известны никому, кроме владельца карты, можно отнести следующий набор информации:

Важно! Номер карты можно свободно передавать другим людям, к примеру, чтобы они могли ее пополнить. Но другая информация больше никому не может пригодиться, кроме как для перевода уже с карты.

Не забывайте! Злоумышленниками могут быть не только посторонние люди. Доступ к перечисленным выше данным не должны иметь даже ваши близкие. Так как по правилам банка передача данных родственникам тоже является компрометацией.

Варианты компрометации карты

Скомпрометировать карту можно по-разному, причем о некоторых рисках клиент может даже не догадываться:

Кто должен ответить за пропажу со счета средств?

Теперь о самом интересном: кто же будет нести ответственность за компрометацию карты? В большинстве случаев вина за раскрытие информации лежит непосредственно на держателе карты.

Произошла кража или утеря пластика, клиент сам раскрыл свои данные – значит и ответственность за пропажу средств будет лежать на нем. Для решения проблемы можно подать заявление в полицию, тогда в случае поимки злоумышленника его можно будет обязать через суд компенсировать убытки.

Но если данные стали известны посторонним по вине банка (скрытые устройства на банкомате, вина сотрудников банка, произошел взлом банковской системы), тогда банк обязуется возместить клиенту его ущерб. А потом уже сам будет судиться с теми, кто все это организовал.

Что делать держателю скомпрометированной карты?

Напомним, что скомпрометированной карта будет считаться, даже если есть только предположение, что секретные данные стали известны посторонним. В таких случаях клиенту необходимо:

Лучше заплатить пару сотен за выдачу новой карты, чем потерять все накопления из-за не проявленной бдительности.

Следовательно, при возникновении одной из проблем, лучше заменить карту и в дальнейшем быть более внимательным при ее использовании и хранении.

Что такое компрометация банковской карты и как этого избежать?

Доброго времени суток всем посетителям нашего сайта! Продолжая тему защищенности современных банковских карточек, стоит затронуть такую тему, как компрометация данных.

Сегодня мы рассмотрим, что такое компрометация, чем она опасна для рядового клиента банка, а также как обезопасить себя и свои деньги.

Понятие компрометации

Что называют компрометацией? Компрометация банковской карты это ситуация, когда ее данные — реквизиты, защитный (CVC или CVV) код и др. — становятся известны постороннему человеку.

Это приводит к тому, что дальнейшее пользование картой становится небезопасным, и может привести к потере денег владельца.

К конфиденциальным данным, интересным для мошенников, относятся:

Дебетовые карты нередко оказываются под прицелом мошенников, поскольку доступ к данным дает возможность практически безнаказанно красть средства ее владельца.

Компрометация значит получение приватной информации третьими лицами. Это снижает защищенность средств на счете почти до нуля, поскольку право на проведение транзакций и списание средств получают посторонние.

Пути получения конфиденциальной информации

На сегодняшний день мошенники пользуются несколькими методами кражи реквизитов. Часть из них — это технические способы, остальные же связаны с халатным и безответственным отношением держателей.

Потеря пластика

Наиболее невинный вариант — утеря карты. Изначально противозаконных действий нет, поскольку никто не стремится получить данные конкретного счета, соответственно вина ложится только на его владельца.

Как бы то ни было, первое, что нужно сделать при обнаружении пропажи — связаться с банком для блокировки средств на счете. Если помедлить с этим в надежде, например, найти пропажу, то можно потерять все деньги.

Скимминг

Один из популярных технических видов мошенничества — это скимминг. Суть такого способа получения частных данных заключается в установке на банкоматы специальных устройств, пересылающих всю информацию, включая вводимый пин-код, мошенникам при стандартном использовании банкомата.

После создается болванка-имитатор с записанными на нее данными, и деньги можно обналичить в любом банкомате.

Более подробно смотрите в этом видео про карточные фокусы, в котором участвовал хакер №1 в мире — Кевин Митник и бывшие кардеры.

Если вы заметили, что денег на карте стало меньше, но вы не причастны к этому, то стоит безотлагательно обратиться в ближайшее отделение банка. Доказательство непричастности позволит получить впоследствии компенсацию со стороны банка.

Хакерский взлом

Более сложный технически и оттого менее популярный — способ получения частной информации связан с хакерской деятельностью.

В базах данных различных сайтов (интернет-магазинов и т.п.) содержится немало платежных данных клиентов, достаточно для получения доступа к финансовым средствам.

Несмотря на постоянное улучшение защиты от хакеров, периодически происходят утечки информации, что становится причиной массовой компрометации.

Собственная халатность

Бесконтрольный доступ рано или поздно приводит к компрометации данных. Важно помнить, что даже беглого взгляда на карту достаточно для получения минимального количества информации. Но этого может хватить для получения доступа к деньгам.

Поддельные сайты

Фишинг — еще один технический метод получения доступа. Создание подставных, фейковых сайтов рассчитано на невнимательного пользователя.

Подобные сайты, как правило, маскируются под популярные интернет-магазины или платежные системы, даже адрес сайта может отличаться только на одну букву от настоящего.

Результат может быть плачевен — не обратив внимания на минимальные различия, держатель счета сам оставляет на сайте данные, необходимые злоумышленникам.

Признаки хищения данных

Финансовая организация, выпустившая карту, может обнаружить факт компрометации по ряду признаков:

Большинство жителей России использует карты Сбербанка, что приводит к частой компрометации продуктов именно этой организации.

Но, как показывает статистика, часто виной всему становится халатное отношение владельцев счетов к собственной финансовой защите: банально нарушаются правила безопасного хранения и использования пластиковых карточек.

Немного о безопасности

Кражу личных данных, равно как и последующее хищение средств, можно предупредить, соблюдая ряд правил:

Если вы нашли что-то полезное в этой статье — поддержите наш сайт, поделившись ей в социальных сетях при помощи кнопок ниже. Также рекомендуем подписаться на обновления, чтобы не пропустить ничего интересного.

Спасибо за внимание будьте внимательны. Только это может гарантировать защиту ваших денег.

Что такое компрометация банковской карты

Нарушение правил пользования картой, невнимательность держателя, использование мошенниками новых технологий, и ряд других обстоятельств могут стать причинами компрометации банковской карты. В большинстве случаев, при своевременной реакции держателя, проблем можно избежать. О том, что такое компрометация банковской карты, и какие действия предпринимать ее владельцу, — только на портале Бробанк.ру.

Что означает компрометация банковской карты

Под этим термином понимается утечка ключевой информации по карте. Наиболее важная информация: защитные трехзначные коды, пароль от интернет-банка, кодовое слово, пин-код, паспортные данные. Если эти данные получают третьи лица, значит, банковская карта скомпрометирована. То есть, ее дальнейшее использование, без блокировки, может нанести держателю материальный ущерб.

Причины компрометации чаще всего заключаются в нарушении держателем основных правил и норм безопасности. При серьезном подходе, мошенникам достаточно знать защитные трехзначные коды и номер карты. Если пользователь отключает смс-оповещение, то на некоторых ресурсах для совершения операции этих данных вполне хватит.

Информационная ценность карточных реквизитов

Сам по себе номер на физическом носителе не представляет особого интереса для мошенников. По одному номеру совершить какую-либо операцию невозможно. Ценность представляют защитные коды: три цифры на обороте карты. Платежная система VISA использует CVV2 коды (card verification value 2). У Mastercard защитные коды обозначены в виде CVC2 (card validation code 2). НСПК МИР использует CVP2 (card verification parameter2). Этот реквизит не передается третьим лицам, и не указывается на неофициальных ресурсах.

Защитные коды применяются не для всех операций в интернете. Запрос кода — право продавца, а не его обязанность. Но большинство операторов запрашивают этот реквизит. Поэтому при отсутствии карты на руках у мошенников, но при наличии этой информации, вероятность доступа к счету сохраняется. К защите этих данных держателям следует подходить серьезно.

Как компрометируется карта

Отдельные кредитные разрабатывают собственный регламент, который описывает случаи компрометации карты. Классический пример — блокировка при вводе неправильного пин-кода несколько раз подряд. По картам Сбербанка достаточно ввести неверный пин-код 5 раз, после чего банковская карта блокируется. Держатель получает на телефон смс-сообщение о том, что блокировка произведена банком в целях обеспечения безопасности счета. В данном случае кредитная организация:

Если клиент не заявит о пропаже или утере карты, то ее блокировка снимается через 24 часа. До этого момента операции с карточным счетом, в том числе и в мобильном банке, не совершаются. В некоторых случаях компрометация карты наносит держателю материальный вред.

Если на балансе размещены средства, с которых клиент собирается оплатить кредит, а банк заблокировал карту, то в таком случае может возникнуть просрочка. Поэтому компрометация производится не всегда к месту. Но пренебрегать этим инструментом не рекомендуется: банк так поступает только в интересах своего клиента.

Способы компрометации карты

Злоумышленники могут завладеть самой картой, либо информацией, при помощи которой совершаются основные операции по карточному счету. Службы безопасности кредитных организаций научились заранее распознавать обстоятельства, при которых карта может быть скомпрометирована.

Клиентам необходимо соблюдать элементарные нормы безопасности, и знать некоторые технические средства, разрабатываемые мошенниками для компрометации банковских карт. В их числе:

Это наиболее популярные способы компрометации карты, с которыми банки-эмитенты стараются бороться различными средствами. В большинстве случаев виновниками утечки информации являются сами же держатели. Из-за незнания норм безопасности, или по причине банальной халатности, пользователи сами инициируют компрометацию своих банковских карт.

Способ 1 — Скимминговые и шимминговые устройства

Длительное время этот способ взлома банковских карт был настоящим бичом для кредитных организаций. Сегодня такие механизмы используются мошенниками все реже. Причина этого заключается в повышении уровня безопасности при обращении с банковскими картами, и разработка вариантов предотвращения несанкционированного доступа к счету. Устройства данного типа работают следующим образом:

Банки-эмитенты научились предотвращать несанкционированный доступ, определяя работу скимминговых и шимминговых устройств. В этом случае карта блокируется сразу после того, как держатель вставляет ее в банкомат и вводит пин-код. На телефон клиент банк высылает уведомление о том, что его карта скомпрометирована.

Нередко мошенниками используются поддельные банкоматы, которые так же считывают всю необходимую информацию по кредитным и дебетовым картам. Не стать жертвой мошенничества такого рода достаточно просто: необходимо пользоваться банкоматами в банковских отделениях, или в официальных точках — торговых центрах, крупных магазинах, филиалах государственных или муниципальных структур.

Способ 2 — Фишинговые интернет-ресурсы

Более современный способ, который по-прежнему продолжает работать. Фишинговый ресурс — сайт-кукла или сайт-дублер, на который мошенники различными способами завлекают доверчивых пользователей всемирной сети. Жертвами такого вида мошенничества чаще всего становятся люди среднего и пожилого возраста, не обладающие элементарными знаниями в области пользования интернетом. Суть этого вида компрометации карты заключается в следующем:

Обойти этот способ взлома так же не составит труда. Достаточно проявить немного внимания до перехода по подозрительным ссылкам. В первую очередь, кредитные организации никогда не предлагают указать в письме данные карты для получения какого-либо бонуса или скидки. Второе: важно обращать внимание на саму ссылку, — подозрительные ссылки всегда бросаются в глаза. И для этого не нужно обладать какими-либо специальными знаниями.

Наиболее верный вариант — переход на сайт банк из браузера, а не из письма на электронной почте. И после перехода на сайт кредитной организации пользователь уточняет всю необходимую информацию. Такой подход к использованию банковской карты снижает вероятность ее компрометации.

Способ 3 — Перехват данных по незащищенным каналам свободного WI-FI

Свободный канал WI-FI связи может использоваться для считывания информации с банковской карты. Компрометация карты — это достаточно сложный процесс, поэтому мошенники используют последние технологии для получения важной информации. Ничего не подозревающий клиент может зайти в интернет, совершить какую-либо операцию, и продолжить заниматься другими делами.

Пока его телефонный аппарат будет подключен к этой сети, мошенники могут получить доступ к реквизитам карты, тем самым скомпрометировав ее дистанционно. Если у держателя не работает смс-оповещение, то он покинет это место, так и не узнав, что с баланса его карты была списана определенная сумма.

Такой способ используется реже остальных, так как требует от злоумышленников хорошей технической подготовки. При успешном взломе карты, отследить мошенников будет практически невозможно. В этом случае клиент не сможет рассчитывать на возмещение.

Подстраховаться от подобных обстоятельств держатели карт могут достаточно просто. Не подключаться к сомнительным или непроверенным каналам WI-FI связи. Если подключение произошло, то не следует в этом месте совершать какие-либо операции по карте. В этом случае лучше использовать мобильный интернет, либо отложить совершение операции.

Что делать при компрометации карты

Если пользователь получил на телефон сообщение от банка, то, значит, что его карта к этому моменту уже заблокирована. Система смогла распознать угрозу, поэтому без участия клиента его карта блокируется. В этом случае потребуется дождаться завершения проверки. Если попытка взлома подтвердится, то эта карта восстановлению подлежать уже не будет. Пользователь бесплатно получит перевыпущенную карту.

При обнаружении угрозы лично держателем, либо при утере/краже банковской карты, блокировка производится самостоятельно. Сейчас для этого есть несколько быстрых способов: использование интернет-банка, звонок в кредитную организацию, смс-команды. В крайнем случае, заблокировать карту при компрометации пользователь может в любом отделении своего банка.

Компрометация карты – что это такое и как избежать

Компрометация карты – это подозрение, что данной кредитной или дебетовой картой может пользоваться не только владелец, но и посторонние лица.

В отличие от привычных нам бумажных и металлических денег, средствами на банковской карте вправе распоряжаться только их владелец, то есть держатель карты. Другие способы пользования картой не предусмотрены.

Как происходит компрометация банковской карты?

Чтобы разобраться в вопросе напомним, как происходит хранение средств на карт-счетах и операции с ними:

Похоже на обращение с монетами и купюрами, но с одним принципиальным отличием – деньги в банке не помечены как принадлежащие тому или иному лицу, клиенту, вкладчику. Фактически в банке может вовсе не быть наличных денег.

Средства физического или юридического лица в банковском учреждении – это лишь обязательство банка выплатить этому лицу некоторую сумму по его требованию, или совершить какие-то другие операции с этими средствами.

Потому уберечься от подобной кражи можно лишь сохранив коды доступа к управлению средствами на карте.

Конфиденциальную информацию составляют: PIN-код и CVV/CVC-код карты, а также номер карты и данные ее владельца: фамилия, имя. Если карта привязана к электронному адресу или другим виртуальным сервисам, то и этот факт следует скрывать от посторонних.

Банковская карта становится скомпрометированной, если есть основания ожидать, что ее конфиденциальные данные известны не только владельцу, а также банку-эмитенту карты и платежным сервисам, но и посторонним лицам.

Что такое утечка конфиденциальных данных и как с этим бороться?

Существует много способов раскрытия данных карты посторонними лицами.

Иногда это происходит случайно. Люди записывают PIN-код на самой карте или кладут бумажку с кодом в кошелек и теряют все это. Дальнейшее зависит от удачи и честности первого нашедшего карту.

Доказать факт снятия наличных посторонним лицом можно, но для этого приходится обращаться в правоохранительные органы. Потом будет следствие, розыск по видео с камер наблюдения, если зафиксирован момент снятия. Затем украденные деньги будут взыскивать с преступника, который (как назло) окажется безработным, неимущим, ограниченно дееспособным и др. И все это лишь в том случае, если того, кто воспользовался картой, удастся найти.

Банки же, при отсутствии доказательств кражи или при наличии собственной вины держателя карты, могут не компенсировать пропавшие средства.

Теперь опишем хищения не случайные, но целенаправленные:

Кражи в банкоматах

Еще один распространенный, но уже более профессиональный способ хищения с банковской карты – установка в банкоматы или терминалы, какого-то дополнительного устройства. Это может быть:

В первом случае держатель карты может ничего не замечать до того момента, пока не обнаружит исчезновение денег с карт счета.

Во втором – пользователь начинает звонить в службу техподдержки, номер которой записан на банкомате. Этот номер также заранее подменяется злоумышленниками. Лже-оператор спрашивает у держателя карты ПИН-код, обещает заблокировать карту. После того, как владелец средств уходит, карта извлекается, средства обналичиваются. В этом случае найти преступников сложнее.

Единственная профилактическая мера – твердо помнить, что PIN-код карты не сообщается никому. Тот, кто просит назвать этот код, не может быть сотрудником банка, так как им прямо запрещено задавать такие вопросы.

Выманивание кодов

Следующий не высокотехнологичный способ кражи денег с карты – выманивание CVV/CVC-кода. Эти коды имеют то же назначение, что и PIN-код, но для платежей в интернете. Порядок действий преступников обычно таков:

Незнакомого человека просят по телефону что-то купить. Потраченную сумму обещают перевести на карту. Чтобы сделать перевод, просят продиктовать номер карты и CVV/CVC-код. Человек привыкший скрывать только ПИН, соглашается на это. После этого с карты совершается вывод денег с карты через интернет.

Чтобы избежать подобных ситуаций не стоит забывать, что коды CVV и CVC действуют также как PIN-код, то есть дают полный доступ к деньгам на карт-счете.

Помощь в операциях

Самый примитивный вариант кражи денег с карты – это участие постороннего в операциях через банкомат или терминал.

Случается, что держатель карты умеет только вводить PIN-код, но не знает, как положить деньги на телефон, сделать платеж для ЖКХ и пр. Он просит помощи у незнакомых людей и не следит за их действиями. Этим могут воспользоваться для перевода средств на какой-то другой счет.

Кражи через интернет

Способов хищения денег с карт-счетов через интернет, с помощью сложных программных средств и высоких технологий, больше. Защититься от них самостоятельно сложнее. Но некоторые профилактические меры доступны и здесь. Потому рассмотрим и эти случаи.

Перехват данных в общественных сетях

Во многих общественных местах есть возможность пользоваться бесплатным доступом в интернет через Wi-Fi. Этот доступ бывает ненадежен. Злоумышленники находят способы копировать передающуюся через эти каналы информацию. Опасности подвергаются те держатели карт, которые пользуются мобильным банкингом или выходят в интернет через незащищенный канал с планшетов, ноутбуков и совершают операции по карте.

Выход – платить в интернете только используя надежные, проверенные соединения.

Кражи данных с сайтов

Многие сайты, в особенности интернет-магазины и площадки, предлагают расчеты картой. Для удобства клиент может сохранять данные карты в личном кабинете (аккаунте) сайта. Платежные операции ускоряются за счет быстрой и простой идентификации. Но при взломе сайта хакеры получают доступ к данным всех пользователей, которые сделали привязку карт к своим аккаунтам. Этот способ особенно опасен своей масштабностью.

Профилактическая мера – привязывать к сайту отдельную карту, на которой будет храниться небольшая сумма, необходимая для текущих платежей. Тут бывают удобны виртуальные карты, они дешевле и скорее оформляются.

Кражи данных из банков

Ситуация подобна предыдущей, но здесь удается получить не доступ к картам разных лиц в разных банках, а сразу ко всей сети банка. Такое случается довольно редко, так как требует от преступников высочайшей квалификации.

Самостоятельно бороться с этим обладатели карт не могут. Однако потери клиентов компенсируют сами банки.

Всем держателям банковских карт можно посоветовать такие меры безопасности:

Вновь разблокировать карту всегда проще, чем вернуть средства.

Подозрение на компрометацию карты

Если клиенты иногда проявляют беспечность, то банки обычно не дожидаются сообщений о краже, но блокируют карту при первом подозрении.

Наибольшее число банковских карт в современной России эмитировано ПАО «Сбербанк». Потому чаще всего происходит именно компрометация карт Сбербанка. Что это такое можно рассмотреть на конкретных примерах.

Клиент получает сообщение, что Сбербанк заблокировал карту по причине компрометации. Он обращается в отделение Сбербанка, где ему сообщают – «есть подозрение, что к Вашей карте получили доступ посторонние лица». Если деньги украдены не были, клиенту бесплатно выдается новая карта, а старая аннулируется. Карт-счет остается прежним, но карта имеет новый номер и коды. Инцидент можно считать исчерпанным. Информацию о причинах подозрений Банк не раскрывает.

Однако некоторые общие сведения можно получить из комментариев представителей Сбербанка.

Основания для подозрений появляются, если:

Действия всех банков при компрометации карты примерно одинаковы.

Держателям карт можно посоветовать строгое соблюдение перечисленных выше профилактических мер и скорейшее обращение в банк во всех подозрительных ситуациях.

Когда банковская карта считается скомпрометированной и что это означает для ее владельца

Компрометация пластиковой карты наступает в том случае, когда данные, необходимые для совершения платежей или съема наличных, становятся известны не только ее владельцу, но и посторонним. Если такую конфиденциальную информацию получат злоумышленники, то у них появится возможность вывести с карточки все накопления. При этом банк не сможет воспрепятствовать преступлению. Ведь мошенники будут действовать дистанционно и оперировать теми данными, которые, в принципе, должны быть известны только владельцу карты.

В этой статье мы расскажем:

Какую информацию пользователь карты должен держать в тайне

В соответствии с «Условиями пользования картой», которые владелец банковского пластика подписывает при его получении, он обязуется не разглашать:

Как происходит компрометация карты

Однако на практике эти секретные сведения порой все же становятся известны третьим лицам. Причем в большинстве случаев платежные данные посторонним людям раскрывают сами владельцы банковских карт. Как это происходит?

Опытные мошенники звонят своим жертвам и представляются сотрудниками банков. Они сообщают человеку, что зафиксирована попытка перевести с его счета крупную сумму денег в соседний регион. Затем спрашивают у него, совершал ли он подобную трансакцию. Взволнованный владелец карты говорит, что лично он не делал никакого перевода. В ответ на это фальшивый сотрудник банка предлагает человеку отменить трансакцию и запрашивает у него конфиденциальные сведения.

Иногда мошенники узнают платежные данные у своей жертвы, чтобы «перевести на ее счет денежную сумму» (пришедшую в банк социальную помощь или излишне перечисленные средства по кредиту).

Получить данные банковской карты мошенники могут и при помощи технических средств. На картоприемники банкоматов преступники накладывают специальные устройства — скиммеры. Они способны считывать данные, помещенные на пластик. PIN-код карточки можно узнать с помощью специальной накладной клавиатуры или веб-камеры, передающей изображение в режиме онлайн. При этом скиммеры и накладные клавиатуры внешне ничем не отличаются от подлинного оборудования.

Завладеть данными пластика преступники могут в интернете с помощью поддельных сайтов. Злоумышленники умело создают копии популярных площадок (интернет-магазинов и онлайн-сервисов, на которых люди производят оплаты). При этом дизайн фальшивого сайта неотличим от дизайна оригинального, а его URL-адрес изменен всего лишь на одну букву. Введя данные своей карточки на таком сайте, вы передадите их мошенникам.

Отличить надежно защищенный сайт вы сможете, если внимательно присмотритесь к его адресу. URL-адрес безопасного сайта начинается с букв «https», а не «http». Так обозначается протокол, который шифрует все передаваемые посетителями данные. Перед адресом надежного сайта будет стоять изображение маленького замочка зеленого цвета — знака того, что вся передаваемая информация защищена.

Получить доступ к платежным сведениям преступники смогут, если взломают базу данных банка или заразят компьютер пользователя карты вирусом. Вредоносное ПО может попасть на ваш компьютер, если вы скачаете из интернета файл с бесплатным содержимым, перейдете по рекламной ссылке из письма на почту или даже если просто посетите зараженный сайт.

Также банковская карта будет считаться скомпрометированной, если человек ее потерял или забыл в банкомате. Даже если карточку потом вернули и деньги с нее не списали, пользоваться ей в дальнейшем опасно. Ведь банковский платежный инструмент держали в руках посторонние люди (нашедшие пластик граждане, инкассаторы, сотрудники финансовых учреждений). Все он могли видеть данные, нанесенные на него.

Списать с пластиковой карточки деньги можно, даже если не иметь ее на руках, не знать ее PIN-кода и не иметь доступа к привязанному к ней мобильному телефону. При совершении платежей через интернет система двухступенчатой идентификации клиента применяется далеко не всегда. В таком случае для списания денег с карточного счета достаточно ввести в платежную форму информацию, указанную на самом пластике (включая CVV2 /CVC2-код). Таким образом можно будет купить, например, несколько смартфонов топового уровня на китайском сайте АлиЭкспресс или авиабилеты на сайте российской компании «S7». В обоих случаях ущерб для владельца скомпрометированного пластика составит несколько десятков тысяч рублей.

По той же причине не рекомендуется передавать пластиковую карту людям, которые принимают от вас оплату — продавцам в магазинах, официантам в барах, сотрудникам компаний по аренде автомобилей и т.д. Все подобные действия приводят к компрометации пластика. В этих случаях лучше показаться в глазах посторонних людей излишне мнительным, чем затем лишиться своих денег.

Последствия компрометации карты для ее владельца

Если секретные данные банковской карты (ее полные реквизиты, коды, пароли и т. п.) станут известны третьим лицам, то они получат доступ к банковскому счету человека и смогут распоряжаться деньгами, хранящимися на нем.

Согласно закону о «Национальной платежной системе», банк должен возместить клиенту сумму, снятую со счета без его ведома. Однако очень важно разобраться, по чьей вине произошла утечка данных, которые позволили произвести несанкционированное списание.

Если сотрудникам банка удастся доказать, что клиент «нарушил порядок использования электронного средства платежа», то деньги, списанные со счета без согласия человека, банк возмещать ему не должен. Другими словами: если банк покажет, что человек сам скомпрометировал данные своей карты, то средства, списанные со счета, он не вернет. Ведь в этом случае сотрудники банка выступали всего лишь в роли операторов и выполняли указания клиента. А введенные коды и пароли подтвердили волеизъявление человека.

Действия клиента банка, которые будут считаться нарушением технологии пользования пластиком, должны быть четко прописаны в «Условиях обслуживания карты». И владелец платежного инструмента перед тем, как начать совершать платежи, должен внимательно ознакомиться с этим документом.

Приведем конкретные примеры, когда банк может вернуть списанные после компрометации пластика деньги, а когда может отказать в возмещении утраченных средств. Часто бывает, что в процессе телефонного разговора с мошенниками человек сам сообщает им секретную информацию. Затем в течение нескольких секунд преступники выводят с его карточного счета все накопления. Однако в этой ситуации очевидно, что пострадавший «нарушает порядок использования электронного средства платежа». Он разглашает посторонним людям информацию, которую должен держать в тайне. Здесь обращение в банк с требованием вернуть деньги, списанные без согласия человека, результата не принесет.

В каких ситуациях банки могут вернуть людям похищенные средства? Проиллюстрируем ответ на этот вопрос реальной историей. Клиент одного из российских банков столкнулся с финансовыми преступниками в Латинской Америке. В процессе расчета в одном из магазинов человек заметил, что продавщица подозрительно долго вертит его карточку в своих руках. Однако он принял этот эпизод за обычное любопытство женщины, которая в первый раз увидела экзотично выглядящую для нее карточку.

Через несколько дней, находясь в аэропорту перед вылетом на родину, человек неожиданно получил смс-уведомление от своего банка. В сообщении указывалось, что только что было произведено списание средств за покупку в неизвестном ему интернет-магазине. Все выглядело так, будто российский турист приобрел себе две обычные футболки по цене почти 1 000$ за каждую.

Оказалось, что продавец магазина вертела в руках карточку не просто, а перед веб-камерой. Таким образом данные карты стали известны ее подельникам. Через несколько дней, используя полученную информацию, преступники совершили покупку в своем же собственном интернет-магазине.

После получения уведомления о списании денег россиянин сразу же позвонил в банк и заблокировал карточку. После возвращения на родину он обратился в банк с претензией. Рассказанная им схема мошенничества оказалась знакомой сотрудникам службы безопасности кредитного учреждения. Проведенное расследование показало, что клиент банка не нарушал правила пользования пластиком. Он совершил обычную платежную операцию и стал жертвой хорошо организованной банды мошенников. Выведенные с его счета деньги банк вернул.

Стороной, пострадавшей от преступников, оказалась финансовая организация. Теперь она сама должна обращаться с заявлением в полицию, требовать заведения уголовного дела, розыска преступников и возмещения за их счет нанесенного ей ущерба.

Что делать, если данные пластиковой карты стали известны посторонним

Если факт компрометации платежного средства станет известен банку, то он сам без согласия клиента заблокирует пластик. Это будет сделано в целях защиты интересов человека, чтобы предотвратить хищение его денежных средств.

Если гражданин заподозрил, что данные его банковской карты могут быть известны третьим лицам (он потерял пластик или получил уведомление об операции, которую не совершал), то ему следует немедленно связаться со своим банком и попросить заблокировать карточку. Компрометация данных пластика может нанести серьезный ущерб.

Что такое компрометация банковской карты Сбербанка

Различные финансовые операции, проводимые при использовании банковских карт, активно набирают популярность. Данный платежный инструмент довольно простой при использовании, помогает оперативно производить все запланированные и необходимые денежные манипуляции. Но одновременно с ростом популярности данного банковского продукта, резко увеличилось и число мошенничества, связанного с картами.

Схем, разработанных преступниками, очень много, они постоянно меняются и совершенствуются. Но суть обмана остается одинаковой – завладение мошенниками личными (конфиденциальными) сведениями плательщика и держателями банковской карточки. Иными словами, происходит компрометация карты Сбербанка, что это такое, как реагирует банк и что делать ради сохранения своих сбережений и пойдет речь в статье.

Компрометация банковской карточки: суть явления

Данное понятие базируется на возникновении подозрений, что конкретным финансовым инструментом активно пользуется не только ее держатель, но и иные сторонние лица. Рассуждая, что такое компрометация банковской карты Сбербанка, нужно понимать, какой именно информацией способны завладеть мошенники, чтобы пластик был скомпрометирован. В руки аферистам могут попасть следующие данные банковского пластика:

Банковская карта – индивидуальный финансовый инструмент. В отличие от бумажных купюр и металлических денег, она принадлежит и может использоваться только держателем. Иные методы оперирования финансовым инструментом не предусмотрены.

Какими способами банки выявляют утечку конфиденциальной информации

Существует множество различных вариантов, которые прямо либо косвенно указывают на то, что карточка данного клиента скомпрометирована, то есть личные ее данные оказались в руках мошенника. В частности, об этом могут говорить следующие нюансы:

Что делать, если карта подверглась компрометации

Сбербанк, являясь лидирующей и ведущей банковской организацией России, эмитирует наибольшее количество пластиковых платежных инструментов. Именно поэтому компрометация сбербанковского пластика и происходит чаще остальных. Если Сбербанк заблокировал карту по подозрению в компрометации, причину порой стоит поискать и в собственных действиях. Ведь преступники обладают богатым арсеналом всевозможных способов завладения персональными данными и умеют втираться в доверие.

Способы компрометации

Для совершения краж конфиденциальных данных держателей банковских карт преступники используют огромное количество разнообразных методов. Активно применяются скиммеры (специальные накладки на клавиатуру банкоматов, считывающие информацию) и аналогичные устройства, устанавливаемые в картоприемник. Для утечки информации достаточно один раз пользования картой в таких аппаратах.

После получения конфиденциальной информации мошенники применяют ее по-разному. Например, могут изготовить болванку карты и обналичить счет жертвы в ближайшем банкомате. Или же совершают покупки за чужой счет в интернет-магазинах. Порой доверчивые граждане сами сообщают свои пароли, коды, идентификаторы, общаясь с преступниками по телефону (аферисты умеют легко втираться в доверие).

По статистике наибольшее количество краж с банковских карточек происходит в странах Азии, Египте, Болгарии и России.

Известны случаи и массового взлома банковских данных в архивах баз онлайн-магазинах или самих финансовых учреждениях. Хакеры воруют данные сразу по нескольким десяткам тысяч пользователей, а потом подпольно продают данные отдельно взятым преступникам.

Действия банка

В отличие от обычных граждан, которые порой могут демонстрировать халатную беспечность, банковские организации при малейшем подозрении карты на компрометацию, немедленно блокируют ее. О чем и сообщают держателю через СМС-уведомление. Клиент может оформить заявление на перевыпуск пластика, а остаток суммы снять через кассу (при себе следует иметь паспорт). Если незаконного воровства денежных средств не произошло, то клиент бесплатно получает перевыпущенную карточку. Счет по ней остается прежним, меняется только номер и коды пластика.

Точную информацию о причинах, которые вызвали подозрение банка о том, что карточка скомпрометирована, финансовая организация не дает.

Что делать держателю карты

Если вдруг на смартфон банковского клиента внезапно поступило уведомление о внезапном списании средств или же обычная покупка в онлайн-интернете не прошла (на карте оказалось недостаточно средств), действовать следует незамедлительно. Опираясь на следующую поэтапную инструкцию:

Как обезопасить денежные средства на карточке

К сожалению, как бы тщательно ни подходил держатель пластика к сохранению конфиденциальной информации, случаи утечки данных не редкость. Такие неприятности могут произойти с любым банковским клиентом. Но основные правила по защите своих карт от мошенников следует знать всем:

Выводы

Компрометации может подвергнуться практически любая карта банковской организации. Получив данное сообщение, не следует паниковать или расстраиваться. Ведь банк не ограничил доступ пользователя к финансам, служба безопасности лишь предупредило возможное несанкционированное снятие средств и кражу денег. Такие ситуации не редкость в современном мире. Поэтому каждому держателю банковского пластика следует знать основы правил безопасности и при появлении малейших подозрений на появление мошенников немедленно блокировать карту и перевыпускать ее.

На сегодняшний день мошенниками придумано много схем присвоения себе чужих денежных средств. Также незаконно проводится получение конфиденциальной информации по банковской карте – пароль, логин и защитный код. Такую ситуацию принято называть компрометацией банковской карты. Это опасно? Как защитить свои сбережения?

Основные понятия

Компрометацией банковской карты принято считать попадание к мошенникам персональных данных по ней. В такой ситуации опасно использовать свою карту для приобретения товаров, платежей или переводов, т. к. есть риск потерять денежные средства на банковском счете.

К информации, которой может воспользоваться преступник, относят:

Как происходит кража персональных данных?

Для осуществления кражи вышеперечисленной информации сегодня используют множество технических устройств. Называют их скимминговыми, они могут устанавливаться мошенниками только в картоприемник. Пользователь, воспользовавшись хотя бы раз таким «модифицированным» банкоматом или терминалом, рискует отправить свои персональные данные преступникам.

Дальше мошенники могут использовать эти данные по-разному. Изготавливают дубликат пластиковой карты, используя для этого так называемый «белый пластик», т. е. на пустую болванку переносят информацию с украденной карточки. Далее снимают деньги в банкомате, или списывают всю сумму, совершая покупки в интернете. Так или иначе, с любой карты, побывавшей в устройстве со скимминговой установкой, можно снять все денежные средства. Чаще всего такой вид мошенничества можно встретить в странах юго-восточной Азии, в Болгарии, России, Египте и некоторых других государствах.

Встречаются случаи массовой компрометации, когда хакерами взламываются базы данных интернет-магазинов или банковских учреждений. Они копируют сведения карточек тысячи людей. Дальше украденные реквизиты продаются мошенниками на «черном рынке» в интернете.

Любая персональная информация, находящаяся у злоумышленников – это компрометация банковской карты.

Что делать, если у вас списались незаконно деньги?

В случае, когда вы заметили снятие наличных или пришло уведомление о покупке товара, к которому вы не имеете отношения, вам следует срочно сообщить в банковское учреждение о возникшей ситуации. И лучше всего сразу заблокировать пластиковую карту. Это значит, что компрометация банковской карты все-таки произошла. Банк должен принять от вас письменное уведомление, а также документы, подтверждающие вашу невиновность в снятии денег.

Как банк узнает, что ваша карта под подозрением?

Банковские учреждения могут самостоятельно по некоторым косвенным сигналам заподозрить кражу информации по карте. Ниже приведен список таких ситуаций.

В этом случае банк заблокирует карту по подозрению в компрометации. Чтобы получить свои накопления, надо будет перевыпустить ее или снять деньги в любом отделении банка по паспорту.

Что такое компрометация банковской карты Сбербанка?

У нас в стране ПАО «Сбербанк» выпустил огромное количество пластиковых карточек, поэтому информация по ним чаще всего бывает скомпрометированной. Проблема заключается в том, что граждане, сами того не подозревая, нарушают условия конфиденциальности карт. Нельзя показывать кредитку посторонним, ведь для снятия наличных через интернет будет достаточно запомнить номер, фамилию и инициалы владельца, а также номер CVV кода.

Все чаще люди стали сталкиваться с мошенничеством при приобретении или сбыте товаров через сайты объявлений, таких как «Авито», «Юла». В свободном доступе размещают данные своих карт или передают такую информацию по телефону потенциальному покупателю, и после нехитрых манипуляций афериста собственник может лишиться всех своих средств. Не рискуйте, не сообщайте звонящим вам незнакомцам ни номер, ни другие реквизиты карты, и тем более одноразовый пароль, который приходит вам в смс-сообщении. Как разъясняют сотрудники ПАО «Сбербанк», если вы передаете данные вашей карты любому третьему лицу, то сами даете мошенникам возможность украсть деньги.

Еще в случае утери может произойти компрометация банковской карты. Это очень распространенный вариант. Но вина в таком случае полностью лежит на владельце карты, если он вовремя не успел сообщить в банк о потере. Ведь даже не имея ПИН-кода, мошенник может оплатить вашей картой покупки в интернете.

Другим случаем передачи конфиденциальных данных может стать утечка по открытым каналам, например, когда вы расплачиваетесь за услуги в общественных местах, таких как вокзал, ресторан или кафе, или в тех местах, где есть бесплатный доступ к WI-FI. Разумным решением в таком случае будет отказ от выполнения переводов со своей карты и использования ее для оплаты в сомнительных заведениях.

Еще одним популярным способом является подделка популярных сайтов. Этот способ рассчитан на невнимательных пользователей. Аферисты создают точную копию крупных магазинов или платежных сервисов, где адрес может отличаться только одной буквой. При совершении операций на таких сайтах, вы лично передаете мошенникам всю информацию по карте.

Что это – компрометация банковской карты, теперь известно.

Как обезопасить себя?

Чтобы не допустить компрометации вашей карты, не передавайте информацию по ней третьим лицам, не публикуйте ее данные в открытых источниках на интернет-страницах, и не используйте ее в сомнительных местах. Перед тем как воспользоваться услугой банкомата, осмотрите его на наличие посторонних предметов, скрытой камеры, на которых не стоит маркировка банка. Любой человек сегодня должен знать, что такое компрометация карты. Это поможет избежать большого количества проблем.

Сбербанк начал массово блокировать карты по подозрению в компрометации – что делать при блокировке?

В последнее время резко выросло количество сообщений о том, что владельцы банковских карт стали получать смс-сообщение от Сбербанка о блокировке карт. При этом основание для такой блокировки для многих оказывается совершенно непонятным. Из-за чего Сбербанк стал чаще блокировать банковские карты?

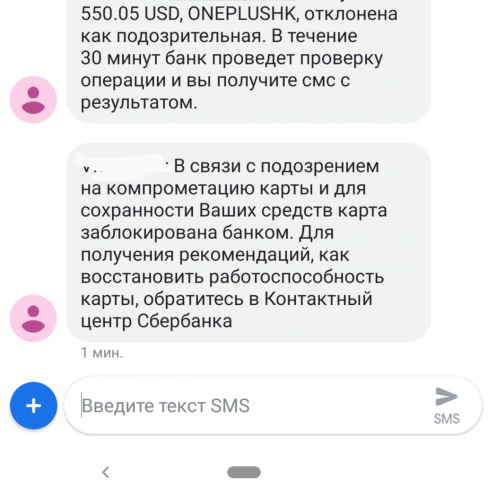

Сообщение о блокировке по подозрению в компрометации карты: что это значит

Многие клиенты стали жаловаться, что после попытки совершить оплату или сделать денежный перевод приходят подобные сообщения.

Операция отклоняется, а карта блокируется, при это многим непонятно, что имеется в виду под «компрометацией». Удивление вызывает тот факт, что такие сообщения получают обычные пользователи, которые ни в каких «темных» схемах замечены не были и до этого буднично использовали свою банковскую карту без каких-либо признаков на подозрительные операции.

Почему происходит блокировка?

Как рассказали ряд экспертов, связано это все с проблемами в работе системы 3D Secure. Благодаря этой системе для осуществления операции требуется ее подтвердить специальным кодом из смс. Сбербанк усилил ограничение банковских операций без этой системы.

Соответственно попытка перевести денежные средства, оплатить товар или услугу без требования ввести код банком воспринимается как подозрительная операция.

Чтобы защитить клиента, банк отклоняет операцию, а карту блокирует. При этом само понятие «компрометация» не уточняется. Скорей всего, Сбербанк счел, что данные банковской карты каким-то образом стали доступны мошенникам, поэтому и принял меры для недопущения несанкционированного списания денежных средств.

Не исключено, что службе безопасности банка стало известно об утечке данных клиентов и поэтому решено было заблокировать их банковские карты с целью защиты. Именно поэтому, как правило, и предлагается выпустить новую банковскую карту.

Что значит подозрение на компрометацию карты? Что такое компрометация карты и когда она возникает?

Компрометация карты – это подозрение, что данной кредитной или дебетовой картой может пользоваться не только владелец, но и посторонние лица.

Если клиенты иногда проявляют беспечность, то банки обычно не дожидаются сообщений о краже, но блокируют карту при первом подозрении.

Наибольшее число банковских карт в современной России эмитировано ПАО «Сбербанк». Потому чаще всего происходит именно компрометация карт Сбербанка. Что это такое можно рассмотреть на конкретных примерах.

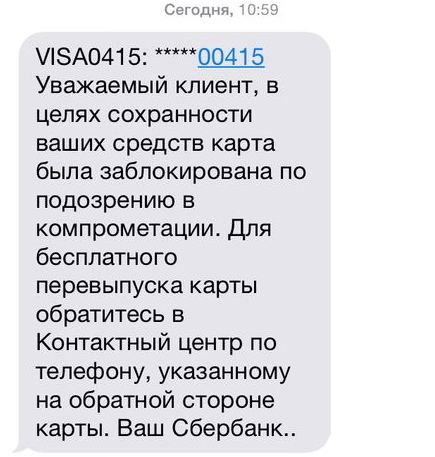

Клиент получает сообщение, что Сбербанк заблокировал карту по причине компрометации. Он обращается в отделение Сбербанка, где ему сообщают – «есть подозрение, что к Вашей карте получили доступ посторонние лица». Если деньги украдены не были, клиенту бесплатно выдается новая карта, а старая аннулируется. Карт-счет остается прежним, но карта имеет новый номер и коды. Инцидент можно считать исчерпанным. Информацию о причинах подозрений Банк не раскрывает.

Однако некоторые общие сведения можно получить из комментариев представителей Сбербанка.

Основания для подозрений в компрометации появляются, если:

Что нужно сразу же сделать, получив сообщение о блокировке по подозрению в компрометации

При обычном ограничении ничего страшного нет, просто операция отклоняется как подозрительная, тем самым защита банка работает. Если же пришло сообщение о компрометации, то в этом случае лучше сразу же обратиться в банк и заменить карту. Возможно, по каким-либо причинам данные карты стали известны третьим лицам, либо появилась угроза распространения таких данных. В этом случае лучше не рисковать.

В последнее время сильно активизировались мошенники, используя программные технологии. Поэтому приходится принимать дополнительные меры защиты, за которые нужно расплачиваться временными неудобствами. Но лучше перестраховаться, чтобы уменьшить риски потери своих финансов.

В связи с этим пугаться таких сообщений не следует и лучше сразу же обратиться в ближайшее отделение банка.

Компрометация банковской карты

Пластиковые карты — инструменты, используемые для хранения средств и проведения расчетных операций в торговых точках. Они имеют конфиденциальные сведения, известные только владельцу. Однако мошенники придумывают способы выудить информацию, чтобы использовать ее в своих целях. Когда секретные сведения оказываются у третьих лиц — это компрометация банковской карты.

Дальнейшее пользование скомпрометированной кредиткой может быть небезопасным. Лучше всего заблокировать ее в мобильном приложении или по телефону горячей линии.

Какие данные нужно держать в тайне

Чтобы обезопасить себя от мошенников и не потерять деньги, хранящиеся на карточном счете, не сообщайте никому конфиденциальные сведения:

Номер карты, указанный на лицевой стороне пластика, номер счета, БИК и полное наименование банка сообщать можно. Эти реквизиты нужны для переводов. Даже если они попадут к недобропорядочным гражданам, вам ничего не грозит.

Если перечисленные данные оказались в руках мошенников, это повлечет за собой негативные последствия. При наличии доступа в ЛК человек может изменить пароль и перевести средства со счета на другую карточку. Как правило, неименную, которую невозможно идентифицировать.

Зная реквизиты пластика — ФИО, номер, срок действия, секретный код CVC2 и PIN-код — можно изготовить копию карточки и использовать ее для снятия денег в банкомате или совершения крупной покупки в магазине.

Иногда хакеры взламывают базы данных магазинов и банков России. В результате данные продают третьим лицам или их выкладывают в общий доступ.

Как происходит компрометация

Конфиденциальная информация может попасть к мошенникам разными способами. Рассмотрим самые распространенные случаи, из-за которых случается компрометация банковской карты:

Правила безопасности

Соблюдение простых правил безопасности позволит избежать неприятностей, связанных с мошенничеством с банковскими картами.

При использовании в банкомате или в магазине, следите за тем, чтобы посторонние люди не смотрели, какой PIN-код вы набираете. Старайтесь не доставать пластик в общественных местах.

Пользуйтесь проверенными банкоматами. Обычно скимминговые устройства не ставят на терминалы и банкоматы, находящиеся в отделении банка. Если нет возможности посетить отделение, осмотрите банкомат перед использованием. Скимминговое оборудование — это накладки на клавиатуру, картридеры и скрытые камеры, установленные около монитора.

Не подключайтесь к незнакомым сетям Wi-Fi и не оплачивайте покупки в Интернете. Безопаснее пользоваться мобильным или домашним интернетом.

Если вы потеряли карту, немедленно обратитесь в банк и заблокируйте ее, поскольку она уже скомпрометирована. В любой момент ее используют для оплаты товаров и услуг. Перед блокировкой можно перевести деньги на счет другой карточки.

Иногда владельцы кредитных карт Сбербанка сами сообщают сведения аферистам по телефону. Один из распространенных видов мошенничества заключается в том, что человеку звонят по объявлению и просят дать реквизиты карточки для внесения предоплаты за товар. Продавец сообщает номер, однако злоумышленник просит сообщить другие данные для перевода. После этого на телефон владельца пластика приходит код, который он сообщает потенциальному покупателю. Если вы столкнетесь с подобным случаем, не сообщайте сведения, а тем более код, приходящий на телефон.

Подключите опцию «СМС-оповещения». Так вы получите информацию обо всех операциях по счету и в случае мошенничества успеете принять меры.

Признаки компрометации

Заметить первые признаки кражи данных может только банк-эмитент, например, Альфа-Банк, по нескольким признакам. Владелец, как правило, даже не замечает, что его карточка была скомпрометирована до тех пор, пока со счета не начинают списываться деньги.

Основные признаки, по которым банк понимает, что данные кредитки были украдены:

Что необходимо сделать

Если вы обнаружили, что ваши данные были украдены, заблокируйте пластик, позвонив в банк, или воспользуйтесь функционалом мобильного приложения.

Если мошенники совершили ряд операций, напишите заявление в банк. Служба безопасности разберется в ситуации и вернет средства на счет, если вы не передавали данные третьим лицам. Также рекомендуем написать заявление в полицию в отдел К (киберпреступность).

Карта заблокирована банком в связи с ее компрометацией. Что это значит и что делать в таких случаях?

Для среднестатистического гражданина РФ блокировка банковской карты вызовет массу неудобств. Многие граждане, живущие рядом с крупными магазинами, зачастую вообще не снимают зарплату с карточки и рассчитываются только по безналу. В таком случае ее компрометация и блокировка поставит человека в весьма неудобное положение. Однако иногда такое происходит. В таком случае владелец платежного средства получает СМС-сообщение от банка-эмитента о вынужденной блокировке в связи с ее компрометацией. Что такое компрометация и как поступать в таком случае?

Что такое компрометация банковской карты.

Принцип работы банковской карты.

Для того, чтобы понять причину блокировки, стоит сначала разобраться в принципах работы обычной банковской карты:

Как можно скомпрометировать карту?

Для проведения всех этих операций клиенту понадобится карта, ПИН-код, код безопасности ССV2\CVC2, ФИО владельца, срок действия, указанный на тыльной стороне. Если эти данные или часть из них попадает к третьему лицу – это может закончиться плачевно для держателя – компрометацией карты и частичным или полным снятием денежных средств. Как можно получить эти данные:

Рассмотрим каждый из случаев компрометации.

Скимминговые и шимминговые устройства.

Эти устройства используются для компрометации и считывания личных данных с банковских карт. Как это происходит? Все очень просто. Держатель карточки мог использовать банкомат, в который было встроено шимминговое и скимминговое устройство. При вводе ПИН-кода и использовании пластикового носителя все данные записывались. Потом клиент, завершив операцию, просто шел дальше по своим делам, а мошенники переносили полученные данные на другую пластиковую карту. Имея ложный пластик с данными настоящего, через нормальный банкомат мошенники могли снять все денежные средства или совершить покупки в магазинах. Так происходит стандартная схема компрометации.

Фишинговые интернет-ресурсы и компрометация.

Фишинговый сайт – это поддельный сайт, достаточно похожий на рекламируемые и всеми известные интернет-ресурсы. Сделав такой сайт и пустив рекламную рассылку с ссылками на него мошенники привлекают людей малоопытных в пользовании интернетом. В основном, жертвами такого вида компрометации стают люди среднего и преклонного возраста. При входе на сайт требуется ввод личной информации, которая фиксируется и используется мошенниками в личных целях.

Перехват данных при подключении к WI-FI free.

Достаточно много сейчас общественных мест с открытым доступом к ВайФай. Если клиент, подключившись к общедоступной сети ВайФай, использует мобильное приложение для проведения транзакции, данные его карточки, при наличии определенных навыков, могут быть скачены.

Как не допустить мошенничества со своей банковской картой.

Для того, чтобы карточка не была скомпрометирована скимминговыми или шимминговыми устройствами и не произошло мошенничества, используйте банкоматы на территории банковского отделения, торгового центра или крупных магазинов. В этом случае мошенникам будет очень сложно установить устройства на банкомат. В малолюдных местах, если этого не требует ситуация, лучше воздержаться от использования банкомата. Это поможет не допустить мошенничества с Вашим платежным средством и обезопасит его от компрометации.

Чтобы не попасться на удочку фишинговых сайтов нужно быть чуть более внимательным. Не стоит переходить на ссылки от непонятного источника, ведь можно скомпрометировать пластик. Очень часто мошенники присылают письма с информацией о выигрыше, бонусах или скидках при регистрации. Но для регистрации нужно ввести данные своего платежного средства. Не стоит этого делать ни при каких обстоятельствах, чтобы не произошло казуса. Перезвоните в магазин или организацию, от которой пришло письмо. Как правило, для приманки используются броские магазины, которые у всех на слуху. Так что найти номер телефона в интернете не составит труда. Довольно часто в таких целях используют не магазины, а кредитные или банковские организации. В этом случае совет неизменен. Либо перезвоните напрямую в банк, либо зайдите на его главный сайт из браузера, а не по сомнительной ссылке.

При использовании общедоступной сети WI-FI не следует заходить в онлайн банкинг и проводить денежные операции, дабы избежать компрометации. Это лучше делать по защищенной линии находясь дома. Это обезопасит клиента от взлома пластика.

При блокировке карточки цель банковского учреждения – сохранить денежные средства от посягательства мошенников и от его компрометации. Иногда это может быть совсем не вовремя, однако благодаря блокировке и дополнительной проверке Ваши деньги не будут перечислены третьему лицу (мошенникам). Блокировка обычно длится 24 часа. Если подтверждается возможность использования платежного средства третьим лицом – оно блокируется полностью и клиенту бесплатно перевыпустят новую. Если после проверки банк удостоверился, что все нормально, карточка будет снова активирована.

Что такое компрометация банковской карты Сбербанка

Существует несколько причин, по которым кредитное учреждение может блокировать карточный счет клиента. Компрометация карты Сбербанка – одна из таких причин. Обычно о подобном решении владельца пластика уведомляют посредством СМС следующего содержания: «В связи с подозрением на компрометацию карты и сохранности ваших финансов в безопасности, она заблокирована банком».

Что это такое

К мошенникам могут попасть следующие сведения:

Также злоумышленники могут похитить такие сведения, как номер карточки, ее CVC2/CVV2-код, фамилия и имя владельца, срок действия кредитки.

Обычно для кражи информации используется оборудование, которое устанавливается на банковское устройство самообслуживания в картоприемнике. Для того чтобы сведения были считаны, достаточно вставить карточку в банкомат, и мошенники получат доступ к вашим финансам.

Аферисты могут изготовить дубликат кредитки и списать с нее крупную сумму либо рассчитаться за покупку в интернет-магазине. Россия входит в первую пятерку стран, где чаще всего случаются кражи денег с помощью скимминговых устройств.

Что делать и как восстановить

Как только вы заметили, что баланс карточки уменьшается, а вы не имеете к этому никакого отношения, свяжитесь с сотрудниками Сберегательного банка. Если будет доказано, что вы непричастны к трате денег, то списанная сумма будет компенсирована.

Кредитное учреждение может самостоятельно заблокировать карту, если возникнет подозрение на компрометацию. Это происходит в следующих случаях:

На основании одной из вышеперечисленных причин кредитное учреждение имеет право провести процедуру блокировки без согласования с владельцем пластика.

При возникновении малейших подозрений на то, что сведения о карте попали в третьи руки, незамедлительно сами обратитесь в банк для блокировки пластика.

Вывод

Компрометации пластиковой карты Сбербанка можно избежать, соблюдая простейшие правила безопасности:

Для того чтобы сохранить свои финансы, будьте внимательны при использовании карточки и не сообщайте сведения о ней посторонним лицам.

Компрометация карты

Компрометация карты – это утрата её защищённости и безопасности использования. Возникает, когда информация о её реквизитах (имя и фамилия держателя, номер, срок окончания действия, код CVV2, PIN-код) становится известной посторонним лицам. В этом случае сохранность денежных средств, находящихся на счёте карты, оказывается под угрозой. Аналогичная угроза возникает, если посторонним лицам стали известны реквизиты доступа держателя карты в систему интернет-банкинга.

Каким образом конфиденциальные сведения могут попасть в руки других лиц? Во-первых, карта может выпасть из кошелька или сумки, во-вторых, забыта в банкомате, платёжном терминале или оставлена на столе для упаковки покупок. И даже если она была оперативно возвращена держателю, нет никакой гарантии, что её реквизиты не стали известны посторонним лицам, которые могут воспользоваться ими для доступа к чужим деньгам. Ведь даже при незнании PIN-кода любой человек может использовать открытые реквизиты, напечатанные или рельефно выдавленные на карте, чтобы совершить покупки через интернет-магазины, где ввода PIN-кода не требуется. Похищение реквизитов может быть осуществлено в результате целенаправленных злонамеренных действий, например, путём кражи банковских данных или установки специальных устройств на банкоматы.

Несанкционированный доступ к личному кабинету держателя в системе интернет-банкинга может быть получен различными способами: через сайты фишинга, маскирующихся под банковские, а также мошеннические письма или смс с ложными сообщениями о каких-либо проблемах и просьбой предоставить реквизиты доступа в личный кабинет для решения этой проблемы.

Если посторонние лица, получившие доступ к карте, её реквизитам или личному кабинету системы интернет-банкинга держателя, смогли снять деньги с карточного счёта полностью или частично, то держатель получит сообщение о проведении расходной операции через систему смс-информирования. Поэтому важно заранее подключить эту опцию, ведь затраты на эту услугу несопоставимы с возможными потерями, особенно если речь идёт о потере большой суммы денег, в том числе заёмных по кредитной карте.

Если держатель карты уверен в её компрометации или хотя бы имеет на этот счёт подозрения, первое, что следует ему сделать – как можно скорее заблокировать её тем или иным способом, например, через оператора телефонного центра или личный кабинет. То же самое следует сделать и с доступом в личный кабинет системы интернет-банкинга, сменив пароль доступа. И только после этого запускать процедуру замены скомпрометированной карты на новую.

Что такое компрометация банковской карты

Что означает термин «компрометация банковской карты»

Это явление представляет собой рассекречивание ключевых данных по банковскому продукту. В перечень информации особой важности входит:

Случаются подобные обстоятельства исключительно по вине держателя банковского продукта, который не особо затрудняется соблюдением основных правил безопасности. При современных технологиях и возможностях, мошенникам будет достаточно лишь завладения трехзначными защитными кодами и номером платёжного средства. Так как существуют ресурсы, где можно обойтись минимальными данными по карте, то клиентам банков приходится «держать ухо востро». А тот, кто расслабится и отключит смс-оповещение, позволяющее быть в курсе операций, совершаемых по карте, мгновенно перемещается в категорию особого риска по мошенническим действиям.

Обоснование информационной ценности реквизитов платёжного средства

Поскольку для совершения банковской операции не обойдёшься одним лишь номером карты, злоумышленники не проявляют к этим цифрам особого интереса. Намного важнее для них защитные коды, что представлены на обороте банковского продукта в виде трёх цифр. Притом, у каждой платёжной системы имеются свои особенности подобных шифров:

Как происходит компрометация карты

Разные банки ориентируются на собственный регламент описания вариантов компрометации платёжного элемента. К примеру, стандартным явлением считается блокировка карты после определённого количества ошибочного введения ПИН-кода. Для карт Сбербанка, блокировка наступает после 5 раз указания неверного ПИН-кода. О факте блокировки в целях безопасности счёта, держателю сообщается смс-сообщением на его телефон. При возникновении таких обстоятельств, финансовое учреждение действует следующим образом:

Примером не самой приятной ситуации, может стать просрочка по оплате кредита, возникшая из-за блокировки карты, на балансе которой находятся деньги для совершения платежа. Отсюда вывод: компрометация банковского продукта не всегда уместна. Но даже в этом случае, пренебрежение подобным инструментом может стоить намного дороже.

Способы компрометации карты

Службы безопасности разных банков стараются предотвратить несанкционированные действия мошенников, намеревающихся выполнить ту или иную процедуру посредством информации по карте, которая попала им в руки. Главная ставка делается на мастерство распознавания подобных обстоятельств, ведущих к компрометации карты.

Во избежание столь неприятных ситуаций, пользователям рекомендуется придерживаться требований безопасности. Кроме того, им следует обращать внимание на технические средства, направляемые злоумышленниками на дело компрометации банковских продуктов. Это может быть:

Скимминговые и шимминговые устройства

Ещё совсем недавно, частота применения данного способа взлома банковских продуктов буквально зашкаливала. В настоящее время, такие попытки случаются заметно реже. Объяснение подобного улучшения ситуации заключается в повышении уровня безопасности обслуживания карт. Нельзя забывать и разработку новых эффективных методов пресечения преступных действий.

Чтобы быть начеку, клиенту необходимо знать, как работают несанкционированные устройства. А происходит всё в таком порядке:

А так как преступники не брезгуют ничем, то не редкость и такое явление, как поддельный банкомат, который без труда считывает важные сведения по кредиткам и дебетовым картам клиентов. Во избежание подобной неприятности, не стоит пользоваться случайными банкоматами. Правильнее всего, обращаться к устройствам, которые находятся непосредственно в отделениях банка. Подойдут и банкоматы, размещённые в таких местах, как торговые центры, солидные магазины, государственные и муниципальные структуры.

Фишинговые интернет сайты

На удочку такого способа, как фишинговый ресурс, люди попадаются и в наши дни. Эта неприятность особенно часто случается с людьми среднего и старшего возраста, для которых интернет не является настолько знакомой и изученной сферой, как для молодёжи. В этом случае, охоту на доверчивых граждан открыли сайты-куклы и сайты-дублёры. Компрометация карты здесь заключается в следующем:

Берегитесь перехвата данных по незащищенным каналам свободного WI-FI

Единственное, что даёт надежду избежать такой участи, это техническая сложность осуществления указанного способа компрометации карты. Ну, а если преступник обладает хорошей профессиональной подготовкой, то отследить его не сможет никто. Так что, рассчитывать на возмещение не приходится.

Самый правильный выход – заранее подумать о такой возможности и не подключаться к сомнительным каналам WI-FI связи. А в том случае, когда факт подключения уже состоялся, то, по крайней мере, совершение запланированной операции следует перенести в другое место. Лучше всего, отложить интересующее мероприятие или воспользоваться мобильным интернетом.

Что нужно делать при компрометации карты

Об этом неприятном моменте пользователь обычно узнаёт по факту блокировки банковского продукта, о чём банк сообщает посредством уведомления на телефон. Уже только по подозрению насчёт угрозы, карта блокируется учреждением без привлечения держателя. Если возникшие опасения окажутся беспочвенными, доступ к операциям возобновится после завершения соответствующей проверки. А в случае подтверждения преступного намерения насчёт взлома, восстановление платёжного средства исключается. Рассчитывать можно лишь на бесплатный выпуск нового варианта банковского продукта.

При утере, хищении или обнаружении угрозы взлома самим владельцем карты, блокировкой надо будет заняться самостоятельно. Сделать это можно такими способами:

Разблокировка компрометации банковской карты Сбербанка