Лизинг что это такое простыми словами

Лизинг что это такое простыми словами

Лизинг — что это такое, в чем его суть, отличия и преимущества

Понятие лизинг («to lease» — сдать в аренду (англ.)) – это один из видов финансовых услуг, суть которого заключается в кредитовании приобретения основных фондов (например автомобиль, спецтехника или оборудование).

В посткризисных условиях, когда получение банковских кредитов весьма сложно, а привлечение долгосрочных инвестиций – серьезная проблема для российских предприятий, лизинг (финансовая аренда) – наиболее эффективная технология развития бизнеса. Он дает возможность расширения производственной базы предприятия, внедрения передовых технологий в производство, увеличения основных фондов предприятия, приобретения новейшего оборудования.

В чем суть лизинга?

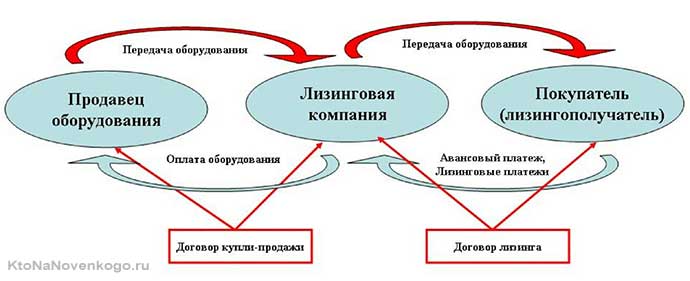

Лизинговая компания приобретает в собственность конкретное имущество и передает его в пользование третьему лицу на длительный срок. При этом продавца выбирает именно третье лицо – потребитель данной финансовой услуги.

В течение срока действия лизингового договора потребитель выплачивает стоимость приобретенного имущества плюс вознаграждение за лизинг. По истечении означенного времени и выплаты оговоренной суммы, имущество переходит в собственность арендатора. Залог, в отличие от кредита, при лизинговой сделке не требуется, а длительная рассрочка ощутимо снижает размеры выплат и позволяет оптимально распоряжаться активами фирмы.

Уникальность данного финансового инструмента состоит в том, что лизинг превосходно сочетает в себе характеристики долгосрочной аренды и финансового кредита.

Преимущества этого вида инвестиционной деятельности для потребителя:

Видео: передача первой партии новых пассажирских автобусов Московской области, приобретенных в лизинг

По данным Росстата, в минувшем году в Российской Федерации на 6% увеличились инвестиции в основные фонды. При этом, по оценкам независимых финансовых экспертов, в 2010 году активность лизингового рынка превзошла все прогнозы. 46% экспертов убеждены, что в 2012 году рынок лизинга выйдет на докризисный уровень и достигнет одного триллиона рублей в год.

Среди фирм-лизингодателей АО «Сбербанк Лизинг» по праву занимает видное место, предоставляя широчайший спектр услуг по всей территории России. Его отличает не только глубочайшее владение спецификой бизнеса, но и универсальность, знание потребностей клиентов.

Что такое лизинг простыми словами и как он работает

Понимание того, что такое лизинг, поможет оценить роль явления в экономике и найти отличия от других типов финансовых отношений. Желательно разобраться, когда пользоваться инструментом выгодно, а когда нет.

Что такое лизинг

Понятие лизинга можно раскрыть простыми словами как гибрид аренды и кредита, отличающийся от обоих типов экономических отношений. Важной особенностью представляется привлечение третьего лица — лизинговой компании.

Эта компания выкупает у продавца имущество, а затем передает его получателю. Тот каждый месяц перечисляет компании сумму, в которую входит платеж по кредиту и аренда. По истечении соглашения имущество может быть выкуплено или возвращено лизинговой компании.

Стороны лизинговой сделки

В сделке участвуют следующие стороны:

Иногда продающая сторона может проводить лизинговые операции, что автоматически убирает третье лицо.

В чем экономический смысл лизинга

Экономический смысл для каждой стороны свой:

Выкупная цена имущества снижается к концу действия соглашения. Это обусловлено списанием части стоимости из-за износа (амортизация). Амортизация рассчитывается по формулам и не зависит от реального износа актива. Иногда применяется ускоренная амортизация, предполагающая нулевую стоимость имущества по окончании соглашения. Оно переходит в руки получателя без дополнительных выплат.

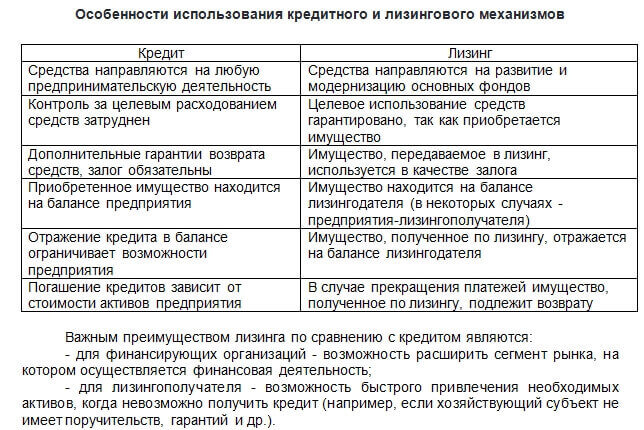

Что выгоднее кредит или лизинг

Сравнение разных финансовых отношений осуществляется с учетом многих факторов. Сравниваются финансовые показатели и принципы того, как обычно работает лизинг и кредит. Лизинг подойдет, если:

Лизинговые компании гарантируют предоставление нужного оборудования. При этом лизингополучатель имеет дело с ограниченным количеством бумаг и не обременен лишними заботами.

При общей оценке очень сложно найти серьезные различия в итоговой переплате. Экономя на одном, покупатель тратится на другое. Конкретные условия определяются индивидуально, так что показатели выгоды также могут различаться.

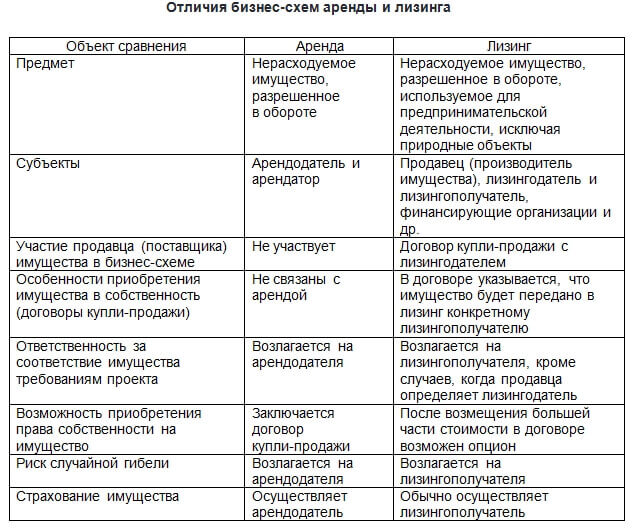

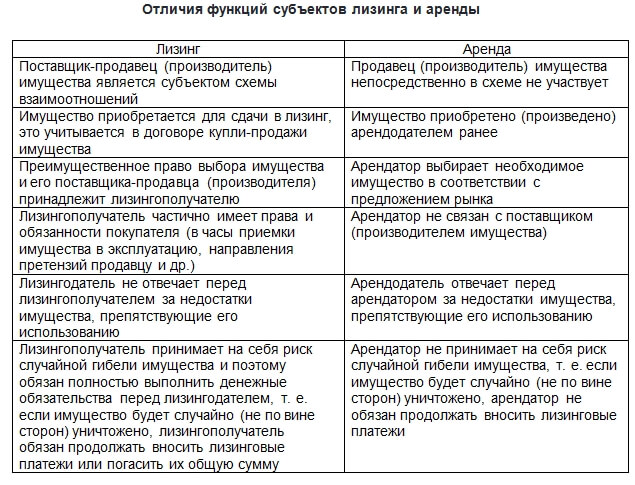

Чем лизинг отличается от аренды

Лизинг сходен с арендой в том, что получателю предоставляется в пользование некое имущество, на которое у него не будет права собственности. В остальном же наблюдаются серьезные отличия:

Отдельно стоит отметить и то, что при аренде все риски случайной порчи или даже утраты имущества ложатся на арендодателя. При лизинговых отношениях за это отвечает лизингополучатель.

Кому подходит лизинг

Лизинг будет полезен для юридических лиц и ИП, которым необходимо обзавестись каким-либо оборудованием или транспортом для ведения бизнеса. Физические лица также могут заключить договор лизинга.

Лизинговые компании неохотно заключают договора с теми компаниями, которые существуют менее года. В данном случае высоки риски закрытия юридического лица с последующей невозможностью осуществления ежемесячных переводов.

Описание основных видов лизинга

Лизинг сейчас бывает трех типов: возвратный, операционный и финансовый. Каждый тип имеет смысл разобрать подробнее.

Возвратный лизинг

В возвратном лизинге продавец и лизингополучатель представляют собой одно лицо. Фактически, подобная сделка напоминает кредитование под залог некого имущества. Оборудование формально передается лизинговой компании, на деле оставаясь в руках получателя. Таким образом, предприятие может продать некое имущество, получить денежные средства, а затем взять то же имущество по соглашению. В результате, на руках будет оборудование и средства для развития дела.

Подобные сделки сопряжены с рядом рисков. Они нередко включают в себя коррупционные схемы, а также привлекают внимание налоговой службы. Регулирующие органы крайне подозрительно относятся к сделкам, не имеющим явной экономической целесообразности. Лизингополучателя вполне могут обвинить в уклонении от уплаты налогов. Чтобы избежать подобных рисков, условия должны быть максимально прозрачными и не содержать каких-либо сложных схем.

Операционный лизинг

Достаточно популярный вид, предполагающий заключение договора на срок, который гораздо короче срока службы обговариваемого имущества. Лизинговая компания в данном случае несет ответственность за сохранность актива, осуществляет своевременный ремонт, оформляет страховку и обеспечивает техническое обслуживание.

Лизингополучатель в подобном соглашении играет роль, близкую к роли арендатора. После завершения договора он может выкупить актив по остаточной стоимости, вернуть его компании, продлить срок действия соглашения или обменять оборудование на другое.

Понятие финансового лизинга

При финансовом лизинге лизингодатель является посредником и участвует в сделке формально. Имущество направляется напрямую от продавца лизингополучателю. Все вопросы и претензии по качеству предоставляемого оборудования также предъявляются продавцу. К концу действия договора обговариваемый актив чаще всего имеет очень небольшую остаточную стоимость.

В соглашении финансового лизинга часто прописывают обязанность продавца принять оборудование при возврате его покупателем. Сам банк не копит устаревшие активы с минимальной стоимостью.

Какое имущество можно взять в лизинг

По закону в лизинг можно взять практически любое движимое и недвижимое имущество. Чаще всего это автомобили, техника, оборудование, объекты недвижимости, целые предприятия или комплексы.

Сами лизингодатели нередко устанавливают дополнительные ограничения на предоставляемые активы. Так, для компании совершенно бессмыслен лизинг низколиквидного имущества, оборудования ненадежных производителей, а также активов старше 5 —7 лет.

Лизинг автотранспорта

Предоставлять автомобили в лизинг могут не только лизинговые компании, но и различные автосалоны или банки. Покупатель оформляет с компанией договор на ежемесячные взносы, а лизингодатель приобретает у продавца автомобиль по договору купли-продажи.

Лизингополучатель обязан внести первоначальный взнос, который может составлять около 20–50% от полной стоимости транспорта по договору. Далее оформляется страховка ОСАГО и КАСКО, а затем осуществляется регистрация автомобиля в ГИБДД. Чаще всего регистрация делается на лизинговую компанию.

После оформления всех бумаг транспортное средство переходит в пользование лизингополучателю. В конце срока действия договора он может выкупить актив у компании или поменять его на новый.

Лизинг оборудования

При помощи лизинга оборудования предприятия могут обновить техническое оснащение без больших долгов. Под оборудованием понимают самые разные устройства и приборы, используемые на предприятии. Это может быть простая офисная техника или крупные станки и агрегаты.

Оформление происходит примерно так же, как и при покупке автомобиля. Главное отличие заключается в том, что обычно страховать активы не требуется. Но некоторые лизинговые компании все-таки настаивают на страховании.

Лизинг недвижимости

Лизинг недвижимости предусматривает покупку выбранного клиентом имущества лизингодателем у продавца с последующим предоставлением объекта на основании договора. Лизингополучатель обязуется выплачивать определенную сумму за использование недвижимости. Как только договор завершается, он может выкупить актив или вернуть его лизингодателю.

Юридическое лицо, приобретая коммерческую недвижимость, может рассчитывать на следующие преимущества:

Лизинг недвижимости для физических лиц в России развит слабо, так как ипотечное кредитование предлагает гораздо более подходящие условия.

Лизинг персонала

По этим термином понимается предоставление некоторого количества сотрудников для временной работы на лизингополучателя. Добиваясь оптимизации и снижения расходов на персонал, многие компании отказываются от большого количества постоянных сотрудников, предпочитая использовать временных.

Лизингодателем в данном случае становится кадровое агентство, заключающее с каждым работником договор. Затем эти работники направляются клиенту для выполнения определенных задач. Полный объем функций заранее обоваривается в договоре.

Лизингодатель обязательно должен заключать трудовые договоры с сотрудниками и осуществлять выплату зарплаты.

Сделки лизинга по степени риска

По степени риска сделки могут быть:

Все этапы лизинговой сделки

Лизинговая сделка предусматривает пять этапов передачи имущества от продавца к покупателю.

Лизинг и налоги

При использовании лизингового оборудования предприятию приходится платить меньший налог на прибыль. Это связано с тем, что платежи по договору относятся к прочим расходам и учитываются бухгалтерией.

Если имущество остается на балансе лизингодателя, то получатель может включать в расходы всю сумму платежа. Если же оно находится на балансе лизингополучателя, то в состав расходов включается сумма платежей по договору без учета амортизации.

По договору можно получить возмещение НДС при соблюдении некоторых условий:

То, что актив находится на балансе лизингодателя, значит, что покупатель не должен платить налог на имущество. В противном случае можно сократить налог за счет ускоренной амортизации. На движимое имущество подобный налог не начисляется.

Транспортный налог обязана выплачивать та сторона договора, на которую зарегистрировано транспортное средство.

Как выбрать лизинговую компанию

При выборе лизинговой компании рекомендуется обращать внимание на следующие факторы:

Желательно выбрать ту компанию, представительство которой имеется в конкретном регионе.

На что обратить внимание, подписывая договор

Составляя и подписывая договор, важно предусмотреть все детали:

Сразу после подписания договора лизинговая компания должна предоставить оборудование и осуществить доставку до места.

Варианты платежей по лизингу

При оформлении покупатель сначала переводит первоначальный взнос, а затем каждый месяц выплачивает суммы. Если клиент хочет оставить актив себе, то дополнительно надо прибавить сумму за выкуп.

Ежемесячные платежи бывают двух видов:

Иногда компании предлагают составить график выплат, учитывающий специфику работы конкретного предприятия.

Что будет, если не платить или вовремя не вернуть оборудование

При несоблюдении условий договора и отказа от внесения ежемесячных выплат, лизинговая компания может расторгнуть договор и забрать оборудование. Расходы на демонтаж и перевозку лягут на лизингополучателя.

Если клиент два раза просрочил платеж или не заплатил вовсе, компания может списать сумму со счета.

Если покупатель не вернул лизинговое имущество в срок, то ему придется заплатить неустойку. Компания нередко имеет на оборудование свои планы, нарушившиеся по причине недобросовестности клиента.

Что такое лизинг

10 августа 2022

Время на прочтение 19 мин.

Что такое лизинг

Что такое лизинг и как он работает

Лизинг (англ. leasing от англ. to lease — сдать в аренду) — это финансовая услуга, с помощью которой предприятие пользуется имуществом, зарабатывает на нем, а в итоге может получить его в собственность.

Законодательно лизинг регулируется ФЗ «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ и статьями 665 и 666 ГК РФ. Эти нормативные акты обеспечивают правомерность его использования на территории РФ и защищают каждую из сторон лизинговой сделки.

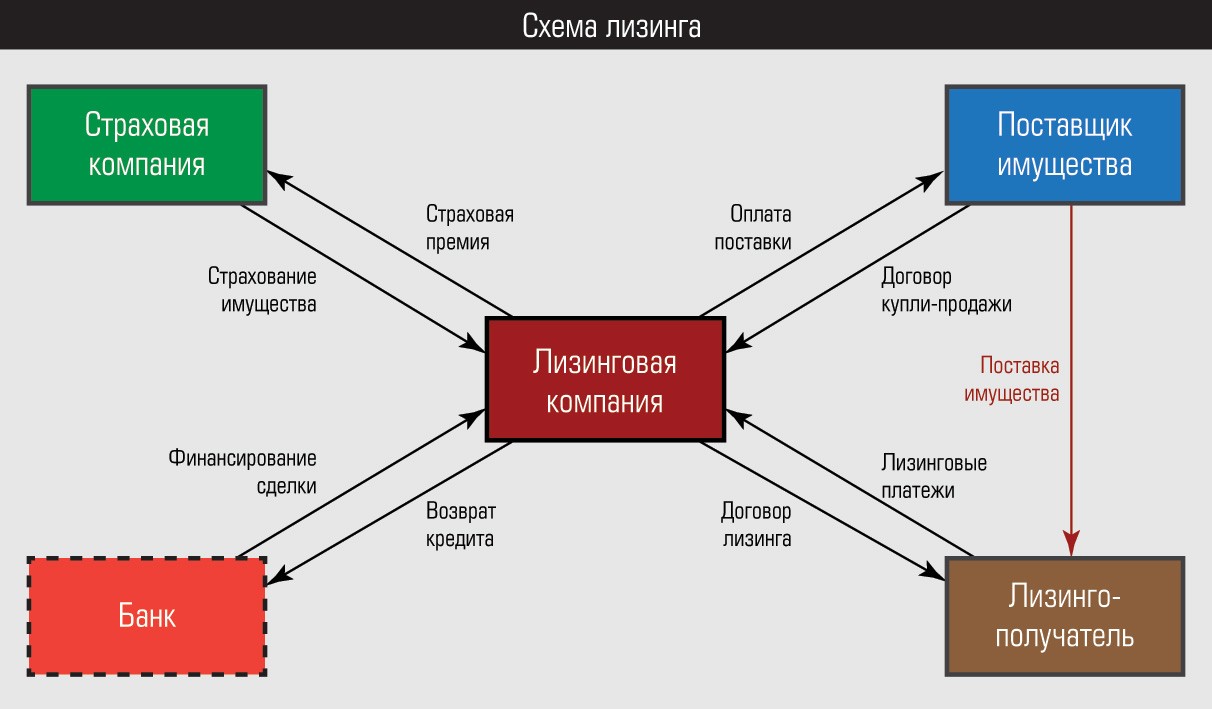

В лизинговой сделке участвуют 3 стороны:

В сделке могут быть задействованы и другие участники. Например, страховая компания, которая страхует имущество, или юридическое агентство, которое сопровождает сделку.

Принцип работы лизинга очень простой. Например, компании нужно обновить свой автопарк. Если разом приобрести автомобили, компания будет вынуждена отвлечь неподъемную сумму и получить шоковую финансовую нагрузку. Рассмотреть кредит тоже получается не всегда — предприятие уже может быть закредитовано. В таком случае от банка оно получит либо отказ, либо непривлекательные условия. Поэтому для бизнес-клиентов лизинг становится идеальным вариантом получения имущества в пользование, а в дальнейшем — и в собственность. Тогда компания обращается к лизингодателю, который под её запрос покупает необходимое имущество, после чего сдает его в аренду. Используя имущество, клиент может сразу же начать зарабатывать на нем, и в спокойном режиме выплачивать лизинговые платежи. После окончания договора лизинга это же имущество можно выкупить — как правило, за совсем небольшие деньги.

В чем экономический смысл лизинга: выгоды для каждой стороны

Бизнес-клиентам лизинг выгоден по следующим причинам:

Продавцы сотрудничают с лизинговыми компаниями тоже за счет своих выгод:

Лизингодателям также выгодно сдавать имущество в лизинг. И вот почему:

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно выбрать любой тип (новое и б/у авто в лизинг) и продавца (физическое или юридическое лицо) | Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

Лизинговая сделка: этапы, виды, степени риска и варианты платежей

Лизинговая сделка по структуре делится на несколько этапов. Рассмотрим на примере лизинга автомобиля:

Лизинговые сделки традиционно делят по категории выплат и степени риска — от выбора зависит, кто будет оплачивать расходы по обслуживанию автомобиля (чаще всего они уже зашиты в лизинговые платежи) и какие гарантии предоставляет клиент (обычно имущество страхуют, и все риски распределяются между страховыми компаниями). Подробнее о видах лизинговых сделок вы можете прочитать здесь.

График лизинговых платежей, составленный индивидуально для клиента, тоже может быть разным. На практике чаще всего пользуются тремя видами графиков:

Что выгоднее: лизинг или кредит?

Чтобы клиент мог разобраться, какой из этих финансовых инструментов больше ему подходит, мы написали отдельную статью, где подробно разобрали отличия лизинга от кредита. Ниже — ключевые параметры, по которым вы можете оценить плюсы и минусы этих финансовых инструментов.

| Параметры | Лизинг | Кредит |

| Клиент | Юридическое лицо и ИП | Физическое лицо, ИП, юридическое лицо |

| Право собственности на имущество | Имущество остается в собственности у лизинговой компании до выплаты всех обязательных платежей и внесения выкупного платежа | Имущество сразу переходит клиенту в собственность, но остается у банка в качестве залога |

| Порог входа | Получить одобрение заявки на финансирование просто — лизинговые компании ничем не рискуют и ориентируются лишь на фактические финансовые показатели клиента | Можно получить отказ или невыгодные условия в случае закредитованности — банки вынуждены следовать жесткой риск-политики |

| График платежей | Платить можно по индивидуально составленному графику, который подстроен под бизнес-показатели | Кредитные платежи подходят по типовому, шаблонному графику — банки не могут составлять график под каждого клиента |

| Дополнительное обеспечение | Отсутствует в большинстве случаев | Присутствует. Если речь об автокредитовании, залогом станет кредитуемый автомобиль |

| Защита имущества от претензий кредиторов | Предмет лизинга находится на балансе у лизинговой компании — это защищает его от ареста и изъятия со стороны кредиторов | Предмет лизинга находится на балансе у клиента — в случае возникновения экономических споров его могут арестовать или изъять |

| Налоги | НДС клиент может вернуть сразу после выкупа имущества. Налог на имущество снижается, если предмет лизинга находится на балансе клиента. Если же имуществом владеет лизинговая компания, клиент и вовсе не платит налог на имущество. | НДС не облагается. Налог на имущество клиент платит в любом случае, причем в полном объеме. |

| Амортизация | Можно применить механизм ускоренной амортизации с коэффициентом до 3-х, что позволит быстрее списать стоимость имущества | Применяется обычный порядок расчета амортизации |

Лизинг и аренда: в чем разница?

Лизинг очень похож на аренду — клиент лизинговой компании, по сути, арендует имущество на протяжении всего срока договора. В обоих случаях есть владелец имущества, который готов его сдать на определенных условиях. Но между лизингом и арендой есть разница, причем весьма существенная. Ниже — ключевые параметры, по которым вы можете выбрать подходящий способ пользования имуществом и понять отличия.

| Параметры | Лизинг | Аренда |

| Правовая основа | Федеральный закон «О финансовой аренде (лизинге)» | Гражданский кодекс РФ, ст.34. Федеральные законы об отдельных видах аренды. |

| Срок договора | Длительные сроки, которые, чаще всего, равны или близки к сроку полной амортизации имущества | Короткие сроки, которые можно продлить |

| Имущество | Нерасходуемое имущество, которое не имеет срока годности и не является природным объектом | Нерасходуемое имущество, которое не имеет срока годности и не ограничено в обороте |

| Возможность получения имущества в собственность | Есть | Нет |

| Право выбора имущества | Клиент сам выбирает имущество, которое хочет получить в лизинг | Клиент выбирает имущество из того, что ему предложит арендодатель |

| Пакет документов | Нужны документы, которые подтверждают существование бизнеса и платежеспособность | Подтверждать платежеспособность не нужно |

| Участники сделки | Лизинговая компания, клиент и продавец имущества. В сделке также могут участвовать страховые компании, юридические агентства и пр. | Арендодатель и арендатор |

| Ответственность за соответствие имущества заявленным требованиям | Несет арендодатель | Несет лизинговая компания, если сама предлагает имущество в лизинг и ищет продавца |

| Ответственность за утрату/порчу имущества | Несет арендодатель | Несет клиент |

| Субъект страхования имущества | Арендодатель | Чаще всего, клиент |

Лизинг и налоги: какие бывают и что можно потребовать к возврату

Лизинговая сделка подразумевает вхождение 4 типов налога:

1. Налог на прибыль

Согласно ст. 264 п.1 НК РФ, для клиента лизинговые платежи относятся к прочим расходам. Это значит, что размер налога зависит от размера платежа — чем он выше, тем меньше приходится платить налога на прибыль.

Договор лизинга предлагает два варианта:

В этом случае клиент включает в расходы всю сумму лизингового платежа. Это выгодно, т.к. платежи учитываются в полном объеме, а налог на прибыль уменьшается.

Пример: допустим, лизинговый договор заключен на 12 месяцев, а общая сумма лизинговых платежей равна 500 000 рублей. Ежемесячная сумма, которую клиент включает в список затрат, составит: 500 000 / 12 месяцев = 41 666 рублей.

Тогда его включают в определенную амортизационную группу по стоимости расходов лизинговой компании на покупку имущества и его обслуживание после сделки. Начисляют амортизацию в зависимости от группы, а её коэффициент может достигать 3-х. Это значит, что имущество будет самортизировано в 3 раза быстрее обычного. В этом случае клиент включает в состав затрат лизинговый платеж, вычтя из него сумму амортизации предмета лизинг

Пример: возьмем те же вводные — лизинговый договор на 12 месяцев, лизинговые платежи суммой в 500 000 рублей и ежемесячный платеж в 41 666 рублей. Допустим, имущество купили за 300 000 рублей, и оно относится к 5-й группе амортизации с минимальным сроком использования в 85 месяцев. Тогда ежемесячная сумма затрат составит: 300 000 / 85 месяцев * коэф.3 = 10 588 рублей.

2. НДС

Согласно ст. 172 и 172 НК РФ, клиент может получить от государства возмещение НДС в этих случаях:

3. Налог на имущество

Клиент не платит этот налог, если имущество находится в собственности у лизинговой компании. Если же оно оформляется на баланс клиента, налог можно сократить за счет применения механизма ускоренной амортизации. Также налог не начисляется на движимое имущество в период действия договора лизинга, и неважно, на чьем балансе оно находится.

4. Транспортный налог

Его платит сторона, которая регистрировала лизинговый автомобиль в ГИБДД или Гостехнадзоре, и неважно, на чьем балансе находится это авто в период действия договора.

ТОП часто задаваемых вопросов про лизинг

1. Можно ли закрыть лизинговую сделку раньше срока?

Большинство лизингодателей предусматривают эту возможность и вписывают в договор лизинга. Но для клиента это может быть невыгодно — при досрочной оплате остаточной стоимости сумма выкупа будет выше, а возможностей снизить налоговую нагрузку — меньше. Быстрый выкуп привлекает внимание налоговых органов — например, в ФНС договор лизинга и вовсе могут аннулировать, признав его договором товарного кредита. Это автоматически лишает клиента налоговых вычетов.

2. Когда лизинговое имущество нужно регистрировать в госорганах?

Регистрировать имущество и права на него нужно, если это:

В этом случае имущество регистрируют либо на лизинговую компанию, либо на клиента (по договоренности между ними). Если договор лизинга будет расторгнут из-за просрочки и неуплаты лизинговых платежей, регистрационные органы аннулируют запись о пользователе имущества.

3. Может ли государственная организация брать имущество в лизинг?

И государственные, и муниципальные учреждения могут брать имущество в лизинг и выступать в качестве лизингополучателя. Для них ст. 9.1 закона о лизинге предусмотрено несколько особенностей:

4. Правомерно ли, если лизингодатель задерживает поставку имущества, ссылаясь на проблемы у продавца? При этом отказываясь компенсировать потерянное время, мотивируя это тем, что поставщика нашли мы сами.

По закону, если поставщик не выполняет обязательства, ответственность возлагается на сторону, которая его выбирала. То же касается и несоответствия имущества задачам проекта. Обычно поставщика выбирает лизингополучатель — это значит, что все расходы и неустойки возлагаются на клиента. Если же продавца искал лизингодатель, оплачивать расходы будет он сам.

5. Что такое сублизинг?

Сублизинг — это передача права пользования имуществом, которое получено в лизинг, третьему лицу. Например, клиент взял оборудование под проект и досрочно выполнил его. Закрывать договор раньше времени он не хочет, т.к. понесет убытки в отношении возврата налогов. Тогда он сдает оборудование в сублизинг и сам становится лизингодателем. Все, что нужно — разрешение на такую сделку от лизинговой компании. Кроме того, новый лизингополучатель будет иметь те же налоговые преференции. При нарушении основного договора лизинга договор сублизинга автоматически аннулируется.

6. Что такое фиктивный лизинг?

Фиктивный лизинг — это прикрытие договором лизинга других сделок. Чаще всего, сделки купли-продажи в рассрочку. Такая схема практикуется, чтобы получить налоговые льготы и государственные субсидии.

Выводы

Лизинг — это удобный финансовый инструмент, с помощью которого можно обновить основные средства или расширить производство, не отвлекая крупной суммы из оборота. Клиент лизинговой компании избегает долгих ожиданий одобрения заявки, залогов и вложения собственных средств в крупных размерах.

Кроме того, государство активно стимулирует отрасль и предусматривает льготы и налоговые преимущества для клиентов лизинговых компаний. Например, можно вернуть НДС и снизить свою налоговую нагрузку, чего не предусматривает кредит.

Лизинг не всегда может заменить кредит, хотя для бизнес-клиентов он по-прежнему остается наиболее выгодным вариантом. Поэтому мы рекомендуем выбрать финансовый инструмент, который подходит под ваши индивидуальные задачи.

Что такое лизинг

Лизинг простыми словами – это аренда имущества. Но с одним существенным отличием: имущество можно в конце срока договора выкупить за небольшую стоимость. Но покупка – это не обязательное условие. У клиента есть право выбора, как поступить. Почему появилась такая услуга, ведь есть кредиты, займы, аренда, рассрочка – множество способов пользоваться нужной вещью? Потому что у лизинга есть ряд экономических преимуществ. Давайте разберемся, в чем особенности лизинга и его отличия от других финансово-кредитных услуг?

Какое имущество можно взять в лизинг?

По законодательству РФ, можно взять любые непотребляемые вещи. Что значит этот термин? То, что можно оформить в лизинг вещи, которые длительный период сохраняют основные потребительские свойства. Сюда относится техника, транспорт, бытовая и компьютерная техника и т.д. То есть имущество, которое можно использовать долго. Потребляемые вещи подходят для однократного использования: продукты питания, строительные материалы.

Самые популярные товары, которые берут в лизинг:

Что не может быть предметом лизинга?

Кроме того, что нельзя оформить в лизинг непотребляемые предметы, перечисленные выше (продукты питания, сырье и т.д.), есть еще ограничения.

Нельзя взять в длительную лизинговую аренду:

Виды лизингов

Классификация строится на сроке действия договора и на том, собирается ли клиент выкупать имущество. Есть три вида:

Лизинг по сравнению с кредитом: чем отличается и что выгодней

Главное отличие двух услуг состоит в том, что кредит может выдаваться в денежной форме, а лизинг – нет. Во втором случае компания может передавать клиенту только имущество.

Еще одно отличие: банки оценивают клиентов жестче, чем лизинговые компании. Дело в том, что банковские организации находятся под контролем ЦБ РФ, а значит, должны строго соблюдать критерии отбора кредитополучателя. Для банков нужно подготовить больше документов, а также соответствовать всем требованиям. Иметь хорошую кредитную историю, быть официально трудоустроенным, иметь регистрацию в регионе, где присутствует банк.

Процесс отбора клиентов у лизинговых компаний проще. Организации действуют исходя из внутренних методик оценки платежеспособности и ответственности клиента.

У лизинга есть несколько преимуществ:

Лизинг по сравнению с арендой: чем отличается и что выгодней

Основное отличие: машину в лизинге можно выкупить в конце действия аренды. При стандартных арендных отношениях сделать это нельзя.

Еще одно отличие состоит в том, что лизинг не может предложить физическое лицо, только юридическое. А точнее – лизинговая компания, у которой есть право на соответствующую деятельность. Имущество в аренду может предложить как физическое, так и юридическое лицо.

Важное преимущество лизинга – налоговые льготы. Есть и еще одно. Компании, предоставляющие оборудование, могут предложить товары только из наличия. Если нужно какое-то специфическое, то компания не сможет удовлетворить запрос. Абсолютно другая ситуация с лизингом. Компания может купить именно то, что нужно клиенту.

Но есть плюс и у аренды – процесс оформления проходит гораздо быстрее. Не нужно подтверждать платежеспособность, предоставлять поручительство или залог.

Что такое лизинг

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Определение лизинга довольно простое – это долгосрочная аренда с правом выкупа (от английского to lease — арендовать, сдавать в аренду).

Но первое негласное правило экономики гласит: чем проще что-то выглядит, тем сильнее вас пытаются обмануть. Поэтому без лишних слов перейдём к разбору «подводных камней» и специфических особенностей этого вида финансовой сделки.

Что такое лизинг простыми словам

Не все и не всегда выгодно и возможно купить сразу, выплатив полную стоимость. Это вам скажет любой, кто хоть раз брал кредит или ипотеку (что это такое?). У вас банально может не быть всей суммы или же вы считаете более выгодным вложить деньги еще во что-то, а какие-то вещи взять в кредит. В общем, не мне вам объяснять что такое кредит и с чем его едят.

Лизинг (финансовый) — это тот же кредит, но со своими плюсаминусами (о них подробно расскажу ниже). В мире эта услуга очень распространена (чуть ли не половина потребительских товаров покупается по этой схеме). У нас в стране все более-менее слышали про лизинг автомобилей, ну и, про коммерческие варианты такого рода сделок (авиакомпания получила таким образом самолеты, ООО взяло в лизинг парк автомобилей и т.п.).

В общем, это практически кредит, но не в фас, а в профиль. В чем отличие? Ну, в лизинг можно взять только не потребляемые товары (еду нельзя, бензин нельзя и т.п.). Правда, это если мы рассматриваем так называемый финансовый лизинг, но есть еще и операционный. Запутались? Я тоже. Давайте по порядку.

Операционный лизинг — чистой воды аренда. Вам нужен грейдер на пару лет. Нет проблем. Берете, платите абонентскую плату и эксплуатируете. Потом сдаете либо продлеваете. Очень редко, когда лизингополучатель выкупает объект полностью.

Финансовый — это тот самый «почти кредит.» Есть объект (грузовик, легковой авто, диван, стиралка). Есть продавцы этих объектов. Есть лизингодатель — он купит нужный вам объект по лучшей цене среди продавцов и вы будете уже ему выплачивать за объект частями (как кредит). Вы, само собой, лизингополучатель, который через три года (к примеру) ежемесячных выплат получит в собственность этот объект (грузовик, авто и т.п.).

Забегая вперед скажу, что лизин особенно выгоден коммерсантам, ибо позволяет снизить налоговое бремя. Как? Смотрите об этом в конце публикации. Для обычных потребителей он далеко не всегда является лучшим решением, чем кредит. Но это альтернатива, причем с ростом спроса условия будут улучшаться и эта услуга будет выгодна все большему числу людей.

Из плюсов. Его проще получить, чем кредит (больше вероятность одобрения, ибо объект остается в собственности лизингодателя до полного выкупа). Цена на объект может быть ниже, чем при покупке напрямую у владельца (лизинговым компаниям обычно предоставляются оптовые скидки). Комерсы выгадывают на налогах.

Минусы. Для обычных потребителей объект обходится чаще всего все же дороже, чем при кредите. Далеко не весь ассортимент товаров, которые можно взять в кредит, есть в списках лизингодателей.

Но в любом случае — это еще один очень интересный (а для многих и очень выгодный) и удобный инструмент, позволяющий получить что-то, не имея при этом на руках полной суммы.

Я скажу больше, коммерсы часто используют обратный лизинг, чтобы получить наличку за свои же объекты (например, транспорт), сдавая их лизингодателю, а потом сами же у него их берут в аренду. Кошмар, запутаться как два пальца. Но мы сейчас с вам все подробненько разжуем.

Интересно: первым ввести коммерческий лизинг попытался Александр Белл, изобретатель телефонов. Он намеревался передавать аппараты другим людям исключительно на правах аренды, однако, государство запретило ему это на законодательном уровне.

Вступление и немного терминологии

В этой статье лизинг будет рассмотрен с двух точек зрения: частного лица и корпорации (что это?). Как уже было упомянуто, у лизинга есть целая куча нюансов, скрытых в канцелярских терминах. Чтобы избежать недоразумения в будущем, рассмотрим некоторые из них:

Как мы помним, это аренда с правом выкупа. Чаще всего платежи по лизингу рассчитываются таким образом, чтобы к концу договора лизингополучателю остаётся выплатить один процент от общей стоимости товара. Этот один процент и есть выкупная стоимость.

Это были основные понятия по данной тематике, о которые можно споткнуться. Конечно, на самом деле их больше, поэтому, по ходу развития мысли, будут встречаться дополнительные пояснения, но для начала и этого хватит.

Потребительский лизинг

Потребительский лизинг – это покупка чего-либо (по сути, в кредит) частным лицом с целью личного пользования. Самый популярный предмет – автомобиль, поэтому не теряя времени, я объясню, что это такое простыми словами на конкретном примере.

Процесс взятия автомобиля в лизинг

Рассмотрим процесс покупки авто за один миллион рублей в лизинг на 5 лет (для стиральной машинки, например, процесс идентичен) под 12 процентов с аннуитетным погашением. Он состоит из четырёх этапов:

Важно: сумма платежа и проценты могут не совпадать с реальными предложениями рынка. Они взяты для наглядности и простоты подсчётов.

Обычный начальный взнос за лизинг колеблется в рамках от 25 до 50 процентов полной стоимости. В рассматриваемом случае начальный взнос будет равен 30 процентам или 300 000 рублей.

Внимание: начальный взнос по лизингу у авторитетных лизингодателей не бывает меньше двадцати процентов. Если компания предлагает первый взнос, скажем, десять процентов, стоит досконально изучить ее прошлое.

Выкуп

Выплатив всю задолженность, лизингополучатель может выкупить имущество, получив, таким образом, право собственности.

Как видно, процедура несложная. При этом один из факторов, который явно бросается в глаза – схожесть с кредитом. Разберём отличия двух видов финансовых услуг.

Интересно: Золи Фрэнк – предприниматель из США, первым начал продавать авто в лизинг. Он предлагал клиентам автопарк из пятидесяти автомобилей. Дело было в 1940х.

Потребительский лизинг против кредита

Для начала стоит сопоставить сильные стороны: