Особенности финансов как экономической категории

Особенности финансов как экономической категории

Финансы как экономическая категория

Смотреть на ИНТУИТ в качестве: высоком

7.1. Сущность финансов

На второй стадии воспроизводственного процесса (на стадии распределения) в экономической системе объективно возникает необходимость в распределении денежного выражения конечного продукта нации, полученного в результате реализации товаров и услуг, или валового национального продукта (ВНП)(Конечный продукт в денежном выражении представляет собой сумму продажных цен на товары и услуги за минусом стоимости материальных затрат на их производство.). Отношения, складывающиеся в процессе распределения ВНП между субъектами рынка (государством, организациями, домохозяйствами), называют финансовыми отношениями или финансами(Финансы в переводе с латинского означают платеж.).

Финансовые отношения, отражая одну из сторон реально существующих в обществе базисных экономических отношений, имеют объективный характер и специфическое общественное назначение, поэтому могут рассматриваться в качестве одной из экономических категорий(Экономическая категория — это однородные экономические отношения, представленные в обобщенном (абстрактном) виде.).

Главными отличительными признаками финансов как экономической категории являются их денежный и распределительный характер.

Распределительный характер финансов обусловлен тем, что соответствующие отношения всегда сопровождаются распределением денежных доходов, которые в процессе финансового распределения меняют либо собственников, либо цель использования. При этом движение денежных средств не сопровождается движением встречных потоков товаров и услуг.

Финансовые отношения многообразны и возникают, в частности, в следующих случаях:

В результате финансовых отношений у всех субъектов рынка формируются финансовые ресурсы(Финансовые ресурсы — это конечные доходы субъектов рынка, которыми они могут распоряжаться и которые используются, как правило, по определенным направлениям) (рис. 7.1).

Финансы как экономическая категория

Вы будете перенаправлены на Автор24

Финансы как экономическая категория

Финансы – это особая группа общественных отношений, в качестве предмета которых выступают процессы накопления, распределения и расходования финансовых ресурсов в ходе перераспределения ВНП и ВВП.

Финансы тесно взаимосвязаны с денежными средствами, которые выступают в качестве обязательного условия функционирования финансов как отдельной категории. Денежные отношения могут быть трансформированы в финансовые, когда в результате производства товаров и оказания услуг при их реализации формируются централизованные и децентрализованные фонды денежных средств. Фонды денежных средств, которые формируются на государственном уровне, уровне муниципальных органов и местного самоуправления, называют централизованными фондами, а денежные фонды, которые формируются на уровне отдельных хозяйствующих единиц и экономических субъектов – децентрализованными.

Финансы как субъективный стоимостный инструмент функционирования экономических субъектов формируют некоторый механизм принятия решений по поводу процессов формирования и расходования денежных средств.

В качестве объектов финансов выделяют финансовые ресурсы, которые представляют собой систему фондов денежных средств, находящихся в распоряжении организаций, учреждений, государства, хозяйствующих единиц, т. е. это денежные средства, которые направлены на обслуживание финансовых отношений. Такие денежные ресурсы, как правило, образовываются в ходе материального производства, где формируется новая стоимость и возникают внутренний валовый продукт и национальных доход. Следовательно, объем финансовых ресурсов зависит от величины ВВП и НД.

В качестве основных источников финансовых ресурсов рассматривают:

Готовые работы на аналогичную тему

Таким образом, финансы представляют собой систему денежных отношений, которые возникают процессе формирования, распределения и расходования различного рода централизованных и децентрализованных фондов денежных средств в целях выполнения функций и задач государства.

Функции финансов

Сущность финансов, как и любой экономической категории, проявляется непосредственно в их функционале. На сегодняшний день финансы выполняют наиболее важные функции, а именно распределительную и контрольную. Стоит отметить, что перечисленные функции осуществляются, как правило, параллельно во времени, так как реализация любой финансовой операции включает, с одной стороны, распределение ВНП и НД, а с другой – осуществления за таким распределением.

Распределительная функция финансов как отдельной категории заключается в том, что:

Среди основных объектов реализации распределительной функции финансов можно в отдельную группу выделить обязательные платежи в бюджет и внебюджетные фонды, а также источники финансирования бюджетного дефицита. Стоит отметить, что в данном случае особую роль приобретает процесс перераспределения доходов между различными уровнями бюджетов (регионального или федерального).

Сущность контрольной функции финансов заключается в реализации контроля за реальным оборотом денежной массы, в качестве участника которого выступает государство, формированием различного рода централизованных фондов финансовых ресурсов. На сегодняшний день контроль осуществляется с помощью двух форм:

В первом случае используется так называемая система санкций и поощрений, в рамках которой реализуются различного рода меры принудительного или стимулирующего характера. В случае контроля за реализацией стратегией речь, в первую очередь, идет о реализации государственной финансовой политики в долгосрочном периоде, в которой особое внимание уделяется предвидению изменений и заблаговременное приспособление к ним порядка и условий финансирования.

Контрольная функция финансов, как правило, реализована по следующим направлениям:

На сегодняшний день экономисты выделяют и другие функции финансов, например:

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Специфика финансов как экономической категории.

Финансы как экономическая категория представляют собой часть денежных отношений, которые опосредуют неэквивалентное движение денег, возникают на стадии перераспределения созданного продукта и связаны с наличием государства как органа управления.

Такой подход отражен и в самом термине «финансы» (finances — денежные средства).

В современном понимании финансы представляют собой систему денежных отношений по поводу формирования, распределения и использования централизованных денежных средств государства в целях выполнения его функций, а также децентрализованных средств хозяйствующих субъектов и домашних хозяйств с целью обеспечения условий их расширенного воспроизводства.

При этом необходимо иметь в виду следующие обстоятельства.

Первое. Уровень и состояние финансов во многом определяются тем, как обстоят дела в реальном секторе производства. Это обусловлено производным характером финансов и тем обстоятельством, что финансы — это лишь часть денежных отношений, возникающих на стадии перераспределения созданного продукта. Поэтому от того, каков объем созданного в обществе продукта, зависит и объем финансовых средств, которым реально могут располагать государство, хозяйствующие субъекты и граждане.

Второе. Финансы, будучи категорией перераспределения, существенно отличаются от других стоимостных категорий, которые в условиях рыночного хозяйства также выполняют функции перераспределения (цена, кредит). Если такие денежные категории, как цена, заработная плата, прибыль, кредит, обусловлены системой экономических отношений и наличием товарного производства, то финансы как категория перераспределения, порождена самим фактом наличия государства.

Третье. Хотя финансы связаны с перераспределением созданного продукта, они оказывают свое влияние на весь ход воспроизводственного процесса, главным образом через налоги и государственное финансирование.

1. Денежный характер.

2. Распределительный характер.

3. Неэквивалентный характер, одностороннее движение средств.

4. Преимущественный характер фондовых отношений.

5. Императивный, государственно-принудительный признак.

7.) Бюджет Пскова на 2017г.

16 декабря, на сессии Псковской городской Думы депутаты приняли в первом чтении бюджет города на 2017 год и плановый период 2018 и 2019 годов.

Как передаёт корреспондент Псковского агентства информации, начальник финансового управления администрации Пскова Тамара Винт сообщила депутатам, что общий объем доходов города на 2017 год составляет 3,33 млрд рублей, расходов – 3,46 млрд рублей. Дефицит бюджета равен 128 млн рублей (10%).

На плановый период бюджет бездефицитный. Общий объем доходов и расходов на 2018 год равен 3,3 млрд рублей, в 2019 году доходы также планируются равными расходам и составляют 3,26 млрд рублей.

Финансирование города будет вестись по 12 муниципальным программам. В 2016 году их было 14, в следующем году они будут преобразованы, и две программы войдут в состав других.

Она подчеркнула, что для погашения дефицита бюджета предполагается привлекать кредитные ресурсы, в то же время прогнозируется снижение муниципального долга. Если на 1 января 2017 года он планируется в объёме порядка 600 млн рублей, то на 1 января 2018 года – уже 590 млн рублей.

8.) Содержание и значение финансового планирования и прогнозирования.

Посредством финансового планирования конкретизируются намеченные прогнозы, определяются конкретные пути, показатели, взаимоувязанные задачи, последовательность их реализации, а также намеченные прогнозы, определяются конкретные курсы, показатели, взаимоувязанные задачи, последовательность их реализации, а также методы, содействующие достижению выбранной цели.

Главным значением финансового планирования и прогнозирования становится предвидение поступлений доходов, определение расходов, результативность каждой хозяйственной и финансовой ситуации, обоснование наиболее выгодного направления финансовых ресурсов, установление на некоторое время равновесия в поступлении (наличии) денежных средств и расходов для обеспечения платежеспособности, устойчивого финансового положения.

Целью финансового прогнозирования является определение реально возможного объема финансовых ресурсов, источников формирования и их использования в прогнозируемом периоде. Прогнозы позволяют органам финансовой системы наметить разные варианты развития и совершенствования системы финансов, формы и методы реализации финансовой политики. Он обнаруживает возможность различных вариантов развития, анализирует и обосновывает их.

9.) Виды финансовых планов и их характеристика.

Финансовый план – это документ, отражающий объем поступления и расходования денежных средств, фиксирующий баланс доходов и направлений расходов предприятия на планируемый период.

В организациях осуществляется перспективное, текущее и оперативное финансовое планирование. Перспективное (стратегическое) планирование представляет собой исследование и разработку возможных путей развития финансов организации в перспективе (в течение 3-5 лет).

Стратегическим планом является бизнес-план, который разрабатывается на основе: оценки наличия материальных и финансовых ресурсов на начало планового периода, а также состояния производства, потребностей и возможностей его расширения; укрупненных нормативов, сложившихся тенденций, пропорций в распределении финансовых ресурсов за истекший период, прогнозируемых оценок их совершенствования.

Текущий финансовый план разрабатывается на год, полугодие, квартал, месяц и представляет собой баланс доходов и расходов организации, или ее бюджет. (состоит из трех разделов: 1) доходы и поступления средств, 2) расходы и отчисления, 3) взаимоотношения с бюджетом).

Оперативные финансовые планы конкретизируют финансовые задания на короткий период и доводятся до исполнения. Их основная цель – определить движение денежных средств на короткий отрезок времени, сбалансировать поступления с расходами, обеспечивать устойчивое положение организации.

Кредитный план представляет собой план поступлений кредитов и их погашение в намеченные кредитным договором сроки. Пользование кредитом является платным, поэтому сумма возврата кредита складывается из основного долга и процентов по нему.

Кассовый план представляет собой план оборота наличных денег, проходящих через кассу организации. Разработка кассового плана и контроль за его выполнением имеют важное значение для повышения платежеспособности хозяйствующего субъекта. Кассовый план составляется на квартал. Он состоит из четырех разделов: 1) указывается поступление наличных денег в кассу организации, кроме полученных из банка, 2) все расходы в наличных деньгах (зарплата, премии, командировочные и т.д.), 3) производится расчет сумм наличных денег, которые планируется получить в банке для выплаты зарплаты и на другие цели, 4) указываются сроки и суммы выплат, согласованные с банком, обслуживающим Р/с организации.

Платежный календарь – это план рациональной организации оперативной финансовой деятельности. Его назначение заключается в управлении денежными потоками организации и используется он для контроля за ее платежеспособностью и кредитоспособностью.

10.) Этапы и методы финансового планирования и прогнозирования.

Процесс финансового планирования включает ряд этапов.

Второй этап предусматривает составление основных прогнозных документов. Таких как прогноз баланса, прогноз соотношения прибылей и убытков, прогноз движения денежных средств, в том числе наличности, которые относятся к перспективным планам и включаются в структуру бизнес-плана предприятия.

На третьем этапе составляются текущие финансовые планы, позволяющие конкретизировать и уточнить показатели прогнозных финансовых документов и стратегические финансовые планы.

На четвертом этапе осуществляется оперативное финансовое планирование. Далее стадия планирования сменяется стадией выполнения планов и контроля за их претворением.

Методы финансового планирования и прогнозирования: Расчетно-аналитический метод — Финансовые показатели рассчитываются на основе анализа достигнутых показателей за прошлый период, индексов их развития и экспертных оценок этого развития в плановом периоде. Используется при расчете плановых показателей объема выручки, доходов, прибыли, фондов потребления и накопления предприятия. Балансовый метод применяется при планировании распределения полученных финансовых средств. Суть его заключается в построении баланса имеющихся в наличии средств и потребности в их использовании. Нормативный метод используется при наличии установленных норм и нормативов, например, норм амортизационных отчислений, налоговых ставок и тарифов взносов в государственные внебюджетные фонды. Метод оптимизации плановых решений состоит в разработке ряда вариантов плановых показателей и выборе из них оптимального. Экономико-математическое моделирование используется при прогнозировании финансовых показателей на срок не менее чем пять лет. Позволяют найти количественное выражение взаимосвязей между финансовыми показателями и фактор ами, влияющими на них.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим.

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого.

Тема 2.1. Финансы как экономическая категория, понятие финансов, их признаки и функции

Раздел 2. Финансы

Закон денежного обращения

Закон денежного обращения был сформулирован К. Марксом. В своем труде «Капитал» К. Маркс дал научное объяснение связи таких экономических показателей как денежная масса, сумма цен на товары и услуги, кредит, взаимных и безналичных платежей, скорости обращения денег. Закон может быть представлен формулой: КД =СЦТ-К-П-ВП/ С

где КД – количество денег, необходимых для обращения;

СЦТ – сумма цен реализуемых товаров и услуг;

К – сумма цен товаров, проданных в кредит;

П – сумма платежей по обязательствам;

ВП – сумма взаимно погашаемых обязательств;

С – скорость оборота одноименной денежной единицы.

Из закона денежного обращения вытекает основной принцип денежного обращения – ограничение денежной массы потребностями товарооборота. Необходимое экономике количество денег зависит от следующих трех факторов:

— количество проданных на рынке товаров и услуг;

— уровня цен товаров и тарифов;

— скорости обращения денег.

Количество денег в обращении, прежде всего, зависит от количества обращающихся товаров. Чем больше количество обращающихся в стране товаров, тем больше, при прочих равных условиях, требуется денег для обслуживания товарооборота. Целевые ориентиры прироста денежной массы определяются на контрольный срок, например, на год вперед, но могут корректироваться в течение указанного периода. При установлении целевых ориентиров Банк России руководствуется следующими основными показателями: прогнозируемый рост ВНП в реальном выражении; расчетная скорость обращения денег в прогнозируемом периоде; максимально допустимый уровень роста цен.

Термин «финансы» произошел от латинского слова «finansia», что в переводе означает «денежный платеж». Длительный процесс развития товарно-денежных отношений изменил содержание явления финансов.

Финансы – это экономические общественные отношения, предметом которых являются процессы накопления, распределения и использования денежных средств в процессе использования общественного продукта и доходов.

Денежные отношения превращаются в финансовые, когда в результате производства товаров и оказания услуг при их реализации создаются фонды денежных средств. Фонды денежных средств, создаваемые на уровне государства, органов местного самоуправления, называются централизованными фондами, а денежные фонды, создаваемые на уровне хозяйствующих субъектов, домохозяйств, – децентрализованными.

Финансы как субъективный стоимостный инструмент функционирования экономических субъектов образуют конкретный механизм принятия решений по поводу процессов формирования и использования денежных фондов. Объектом финансов являются финансовые ресурсы, представляющие собой совокупность фондов денежных средств, находящихся в распоряжении хозяйствующих субъектов, государства, домашних хозяйств, т. е. это деньги, обслуживающие финансовые отношения. Они образуются в процессе материального производства, где создается новая стоимость и возникают валовый внутренний продукт и национальный доход.

Финансы выражают экономические отношения, связанные с обеспечением источниками финансирования государственного, муниципального и частного секторов экономики, сфер производства, обращения и домашних хозяйств. Функционирование финансов направлено на эффективное развитие социально ориентированной экономики. Финансы способствуют достижению общих целей экономического развития, для чего требуются их оптимальная организация.

Основными участниками финансовых отношений являются:

2) хозяйствующие субъекты;

Основные признаки государственных финансов:

1) денежные отношения между двумя субъектами, (где нет денег, не может быть финансов);

2) субъекты обладают различными правами, один из них (государство) обладает особыми полномочиями.

3) в процессе этих отношений формируется государственный бюджет;

4) регулярное поступление средств в бюджет обеспечено законодательством.

Рыночный механизм хозяйствования формирует и реализует систему экономических отношений:

— непосредственно между хозяйствующими субъектами – производителями и потребителями (продавцами и покупателями) товаров и услуг;

— в сфере производства и обращения;

— между хозяйствующими субъектами (налогоплательщиками и государством);

— в финансово-бюджетной сфере – между хозяйствующими субъектами (работодателями и наемными работниками);

— в сфере трудовых отношений.

Хозяйствующие субъекты многолики и функционируют одновременно в качестве:

— производителя и потребителя на рынке товаров и услуг;

— заемщика и инвестора на финансовом рынке;

В рыночной экономике взаимодействуют 3 специфических основных рынка:

1) рынок товаров и услуг;

3) финансовый рынок.

Все три рынка находятся в постоянном взаимодействии, выполняя специфические функции рыночной системы хозяйствования.

Функционирование финансов как экономической категории обязательно связано с действием объективных экономических законов.

На современном этапе особо выделяются такие сущностные характеристики финансов, как социальная направленность финансовых отношений, что усиливает значение вопросов четкого взаимодействия между всеми участниками финансовых отношений в условиях рыночной экономики.

В мировой практике развитых стран выделяются две основные модели рыночной экономики, обеспечивающие экономический и социальный прогресс общества, различающиеся между собой прежде всего по степени государственного регулирования экономики.

Сущность той или иной модели определяется экономической и социальной ролью государства в развитии общества. От того, какая из моделей рыночной системы хозяйствования реализуется в постсоциалистических государствах, зависит и налоговая емкость производства и доходов.

Финансы – неотъемлемое связующее звено между созданием и использованием национального дохода стран. Финансы воздействуют на производство, распределение и потребление и носят объективный характер. Они выражают определенную сферу производственных отношений и относятся к базисной категории.

Роль финансов в экономике постоянно усиливается, отражая усложняющиеся перераспределительные отношения в обществе.

Централизованные фонды денежных средств создаются путем распределения и перераспределения национального дохода, созданного в отраслях материального производства. К ним относят:

1. государственный бюджет;

2. внебюджетные фонды.

Децентрализованные фонды денежных средств образуются из денежных доходов и накоплений самих предприятий и населения. Они являются основой финансовой системы, поскольку именно в этой сфере формируется преобладающая доля финансовых ресурсов государства. Часть этих ресурсов перераспределяется в соответствии с нормами финансового права в доходы бюджетов всех уровней и во внебюджетные фонды. При этом значительная часть указанных средств в дальнейшем направляется на финансирование бюджетных организаций; коммерческих организаций виде субвенций, субсидий, а также возвращается населению в форме социальных трансфертов (пенсий, пособий, стипендий и т. п.).

Среди децентрализованных финансов ключевое место принадлежит финансам коммерческих организаций. Здесь создаются материальные блага, производятся товары, оказываются услуги, формируется прибыль, являющаяся главным источником производственного и социального развития общества.

Характерными признаками финансов являются:

1. распределительный характер отношений, который основан на правовых нормах или этике ведения бизнеса, связан с движением реальных денег независимо от движения стоимости в товарной форме;

2. односторонний (однонаправленный), как правило, характер движения денежных средств;

3. создание централизованных и децентрализованных фондов денежных средств.

Сущность финансов проявляется в их функциях: распределительной, контрольной и стимулирующей. При этом распределительная и контрольная функции взаимосвязаны и выполняются одновременно.

Распределительная функция финансов. При распределении национального дохода создаются основные, или первичные, доходы, сумма которых равна национальному доходу. Формируясь при распределении национального дохода среди участников материального производства, эти доходы делятся на две группы:

1. заработную плату персонала, занятого в сфере материального производства;

2. доходы предприятий сферы материального производства.

Но поскольку государство имеет и другие сферы и отрасли, где национальный доход не создается, для их развития необходимо выделять денежные средства. Это такие отрасли, как, например, оборонная промышленность, просвещение, здравоохранение, управление, социальное обеспечение и поддержание депрессивных районов. Чтобы обеспечить эти денежные расходы, с помощью финансов государство изымает часть доходов, созданных в сфере материального производства, направляя их в иные сферы. Этим самым осуществляется перераспределение национального дохода при активном участии финансов. В частности, в нашей стране перераспределение национального дохода происходит в интересах структурной перестройки и развития сельского хозяйства, транспорта, энергетики, конверсии военного производства и в пользу наименее обеспеченных слоев населения.

Контрольная функция финансов. Контрольная функция заключается в обеспечении финансового контроля за распределением валового внутреннего продукта, национального дохода по соответствующим фондам, а также расходованием их по целевому назначению. Контроль охватывает как производственную, так и непроизводственную сферу, хотя доходы в ней не создаются. Целью финансового контроля является обеспечение рационального и экономного расходования материальных, трудовых и финансовых ресурсов, природных богатств и сокращение непроизводительных расходов и потерь.

Контрольная функция финансов обеспечивается многогранной деятельностью финансовых органов: работниками финансовой системы, казначейства, налоговой службы, осуществляющими финансовый контроль. Контроль может быть общегосударственным, ведомственным, внутрихозяйственным и общественным.

Независимым видом контроля является аудит.

В осуществлении финансового контроля важную роль играют Министерство финансов России и его органы на местах.

Стимулирующая функция финансов. Данная функция финансов позволяет государству с помощью различных финансовых рычагов оказывать воздействие на развитие предприятий и целых отраслей в необходимом обществу направлении. Такими рычагами воздействия на экономические процессы являются:

1. Бюджет, средства из которого выделяются на развитие конкретной отрасли или объекта;

2. Цены и тарифы, которые и в условиях рыночной экономики позволяют государству оказывать влияние на финансовое состояние компаний через государственное вмешательство в механизм ценообразования;

3. Налоги, которые как наиболее мощный финансовый инструмент позволяют при низком уровне стимулировать производство, а при чрезмерно высоком – тормозить его;

4. Экспортно-импортные пошлины, которые за счет низкого, льготного или высокого уровня делают экспортно-импортные операции разновыгодными.

Одновременное воздействие нескольких финансовых рычагов многократно усиливает эффект на развитие производства.

Финансовые ресурсы — это совокупность всех денежных средств, которые имеются в распоряжении государства, предприятий, организаций, учреждений для формирования необходимых активов в целях осуществления всех видов деятельности как за счёт доходов, накоплений и капитала, так и за счёт различного вида поступлений. Важной составной частью финансовых ресурсов являются банковские ресурсы.

Финансовые ресурсы предназначены:

1. для выполнения финансовых обязательств перед бюджетом, банками, страховыми организациями, поставщиками материалов и товаров;

2. осуществления затрат по расширению, реконструкции и модернизации производства, приобретения новых основных средств;

3. оплаты труда и материального стимулирования работников предприятий;

4. финансирования других затрат.

Финансовые ресурсы подразделяются на:

— централизованные фонды (государственный бюджет, внебюджетные фонды);

— децентрализованные финансовые ресурсы (денежные фонды предприятий).

Имеются также финансовые ресурсы государства, регионов, предприятий.

Главным источником формирования централизованных фондов на макроуровне является национальный доход. На базисе распределения и перераспределения национального дохода образуются централизованные фонды денежных средств. Часть национального дохода формируется и остается в распоряжении предприятий, то есть создаются децентрализованные финансовые ресурсы на микроуровне, которые используются на затраты производства.

Основным источником финансовых ресурсов предприятия является его прибыль от производственной деятельности.

Использование финансовых ресурсов осуществляется в основном через денежные фонды специального назначения, хотя возможна и нефондовая форма их использования.

Финансовые ресурсы государства и предприятий являются непосредственными объектами управления финансами, то есть управления их формированием, использованием и движением денежных потоков.

Наличие в достаточном объёме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия, платёжеспособность, финансовую устойчивость, ликвидность. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом. Эффективное формирование и использование финансовых ресурсов обеспечивает финансовую устойчивость предприятий, предотвращает их банкротство.

Вопрос 1: Понятие финансов, их функции и особенности

Вопрос 1: Понятие финансов, их функции и особенности

Финансы— экономическая категория, активно используемая государством и органами местного самоуправления при управлении обществом.

Признаки финансов:

1) денежное отношение;

2) распределительное отношение;

3) безэквивалентное отношение;

Понятие «финансы» рассматривают в двух аспектах:

1) экономический аспект.

Финансы— экономические отношения, возникающие по поводу образования, распределения и использования денежных фондов в целях выполнения задач и функций государства, его территориальных подразделений, предприятий, организаций и учреж-

2) материальный аспект.

Финансы— денежные средства, аккумулируемые в государственных фондах специального назначения.

Финансы— денежные фонды государства, его территориальных подразделений, предприятий и учреждений, организаций.

Денежные фонды— обособленная часть финансовых ресурсов, имеющая целевое направление и относительную самостоятельность функционирования.

Содержание финансов— денежные отношения, благодаря которым образуются денежные фонды государства, его территориальных подразделений, предприятий, организаций, учреждений.

Функции финансов:

Функции финансов.

Распределительная функция.

Финансы – неотъемлемая часть денежных отношений, поэтому их роль и значения зависят от того, какое место денежные отношения занимают в экономических отношениях. Однако финансы отличаются от денег не только по содержанию, но и по выполняемым функциям, в которых проявляется их сущность. Под функциями понимается та «работа», которую выполняют финансы.

Никто не отрицает, что финансы – это совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование фондов денежных средств. И на вопрос, что является источником формирования многочисленных фондов на разных уровнях, ответ, как правило, бывает один – валовый внутренний продукт. Осуществить процесс распределения ВВП можно с помощью финансовых инструментов: норм, ставок, тарифов, отчислений и т.д., установленных государством.

Если говорить о финансах в целом, то, видимо, следует считать, что они выполняют две основных функции: распределительную и контрольную. Та часть финансов, которая функционирует в сфере материального производства и участвует в процессе создания денежных доходов и накоплений, но и функцию формирования денежных доходов (регулирующая).

Каждая финансовая операция означает распределение общественного продукта и национального дохода и контроль за этим распределением.

Распределительная функция проявляется при распределении национального дохода, когда происходит создание так называемых основных, или первичных доходов. Их сумма равна национальному доходу. Основные доходы формируются при распределении национального дохода среди участников материального производства. Они делятся на две группы:

1. зарплата рабочих, служащих, доходы фермеров, крестьян, занятых в сфере материального производства;

2. доходы предприятий сферы материального производства.

Однако первичные доходы еще не образуют общественных денежных фондов, достаточных для развития приоритетных отраслей народного хозяйства, обеспечения обороноспособности страны, удовлетворение материальных и культурных потребностей населения. Необходимо дальнейшее распределение или перераспределение национального дохода, связанное:

с межотраслевым и территориальным перераспределением средств в интересах наиболее эффективного и рационального использования доходов и накоплений предприятий и организаций;

наличие наряду с непроизводственной сферой, в которой национальный доход не создается (просвещение, здравоохранение, социальное страхование и социальное обеспечение, управление);

перераспределением доходов между различными социальными группами населения.

В результате перераспределения образуются вторичные, или производственные доходы. К ним относятся доходы, полученные в отраслях непроизводственной сферы, налоги (подоходный налог с физических лиц и др.). Вторичные доходы служат для формирования конечных пропорций использования национального дохода.

Активно участвуя в распределении и перераспределении национального дохода, финансы способствуют трансформации пропорций, возникших при первичном распределении национального дохода, в пропорции его конечного использования. Доходы, создаваемые в ходе такого перераспределения, должны обеспечить соответствие между материальными и финансовыми ресурсами и, прежде всего между размером денежных фондов и их структурой, с одной стороны, и объемом и структурой средств производства и предметов потребления – с другой.

Перераспределение национального дохода в Российской Федерации происходит в интересах структурной перестройки народного хозяйства, развития приоритетных отраслей экономики (сельское хозяйство, транспорт, энергетика, конверсия военного производства), в пользу наименее обеспеченных слоев населения (пенсионеры, студенты, одинокие и многодетные матери).

Таким образом, перераспределение национального дохода происходит между производственной и непроизводственной сферами народного хозяйства, отраслями материального производства, отдельными регионами страны, формами собственности и социальными группами населения.

Конечная цель распределения и перераспределения национального дохода и ВВП, совершаемых с помощью финансов, состоит в развитии производительных сил, создания рыночных структур экономики, укрепление государства, обеспечении высокого качества жизни широких слоев населения. При этом роль финансов подчинена задачам повышения материальной заинтересованности работников и коллективов предприятий и организаций в улучшении финансово-хозяйственной деятельности, достижении наилучших результатов при наименьших затратах.

Контрольная функция

Будучи инструментом формирования и использования денежных доходов и фондов, финансы объективно отражают ход распределительного процесса. Контрольная функция проявляется в контроле за распределением ВВП по соответствующим фондам и расходованием их по целевому назначению.

В условиях перехода на рыночные отношения финансовый контроль направлен на обеспечение финансового развития общественного и частного производства, ускорение научно-технического прогресса, всемерное улучшение качества работы во всех звеньях народного хозяйства. Он охватывает производственную и непроизводственную сферы, нацелен на повышение экономического стимулирования, рациональное и бережливое расходование материальных, трудовых, финансовых ресурсов и природных богатств, сокращение непроизводительных расходов и потерь, пресечение бесхозяйственности и расточительства. Благодаря контрольной функции финансов, общество знает о том, как складываются пропорции в распределении денежных средств, насколько своевременно финансовые ресурсы поступают в распоряжение разных субъектов хозяйствования, экономно и эффективно ли они ими используются и т.д.

Одна из важных задач финансового контроля – проверка точного соблюдения законодательства по финансовым вопросам, своевременности и полноты выполнения финансовых обязательств перед бюджетной системой, налоговой службой, банками, а также взаимных обязательств предприятий и организаций по расчетам и платежам.

Контрольная функция финансов проявляется также через многогранную деятельность финансовых органов.

Работники финансовой системы и налоговой службы осуществляют финансовый контроль в процессе финансового планирования, при исполнении доходной и расходной частей бюджетной системы. В условиях развития рыночных отношений направления контрольной работы, формы и методы финансового контроля существенно меняются.

Распределительная и контрольная функции – это две стороны одного и того же экономического процесса. Только в их единстве и тесном взаимодействии финансы могут проявить себя в качестве категории стоимостного распределения.

Инструментом реализации контрольной функции финансов выступает финансовая информация. Она заключена в финансовых показателях имеющихся в бухгалтерской, статистической и оперативной отчетности. Финансовые показатели позволяют увидеть различные стороны работы предприятий и оценить результаты хозяйственной деятельности. На их основе принимаются меры, направленные на устранение выявленных негативных моментов.

Контрольная функция, объективно присущая финансам, может реализоваться с большей или меньшей полнотой, которая во многом определяется состоянием финансовой дисциплины в народном хозяйстве. Финансовая дисциплина – это обязательный для всех предприятий, организаций, учреждений и должностных лиц порядок ведения финансового хозяйства, соблюдения установленных норм и правил, выполнения финансовых обязательств.

Другие функции.

Помимо распределительной и контрольной функции, по мнению некоторых экономистов, финансы выполняют также регулирующую функцию. Эта функция связана с вмешательством государства через финансы (государственные расходы, налги, государственный кредит) в процессе воспроизводства.

Некоторые авторы не признают распределительной функции финансов, считая, что она не выражает их специфику, поскольку процессы стоимостного распределения обслуживаются разными экономическими категориями. Но сторонники распределительной функции отнюдь не считают, что она порождена самими факторами функционирования финансов на второй стадии воспроизводственного процесса, а наоборот, они связывают ее со специфическими общественными назначениями финансов, подчеркивая, что ни одна другая категория, действующая на стадии стоимостного распределения, не является столь «распределительной», как финансы. Однако на сегодняшний день регулирующая функция в России развита слабо.

В условиях рыночных отношений финансы должны выполнять стабилизационную функцию. Ее содержание заключается в том, чтобы обеспечить для всех хозяйствующих субъектов и граждан стабильные условия в экономических и социальных отношениях. Особое значение при этом имеет вопрос о стабильности финансового законодательства, поскольку без этого невозможно осуществление инвестиционной политики в производственную сферу со стороны частных инвесторов. Достижение стабилизации рассматривается Правительством РФ как необходимое условие для перехода рыночной экономики к социально ориентированному экономическому росту.

Некоторые экономисты считают, что финансам присущи три функции: формирование денежных фондов (доходов), использование денежных фондов (доходов) и контрольная. Однако первые две, хотя реально существуют, но они больше напоминают механизм реализации распределительной функции, чем самостоятельный способ действия категории финансов.

Наличие дискуссионных вопросов обуславливает необходимость дальнейшей разработки теоретических проблем сущности и функций финансов. Более глубокое знание экономической природы финансов и присущих им свойств позволит активнее разрабатывать пути лучшего использования данной категории в практике хозяйствования, научно обосновывать меры, направленные на финансовое оздоровление экономики и совершенствование системы финансовых взаимосвязей.

1) распределительная— способствует организации сбалансированного и эффективного производства, развитию всех его отраслей соответственно потребностям общества в целях наиболее полного удовлетворения нужд людей. С помощью финансов распределяется совокупный общественный продукт и национальный доход;

2) контрольная— заключается в том, что государство, используя финансы и финансовые категории, осуществляет контроль за финансово-хозяйственной деятельностью экономических субъектов. С помощью финансов осуществляется контроль за производством и распределением материальных и социальных благ в стране.

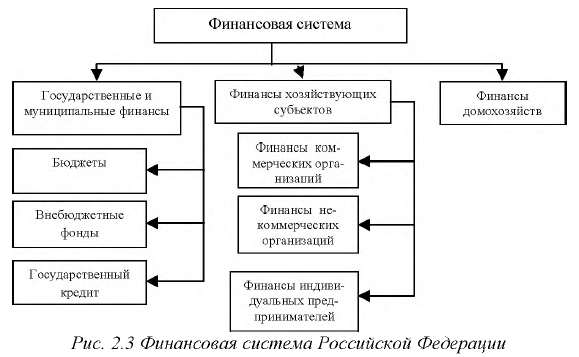

Финансы как целостная экономическая категория имеют свою структуру, в которую входят несколько взаимосвязанных звеньев (институтов), для каждого из которых характерны свои особенности.

Совокупность входящих в состав финансов звеньев (институтов) в их взаимосвязи образует финансовую систему страны.

· средства банка выдают на определенный срок; на определенных условиях и при условии возвратности;

· средства при финансировании выдаются на определенные цели; бесплатно безвозвратно.

С помощью кредита происходит перераспределение финансовых ресурсов между предприятиями, организациями и гражданами.

Постоянно происходит переливание кредитных ресурсов в финансовые ресурсы и наоборот. Все фонды предприятия концентрируются на счетах в банках и являются источниками ссудных фондов банков для выдачи кредитов. Между кредитом и финансами много общих черт, но основной является широкое использование обеих в кругообороте и воспроизводственном процессе.

Вопрос 2: Финансовая система РФ: понятие, структура, краткая характеристика ее звеньев (подотраслей и институтов)

Финансовая система— совокупность финансовых институтов, каждый из которых способствует образованию и использованию соответствующих денежных фондов, и государственных органов и учреждений, осуществляющих в пределах своей компетенции финансовую деятельность. Наличие различных институтов внутри финансовой системы обусловлено тем, что финансы охватывают своим воздействием всю экономику страны и социальную сферу.

Финансовая система РФ включает в себя:

1) государственную бюджетную систему, состоящую из федерального бюджета, бюджетов субъектов Федерации и бюджетов местного самоуправления;

2) внебюджетные специальные фонды;

3) государственный и банковский кредит (все вышеозначенные институты относят к централизованным финансам, которые используются для регулирования экономики и

социальных отношений на макроуровне);

4) фонды страхования (имущественного и личного);

5) финансы хозяйствующих субъектов и отраслей, относящиеся к децентрализованным финансам, которые используются для регулирования и стимулирования экономики и социальных отношений на микроуровне.

Вопрос 4

Правовые формы финансовой деятельности государства и органов местного самоуправления

Формы финансовой деятельности государства разнообразны. В каждой из них практически выражаются действия государственных органов (и органов местного самоуправления) по образованию, распределению и использованию финансовых ресурсов на соответствующем уровне.

По своему характеру эти формы могут быть правовыми и неправовыми. Правовые формы выражаются в принятии правовых актов в связи с установлением или применением норм. Неправовые формы — это инструктирование финансовой службы предприятий, проведение совещаний в аппарате финансовых и налоговых органов, заседаний комитетов по бюджетно-финансовым вопросам представительных органов власти, разъяснение финансового законодательства населению и другая организаторская работа; финансово-технические операции (расчеты платежей и ассигнований из бюджетов, объемов финансирования и кредитования); финансово-экономический анализ; подготовка материалов к финансовому планированию, прогнозированию и отчетности и т.п. Юридического значения они не имеют, но создают предпосылки для осуществления правовых форм финансовой деятельности, в которых проявляется государственно-властный характер действий органов государственной власти в области финансов.

Конкретные правовые формы финансовой деятельности обусловлены тем, что она протекает в виде деятельности представительных и исполнительных органов власти всех уровней и организационно-правовых форм. Осуществляя финансовую деятельность, государственные органы и органы местного самоуправления в пределах своей компетенции принимают финансово-правовые акты, посредством которых в пределах своих полномочий регулируют общественные отношения в области аккумуляции, распределения и использования финансовых ресурсов, проведения контроля за их расходованием, за выполнением финансовых планов, финансовых обязательств перед государством. В таких актах и выражаются юридические (или правовые) формы финансовой деятельности государства и органов местного самоуправления.

Итак, финансово правовые акты — это принятые в предусмотренной форме и имеющие юридические последствия решения государственных органов и органов местного самоуправления по вопросам финансовой деятельности, входящим в их компетенцию. Они устанавливают, изменяют или отменяют финансово правовые нормы или служат основанием для возникновения, прекращения, изменения конкретных правоотношений.

Применение тех или иных правовых форм финансовой деятельности определяется значением и содержанием регулируемых отношений. Например, принятие федерального бюджета оформляется федеральным законом. Это вытекает из общегосударственного значения бюджета, его важной роли для социально-экономического развития страны, широкого круга общественных отношений, возникающих в связи с его принятием. В отличие от этого вопросы выделения денежных средств подведомственным предприятиям решаются актами министерств и других органов государственного управления в соответствии с установленными правовыми нормами порядком.

Финансово-правовые акты можно классифицировать по юридическим свойствам, по юридической природе, по органам, их издающим, и другим основаниям.

По юридическим свойствам финансово-правовые акты подразделяются на нормативные и индивидуальные. К нормативным относятся акты, которые регулируют группу однородных финансовых отношений и содержат общие правила поведения их участников, т.е. правовые нормы. Отсюда вытекает и наименование этой группы актов — нормативные. Они действуют обычно длительное время. Нормативные финансово-правовые акты устанавливают виды финансовых обязательств (налогов и других платежей) предприятий и граждан перед государством, или муниципальным образованием, порядок исчисления установленных платежей, типичные признаки плательщиков, порядок расходования государственных денежных средств, порядок проведения финансового контроля и т.д.

Общие правила, установленные в нормативных актах, конкретизируются в индивидуальных финансово-правовых актах, каждый из которых предусматривает один какой-либо конкретный случай, обращен к точно определенным участникам финансовых отношений, ведет к возникновению, изменению или прекращению конкретных финансовых правоотношений. Например, на основе такого нормативного финансово-правового акта, как Закон РФ «О подоходном налоге с физических лиц», государственная налоговая инспекция направляет конкретному гражданину, получающему доход от предпринимательской деятельности, извещение об уплате определенной суммы налога. Таким образом, индивидуальные финансово правовые акты — это акты применения норм права. Принятие их — необходимое условие для практического претворения в жизнь нормативных финансово-правовых актов и выполнения задач по созданию, распределению или использованию финансовых ресурсов государства.

По юридической природе финансово-правовые акты подразделяются на: а) законодательные, к которым относятся федеральные законы и законы субъектов Федерации по вопросам финансовой Деятельности государства; б) подзаконные. В эту группу входят акты всех других государственных органов, основанные на законе и принятые во исполнение закона (например, на основе Закона РФ «О таможенном тарифе» от 21 мая 1993 г. Правительство РФ принимает постановления о ставках таможенных пошлин).

Такое подразделение финансово-правовых актов конкретизируется в классификации по органам, их издающим. Основные формы актов государственных органов установлены Конституцией РФ. Соответствующую форму принимают и финансово-правовые акты (законы, указы и распоряжения Президента РФ, постановления и распоряжения Правительства РФ и др.). Отраслевые органы государственного управления издают по вопросам финансов приказы и инструкции. Такую же форму имеют финансово-правовые акты финансово-кредитных органов. При этом инструкции относятся к нормативным финансово-правовым актам. Приказы могут содержать и нормы права, и решения конкретного характера. Органы государственного управления, в особенности финансово-кредитные органы, издают многочисленные индивидуальные финансово-правовые акты, которые помимо приказов имеют и другие формы выражения (резолюция должностного лица об утверждении документа, о разрешении каких-либо действий и т.д.).

Характерной особенностью финансово-правовых актов является наличие среди них большой группы финансово-плановых актов. Они отличаются от других финансово-правовых актов своим содержанием.

Вопрос 6: Министерство финансов РФ: понятие, задачи, основные функции и полномочия

Министерство финансов РФосуществляет общее руководство организацией финансов в стране.

Министерство финансов РФ обладает следующими бюджетными полномочиями:

1) составляет проект федерального бюджета и представляет его в Правительство РФ, принимает участие в разработке проектов бюджетов государственных внебюджетных фондов;

2) по поручению Правительства РФ представляет сторону государства в договорах о предоставлении

средств федерального бюджета на возвратной основе и гарантий за счет средств федерального бюджета;

3) составляет сводную бюджетную роспись федерального бюджета;

4) разрабатывает прогноз консолидированного бюджетаРФ;

5) выступает в качестве эмитента государственных ценных бумаг, проводит регистрацию эмиссии государственных ценных бумаг субъектов РФ и муниципальных ценных бумаг;

6) осуществляет методическое руководство по бухгалтерскому учету и отчетности юридических лиц независимо от их организационно-правовых форм;

7) принимает в пределах своей компетенции нормативные акты;

8) получает от федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, государственных внебюджетных фондов и органов местного самоуправления материалы, необходимые для составления проекта федерального бюджета, отчета об исполнении федерального бюджета, прогноза консолидированного бюджета РФ, а также отчета об исполнении консолидированного бюджета РФ;

9) обеспечивает предоставление бюджетных ссуд и бюджетных кредитов в пределах лимита средств, утвержденного федеральным законом о федеральном бюджете на очередной финансовый год, и в порядке, установленном Правительством РФ;

10) предоставляет по поручению Правительства РФ от имени РФ государственные гарантии субъектам РФ, муниципальным образованиям и юридическим лицам в пределах лимита средств, утвержденного федеральным законом о федеральном бюджете на очередной финансовый год;

11) проводит проверки финансового состояния получателей бюджетных средств, в том числе получателей бюджетных ссуд, бюджетных кредитов и государственных гарантий;

12) ведет государственные книги (реестры) внутреннего и внешнего долга РФ;

13) осуществляет в порядке, установленном Правительством РФ, управление государственным долгом РФ;

14) организует исполнение федерального бюджета, а также бюджетов субъектов РФ и местных бюджетов в случае заключения соответствующих бюджетных соглашений;

15) исполняет федеральный бюджет в порядке, установленном Налоговым кодексом;

16) составляет отчет об исполнении федерального и консолидированного бюджета, а также бюджетов субъектов РФ и местных бюджетов в случае заключения соответствующих бюджетных соглашений;

17) налагает на главных распорядителей, распорядителей и получателей средств федерального бюджета, кредитные организации штрафы в соответствии с договорами и законодательством РФ;

18) введет сводный реестр главных распорядителей, распорядителей и получателей средств федерального бюджета и осуществляет регистрацию бюджетных учреждений, деятельность которых финансируется из средств федерального бюджета;

19) осуществляет иные полномочия в соответствии с Налоговым кодексом РФ и другими актами бюджетного законодательства РФ.

Вопрос 7: Федеральное казначейство: задачи, функции, полномочия

В РФ функционирует единая централизованная система органов федерального казначейства, включающая Главное управление федерального казначейства Министерства финансов РФ и подчиненных ему территориальных органов федерального казначейства по субъектам РФ, городам, кроме городов районного подчинения, районам и районам в городах.

Главные задачи органов Казначейства:

1) организация, осуществление и контроль за исполнением бюджета РФ, управление доходами и расходами бюджета на счетах Казначейства, исходя из принципа единства кассы;

2) регулирование финансовых отношений между бюджетом РФ и государственными внебюджетными фондами, финансовое исполнение этих фондов, контроль за поступлением и использованием внебюджетных средств;

3) осуществление краткосрочного прогнозирования объемов государственных финансовых ресурсов, оперативное управление ими;

4) сбор, обработка и анализ информации о состоянии государственных финансов, представление законодательным и исполнительным органам отчетности о финансовых операциях Правительства РФ по бюджету РФ, о государственных внебюджетных фондах, о состоянии бюджетной системы РФ;

5) управление и обслуживание совместно с Банком России и другими уполномоченными банками государственного внутреннего и внешнего долга РФ;

6) разработка методологических и инструктивных материалов, порядка ведения учетных операций по вопросам, относящимся к компетенции Казначейства, подготовка проекта бюджетной классификации, ведение операций по учету государственной казны РФ.

К функциям Главного управления федерального казначейства Минфина РФ относятся:

• организация бюджетного и финансового исполнения федерального бюджета и финансовое исполнение государственных федеральных внебюджетных фондов, исходя из принципа единства кассы;

• руководство работой территориальных органов Федерального казначейства;

• доведение до территориальных органов Федерального казначейства размеров ассигнований из федерального бюджета по обслуживаемым ими территориям;

• ведение сводного реестра распорядителей средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств;

• организация распределения доходов между федеральным бюджетом и бюджетами субъектов РФ, передача в местные бюджеты отчислений от поступлений по государственным налогам и доходам;

• управление доходами и расходами федерального бюджета и другими централизованными финансовыми ресурсами, находящимися в ведении Правительства РФ, распоряжение средствами на соответствующих счетах в банках, кроме средств государственных федеральных внебюджетных фондов и федеральных внебюджетных средств, осуществление операций с этими средствами;

• организация осуществления взаимных расчетов между федеральным бюджетом и бюджетами субъектов РФ;

• регулирование финансовых отношений между федеральным бюджетом и государственными федеральными внебюджетными фондами, организация контроля за поступлением и использованием федеральных внебюджетных средств;

• организация и осуществление: краткосрочного прогнозирования и кассового планирования средств федерального бюджета, других централизованных финансовых ресурсов и направлений их использования; учета операций по движению средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств на счетах казначейства; сбора, обработки и анализа информации о состоянии федерального бюджета, бюджетов субъектов РФ, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств;

• осуществление по поручениям Правительства РФ и Минфина РФ других операций со средствами федерального бюджета, другими средствами, находящимися в ведении Правительства РФ;

• организация работы территориальных органов Казначейства по контролю за исполнением федерального бюджета, государственных федеральных внебюджетных фондов, поступлением и использованием федеральных внебюджетных средств;

• управление и обслуживание государственного внутреннего и внешнего долга совместно с Банком России и другими уполномоченными банками, организация и осуществление размещения на возвратной и платной основе централизованных финансовых ресурсов, находящихся в ведении Правительства РФ;

• организация и ведение операций по учету государственной казны.

Органы Казначейства по субъектам РФ, а также городам с районным делением, имеющим в своем подчинении нижестоящие органы Казначейства, осуществляют на соответствующей территории функции, применительно к функциям, рассмотренным выше, кроме функций, относящихся исключительно к обслуживанию федерального бюджета, закрепленным за Главным управлением федерального казначейства.

Органы Казначейства по городам, кроме городов районного подчинения, районам, районам в Городах выполняют следующие функции:

• осуществляют бюджетное и финансовое исполнение федерального бюджета, финансовое исполнение государственных федеральных внебюджетных фондов, контроль за поступлением и использованием федеральных внебюджетных средств;

• обеспечивают целевое финансирование предприятий за счет средств федерального бюджета, государственных федеральных внебюджетных фондов и целевое использование федеральных внебюджетных средств;

• обеспечивают полный учет распорядителей средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств;

• осуществляют распределение доходов между федеральным бюджетом и бюджетами субъектов РФ, производят отчисления от поступлений по государственным налогам и доходам в местные бюджеты;

• осуществляют операции со средствами федерального бюджета, государственных федеральных внебюджетных фондов и федеральными внебюджетными средствами;

• осуществляют кассовое планирование средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств и направлений их использования;

• контролируют своевременность совершения операций и целевое направление использования средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств;

• осуществляют по представлению Министерства РФ по налогам и сборам возврат в федеральный бюджет излишне взысканных и уплаченных налогов и других платежей;

• осуществляют учет операций по движению средств федерального бюджета, государственных федеральных внебюджетных фондов и федеральных внебюджетных средств на счетах органов Федерального казначейства, обслуживающих соответствующую территорию;

• осуществляют сбор, обработку и передачу вышестоящим органам Казначейства информации и отчетов об исполнении доходов и расходов федерального бюджета, о финансовом исполнении государственных федеральных внебюджетных фондов, поступлении и использовании федеральных внебюджетных средств;

• осуществляют отдельные операции по поручению вышестоящих органов Казначейства.

Органы Казначейства наделены следующими правами;

• открывать счета для зачисления и выдачи средств в Банке России, его учреждениях на местах, других кредитных организациях;

• приостанавливать операции по счетам предприятий, включая банки, использующих средства федерального бюджета, государственных федеральных внебюджетных фондов и федеральные внебюджетные средства, в случаях непредставления или отказа предъявить органам Казначейства и их должностным лицам бухгалтерских и финансовых документов, связанных с использованием этих средств;

• выдавать обязательные для исполнения предписания о взыскании с предприятий в бесспорном порядке средств, выделенных из федерального бюджета, средств этого бюджета, направленных в государственные федеральные внебюджетные фонды или федеральных внебюджетных средств, используемых не по целевому назначению, с наложением на предприятия штрафа в размере ставки рефинансирования Банка России;

• налагать на кредитные организации штраф при несвоевременном исполнении ими платежных документов на перечисление и зачисление средств в доход федерального бюджета, в государственные федеральные внебюджетные фонды либо средств из федерального бюджета и этих фондов на счета получателей в соответствующие кредитные организации в размере действующей в банке, допустившем нарушение, процентной ставки при краткосрочном кредитовании, увеличенной на 10 пунктов; вносить в Банк России представления о лишении кредитных организаций лицензий на совершение банковских операций.

Федеральное казначейство осуществляет следующие бюджетные полномочия:

Экономическая сущность финансов. Финансовая система

Сущность экономической категории «финансы»

Термин «финансы» происходит от латинских слов:

Существует три основные гипотезы происхождения слова «финансы»:

1. Итальянская. Слово «финансы» этимологически ведет свое начало от средневековой латыни. Термин возник в 13-15 веке в торговых городах Италии и получил распространение как понятие, связанное с системой денежных отношений между государством и населением.

Поэтому на разных этапах развития финансовых отношений, в разных странах теоретики и практики «финансы» понимали/понимают по-разному.

В таблице 2.1. представлены альтернативные взгляды (точки зрения) ведущих российских ученых.

Финансы это совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для осуществления экономических, социальных и политических задач.

Финансы как научное направление изучает общественные отношения, возникающие на основе образования, распределения и использования финансовых ресурсов, выявляет закономерности развития финансовых отношений.

Финансы представляют собой экономические отношения, связанные с формированием, распределением и использованием денежных средств, необходимых для выполнения функций государства и решения экономических, социальных и политических задач.

М.В. Романовский, О.В. Врублевская, Б.М. Сабанти

Н.А. Лупей, В.И. Соболев

Наука о государственных финансах изучает общественные отношения и наиболее рациональные способы формирования и использования централизованных и децентра лизованных денежных фондов, необходимых для выполнения основных функций государства и муниципальных образований.

Централизованные денежные фонды формируются в основном за счет налоговых поступлений, доходов от внешнеэкономической деятельности, платежей населения. Децентрализованные денежные фонды формируются из денежных доходов и накоплений самих предприятий.

Факторы, определяющие необходимость финансов:

1) наличие товарного производства обуславливает необходимость формирования финансовых ресурсов субъектами хозяйствования для осуществления расширенного воспроизводства, для решения социальных вопросов;

2) действие объективных экономических законов в обществе, которые требуют проведения различных финансовых мероприятий, установление соответствующих пропорций в народном хозяйстве, при распределении общественного продукта между сферами экономики, отраслями производства, а это достигается через финансовые отношения;

3) финансы необходимы для выполнения государством своих функций, для этого требуются огромные денежные средства, формирование и использование которых происходит в процессе финансовых отношений.

Таким образом финансовая наука изучает закономерности развития финансовых отношений. Социально- экономическая сущность финансовых отношений состоит в исследовании вопроса за счет кого государство получает финансовые ресурсы и в чьих интересах использует эти средства

Финансовые отношения достаточно многоаспектны, они охватывают отношения:

Каждая из перечисленных групп имеет свои особенности и сферу применения. Однако все они носят двусторонний характер, и их материальную основу составляет движение денежных средств.

Место финансовых отношений в системе воспроизводственных отношений рыночной экономики предопределено их экономической природой и целевой направленностью.

Первый уровень возникновения финансовых отношений совпадает с процессом производства, когда при участии факторов производства создается новая стоимость и переносится на продукт труда старая стоимость.

Реальное формирование финансовых ресурсов начинается на стадии распределения, когда в составе выручки от продаж материализуются конкретные экономические формы реализованной стоимости. Вычленение из состава выручки от реализации прибыли, амортизационных отчислений, отчислений на социальное страхование и т.п. осуществляется на финансовой основе и отражает процесс распределения стоимости в соответствии с целевым назначением каждой из ее частей.

Дальнейшее перераспределение стоимости между субъектами хозяйствования (изъятие части прибыли в распоряжение государства, уплата налоговых обязательств каждым доходополучателем и проч.) и целевое ее использование на накопление и потребление тоже происходит на основе финансовых механизмов и принимает специфическую форму финансовых ресурсов.

Результатом финансовых отношений является создание реальных денежных фондов, которые принимают форму финансовых ресурсов (распределение прибыли предприятия на фонд накопления, фонд потребления, резервный фонд, распределение средств бюджета и т.д.).

Распределительный характер финансовых отношений (в понятие финансов входят такие денежные операции, с помощью которых происходит распределение стоимости общественного продукта по целевому назначению и субъектам хозяйствования, каждый их которых должен получить свою долю в произведенном продукте).

Функции финансов

Под функциями понимается та «работа», которую выполняют финансы. Вопрос о количестве и содержании функций финансов спорный.

1) зарплата рабочих, служащих; доходы населения (домохозяйств), фермеров, крестьян, других категорий работников, занятых в сфере материального и нематериального производства;

2) доходы организаций сферы материального и нематериального производства, а также сферы услуг;

3) доходы государства в виде косвенных налогов; поступлений от государственного имущества, угодий, услуг; изъятия части прибыли государственного сектора.

Осуществляется процесс распределения валового внутреннего продукта с помощью финансовых инструментов: норм, ставок, тарифов, отчислений и т.п., установленных государством. При этом основной задачей финансовых отношений является аккумулирование (концентрация) финансовых ресурсов в распоряжении государства и направление их на финансирование: социальных, управленческих, правоохранных, военных, производственных функций.

Государство имеет и другие сферы и виды экономической деятельности, прежде всего непроизводственную сферу, где национальный доход не создается, однако государство обязано заботиться о развитии непроизводственной сферы, а значит, выделять для этого денежные средства. К их числу можно отнести развитие приоритетных видов экономической деятельности, связанных с обеспечением обороноспособности страны и внутреннего порядка, а также обеспечением финансирования социальной сферы: образования, здравоохранения, социального страхования и социального обеспечения и т.п. Все это обусловливает объективную необходимость перераспределения первичных доходов организаций и населения.

При первичном распределении стоимости национального дохода происходит распределение (дистрибуция) стоимости на отдельные элементы и формирование основных, или первичных, денежных доходов и накоплений (рис.1.1). Это оплата труда и чистый доход предприятий сферы материального производства. В дальнейшем с участием финансового механизма (налоги, сборы, бюджетные субсидии, трансферты, операции на финансовом рынке и пр.) происходит перераспределение стоимости общественного продукта.

В результате перераспределения образуются вторичные, или производные, доходы. Это доходы в непроизводственной сфере, а также конечные доходы в производственной сфере. Вторичные доходы формируют конечные пропорции использования национального дохода на цели накопления и потребления. Именно финансы опосредуют связь между созданием и использованием вновь созданной стоимости.

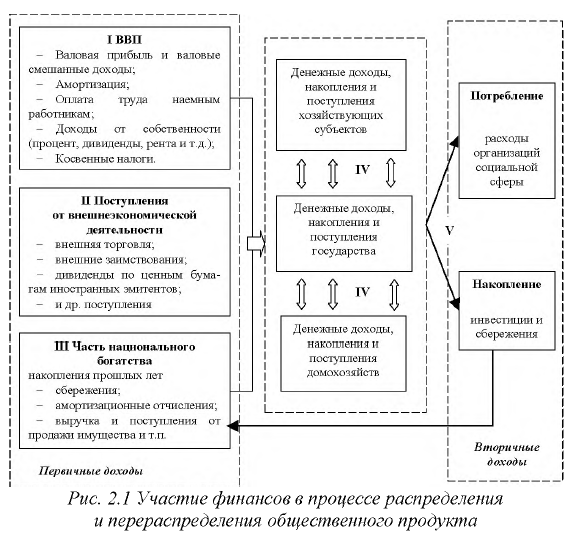

Участие финансов в распределении (первичные доходы) и перераспределении (вторичные доходы) стоимости валового внутреннего продукта (I), доходов от внешнеэкономической деятельности (II), части национального богатства (III) приведено на рис. 2.1.

Процесс перераспределения (IV) затрагивает движение средств между экономическими субъектами. Перераспределение происходит через:

1) бюджетную систему:

2) финансовый рынок:

Сформированные доходы и накопления экономические субъекты используют в целях потребления (перераспределение), а также направляются для дальнейшего накопления (V).

Распределительная функция финансов органически связана с контрольной и в значительной степени ее обусловливает.

Контрольная функция финансов заключается в предварительном, текущем и итоговом контроле за распределением валового внутреннего продукта, национального дохода по соответствующим фондам и за расходованием их по целевому назначению.

Регулирующая функция финансов связана с вмешательством государства с помощью финансов (государственные расходы, налоги, государственный кредит) в воспроизводственный процесс с целью обеспечения экономического роста, занятости и финансовой стабильности в экономике. Регулирующая функция финансов имеет большое значение в разработке и проведении финансовой политики.

Вопрос о количестве и содержании функций финансов относится к числу дискуссионных.

Экономическая категория финансы взаимосвязаны с такими категориями как цена, налоги, кредит, зарплата. В условиях рыночной экономики категория финансы трансформируются в категорию цена, которая является важнейшим инструментом формирования доходов государства и

является определяющим показателем при расчете пенсии, пособий, размера минимальной оплаты труда.

Кредит как экономическая категория имеет общие черты и различия с категорией финансы

| 1. Кредит возвратен | 1. Финансы безвозвратны |

| 2. Предоставляется на определенный срок | 2. Предоставляются бессрочно |

| 3. Удовлетворяет временную потребность в денежных средствах | 3. Удовлетворяют постоянные потребности общества |

| 4. Может быть в денежной и товарной формах | 4. Могут быть только в денежной форме |

| 5. Основан на обороте денежных средств предприятий | 5. Основаны на перераспределении валового внутреннего продукта и национального дохода |

Если государство не регулирует цены, то оно вынуждено корректировать социальные выплаты и увеличивать минимальную оплату труда. В основном государство регулирует цены на предметы первой необходимости и стратегически важную продукцию.

На уровне предприятий финансовые отношения реализуются через категорию заработная плата, денежных выплат за труд.

Финансовые ресурсы

Для целей осуществления своей производственнохозяйственной деятельности хозяйствующий субъект создает и использует финансовые ресурсы.

Главным источником формирования централизованных фондов на макроуровне является национальный доход.

Основной вклад в национальное богатство России вносят:

Виды финансовых ресурсов — это те конкретные формы доходов, поступлений и накоплений, которые образуются у субъектов хозяйствования и органов власти в результате финансового распределения.

Источники формирования финансовых ресурсов субъектов хозяйствования и органов власти представлены в табл. 2.2.