Строка 160 6 ндфл какие суммы включать

Строка 160 6 ндфл какие суммы включать

Заполняем 6-НДФЛ за 1 квартал 2022 года — строка 160 (ранее 070)

Место и назначение строки 160 (ранее 070) в 6-НДФЛ

Расчет 6-НДФЛ за 1 квартал 2022 года следует представлять на бланке по форме, усвержденной приказом ФнС России от 15.10.2020 № ЕД-7-11/753@ (в ред. от 28.09.2021).

В типовой ситуации КонсультантПлюс эксперты рассказали о контрольных соотношениях в расчете 6-НДФЛ. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

НАПОМНИМ! До отчетности за 2020 год форма 6-НДФЛ была утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ и сумма удержанного налога отображалась в строке 070. В новом формуляре 6-НДФЛ для этого показателя предназначена стр. 160.

Отчет содержит сводные данные относительно НДФЛ, подлежащего уплате в последнем квартале отчетного периода. Информация по суммам такого налога в привязке к датам, не позднее которых должен быть произведен платеж, дается в разделе 1 отчета.

Раздел 2 отчета предназначен для формируемых нарастающим итогом (с начала отчетного календарного года) данных:

Информация о начислениях приводится в разделе 2 отдельно по каждой примененной ставке. Поэтому раздел может формироваться на нескольких листах.

Принципы заполнения строки 160 (ранее 070)

Заполнение строки 160 в 6-НДФЛ за 1 квартал 2022 года подчиняется общим правилам. Заполняется она при наличии информации; данные рассчитываются от начала года. Для 1 квартала строку 160 в 6-НДФЛ, соответственно, сформируют цифры, относящиеся к первым трем месяцам календарного года.

Если к подлежащим выплате доходам применяют разные ставки, то число листов раздела 2 равно числу ставок. В отчетности до конца 2020 года несмотря на то что в форме бланка отчета было обозначено наличие всех предусмотренных для него строк, заполнение строки 070 в 6-НДФЛ осуществлялось единожды по всем ставкам.

В форме 6-НДФЛ за 1 квартал 2022 года данные по строке 160 указываются нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Организация выдавала зарплату и удерживала НДФЛ:

В строку 160 расчета 6-НДФЛ за 1 квартал пойдут суммы налога удержанного в январе—марте с зарплаты за декабрь—февраль. А налог с мартовской зарплаты присоединится к этой строке уже в полугодовом отчете.

Цифры в строку 160 вносятся по единым для отчета правилам: начиная с крайней левой ячейки. В оставшиеся незаполненными ячейки вносятся прочерки. При оформлении отчета с применением программного обеспечения допустимо оставить пустые ячейки — без прочерков.

Возможна ситуация, при которой данных для заполнения строки 160 в 6-НДФЛ за 1 квартал 2022 года не окажется. Например, при отсутствии в отчетном периоде факта удержания налога. Тогда в ней ставят цифру «0».

О нюансах заполнения отчета по форме 6-НДФЛ читайте в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите подсказкам от экспертов К+. Это бесплатно.

Правила определения даты удержания

В отличие от иных налогов, уплачиваемых в бюджет работодателями, НДФЛ характеризуют не только моменты начисления и уплаты, но и удержания (п. 1 ст. 226 НК РФ). Связано это с тем, что в отношении НДФЛ лицо, выплачивающее доходы, является налоговым агентом, т. е. оно удерживает этот налог и только затем выплачивает доход.

Моменты начисления, удержания и уплаты не всегда совпадают по времени:

Таким образом, при определении даты удержания налога для внесения сведений в стр. 160 формы 6-НДФЛ за 1 квартал 2022 года исходите из общего правила, действительного для установления момента события. То есть в строку попадет налог, отвечающий объему доходов, фактически выплаченных в течение квартала.

Итоги

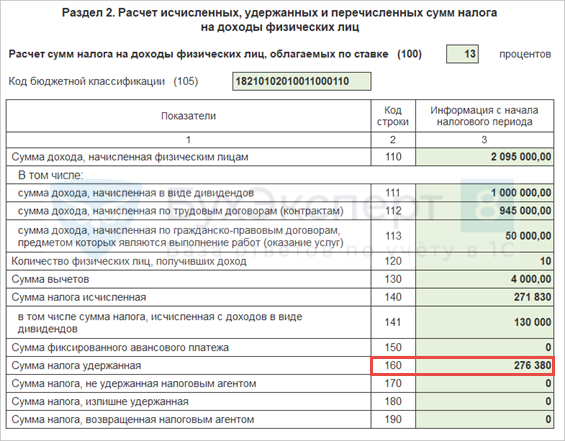

Строка 160 (ранее строка 070) в отчете 6-НДФЛ располагается в разделе 2, заполняемом по нарастающей с начала календарного года. Отражается в строке 160 величина налога, удержанного у получателей доходов. Момент удержания соответствует моменту фактической выплаты.

Контрольные соотношения для 6‑НДФЛ в 2022 году

Для формы 6-НДФЛ, как и для другой отчетности, установлены контрольные соотношения. Это предполагает, что значение определенной строки должно соответствовать другой строке, сумме строк, быть меньше или больше определенных показателей. Любые несовпадения вызовут вопросы у налоговиков, поэтому необходимо проверять 6-НДФЛ по контрольным соотношениям. Как это сделать, расскажем в нашей статье.

Проверка 6-НДФЛ: как применять контрольные соотношения

Во избежание претензий и вопросов со стороны налоговой инспекции расчет 6-НДФЛ перед сдачей необходимо проверить при помощи контрольных соотношений (КС). Они приведены в письмах ФНС от 18.02.2022 № БС-4-11/1981@, от 10.03.2022 № БС-4-11/2819@.

Делают это следующим образом:

Новые контрольные соотношения 6-НДФЛ

ФНС ввела новые КС показателей формы 6-НДФЛ:

По доходам и НДФЛ высококвалифицированных иностранных специалистов

Доходы в поле (строке) 110 должны быть равными или превышать значение поля 115 «Сумма доходов, начисленная ВКС по трудовым и гражданско-правовым договорам» (КС 1.21).

Также необходимо проверить доход ВКС по строке 115 по соответствующей ставке. Он должен быть меньше или равен сумме строк «Общая сумма дохода» раздела 2 Приложений № 1 к 6-НДФЛ, когда в поле «Статус налогоплательщика» стоит «3» или «7» (КС 1.23).

Кроме того, число ВКС, получивших доход по трудовым и гражданско-правовым договорам на выполнение работ или оказание услуг (поле 121), должно соответствовать количеству справок (приложений № 1 к 6-НДФЛ) со статусом налогоплательщика «3» или «7», то есть налогоплательщика-ВКС (КС 1.25);

При зачете налога на прибыль

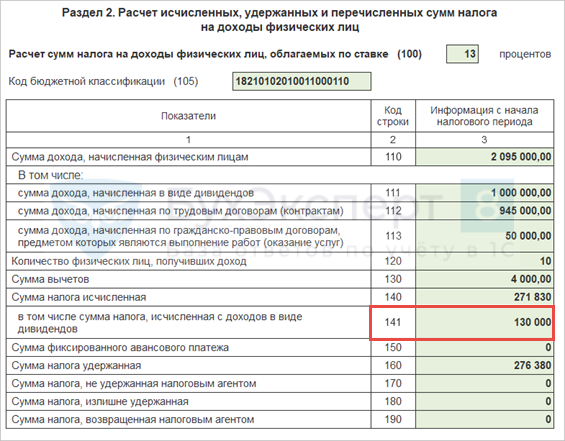

С 01.01.2021 можно зачесть уплаченный налог на прибыль в счет уплаты НДФЛ с дивидендов, полученных физлицами от этой компании. В связи с этим введены новые контрольные соотношения (КС 1.22 и 1.24). Сумма налога, исчисленная с полученных дивидендов (поле 141), должна быть равна или превышать сумму налога на прибыль, которая может быть зачтена в счет уплаты НДФЛ (поле 155).

Кроме того, сумма налога на прибыль, подлежащая зачету (поле 155) раздела 2, должна быть равна сумме аналогичных строк из раздела 2 справок, представленных по всем налогоплательщикам;

Для иностранных сотрудников, работающих по патенту

До недавнего времени проверялось, чтобы указанная в справке сумма фиксированных авансовых платежей была меньше или равнялась сумме в уведомлении на уменьшение, которое получено от налогового органа. Сейчас это КС скорректировано.

Во-первых, если есть уведомление об уменьшении от ФНС, то в справке сумма фиксированных авансовых платежей должна быть больше нуля (КС 4.5). Также в ней не должны отражаться авансовые платежи по НДФЛ, если уведомление на уменьшение от налоговиков не было получено.

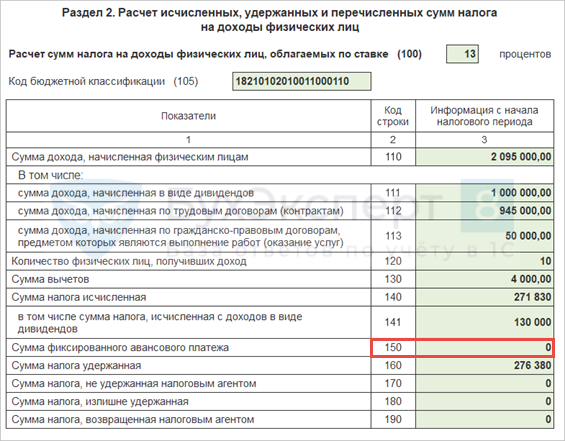

Во-вторых, сумма фиксированных авансовых платежей должна быть одинаковой по строке 150 годового расчета 6-НДФЛ и по разделу 2 справки (КС п. 4.4).

Контрольные соотношения внутри формы 6-НДФЛ

Основные контрольные соотношения внутри формы 6-НДФЛ следующие:

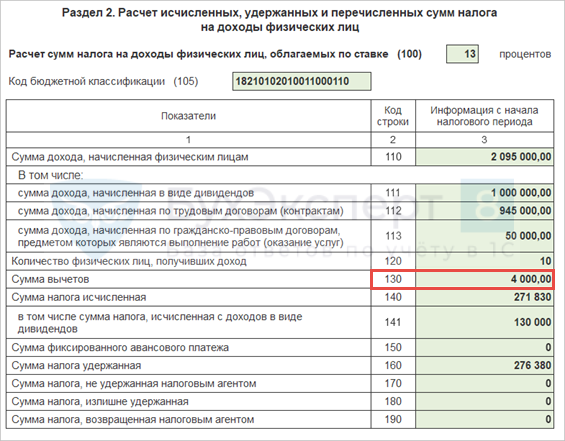

1. Доходы в поле 110 должны быть больше или равны сумме вычетов в поле 130. Ошибка означает, что сумма предоставленных вычетов больше суммы доходов. В такой ситуации нужно проверить:

Также необходимо проверить, что доходы в поле 110 больше или равны доходам высококвалифицированных специалистов, отраженным в поле 115. Ошибка может означать, что в поле 110 отражены не все доходы физлиц, начисленные за отчетный период.

2. Исчисленный НДФЛ в поле 140 должен быть равен: (поле 110 — поле 130) / 100 x поле 100. Ошибка означает, что неверно отражены налоговая база, вычеты или сумма НДФЛ. Нужно проверить:

3. Исчисленный НДФЛ в строке 140 должен быть больше или равен сумме фиксированных авансовых платежей по строке 150. Ошибка может указывать на то, что был излишне уменьшен НДФЛ за иностранцев на патенте на суммы фиксированных авансовых платежей. Необходимо проверить:

4. Поле 150 может быть заполнено, только если есть уведомление из налогового органа, разрешающее уменьшать НДФЛ за иностранцев, работающих по патенту, на фиксированные авансовые платежи.

5. Если компания выплачивала дивиденды, убедитесь, что показатель поля 141 больше или равен подлежащей зачету сумме налога на прибыль организаций, которая отражена в поле 155.

При проверке расчета за налоговый период также нужно сравнить обобщенные показатели раздела 2 расчета со сведениями, отраженными в справках о доходах и суммах налога физлица.

Так, доходы в поле 110 по соответствующей ставке должны быть равны сумме полей «Общая сумма дохода» раздела 2 по аналогичной ставке всех заполненных справок. Ошибка может указывать на то, что была неверно отражена сумма начисленного дохода.

Показатель налоговых вычетов, приведенный в поле 130 раздела 2, должен быть равен сумме показателей строк «Сумма вычета» раздела 3 всех заполненных справок и показателей строк «Сумма вычета» Приложений к справкам.

Показатель поля 150 раздела 2 расчета должен быть равен сумме показателей полей «Сумма фиксированных авансовых платежей» раздела 2 всех заполненных справок о доходах и суммах налога физлица. При этом поля «Сумма фиксированных авансовых платежей» могут быть заполнены, только если у компании есть уведомление из налогового органа, разрешающее уменьшать НДФЛ за иностранцев, работающих по патенту, на фиксированные авансовые платежи.

Сумма доходов высококвалифицированных специалистов в поле 115 раздела 2 расчета 6-НДФЛ не должна превышать сумму полей «Общая сумма дохода» раздела 2 по соответствующей ставке налога всех справок о доходах, в которых указан статус налогоплательщика «3» или «7». При этом количество таких специалистов, отраженное в поле 121 раздела 2 расчета по соответствующей ставке, должно совпадать с количеством справок по аналогичной ставке и кодом статуса налогоплательщика «3» или «7».

Если компания выплачивала дивиденды, убедитесь, что:

Междокументные контрольные соотношения 6-НДФЛ

Для проверки перечисления налога в бюджет нужно сравнить показатели полей расчета 6-НДФЛ с регистрами учета по расчетам с бюджетом по НДФЛ.

1. Разница показателей строк 110 и 140 раздела 2 расчета 6-НДФЛ должна быть больше или равна сумме произведенных физлицам выплат, относящихся к соответствующему периоду. Если это не так, возможно, не все доходы учтены в расчете. Инспекция потребует дать пояснения или внести исправления.

2. Разница строк 160 и 190 должна быть меньше или равна сумме НДФЛ, перечисленной в бюджет по всем физическим лицам с начала года. Если это соотношение не соблюдается, речь может идти о задолженности перед бюджетом. Нужно проверить:

3. Дата в строке 021 должна быть позднее или соответствовать дате перечисления соответствующего НДФЛ. Если не соблюдается это правило, то может быть нарушен срок уплаты НДФЛ. Нужно проверить:

Контрольные соотношения РСВ и 6-НДФЛ

Для сверки показателей 6-НДФЛ и РСВ за отчетный период используют КС 3.1. По нему сумма полей 112 и 113 расчета 6-НДФЛ не должна быть меньше строки 050 приложения 1 к разделу 1 РСВ. Допускается равенство.

Если сумма меньше, есть вероятность занижения налоговой базы. Нужно проверить:

На практике такое соотношение не всегда выполнимо. Например, доходы для целей исчисления страховых взносов и НДФЛ признают на разные даты, в связи с чем между РСВ и 6-НДФЛ могут быть расхождения.

Так, в целях исчисления страховых взносов дата осуществления выплаты премии сотруднику — день начисления премии в бухучете компании независимо от даты непосредственной выплаты данной суммы и даты издания приказа о премировании работников (п. 1 ст. 424 НК, письмо Минфина от 20.06.2017 № 03-15-06/38515).

В то же время для целей НДФЛ в случае начисления и выплаты сотрудникам премий, являющихся составной частью оплаты труда, например премии по итогам работы за год, приказ о выплате которой датирован следующим годом, дата фактического получения дохода определяется как день выплаты дохода (п. 1 ст. 223 НК, письма Минфина от 06.05.2021 № 03-04-06/34840, от 06.09.2021 № 03-04-06/71977).

Кроме того, некоторые суммы по-разному облагаются НДФЛ и страховыми взносами. Например, в случае оплаты лечения работника за счет средств чистой прибыли такие суммы не подлежат обложению НДФЛ. В то же время страховые взносы с указанных сумм лучше исчислить, учитывая позицию контролирующих органов (абз. 1 п. 10 ст. 217, п. 1 ст. 420, ст. 422 НК, письмо Минфина от 24.01.2018 № 03-04-06/3828).

В подобных случаях налогоплательщик должен быть готов представить письменное пояснение налоговому органу.

Алгоритм заполнения Раздела 1 и Раздела 2 отчета 6-НДФЛ (с 2021 года)

Рассмотрим правила заполнения Разделов 1 и 2 отчета 6-НДФЛ (с 2021 года).

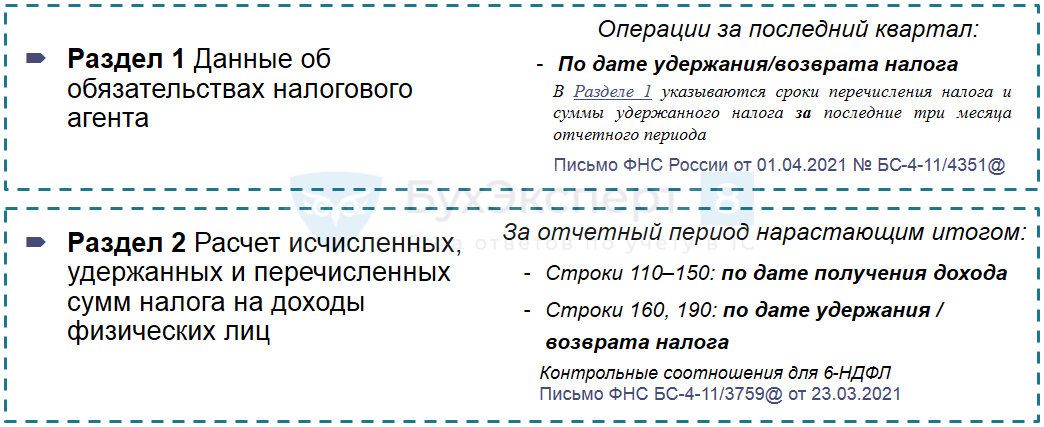

Общее описание Разделов 1 и 2

6-НДФЛ (с 2021 года) состоит из двух разделов:

Общие правила Заполнения Раздела 1

В Разделе 1 показываются операции за последний квартал по дате удержания / возврата налога.

Ранее Раздел 2 в старом 6-НДФЛ (это аналог Раздела 1 нового 6-НДФЛ ) заполнялся по сроку перечисления. Т.е. к какому периоду относился срок перечисления НДФЛ, в отчет за тот период и попадали данные по выплаченному доходу и удержанному НДФЛ. Такое заполнение было реализовано на основании разъяснений контролеров.

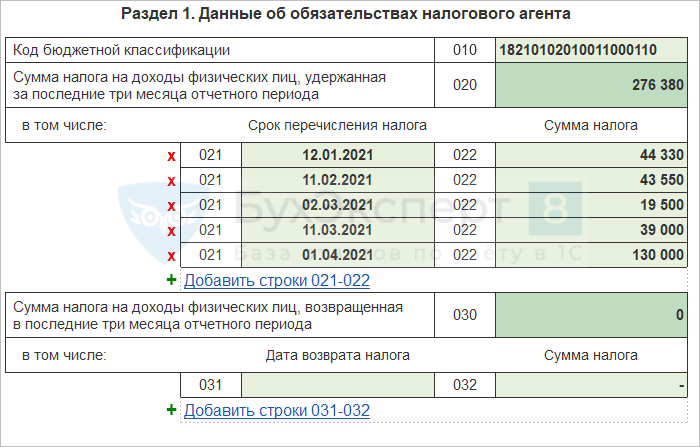

В Разделе 1 указываются сроки перечисления налога ( строка 021 ) и суммы удержанного налога ( строка 022 ) за последние три месяца отчетного периода.

О построчном заполнении Раздела 1 отчета 6-НДФЛ (с 2021 года) :

Общие правила заполнения Раздела 2

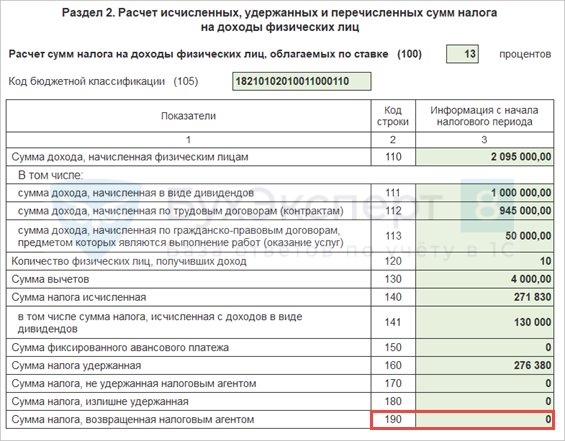

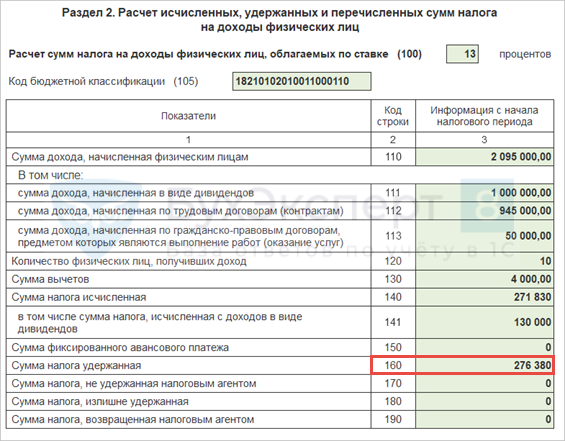

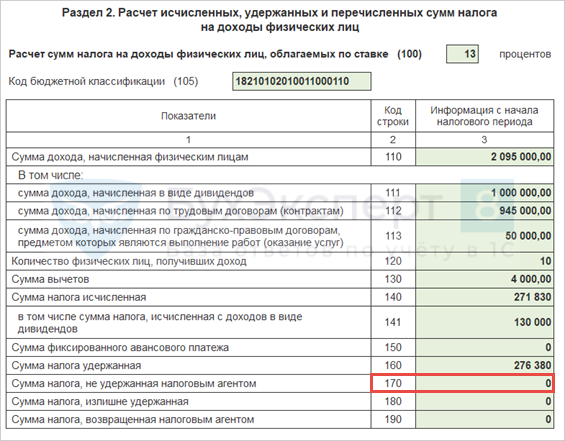

Раздел 2 заполняется за отчетный период нарастающим итогом:

О построчном заполнении Раздела 2 отчета 6-НДФЛ (с 2021 года) :

Строка 160 6 ндфл какие суммы включать

Расчет по форме 6-НДФЛ заполняется в соответствии с Порядком, утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. В разделе 1 указываются сроки перечисления и суммы удержанного налога за последние три месяца отчетного периода (п. 3.1 Порядка).

По строке 021 указывается дата, не позднее которой перечисляется удержанный налог, а по строке 022 – сумма, которую необходимо уплатить в день, указанный в строке 021.

НДФЛ удерживается при фактической выплате дохода (п. 4 ст. 226 НК РФ). Это означает, что только после того как доход выплачен, НДФЛ с него попадает в раздел 1 расчета 6-НДФЛ. В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 4.1 Порядка).

При этом строки заполняются следующим образом:

Налоговый кодекс РФ не содержит понятий «начисленный доход» и «дата начисления дохода». Поэтому определить с точки зрения налогового законодательства, начислен доход в периоде, за который сдается отчет, или нет, невозможно. Что касается исчисления налога, то согласно п. 3 ст. 226 НК РФ исчисление НДФЛ производится на дату фактического получения дохода, которая определяется в соответствии со ст. 223 НК РФ.

Поскольку налог с дохода не может быть исчислен с дохода, который еще не начислен, то, по нашему мнению, начисление дохода с точки зрения отражения 6-НДФЛ также производится на дату получения дохода, которая определяется по правилам ст. 223 НК РФ.

В этой статье практически для всех видов доходов (премии, кроме ежемесячных*, материальная помощь, оплата больничного, отпускные, различные облагаемые НДФЛ денежные выплаты, не входящие в зарплату) датой получения дохода является дата выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). В этот же день происходит исчисление налога и его удержание (п. 3 и п. 4 ст. 226 НК РФ).

Однако из этого общего правила есть исключения. И самое главное – это зарплата (включая ежемесячные премии*). Датой получения дохода в виде зарплаты является последний день месяца, за который она начислена (за исключением зарплаты при увольнении). Это правило установлено п. 2 ст. 223 НК РФ. В этот же день (т. е. на последнее число месяца) производится исчисление НДФЛ с зарплаты (п. 3 ст. 226 НК РФ). А вот удержать НДФЛ работодатель должен только при выплате зарплаты, которая, как правило, производится в следующем месяце.

Что это означает?

Например, у сентябрьской зарплаты, которая была выплачена 5 октября, дата получения дохода и исчисления налога – 30 сентября. А вот дата удержания налога – 5 октября. Поэтому при заполнении расчета 6-НДФЛ за 9 месяцев 2021 года НДФЛ с зарплаты за сентябрь не нужно показывать по строке 022 раздела 1, поскольку он в этот период еще не удержан. Он будет отражен в разделе 1 расчета 6-НДФЛ за 2021 год.

При заполнении строк 110 и 140 раздела 2 в расчете 6-НДФЛ за 9 месяцев 2021 года необходимо указать доход в виде начисленной зарплаты (поскольку дата получения дохода пришлась на этот период) и НДФЛ с нее, поскольку он также исчислен в сентябре.

А вот в строке 160 раздела 2 расчета 6-НДФЛ за 9 месяцев 2021 года НДФЛ отражать не следует, поскольку (как было указано выше) он еще не удержан, так как не было выплаты дохода.

Такие правила заполнения расчета 6-НДФЛ прямо следуют из Порядка, однако, вероятно, подобное заполнение не совсем удобно налоговым органам. Поэтому ФНС России издала два письма (от 13.09.2021 № БС-4-11/12938@ и от 06.10.2021 № БС-4-11/14126@), которыми предписывает включать в расчет 6-НДФЛ только суммы доходов (в том числе зарплаты), которые начислены и фактически выплачены физическим лицам (получены физическими лицами) на дату представления расчета по форме 6-НДФЛ. Соответственно, если на дату представления 6-НДФЛ доходы не выплачены, то и включать их в расчет не нужно. А если работодатель все-таки включил в 6-НДФЛ за период зарплату, которая была начислена, но не выплачена на дату подачи расчета, то он обязан сдать уточненный расчет (п. 6 ст. 81 НК РФ). Указанную позицию предписано довести до налоговых инспекций и налогоплательщиков.

Такая позиция налоговой службы вызывает трудности. Во-первых, не совсем понятно, о каких строках расчета 6-НДФЛ идет речь. Если о строках 110 и 112, в которых нужно указывать начисленный доход, то тогда письма стоит рассматривать как разъяснение отсутствующего в НК РФ понятия «начисленный доход». Возможно, ФНС России считает, что в части зарплаты (равно как и иных выплат) «начисленный» равно «выплаченный».

Во-вторых, как определить зарплату, выплаченную на дату подачи 6-НДФЛ? По фактическим датам или по плановым? Например, если зарплату за сентябрь работодатель платит 8 октября, а 6-НДФЛ сдан 7-го (к примеру), то зарплата не выплачена на дату представления. Или с учетом общего срока сдачи (30 октября) она считается выплаченной?

В-третьих. Если включать в строки 110 и 112 раздела 2 расчета 6-НДФЛ только выплаченные доходы, то как заполнять строки 140 и 160 по сентябрьской зарплате, которая будет выплачена в октябре? В сентябре НДФЛ с нее уже исчислен (строка 140), но еще не удержан (строка 160). Будут ли эти два показателя равны, если использовать позицию ФНС России о включении в 6-НДФЛ только выплаченной зарплаты? С точки зрения действующего Порядка и пунктов 3 и 4 ст. 226 НК РФ суммы налога с зарплаты в них отражаются в разные сроки… Ответов на эти вопросы нет. Возможно, они появятся с новыми разъяснениями.

Отметим, что с 2022 года вступят в силу изменения в порядок заполнения расчета 6-НДФЛ, утв. приказом ФНС России от 28.09.2021 № ЕД-7-11/845@. Он меняет содержание пункта 4.1 Порядка: в разделе 2 расчета 6-НДФЛ необходимо будет показывать начисленные и фактически полученные суммы дохода (сейчас указание только на начисленные). Напомним, что в соответствии с п. 2 ст. 223 НК РФ датой фактического получения дохода в виде зарплаты признается последний день месяца. А это значит, что зарплата за сентябрь, выплаченная в октябре, признается фактически полученной 30 сентября, поэтому отражается в строках 110 и 112 за 9 месяцев (независимо от даты выплаты и по новым правилам тоже).

О дате получения дохода в виде ежемесячной премии см. статью.

Контрольные соотношения для 6‑НДФЛ в 2022 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п. Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. Любые несовпадения вызовут у ФНС вопросы. Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения можно в письмах ФНС от 10.03.2022 № БС-4-11/2819@, от 18.02.2022 № БС-4-11/1981@, от 23.03.2021 № БС-4-11/3759@, от 29.10.2019 № БС-4-11/22150@. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

С отчета за 2021 года форма 6-НДФЛ изменится. Новые контрольные соотношения уже утверждены. В статье вы можете с ними ознакомиться.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 110 = > строка 130. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 110 строка 150. Если это соотношение нарушено, вы излишне уменьшили налог за иностранцев на патенте на суммы фиксированных авансовых платежей. Строку 150 можно заполнять, только если у вас есть уведомление из налоговой, которое разрешает уменьшать НДФЛ за иностранцев на патенте на фиксированные авансовые платежи.

Строка 141 «Сумма налога, исчисленная с доходов в виде дивидендов» должна быть больше или равна строке 155 «Сумма налога на прибыль организаций, подлежащая зачету». Нарушение говорит о том, что налог на прибыль к зачету завышен.

С 2022 года в форму 6-НДФЛ добавились сведения о доходах высококвалифицированных специалистов и уплаченных с них налогах. Появились и новые контрольные соотношения для проверки правильности их расчета:

Строка 110 «Сумма дохода, начисленная физическим лицам» должна быть больше или равна строке 115 «Сумма дохода, начисленная высококвалифицированным специалистам». Если соотношение не соблюдено, то занижены доходы, начисленные физлицам, или ошибочно указаны доходы высококвалифицированных специалистов.

Контрольные соотношения для справки из Приложения № 1 к расчету 6-НДФЛ

Строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ (при значении ставки налога 13 % или 15 %) = строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — сумма всех строк «Сумма вычета» Раздела 3. Если это соотношение не выполнено, то налоговая база завышена или занижена.

Если ставка налога отличается от 13 % или 15 %, то строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ должна быть равна: строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Дополнительно вычитать сумму всех строк «Сумма вычета» из раздела 3 не нужно. Это тоже соотношение для проверки налоговой базы.

Строка «Сумма налога исчисленная» раздела 2 — «Налоговая база» × «Ставка налога» / 100 0.

«Общая сумма дохода» разделов 2 = сумма всех строк «Сумма дохода» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Cтрока «Общая сумма дохода» раздела 2 приложения № 1 к 6-НДФЛ > 0.

«Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 0. Если это не так, значение не соответствует расчетному.

Взаимоувязка показателей 6-НДФЛ и приложения № 1 к расчету 6-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 120 формы 6-НДФЛ с количеством составленных разделов 2 приложений № 1 по соответствующей ставке налога. Напомним, что приложение составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 110 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» по соответствующей ставке налога приложений № 1.

Инспекторы обязательно проверят и такое соотношение показателей: строка 140 6-НДФЛ за год по соответствующей ставке налога = суммарное значение строк «Сумма налога исчисленная» по соответствующей ставке всех составленных приложений № 1. Если это не так, сумма исчисленного налога может быть завышена или занижена.

Строка 111 6-НДФЛ = сумма доходов в виде дивидендов (по коду дохода 1010) приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам. Если они не равны, проверьте правильность отражения в отчетности выплаченных дивидендов.

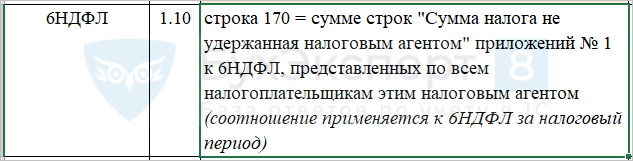

Строка 170 6-НДФЛ = сумма строк «Сумма неудержанного налога» раздела 4 приложений № 1 к 6-НДФЛ. Если равенства нет, неверно рассчитан неудержанный налог.

Общая сумма вычетов из строки 130 должна быть равна сумме всех вычетов из строки «Сумма вычета» раздела 3 приложения № 1.

Строка 150 по соответствующей ставке налога должна быть равна сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1. Если это не так, в расчете фиксированных авансовых платежей есть ошибки.

В разделе 2 справки указывается «Сумма налога на прибыль организаций, подлежащая зачету». Она должна быть равна строке 155. Если это не так, то очевидно, что налог к зачету завышен или занижен.

Нововведения по высококвалифицированным специалистам учтены и в этой части. Доходы таких сотрудников (строка 115) по соответствующей ставке должны быть равны общей сумме дохода по соответствующей ставке, полученной из всех справок со статусом налогоплательщика «3» и «7». Также стоит учесть, что количество справок со статусом налогоплательщика «3» и «7» должно быть равно количеству высококвалифицированных специалистов, указанному в строке 121.

Проверка на соответствие МРОТ и среднеотраслевой зарплате

Среднюю зарплату по 6-НДФЛ нужно сравнивать с МРОТ и среднеотраслевой зарплатой в субъекте РФ. Чтобы избежать вопросов, зарплату надо поддерживать равной или выше этих показателей. Для 6-НДФЛ при сравнении фактической зарплаты со средней по региону надо принимать зарплату не по каждому работнику, а в целом по налоговому агенту.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь одну проверочную формулу предлагает компаниям ФНС.

Во-первых, сумма строк 112 и 113 расчета 6-НДФЛ не должна быть меньше строки 050 приложения 1 к разделу 1 РСВ. Допускается и равенство. Но если сумма меньше, есть вероятность занижения налоговой базы.

И, разумеется, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Проверка перечисления налога в бюджет

Строка 160 — строка 190 = сумма выплат в адрес физлиц по счетам налогоплательщика в соответствующем периоде. Если это соотношение не выполняется, налоговая посчитает, что вы отразили не все суммы дохода в отчетном периоде.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. Экстерн дополнительно контролирует соотношения между двумя разными формами. Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой. Есть случаи, когда показатели не будут совпадать с проверочными формулами.

Новая форма расчета 6‑НДФЛ с 2022 года

С отчетности за I квартал 2021 года используется форма 6-НДФЛ, утвержденная Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Главное её отличие от прежних форм — в состав расчёта включена справка 2-НДФЛ. Она стала новым приложением, которое впервые следует заполнить в расчете за 2021 год. Кроме того, в форме отчета за 2021 год есть дополнительные изменения, утвержденные налоговой в сентябре.

Что учесть при заполнении расчета за 2021 год

Форма 6-НДФЛ, порядок её заполнения и формат утверждены Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Приказом ФНС от 28.09.2021 № ЕД-7-11/845@ в форму внесены изменения, которые вступают в силу с 01.01.2022 года и применяются, начиная с представления расчета за 2021 год.

Как и прежде, расчет составляют нарастающим итогом за отчетные периоды: первый квартал, полугодие, девять месяцев и год. В него обязательно входят титульный лист, Раздел 1 и Раздел 2. А в расчет за год ещё включают Приложение 1 — «Справка о доходах и суммах налога физического лица».

Титульный лист

С 1 января 2022 года в случае снятия с учета в качестве ИП или главы КФХ в поле «Отчетный период (код)» указывается один из следующих кодов (Приложение 1 к порядку заполнения):

В остальном титульный лист расчета 6-НДФЛ заполняется по-старому.

Раздел 1 «Данные об обязательствах налогового агента»

В Разделе 1 указывают сроки перечисления и суммы удержанного налога за последние три месяца отчетного периода:

Количество заполненных строк с полями 021–022 зависит от числа доходов, налоги с которых нужно перечислить в разные сроки, например, зарплата, больничные, дивиденды и пр. Значение в поле 020 должно быть равно сумме значений из полей 022.

В поле 030 указывают общую сумму налога, возвращенную налоговым агентом физлицам в 4 квартале.

Каждый блок полей 031 — 032 заполняется следующим образом:

Сумма значений всех полей 032 должна соответствовать значению поля 030.

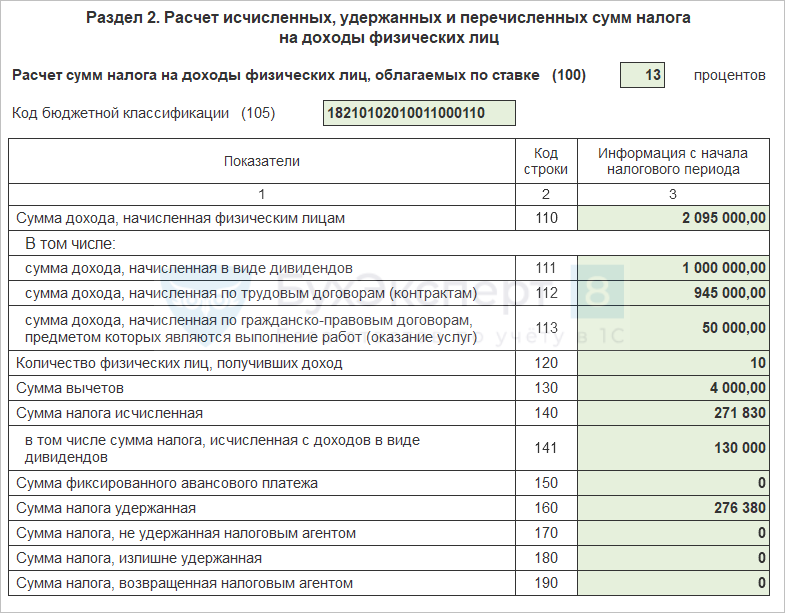

Раздел 2 «Расчёт исчисленных, удержанных и перечисленных сумм НДФЛ»

Заметные изменения для отчетности за 2021 год появились в Разделе 2, где отражают обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

Раздел 2 заполняется по каждой налоговой ставке, применяемой в налоговом периоде.

Из общей суммы начисленного за 2021 год дохода (поле 110) помимо суммы дивидендов (поле 111) выделяют, в том числе:

В поле 120 указывают общее количество физлиц, которым в отчётном периоде начислен облагаемый налогом доход. Если работник был несколько раз уволен и принят на работу в течение года, он учитывается один раз.

Во вновь введенном поле 121 из поля 120 выделяют количество высококвалифицированных специалистов, получивших доход с начала года.

В поле 130 отражают общую сумму налоговых вычетов, которые предоставлены с начала года.

В поле 140 указывают сумму налога, исчисленную с начала года, при этом выделяют, в том числе:

Помимо суммы фиксированного авансового платежа, принимаемой в уменьшение суммы исчисленного налога с начала налогового периода (поле 150), в расчет 6-НДФЛ введен новый показатель, уменьшающий исчисленный налог — поле 155. Здесь указывают сумму налога на прибыль, подлежащую зачету.

Пример. В организации 7 работников, один из которых иностранный высококвалифицированный специалист. Зарплата каждого работника 85 000 рублей в месяц (вычеты не предоставляются). Раздел 2 годового расчета будет выглядеть так:

Особенности заполнения Раздела 1 и Раздела 2

Разделы 1 и 2 заполняются по каждой налоговой ставке, применяемой в налоговом периоде.

В них заполняют поля «Код бюджетной классификации» (в разделе 1 поле 010 и в разделе 2 поле 105) КБК, соответствующими налоговой ставке. Так, для НДФЛ по ставке 15%, относящейся к доходам свыше 5 млн рублей, нужно указать КБК — 182 1 01 02080 01 0000 110 (Приказ Минфина от 12.10.2020 № 236н).

Пример. Единственному работнику в 2021 году выплачивается ежемесячно заплата в размере 700 000 рублей (вычеты не предоставляются). За налоговый период сумма дохода составит 8,4 млн рублей. Это больше 5 млн рублей, значит НДФЛ будет исчислен по прогрессивной ставке. С момента когда доход превысил 5 млн рублей Разделы 1 и 2 в расчете 6-НДФЛ за 2021 год надо заполнять в двух экземплярах: один для ставки 13%, второй для ставки 15%.

Пример заполнения раздела 2 за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13%.

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15 %

Как заполнить приложение к 6-НДФЛ «Справка о доходах и суммах налога физического лица»

Справка, прилагаемая к 6-НДФЛ, практически аналогична старой 2-НДФЛ и содержит:

Отличие состоит в том, что из нее исключены сведения о налоговом агенте, периоде, налоговом органе и признак. Кроме того, появился новый Раздел 4, в котором указываются сведения о доходе физлица, с которого налоговый агент не смог удержать НДФЛ, а также сумму неудержанного налога.

Справка заполняется только при подаче 6-НДФЛ за календарный год. Но если организация ликвидируется или ИП с наемными работниками прекращает деятельность до окончания налогового периода, то в расчет за конечный отчетный период включается справка.

Правила заполнения разделов 1, 2, 3 справки и приложения к ней — «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — аналогичны правилам заполнения 2-НДФЛ.

В поле «Статус налогоплательщика» указывается код статуса налогоплательщика:

Если в течение налогового периода физическому лицу выплачивались доходы, облагаемые по разным ставкам, то заполняют необходимое количество страниц Справки. Так в случае превышения годового дохода 5 млн рублей в расчете 6-НДФЛ за 2021 год надо заполнить две страницы Справки: одну для ставки 13%, вторую для ставки 15%.

В Приложении к Справке — «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — указывают сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной формах, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетах тоже по каждой ставке налога.

Пример заполнения Справки и Приложения к Справке за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13 %

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15 %

При заполнении Приложения к Справке коды дохода и коды вычета выбирать из справочника, утвержденного Приказом ФНС РФ от 10.09.2015 N ММВ-7-11/387@ в редакции Приказа ФНС РФ от 28.09.2021 N ЕД-7-11/844@.

Если требуется скорректировать данные, указанные в уже сданных справках, нужно представить уточненный расчет 6-НДФЛ, включив в него корректирующие (аннулирующие) справки. При этом в поле «Номер справки» указывают номер ранее представленной Справки, а в поле «Номер корректировки сведений» указывают:

При составлении первичной справки в поле «Номер корректировки сведений» проставляется «00».

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Раздел 2 отчета 6-НДФЛ — порядок заполнения строк 120-180

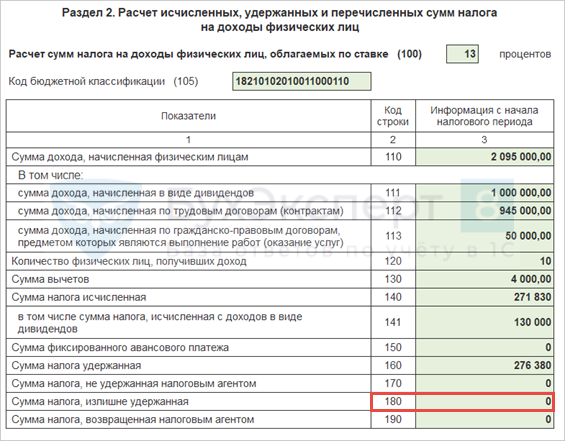

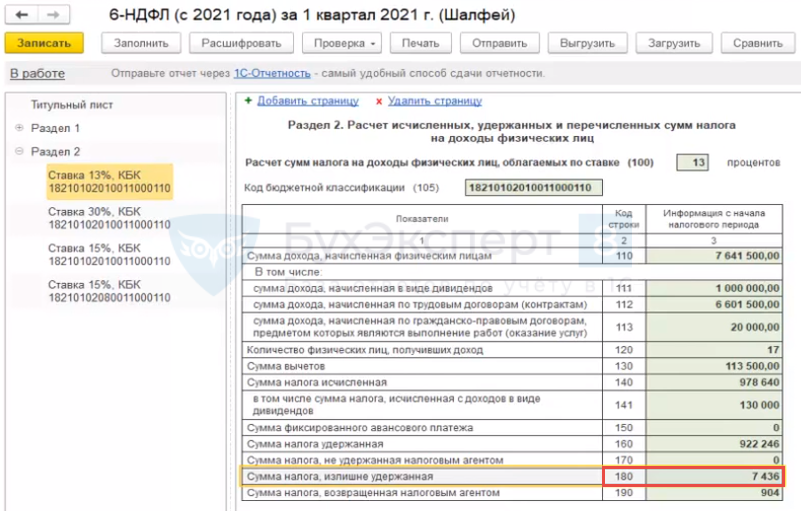

Рассмотрим порядок заполнения строк 120-180 Раздела 2 отчета 6-НДФЛ (с 2021 года).

Порядок заполнения полей 120-150 раздела 2

В поле 120 – указывается общее количество физических лиц, которым в отчетном периоде начислен облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

В поле 130 – загружается обобщенная по всем физическим лицам сумма вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода.

В поле 140 – выводится обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода.

В поле 141 – представлена обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

В поле 150 – указывается обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

Данные в строках 110 – 113 и 130-150 заполняются по дате получения дохода.

Порядок заполнения полей 160 и 190 раздела 2

В поле 160 – подгружается общая сумма удержанного налога нарастающим итогом с начала налогового периода.

В поле 190 – указывается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 НК РФ, нарастающим итогом с начала налогового периода.

Для строк 160 и 190 действуют контрольные соотношения:

Например, если в январе 2021 г. выплачивалась декабрьская зарплата, то удержанный НДФЛ в текущих версиях 1С попадет в 160 строку Раздела 2 отчета 6-НДФЛ (с 2021 года) за 1 квартал 2021 года.

Возможно поведение программы будет пересмотрено, если налоговая сможет проверять данные по налоговым периодам.

Порядок заполнения и контрольные соотношения по полю 170 раздела 2

В поле 170 – указывается общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

Например, это может быть натуральный доход уволенному сотруднику. Однако это не тот случай, когда мартовскую зарплату еще на 31.03.2021 г. не выплатили, а выдали ее в апреле.

В 1С рассчитывается неудержанный налог на дату подписи отчета.

Поэтому, если на Титульном листе отчета 6-НДФЛ (с 2021 года) за 1 квартал 2021 г. поставить 31.03.2021 г.,

то в 170 строку попадет неудержанный НДФЛ с зарплаты за март 2021 года. Этого быть не должно. Поэтому следует или вручную указать «0» в 170 строке или же на Титульном листе указать Дату подписи после даты выплаты мартовской зарплаты. Тогда 170 строка обнулится.

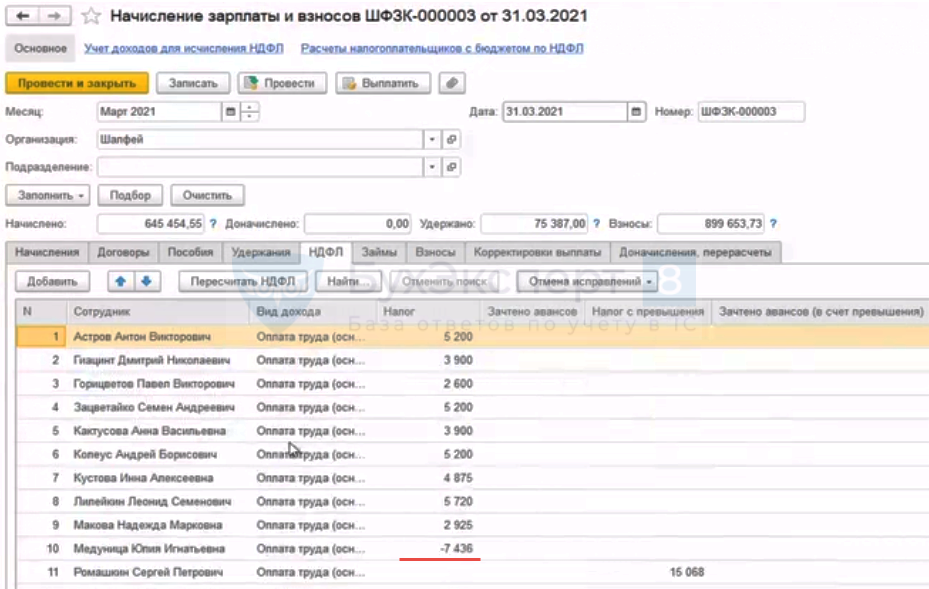

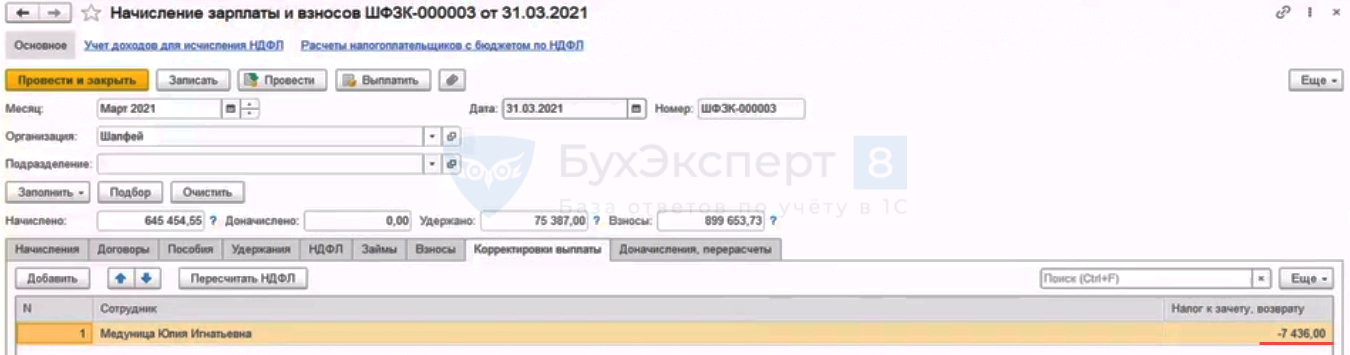

Порядок заполнения поля 180 раздела 2

В поле 180 – указывается общая сумма налога, излишне удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

В 1С в 180 строке рассчитывается излишне удержанный налог на конец отчетного периода.

Например, сотрудница задним числом принесла уведомление на имущественный вычет. В ЗУП 3 зарегистрировали Уведомление НО о праве на вычеты ( Налоги и взносы – Заявления на вычеты — Уведомление НО о праве на вычеты ) о применении вычета с января.

При расчете зарплаты за март 2021 г. возник отрицательно исчисленный НДФЛ.

Даже если возврат провести в апреле 2021 года, то значение в 180 строке остается. Т.е. получается, что это срез на 31.03.2021 г. суммы излишне удержанного НДФЛ. При сдаче 6-НДФЛ (с 2021 года) за полугодие 2021 года возьмется срез излишне удержанного НДФЛ на 30.06.2021 г.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как заполнять форму 6-НДФЛ

Пошаговая инструкция и образец

Расчет 6-НДФЛ — форма, где пишут, как рассчитывали налог на доходы физлиц.

Все эти люди и организации обязаны удерживать 13% или 30% от доходов физлиц, которым они платят, и перечислять в бюджет. Этот процент называется налоговой ставкой и зависит от того, налоговый резидент физлицо или нет. Это если вкратце, подробности — дальше.

Кто должен сдавать

Форму 6-НДФЛ должны сдавать налоговые агенты. К ним относятся:

Сроки сдачи

Налоговые агенты должны сдавать расчет 6-НДФЛ за первый квартал, полугодие и девять месяцев не позднее последнего дня месяца, который следует за соответствующим периодом. Например, расчет за первый квартал надо подать не позднее 30 апреля, за полугодие — не позднее 31 июля, а за девять месяцев — не позднее 30 октября.

Еще налоговые агенты должны не позднее 1 марта сдать годовой отчет. Если последний день срока сдачи приходится на нерабочий день, то последний день переносится на следующий за ним рабочий день.

Например, в 2022 году 30 апреля выпало на субботу. Поэтому сдать отчет за 1 квартал нужно не позднее 4 мая 2022 года.

Курс о больших делах

Способы сдачи 6-НДФЛ

Сдать 6-НДФЛ можно на бумажном носителе и в электронном виде.

На бумажном носителе форму можно сдать двумя способами: в налоговой лично или по почте ценным письмом с описью вложения. По желанию можно добавить уведомление о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

Но для бумажных отчетов есть ограничения. Налоговый агент может передать расчет на бумаге, если отчитывается максимум за 10 человек, которым в отчетном периоде выплатил доходы, облагаемые НДФЛ.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой или через оператора электронного документооборота, с которым надо будет заключить договор. И в том, и в другом случае потребуется квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ. Такую подпись можно получить налоговой инспекции.

Куда сдавать 6-НДФЛ

Сдавать форму 6-НДФЛ нужно в налоговую инспекцию по месту нахождения организации. Если у компании есть обособленные подразделения, они могут сдать расчет в налоговую по месту своего нахождения, по месту нахождения какого-то одного подразделения или головной организации, если головная организация и подразделения находятся в одном муниципалитете. Индивидуальные предприниматели сдают 6-НДФЛ по месту своей регистрации.

Срок выбора подразделения — не позднее 1 января. Уведомлять о выборе нужно все налоговые инспекции, в которых зарегистрированы обособленные подразделения.

Если обособленные подразделения находятся на территории разных муниципалитетов, сдавать 6-НДФЛ придется по каждому отдельно.

Что будет, если не предоставить отчет

Вот что может случиться, если налоговый агент не предоставит расчет 6-НДФЛ в срок.

Заблокируют счета. Когда срок для подачи отчета истечет, налоговая вправе заблокировать банковские счета компании через 20 дней.

Назначат штраф. Налоговому агенту придется заплатить штраф 1000 Р за каждый полный или неполный месяц просрочки. Период просрочки считается с даты, когда надо было предоставить расчет, до даты, когда налоговый агент его предоставил.

Как изменилась форма 6-НДФЛ в 2021 году

С первого квартала 2021 года действует новая форма 6-НДФЛ.

В титульном листе переименовали поля. Теперь «Период представления (код)» превратился в «Отчетный период (код)». А поле «Налоговый период (год)» стало полем «Календарный год».

Разделы 1 и 2 заполняют по каждой налоговой ставке, которая применялась в налоговом периоде.

Добавилось поле «Код бюджетной классификации». КБК, соответствующий налоговой ставке, в разделе 1 указывают в поле 010, а в разделе 2 — в поле 105.

В разделе 1 формы 6-НДФЛ указывают:

Количество заполненных строк с полями 021—022 зависит от числа доходов, налоги с которых нужно перечислить в разные сроки, например: зарплата, больничные, дивиденды. Значение в поле 020 должно быть равно сумме значений из полей 022.

Появились поля 030 и 032 — для сумм налога, которые налоговый агент вернул налогоплательщикам, и поле 031, в котором надо указать даты, когда они были возвращены.

Количество строк 031 и 032 должно совпадать с количеством дат возврата налога. Показатель в строке 030 должен равняться сумме строк 032.

В разделе 2 вносят обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

Из общей суммы начисленного дохода выделяют суммы дохода по трудовым договорам и контрактам — поле 112, а также суммы дохода по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг — поле 113.

Приложение 1 «Справка о доходах и суммах налога физического лица» заполняют только при составлении 6-НДФЛ за отчетный период — календарный год. Исключение — когда организация ликвидируется или ИП с наемными работниками прекращает деятельность в течение года. В этом случае в расчет за конечный отчетный период включают справку.

В отличие от 2-НДФЛ справка не содержит сведений о налоговом агенте, периоде, налоговом органе.

Форма справки, которую бухгалтеры выдают работникам о полученных доходах и удержанных суммах НДФЛ, не изменилась.

Структура 6-НДФЛ

Вот из чего состоит форма 6-НДФЛ :

Если у налогового агента в отчетном периоде были физлица, получившие доход, который облагается налогом по разным ставкам НДФЛ, разделы 1 и 2 заполняют отдельно по каждой ставке.

Раздел 1 содержит такие данные:

Раздел 2 — такие:

Как заполнять 6-НДФЛ

Когда налоговый агент заполняет форму, он учитывает следующие данные:

В бумажной форме нельзя исправлять ошибки, распечатывать ее на обеих сторонах листа или повреждать листы — например, прошивать их ниткой или пробивать дыроколом.

Заполнять форму надо чернилами черного, фиолетового или синего цвета. В каждой ячейке должна быть вписана только одна буква или цифра. Если в какой-то строке остались пустые ячейки, нужно поставить в них прочерк. Например, если у предприятия десятизначный ИНН, его нужно вписать в поле из двенадцати ячеек, а в двух последних поставить прочерк: «ИНН 1234567890 — —».

Исключение — строки с суммами и номер корректировки. В строках с суммами в ячейках для копеек надо проставить нули, а в ячейки для рублей поставить первым ноль, в остальные ячейки прочерки. Если в номере корректировки остаются пустые ячейки, в них надо проставить нули.

Бывает, в организации есть несколько подразделений и они расположены в разных населенных пунктах. Тогда по каждому подразделению нужно заполнять форму отдельно. В форме нужно указать, в каком населенном пункте зарегистрирована организация или ИП — это делают с помощью кода ОКТМО. Эти коды можно найти в классификаторе территорий муниципальных образований.

Всего в классификаторе 8 действующих томов — они разбиты по федеральным округам. Например, если вам нужен код ОКТМО краснодарской фирмы, надо открыть том 3 и найти в нем Краснодар. Код ОКТМО компании будет 03701000.

Юридические лица указывают код по ОКТМО населенного пункта, на территории которого находится организация или ее обособленное подразделение. ИП, работающие на патенте, указывают код ОКТМО по месту своего учета там, где ведут деятельность. Остальные ИП указывают код ОКТМО по месту жительства.

Руководитель компании или лицо, занимающееся частной практикой, на каждой странице формы в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» ставит подпись и дату подписания.

ИНН и КПП. Идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) можно найти в свидетельстве о постановке на учет в налоговом органе или на сайте ФНС. ИНН и КПП нужно указать по месту нахождения подразделения.

Номер корректировки. Иногда работодатель допускает ошибку или опечатку в форме и замечает это, когда уже сдал отчет. В этом случае он может сдать уточненную форму, чтобы исправить ошибку и избежать штрафа.

Чтобы обозначить, исправленная эта форма или нет и какое это исправление по счету, пишут номер корректировки. Когда налоговый агент передает в налоговую первичный расчет, в этом поле пишут «000», а в уточненной форме пишут номер корректировки: «001», «002» и так далее.

Отчетность по кварталам (номер периода). В этой графе ставится код периода. Он сообщает две вещи:

Придумывать ничего не надо, все коды есть в небольшой табличке. Например, код первого квартала по общему правилу — 21, а код первого квартала при реорганизации или ликвидации организации — 51.

Календарный год. В этой строке проставляют соответствующий год — например, 2022.

Код налоговой службы (по месту учета). В эту строку вносят код налогового органа, в который передается форма 6-НДФЛ : например, 5032, где 50 — код региона, а 32 — код налогового органа. Узнать его можно на сайте ФНС или посмотреть первые четыре цифры ИНН организации или ИП.

Код по месту нахождения. В этой строке надо указать код места представления расчета налоговым агентом. Например, 120 — по месту жительства предпринимателя или 355 — по месту нахождения обособленного подразделения иностранной организации в РФ. Все коды указаны в табличке, надо только выбрать подходящий.

Наименование налогового агента. В эту графу вписывают сокращенное наименование компании, указанное в ее уставе, или полное, если сокращенного нет. Название вписывается с начала строки — например, «Школа № 231» или «ОКБ „Старт“».

Если форму подает налоговый агент — ИП, в графу вносятся фамилия, имя, отчество (если оно есть). Сокращать ничего нельзя, данные нужно вносить в соответствии с документом, удостоверяющим личность. Например, Иванов Сергей Петрович. Если у человека двойная фамилия, она пишется через дефис. Например, Григорьев-Мирский Владимир Олегович.

Кавычки, дефисы и любые другие знаки должны быть проставлены в отдельных ячейках.

Код ОКТМО и номер телефона налогового агента. Сюда вносят код ОКТМО по месту нахождения организации, ее подразделений или месту жительства физлица. Этот код можно найти в классификаторе территорий муниципальных образований.

Код бюджетной классификации, строки 010, 105. Сюда внесите КБК для НДФЛ. Например, КБК 182 1 01 02010 01 1000 110.

Общая сумма налога, строка 020. Сюда впишите общую по всем физлицам сумму налога, удержанного за последние три месяца отчетного периода.

По общему правилу налоговый агент должен перечислить деньги в бюджет не позднее следующего дня после удержания НДФЛ из денежной выплаты физлицу.

Например, сотрудник получил зарплату 2 февраля. В тот же день работодатель должен удержать налог, а после перечислить его в бюджет не позднее 3 февраля. Исключение — отпускные и пособия по болезни. Удержанный с них НДФЛ надо перечислить не позднее последнего дня месяца выплаты.

Сумма значений всех строк 022 должна равняться значению строки 020.

Сумма значений всех строк 032 должна равняться значению строки 030.

Налоговая ставка, строка 100. Здесь записывается ставка налога. Если физлицо — налоговый резидент России, то его доходы обычно облагаются налогом по ставке 13%. К налоговым резидентам относятся те, кто находится в России не меньше 183 дней в течение 12 месяцев, следующих подряд.

Если доход человека за год превысил 5 млн рублей, придется уплатить государству 650 тысяч рублей и налог 15% с суммы, превышающей 5 млн рублей.

Налоговая ставка будет 35%, если человек пользуется беспроцентным займом от организации или ИП либо, например, получил рекламный приз.

Если физлицо — налоговый нерезидент России, его доходы по общему правилу облагаются налогом по ставке 30%. Подробнее ставки налогообложения физических лиц описаны в статьях 224 и 214.6 НК РФ.

Начисленные доходы, строка 110. В этой строке нужно указать сумму начисленного дохода всех физических лиц в организации по соответствующей ставке. Сумма дается нарастающим итогом с начала года.

Например, если за первый квартал вы отчитываетесь за 100 тысяч рублей, а во втором квартале начисленные доходы снова будут равны 100 тысячам, то в отчете за полгода в этой строке надо будет написать 200 тысяч. А если за третий квартал вы начислите 200 тысяч, то в отчете за девять месяцев у вас в этой строке будет стоять 400 тысяч начисленного дохода.

Число людей, получивших доходы с начала года, строка 020. Здесь указывается количество физических лиц, которые в отчетном году получили налогооблагаемый доход. Если за год кто-то из работников уволился, а вы заплатили ему хотя бы рубль, его нужно указывать в разделе 1 весь год. Если кто-то из работников уволился, а потом в течение года вернулся на рабочее место, его надо учитывать только один раз.

Налоговые вычеты, строка 130. Здесь указывается сумма налоговых вычетов всех физлиц в организации. Она тоже вписывается нарастающим итогом с начала года, если в форме указаны доходы, облагаемые налогом по ставке 13%.

Исчисленный НДФЛ, строка 140. Сумма исчисленного налога по всем физическим лицам. Дается нарастающим итогом с начала года.

Исчисленный НДФЛ с дивидендов, строка 141. Сумма НДФЛ, исчисленного с выплаченных дивидендов по всем физлицам с начала года по ставке из строки 100.

Сумма авансов, строка 150. Она актуальна, только если в компании есть иностранцы, работающие в России по патенту. За этот патент они должны вносить ежемесячные авансовые платежи по НДФЛ. Их можно потом вычитать из зарплатного налога, если работодатель получит на это разрешение в своей ИФНС.

Общая сумма удержанного по всем ставкам налога, строка 160. Надо вписать сумму удержанного налога нарастающим итогом с начала года. Для этого в отчете за первый квартал надо вписать сумму налога, который был удержан в этом периоде — например, 13 тысяч рублей, а в отчетах за последующие периоды прибавлять суммы, удержанные в них.

Например, если во втором квартале тоже удержали 13 тысяч, в строку надо вписать 26 тысяч (13 000 + 13 000). А если в третьем квартале было удержано 12 тысяч, то в отчете за 9 месяцев будет стоять сумма 38 тысяч (13 000 + 13 000 + 12 000).

Неудержанный налог, строка 170. Общая сумма налога, который налоговый агент не удержал. Указывается нарастающим итогом с начала налогового периода.

Данные в эту строку вносят, если физлицо в отчетный период получило доход в натуральной форме или в виде материальной выгоды, например подарка, а других доходов в денежной форме до конца года у человека не было. Если есть шанс, что до 31 декабря у человека появятся денежные доходы, эту строку заполнять не следует.

Излишне удержанный налог, строка 180. Сюда вписывают суммы налога, которые удержали ошибочно: например, если посчитали по более высокой ставке.

Возвращенный налог, строка 190. В строку вписывают общую сумму налога, которую налоговый агент излишне удержал и после вернул налогоплательщикам в соответствии со статьей 231 НК РФ. Тоже указывается нарастающим итогом с начала года.

Нулевой отчет 6-НДФЛ

По закону сдавать форму 6-НДФЛ должны компании и индивидуальные предприниматели, которые обязаны исчислить налог, удержать его у налогоплательщика и перечислить в бюджет. Но если в отчетном периоде никаких выплат физическим лицам не было, то и удерживать и перечислять в бюджет нечего.

Надо помнить, что налоговая может получить информацию о выплатах денег физлицам только от самого налогового агента. О том, что у вас таких выплат не было, налоговую нужно известить. Если этого не сделать, сотрудники налоговой могут решить, что налоговый агент нарушает требование закона. В этой ситуации они вправе заблокировать счет. Случается такое постоянно, поэтому не забывайте информировать налоговую о выплатах.

Чтобы известить налоговую, достаточно написать письмо в свободной форме. Его можно отправить почтой или отнести в налоговую лично.

Если в каких-то отчетных периодах налоговый агент выплачивал доходы физическим лицам, отчеты за последующие периоды тоже придется сдавать. Это нужно, потому что в этих отчетах приводят сведения нарастающим итогом. А значит, если в 3 и 4 квартале физлица не получали доходы от налогового агента, а в 1 и 2 кварталах получали, агент должен заполнить и подать отчеты за все периоды.

Переходящий НДФЛ в 6-НДФЛ

НДФЛ рассчитывается поквартально, но по мартовской, июньской, сентябрьской и декабрьской зарплатам доход начисляют в одном квартале, а выплачивают в следующем. Соответственно, НДФЛ исчисляется, удерживается и отображается в отчете тоже в разных кварталах. Это называется переходящим НДФЛ.

В прежней форме в строке 100 надо было вписать дату, когда физлицо фактически получило доход: последний день месяца, за который начислен доход.

Например, сентябрьская зарплата считается полученной 30 сентября. Этой же датой нужно исчислить НДФЛ с нее. В разделе 1 отчета за девять месяцев зарплату нужно отразить в строке 020 «Сумма начисленного дохода», а НДФЛ — в строке 040 «Сумма исчисленного налога» в разделе 1.

А вот в раздел 2 расчета за девять месяцев зарплату и НДФЛ за сентябрь вписывать не надо — по факту зарплата за сентябрь будет выплачена в октябре. Тогда же надо удержать и перечислить в бюджет НДФЛ. В итоге сведения о сентябрьской зарплате попадали в раздел 2 расчета за год.

Налоговый агент должен удержать НДФЛ из доходов физлица, когда выплачивает зарплату. Поэтому в старой форме между исчисленным налогом в строке 040 и фактически удержанным налогом в строке 070 появлялась разница. Эта разница равна НДФЛ с зарплаты за сентябрь, который переходит на 4 квартал.

Такой порядок касался только дохода в виде зарплаты. Как правило, он не относился к начислению и выплате отпускных, премий и пособий по временной нетрудоспособности. Дело в том, что датой их получения считается не последний день месяца, а дата их выплаты. Поэтому отпускные, премии и пособия по нетрудоспособности и удержанный с них НДФЛ обычно указывали в двух разделах тех отчетных периодов, в которых эти доходы были выплачены.

Были исключения, когда отпускные с пособиями переходили в раздел 2 расчета на следующий квартал. Это случалось, когда они были выплачены в последнем месяце квартала и последнее число этого месяца выпало на выходной или праздничный день. В этом случае срок уплаты НДФЛ с отпускных и пособий переносится на следующий квартал, а с ним переносились и сведения о них в разделе 2.

С 2021 года в разделе 1 расчета за первый квартал независимо от срока перечисления налога должны быть указаны суммы удержанного НДФЛ за последние три месяца отчетного периода — с января по март.

Больше нет необходимости отображать переходящую зарплату: начисление указывают по дате начисления зарплаты. НДФЛ за период указывается в том же отчете, в котором указана зарплата, с которой удержан налог.

Например, зарплата за декабрь 2021 года указывается в годовой форме 6-НДФЛ. Удержанный с этой зарплаты НДФЛ тоже указывается в годовой форме, хотя он удерживается в январе. Если сдать отчет раньше, чем удержали и заплатили в бюджет НДФЛ с декабрьской зарплаты, после выдачи зарплаты придется сдавать уточненный расчет.

Уточненный расчет

Если налоговый агент представит расчет с правильным КПП или ОКТМО после нужного срока, штраф за опоздание ему платить не придется, ведь первоначальный отчет он подал вовремя.

Если он успеет подать новый отчет, пока налоговая не заметила ошибку в предыдущем отчете, штрафа за недостоверные сведения не будет. Если в налоговой заметят ошибку, могут выписать штраф — 500 рублей.

Когда будете подавать уточненную форму, не забудьте указать номер корректировки — «001», «002» и так далее. Этот номер говорит, в какой раз вы подаете исправленную форму.

Как проверить правильность заполнения формы

Взаимосвязанные строки в отчете. У взаимосвязанных строк в 6-НДФЛ нужно проверить соотношения.

Дату в строке 021 с датой перечисления НДФЛ в налоговой отчетности. Налоговая также сверяет данные формы 6-НДФЛ с Карточкой расчетов с бюджетом налогового агента (КРСБ). КРСБ — это база данных, которую налоговая собирает по каждому налогоплательщику. В ней сведения по начисленным и уплаченным налогам. Она формируется по налоговой отчетности, которую передает в ИФНС налогоплательщик.

Налоговая инспекция может сверить указанную в КРСБ фактическую дату перечисления НДФЛ с датой, которая указана налоговым агентом в строке 021 «Срок перечисления налога». Если фактическая дата будет позже той, что указана в строке 021, налоговая начислит пени.

И после надо обязательно сравнить среднюю зарплату по налоговому агенту с установленным минимальным размером оплаты труда. Если средняя заработная плата окажется меньше МРОТ, сумма налоговой базы могла быть занижена.

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

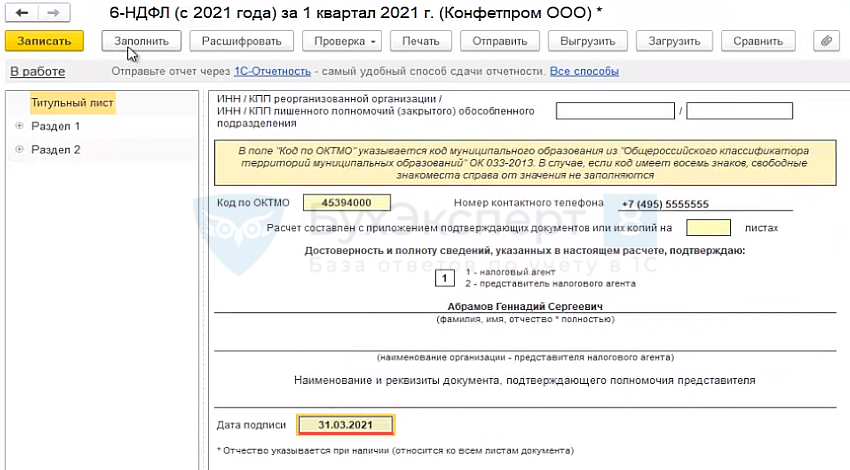

Титульный лист

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Как заполнить строку 160 в 6-НДФЛ за 2021 год

Как заполнить строку 160 в 6-НДФЛ: три правила

В 6-НДФЛ строка 160 в разделе 2 располагается в последнем информационном блоке, посвященном операциям с подоходным налогом: НДФЛ удержанный (стр. 160), неудержанный (стр. 170), излишне удержанный (стр. 180) и возвращенный налоговым агентом (стр. 190).

Специально для строки 160 расчета 6-НДФЛ порядок заполнения в отдельном пункте не прописан, но из текста приказа ФНС России № ЕД-7-11/753@ и других норм НК РФ можно выделить три основных правила. Они помогут верно сформировать показатели всех строк этого информационного блока, в том числе строки 160.

Такие же подходы применяются при формировании показателя строки 160 в 6-НДФЛ за 2021 год.

Напомним правила округления: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ).

Посмотрим на примере, чему равна строка 160 в 6-НДФЛ после округления по указанным нормам.

В ООО «Единоличник» всего один работник ─ генеральный директор. Он сам выполняет необходимую работу и оформляет отчетность, в том числе 6-НДФЛ. В расчете за 2021 год он отразил только один вид дохода ─ зарплату самому себе. Размер его фактически полученного от данной компании дохода в отчетном году ─ 752 408 руб.

Арифметически рассчитанный подоходный налог с этой суммы составляет 97 813,04 руб. (752 408 руб. × 13 %). В строке 160 нужно проставить округленную сумму налога (97 813), а четыре копейки следует отбросить.

Когда выплаченный доход не влияет на показатель строки 160?

Если получаемые физлицами доходы налоговое законодательство относит к необлагаемым (ст. 217 НК РФ), то НДФЛ с таких сумм не исчисляется и на показатель строки 160 такие доходы не влияют, так как в 6-НДФЛ они не включаются.

Бывший работник ООО «Зубр» Кулагин Е. Г. обратился в суд, посчитав свое увольнение незаконным. Суд его доводы принял, и работодателя обязали выплатить сотруднику невыплаченную зарплату за два месяца, компенсацию за нарушение срока ее выплаты и суммы возмещения морального вреда. Общий размер выплат составил 143 682 руб.

Бухгалтер ООО «Зубр» при заполнении 6-НДФЛ разделил выплаченные суммы на две части: облагаемые налогом (зарплата) и необлагаемые (остальные выплаты по вступившему в законную силу судебному решению).

После того как 143 682 руб. работодатель выплатил, в строку 160 расчета 6-НДФЛ попал налог, исчисленный только с суммы зарплаты Кулагина Е. Г. А перечисленные бывшему работнику доходы в виде компенсации за нарушение срока выплаты заработной платы и возмещения морального вреда в 6-НДФЛ вообще не будут отражены и на показатель строки 160 влияния не окажут (письма ФНС от 11.04.2019 № БС-4-11.6839@, Минфина от 28.02.2017 № 03-04-05/11096).

Особый случай для строки 160

Бывают ситуации, когда налоговый агент начислил облагаемый НДФЛ доход и рассчитал сумму налога, но после выплаты такого дохода в строку 160 сумма налога никогда не попадет.

Плотнику ООО «Николаевский деревообрабатывающий комбинат» Кузьмичеву Н. Н. начислена зарплата за январь 2022 года в размере 74 242 руб. и рассчитан НДФЛ = 9 651 руб. (74 242 руб. × 13 %). Не успев получить январский заработок, Кузьмичев Н. Н. внезапно умирает от ковидной инфекции. Его неполученный доход выдан супруге.

В такой ситуации выплата зарплаты умершего работника в 6-НДФЛ не отражается и налог в размере 9 651 руб. в строку 160 не включается ─ такой доход переходит в разряд не подлежащих налогообложению и с него налог не удерживается (подп. 3 п. 3 ст. 44, п. 18 ст. 217 НК РФ, письмо Минфина России от 22.01.2020 № 04-04-05/3420).

О том, как необлагаемые суммы могут перейти в разряд облагаемых, налог с которых должен обязательно попасть в строку 160 расчета 6-НДФЛ, расскажем в следующем разделе.

Как заполнить строку 160 расчета 6-НДФЛ, если работник в ноябре представил заявление на имущественный вычет при покупке жилья с начала года и возврат НДФЛ произведен за счет удержанного с зарплаты иных работников налога? Ответ на этот вопрос есть в «». Получите пробный демодоступ и бесплатно переходите в материал.

9 видов необлагаемых доходов и строка 160

По общему правилу не облагаемые НДФЛ доходы в 6-НДФЛ не включаются и на показатель строки 160 не влияют.

Но есть нюанс ─ в ст. 217 НК РФ отдельные доходы относятся к необлагаемым только до тех пор, пока не превысят законодательно установленный лимит (письмо ФНС от 11.04.2019 № БС-4-11/6839).

Сверхлимитные суммы доходов облагаются НДФЛ, общая сумма которого, после фактического перечисления доходов получателям, войдет в показатель строки 160 расчета 6-НДФЛ за соответствующий отчетный период.

Финансовый директор ООО «Бригантина» Панкратов С. А. в марте 2022 года был в командировке в Воронеже. В ЛНА компании для командного состава установлен размер суточных для командировок по России ─ 1 000 руб. в день.

За три дня нахождения в командировке финансовый директор Панкратов С. А. получил суточные 3 000 руб. Его авансовый отчет утвердили 24 марта, а НДФЛ со сверхлимитных суточных в сумме 117 руб. ((1 000 руб. – 700 руб.) × 3 дн. × 13 %) удержали с зарплаты за март, которую выдали 6 апреля.

При составлении 6-НДФЛ за 1 квартал в разделе 2 бухгалтер отразил сверхнормативные суточные (900 руб.) и зарплату Панкратова С. А. (83 720 руб.). Суммарный доход составил 84 620 руб., который был указан по строкам 110 и 112 раздела 2. НДФЛ с указанной суммы отразили по строке 140.

В строку 160 расчета 6-НДФЛ за 1 квартал этот НДФЛ не попал, так как налог был удержан в апреле, т. е. за пределами отчетного периода. Но в полугодовом 6-НДФЛ его нужно обязательно включить в показатель строки 160, указав в строке 021 раздела 1 срок перечисления налога 07.04.2022.

Итоги

Неважно, за какой период оформляется 6-НДФЛ, правила заполнения строки 160 едины: в ней проставляется сумма удержанного подоходного налога, рассчитанного нарастающим итогом с начала года обобщенно по всем физлицам. Итог арифметических расчетов суммы налога нужно округлить и показать по строке 160 в полных рублях.

Разъяснения ФНС по 6-НДФЛ: как отражать зарплату за декабрь 2021 года

В связи с новой формой расчета 6-НДФЛ налоговая служба отдельным письмом выпустила разъяснения о том, как отражать в форме заработную плату выплаченную до и после завершения месяца. Такая ситуация возникает в конце года.

За декабрь 2021 года заработная плата может быть выплачена как в декабре 2021 года, так и в январе 2022 года.

Письмо Федеральной налоговой службы №БС-4-11/7994@ от 09.06.2021

Зарплата за декабрь выплачена 30 декабря 2021 года

В разделе 1 расчета 6-НДФЛ за 2021 год отразите с выплаченных работникам доходов суммы удержанного НДФЛ за последние три месяца отчетного периода, то есть за октябрь–декабрь 2021 года, независимо от срока их перечисления.

Например: организация выплачивает 30 декабря 2021 года заработную плату за декабрь 2021 года (т. к. 31 декабря 2021 года – выходной), срок перечисления НДФЛ – не позднее 10 января 2022 года.

Данная выплата подлежит отражению в разделе 1 расчета 6-НДФЛ за 2021 год следующим образом:

– в поле 020 – обобщенная по всем физлицам сумма НДФЛ, удержанная за октябрь–декабрь 2021 года;

– в поле 021 – 10.01.2022;

– в поле 022 – сумма НДФЛ с заработной платы за декабрь 2021 года.

В Разделе 2 расчета за 2021 год заработная плата за декабрь и НДФЛ с нее отражаются так:

– в строке 110 – общая сумма начисленного дохода с января по декабрь (включая зарплату за декабрь);

– в строке 112 – сумма начисленного дохода с января по декабрь по трудовым договорам (включая зарплату за декабрь);

– в строке 140 – сумма исчисленного НДФЛ с января по декабрь (включая зарплату за декабрь);

– в строке 160 – сумма удержанного НДФЛ с января по декабрь (включая зарплату за декабрь).

Зарплата за декабрь 2021 года выплачена в январе 2022 года

Выплачивая зарплаты за декабрь 2021 года в январе 2022 года, бухгалтерия должна удержать НДФЛ в январе при выплате заработной платы.

В данной ситуации в Раздел 1 годового 6-НДФЛ зарплата за декабрь и НДФЛ с нее не попадают.

В Разделе 2 отразите:

– в строке 110 – общую сумму начисленного дохода с января по декабрь (включая зарплату за декабрь);

– в строке 112 – сумму начисленного дохода с января по декабрь по трудовым договорам (включая зарплату за декабрь);

– в строке 140 – сумму исчисленного НДФЛ с января по декабрь (включая НДФЛ с зарплаты за декабрь);

– в строке 160 – сумму удержанного НДФЛ с января по декабрь (НДФЛ с зарплаты за декабрь не включается).

При этом неудержанный декабрьский НДФЛ не нужно отражать в поле 170 раздела 2 расчета за 2021 год.

Аналогично бухгалтеру нужно поступить, если НДФЛ с дохода в виде материальной выгоды за пользование заемными средствами начислен и получен в декабре, но удержан налоговым агентом в январе при выплате налогоплательщику дохода в денежной форме.

Порядок заполнения строки 140 (ранее 040) формы 6-НДФЛ

Назначение формы 6-НДФЛ

Для улучшения контроля над своевременным поступлением в бюджет налога на доходы была разработана форма 6-НДФЛ.

Эту форму сдают предприниматели и организации, имеющие наемных работников или являющиеся налоговыми агентами к физлицам. Задача сдающих отчет — предоставить достоверную информацию по всем исчисленным доходам, вычетам, платежам по налогу. Задача проверяющих — проконтролировать, что налог рассчитан верно и уплачен вовремя.

Для заполнения отчета должны использоваться данные из налоговых регистров. Это требование ст. 80 НК РФ. Отсутствие такого регистра будет считаться нарушением и штрафоваться контролерами. Этот регистр можно разработать самостоятельно, утвердив в учетной политике его форму. Ежемесячно нужно вести учет начислений зарплаты и иных доходов, расчета и удержания налога, дат перечисления налога в бюджет.

Посмотреть, как правильно составить такой регистр, можно в нашей статье «Образец заполнения налогового регистра для 6-НДФЛ».

С отчетности за 2021 год форма 6-НДФЛ обновлена. Заполнить расчет за 2 квартал 2022 года вам поможет образец от КонсультантПлюс. Посмотреть его можно бесплатно, получив пробный онлайн доступ к системе.

Данные в разделе 2 расчета указываются нарастающим итогом с начала года, в 1-м — только за 3 последних месяца.

Как заполнить остальные строки нового отчета, пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ к справочно-правовой системе.

Строка 140 находится во втором разделе отчета. Рассмотрим алгоритм его заполнения.

Общие правила для 2-го раздела отчета

Второй раздел представляет собой сводную таблицу данных по налогу на доходы физлиц за период предоставления — налоговую базу и рассчитанные агентом показатели.

Для каждой ставки налога заполняйте новый раздел 2. Если у вас большие зарплаты (есть ставка 15%), либо работник получил матвыгоду, или у вас работает нерезидент, доходы которого облагаются по отличной от резидента ставке, вам предстоит заполнить несколько разделов 2 — по одному на каждую ставку.

Вы укажете сумму дохода в поле 110 (с детализацией в полях 111-115), сумму вычетов — в поле 130, и в стр. 140 (ранее стр. 040) надо будет указать сумму исчисленного налога. Отдельно здесь надо выделить сумму налога, исчисленного с дивидендов (по строке 141), и указать доходы высококвалифицированных иностранных работников (строка 142).

Данные для отражения по строке 140 (ранее стр. 040) 6-НДФЛ

Согласно ст. 210 НК РФ налог исчисляется как процент от налоговой базы. При этом налоговая база — это общий доход налогоплательщика, уменьшенный на сумму предоставленных в соответствии с НК РФ вычетов.

Основные процентные ставки налога для резидентов, действующие на текущий момент, такие:

Общую картину по ставкам НДФЛ поможет понять наша рубрика «Ставка НДФЛ».

Расчетная формула для исчисления налога налоговым агентом проста:

(Доход физ. лица – Предоставленные вычеты) × Ставка налога для данного вида дохода

Именно эта сумма должна будет появиться в строке 140 (ранее 040) расчета 6-НДФЛ. То есть применительно к отчету это будет выглядеть так:

(Стр. 110 – Стр. 130) × Стр. 100 / 100.

Если расчетный показатель не совпадет с указанной суммой, то это не всегда будет ошибкой. Налог рассчитывается в полных рублях. По правилам округления сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляется до полного рубля (погрешность округления). Допустимым является расхождение в любую сторону до 1 руб. на каждое физлицо.