Свифт код что это такое

Свифт код что это такое

Что такое SWIFT и могут ли его отключить в Беларуси

Когда-то деньги хранили в сундуках и кувшинах, которые зарывали в землю и потом не могли найти. Платили обычно наличными, векселями, а кто-то даже золотом или, на худой конец, ракушками. Чтобы отправить деньги с одного конца света на другой, приходилось снаряжать караван, а потом — корабль, который по морям и волнам следовал в пункт назначения.

В современном мире все стало проще и сложнее одновременно. Проще — потому что не надо особенно задумываться, как деньги путешествуют из одного кошелька в другой, хотя физически они как бы остаются на месте. Сложнее — по той же причине, но если все же начать вникать во все эти транзакции, эквайринги, процессинги, «свифты» (SWIFT), «бики» (БИК) и «ибаны» (IBAN). Рядовой клиент банка об этом думать не будет, а у бизнеса есть «специальные люди».

В начале недели российские СМИ сообщили о якобы предложении отключить Беларусь от межбанковской системы организации расчетов SWIFT. Расскажем понятным языком, что это за система, зачем она нужна и каковы перспективы отключения от нее целой страны.

Что такое SWIFT?

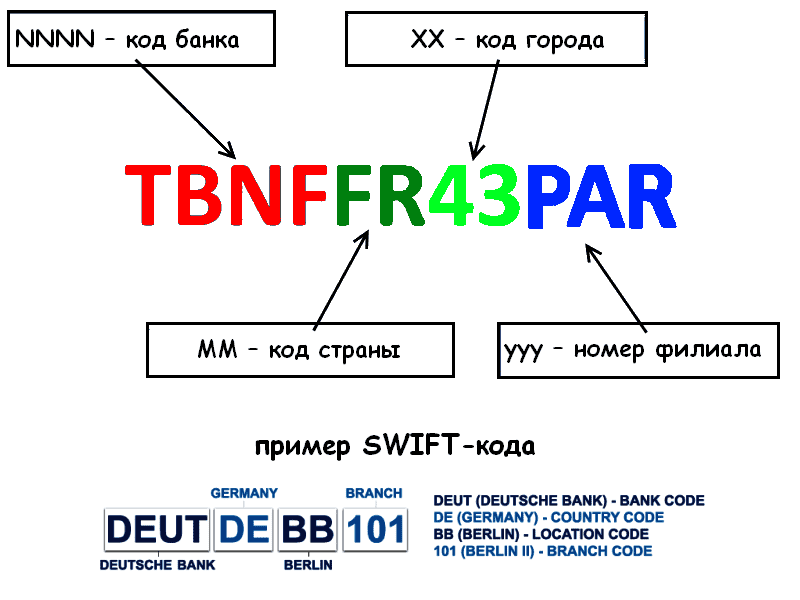

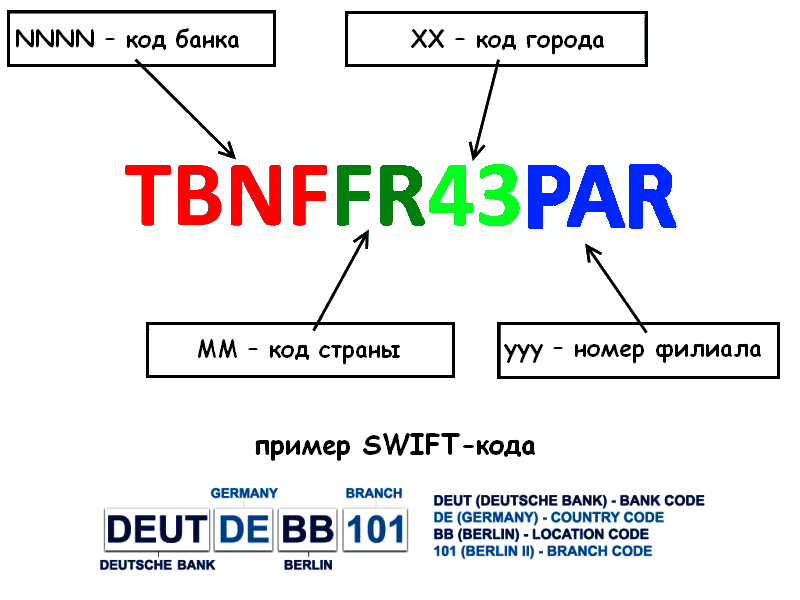

SWIFT представляет собой аббревиатуру от Society for Worldwide Interbank Financial Telecommunications. Согласно определению, это международная система обмена информацией и совершения платежей. Она начала свою работу в 1973 году и задумывалась как способ избавиться от некоторого хаоса: финансовые учреждения могли теперь получать свои «адреса» в виде стандартизированных уникальных кодов, что сокращало время «путешествия» переводов. SWIFT-код — это примерно то же самое, что точный адрес человека с указанием всех данных — от страны и индекса до номера квартиры и даже этажа с подъездом.

Что такое БИК?

«Синонимом» SWIFT-кода является БИК (BIC), что расшифровывается как банковский идентификационный код. Обычно в народе это тождественные понятия, хотя на деле SWIFT — это сама сеть обмена данными, а БИК — это собственно код.

Что такое IBAN?

Упомянем и IBAN, который разрабатывался для использования в ЕС, но затем получил более широкое распространение. В данном контексте это не слишком важно, однако иногда люди путают SWIFT и IBAN. Если упростить, IBAN — это идентификатор конкретного банковского счета для переводов, SWIFT-код (БИК) — идентификатор финансового учреждения.

В IBAN (его еще могут называть «номер счета») зашифрованы все реквизиты получателя, в том числе страна, SWIFT-код банка и счет клиента.

В зависимости от страны для проведения платежей может потребоваться как IBAN, так и SWIFT, а в других случаях — только SWIFT или только IBAN (есть также нюансы, связанные с обслуживанием юридических и физических лиц в зависимости от региона).

Однако главенствующий элемент всей этой схемы — SWIFT.

SWIFT является одной из наиболее распространенных систем обмена финансовой информацией, а вместе с IBAN — и самой эффективной.

Где в мире не работает SWIFT?

Северная Корея

В настоящее время единственной страной, полностью (вероятно) отключенной от SWIFT, является Северная Корея. Важно отметить, что от SWIFT государства обычно целиком не «отключают» — это касается именно банков, прямо или косвенно замешанных в финансировании или осуществлении иной деятельности, грубо нарушающей законы, и такое ограничение имеет международную силу.

Существуют официальные и не очень схемы, позволяющие обойти санкции — с помощью сторонних организаций, которые, в свою очередь, работают с банками-корреспондентами. Правда, в этом случае банк-корреспондент также может оказаться под санкциями.

Как бы то ни было, с 2017 года SWIFT отключил от системы «все банки Северной Кореи, которые находятся под санкциями ООН». Стоит отметить, что меры по отключению SWIFT в Северной Корее были приняты намного раньше, однако полностью эффективным запрет не был из-за описанных чуть выше причин.

Сходная ситуация и с Ираном: здесь была предпринята попытка внести в список «запрещенных» банков страны те из них, которые оказались под санкциями. Часто информация преподносится как «в Иране от SWIFT отключили все банки», а затем от внимания ускользает продолжение — «находящиеся в черном списке».

Стоит отметить, что в подобные списки обычно попадают крупнейшие финансовые учреждения (обычно государственные), и это оказывает серьезное влияние на экономику страны. Но отключать прямо вот 100% попросту нет необходимости.

Альтернативы SWIFT

Вокруг SWIFT то и дело возникают конфликты — из-за возможного доступа к данным спецслужб. Например, в 2012 году говорили о перехвате информации американским АНБ, а также о санкционных ограничениях, которых опасаются отдельные страны (Венесуэла, Россия и некоторые другие). По этой причине ведется разработка собственных систем передачи банковской информации.

Россия

В России это Система передачи финансовых сообщений (СПФС) Банка России. Она имеет ограниченный в сравнении со SWIFT функционал, не позволяет проводить международные операции и пока не подразумевает подключение финансовых организаций стран СНГ. На территории России к СПФС подключено больше клиентов, чем к SWIFT, однако полноценной заменой международной системе СПФС на данный момент не является, обеспечивая бесперебойность платежей лишь внутри страны.

Китай

Здесь была попытка развернуть систему Cross-Border Interbank Payment System (CIPS) с возможностью, как следует из названия, международных переводов, но с использованием юаней. Началось все бодро, были достигнуты договоренности о партнерстве со многими финансовыми организациями по всему миру: на официальном сайте CIPS сообщается о 1023 участниках системы (только 41 непосредственно связаны с системой). Тем не менее CIPS также остается инструментом именно для китайских предприятий по всему миру и не является общепризнанным.

Другие страны

Есть несколько других специализированных или широко не востребованных бизнесом систем. Перспективы их развития на данный момент оценивать сложно, они туманны.

Что будет, если…

Представители банковской сферы не смогли прояснить нам некоторые вопросы относительно того, чем грозит стране отключение от SWIFT. Комментарий предоставил старший аналитик «Альпари Евразия» Вадим Иосуб.

Он подчеркнул, что Беларусь «отключить от SWIFT» нельзя — речь идет именно о финансовых учреждениях, в частности о банках. В целом же Вадим Иосуб скептически отнесся к реалистичности сценария, при котором это возможно.

Если какой-то банк отключают от SWIFT (что в ситуации с Беларусью очень маловероятно), это значит, что банк не может проводить валютные платежи: получать и отправлять валюту. А значит, этого не смогут и клиенты банка — и физические лица, и предприятия. То же касается и многих других операций.

Вадим Иосуб упомянул российскую и китайскую альтернативы SWIFT, которые теоретически позволят проводить платежи в их национальной валюте, но не более.

Об обходных путях

Эксперт вновь отмечает, что для отключения от SWIFT требуются очень веские причины. В случае возможного «отлучения» банку предлагают прекратить условное финансирование террористов, к примеру. Если отказывается, начинаются санкции.

— Если банк признан нарушителем, он становится «токсичным», что может стать угрозой для любого его контрагента. Гипотетический белорусский банк, отключенный от SWIFT, может попытаться работать через какие-то, к примеру, российские банки, но они точно так же подписали международные соглашения. И тут большой вопрос: захотят ли российские банки иметь какие-то дела с «токсичным» банком? Технически — возможно, де-факто — вряд ли.

Так а что с обычными клиентами?

— При отключении от SWIFT, думаю, пострадают владельцы пластиковых карт международных платежных систем — Visa и Mastercard. Вероятно, такими карточками нельзя будет воспользоваться даже для расчета в белорусских рублях.

Но при этом будет функционировать национальная платежная система. По идее, ее это никак не коснется.

Вадим Иосуб подтвердил информацию о том, что теоретическое отключение крупных госбанков Беларуси от SWIFT окажет негативное влияние на экономику.

Таким образом, теоретическое отключение крупных банков от системы SWIFT можно сравнить с отключением интернета или закрытием метро, но уже в масштабах страны: в краткосрочной перспективе это вызывает удивление и неудобства, в долговременной — снежный ком проблем, затрагивающих все сферы. Однако на данный момент такой сценарий кажется маловероятным.

Система переводов SWIFT (СВИФТ) – что это такое

В сложной системе межбанковских операций единая система денежных переводов SWIFT позволяет стандартизировать, унифицировать и ускорить финансовые транзакции между иностранными банками. Строгая номенклатура специальных кодов исключает любые неточности в определении получателей переводов.

SWIFT – что это такое?

Простыми словами, СВИФТ представляет собой свод договоренностей о взаимодействии банковских учреждений в различных странах мира для осуществления денежных переводов между счетами своих клиентов.

В Википедии система переводов SWIFT представлена межбанковскими финансовыми каналами связи (Society for Worldwide Interbank Financial Telecommunications), через которые в упрощенном режиме совершаются платежные операции. Головной офис компании расположен в Брюсселе.

Назначение системы SWIFT

На заре своего развития банковские SWIFT-переводы поддерживали только 248 финансовых организаций в 19 государствах. Сегодня область распространения системы включает свыше 10 тысяч банковских учреждений в более, чем 200 странах мира. Для того, чтобы перевести денежные средств, достаточно знать SWIFT-код банка и его название.

Физические и юридические лица, частные пользователи и представители бизнес-структур ежедневно осуществляют финансовые операции, а также обмениваются информацией в комфортной, безопасной и выгодной среде, используя преимущества глобальной сети в отсутствие бюрократических границ и государственных рамок. Несмотря на то, что некоторые правила свободных переводов были изменены, согласно условиям масштабных мер по борьбе с финансирование терроризма, система SWIFT, по-прежнему, остается одним из самых удобных финансовых инструментов.

Расшифровываем понятия BIC и IBAN

Осуществить перевод денежных средств с использованием платежных каналов SWIFT можно при наличии идентификационного номера банка BIC, предусмотренного действующим стандартом ISO 9362. Код BIC составлен рядом буквенно-цифровых обозначений:

Российский аналог BIC – код БИК (идентификационный код, используемый для взаимодействия внутри страны).

Международный код счета банка-получателя IBAN содержит следующие идентификационные данные:

Во избежание неточностей в платежах рекомендуется получать SWIFT-код непосредственно в банке получателя.

Принцип работы системы СВИФТ

Подтверждение входящей операции или перевод денежных средств в стороннюю организацию осуществляются банками посредством формирования и отправки зашифрованных сообщений специальным компьютерным терминалом SWIFT, который обеспечивает мгновенную связь с универсальным компьютером. Структура сообщений включает: заголовок, основной текст и трейлер.

Поступившая информация аккумулируется в региональном процессоре, в последствие перенаправляясь в операционный центр для обработки, проверки, присвоения уникального номера и рассылки получателям.

Для отправки денежного перевода потребуется заполнить реквизиты на английском языке. Перевод осуществляется без открытия счета либо с его открытием. Преимущества второго варианта – в сниженных комиссиях и упрощенной процедуре, удобной при регулярном использовании системы.

Реквизиты SWIFT

Для перечисления средств по каналам СВИФТ отправителю необходимо предоставить в банк следующую информацию:

В свою очередь, получатель, уведомленный о переводе, может забрать деньги в отделении, открывшем счет, либо в любом банковском офисе, если перевод осуществлялся без использования номера счета.

Сроки переводов

Как правило, банковский перевод в системе СВИФТ занимает не более 7 дней. Однако, если в операции участвуют крупнейшие транснациональные банки, время транзакции сокращается до 1 суток. Точную информацию о сроках денежных переводов можно получить в банке при оформлении заявки.

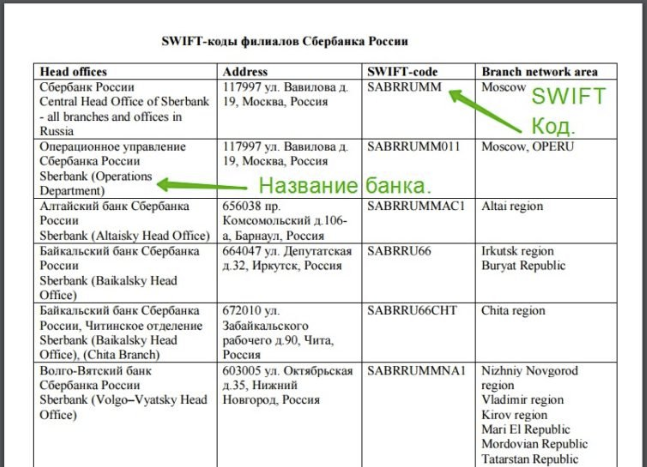

Как функционирует SWIFT в России

Механизм функционирования международного платежного канала удобно рассматривать на примере Сбербанка – крупнейшей в России финансовой организации с самой разветвленной сетью отделений и представительств. Код СВИФТ банка выглядит как SABR RU MM XXX. Точное обозначение формируется отдельно для каждого региона присутствия банка. Получить реквизиты можно на сайте банковской организации, по телефону службы поддержки или при личном визите в банк. Кроме того, потребуется 20-значный номер счета получателя платежа при переводе внутри страны. Доступные для перевода валюты: рубли, доллары США, фунты стерлингов, швейцарские франки, евро.

Комиссионные расходы несет отправитель средств. Размер операционных комиссий может составлять:

Доставки средств осуществляется исключительно на карточные и банковские счета в срок от 1 до 7 суток.

СВИФТ и санкции: отключат ли Россию от международной системы платежей?

Внедрение экономических санкций со стороны ЕС и США заставило многих отечественных бизнесменов задуматься о возможности отключения нашей страны от международного финансового и информационного канала SWIFT.

По мнению экспертов, такое развитие событий маловероятно, поскольку система денежных переводов далека от политики, а сотрудничество с российскими банками, выплачивающими комиссии за обслуживание и проведение операций, выгодно для сообщества. В то же время Банк России принял некоторые предупредительные меры, учредив в 2014 году собственную систему платежей, которая действует на территории страны.

Кроме того, SWIFT – это коммерческое предприятие, которое отчитывается о своей деятельности перед Европейским Союзом, что минимизирует влияние США, как основного источника санкций. В случае отключения нашей страны от международного сообщества российские банки перейдут на прямые межбанковские переводы, при необходимости привлекая посреднические организации.

Как отмечают некоторые аналитики, основными последствиями отключения SWIFT могут стать:

Что необходимо знать о денежных переводах SWIFT

Воспользоваться возможностями международной системы переводов может любое частное лицо и организация, которым гарантирована доставка денежных средств точно в срок без необходимости открытия банковских счетов. Счета могут быть открыты по желанию клиентов для упрощения процесса перевода и минимизации комиссионных расходов.

Другие отличия SWIFT-платежей от традиционных банковских переводов:

Операционные сборы при осуществлении транзакций, как правило, распределены между отправителями и получателями средств. Суммарный расход на обслуживание обычно ниже тарифов популярных платежных систем. Однако, несмотря на все преимущества, систему SWIFT чаще используют коммерческие структуры. Это связано с минимальной фиксированной комиссией от 10 долларов и необходимостью оформления банковских документов.

Альтернативные системы

Ряд государств – такие, как Боливия, Венесуэла, Никарагуа, Куба, которые не входят в состав участников SWIFT, успешно используют для переводов платежный сервис SUCRE. В 2012 году к ним присоединился отключенный от международной финансовой системы Иран.

В нашей стране успешно запущена и функционирует альтернативная система передачи финансовых сообщений (СПФС), возможности которой предусматривают:

Кроме того, по-прежнему актуальны и другие способы отправки денежных средств в любую точку мира:

Итоги

Банковская система SWIFT широко востребована во всем мире, благодаря высокой точности и безопасности доставки средств за счет использования буквенно-циферного метода шифрования пользовательских данных и информации о транзакциях. Средства доставляются в срок от 1 до 7 дней. Этот период может быть увеличен в случае, если потребуются уточнения в реквизитах получателя (при ошибочном указании реквизитов).

SWIFT (Society for Worldwide Interbank Financial Telecommunications)

SWIFT (Society for Worldwide Interbank Financial Telecommunications) — сообщество всемирных межбанковских финансовых телекоммуникаций. Создано в 1973 году с целью телекоммуникационного обслуживания банков — участников сообщества на рынке платежей, а также стандартизации форм и методов обмена финансовой информацией между ними. Для коммуникации используется специальная защищенная сеть. В 1987 году участники фондового рынка также получили возможность подключения к системе передачи финансовой информации SWIFT. Фондовый рынок считается перспективным направлением ее развития.

Российским банкам для участия в SWIFT необходимо наличие лицензии на проведение операций в иностранной валюте. За вступление в систему кредитная организация платит взнос.

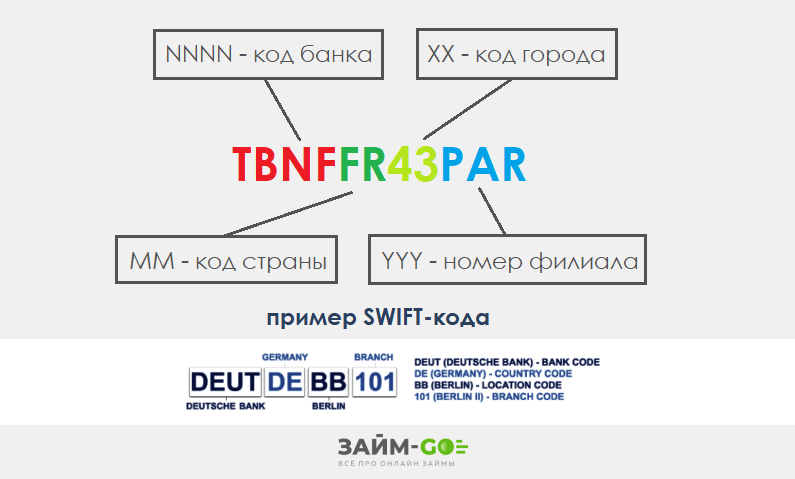

Каждый банк в сообществе имеет свой уникальный SWIFT-код, который может состоять из 8 или 11 символов, где первые четыре знака означают короткое название банка, остальные — страну, город и подразделение банка. Наличие такого кода ускоряет и упрощает передачу платежа. Для выполнения межбанковского перевода между европейскими банками, входящими в сообщество, достаточно знать SWIFT-код банка-получателя и IBAN получателя. Но ввиду некоторых особенностей, а также того, что далеко не все участники SWIFT поддерживают IBAN, зачастую требуется больше реквизитов.

В каждой стране, где присутствует SWIFT, организовывается своя национальная группа членов системы. В России такой группой является Российская национальная ассоциация SWIFT (РОССВИФТ).

Платежная система SWIFT — что это такое

Денежные переводы SWIFT — система, созданная более 40 лет назад в Бельгии. С ее помощью банки не просто отправляют валюту практически по всему миру, но и обмениваются информацией, не опасаясь за ее защищенность — все сведения передаются исключительно по зашифрованным каналам. Что нужно знать пользователю, чтобы воспользоваться системой и какие ее особенности необходимо учесть?

Определение и задачи

Аббревиатура SWIFT происходит от англоязычного названия компании — Society of Worldwide Interbank Financial Telecommunications (в переводе «Общество всемирных межбанковских финансовых каналов связи»).

Основная задача общества — обмен между банками информацией и проведение платежей на международном уровне.

Для передачи данных банками используется общая система шифрования, разработанная SWIFT. Отправитель посылает данные по защищенным каналам, а получатель расшифровывает и направляет заинтересованным пользователям. Так банки, например, уточняют реквизиты платежа или обмениваются сведениями о назначении полученных/отправленных сумм.

Для частных клиентов SWIFT перевод дает возможность совершить денежную операцию в иностранной валюте как с собственного счета, так и не открывая его.

Историческая справка

Банковская система SWIFT была организована в 1973 году в Бельгии. На момент создания в нее входило почти 250 банков из 15 государств. По данным за 2010 год, членами организации являлось более 9 000 кредитных учреждений из 209 стран. На сегодняшний день число участников превысило 10 000. Центральное представительство расположено в Брюсселе.

Ежегодный объем платежей через организацию переходит за 2,5 млрд транзакций.

Нормативная база

Международные расчеты частных клиентов банков России регулируются законом «О валютном регулировании и валютном контроле» № 173-ФЗ.

Согласно документу, клиент-резидент (проживающий на территории России и имеющий гражданство или вид на жительство) может отправить за границу платеж по СВИФТ:

Законом предусмотрено, что операции должны быть совершены клиентом со своего счета, за исключением, например:

Важно, что по запросу отдела валютного контроля банка клиент обязан:

Особенности проведения переводов

Чтобы осуществить операцию, нужно понять как работает система и разобраться в практических нюансах отправки.

Валюта операции и банки-посредники

Отправить денежную сумму с использованием системы СВИФТ можно в любой желаемой валюте. При этом будет взиматься комиссия за конвертацию (перерасчет суммы из одной валюты в другую).

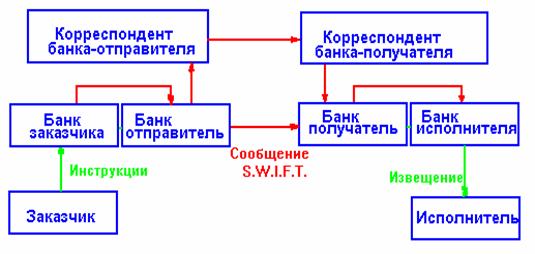

По закону, при конвертации валюты между отправляющим и получающим банком необходимо задействовать посредника. Банк-корреспондент — кредитная организация, в которой нужная валюта является национальной. Например, при отправке евро из России на Украину банком-посредником может быть кредитное учреждение в Германии.

Как отправить

Чтобы совершить отправку денег, необходимо:

Необходимые реквизиты:

Все реквизиты (включая назначение платежа) нужно указывать на английском языке.

Сколько будет осуществляться перевод, зависит от организации работы в каждом банке. Обычно платеж идет до получателя 2-5 банковских дней.

SWIFT код банка

Каждый участник системы имеет уникальный СВИФТ код (SWIFT code или SWIFT ID) — номер, по которому идентифицируется кредитная организация.

Как узнать SWIFT код банка:

Стоимость услуги

В большинстве банковских учреждений за перевод комиссия берется с отправителя. В каждом банке свои тарифы (плата взимается с суммы отправления), например:

Платежная система SWIFT выгодна в использовании при отправке крупных сумм. В остальных случаях рекомендуется использовать переводы, например, по системе Золотая Корона или Western Union — в этом случае минимальной комиссии не будет.

Возврат отправленной суммы

Если после отправки перевода возникла необходимость вернуть перечисленные средства, необходимо:

Важно помнить, что:

SWIFT (СВИФТ) код банка — что это?

Практически каждый гражданин нашей страны пользуется услугами какого-нибудь банка. Совершая денежные транзакции, оплачивая переводы и услуги, мало кто задумывается, как это всё работает? Как формируется и действует на практике та уникальная система кодов, которая позволяет из миллионов карт выбрать конкретный продукт и совершить необходимую финансовую операцию? Что такое СВИФТ код, для чего он создан и как выглядит — об этом сегодняшняя статья.

Что такое SWIFT-code?

SWIFT-код — единственный в своём исполнении и абсолютно уникальный набор символов, предназначенный для идентификации конкретного финансового учреждения, выпустившего карту и являющегося её законным владельцем (с юридической точки зрения, человек, обладающий картой, считается только её пользователем, владелец — банк) либо просто совершившего денежную операцию перечисления средств отправителя адресату. Код присваивается всемирным обществом банков каждому входящему в его состав члену и даёт возможность совершать не только внутренние, но и международные переводы. Свифт банка также применяется и в процессе передачи данных внутри системы, минимизируя при этом сроки получения денежных переводов и упрощая их доставку получателю.

Код формируется только на основании коллегиального решения совета директоров SWIFT после того, как он примет очередную организацию в своё общество. Чтобы получить такое членство, банк должен подать прошение и предоставить ряд документов к рассмотрению. Все коды формируются в рамках действия международных систем обеспечения качества и стандартов и проходят обязательную сертификацию. Системами стандартизации регламентированы 8 или 11-значные наборы символов. В них могут входить как буквенные, так и цифровые обозначения. Они отражают:

Для удобства осуществления процедуры идентификации создан специальный справочник — в нём без труда можно найти банк по swift коду. Зная его, человек сможет даже находясь за границей совершить перевод средств на нужные ему реквизиты — достаточно просто назвать сотруднику банка свой СВИФТ. И наоборот, чтобы получить денежный перевод, лицо, являющееся адресатом, сообщает код своего банка, и деньги поступают на его персональный счёт.

На данный момент система успешно функционирует более чем в двух сотнях стран по всему миру, а её официальными партнёрами являются порядка 100 000 банковских организаций.

Как узнать SWIFT код банка?

Узнать код банка совсем не сложно. Необходимо воспользоваться одним из предложенных вариантов:

Обратите внимание! Если лицо, осуществляющее перевод средств, не знает код, но хочет совершить финансовую операцию, ему следует максимально внимательно проверить все платёжные реквизиты, правильность написания назначения платежа, а также убедиться, что сотрудник, осуществляющий перевод, не допустил случайных ошибок. Это увеличит шансы на то, что платёж достигнет своего адресата и поступит строго по назначению.

Денежные переводы СВИФТ — преимущества и недостатки

Система межбанковских платежей получила заслуженное мировое признание. Она известна и популярна в сотнях стран с различным уровнем развития и принципами ведения экономической политики. Взаимное международное сотрудничество банков — основное преимущество СВИФТ. На практике оно проявляет себя в следующих моментах:

Если говорить о недостатках ресурса, то их не так уж и много. В редких случаях наблюдаются временные задержки перечислений средств. Это происходит по причине того, что иногда информация проходит процедуру ручной обработки данных, что несколько замедляет процесс перевода. Уменьшить вероятность задержки по времени можно, если:

Кроме того, стать участником системы стоит довольно недёшево, что отталкивает от сотрудничества с ней мелкие финансовые учреждения. Необходимо отметить, что у некоторых посреднических ресурсов, весьма успешно конкурирующих со СВИФТ, эти тарифы на порядок ниже.

СВИФТ (SWIFT)

Что такое СВИФТ? Таблица соответствия БИК и СВИФТ.

На нашем сайте представлен актуальный справочник соответствия БИК и СВИФТ в табличном виде для просмотра и поиска в режиме онлайн. Справочник СВИФТ-БИК можно скачать.

Поиск БИК по коду SWIFT:

Поиск SWIFT по коду БИК:

Актуализация справочника СВИФТ на сайте bik10.ru: дата обновления — 23.08.2022, всего записей — 346.

Что такое СВИФТ?

SWIFT — это аббревиатура, которая расшифровывается как Society for Worldwide Interbank Financial Telecommunications («Сообщество всемирных межбанковских финансовых телекоммуникаций»). SWIFT является международной межбанковской системой передачи информации и совершения платежей. Код SWIFT (по-русски часто пишут СВИФТ) — также является уникальным идентификатором банка, как БИК, но используется при мировых межбанковских операциях.

В случае операций между российскими и зарубежными банками прибегают к таблице соответствия кодов БИК и СВИФТ БИК (SWIFT BIK). Таблица соответствия кодов БИК и СВИФТ БИК ведется Центральным Банком Российской Федерации для обеспечения возможности:

Справочник соответствия кодов БИК и СВИФТ БИК обновляется по мере необходимости смены кодов СВИФТ.

Дополнительную информацию можно получить на сайте РОССВИФТ (Российской Национальной Ассоциации S.W.I.F.T.).

Таблица соответствия БИК и СВИФТ

Источник: Центральный банк Российской Федерации. Последнее обновление справочника соответствия БИК и СВИФТ БИК — 2022-08-23.

Cистема свифт (SWIFT): что это такое, как работает, как сделать перевод

С каждым годом количество международных платежей только растёт. Это привело к тому, что возникла необходимость создания новой системы межбанковских переводов. Что такое свифт – разберём в этой статье.

Swift это что и как появился

SWIFT — сокращенно Society for Worldwide Interbank Financial Telecommunications.

SWIFT — это глобальный кооператив финансовых учреждений, базирующийся в Бельгии. Другим словами, это свод правил и договорённостей, которых придерживаются иностранные финансовые учреждения для осуществления переводов со счетов своих клиентов на счета в другие страны в рамках межбанковской системы.

Система была создана довольно давно – в 1973 году. 239 кредитных учреждений из 15 стран объединились для того, чтобы создать единую систему обработки международных платежей. На сегодняшний день, корпорация разрослась до более чем 10000 банков из 200 государств мирового сообщества.

Сама система SWIFT не осуществляет платежи, не хранит в себе данные об отправителе или получателе денег. Она является важной частью коммуникационной составляющей между сторонами сделки. Простыми словами, это система обмена электронными сообщениями, позволяющая обеспечить безопасность.

Чтобы 2 банка, находящиеся в разных государствах могли установить между собой связь, у каждого из них должен быть корреспондирующий счет.

Что такое SWIFT-код

Это уникальный код банка, подключённого системе SWIFT. Используется при переводе денежных средств из одной страны в другую. Если необходимо получить информацию по коду, можно увидеть её на официальном сайте кредитного учреждения.

Используют свифт код только при осуществлении международных переводов. Внутри страны нет необходимости в использовании. Когда перевод денег осуществляет между финансовыми учреждениями внутри России, используют БИК. Такой же уникальный код, но предназначенный для внутрироссийских платежей. Есть у каждого российского банка.

Уникальная числовая последовательность Свифт состоит из 8 – 11 знаков. Представляет собой следующую раскодировку:

Наличие кода не даёт отправителю исчерпывающую информацию об отправителе и получателе. Это ужатая информация, знание которой не позволит корректно сформировать платёжный документ.

Как работает swift

Когда необходимо перевести деньги между банками, необходимо составить сообщение в электронном виде. Оно направляется по конфиденциальным каналам связи. Дальнейшее зависит от того, между каким финансовыми учреждениями происходит обмен деньгами.

Перевод в одном банке

Например, человеку необходимо перевести некую сумму другому человеку. Для этого у отправителя должен быть счёт в этом банке, и на нём должно храниться не менее указанной суммы. На практике, даже сам банк не знает где находятся деньги отправителя, так как финансовое учреждение постоянно задействует их в своих операциях для получения прибыли. Но перевод сделать нужно.

Отправитель дал кредитному учреждению поручение – уменьшить свой счёт на некую величину, и ровно на такую же увеличить счёт получателя. Банку нужно всего лишь внести правки в 2 цифры и операция завершена.

Перевод между банками

Ситуация аналогичная, только счета участников сделки относятся в различных финансовых учреждениях. Банк отправителя уменьшает счёт на указанную величину и сообщает банку получателя, чтобы тот увеличил счёт на эту же сумму. Чтобы операция прошла успешно, у банка А должен быть открыть счёт в банке Б. Он носит название корреспондирующий. Только так операция может быть осуществлена.

Затруднения могут возникают тогда, когда клиенты первого финансового учреждения ежедневного переводят много денег в сотни других кредитных организаций. Нужен банк-посредник, в котором у каждого российского кредитного учреждения есть корреспондирующий счёт. В такой роли выступает ЦБ РФ. Это делает Центробанк главным связующим звеном в межбанковских переводах.

Перевод между российским и зарубежным банками

Ситуация аналогичная, только получатель находится за пределами РФ. В другой стране пользуются другой валютой и действуют иные правила. Чтобы операция осуществилась успешно, нужно выполнение одного из условий:

Именно в такой роли выступает SWIFT. Система передаёт закодированное сообщение, но не обеспечивает ликвидность перевода.

Что такое SWIFT?

Само слово «SWIFT» дословно переводится с английского языка как общество всемирных межбанковских каналов связи. Система SWIFT создана в далеком 1973 году. На сегодняшний день к этой системе подключено более 11 тысяч банков в 200 странах. Главный офис этого кооперативного сообщества расположен в Бельгии, в г. Брюсселе.

Что такое SWIFT?

SWIFT — это международная система, благодаря которой банки могут быстро, без бюрократической волокиты, совершать электронные платежи. При этом SWIFT сама по себе не является платежной системой. Если представлять упрощено, то SWIFT — это посредник между финансовыми организациями, с помощью которой выполняются различные платежные операции.

Например, есть два банка: Б1 и Б2, которые имеют корреспондирующие счета в другом банке — Б3. Система SWIFT будет работать так: банк Б2 дает поручение банку Б3 перевести деньги в адрес Б1 на имеющийся счет в банке Б3.

Благодаря этой системе можно совершать безопасные платежи в любую точку мира. К этой системе подключены банки, а не их получатели — компании или физические лица.

Как работает система SWIFT?

Для того чтобы осуществить доставку денег своим клиентам, создан специальный набор правил международных переводов. При осуществлении международных переводов через систему СВИФТ нужно знать определенные параметры.

Так, для того чтобы провести перевод через систему SWIFT, нужно знать специальный код банка и название банка. Если провести аналогию с внутрироссийскими переводами, то специальный код — это аналог банковского идентификатора, т. е. БИК.

Каждый подключенный к системе SWIFT банк имеет уникальный код — BIC, который состоит из 8 либо 11 знаков. Этот код присваивается в соответствии с так называемым стандартом ISO 9362. Код нужно знать отправителю платежа, а не получателю.

По этим символам можно легко прочитать, в какую точку будет осуществлен перевод. Например, из африканского банка в российский банк.

Каждый набор цифр имеет смысловое значение. Система кодировки заключается в следующем:

То есть по этим буквам можно узнать, в какую страну будут направлены деньги. Для России — это RU, для США — US, для Германии — DE.

Например, Сбербанк имеет код SWIFT — SABRRUMM. Код филиала Сбербанка содержит числа, которые обозначают подразделение. Например, ММ означает московское подразделение Сбербанка.

Осуществлять переводы с помощью SWIFT могут как компании, так предприниматели и физические лица. Благодаря такой кодировки, происходит унификация финансовых учреждений и ускорение платежей.

Как отправить деньги через SWIFT?

Перед заполнением бумаг в офисе банка, отправитель должен узнать, подключен ли банк-получатель к системе SWIFT или нет. Отправитель в своей стране указывает код банка-получателя. А получателю не нужно знать специальный код — как только ему зачисляться деньги, он может снять их со своего счета.

Для отправки денег через SWIFT нужно заполнить заявление, в котором указать данные отправителя и получателя платежа.

Отправлять платеж можно в любой валюте мира, с которой работает банк-отправитель. Например, Сбербанк работает с рублями, долларами США, евро, фунтами стерлингов, швейцарскими франками.

В заявлении указывается код банка-получателя, наименование юридического лица и сумма перевода. За перевод приходится платить отправителю. Но некоторые банки берут комиссию и с получателей платежей. Размер комиссии зависит от суммы перевода.

Например, в Сбербанке при переводах в иностранной валюте комиссия составляет 1% от суммы перевода, но не меньше чем 15 долларов США и не более 200 долларов США.

За переводы в рублях комиссия составляет 2% от суммы перевода.

Ограничений по размерам перевода нет. Ограничения по суммам могут устанавливаться законами государств.

Деньги поступают в течение 1-2 суток.

В системе SWIFT есть возможность отозвать перевод, если он не дошел до банка-получателя. При этом уплаченная комиссия отправителю не возвращается.

Что придумано в России в качестве альтернативы SWIFT?

В нашей стране всегда стараются создать альтернативный продукт на случай, если России «перекроют кислород». Так, на российских просторах был создан русский аналог айфона — смартфон YotaPhone, INOI 7. Из-под конвейера АвтоВаз выходят новые кроссоверы Лада. Не стало исключением в этом плане и система внутрибанковских переводов.

В 2014 году была создана российская система СПФС — альтернатива SWIFT. Полноценно система заработала только в 2017 году. К ней присоединилось порядка 400 банков, в основном, это банки ближнего зарубежья: республики Беларусь, Казахстана, Армении, Азербайджана.

Если система SWIFT зарекомендовала себя как наиболее защищенная и безопасная, то российская система этим похвастаться не может. При отключении России от системы SWIFT банковские переводы за границу будут осуществляться гораздо медленнее.

Отправлять деньги за рубеж без использования системы SWIFT можно и иными способами: через электронные платежи Киви, Вебмани, криптовалюту.

СВИФТ перевод – что это такое?

История и общие сведения о системе SWIFT. Система SWIFT (СВИФТ) создана в 1973 году, когда 239 банков из 15 стран Европы и Северной Америки учредили сообщество S.W.I.F.T. (Society for Worldwide Inerbank Financial Telecommunication / Сообщество всемирных интербанковских финансовых телекоммуникаций). Цель создания финансовых телекоммуникаций – передача данных между финансовыми организациями (банками). S.W.I.F.T. – это ведущая международная организация в сфере финансовых телекоммуникаций, которая обеспечивает оперативную, безопасную и абсолютно надежную передачу финансовых сообщений (в том числе и денежных переводов) по своей уникальной системе, которая является крупнейшей мировой сетью передачи информации. Система обеспечивает своих участников специальным программным обеспечением для работы в сети.

Штаб-квартира системы находится в городе La Hulpe, Бельгия. Сегодня в сообщество объединено более 10500 крупнейших банков и финансовых организаций из 215 стран. Ежедневно через систему SWIFT проходит более миллиона транзакций (денежные переводы, межбанковские платежи и т.д.)

Согласно Уставу SWIFT в каждой стране, представленной в Сообществе, создаются:

Кроме крупнейших банков, участниками системы SWIFT (СВИФТ) являются: брокерские фирмы, компании ценных бумаг, биржи, центральные депозитарии. В России национальная группа тоже создана, это Российская национальная ассоциация SWIFT (РОССВИФТ).

По состоянию на январь 2015 года РОССВИФТ объединяет 565 пользователей, из которых почти треть, это крупнейшие российские банки (кредитные организации), которые осуществляют более 80% расчётов через эту систему. По количеству пользователей Россия занимает в сообществе 2 место после США.

По Российским законам для участия в SWIFT банкам потребуется лицензия на проведение операций в иностранной валюте. Вступление в систему стоит существенных затрат и тем не менее более половины российских кредитных организаций представлены в SWIFT.

Вступление в Ассоциацию (РОССВИФТ) и подключение новых пользователей к сети SWIFT состоит из двух стадий:

Стадия 1. Вступление финансовой организации в члены Сообщества SWIFT SCRL:

Стадия 2. Создание аппаратно-программного комплекса SWIFT в финансовой организации и его непосредственное подключение к системе SWIFT

Особенности SWIFT (СВИФТ) переводов

SWIFT (СВИФТ) переводы осуществляются по всему миру среди банков, входящих в это сообщество. Через систему Свифт проводятся денежные переводы предприятий, ИП и физических лиц. При оформлении перевода требуется знание SWIFT-кода (СВИФТ-кода) банка получателя.

Прежде чем оформлять перевод по системе, необходимо проверить – являются ли банки отправителя и получателя перевода участниками этой международной системы денежных переводов.

А SWIFT переводы между физическими лицами можно осуществлять:

Для оформления перевода отправителю потребуются:

Наиболее востребованы у населения – международные SWIFT (СВИФТ) переводы, осуществляемые безналичным путём со счета на счёт, так как по ним отсутствуют ограничения по сумме перевода. При безналичном перечислении средств назначение платежа должно подтверждаться предоставлением в Банк соответствующих документов.

Согласно Стандартам SWIFT, подготовленным Российской Национальной Ассоциацией SWIFT и унифицированным правилам, для осуществления переводов для оформления перевода отправитель должен получить от получателя следующие реквизиты:

Вся информация по реквизитам должна быть только на английском языке.

На сайтах банков, участников ассоциации данная информация имеется. Так, например, для облегчения перечисления денежных средств из-за границы Сбербанк России приводит:

перечень реквизитов, которые потребуются отправителю, а именно:

Организация работы системы СВИФТ

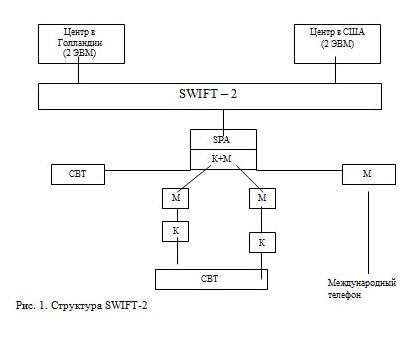

С технической точки зрения система представляет собой международную корпоративную сеть, к которой подключены участники (банки и другие пользователи) и которая управляется системными ресурсами (региональными процессорами и операционными центрами).

Взаимодействие между участниками осуществляется на основе финансовых сообщений, а между системой и участниками – на основе системных. Структура сообщений состоит из заголовка, текста и так называемого трейлера (специального кода).

Сообщения с компьютеров участников банковской системы SWIFT поступают в региональный процессор, аккумулируются там и перенаправляются в операционный центр для обработки (анализа корректности, преобразования, идентификации и шифрования), и по её результатам либо передаются адресатам, либо возвращаются отправителям.

СВИФТ-перевод: что это такое

SWIFT-перевод производится на основании поручения, которое содержит следующую информацию:

СВИФТ-перевод – это перевод денежных средств отправителя получателю, которые может быть осуществлён как с открытого банковского счёта, так и без него (внесением наличных). Соответственно, деньги могут быть зачислены на банковский счёт или выданы получателю наличными.

Что такое СВИФТ-код банка? Это уникальный идентификатор участника системы платежей SWIFT, который позволяет его выделить среди других участников. Он состоит из 8-11 символов и включает в себя код организации (4 символа), код страны (2 символа), код региона (2 символа) и код отделения (3 символа, является необязательным).

Так что если у вас возникает вопрос: SWIFT-code – что это, то теперь вы знаете, для чего и как он формируется присваивается. Так, для Сбербанка этот код выглядит так – SABRRUMM, а для филиала банка «Петрокоммерц» в Новосибирске – PTRBRUMM021.

Вход иных банков в SWIFT

SWIFT – это акционерное сообщество, обладателями которого считаются банки-члены. Записанно сообщество в Бельгии (штаб-квартира и повсевременно действующие органы пребывают в г. Ла-Ульп неподалеку от Брюсселя) и функционирует по бельгийским законам. Высший орган – единое собрание банков-членов либо их адептов (Генеральная ассамблея).

Все решения воспринимаются основной массой голосов соучастников ассамблеи согласно с принципом: 1 акция – 1 голос. Главенствующее положение в совете начальников занимают адепты банков государств Западной Европы с Соединенных Штатов. Число акций распределяется гармонично трафику передаваемых сообщений. Самое большое число акций имеют Соединенные Штаты, Германия, Швейцария, Франция, Англия.

Членом SWIFT готов стать хоть какой банк, имеющий согласно с государственным законодательством право на осуществление интернациональных банковских операций. Вместе с банками- членами есть и 2 иные группы пользователей сети SWIFT – ассоциированные члены и соучастники. В виде первых выступают отделения и филиалы банков-членов.

Ассоциированные члены не считаются акционерами и лишены права участия в распоряжении делами сообщества. Так-называемые соучастники SWIFT – различные денежные институты (на банки): брокерские и дилерские фирмы, клиринговые и страховщики, инвестиционные фирмы, получившие доступ к сети в 1987г.

Вступление в SWIFT состоит из Двух шагов: подготовки банка к вступлению в члены сообщества и подготовки банка к включению к сети в виде работающего члена сообщества. На первом шаге банк оформляет и посылает в SWIFT набор документов, включающий: утверждение о вступлении, обещания банка делать устав SWIFT и возмещать издержки (операционные затраты) сообществу, адрес банка и лица, ответственного за взаимосвязь с сообществом, обзор трафика известий банка.

Совет директоров SWIFT оценивает документы и принимает решение о приеме банка в сообщество. Банк-кандидат получает право на плату одновременного вклада и приобретение одной акции сообщества.

Вступление в SWIFT стоит недешево: одновременный вклад составляет 400 000 бельгийских франков для банков-членов и 200 000 бельгийских франков для ассоциированных членов. Помимо всего этого, банки-члены обязаны приобрести 1 акцию ценой в 55 000 бельгийских франков. 2-ой шаг конкретно связан с физическим включением банка к сети.

Конкретно на данном шаге находят решение все тех. вопросы, приобретается коммуникационное оборудование (цена его сможет оформлять сотни тыщ долларов США), ведется изучение персонала. Даты включения к сети фиксированные: это 1-ые понедельники марта, июня, сентября и декабря. Практика показывает, издержки банков на роль в системе SWIFT (приемущественно на установку прогрессивного электронного оборудования) окупаются традиционно на протяжении 5 лет.

В любой стране, в какой развертывается система SWIFT, сообщество делает собственную региональную администрацию. В Рф ее функции выполняет российско-британская телекоммуникационная фирма “Совам Телепорт”. SWIFT приостановил собственный выбор на ней, беря во внимание ее укомплектованность сверхтехнологичным оборудованием основных западных компаний Alcatel и Motorola, квалификацию профессионалов и навык работы в этой области.

Виды услуг, предоставляемые системой SWIFT

Рынок платежных услуг системы возможно символически поделить на 3 сектора:

SWIFT дает собственным соучастникам некоторое количество видов телекоммуникационных услуг, главным из которых считается FIN-набор сервисов, позволяющих соучастникам системы проводить размен электрическими известиями. При помощи FIN более чем 7.5 тысячи денежных учреждений из приблизительно 200 государств подталкивают друг дружке платежные поручения и др известия денежного характера.

При всем этом поддерживаются низкие издержки и неплохой уровень сохранности и надежности. В 2000 году FIN дал доставку 1,2 миллиардов. сообщений. В дни пиковой перегрузки на сеть число передаваемых сообщений добивается 9 млн.

FIN – это неопасная, надежная, гибкая, также структурированная система с управляемым доступом, которая производит доставку и сбережение электрических сообщений. Система производит ревизию любого сообщения на соотношение эталонам SWIFT.

Благодаря ей исполняется прогноз доставки сообщений, которым могут присваиваться разные ценности срочности. Покрытые сообщения сберегаются в архиве системы, где они доступны для просмотра. FIN базируется на архитектуре распределенной обработки данных с обеспечиванием лишнего ресурса, что нужно для доступа наибольшего числа юзеров к системе.

Для помощи операций клиринговых систем SWIFT дает предложения FIN Copy. С помощью их платежные поручения копируются и передаются на обработку в расчетные центры. При всем этом сообщения имеют все шансы быть авторизованы третьей стороной, к примеру ЦБ, до того, как они будут доставлены получателю.

С 1977 года SWIFT предоставлял собственные предложения в большей степени средством FIN. Но притязании к системам доставки и сбережения денежных известий повсевременно увеличиваются. Потому с недавних пор доступ соучастников SWIFT к FIN имеет возможность исполняться через SWIFT Net – интерактивную систему, которая просто приспосабливается под требования юзеров.

SWIFT Net – электрическая система доставки денежной инфы, построенная на прогрессивной интернет-технологии. Она дает набор товаров и услуг, обеспечивающих верную передачу данных в любых, в том числе и критичных ситуациях. Это защищенный интерактивный (в режиме настоящего времени) размен сообщениями, приспособление передачи файлов (file transfer) и приспособление интерактивного доступа к данным (browsing), базирующиеся на применении SWIFT Net Link (SNL) и SWIFT Net Public Key Infrastructure (PKI) – неотклонимого программ SWIFT, нужного для обеспечивания сохранности.

SWIFT Net предполагает ряд доп интерактивных услуг, дополняющих и расширяющих традиционны сервис FIN, а конкретно:

SWIFT – как система передачи данных

Сеть SWIFT считается системой передачи данных, санкционированной так, чтоб банки разных государств, снаряженные терминалами различных моделей с разной скоростью работы имели возможность свободно осознавать приятель приятеля.

Сообщения системы SWIFT содержат поля, идентифицирующие всех соучастников передачи инфы и платежей.

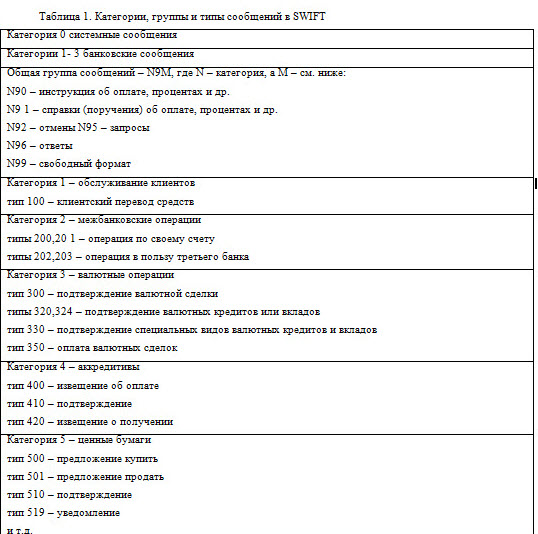

В текущее время отнесены 7 категорий сообщений, включающих наиболее 70 типов. Любой вид сообщений нацелен на очень абсолютное и четкое отражение притязаний по представлению и реализации данных, которые имеют все шансы появиться в практике банков, использующих данные известия, другими словами выполняющих операции аналогичного семейства.

Вся специфичность системы SWIFT, как система денежных межбанковских коммуникаций, отражается в категориях, группах и типах сообщений. Любое сообщение состоит из 4-х компонент: заголовка, слова, удостоверения, завершения.

Вид сообщения ориентируется трехзначным цифровым кодом, при этом 1-ая цифра подходит категории операции, лежащей в базе сообщения. Фактически, текст сообщения состоит из очередности полей, обозначенных двузначным цифровым кодом. Зависимо от вида сообщения конкретные поля обязаны быть непременно переполнены, иные имеют все шансы заполнятся по выбору. Для обозначения СКВ используется трехзначный буквенный код, созданный ISO (International Organisation for Standardisation).

Техно инфраструктура системы SWIFT представлена компьютерными центрами, расположенными по всему миру, соединенными скоростными чертами передачи этих, которые уделены из муниципальных, государственных либо платных сетей взаимосвязи. Сердцем сети – системы считаются 2 обрабатывающих центра: в Голландии и Соединенных Штатов, которые соединяются с автономными региональными микропроцессорами, установленными, обычно, в любой из вступивших в систему державы.

Одно из главных достижений SWIFT – создание и внедрение особых стандартов банковской документации, призванных интернациональной организацией стандартизации. Унификация банковских документов дала возможность недопустить сложностей и промахов, которые вызывались расхождениями в обыкновениях их оформления в различных государствах, затруднений языкового характера. Большое превосходство этих стандартов состоит в том, собственно их разработчики сразу считаются и их юзерами, а, как следует, имеют возможность практически сразу их улучшать.

Различные виды входящей и исходящей документации были сведены приблизительно к 70 видам форматов, битых на категории по главным видам операций.. Так, категория “ операции с значимыми бумагами” включает 16, категория “расчеты по инкассо” – 7, “ расчеты по аккредитивам” – 18 видов документов. Достоинства стандартов SWIFT оказались так очевидными для банковских учреждений, собственно другие подобные (Английская CHAPS, французская SAGITTAIRE, Нью-Йоркская CHIPS) и еще приняли их на вооружение, либо сделали систему механического перевода эталонов SWIFT в собственные.

Доступ к системе исполняется так:

Любому сообщению присваивается поочередный входной номер при вводе в систему и выходной – при выходе из нее. Выяснения производятся по данным номерам. В случае если входной номер не в норме, система его отторгает, выключает терминал от системы и просит свежий идентификации средством кода. Сообщения, вводимые в систему с отступлением от обычного, протокола либо формата станут не признаны.

Достоинства и недостатки системы переводов SWIFT

СВИФТ – не единственная система денежных переводов, на этом рынке работают и её конкуренты – Юнистрим, Вестерн Юнион и другие. Однако по сравнению с ними SWIFT обладает рядом преимуществ, среди которых можно отметить следующие:

Среди недостатков стоит упомянуть:

Впрочем, последнее обстоятельство вряд ли можно назвать классическим недостатком, если перевод не связан с действиями криминального характера.

SWIFT-перевод на примере Сбербанка

SWIFT-переводы Сбербанк предлагает тем, кому нужно перевести деньги получателям на их зарубежные счета или для выдачи наличными. Условия, на которых банк осуществляет SWIFT-перевод:

Также Сбербанк осуществляет приём переводов СВИФТ из других стран в Россию. Для этого зарубежный отправитель должен указать реквизиты банка-получателя (включая его SWIFT код). Денежные средства принимаются в следующих валютах: доллары США, евро, британские фунты стерлингов, швейцарские франки, японские йены, китайские юани.

Некоторые особенности работы SWIFT

Система рассчитана в основном на переводы и обмен информацией между банковскими и финансовыми структурами. По аналогии с международной системой переводов Western Union, отправитель может не иметь действующего банковского счета. Достаточно внести средства на кассе банка или осуществить перевод с банковской карты. Участниками транзакции могут выступать:

SWIFT уступает своим аналогам в скорости обработки транзакций. Если у того же Western Union длительность совершения перевода составляет 10-15-20 минут, то у SWIFT эта же самая операция может занимать до нескольких дней. Самые быстрые операции совершаются в системе в течение 24 часов. Но по уровню надежности с системой пока не могут конкурировать аналоги. Важная информация с многочисленными уровнями защиты передается банками со всего мира именно через систему SWIFT.

К примеру, крупная финансовая организация или банк не могут воспользоваться услугами компании Western Union, которая по большому счету рассчитана на обслуживание физических лиц. Более того, у WU предусматриваются относительно небольшие лимиты по переводам, которые могут не подойти крупным финансовым структурам. В этом отношении система SWIFT имеет достаточно весомое преимущество.

Как совершить SWIFT-перевод

Разобравшись в том, что означает SWIFT, следует разъяснить и том, что такое SWIFT-перевод, и как его можно осуществить. По сути, это самая обычная операция по переводу денежных средств или ценной информации за рубеж страны своего текущего пребывания. К примеру, одному банку необходимо расплатиться по обязательствам с другим, иностранным кредитным учреждением. Самый подходящий вариант для этого будет использование системы SWIFT.

Более того, межгосударственные транзакции, которые осуществляются между правительствами, совершается именно посредством системы SWIFT. Прочие ее аналоги в этих целях практически не используются. Физические лица так же могут воспользоваться функционалом, что все чаще наблюдается в последнее время. Для совершения операции через систему рекомендуется придерживаться следующего алгоритма:

Если российские рубли переводятся в иностранный банк, не имеющий корреспондентского счета на территории РФ, потребуется также указать реквизиты и БИК российского банка-посредника. При этом номер счета-получателя указывается только в международном формате IBAN, который состоит из 34 символов. Такой формат используется сегодня всеми представителями Европейского Сообщества

Что нужно для отправки перевода СВИФТ

Переводы в системе производятся исключительно на банковские счета. Соответственно, необходимым является следующий набор данных (заполняет отправитель):

Как расшифровывается СВИФТ код

Важно! Все данные в системе СВИФТ приводятся только на английском языке. Нет ни единого исключения из этого правила, даже если свифтовка идет из России в Белоруссию или из Португалии в Бразилию, где португальский язык является государственным.

Чаще всего все необходимые сведения предоставляет официальный сайт банка.

Валюта перевода

В системе нет действующих ограничений на используемые валюты. Этим SWIFT выгодно отличается от всех других систем переводов, работающих либо в национальных валютах, либо в наиболее распространенных мировых (чаще всего в долларах и евро).

Международный перевод СВИФТ может использовать любые валюты на стороне отправителя и получателя. Фактически, при его оформлении вместе с трансфером делается распоряжение на обмен валюты отправителя на валюту получателя.

Сроки перевода

Время прохождения информационного сообщения в системе, как правило, не превышает 20 минут. Средства на счет получателя не поступают за это время только за счет многократного подтверждения получения сообщений между участниками системы (особенно если маршрут включает банки-посредники и банки-корреспонденты). Кроме того, порядок зачисления средств на счета конечных пользователей определяется внутренним регламентом банка получателя.

В результате для выполнения СВИФТ-перевода требуется от 1 до 5 рабочих дней. Специалисты утверждают, что, в основном, транзакция полностью завершается за 2-3 дня.

Гораздо сложнее обстоят дела с отзывом или необходимостью корректировки указанных в переводе данных. По времени такая операция может занять до 30 дней. Максимальная потеря времени имеет место, когда ошибка обнаружена уже на этапе прохождения сообщением банков-посредников.

Ограничения по суммам

В системе нет ограничений на суммы переводов. Однако, банки-участники должны соблюдать нормы действующего законодательства государств, в правовом поле которых они работают.

Как адресату получить средства

Следует помнить, что средства не приходят сразу. И точное время поступления средств клиенту никто не скажет, так как оно неизвестно. Одна транзакция может проходить через несколько банков-посредников, у каждого из которых предусматривается свой внутренний регламент обработки операций. Для уточнения информации клиент может связаться с банком в который должны поступить средства. К моменту отправки получатель, как правило, уже осведомлен, что в его адрес был отправлен денежный перевод.

Для получения средств перевода адресат должен явиться в отделение банка. Если перевод совершается на конкретный счет, то получатель должен явиться именно в тот банк, в котором у него открыт банковский счет. Второй вариант — оформление транзакции на предъявителя, когда перевод совершается на общий системный счет. Последовательность действий:

Единственным недостатком здесь выступают сроки поступления перевода. Для срочных транзакций такой вариант может не подойти. В остальном SWIFT-переводы значительно выигрывают перед аналогичными системами. Это касается и тарифной сетки, которая не имеет единого выражения.

Тарифы и комиссии

SWIFT — это международная система, звеньями которой выступает огромное количество кредитных и финансовых организаций. Головной офис назначает факультативные условия, которыми могут воспользоваться все участники системы. В разных странах свои правила по поводу размера комиссии. К примеру, у основного российского оператора — Сбербанка России следующие показатели:

В других крупных российских банках предусматривается примерно аналогичная тарифная сетка.

Еще одним важным правилом системы SWIFT является работа в праздничные и выходные дни, круглые сутки, без перерывов. Это требование предъявляется к банкам-отправителям и банкам-получателям переводов. Именно поэтому российские аналоги в лице систем CyberPlat и CONTACT пока не выдерживают в этом отношении никакой конкуренции.

В отдельных случаях у пользователей возникают разногласия с банками, участвующими в системе относительно суммы полученного перевода. При оформлении транзакции, банк заведомо уведомляет своего клиента о том, что сумма будет проходить не напрямую в банк-получатель, а через несколько посреднических организаций.

Такое случается, когда у государств проживания (нахождения) отправителя и получателя нет договоренности об экономическом партнерстве. В итоге каждый посредник взимает комиссии в соответствии с внутренним регламентом. Конечная сумма поступает за вычетом всех комиссий. Об этом банк предупреждает всегда заранее.

СВИФТ переводы из России

Правила системы не устанавливают минимальные и максимальные лимиты как по суммам переводов, так и их количеству. Однако в ход вступает местное законодательство стран-участников, определяющих, сколько транзакций за один день и в каких пределах можно осуществить от имени одного отправителя.

Чтобы перевести большую сумму, требуется предоставить подтверждение ее целевого назначения – например, счет на оплату образовательных услуг в зарубежном вузе.

Рассмотрим механизм осуществления перевода из России по системе SWIFT на примере Сбербанка – из отечественных банков он имеет наиболее разветвленную сеть отделений. Код банка выглядит следующим образом: SABR RU MM XXX – последние цифры идентифицируют конкретные отделения. Узнать точные реквизиты можно в самом банке или на официальном сайте. Сбербанк поддерживает переводы в евро, долларах, рублях, швейцарских франках и британских фунтах стерлингов.

При использовании иностранной валюты комиссионный сбор составляет около 1% (минимум 50 денежных единиц и максимум 200), а при рублевых транзакциях – 2% и от 50 до 1500 рублей соответственно.

СВИФТ перевод в Украину

Чтобы отправить деньги в Украину, необходимо:

Чтобы в Украине получатель мог забрать деньги, необходимо оформить дебетовую или кредитную валютную карту или открыть валютный банковский счет.

Сколько идет СВИФТ перевод

Переводы SWIFT в скорости проигрывают операторам мгновенных переводов (Контакт, Western Union и пр.), но выигрывают в стоимости отправлений. Среднее время прохождения денег – от 1 до 3 дней. В некоторых случаях процедура затягивается до 7 дней (если цепочка банков-посредников велика). Впрочем, по популярным направлениям (в крупные банки) деньги могут дойти за считанные часы.

Что будет, если отключат СВИФТ в России

Главный вопрос, интересующий отечественный бизнес: что будет, если отключат СВИФТ? Задаваться им стали после внедрения санкций со стороны ЕС и США в связи с присоединением Крыма к России.

Во-первых, сразу надо отметить, что международная система межбанковских переводов далека от политики. Здесь правят финансовые воротилы, которые зарабатывают на переводах. Просто так никто не откажется от сотрудничества с банками РФ, которые выплачивают системе комиссии за годовое обслуживание и за каждый платеж. Но Банк России учел возможность подобного развития события, учредив собственный внутрироссийский СВИФТ еще в конце 2014 года.

Здесь важно отметить, что физические лица не пострадают, им не надо задумываться над тем, что будет, если отключат СВИФТ в России. Расчеты по картам происходят независимо от международнойсистемы, но только на территории страны, банком которой была выпущена карта. Проблемы возникнут в первую очередь у организаций, ведущих торговлю с заграничными партнерами.

Еще один важный фактор – СВИФТ это акционерное общество, то есть напрямую неподконтрольное государству, но отчитывающееся перед Европейским союзом. Здесь влияние США (главного законодателя моды на санкции) минимально. Но если СВИФТ и отключат, то российские банки просто переключатся на прямые переводы между финансовыми учреждениями. Также можно привлечь и сторонних посредников.

Главные последствия отключения SWIFT для России:

Для операций будет использоваться обычный интернет, факс и телекс. Защищенность подобных линий связи может быть существенно ниже, чем у системы СВИФТ.

Альтернатива системе SWIFT

В 2012 году от SWIFT отключили банки Ирана, которые быстренько перешли на платёжную систему SUCRE, как это когда-то сделали в Боливии, Никарагуа, Венесуэле, Эквадоре и на Кубе. Иран понес существенные потери, но пережил отключение, сумев оформить денежные переводы по импорту и экспорту в новой системе.

В России Банком РФ на базе его информационно-телекоммуникационного комплекса технических решений уже создана альтернативная система передачи финансовых сообщений (СПФС) или российская СВИФТ. Что она умеет:

Нельзя забывать и про традиционные способы отправки денег за границу без SWIFT:

Заключение

SWIFT-переводы отличаются высокой точностью доставки денежных средств, так как в цифро-буквенном обозначении цели перевода детально указываются страна, регион, филиал банка-получателя. Непосредственно лицо определяется по индивидуальному счету либо паспортным данным. При этом вся информация шифруется, что обеспечивает клиентам дополнительные преимущества: абсолютную конфиденциальность и безопасность.

Срок доставки денег от 1-ого дня до недели практически никогда не нарушается, за исключением очень редких критических сбоев в системе или при неверном указании реквизитов.

У SWIFT-платежей практически нет ограничений по суммам, но есть некоторые ограничения согласно местному законодательству стран. Устав же организации оформлен по бельгийским законам, одним из самых демократичных в мире.

Вы сможете быстро и без проблем отправить деньги в любой валюте на счета юридических и физических лиц с минимальной комиссией. Операцию можно произвести для оплаты покупки товаров или услуг иностранных компаний. Нередко СВИФТ-переводы используются для приобретения жилья и промышленного оборудования заграницей.

Что такое SWIFT код банка: значение, структура и примеры использования

Сегодня международная платежная система СВИФТ − самый надежный способ финансовых коммуникаций с любой точкой мира. Но для этого необходимо правильно использовать платежные реквизиты, и четко понимать, что такое SWIFT код банка.

Swift код – это уникальный идентификатор участника системы SWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских финансовых каналов связи). Для совершения международного денежного перевода необходимы коды отправителя и получателя. Также используются термины SWIFT-BIC (Bank Identifier Codes), SWIFT ID и BIC code.

Платежная система SWIFT основана в 1973 г. для целей стандартизации и ускорения международных платежей между банковскими структурами, коммерческими организациями и частными лицами. По состоянию на начало 2016 года в системе зарегистрировано около 100 000 банковских и коммерческих структур из 209 стран.

Структура BIC code

Итак, что такое SWIFT код банка? Это буквенно-цифровая комбинация длиной от 8 до 11 символов, включающая следующие обязательные элементы: идентификатор банка согласно спецификации ISO 9362 и двухбуквенного кода страны определяемого по ISO 3166. Используются только латинские заглавные буквы в том числе в имени и фамилии отправителя и получателя!

Назначение групп символов:

BBBB – уникальный четырехсимвольный код для идентификации участника платежной системы. Представляет собой сокращение от англоязычного фирменного наименования. Несколько примеров сокращений Свифт для банков Российской Федерации (выделены красным):

Сокращённое наименование на русском языке

Сокращённое наименование на английском языке

АО «Тинькофф Банк»

АО ЮниКредит Банк

AO UniCredit Bank

ПАО АКБ «Авангард»

ОАО «Сбербанк России»

CC – двухсимвольное латинское сокращение наименования страны, согласно стандарта ISO 3166. Примеры наименований и SWIFT коды : RU – Россия, US – США, DE – Германия, KZ – Казахстана.

ALPHA BANK CYPRUS LIMITED

BANK OF AMERICA, N.A

Идентификатор места получения позволяет однозначно идентифицировать банковские учреждения с одинаковыми наименованиями, но из разных стран. Так на рисунке выше разные «Альфа-Банки» имеют разные итоговые сокращения. Полный список буквенных сокращений стран можно найти на официальной странице стандарта ISO 9362.

LL – буквенно-цифровой идентификатор территориального расположения банка или организации внутри государства. Неактивные организации обозначаются двумя единицами, для тестирования или отладки СВИФТ-соединений LL состоит из двух нулей.

Город в SWIFT коде

КБ «Кубань Кредит» ООО

ПАО «Дальневосточный банк»

DDD – необязательный элемент, представляющий собой код банковского филиала. Если в системе присутствует код головного офиса, значение не устанавливается, а при международных платежах в соответствующем поле указывается XXX. Данный код также часто используется для трансграничных платежей внутри расчетной сети Банка РФ или в рамках межгосударственных соглашений, таких как Таможенный Союз.

Статус в SWIFT коде

ПАО «Юникредит Банк»

ОАО «Сбербанк России»

Сбербанк г. Ставрополь

Полный справочник идентификационных 11-символьных кодов участников SWIFT для внутренних и международных расчетов (СВИФТ БИК) находится на официальном сайте Банка России и Национальной Ассоциации «РОСССВИФТ».

SWIFT-code любого финансового учреждения не считается закрытой (или секретной) информацией и находится в свободном доступе. На официальном сайте любого банка в разделе «Реквизиты» его может узнать (и расшифровать) любой желающий.

В случае регулярных СВИФТ переводов с постоянным отправителем и получателем, а также, если платеж из-за рубежа произведен юридическим лицом, банк может затребовать дополнительные документы для подтверждения наличия или отсутствия признаков коммерческой деятельности. Также банк, принимающий перевод, не является налоговым агентом получателя и не несет ответственности за возможную неуплату налогов и другие нарушения законодательства.

Денежные переводы в страны Европейского Союза и Европейской экономической зоны (ES/EEZ)

Согласно директивы ЕС № 2560/2001, с 1 января 2007 года для осуществления международных платежей, получателем которых являются частные лица, может сложиться ситуация, что SWIFT кода банка будет недостаточно, и будет необходимо дополнительно указать персональный код получателя IBAN (International Bank Account Number). Данная процедура обязательна и в случае банковских переводов из зоны ЕС за ее пределы.

В настоящий момент расчеты с использованием IBAN поддерживает 45 государств, в том числе и за пределами Еврозоны: Грузия, Казахстан, Молдова и другие. Исключение сделано только для РФ – указывать IBAN получателя пока не требуется.

IBAN содержит не более 34 заглавных английских букв и цифр. Пример полных реквизитов:

Нужно отметить, что формально регистрация банков в системе СВИФТ носит добровольный характер, но сегодня использование Swift код – это необходимое требование для проведения международных расчетов, ускорения процессов отправки/получения информации и денежных средств, а также повышения безопасности любых финансовых операций.

SWIFT: как это работает

SWIFT (по-русски называют СВИФТ) — международная банковская система для передачи информации и переводов. Разбираемся, как она работает.

Поделиться

Структура основана в 1973 году, ее учредителями выступило более 200 европейских и американских банков. Головной офис находится в Брюсселе. В настоящие время к системе подключено более 10 000 крупных банков и небанковских организаций, представляющих практически все страны мира. Счет транзакций в сутки идет на миллионы.

Как она работает

С технической точки зрения система представляет собой международную корпоративную сеть, к которой подключены банки и другие пользователи. Она управляется региональными процессорами и операционными центрами.

Взаимодействие между участниками осуществляется на основе финансовых сообщений, а между системой и участниками — на основе системных. Структура сообщений состоит из заголовка, текста и так называемого трейлера (специального кода). Сообщения с компьютеров членов SWIFT поступают в региональный процессор, аккумулируются там и перенаправляются в операционный центр для обработки (анализа корректности, преобразования, идентификации и шифрования), и по ее результатам либо передаются адресатам, либо возвращаются отправителям.

Что такое SWIFT-перевод

Переводы можно осуществлять как с банковского счета, так и наличными. Для этого формируется поручение, которое содержит следующую информацию:

SWIFT-код банка — это уникальный идентификатор членов системы, он состоит из 8-11 символов и включает в себя коды: организации (4 символа), страны (2 символа), региона (2 символа) и отделения (3 символа, является необязательным). Для Сбербанка он выглядит так — SABRRUMM, а для филиала «Петрокоммерц» в Новосибирске PTRBRUMM021.

Достоинства и недостатки системы переводов SWIFT

Это не единственная система денежных переводов, на этом рынке работают и ее конкуренты — «Юнистрим», «Вестерн Юнион» и другие. Однако по сравнению с ними SWIFT обладает рядом преимуществ, среди которых можно отметить следующие:

Среди недостатков стоит отметить:

О других способах переводов за границу читайте в нашей статье.

Переводы через SWIFT на примере «Сбербанка»

Удобно использовать, если нужно перевести деньги другому человеку на зарубежные счета или для выдачи наличными. Условия для перевода:

Также «Сбербанк» осуществляет прием переводов SWIFT из других стран в Россию в следующих валютах: доллары США, евро, британские фунты стерлингов, швейцарские франки, японские йены, китайские юани.

О том, как перевести деньги за границу другими способами, читайте в нашей статье.

Финуслуги — это первая платформа личных финансов, на которой можно открывать вклады, покупать страховки, брать кредиты в разных банках и компаниях, а также инвестировать и управлять своими продуктами 24/7 онлайн в едином личном кабинете.

Что такое swift код банка

Что такое SWIFT-код банка

СВИФТ (SWIFT) – система совершения платежей, передачи банковской информации в международном формате. На сегодня в ней состоят более 10 тысяч банков и корпораций по всему миру. Чтобы однозначно определять участников системы, была создана уникальная кодировка. SWIFT-код присваивается банкам и другим финансовым структурам по всему миру, когда они вступают в Сообщество Всемирных Интербанковских Финансовых Телекоммуникаций (СВИФТ).

SWIFT CODE банка представляет собой шифр по формуле BBBB CC LL DDD, где цифры/буквы означают:

Зачем нужен

SWIFT-код Сбербанка России понадобится для получения денежного трансфера из-за границы. SWIFT-BIC Сбербанка сообщают отправителю платежа вместе с личными данными. Это буквенно-цифровой набор, который однозначно указывает, куда отправится платеж: в какую страну, регион и банк. SWIFT – практически монополист в сегменте банковских международных переводов, без знания кода просто не обойтись.

Кем присваивается

СВИФТ/БИК идентификатор присваивается Сообществом Всемирных Межбанковских Финансовых Телекоммуникаций. Для получения номера администрации финансовой организации необходимо подать документы на вступление и получить одобрение Совета директоров SWIFT. Кодировка присваивается по международной системе стандартизации (ISO 9362 (ISO 9362 — BIC)), страна маркируется по ISO 3166.

Как подключить систему Swift

Перевод денег всегда происходит безналично.

Необходимо обратиться в ближайший банк, который включен в список Swift и создать сообщение. Данные заполняет отправитель буквами латинского алфавита.

Перечень сведений, необходимых для формирования перевода по системе Swift:

Не допускаются ошибки.

Отозвать платеж для корректировки возможно, если ошибка обнаружена сразу. Но любое дополнительное действие платное. Как правило, возврат операции штрафуется суммой в размере от 20 до 100 американских доллара ($).

Валюта

Допускается при формировании платежа использование любой национальной валюты.

Поэтому, переводить средства можно как в валюте, установленной государством получателя, так и в любой другой. Но несовпадение валют в процессе транзакции повлечет участие в процессе перевода третьей стороны – банка-корреспондента, а значит – потребуется доплатить некоторую комиссию. Индивидуальный Swift code сторонней организации следует указать в сообщении отправителя.

Комиссия

Процент за использование Swift определяется в зависимости от планируемой к отправлению суммы. Обычно она составляет не более 0,1 – 2%. Любые ответы относительно конечного размера комиссии можно получить от оператора перед созданием перевода.

Сроки

От момента передачи данных в банковскую систему до зачисления средств на банковский счет получателя проходит около 1 суток.

При участии в транзакциях третьих финансовых организаций время передачи данных увеличивается.

Также время передачи данных зависит от их скорости обработки банком получателя. Максимально время ожидания перевода не превышает 5 дней, а среднее время обработки данных составляет 2 или 3 дня.

Ограничения

Законодательством России, в частности, Федеральным Законом №1783 предусмотрено, что размер суммы, зачисляемый на счет иностранного банка, не может превышать 5 000 американских долларов ($) в сутки. Сверхлимитный размер отправления необходимо подтвердить официальными документами.

Тарифы

Внешние переводы иностранной валюты со счета или без открытия счета в пользу клиентов других банков

| П/п | Услуга | Тариф |

| 1 | Переводы в пользу клиентов других банков в долларах США, евро, фунтах стерлингов за исключением п. 2 | 1,3% от суммы, мин. 30, макс. 300 единиц валюты |

| 1.1 | Для Клиентов «Private Banking»* переводы в пользу клиентов других банков в долларах США, евро, фунтах стерлингов за исключением п. 2.3.2. | 1% от суммы,мин. 20, макс. 200 единиц валюты |

| 2 | Перевод в Китай в долларах США | 0,5% от суммы, мин. 35 долларов США |

| 3 | Перевод в Японию в японских йенах | 0,5% от суммы, мин. 5 тыс. японских йен |

| 4 | Перевод средств в валютах, отличных от валют, указанных в п.п. 1 — 3 | 1,3% от суммы, мин. 40 евро |

| 5 | Дополнительное вознаграждение, взимаемое при указании неполных реквизитов для отправки перевода | к основному тарифу + 10 единиц валюты |

| 6 | Изменение платежных реквизитов после отправки перевода, аннуляция платежного поручения, запросы в другие банки, по отправленным переводам, розыск средств | 60 единиц валюты перевода |

Комиссии банка, указанные в Таблице. взимаются в рублях по курсу Банка России или в валюте перевода.

Комиссии, указанные в Таблице также применимы к операциям, совершаемым по счетам срочных вкладов.

Переводы, указанные в разделах 3 и 4 осуществляются только со счетов клиентов, открытых в рублях РФ, в долларах США, евро, фунтах стерлингов Соединенного королевства, Швейцарских франках, по курсу банка по предварительному согласованию.

* Услуга доступна в подразделениях «М» (указаны в Тарифном сборнике — Приложение 2).

SWIFT-код Сбербанка России и его филиалов

Крупнейшее российское банковское учреждение – Сбербанк. С декабря 2014 года он предоставляет клиентам услуги по передаче конфиденциальной информации с помощью системы СВИФТ в различных форматах (внутри России и между государствами). Основание для предоставления услуг – договор с Банком России. Главной целью использования современного банковского продукта – бесперебойная доставка транзакций в адрес получателей. То же самое касается Российской Федерации. Имея разветвлённую структуру филиалов по всей стране, Сбербанк использует систему для улучшения качества передачи информации.

Как узнать СВИФТ-код Сбербанка России, лучше всего расскажут сайты:

Также данные о кодах доступны в международном онлайн-справочнике.

Swift code Сбербанка России в кодированном виде – SABRRUMM. Файл, указанный на странице учреждения в сети Интернет, содержит следующую информацию:

Реквизиты можно найти на официальном сайте