за какой период требуется справка 2 ндфл для получения ипотечного кредита

Документы для оформления ипотеки

Банки предлагают несколько ипотечных программ на выбор. Даже если вы не знаете, какая именно программа подойдет вам, существует базовый и дополнительный набор документов. Если соберете базовый, он пригодится для любой программы.

Ипотека по двум документам

Хотя банк рассматривает заявку по упрощенной схеме, после одобрения потребуется собрать полный пакет документов о недвижимости или представить проект договора для покупки квартиры в новостройке. Также банк может попросить письменно подтвердить наличие первоначального взноса — предоставить выписку со счета, где лежат средства.

Ипотека с полным пакетом документов

Часто для понижения ставки банки запрашивают два вида документов: документы для подтверждения личности заемщика и для подтверждения дохода.

Документы для подтверждения основного дохода. Набор обязательных документов зависит от формы занятости заемщика.

Если сотрудник работает по найму, потребуется:

Адвокаты и нотариусы должны подготовить:

Пенсионеры дополнительно должны представить справку о назначенном размере пенсии.

Требования к документам для ипотеки. Даже если документы подаются дистанционно через личный кабинет, банк накануне сделки запрашивает все оригиналы для сверки данных. Документы должны содержать дату выдачи, обязательные реквизиты, печать (при необходимости), должность лица, их подписавшего.

Документы для программы «Молодая семья»

Участвовать в программе могут семьи, в которых возраст каждого из супругов не превышает 35 лет и которые признаны нуждающимися в жилом помещении.

Для участия в государственной программе потребуется подать в орган местного самоуправления по месту жительства следующие документы:

Документы для программы «Ипотека + материнский капитал»

Это программа льготного кредитования для молодых семей. Участники программы получают ипотечный кредит на покупку готового или строящегося жилья.

Для участия в программе потребуются:

Если на момент подачи документов в банк сертификата на материнский капитал нет, банк примет решение об одобрении заявки на кредит без него. Сертификат обязательно понадобится, когда подаются документы об одобрении покупаемой недвижимости.

Документы для программы «Военная ипотека»

По программе военнослужащие, у которых есть право на получение целевого жилищного займа, могут купить строящееся или готовое жилье — комнату, квартиру, таунхаус или жилой дом с земельным участком.

Чтобы оформить заявку на получение жилищного займа, потребуются:

Что такое справка 2-НДФЛ для ипотеки, за какой период нужна и как её правильно заполнить

Нередко при оформлении кредитного договора банковская организация просит предоставить справку 2-НДФЛ. И если некоторые кредитные предложения допускают оформление долгового договора без нее, то для получения ипотеки такой документ является обязательным. В период сбора пакета документов, для потенциальных заемщиков становится актуальным вопрос, зачем банку эта справку, в какой срок это надо сделать и какую информацию она должна содержать.

Зачем справка 2-НДФЛ для ипотеки

Получив от заявителя, желающего оформить ипотеку, справку 2-НДФЛ, кредитор сможет ознакомиться со следующей информацией:

1. Фиксированный размер заработной платы клиента, желающего оформить ипотеку, которая начисляется ежемесячно (или через другой определенный срок).

2. О месте официального трудоустройства, что уменьшает риск потери платежеспособности до момента погашения задолженности по ипотечному договору.

Справка выступает гарантией того, что все налоги на получение средств оплачиваются, а также производятся обязательные выплаты и взносы в государственный бюджет со стороны работодателя.

Именно на основании данных, которые банк получает из предоставленной справки, проводится оценка платежеспособности потенциального заемщика. Это оказывает прямое влияние на условия кредитования, максимальную сумму займа, дополнительные условия, которые может установить банк, и самое главное – на возможность одобрения заявки.

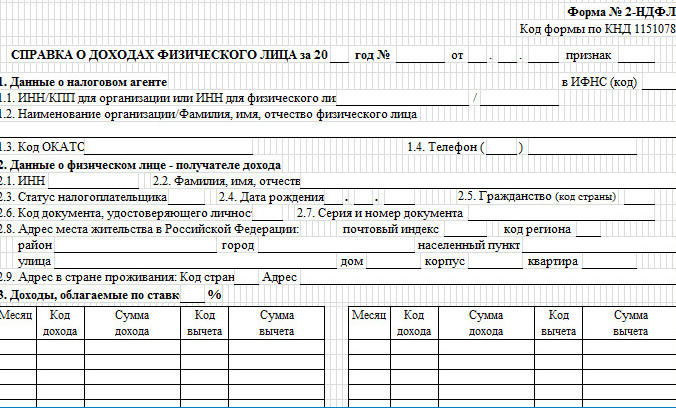

Содержание справки 2-НДФЛ

Чтобы справка о доходах считалась официальной и была принята в отделении банковской организации при подаче заявки на оформление ипотеки, в ней в обязательном порядке должны быть следующие данные:

1. Срок, за который работодатель предоставил справку потенциальному заемщику.

2. Основные данные о месте работы, которые могут потребоваться банку для уточнения уже имеющейся информации или получения новой. Так, должны быть прописаны: наименование рабочей организации, ИНН, КПП, фактический адрес нахождения отделения, где работает получатель, а также контактная информация. Как правило, работодатель точно знает, какие данные необходимо указать.

3. Сведения о потенциальном заемщике (работнике данной организации): полное ФИО без сокращений, дата рождения, наличие гражданства, паспортные данные (серия, номер, код подразделения, дата и место выдачи документа).

4. Налоговая ставка, уплачиваемая работодателем (НДФЛ).

5. Информация о фиксированной сумме заработной платы, вычеты, налоги, комиссии. Чаще всего в справке прописывается начисляемая сумма до вычетов с их указанием. Данные предоставляют по месяцам.

6. Информация о доходах и вычетах за нужный период работы в данной организации.

Документ должен иметь официальную подпись и печать главного бухгалтера и руководителя организации. Без них он не будет принят в банковской организации

За какой период нужна справка 2-НДФЛ

Банк вправе сам установить период, данные о котором должны быть в отражены в запрашиваемом документе. В большинстве случаев просят все расчеты доходов и вычетов за последние 6-12 месяцев. Если потенциальный заемщик работает менее этого срока на последнем месте, данные предоставляются за весь период со дня начала работы. Лучше уточнить требования у сотрудника банковской организации, чтобы не пришлось переделывать документ.

Срок действия справки

Законодателем не установлены временные рамки получения и предоставления рассматриваемого документа. Их устанавливает банк. Большинство кредиторов принимают ее в рассмотрение только в том случае, если она была получена не ранее чем за 30 дней до момента обращения за ипотекой. Однако некоторые банки все же просят максимально свежую справку.

Потому не стоит заказывать ее заранее или хранить длительное время, ведь на ее получение уходит не более 5 рабочих дней.

Справка 2-НДФЛ для ипотеки

Подробнее о справке

Данный документ формирует бухгалтер предприятия, на котором трудится будущий получатель кредита, подписывается лицом, выдавшим займ, и удостоверяется фирменной печатью.

В справке 2-НДФЛ содержатся данные о доходах работника, налоговых вычетах из получаемых им доходов.

Для чего она нужна?

Основное предназначение данного документа – подтверждение источника постоянного дохода, необходимого для погашения кредита. Также он свидетельствует о том, что ее предъявитель устроен на работу официально, при этом деньги будут вноситься регулярно в соответствии с графиком платежей.

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц».

Эту правку могут потребовать не только при оформлении ипотечного займа, но и в других случаях:

Потребовать этот документ могут также в других инстанциях и в случаях, когда необходимо подтвердить источник доходов и их размер.

Возможна ли ипотека без 2-НДФЛ?

Бывают случаи, когда претендент на ипотеку работает без официального трудоустройства. В таком случает получить данную форму невозможно. Серьезные финансовые учреждения стараются не отходить от установленного порядка предоставления займов на покупку недвижимости, так как суммы кредитования довольно высокие, сроки продолжительные, при этом банк должен быть уверен в том, что взятые в долг деньги будут без проблем возвращены.

Но многие финучреждения позволяют своим заемщикам воспользоваться возможностью получения займа с оформлением справки о получаемых доходах по форме, разработанной банком. В этом случае нужно знать, что процентная ставка по ипотеке будет на порядок завышена, так же как и размер первого взноса.

После рассмотрения этого документа менеджер по кредитованию сможет оценить платежеспособность заявителя, уровень доходов, регулярность их получения. Данные о размере зарплаты необходимы для расчета суммы ипотечного займа. Если получаемые клиентом ежемесячные доходы по предоставленным документам будут не настолько высокими для предоставления займа на крупную сумму, его выдачу с минимальным взносом банк может не одобрить.

Что делать, если невозможно получить справку?

Если получить форму 2-НДФЛ нет возможности, не стоит идти на хитрость, и доставать липовую справку в надежде, что банк не проверит размер доходов заявителя. Кредиторы подходят к проверке предоставленных документов серьезно, и зачастую осуществляют эту процедуру в два этапа. Сначала этим вопросом занимается кредитный инспектор. Он проверяет подлинность документа, подписей, печатей, адресных данных предприятия, указанных в справке и др. Далее проверку осуществляет служба безопасности. Сотрудник банка может позвонить в бухгалтерию предприятия получателя займа, чтобы проверить, соответствует ли размер зарплаты, указанной в справке, с озвученной бухгалтером фактически получаемой работником суммой. Поэтому не стоит рисковать, тем более, что в некоторых банках есть возможность все же получить займ на более мягких условиях. При этом не обязательно иметь приличный стаж работы, постоянную регистрацию при получении ипотечного займа.

Если предоставить банку справку 2-НДФЛ нет возможности, можно подать другие документы, подтверждающие платежеспособность клиента:

Сегодня уже не редкость ипотека без справок. Но следует учесть, что проценты по такому кредитованию также будут довольно высокими. А получить займ на приобретение жилплощади можно, если сумма первоначального взноса будет составлять в пределах 35-50% и более.

Также можно получить ипотечную ссуду, воспользовавшись материнским капиталом – без предоставления этой формы.

За какой период необходима справка 2-НДФЛ?

Каждый банк имеет свои требования по периоду, за который нужно подтвердить доходы. Одним нужно знать размер зарплаты за полгода, другим кредиторам – за 1год. Поэтому уточнять эту информацию желательно непосредственно в банке, который предоставляет кредит.

Сроки изготовления документа

Количество запросов на получение данной формы сотрудником компании не ограничивается.

По его требованию справку должны выдать на протяжении трех рабочих дней.

Сроки действия справки

Форма 2-НДФЛ должна быть свежей. Банк должен убедиться в платежеспособности клиента на момент обращения за ипотечным кредитом. Поэтому справка, взятая в сентябре, не подойдет для предоставления кредитору при оформлении займа, к примеру, в декабре. Необходимо уточнить эту информацию у кредитного менеджера банка или задать этот вопрос через горячую линию финансового учреждения, в котором будет оформляться ипотека.

Справка 2 НДФЛ для получения кредита

Список документов, которые требует банк для получения кредита внушителен, и далеко не последнее место в нем занимает справка 2 НДФЛ для кредита, поскольку часто является одним из основных документов. Данная справка показывает размер вашего дохода, тем самым демонстрируя платежеспособность, что важно для банка, выдающего потребительский кредит.

По справке будет видно, сколько денег вы получаете. Это важно, поскольку по правилам, банки не могут выдать вам кредит, если ежемесячный платеж составляет более 45% общего заработка.

3 последние буквы аббревиатуры обозначают – доход физических лиц. Его размер в России составляет 13% дохода каждого работника. Исчисляется он из каждой заработной платы. Если нужна справка 2 НДФЛ для кредита, то получить ее можно в бухгалтерии организации, сотрудником которой вы официально являетесь.

Что собой представляет справка 2 НДФЛ для кредита?

На основе этого документа банк получает информацию о платежеспособности клиента, а именно:

В документе указываются:

За какой период нужна справка 2 НДФЛ для кредита

Период 2 НФЛ для кредита банки запрашивают разный. Например, Сбербанк требует предоставление информации о зарплате за 6 месяцев.

Как сделать справку 2 НДФЛ для кредита?

Всем тем, кто официально трудоустроен и получает все деньги официально получение справки не сулит никаких сложностей. Однако часто работодатели выплачивают часть заработка «в конверте», а официальный доход крайне мал, другие и вовсе трудоустроены неофициально. Что делать в таких случаях?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

Если вы подаете заявление в несколько банк на протяжении какого-то времени, нужно знать, сколько действительна справка 2 НДФЛ для кредита. Однако это зависит от банка. Один может потребовать документ недельной давности, тогда как другого удовлетворит справка, взятая вами полтора месяца назад.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

Способы подтверждения дохода

К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе). Каждая из них имеет свои плюсы и минусы.

Справка о доходах по форме 2-НДФЛ

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц». Документ выдается в бухгалтерии предприятия, где работает заемщик, и содержит сведения обо всех выплатах и удержанных налогах и вычетах за определенный период времени (как правило, за год). Форма визируется руководителем и скрепляется печатью организации.

Справка 2-НДФЛ — самый предпочтительный для банка способ подтверждения платежеспособности. Она доказывает наличие постоянного официального дохода и (косвенным образом) стабильность организации-работодателя. Подлинность справки можно проверить в налоговых органах. Поэтому наличие документа практически всегда открывает доступ к заемным средствам. Правда, при одном условии – если размер указанных доходов соотносится с размером ипотеки.

Единственный минус формы 2-НДФЛ – то, что она не всегда отражает истинный уровень заработной платы. Поскольку во многих организациях используются «серые» схемы расчетов, реальный доход часто не соответствует заявленному в справке, что может снизить сумму ипотечного кредита.

Индивидуальные предприниматели подтверждают свои доходы формой 3-НДФЛ, которая представляет собой налоговую декларацию на доходы физических лиц. Перед подачей в банк документ заверяется в налоговых органах.

Справка по форме банка

Это второй по распространенности документ, с помощью которого заемщик может подтвердить свою платежеспособность. Он актуален для клиентов, которым заработную плату частично или полностью выдают, что называется, в конверте. Каждый банк самостоятельно разрабатывает форму и определяет, какие данные должен предоставить заемщик. Как правило, в справке содержатся сведения о его должности, стаже, общем доходе, реквизиты предприятия-работодателя, подписи руководителя и главного бухгалтера, печать организации.

Несомненным плюсом такого способа подтверждения финансовой состоятельности является то, что справка по форме банка включает все виды доходов, в том числе и «серые», что может увеличить сумму кредита.

Но есть и минусы: не все руководители соглашаются подписывать документы, подтверждающие нарушение законодательства, опасаясь последствий. Кроме того, поскольку подлинность доходов, указанных в справке, проверить невозможно, банк может отнести заемщика к категории ненадежных и увеличить проценты по ипотеке.

Справка по форме работодателя

Далеко не все кредитные организации соглашаются на такой способ подтверждения платежеспособности, поскольку эту справку обычно выдают предприятия, которые по разным причинам отказываются заполнять форму, предложенную банком. Тем не менее, документ содержит основные сведения по доходу сотрудника, предполагает подпись руководителя и печать.

Справка выдается в максимально короткие сроки, и это, собственно, и является ее главным преимуществом.

Минусы гораздо существенней. Как уже говорилось, не все банки принимают справки по форме работодателя к рассмотрению, поскольку они могут содержать не все сведения, нужные для проверки кредитоспособности. Впрочем, если все необходимые позиции заполнены, по какой форме выполнен документ – банка или работодателя – существенной роли не играет.

Справка о заявленном доходе

Этот документ заемщик заполняет самостоятельно, заверяя его лишь собственной подписью, и волен поставить любую сумму. Однако следует приготовиться к тому, что банк потребует представить дополнительные доказательства вашей финансовой состоятельности. В качестве доказательств подойдут заверенные копии трудовой книжки или трудового договора, выписки с банковских и электронных счетов (для фрилансеров).

Кроме зарплаты банк может учитывать и другие источники дохода (регулярное поступление арендной платы от сдаваемой внаем недвижимости, дивиденды, проценты от депозитов), главное доказать, что поступления не разовые, а постоянные. Подтверждением платежеспособности станут документы на движимое и недвижимое имущество, ценные бумаги самого заемщика, созаемщиков и поручителей и т. д.

Неудобство этого способа в том, что каждый банк выставляет свои условия. Кроме того, чтобы собрать пакет документов, придется попотеть. Например, акционеру потребуется собрать копии учредительных документов и доказать, что его компания приносит прибыль, предоставив налоговую отчетность. А доходы от сдачи в аренду недвижимости будут учитываться только при их документальном подтверждении и уплате всех налогов.