за счет чего растет собственный капитал

Исследование структуры баланса — Собственный капитал

Статьи

Исследование структуры баланса — Собственный капитал

Для любой коммерческой организации абсолютное значение собственного капитала обладает чрезвычайной важностью, являясь фундаментом, на котором зиждется финансовая устойчивость компании. В категорию собственного капитала входят средства, принадлежащие непосредственно компании. С их помощью организация обеспечивает финансирование некоторых активов.

При анализе финансового состояния организации наибольший интерес вызывают динамика и объем собственного капитала. Также как и оборот, данные параметры часто упоминаются в публичной отчетности и пресс-релизах компаний. Увеличение собственного капитала зачастую воспринимается в качестве позитивного сигнала, признаком успешности компании, обретении ею конкурентных преимуществ. Впоследствии роста собственного капитала рыночная стоимость коммерческого предприятия возрастает, оно становится привлекательнее для потенциальных инвесторов, растет уровень доверия среди кредиторов.

Помимо внешнего эффекта изменение собственного капитала оказывает колоссальное влияние на внутренние финансовые характеристики. И уровень рентабельности, и ликвидность, и общая финансовая устойчивость компании напрямую зависят от данного показателя.

Причины роста собственного капитала

Абсолютная величина уставного капитала зачастую демонстрирует позитивную динамику из-за дополнительных капиталовложений со стороны акционеров. Вложения могут принимать форму дополнительных взносов, сумм полученных через покупку очередной эмиссии акций, либо внешних вливаний во время слияний компаний.

Увеличивая уставной капитал, менеджмент обращает внимание внешних субъектов на высокий уровень деловой активности коммерческой организации.

Если говорить о приросте добавочного капитала, то его увеличение (как, впрочем, и снижение) обусловлено переоценкой имеющихся основных средств. В отличие от уставного, добавочный капитал не оказывает своей динамикой существенного влияния финансовое состояние компании. Переоценка фондов всего лишь способствует изменению абсолютной величины и доли собственного капитала в общем объеме имеющихся в наличии пассивов. Но корректировка стоимости добавочного капитала и активов, в отличие от эмиссии акций, не приводит к созданию новых финансовых источников для поддержки текущих операций фирмы.

Прирост добавочного капитала, как источник роста собственного капитала, менее приоритетен, чем увеличение уставного или накопленного капитала. Данный инструмент не подходит для улучшения финансовой устойчивости.

Практический пример. Почему доля собственного капитала в пассивах – ненадежный источник информации о финансовом состоянии предприятия

Менеджмент Компании А декларирует высокий уровень финансовой прочности предприятия, основываясь на существенной доле собственного капитала в накопленных пассивах. Данный показатель в последнем отчете достиг 76%.

| Позиция баланса | 1.IV.2015 | 1.VII.2015 | 1.X.2015 | 1.I.2016 |

| Общие внеоборотные активы | 46 852 256 | 46 325 871 | 46 380 652 | 46 401 008 |

| Имеющиеся запасы | ||||

| – включая материалы и сырье | 253 411 | 308 443 | 310 521 | 351 004 |

| Незавершенное производство | 200 459 | 211 488 | 212 147 | 292 774 |

| Стоимость готовой продукции | 128 238 | 135 799 | 180 075 | 173 689 |

| Общая дебиторская задолженность | 3 288 046 | 3 089 239 | 3 790 508 | 3 975 200 |

| Сумма выданных авансов | 340 873 | 328 085 | 325 726 | 366 759 |

| Денежные средства | 398 085 | 392 598 | 400 091 | 410 877 |

| Прочие оборотные активы | 1 840 982 | 1 883 478 | 597 487 | 751 186 |

| Суммарные оборотные активы | 6 450 094 | 6 421 130 | 5 816 555 | 6 321 489 |

| Баланс | 53 302 350 | 52 747 001 | 52 197 207 | 52 722 497 |

| Объем уставного капитала | 35 950 000 | 35 950 000 | 35 950 000 | 35 950 000 |

| Объем добавочного капитала | 32 820 500 | 32 820 500 | 32 820 500 | 32 820 500 |

| Объем накопленного капитала | -27 692 582 | -27 500 621 | -28 739 080 | -28 711 430 |

| Суммарный собственный капитал | 41 077 918 | 41 269 879 | 40 031 420 | 40 059 070 |

| Суммарные долгосрочные обязательства | 0 | 0 | 0 | 0 |

| Суммарные краткосрочные обязательства | 12 851 900 | 12 418 669 | 14 008 952 | 14 441 803 |

| Баланс | 53 929 818 | 53668548 | 54 040 372 | 54 500 873 |

| Отношение собственного капитала к суммарным пассивам | 76,16% | 76,89% | 74,07% | 73,50% |

| Отношение краткосрочных обязательств | 23,81% | 23,14% | 25,92% | 26,5% |

| Структура собственного капитала | ||||

| Уставной капитал | 87,5% | 87,1% | 89,8% | 89,7% |

| Добавочный капитал | 79,9% | 79,5% | 82% | 81,9% |

| Накопленный капитал | –67,4% | –66,6% | –71,8% | –71,6% |

| Общий итог | 100,0% | 100,0% | 100,0% | 100,0% |

При анализе составных частей собственного капитала можно обнаружить, что собственные средства компании достигают значительных положительных значений исключительно благодаря имеющемуся объему добавочного капитала. В то же время результаты деятельности предприятия, выраженные в отрицательных значениях накопленного капитала, нельзя назвать удовлетворительными. Более того, отрицательные значения достигают почти половины суммарных активов. Вывод: финансовая устойчивость компании находится под вопросом.

Сокращение накопленного капитала

Уменьшение абсолютных значений накопленного капитала может быть вызвано убыточной деятельностью компании, либо изъятием средств из фондов для финансирования деятельности. Если накопленный капитал вышел в минус, это означает, что убытки в текущем отчетном периоде и за прошлые годы выше средств в фондах компании и накопленной прибыли.

Для финансового анализа абсолютные и относительные показатели накопленного капитала имеют определяющее значение, поскольку это ключевой источник прироста собственного капитала. Также накопленный капитал играет роль индикатора результатов деятельности организации, отражая ее прибыльность. При росте накопленного капитала финансовое состояние компании находится на приемлемом уровне в текущем периоде и с большой долей вероятности сохранит позитивный тренд в ближайшем будущем.

Если у накопленного капитала наблюдаются тенденции к сокращению, значит, компания начинает ускоренными темпами растрачивать результаты собственной деятельности. При достаточно длительном падении, абсолютная величина убытков способна превысить размер собственных средств, что в свою очередь снижает уровень финансовой устойчивости.

Признаком серьезных проблем в финансовом благополучии предприятия, вызванным отрицательным значением собственного капитала, являются чрезмерный уровень кредиторской задолженности. Наблюдаются задержки зарплат персонала, рост задолженности перед бюджетом, просроченные платежи за использованные кредитные средства. Поскольку компания не способна привлечь внутренние финансовые источники для финансирования текущей деятельности, приходится снижать оборачиваемость текущих пассивов и наращивать задолженность. Новые кредиты, как возможный вариант исправления ситуации, привлекать становится все сложнее, поскольку текущие финансовые показатели настораживают кредиторов. Превышение накопленной задолженностью критических нормативов неизбежно приводит к штрафным санкциям, дополнительно увеличивающим убыточность компании.

Меры по оптимизации убыточных предприятий

Из вышесказанного следует, что предприятие, допустившее снижение собственного капитала до отрицательных величин, с каждым днем будет ухудшать свое положение, если не будут предприняты неотложные меры по оптимизации прибыльности. Для разработки стратегии улучшения финансового состояния необходимо выделить действенные рычаги оптимизации, проведя структурный анализ затрат и прибыльности. Если величина убытков достигла крайне высоких значений, придется идти на радикальные меры, вплоть до сокращения производственных фондов.

Увеличив обороты имеющихся активов, компания сможет поддерживать в течение некоторого времени платежеспособность. Чаще всего в подобных ситуациях прибегают к таким действиям:

Если компания осуществляет целенаправленную оптимизацию оборотного капитала, единовременно высвобожденные средства поддержат платежеспособность, но улучшить финансовое положение можно только через достижение прибыльности от текущей деятельности.

Несмотря на общую негативную оценку сокращения собственного и накопленного капитала, существует несколько важных уточнений. При снижении отношения собственного капитала к объему пассивов, рост абсолютного значения собственного капитала является скорее благоприятной тенденцией. Также не стоит переоценивать роль повышенных темпов роста кредиторской задолженности. При правильном использовании, заемные средства оказывают позитивное воздействие на рентабельность собственного капитала.

Какие факторы влияют на собственный капитал

Факторы, которые оказывают существенное влияние на структуру капитала, экономистами принято разделять на два основных типа в зависимости от их возникновения

К подобным факторам относятся те, которые можно назвать специфическими для каждой конкретной компании, определяющиеся порядком ее деятельности. Это внутренние моменты компании — особенности управления, стадии развития и тому подобное — которые

К таким факторам принято относить внешнее влияние на деятельность фирмы и ее финансовую политику. Как правило, это влияние связано с экономикой, политикой, законотворчеством и даже менталитетом народа, уже не говоря о таких непосредственных фактах, как уровень развития региона (или страны в целом), где функционирует компания.

К внешним факторам можно отнести следующие моменты:

В зависимости от рынка, на котором действует компания, может существовать неравенство стартовых возможностей по привлечению финансирования разных участников этого процесса.

Поскольку выплаты, которые касаются заемных средств, принято вычитать из налогооблагаемого дохода, тогда как дивиденды по займам — наоборот, отсюда вытекает интересная закономерность. Она связана с тем, что чем выше уровень ставки налога (конкретно — на прибыль), тем компании будет выгоднее применять заемное финансирование.

На первый взгляд, его вполне можно отнести к внутренним факторам. Однако, поскольку он присваивается рейтинговым агентством после анализа функционирования компании, а, значит, сторонней организацией, логичнее считать его внешним фактором.

Следует понимать, что одним из главных внешних факторов, на основе которых формируется структура капитала больших компаний, можно назвать еще и некоторые макроэкономические детерминанты (уровень инфляции, ставка рефинансирования и тому подобное).

Вопрос-ответ

Вопрос: Приводит ли выпуск облигаций к увеличению собственного капитала предприятия?

Ответ: Собственный капитал предприятия – совокупность активов организации. Существуют различные подходы к расчёту данной величины. К примеру, существуют методические рекомендации, утвержденные для кредитных организаций (Положение Банка России от 04.07.2018 N 646-П), страховщиков (Указание Банка России от 03.09.2018 N 4896-У). Так, в положении 646-П указано, что в состав источников добавочного капитала включается субординированный облигационный заем.

Порядок размещения (выпуска) облигаций зависит от организационно-правовой формы предприятия. Для ООО положения урегулированы ст.31 ФЗ от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», для АО – ст.33 ФЗ от 26.12.1995 N 208-ФЗ «Об акционерных обществах».

Важно понимать, что облигации – это инструмент займа, то есть юридическое лицо привлекает денежные средства под определённый процент. Полагаю, что увеличение собственного капитала напрямую увязано не с самим фактом размещения облигаций, а дальнейшего использования денежных средств. Если они будут использованы для пополнения активов, произойдёт и рост капитала. Если для погашения долгов – нет.

Финанализ для бухгалтеров: как по отчетности понять состояние компании

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

№ примечания

Причина снижения коэффициента общей ликвидности

Выявление причины по данным отчетности

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

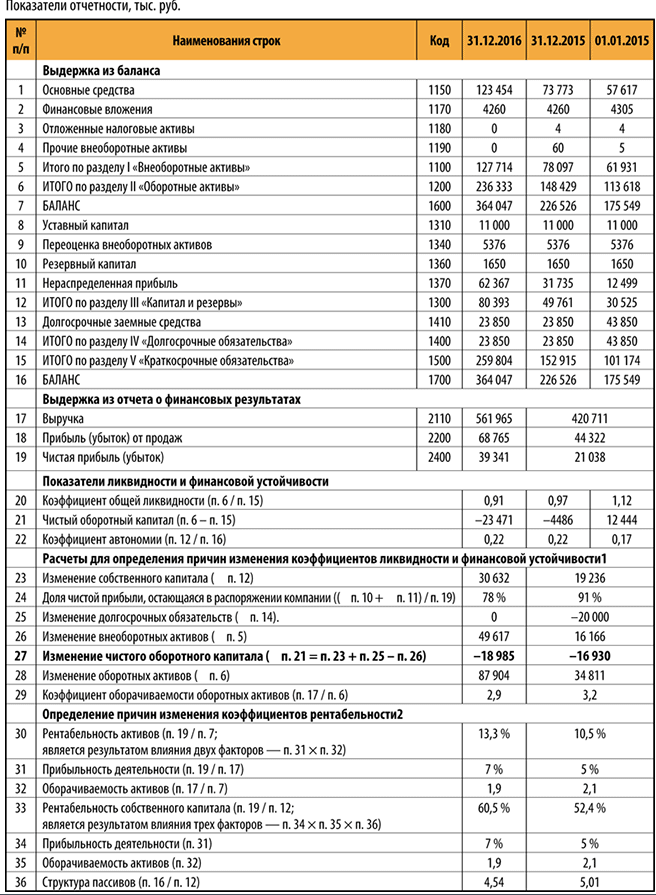

Определяем причины изменения финансовых показателей по данным отчетности.

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.