зачет переплаты пеней в счет налога проводки

Бухгалтерские проводки по штрафам и пеням

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает

Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

Основанием для выполнения проводок по пеням или штрафам, начисляемым к уплате в бюджет, служат документы с суммами этих платежей, выставляемые налоговым органом:

Для налогоплательщика они представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога.

По каким налогам пени и штрафы Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

Корреспондирующим счетом для налоговых санкций станет счет 68, на котором для каждого из налогов (взносов) в аналитике следует выделить и пени, и штрафы.

Начисление санкций в пользу налоговых органов, таким образом, отобразится записью Дт 99 (91) Кт 68, а проводка по уплате штрафа или пеней будет выглядеть так: Дт 68 Кт 51.

Если же плательщиком санкций в адрес юрлица оказывается налоговый орган, то бухгалтерские записи в этом случае окажутся аналогичными применяемым при расчетах по подобным платежам, возникающим по договорным взаимоотношениям с иными контрагентами:

Отнесение на счет 99 такого дохода Планом счетов бухучета не предусмотрено. Использование же в этой проводке счета 91 свидетельствует о предпочтительности отражения через счет 91 и налоговых санкций, уплачиваемых налогоплательщиком, поскольку это обеспечивает более удобное сопоставление доходов и расходов.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

Можно ли переплату по пеням зачесть в счет уплаты налога

Если у компании есть переплата по налогу, ее можно либо вернуть, либо зачесть в счет будущих платежей по тому же или другому налогу. Такое право дает статья 78 Налогового кодекса РФ. Переплата может образоваться не только по налогу, но и по пеням. Ее тоже можно вернуть или зачесть в счет налога, т.к. для пеней действуют все те же правила (п. 14 ст. 78 НК РФ).

Расскажем о нюансах, которые при этом нужно знать.

Зачет только по налогу соответствующего бюджета

Если переплата по пеням относится к федеральному налогу, то зачесть ее можно только в счет федерального налога. Если к региональному – в счет регионального, а если к местному – в счет местного.

Так, «лишние» пени по НДС можно зачесть в счет налога на прибыль, а в счет земельного налога нельзя, потому что НДС и налог на прибыль – это федеральные налоги, а земельный – местный.

К какому уровню относится тот или иной налог можно посмотреть в статьях 13, 14 и 15 Налогового кодекса РФ.

«Срок годности» переплаты – 3 года

Успеть подать заявление на возврат или зачет переплаты по пеням нужно в течение трех лет со дня уплаты (п. 5 ст. 78 НК РФ). Иначе излишки пропадут, и вернуть их будет невозможно.

Не надейтесь на налоговую инспекцию, не в ее интересах информировать вас о переплате. Если ИФНС стало известно, что у компании образовалась переплата, налоговики обязаны об этом сообщить в течение 10 дней (п. 3 ст. 78 НК РФ). Но если они этого не сделают, пусть даже им было известно о переплате, и в течение трех лет организация так о ней и не узнает, то это ничего не меняет для налогоплательщика.

Трехлетний срок от этого не продлевается, и переплата «сгорает». Суды при этом встают на сторону налоговой инспекции (определения Верховного суда РФ от 19.03.2019 № 304-ЭС19-1659, от 30.08.2018 № 307-КГ18-12491).

Чтобы вовремя выявить переплату и не потерять деньги, самостоятельно отслеживайте состояние расчетов с бюджетом и регулярно проводите сверки с налоговой инспекцией.

Лучше изначально не допускать переплат в бюджет, ведь таким образом вы фактически кредитуете государство, в то время как эти деньги могли остаться в обороте компании и принести пользу.

Чтобы не допускать таких ситуаций, отдайте бухгалтерию на аутсорсинг в 1С-WiseAdvice, и в бюджет ни уйдет ни одного лишнего рубля.

Зачет переплаты только за себя

Любая организация имеет право заплатить налоги за другое лицо, но направлять на эти цели свою переплату нельзя. Ее можно зачесть только в счет своих же налогов, это подтверждает письмо Минфина от 06.03.2017 № 03-02-08/12572. Если нужно заплатить налоги за кого-то другого, то придется внести для этого свои деньги.

В первую очередь погашается недоимка

Если у организации есть долги по налогам соответствующего уровня за последние три года, то сначала налоговики направят переплату по пеням на погашение этой недоимки, а уже потом проведут зачет пеней в счет налога по желанию налогоплательщика.

Для того, чтобы направить переплату на погашение недоимки, налоговикам даже не нужно заявление от налогоплательщика, они сделают это автоматически, как только им станет известно, что есть переплата. Если недоимки есть по нескольким налогам, налоговики сами решат, какие долги погашать в первую очередь.

Как зачесть переплату по пеням в счет налога: порядок действий

Напишите заявление о зачете и направьте его в налоговую инспекцию в бумажном или электронном виде с ЭЦП. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. Налоговая инспекция может при этом назначить сверку.

В течение 10 дней со дня получения заявления или подписания акта сверки налоговый орган примет решение о зачете или об отказе и сообщит о нем в письменной форме в течение 5 дней.

Учитывайте срок рассмотрения заявления, если хотите зачесть переплату в счет другого налога. Если подать заявление в последний момент, пока заявление рассматривают, срок уплаты налога может истечь, и налоговая начислит пени.

Как отразить зачет переплаты налога по УСН-налогу в 1С?

После сверки с ИФНС выявлена переплата по УСН. Налоговая вернула только часть переплаты, погасив пени по этому же налогу. Включается ли возврат переплаты в доходы по УСН и как отразить эти операции в 1С?

Нормативное регулирование

При получении заявления о возврате переплаты по налогу инспекция проверит по данным своего учета наличие переплаты, а также задолженности по платежам в бюджет. Если подтвердится, что есть переплата и долги по другим платежам в бюджет, сначала погашается задолженность за счет излишне уплаченной суммы. И только затем остаток переплаты вернут (п. 6 ст. 78 НК РФ).

Зачет переплаты в счет погашения задолженности (перед ее возвратом из бюджета) налоговый орган осуществляет самостоятельно в одностороннем порядке: от налогоплательщика никаких действий не требуется (п. 5 ст. 78 НК РФ).

Учет в 1С

По результатам сверки с ИФНС у Организации числились:

По заявлению организации на возврат переплаты ИФНС:

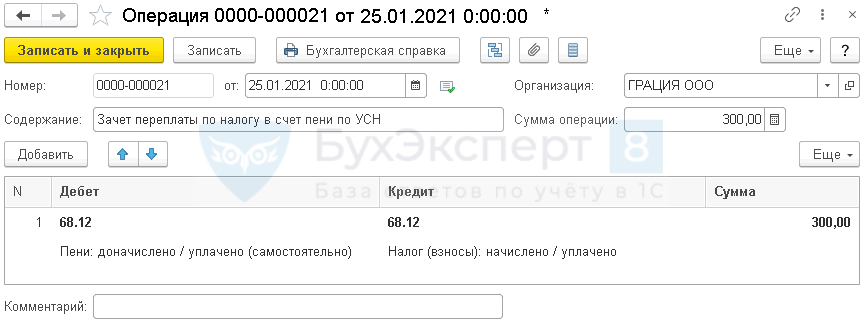

Шаг 1. Зачет переплаты по налогу в счет погашения долга по пеням отразите на дату решения о зачете. В проводках для счета 68.12 выберите соответствующие виды платежей в бюджет документом Операция, введенная вручную ( Операции — Операции, введенные вручную — Создать — Операция ).

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

Получите понятные самоучители 2021 по 1С бесплатно:

Значения основных Видов платежей в бюджет (фонды) :

Данная аналитика применяется для заполнения регламентированных и стандартных отчетов.

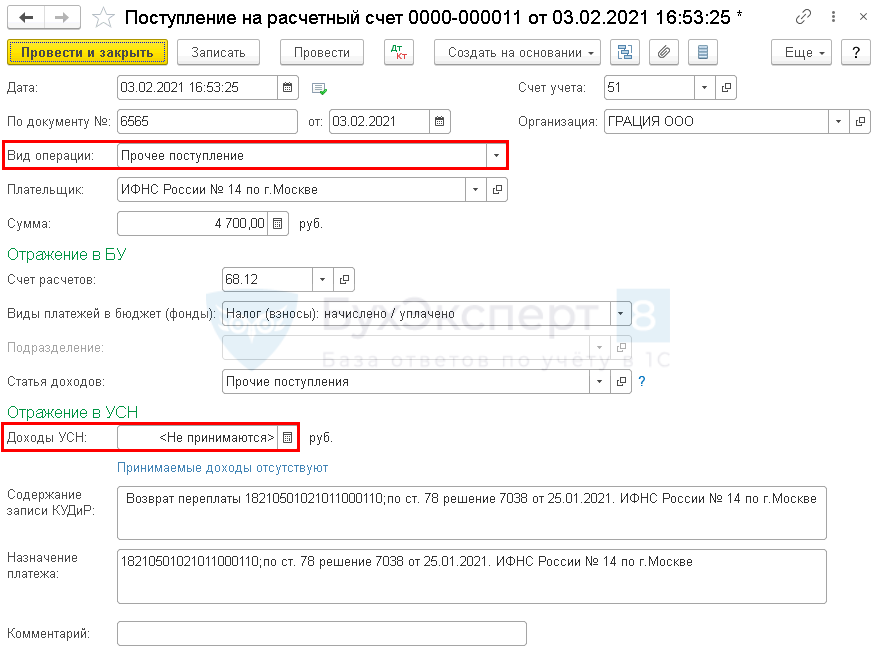

Шаг 2. Возврат переплаты отразите документом Поступление на расчетный счет вид операции Прочее поступление ( Банк и касса — Банковские выписки — кнопка Поступление ).

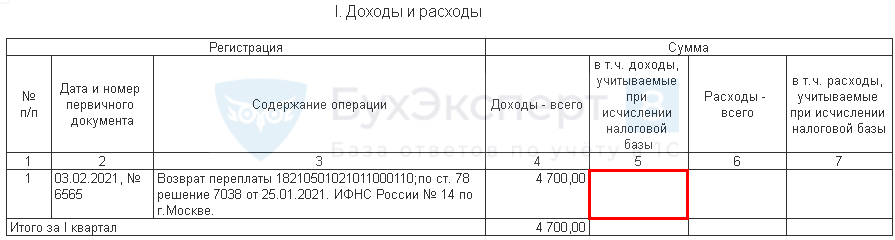

Возвращенная сумма излишне уплаченного налога не учитывается при определении налоговой базы по УСН, т. к. не является экономической выгодой (п. 1 ст. 41 НК РФ, Письмо Минфина РФ от 22.06.2009 N 03-11-11/117).

В отчете Книга доходов и расходов УСН ( Отчеты — Книга доходов и расходов УСН ) операции по зачету и возврату налога не отражаются.

Шаг 3. Проверьте расчеты по налогу с помощью отчета Оборотно-сальдовая ведомость по счету 68.12 с аналитикой Виды платежей в бюджет (фонды) ( Отчеты — Оборотно-сальдовая ведомость по счету ).

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Что делать с переплатой по налогам в 2021 году: памятка для бухгалтера

Если налогоплательщик переплатил налог, то инспекция может вернуть деньги на расчетный счет, зачесть в счет недоимок или будущих платежей. Главное, не проморгать срок исковой давности и успеть распорядиться переплатой. Тем более с новыми правилами вернуть или зачесть переплату стало намного проще. Расскажем, как это сделать.

Откуда берется переплата

Обычно переплата возникает по следующим причинам:

1. Со стороны налогоплательщика :

2. Со стороны инспекции :

Как узнать о наличии переплаты

Обнаружить переплату могут инспекторы или сам налогоплательщик.

Если излишек на лицевом счете обнаружили инспекторы, они должны сообщить об этом налогоплательщику в течение 10 рабочих дней. Но на практике ИФНС не спешит уведомлять о переплатах, чтобы не минусовать показатели своей работы. Ведь санкций за неуведомление налогоплательщиков не предусмотрено.

Поэтому компаниям (ИП) лучше проявлять инициативу самим, и регулярно проводить сверку расчетов с бюджетом. Тогда наличие переплаты можно будет выявить по акту сверки, который поступит из ИФНС.

Что можно сделать с переплатой

Поступить можно следующим образом:

1. Зачесть переплату в счет будущих платежей.

Для этого нужно подать в инспекцию заявление по форме КНД 1150057 (приложение № 9 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

2. Вернуть деньги на расчетный счет.

Для этого тоже нужно подать заявление, только другой формы — КНД 1150058 (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

Заявление в ИФНС можно представить любым удобным способом: через Личный кабинет налогоплательщика, по ТКС, почтой или принести в инспекцию лично.

Решение о зачете переплаты или отказе в зачете налоговики должны вынести в течение 10 рабочих дней.

Если подано заявление на возврат — его тоже будут рассматривать 10 рабочих дней. Затем в течение 5 рабочих дней налоговики должны известить налогоплательщика о своем решении. Если оно положительное — переплату вернут на счет в течение одного месяца.

Базовые правила зачета / возврата переплаты

В 2021 году действуют следующие правила зачета / возврата излишне уплаченных сумм в бюджет:

1. Переплату нельзя вернуть, если есть задолженность перед бюджетом.

Получив заявление от налогоплательщика контролеры сначала проверят состояние расчетов с бюджетом. Если у налогоплательщика есть недоимки, набежали пени, висят неоплаченные штрафы, то эти долги погасят за счет переплаты. Если после погашения всех обязательств деньги еще остались — их вернут на расчетный счет заявителя.

2. Зачет нельзя провести при наличии долгов перед казной.

Работает та же схема. Нельзя зачесть излишек в счет будущих платежей, если есть долги перед бюджетом Сначала налоговики погасят все недоимки, а уже потом зачтут остаток средств (при его наличии) в счет будущих платежей.

3. Переплату можно зачесть в счет налога любого уровня.

Например: направить переплату по федеральному налогу в счет будущих платежей по региональному налогу.

Важно: это правило заработало с 01.10.2020, но его можно применить к переплатам, которые образовались до этой даты.

4. Зачет переплаты не работает между разными видами страховых взносов.

Например: нельзя излишек по взносам на медстрахование направить в счет будущих платежей по пенсионному страхованию.

5. Можно вернуть переплату по взносам на пенсионное страхование, даже если ПФР уже разнес суммы по лицевым счетам физлиц.

Возврат не проведут только в том случае, если физлицу, на лицевой счет которого была распределена переплата, уже назначена пенсия.

6. Для возврата или зачета переплаты по НДФЛ действует особый порядок.

Свободно распоряжаться переплатой по НДФЛ работодатель не вправе. Ведь это не его деньги, а деньги физлиц, с которых ошибочно был удержан налог в большей сумме. Поэтому при излишнем удержании налога корректировать ошибки нужно внутри предприятия. То есть в следующем месяце перечислить в бюджет меньше налога, а физлицам вернуть на личные счета излишне удержанные суммы.

Если же организация (ИП) по ошибке перечислила в бюджет собственные средства (то есть перевела деньги до того, как удержала их с дохода работников), то эту сумму можно вернуть или зачесть в счет будущих платежей. Но только не в счет НДФЛ. Так как денежный излишек не удержан с дохода физлиц, а принадлежит налоговому агенту.

7. Нельзя произвести зачет или возврат переплаты, если истек срок исковой давности.

Срок для зачета или возврата переплаты — три года со дня уплаты налога. Если этот срок истек, то в ответ на обращение налогоплательщика инспекторы вынесут решение об отказе.

Однако можно попытаться оспорить это решение в суде. Дело в том, что по ГК РФ срок исковой давности начинает течь с даты, когда налогоплательщик узнал о переплате.

Например: сумму налога по УСН можно признать излишне уплаченной только с даты подачи декларации за год. А дата внесения авансовых платежей не является датой возникновения переплаты по упрощенному налогу. Поэтому, если с даты подачи декларации три года еще не прошли, есть шанс отстоять свои интересы в суде.

Как проводится зачет налогов и взносов?

Как зачесть переплату в счет недоимки по налогам и взносам? Какие нюансы проведения зачета нужно учитывать компаниям?

Зачет излишне уплаченных налогов проводится «котловым» методом. То есть переплату по налогам, пеням и штрафам можно зачесть в счет недоимки любого налога, независимо от его вида: федеральный, региональный или местный налог. Например, переплату по налогу на прибыль можно зачесть в счет пени по транспортному налогу, а штрафы по НДС можно зачесть в счет переплаты по земельному налогу. Зачет может проводиться по налогам любого вида.

Таким образом, в большинстве случаев зачитывать переплату «котловым» методом легче и выгоднее компаниям.

Как мы уже отмечали, особняком стоят страховые взносы. Их нельзя зачитывать вместе с налогами. В этой части правила зачета страховых взносов не меняются.

Зачет по страховым взносам можно по-прежнему проводить только в разрезе внебюджетных фондов. Нельзя зачитывать недоимку по страховым взносам в счет переплаты по другим налогам (п.1.1 ст.78 НК РФ).

Правила проведения зачета налогов и взносов

Излишне уплаченные налоги, страховые взносы, а также санкции компания вправе зачесть в счет имеющейся недоимки по другим налогам и страховым взносам либо направить в счет будущих платежей.

Сразу отметим, что за несвоевременное проведение зачета налогов и страховых взносов, никаких санкций у налоговиков нет. То есть нельзя с них взыскать проценты, как например, это можно сделать при несвоевременном возврате переплаты.

На обновленные «зачетные» правила в части налогов какого-либо переходного периода не предусмотрено. Это означает, что если налоговики не приняли решение о зачете до 1 октября 2020 г., то зачет будет уже проводиться по новым правилам, исходя из сложившихся долгов и переплат на дату проведения зачета (Письмо Минфина РФ от 10.08.2020 г. №03-02-07/1/72100).

Зачет суммы излишне уплаченных налогов в счет погашения недоимки по налогам, пеням, штрафам налоговики вправе провести без заявления компании (п.5 ст.78 НК РФ). При этом налоговики сами принимают решение о том, в счет какой недоимки будет засчитываться переплата. Например, у компании есть недоимка по земельному и транспортному налогу. В связи с поданной «уточненкой» по налогу на прибыль, у компании возникла переплата. Однако суммы переплаты по налогу на прибыль не хватает, чтобы полностью перекрыть недоимку по другим налогам. Налоговики самостоятельно провели зачет переплаты с недоимкой по земельному налогу. А в отношении транспортного налога зачета не было совсем.

В счет предстоящих платежей компании зачет по налогам осуществляется на основании заявления.

Заявление компания может подать по ТКС либо на бумаге, либо направить по почте. Обратиться с заявлением о зачете компания может в течение трех лет со дня излишней уплаты налога.

Заявление должно быть рассмотрено налоговиками в течение 10 рабочих дней после его получения. В этот же срок налоговики должны принять решение о зачете, если вместо заявления:

Налоговики могут отказать в зачете. Чаще всего, причиной отказа является превышение 3-летнего срока переплаты по налогам или вовсе налоговики могут не признать факт переплаты.

Например, если переплата по налогу на прибыль возникла по причине превышения авансовых платежей к сумме рассчитанного налога по итогам года, то срок возникновения переплаты отсчитывается со дня представления налоговой декларации по итогам года (Постановление Президиума ВАС от 28.06.2011 г. №17750/10). Поэтому до подачи годовой декларации по прибыли, преждевременно обращаться с заявлением о зачете.

Бывают случаи, что налоговики не признают переплату за компанией. Для нивелирования негативных последствий необходимо регулярно проводить совместную сверку расчетов с налоговиками. На практике акт совместной сверки расчетов в электронном виде по ТКС может быть получен в пределах 1 дня.

Но в любом случае компания может обжаловать решение налоговиков сначала в ФНС, а потом в суде (ст.138 НК РФ).

Несмотря на то, что зачет стал возможен между любыми налогами, тем не менее, есть исключения из общего правила. Например, переплату по всем налогам нельзя зачесть в счет предстоящих платежей по НДФЛ налогового агента.

Также нельзя зачесть переплату по:

В специальном порядке осуществляется зачет «несчастных» взносов, а также сумм превышения расходов на социальное страхование над суммой начисленных страховых взносов на обязательное социальное страхование (п.9 ст.431 НК РФ).