задачи на потоварный налог с решением

7.4 Потоварный налог, потоварная субсидия

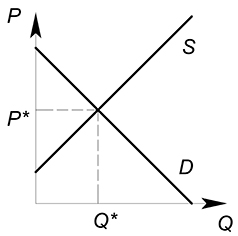

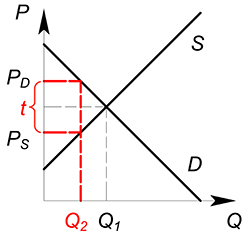

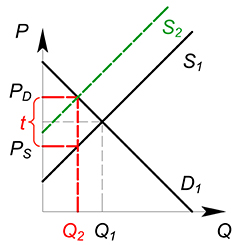

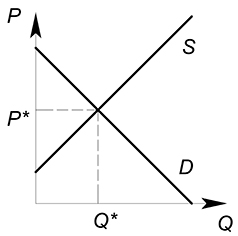

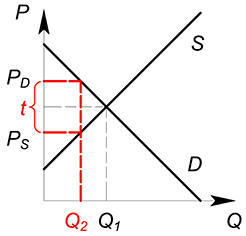

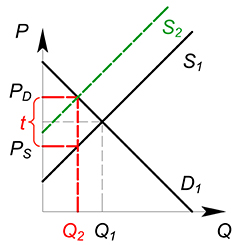

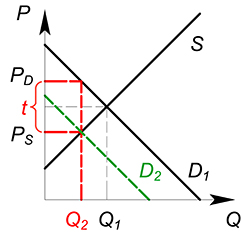

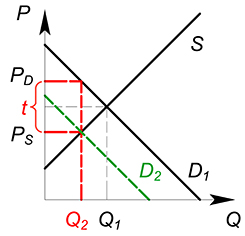

Действие, которое оказывает налог на ситуацию на рынке, эквивалентно снижению спроса или увеличению издержек. Налог, наложенный на покупателя, окажет такое же влияние на рынок, что и налог, наложенный на производителя.

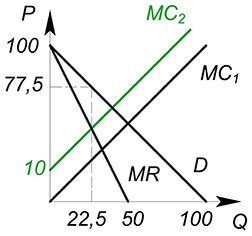

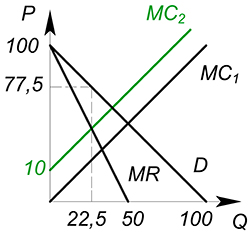

Решать такую задачу удобно, составив следующую систему уравнений:

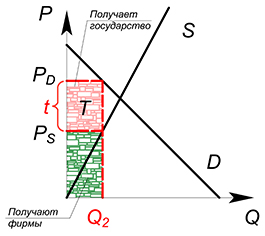

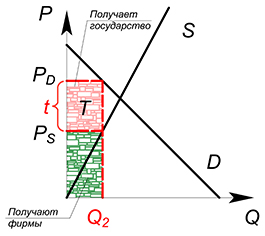

Сумма налоговых поступлений будет равна ставке налога, умноженной на количество проданного товара:

Данная функция, описывающая зависимость суммы налоговых поступлений от ставки налога, называется кривой Лаффера.

Максимизируем данную функцию:

$T»(t)=-1 0$, фирма остается на рынке

Действие потоварной субсидии обратно действию потоварного налога.

7.4 Потоварный налог, потоварная субсидия

Действие, которое оказывает налог на ситуацию на рынке, эквивалентно снижению спроса или увеличению издержек. Налог, наложенный на покупателя, окажет такое же влияние на рынок, что и налог, наложенный на производителя.

Решать такую задачу удобно, составив следующую систему уравнений:

Сумма налоговых поступлений будет равна ставке налога, умноженной на количество проданного товара:

Данная функция, описывающая зависимость суммы налоговых поступлений от ставки налога, называется кривой Лаффера.

Максимизируем данную функцию:

$T»(t)=-1 0$, фирма остается на рынке

Действие потоварной субсидии обратно действию потоварного налога.

Задача №145. Расчёт потоварного и аккордного налога

Предпочтения потребителя описываются функцией полезности

Правительство рассматривает два варианта налогообложения:

1) ввести потоварный налог на х в размере 39 ден. ед.

2) ввести аккордный налог на потребителей, который обеспечил бы ту же налоговую выручку.

Определите, какой из вариантов предпочтителен с точки зрения благосостояния потребителей после налогообложения.

Решение:

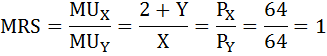

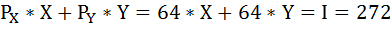

1) Введение потоварного налога повышает цену на благо х для потребителя на 39 ден. ед.:

PX = 25 + 39 = 64 ден. ед.

(Как определить предельную полезность было рассмотрено в задаче №64)

Уравнение бюджетного ограничения:

Уровень полезности, которого достигает потребитель:

U1 = 2 × 3,125 + 3,125 × 1,125 = 9,77

Следовательно, государство получает в виде сбора:

3,125 × 39 = 121,875 ден. ед.

2) Если бы был введён аккордный налог равный 121,875, бюджет потребителя сократился бы до 150,125:

272 – 121,875 = 150,125

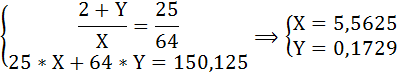

Оптимальный объём благ Х и Y удовлетворял бы условиям:

Уровень полезности, которого достигает потребитель:

U2 = 2 × 5,5625 + 5,5625 × 0,1729 = 12,09.

Можно сделать вывод, что аккордный налог предпочтительнее, поскольку при том же объёме налоговых отчислений в пользу государства он позволяет потребителю достичь более высокого уровня полезности:

Практические задачи по НДФЛ с решениями

Задача по НДФЛ с расчетом стандартного вычета

Работница организации Ковалева А. Н., до февраля 2021 года не состоящая в зарегистрированном браке (вдова), содержит 12-летнего ребенка. Ежемесячный доход сотрудницы за период с января по май 2021 года составлял 20 000 рублей. 17 февраля 2021 года был зарегистрирован повторный брак сотрудницы. Требуется рассчитать сумму налога на доходы физлица за указанный период.

Решение:

До момента регистрации повторного брака сотрудница имела право на двойной налоговый вычет на ребенка. С марта 2021 года это правило перестало действовать, т.к. сотрудница вышла замуж (подп. 4 п. 1 ст. 218 НК РФ), и вычет на ребенка Ковалевой А. Н. далее должен предоставляться в одинарном размере.

Сумму налога за период с января по май 2021 года следует рассчитывать так:

А всего за указанный период сумма начисленного налога с дохода Ковалевой А. Н. составит 2 236 + 2 236 + 2 418 + 2 418 + 2 418 = 11 726 рублей.

Больше о том, в каких случаях работник вправе получать двойной вычет по НДФЛ, вы можете узнать в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Задача на НДФЛ с решением: расчет социального вычета

В 2020 году Звягинцев М. К. оплачивал свое лечение в размере 140 000 руб. Лечение его заболевания включено в утвержденный Правительством РФ перечень медуслуг и отнесено к числу дорогостоящих. Медучреждение действует в соответствии с лицензией, а Звягинцев М. К. располагает документами, которые подтверждают его расходы, связанные с лечением и покупкой необходимых лекарств (подп. 3 п. 1 ст. 219 НК РФ).

За 2020 год доход Звягинцева М. К., участвующий в расчете налоговой базы, составил 260 000 руб. Нужно рассчитать базу по НДФЛ за 2020 год с учетом всех вышеизложенных обстоятельств.

Решение:

База по НДФЛ без учета социального вычета на лечение равна 260 000 рублей. По дорогостоящим медуслугам вычет устанавливается в размере произведенных и подтвержденных расходов. Поэтому, несмотря на то, что предельная сумма вычета на лечение составляет 120 000 рублей, в данном случае вычет можно взять в полной сумме, т. е. 140 000 рублей.

Таким образом, база по НДФЛ с доходов Звягинцева М. К. с учетом социального вычета составит: 260 000 – 140 000 = 120 000 рублей.

О том, как получить социальный вычет по НДФЛ на работе, вы можете прочитать в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе и переходите в материал.

Решение задачи по расчету НДФЛ и имущественного вычета

Семенов С. В. продал дом с прилегающим земельным участком и гараж. Доход, полученный в результате продажи дома, составил 2 400 000 рублей. Продажа гаража принесла 170 000 руб.

Сделки по продаже недвижимости правильно оформлены, период владения подтвержден документально, однако отсутствуют документы, подтверждающие фактические расходы на приобретение продаваемых объектов.

Требуется рассчитать размер вычетов, базу налогообложения и сумму НДФЛ, если:

Решение:

1. Если продаваемый объект недвижимости находился в собственности плательщика НДФЛ более 3 лет (а для объектов, полученных в собственность с 2016 года, — более 5 лет), то на полученный от его продажи доход налог не начисляется (п. 17.1 ст. 217 НК РФ, п. 4 ст. 229 НК РФ). Таким образом, НДФЛ по первому варианту нашей задачи определять нет необходимости.

2. По условиям второго варианта задачи общий доход Семенова С. В. составит: 2 400 000 + 170 000 = 2 570 000 рублей.

Сумма имущественного налогового вычета, согласно подп. 1 п. 2 ст. 220 НК РФ, будет равна 1 000 000 + 170 000 = 1 170 000 рублей.

НДФЛ с доходов от продажи имущества, которым Семенов С. В. владел 2 года, будет равен:

(2 570 000 – 1 170 000) × 0,13 = 1 400 000 × 0,13 = 182 000 рублей.

Подробнее об имущественном вычете читайте в статье «Получение имущественных налоговых вычетов по НДФЛ».

Какие есть особенности уплаты НДФЛ при продаже недвижимости ниже кадастровой стоимости, читайте в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Итоги

Практические задачи по УСН (с решениями)

Задача № 1

Руководство небольшой строительной фирмы ООО «Дорстрой 10» решило поберечь свои с трудом заработанные деньги и не выплачивать многочисленные налоги, а перейти в 2022 году с общего режима на более выгодный УСН.

Подсчитанная выручка за объекты, сданные заказчикам с января по сентябрь 2021 года, равна 99 млн руб., включая НДС. Средняя численность работающих с января по сентябрь — 70 человек. Остаточная стоимость основных средств — 68 млн руб. Филиалов у ООО «Дорстрой 10» нет.

Вопрос

Может ли ООО «Дорстрой 10» перейти на УСН с 2022 года?

Решение и ответ

ООО «Дорстрой 10» отвечает всем требованиям, которые нужно соблюсти для перехода на упрощенку (ст. 346.12 НК РФ), а именно:

Добрый день! Пожалуйста помогите решить задачу?

Организация, применяющая УСН с объектом «доходы минус расходы» приобрела

лабораторные весы для взвешивания мелкого товара стоимостью 7 тыс. руб.

Покупку сделали в интернет-магазине. Товар доставил пеший курьер.

Поставщик выставил универсальный передаточный документ, в котором выделил стоимость

доставки в сумме 1 тыс. руб. отдельной строкой.

В какой сумме организация может учесть расходы на доставку без товарно-транспортной

накладной?

Задача для самостоятельного решения

Определить:

1)удельный вес выпуска;

2)относительное выполнение плана;

3)отклонение удельного веса;

Сделать выводы.

Изделие Объем выпуска продукции в сопоставимых ценах в т.р. Удельный вес в % Выполнение плана в % Отклонение удельного веса в % (+/-)

План Факт План Факт

А 133,1 168,8

Б 23,3 46,3

В 49,3 21,5

Итого

Индивидуальный предприниматель, уплачивающий налог по УСН, для расчетов с населением приобрел ККТ в 2017 году. Объект налогообложения: «доходы».

Вопрос: Имеет ли он право уменьшить размер налога на стоимость ККТ?

По данным организации:

− признана выручка от реализации товаров – 43 млн руб.;

− оплачена покупателями товаров выручка через расчетный счет – 37 млн руб.;

− получено имущество в виде залога – 15 млн руб.;

− получен кредит – 18 млн руб.;

− покупная стоимость реализованных товаров – 33 млн руб.;

− получен аванс от покупателя в счет предстоящей поставки товаров – 7 млн руб.;

− получена в кассу арендная плата от арендатора – 34 тыс. руб.;

− получено безвозмездно оборудование от учредителя – физического лица, владеющего 100 % долей уставного капитала – 3,3 млн руб.

Сумму дохода, признаваемого для целей налогообложения при УСН, составит

Индивидуальный предприниматель занимается оказанием бытовых услуг населению. По трудовому договору у предпринимателя работает 7 человек, заработная плата каждого 8 тыс. руб. в месяц. Базовая доходность в месяц составляет 7,5 тыс. руб., К1=2,005; К2 = 0,8.

ЕНВД, подлежащий перечислению в бюджет за первый квартал текущего года составит

ООО «Карусель» осуществляет деятельность в сфере общественного питания. В декларации по налогу на добавленную стоимость за II квартал 2019 г. организация показала сумму налога в размере 180 000 руб.

ООО «Карусель» уплачивает НДС по итогам каждого налогового периода исходя из фактической реализации товаров за истекший налоговый период равными долями не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ).

Обязанность по уплате налога за II квартал 2019 г. ООО «Карусель» исполнило в полном объеме 25 сентября 2019 г.

За организацией не числится переплаты и задолженности по НДС в бюджет.

Бухгалтер ООО «Карусель» 25 сентября 2019 г. рассчитал и перечислил вместе с налогом пени за исполнение обязанности в более поздний срок.

Провести расчет пеней по срокам уплаты налога, определить общий размер пеней, перечисленных в бюджет ООО «Карусель» 25 сентября 2019 г. вместе с суммой налога.