задачи по налоговому праву с решением

Задачи по налоговому праву с решением

Примеры условий решенных задач по налоговому праву.

Решение задачи по налоговому праву №1

ООО Арсенал встало на учет в налоговом органе лишь через два месяца после начала фактического ведения им своей предпринимательской деятельности, мотивируя это тем, что только с этого момента организация начала получать прибыль и, соответственно, должна платить налоги. Налоговый орган принял решение о наложении штрафа на ООО Арсенал.

Прав ли налоговый орган? Когда возникает обязанность встать на налоговый учет и связана ли она с фактическим получением прибыли?

Ответ:

Согласно ст. 83 НК РФ постановка на учет в налоговом органе организаций и индивидуальных предпринимателей осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога или сбора. Таким образом, организация должна встать на учет в налоговом органе вне зависимости от фактического получения прибыли.

Размещено на www.rnz.ru

Согласно ст. 116 НК РФ 2. ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе по основаниям, предусмотренным НК РФ, влечет взыскание штрафа в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тысяч рублей.

Таким образом, налоговый орган правомерно принял решение о наложении штрафа на ООО «Арсенал».

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Задача по налоговому праву №2 с решением

Индивидуальный предприниматель О. попал в автомобильную катастрофу, в результате чего два месяца пролежал в больнице и не уплатил своевременно сумму налога. Налоговый орган установил, что образовалась недоимка в сумме 50 000 рублей, и вынес решение о привлечении предпринимателя к налоговой ответственности. О. отказался заплатить штраф, сославшись на то, что данное правонарушение было совершено им вследствие болезненного состояния.

Как следует разрешить возникший конфликт?

Ответ:

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Решение задачи № 3 по налоговому праву с ответом

Физическое лицо получило в порядке дарения квартиру от другого физического лица, не являющегося членом семьи или близким родственником. Как определить сумму дохода, подлежащего налогообложению НДФЛ, если в договоре дарения не указана стоимость квартиры?

Ответ:

Если в качестве дарителя выступает физическое лицо, не являющееся членом семьи или близким родственником одаряемого физического лица в соответствии с Семейным кодексом РФ, то с учетом положений статей 228 и 229 НК РФ одаряемое физическое лицо обязано самостоятельно исчислить НДФЛ с таких доходов, представить в налоговый орган по месту своего учета декларацию по НДФЛ (форма 3-НДФЛ) не позднее 30 апреля года, следующего за истекшим налоговым периодом, а также уплатить налог в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Правоотношения сторон договора дарения регулируются нормами главы 32 ГК РФ. Пунктом 1 статьи 572 ГК РФ предусмотрено, что по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом. То есть дарение определяется как безвозмездная передача какого-либо имущества его собственником по договору дарения в собственность другому лицу. Согласно положениям статьи 574 ГК РФ договор дарения недвижимого имущества заключается в письменной форме и подлежит государственной регистрации. Гражданским кодексом РФ не предусмотрено обязательное указание в договоре дарения стоимости передаваемого дара.

В целях определения налоговой базы стоимость недвижимого имущества, полученного физическим лицом в порядке дарения, определяется им самостоятельно исходя из существующих на дату дарения цен на такое же или аналогичное имущество. При этом согласно разъяснениям ФНС России в письме от 08.02.2007 N 04-2-03/11 налоговые органы вправе в соответствии со статьей 40 НК РФ проверить правильность применения указанной налогоплательщиком стоимости такого имущества.

Таким образом, физическое лицо должно самостоятельно определить сумму дохода, подлежащего налогообложению НДФЛ исходя из существующих на дату дарения цен на такое же или аналогичное имущество. Для этого оно может воспользоваться услугами профессиональных оценщиков, или получить информацию от агентств недвижимости и т.п.

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Как купить задачи по налоговому праву?

Решение задачи №4 по налоговому праву из практикума

Организация 28.02.2012 г. направила по почте в налоговую инспекцию налоговую декларацию по налогу на добычу полезных ископаемых за январь 2012 г. Налоговый орган декларацию не принял и отправил ее назад налогоплательщику, указав на то, что письмо не имело описи вложения. Налогоплательщик повторно отправил декларацию с описью вложения после окончания срока представления налоговой декларации по налогу на добычу полезных ископаемых.

Может ли налогоплательщик быть привлечен к налоговой ответственности? Если да, то какой вид правонарушения применяется?

Ответ:

В соответствии с п. 1 ст. 119 Налогового кодекса РФ непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1000 руб.

Согласно п. 1 ст. 80 НК РФ налоговая декларация представляет собой письменное заявление или заявление налогоплательщика, составленное в электронной форме и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи или через личный кабинет налогоплательщика, об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

В соответствии с п. 4 ст. 80 НК РФ налоговая декларация, передаваемая по почте, должна быть отправлена с описью вложения. Таким образом, налогоплательщиком был нарушен порядок направления налоговой декларации по почте, а именно отсутствовала опись вложения, что может повлечь за собой наступление налоговой ответственности по п. 1 ст. 119 НК РФ.

При этом судебная практика придерживается обратной позиции. Суды указывают на то, что п. 1 ст. 119 НК РФ предусматривает налоговую ответственность за непредставление налоговой декларации в срок, а, по мнению суда, отсутствие описи вложения не является непредставлением налоговой декларации (см., например, Постановления ФАС Восточно-Сибирского округа от 30.11.2005 N А33-8372/05-Ф02-5419/05-С1 и ФАС Поволжского округа от 24.11.2005 N А55-5453/2005-44).

Однако арбитражная практика по данному вопросу неоднородна и отдельные суды постановили, что декларация не считается отправленной, если в ней отсутствует опись вложения (см., например, Постановление ФАС Западно-Сибирского округа от 19.12.2005 N Ф04-8073/2005(16771-А27-15)).

Таким образом, учитывая позицию налоговых органов по этому вопросу, а также сложившуюся арбитражную практику, вопрос о привлечении налогоплательщика к ответственности по п. 1 ст. 119 НК РФ, очевидно, придется доказывать в суде.

С формальной точки зрения налогоплательщик может быть привлечен к налоговой ответственности, т.к. нарушил требования НК РФ к форме декларации, отправляемой по почте. Данное правонарушение является налоговым правонарушением.

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Пример решения задачи №5 по налоговому праву с ответом

Физическое лицо получило от страховой компании виновника ДТП по договору ОСАГО страховое возмещение причиненного ущерба автомобилю в результате аварии, а также возмещение утраты товарной стоимости автомобиля и расходов на проведение экспертизы (оценки), взысканные с виновника в судебном порядке.

Подлежат ли обложению налогом на доходы физических лиц данные выплаты?

Ответ:

Страховые выплаты при наступлении страхового случая упомянуты в перечне доходов физлиц, которые могут быть получены от российских источников на территории РФ и иностранных организаций за пределами РФ и являются объектами налогообложения НДФЛ (подп.2 п.1 ст.208, подп.2 п.3 ст.208 НК РФ). Однако при определении дохода, подлежащего налогообложению, Налоговый кодекс разделяет страховые выплаты, полученные по договорам обязательного страхования в соответствии с законодательством, и страховые выплаты, полученные по договорам добровольного имущественного страхования.

В соответствии с действующим законом от 25.04.02 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» ОСАГО относится к договорам обязательного страхования. НДФЛ с выплат по договору ОСАГО при наступлении страхового случая потерпевшие платить не должны в силу положений подпункта 1 пункта 1 статьи 213 НК.

Что касается полученных по решению суда возмещения утраты товарной стоимости (УТС) автомобиля и возмещения расходов на проведение экспертизы, то данные суммы также не будут облагаться налогом на доходы физических лиц.

Основанием этому являются нормы Гражданского и Налогового кодексов. Так, перечень доходов, не подлежащих налогообложению, установлен ст. 217 НК РФ. В частности, согласно п. 3 ст. 217 НК РФ не подлежат налогообложению (освобождаются от налогообложения) все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат, связанных в том числе с возмещением иных расходов. Статьей 15 ГК РФ установлено, что лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. При этом под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Из содержания судебной практики следует, что наряду со стоимостью ремонта и запасных частей УТС относится к реальному ущербу и возмещается в денежном выражении (см., например, ответ на вопрос 18 Обзора судебной практики Верховного Суда Российской Федерации за II квартал 2005 года, утвержденного Постановлением Президиума Верховного Суда РФ от 10.08.2005, Постановление Президиума Высшего Арбитражного Суда РФ от 19.12.2006 N 9045/06). Проведение экспертной оценки необходимо для установления суммы (денежного выражения) реального ущерба.

Из вышеизложенного следует, что выплаченная потерпевшему сумма по договору ОСАГО, возмещения УТС и расходов на проведение экспертизы является компенсационной выплатой и не включаются в налоговую базу налогоплательщика. Данные выплаты не подлежат обложению налогом на доходы физических лиц.

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Пример решения задачи №6 по налоговому праву бесплатно

Гражданин Ванин К.А. имея в собственности квартиру, не производит уплату налога на имущество физических лиц. Является ли это основанием для привлечения гр. Ванина К.А. к ответственности, предусмотренной ст. 122 НК РФ? Если да, то за какой период налоговый орган может предъявит сумму неуплаченного налога к взысканию?

Ответ:

Статья 122 НК РФ устанавливает ответственность за неуплату или неполную уплату налога. Сам по себе факт неуплаты налога в установленный срок не является достаточным условием для применения ответственности по статье 122 НК РФ, если налоговый орган не доказал вину налогоплательщика, которая является обязательным элементом состава налогового правонарушения.

Как указано в п. 15 Постановление Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» в силу пункта 1 статьи 113 НК РФ срок давности привлечения к ответственности в отношении налоговых правонарушений, предусмотренных статьей 122 Кодекса, исчисляется со следующего дня после окончания налогового периода, в течение которого было совершено указанное правонарушение

Согласно ст. 113 НК РФ по общему правилу лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Таким образом, Ванин К.А может быть привлечен к ответственности по ст. 122 НК РФ только если налоговый орган докажет вину Ванина К.А, которая является обязательным элементом состава налогового правонарушения. В этом случае налоговый орган может предъявить сумму неуплаченного налога к взысканию не более чем за трехлетний период.

Важно! В данном примере решения с ответом и пояснениями использовалось законодательство, актуальное на дату выполнения и сдачи задания! На момент посещения Вами нашего сайта www.rnz.ru законодательство может измениться!

Решение задач по налоговому праву. Задача №7

Семья Сидоровых (муж и жена) приватизировала квартиру в равных долях. Они исправно получали налоговые уведомления по уплате налога на имущество физических лиц, однако в 2014 г. муж умирает до момента получения им налогового уведомления.

Учитывая, что других наследников на эту долю кроме жены нет, определите:

— Что является основанием для возникновения и прекращения налоговой обязанности?

— возможно ли правопреемство в налоговых отношениях?

— Разрешите задачу по существу, т.е. определите возникает ли у жены обязанность платить налог за период, предшествующий смерти мужа, но по которому не было еще получено налоговое уведомление в пределах стоимости наследуемого имущества?

Эта задача уже решена! Вы можете получить её за 150 руб.

Решение задач по налоговому праву. Задача №8

Областная Дума Н-кой области намерена принять Закон «О введении налога на пользователей мобильных телефонов на территории Н-кой области». Данный законопроект предусматривает уплату налога с владельцев мобильных номеров в размере 0,1% стоимости разговоров пользователя мобильного телефона ежемесячно и направление полученных средств на выплаты социально необеспеченным слоям населения.

1. Как разграничиваются права Российской Федерации и Субъектов Российской Федерации при установлении, введении и взимании налогов в соответствии с Конституцией Российской Федерации?

2. Оцените правомерность данной законодательной инициативы.

Эта задача уже решена! Вы можете получить её за 150 руб.

Решение задач по налоговому праву. Задача №9

Каким должен быть размер доходов индивидуального предпринимателя при переходе на УСН? Утрачивает ли индивидуальный предприниматель право применять УСН, если его доходы по итогам отчетного (налогового) периода превысят 60 млн.руб.?

Эта задача уже решена! Вы можете получить её за 150 руб.

Задача: Решение задач по налогам и налогообложению и ответы на тест

Тема: Решение задач по налогам и налогообложению и ответы на тест

Тип: Задача | Размер: 22.68K | Скачано: 249 | Добавлен 15.10.16 в 11:28 | Рейтинг: +1 | Еще Задачи

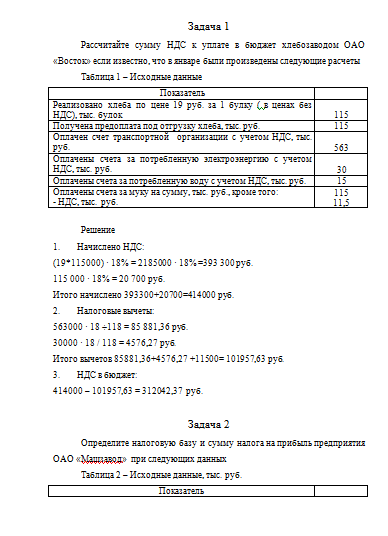

Задача 1

Рассчитайте сумму НДС к уплате в бюджет хлебозаводом ОАО «Восток» если известно, что в январе были произведены следующие расчеты

Таблица 1 – Исходные данные

Реализовано хлеба по цене 19 руб. за 1 булку ( в ценах без НДС), тыс. булок

Получена предоплата под отгрузку хлеба, тыс. руб.

Оплачен счет транспортной организации с учетом НДС, тыс. руб.

Оплачены счета за потребленную электроэнергию с учетом НДС, тыс. руб.

Оплачены счета за потребленную воду с учетом НДС, тыс. руб.

Оплачены счета за муку на сумму, тыс. руб., кроме того:

Решение

(19*115000) · 18% = 2185000 · 18% =393 300 руб.

115 000 · 18% = 20 700 руб.

Итого начислено 393300+20700=414000 руб.

563000 · 18 ÷118 = 85 881,36 руб.

30000 · 18 / 118 = 4576,27 руб.

Итого вычетов 85881,36+4576,27 +11500= 101957,63 руб.

414000 – 101957,63 = 312042,37 руб.

Задача 2

Определите налоговую базу и сумму налога на прибыль предприятия ОАО «Машзавод» при следующих данных

Таблица 2 – Исходные данные, тыс. руб.

Доходы от реализации продукции

Расходы на изготовление продукции, кроме того:

-расходы на ликвидацию при выводе из эксплуатации основных средств

-затраты на содержание законсервированных производственных мощностей

-расходы на услуги банков

-расходы ЖКХ сверх нормы

Решение

Расходы составляют: 15500+25+18+10+31+5 = 15 592 тыс. руб.

Налогооблагаемая прибыль: 17000-15592=1408 тыс. руб.

Сумма налога на прибыль: 1408 · 20% = 281,6 тыс. руб., в т.ч для перечисления в федеральный бюджет – 1408 · 2% = 28,16 тыс. руб., в местные бюджеты – 1408 · 18% = 253,44 тыс. руб.

Задача 3

Гражданин Иванов П.И.имеет троих детей: двух школьников, одного студента очной формы обучения в возрасте 22 лет. С 1 марта текущего года оформил инвалидность второй группы. Рассчитайте налог на доходы физических лиц за период с 1 января по 1 апреля текущего года при данных, приведенных в таблице 3.

Таблица 3 – Исходные данные, руб.

Решение

Общая сумма налогового вычета на детей составила

1400*2+3000 =5800 рублей в месяц.

НДФЛ январь = (10 000– 5 800) · 13% = 546 руб.

НДФЛ февраль = (10 000– 5 800) · 13% = 546 руб.

НДФЛ март = (10 500– 5 800) · 13% = 611 руб.

НДФЛ за период с января по апрель текущего года

546 + 546 + 611 + 351 = 2054 руб.

1400*2+3000 =5800 руб.

Задача 4

По данным таблицы 4 рассчитайте сумму авансового платежа по налогу на имущество организации за 1 квартал текущего года. Ставку налога на имущество принимается в размере 2,2%.

Таблица 4 – Исходные данные, млн.руб.

Остатки по данным бухгалтерского учета по счетам

Решение

При определении налоговой базы имущество учитывается по его остаточной стоимости, которая составляет разницу между первоначальной стоимостью и суммой начисленной амортизации.

на 01.01. 27-7= 20 млн.руб.

на 01.02. 27-7,2= 19,8 млн.руб.

на 01.03. 27-7,5= 19,5 млн.руб.

на 01.04. 27-7,8= 19,2 млн.руб.

Средняя стоимость имущества в целях расчета налога на имущество составит:

(20+19,8+19,5+1 9,2)÷4 = 19,625 млн. руб.

Сумма налога, подлежащая уплате в 1 квартале, составит:

19 625 000 · 2,2% = 431 750 руб.

Задача 5

Рабочий ОАО «РЖД» получил 20 марта 2012г. в организации по месту работы ссуду сроком на 2 месяца из расчета 5% годовых. Условиями договора предусмотрено, что уплата процентов и возврат ссуды производится одновременно не позднее 20 мая 2012г. Работник внес ссуду и уплатил проценты в срок. Рассчитайте по данным таблицы 5 сумму НДФЛ в материальной выгоде работника, если известно, что ставка рефинансирования на момент пользования ссудой равнялась 8%.

Таблица 5 – Исходные данные, тыс. руб.

Решение

НДФЛ с материальной выгоды:

42,47 руб. · 35% = 15 руб.

Тестовые задания

а) совокупность принципов и способов взимания налогов;

б) совокупность форм и методов взимания налогов;

в) совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения;

г) права и ответственность участников налоговых отношений;

а) налог на имущество организаций;

в) налог на прибыль организаций. (К федеральным налогам и сборам: Налог на добавленную стоимость; Налог на прибыль; Акцизы; Налог на доходы физических лиц; Налог на добычу полезных ископаемых; Водный налог; Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; Государственная пошлина.

а) налог на доходы физических лиц;

в) транспортный налог; (К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог.)

а) налог на добычу полезных ископаемых;

б) налог на добавленную стоимость;

в) налог на имущество физических лиц; (К местным налогам относятся: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование или дарение; местные лицензионные сборы.)

г) плата за пользование лесным фондом.

а) таможенные платежи;

б) сборы за пользование объектами животного мира;

в) единый налог на вмененный доход для отдельных видов деятельности; (Специальный налоговый режим — особый порядок исчисления и уплаты налогов и сборов в течение определённого периода времени, применяемый в случаях и в порядке, установленных Налоговым кодексом и принимаемыми в соответствии с иными федеральными законами. Специальные налоговые режимы: система налогообложения для сельскохозяйственных товаропроизводителей, упрощённая система налогообложения, единый налог на вменённый доход, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.)

а) налог на прибыль (прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.). Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании минус сумма установленных вычетов и скидок.);

б) налог на доходы физических лиц;

в) транспортный налог;

г) налог на имущество физических лиц.

а) Министерство финансов и финансовые органы;

б) Федеральная таможенная служба и ее подразделения;

в) Президент РФ – как орган власти; (Участниками налоговых отношений являются: организации и физические лица, признаваемые Налоговым кодексом налогоплательщиками; организации и физические лица, признаваемые Налоговым кодексом налоговыми агентами; Министерство по налогам и сборам и его подразделения; Министерство финансов Российской Федерации, министерства финансов республик, финансовые управления территориальных образований; Государственный таможенный комитет и его подразделения; государственные органы исполнительной власти и исполнительные органы местного самоуправления; органы государственных внебюджетных фондов; Федеральная служба налоговой полиции.)

г) Государственные исполнительные органы власти по взиманию налогов и контролю за их уплатой.

а) Министерство финансов РФ;

б) Исполнительные органы государственных внебюджетных фондов;

в) Федеральные органы исполнительной власти, уполномоченные по контролю и надзору в области налогов и сборов; (в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 26.11.2008 N 224-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.07.2010 N 229-ФЗ)

г) Государственная дума.

в) пеню; (При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает пени в порядке и на условиях, предусмотренных НК РФ. Кроме того, в подобных случаях к нему при определенных обстоятельствах могут быть применены меры ответственности за налоговые правонарушения.)

а) налоговый кредит;

б) налоговая льгота;

в) отсрочка;

г) инвестиционный налоговый кредит.

а) Министерство финансов РФ;

б) Исполнительные органы государственных внебюджетных фондов;

в) налоговый агент;( налоговые агенты — лица, на которые в соответствии с Налоговым кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению (частные нотариусы, частные охранники, частные детективы и др.) в соответствующий бюджет (внебюджетный фонд) налогов);

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы