задаток входит в первоначальный взнос по ипотеке сбербанка

Первоначальный взнос по ипотеке: вопросы и ответы

Если планируете приобрести квартиру в ипотеку, нужно быть готовым к тому, что банки редко дают кредит на полную стоимость квартиры и вам потребуется самостоятельно внести разницу — первоначальный взнос.

Что такое первоначальный взнос?

Первоначальный взнос — это сумма денег, которую накопил покупатель и которую он готов направить на покупку недвижимости.

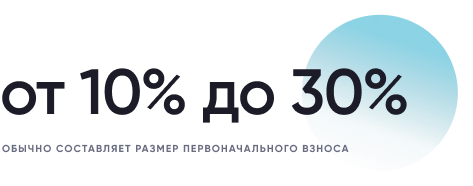

Как правило, при оформлении ипотеки банк выдает кредит не на все 100% стоимости недвижимости и просит клиента заплатить продавцу разницу (обычно от 10% до 30%) из собственных средств. Эти средства и являются первоначальным взносом.

Банк же со своей стороны выдает заемщику недостающую для покупки сумму в виде ипотечного кредита. В дальнейшем эту часть стоимости недвижимости называют ипотечным кредитом или основным долгом, а ипотечные заемщики возвращают ее банку в соответствии с условиями кредитного договора.

Чем первоначальный взнос отличается от задатка?

Задаток наиболее распространен при покупке недвижимости напрямую и без участия банка.

Задаток — это сумма, которую передает покупатель продавцу в качестве подтверждения серьезности намерений по приобретению недвижимости. Его размер определяется в предварительном договоре или в отдельном соглашении о задатке.

При оформлении ипотеки продавец может попросить внести задаток, чтобы снять объявление о продаже с рекламных площадок и прекратить показывать помещение другим претендентам. В таком случае задаток будет являться частью первоначального взноса и будет учтен при финальном расчете по сделке недвижимости и включен в сумму, которая будет указана в документе, подтверждающем произведение полного расчета по сделке — расписке. Как правило, из суммы задатка продавец оплачивает получение необходимых для оформления сделки документов, справок, а также иные сопутствующие расходы по сделке.

На что влияет первоначальный взнос?

Чаще всего, чем больше первоначальный взнос, тем ниже ставка по кредиту.

А также меньше ваш долг перед банком, меньше ежемесячные платежи и продолжительность ипотеки, а значит меньше и переплата банку в качестве процентов.

Какая сумма первоначального взноса является оптимальной?

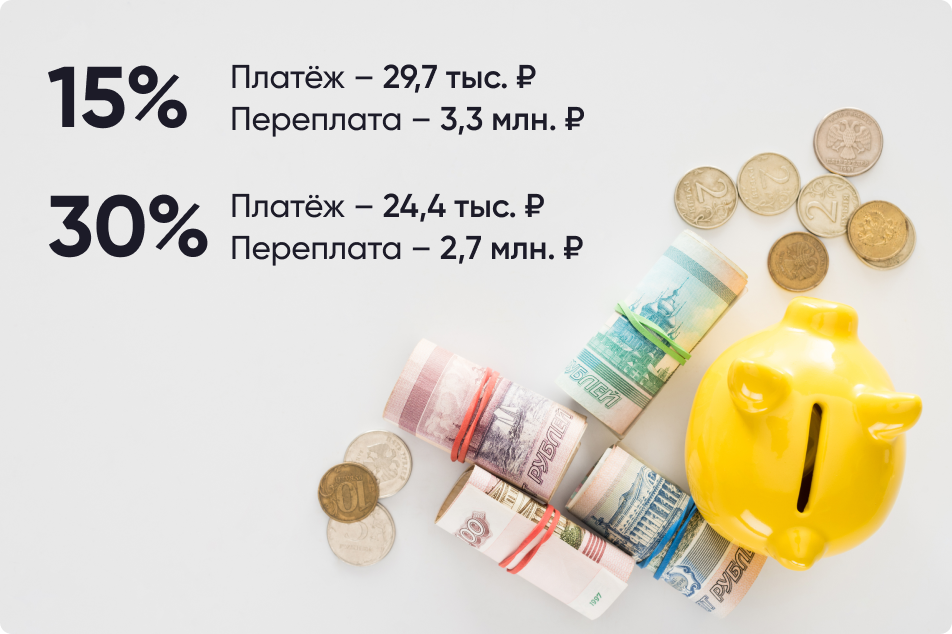

Чем больше вы можете внести в качестве первоначального взноса, тем лучше. Рассмотрим на конкретных примерах, каким образом он влияет условия кредита. Допустим, вы планируете оформить льготную ипотеку по ставке 7% на покупку квартиры за 4,5 млн рублей. Комфортным для вас сроком кредита является 20 лет.

Если вы выплачиваете минимально возможный по данной программе первоначальный взнос (15%), ежемесячный платеж составит 29,7 тыс. рублей, а банку вы переплатите больше половины стоимости квартиры, то есть 3,3 млн рублей.

Если же увеличить первоначальный взнос до 30%, например, за счет средств материнского капитала, ежемесячный платеж уже составит 24,4 тыс. рублей, а переплата уменьшится до 2,7 млн рублей (то есть вы заплатите банку меньше на 600 тыс. рублей).

От чего зависит минимальная сумма первоначального взноса?

В большинстве случаев минимальную сумму первоначального взноса определяет сам банк. Но когда речь идет о льготных ипотечных программах с господдержкой, их условия устанавливаются федеральным правительством или региональными органами власти. Как правило, минимальная сумма первоначального взноса варьируется от 10% до 20%.

Есть ли предельная сумма первоначального взноса?

Максимальную сумму первоначального взноса каждый банк устанавливает самостоятельно. Банку невыгодно, если взнос будет слишком высоким, потому что тогда он не сможет заработать на процентах.

«Слишком большие» первоначальные взносы — это редкая ситуация. Банки при определении максимального размера первоначального взноса исходят из принципа соразмерности требования к стоимости залога — обеспечению. Что это значит? Если, например, вы должны 20 тыс. рублей за квартиру стоимостью 5 млн. рублей и по причине перестали платить за нее, банк не сможет забрать квартиру в счет погашения вашего долга, так как стоимость квартиры существенно больше суммы долга. Соответственно, банк будет регулировать этот момент и ограничивать либо сумму кредита, либо первоначального взноса.

Бывают ли ипотечные кредиты без первоначального взноса?

Да, такие предложения существуют на рынке, но это довольно рискованно и для заемщика, и для банка. Как показывает практика, клиенты, которые оформляют ипотеку без первоначального взноса гораздо хуже справляются с обслуживанием кредита.

Как увеличить первоначальный взнос?

Для того, чтобы увеличить сумму первоначального взноса, можно воспользоваться мерами государственной поддержки, например, средствами материнского капитала (подробности о том, как это сделать, можно прочитать здесь). В 2021 году семьи при рождении первого ребенка могут получить 483 тыс. рублей, а при рождении второго выплата составит 639 тыс. рублей.

Как работает первоначальный взнос по военной ипотеке?

При военной ипотеке первоначальный взнос выплачивается из денежных средств, которые государство перечисляет на специальный счет военнослужащего в течение всего срока службы. Если на момент оформления ипотечного кредита накопленных средств недостаточно, военнослужащий может добавить недостающую сумму из своих средств.

Подробнее о том, как воспользоваться военной ипотекой, можно узнать в материале на спроси.дом.рф.

Стоит ли брать потребительский кредит на первоначальный взнос?

Использовать потребительский кредит для первоначального взноса не рекомендуется по нескольким причинам. Прежде всего, вся информация о выданных кредитах фиксируется в вашей кредитной истории, поэтому банк будет учитывать наличие у вас дополнительной финансовой нагрузки и вполне может отказать в выдаче ипотеки. Кроме того, потребительские кредиты, как правило, выдаются под достаточно высокий процент. Это означает, что вы переплатите не только за ипотечный, но и за потребительский кредит.

Размер первоначального взноса по ипотеке в 2021 году

Жить в своем доме или квартире – мечта многих. Однако не всегда приобретение жилья – это простая задача. Иногда приходится прибегать к помощи банков, обращаясь за выдачей кредита. Однако не у всех есть возможность оплатить первоначальный взнос по ипотеке. Тогда потенциальные заемщики начинают искать способы взять ипотеку без первоначального взноса или другие вероятные варианты.

Что такое первоначальный взнос и зачем он нужен?

Первоначальный взнос — сумма из личных средств заемщика, которую нужно внести при оформлении кредита. Это часть стоимости приобретаемой недвижимости в случае с ипотекой. Сколько первый взнос составит в рублях или процентах, будет зависеть от большого количества факторов:

Минимальный первоначальный взнос может составлять от 0% до 30%. Обычно, чем больше заемщик готов внести сразу, тем меньше процентная ставка по кредиту для него в дальнейшем.

Кроме того, ежемесячный платеж в дальнейшем также значительно уменьшается, поскольку, чем больше денег вы вносите, тем меньше нужно брать в долг у банка, соответственно, с меньшей суммы будут начисляться проценты.

В пору, когда ипотека только появилась на отечественном рынке финансовых услуг, многие банки выдавали средства на покупку жилья без первоначального взноса, а впоследствии имели много проблем с недобросовестными заемщиками.

Оформляя ипотеку в банке, первоначальный взнос лучше делать как можно больше. Таким образом переплата уменьшиться не только за счет того, что уменьшится процентная ставка, но и благодаря уменьшению срока кредита. Оптимальным называют соотношение 50 на 50 средств банка и собственных денег заемщика.

Источником первоначального взноса могут быть личные деньги заемщика либо средства от продажи недвижимости и другого имущества. В некоторых случаях банки допускают использование материнского капитала в качестве первого взноса по ипотеке.

Также возможен вариант использования в качестве первого взноса по ипотеке кредитных средств, однако это сильно усложнит выплату для клиента банка, поскольку увеличится долговая нагрузка и далеко не каждый будет способен справиться с ней.

Какой первоначальный взнос на ипотеку в 2021 году?

В 2021 году величина первоначального взноса колеблется от 0 до 50 процентов от стоимости объекта. Точное значение зависит от выбранной недвижимости и программы банка. Для квартир в первичном фонде взнос, как правило, минимальный. Вторичные объекты требуют единовременной оплаты от 0 до 20 процентов от цены. Максимальный взнос предполагают индивидуальные жилые дома и таунхаусы – до 50 процентов.

Однако получить кредит на новую квартиру сложнее. Если собрать деньги быстро не получается, лучше взять ипотеку на вторичное жилье. Первоначальный взнос в большинстве банков будет на порядок ниже – 15%.

Вне зависимости от стоимости жилья, первоначальный взнос в среднем должен быть не менее 30%, поэтому перед оформлением займа рекомендуется проверить, есть ли возможность собрать такую сумму, и если нет, вероятно, подыскать более дешевую квартиру или дом.

Где взять деньги для первоначального взноса?

Желание многих взять ипотеку упирается в 20-30% обязательного первоначального взноса, без которых банк попросту не согласится оформить заем.

Чтобы не попасть впросак, подавая заявку, а после одобрения обнаружив, что средств для внесения первого взноса недостаточно, необходимо:

Однако цены на жилье постоянно меняются и не всегда в сторону уменьшения, поэтому желательно собрать деньги как можно быстрее, ведь условия кредитной программы могут измениться и стать не такими привлекательными. Для этого можно продать какое-либо имущество, которое не является необходимым. Например, второй автомобиль.

Поиск ипотеки

Можно ли взять ипотеку без взноса?

На рынке банковских услуг существуют программы, не предполагающие минимального взноса. По таким вариантам процентная ставка часто выше, а срок для полного погашения – короче. В некоторых случаях отсутствие первого взноса не отражается на параметрах ипотеки.

Материнский капитал в качестве первоначального взноса

Государственная субсидия может быть использована в качестве первоначального взноса по ипотеке. Некоторые банки требуют внести от 10 до 20% от стоимости объекта из личных средств даже при участии материнского капитала. Следует учитывать, что маткапитал подразумевает обязательное выделение долей детям.

Первоначальный взнос по военной ипотеке

По военной ипотеке нет первоначального взноса. Вместо него используются накопления на специальном счете. Денежные средства перечисляет государство. Использовать сумму можно не ранее, чем через 3 года после открытия накопительного именного счета.

Часто задаваемые вопросы

Чем первоначальный взнос отличается от задатка?

Задаток при покупке квартиры в ипотеку: нюансы оформления

Задаток при покупке квартиры в ипотеку передается от покупателя продавцу и обеспечивает последнему уверенность в том, что сделка состоится. Каковы особенности данного платежа и правила его оформления? Каким способом осуществляется передача денежных средств? Что говорит законодательство? Наша статья даст вам ответы на эти и другие вопросы.

Что собой представляет задаток при покупке квартиры в ипотеку

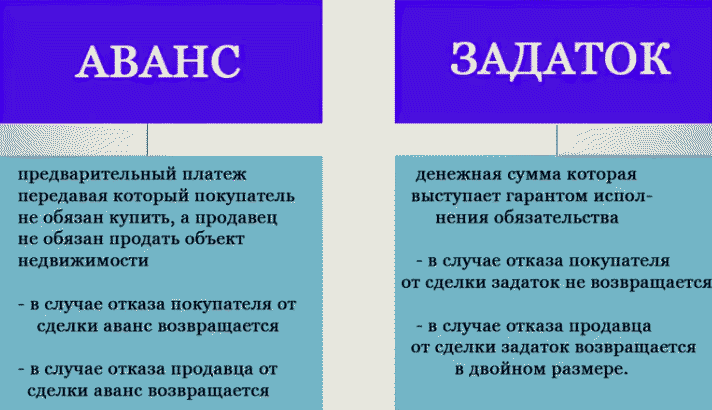

Приобретая квартиру в ипотеку, покупатель часто передает продавцу аванс или задаток, тем самым подтверждая серьезность своих намерений. Согласно ст. 380 Гражданского Кодекса РФ, речь идет о сумме средств, которую собственник жилья получает в счет его оплаты. Платеж совершается по предварительному договору, который оформляется в письменном виде. Основная особенность задатка заключается в том, что в случае нарушения обязательств он не будет возвращен покупателю, в то время как аванс без каких-либо последствий перейдет обратно.

Статья 454 ГК РФ регламентирует порядок передачи предмета сделки, а статья 381 — последствия, которые могут наступить вследствие нарушения требований предварительного договора. Процедура перевода денег при покупке недвижимости в ипотеку регулируется рядом законодательных актов.

Перечисление задатка (аванса) при покупке квартиры в ипотеку осуществляется в два этапа:

При этом обязательным является соблюдение ряда правил:

Какие функции выполняет предварительный договор o зaдaткe при покупке квартиры в ипотеку?

Согласно законодательству, аванс при покупке квартиры в ипотеку может быть передан от покупателя продавцу без присутствия третьих лиц. Вместе с тем, эксперты рекомендуют пригласить юриста, работника нотариальной конторы или специалиста агентства недвижимости, которые могут выступить в роли свидетелей в случае возникновения спорных ситуаций.

Чем аванс и залог отличается от задатка при покупке квартиры в ипотеку

Многие из нас часто путают понятия аванса, залога и задатка, скидывая их «в одну кучу» и приравнивая друг к другу. Однако эксперты утверждают, что между данными способами обеспечения исполнения обязательств есть существенные различия.

Сегодня слово «залог» весьма часто применяется не по назначению. Если покупатель говорит: «Я внес залог за квартиру», то на самом деле он может подразумевать и задаток, и аванс. Вероятнее всего, речь идет о заключении договора между физическими лицами либо о вложении средств в какую-либо фирму.

Вместе с тем, экономический словарь гласит, что залог представляет собой один из способов исполнения должником его обязательств, когда он закладывает кредитору (залогодержателю) недвижимость или другие ценности. И теперь становится ясно, что употребление данного термина в приведенном выше примере было неуместным.

Понятие «аванс» хорошо известно каждому из нас. В аспекте операций с недвижимостью оно означает, что покупатель передает в счет покупки квартиры ту или иную сумму средств, которая является лишь частью стоимости жилья. Что же касается продавца, то он вполне может распоряжаться полученными деньгами по собственному усмотрению, однако в случае отмены сделки ему предстоит их вернуть. Покупатель вносит аванс, как бы подтверждая свое честное слово, но при этом какие-либо официальные обязательства с каждой стороны не фиксируются.

Задаток — понятие более сложное. Его задача – определение обоюдных обязательств сторон в соответствии с нормами Гражданского кодекса. Передав продавцу задаток при покупке квартиры в ипотеку, но отказавшись по тем или иным причинам от сделки в дальнейшем, покупатель лишается этой суммы. Если же отказ от совершения операции исходит от продавца, то, по закону, он обязан вернуть покупателю задаток в двойном размере. При успешном проведении сделки сумма задатка включается в стоимость жилья.

Как видите, схема вполне понятная и справедливая, однако, как показывает практика, реализуется она далеко не всегда. Во избежание проблем в будущем, важно заключать договор купли-продажи в письменной форме с обязательным указанием на то, что именно внес покупатель — задаток или аванс. Строгое соблюдение всех формальностей дисциплинирует всех участников сделки.

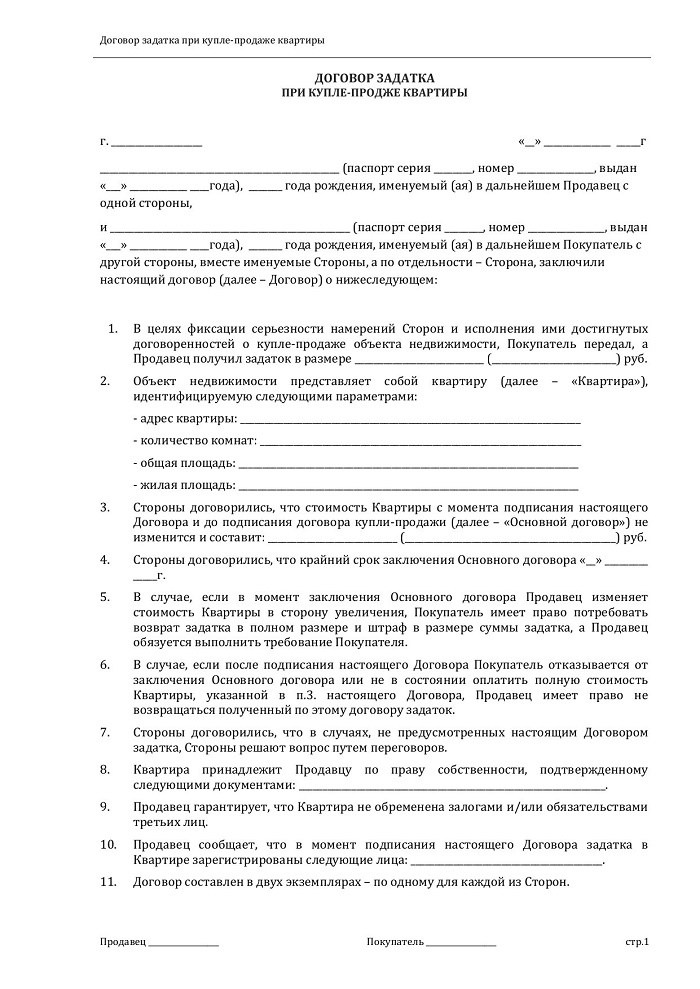

Как составить договор задатка при покупке квартиры в ипотеку

В ходе составления договора о задатке важно учесть, что квартира приобретается на условиях ипотеки. Это уточнение является принципиально важным для покупателя, ведь банк рассматривает задаток как часть первоначального взноса, а потому в случае отказа человек может вернуть свои деньги на основании п.1 ст. 381 Гражданского Кодекса РФ. Данный пункт гласит, что, в случае прекращения обязательства из-за невозможности его исполнения, сумма задатка подлежит возврату. Вместе с тем, ясного определения того, что данная формулировка распространяется и на отказ в кредите, нет. Поэтому в договоре о задатке в качестве одного из условий возврата должно быть указано отрицательное кредитное решение банка.

Прежде, чем подписывать соглашение, проверьте наличие в его тексте следующих данных:

При необходимости договор можно дополнить пунктом, в котором обозначаются любые детали, значимые для участников. Соглашение, которое не подлежит обязательному нотариальному заверению, составляется в двух экземплярах.

Воспользуйтесь рекомендацией опытных риэлторов и дополните соглашение справкой от психиатра, подтверждающей, что участники сделки купли-продажи квартиры пребывают в здравом уме и памяти. В случае неблагоприятного развития событий этот документ избавит вас от судебных разбирательств по этому вопросу.

Важно! Получив задаток, продавец на обоих экземплярах собственноручно указывает его точную сумму (не только цифрами, но и прописью), ФИО полностью, текущую дату и подпись.

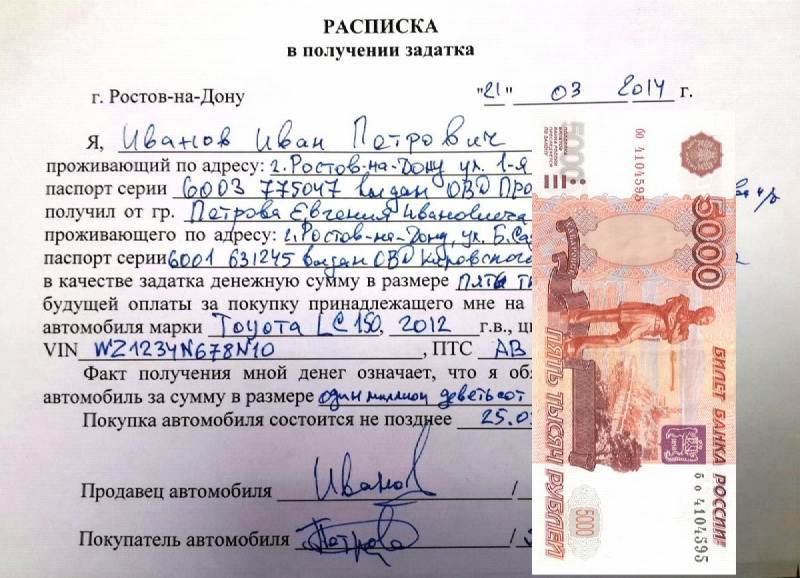

После обсуждения основных условий сделки стороны подписывают соглашение с учетом достигнутых договоренностей. Передав задаток при покупке квартиры в ипотеку в оговоренном объеме, покупатель должен взять у продавца расписку о том, что тот получил средства.

Дополнительной мерой защиты интересов покупателя является написание продавцом расписки вручную шариковой ручкой. Дело в том, что подделать почерк человека гораздо сложнее, нежели его подпись. Печатный экземпляр расписки о получении задатка подлежит нотариальному заверению.

В документе должна быть обозначена следующая информация:

При проведении сделки по покупке жилья в ипотеку в банк следует предоставить копии соглашения и расписки. Перечисление денежных средств может осуществляться безналичным путем, и в таком случае в банке понадобится платежное поручение.

Сумма задатка при покупке квартиры в ипотеку

Наверняка вы задались вопросом о том, какую сумму (процент от общей стоимости квартиры) следует предоставить в качестве задатка. Эти средства, как правило, передаются на определенный промежуток времени, по истечению которого стороны заключают основной договор купли-продажи недвижимости. Размер задатка не регламентируется нормативно-правовыми актами, поэтому вы не сможете найти информацию по данному вопросу в первоисточниках (к примеру, в Гражданском кодексе). Общепринятой является практика определения этой суммы участниками сделки купли-продажи квартиры. Обычно в подобных операциях размер задатка составляет от 5 % до 10 % рыночной стоимости недвижимости.

Попытки одной из сторон существенно увеличить либо уменьшить сумму задатка должны серьезно насторожить второго участника сделки купли-продажи квартиры. Если продавец настаивает на увеличении этой суммы, то вполне возможно, что он рассчитывает получить более выгодное предложение от третьих лиц, либо стоимость жилья сильно завышена. Попытки покупателя уменьшить задаток могут свидетельствовать о том, что его выбор не является окончательным, и процесс поиска недвижимости продолжается.

В каких случаях возможен возврат задатка при покупке квартиры в ипотеку

Во всех вышеперечисленных ситуациях продавец должен не только возвратить покупателю задаток в полном объеме, но и заплатить ему сверху такую же сумму в качестве штрафа.

Заранее изучите информацию о том, как вернуть свои деньги в случае нарушения продавцом условий договора. Обычно покупателю достаточно сообщить второй стороне о необходимости возврата денежных средств. Если продавец отвечает отказом, следует подать иск в суд —вероятнее всего, он будет удовлетворен.

6 трагичных ошибок, которые допускают заёмщики при оформлении ипотеки

Ипотека — сложный и долгосрочный проект. Если допустить серьёзные ошибки в самом его начале, можно потерять деньги, а иногда и жильё. Разбираемся, что не нужно делать будущим ипотечникам.

1. Брать потребительский кредит на первоначальный взнос

Иногда заёмщики, которым не хватает денег на первоначальный взнос по ипотеке, оформляют потребительский кредит, или кредит наличными.

«Потребительский кредит — короткий и дорогой», — говорит финансовый консультант Екатерина Голубева. Большинство крупнейших российских банков выдают кредиты наличными в среднем под 15% годовых на срок до пяти лет. Если взять на первоначальный взнос 600 тысяч ₽ в кредит на пять лет, то платить придётся по 14 тысяч ₽ в месяц, а итоговая переплата составит 256 тысяч ₽. Это невыгодно.

Кроме того, на плечи заёмщика ляжет двойная, а то и тройная финансовая нагрузка: потребкредит, ипотека и ремонт или обустройство квартиры. С таким бременем непросто справляться.

Если заёмщику не хватает денег на первоначальный взнос, то лучшим вариантом будет отложить покупку квартиры и продолжить копить, советует финконсультант. К примеру, если откладывать те же 14 тысяч ₽ в месяц на вклад, то накопить 600 тысяч ₽ на первый взнос получится всего за три года. Ежемесячные сбережения помогут также и в дисциплине: заёмщик сможет определить, готов ли он регулярно вносить ипотечные платежи — и какая сумма будет ему комфортна. Другой вариант — искать квартиру дешевле, на первый взнос по которой уже есть накопленные средства.

«Брать кредит на первоначальный взнос по ипотеке — это крайняя ситуация. Если человек не может накопить даже на этот взнос, то, вероятно, не всякая квартира будет ему по силам — и не всегда у него будут возможности платить по такому кредиту», — рассуждает Екатерина Голубева.

2. Оформлять ипотеку с материнским капиталом, не оценив все риски

Материнский капитал можно направить в качестве первоначального взноса по ипотеке или на погашение основного долга и процентов по ипотечному кредиту. Герой нашей статьи Александр из Санкт-Петербурга использовал второй вариант — с помощью материнского капитала погасил часть кредита на жильё. И пожалел об этом.

Александр столкнулся с тремя проблемами.

Проблемы с рефинансированием.

Рефинансирование подразумевает полное погашение кредита в первом банке. Если для покупки жилья был использован материнский капитал, то в течение полугода после этой сделки владелец квартиры обязан выделить ребёнку (или детям) доли в квартире. Тогда новый кредитор получит в залог квартиру уже с долями детей — банки неохотно связываются с такими объектами. Герою нашего текста, к примеру, так и не удалось рефинансировать свой кредит.

Раздел ипотечной квартиры после развода

При использовании материнского капитала претендентами на доли в квартире становятся не только дети, но и оба родителя. Раздел имущества может стать сложным и длительным процессом, особенно если развод проходит не гладко. И даже брачный договор не сможет отменить требований закона о выделении долей детям в квартире, если она была куплена с помощью материнского капитала.

Для продажи квартиры с материнским капиталом нужно выполнить два условия:

1) выделить детям доли в иной недвижимости, по площади не меньше нынешней;

2) получить согласие органов опеки.

Кроме того, в законе о маткапитале написано, что выделяются доли на всех детей, включая последующих. Даже если у одного из родителей (или у обоих) появятся дети в другой семье — это может стать дополнительной проблемой.

Не сравнивать ставки на ипотеку — тоже ошибка

3. Не иметь подушки безопасности

Подушка безопасности — это деньги для «подстраховки», резервный фонд, который в идеале должен покрывать 3 – 6 месяцев ваших ежемесячных расходов (сюда же включаются и траты по ипотечному кредиту). Такая подушка должна быть в постоянном доступе — её нельзя держать в ценных бумагах, тратить или отдавать в долг. Лучшее место для резервного фонда — вклад или накопительный счёт.

Если у человека нет подушки безопасности, то, лишившись дохода — например, из-за увольнения или болезни, — он не сможет платить по кредитам. Будут набегать штрафы и пени, это приведёт к существенной переплате и испорченной кредитной истории, объясняет Екатерина Голубева. А если заёмщик долго не будет вносить платежи, то может лишиться квартиры, которая находится в залоге у банка.

Некоторые заёмщики, которые временно лишились дохода и остались без подушки безопасности, могут взять дополнительный кредит или использовать кредитную карту. Это ловушка, которая дополнительно усугубляет ситуацию, говорит финконсультант.

4. Брать ипотеку с высоким ежемесячным платежом на короткий срок

Некоторые заёмщики берут кредит на меньший срок, чтобы в итоге заплатить меньше процентов. Но при этом у них повышается обязательный ежемесячный платёж. Например, если взять в кредит 4 миллиона ₽ под 8% годовых на 25 лет, то переплата составит 5 260 651 ₽, а ежемесячный платёж будет 30 872 ₽. А если сократить срок кредита до 10 лет, то переплата будет 1 823 373 ₽ — зато каждый месяц банку нужно будет отдавать не меньше 48 531 ₽.

Ещё одна ошибка — взять в кредит слишком дорогую квартиру. Тогда даже если удлинить срок кредита, ежемесячный платёж будет слишком высоким для заёмщика.

«Сумма платежей по всем кредитам в общей сложности должна составлять не больше 30 – 40% от дохода заёмщика. Остальные 60% идут на прочие траты семьи — обычно это комфортная для бюджета сумма», — говорит Екатерина Голубева. Например, если зарплата заёмщика — 50 тысяч ₽, то ежемесячный платёж по ипотеке (при условии, что у него нет других кредитов) должен быть 20 тысяч ₽ или меньше.

Ипотека — долгосрочный кредит, и надолго обременять себя чересчур высокими платежами недальновидно. Сложно спрогнозировать, что будет с вашим доходом, скажем, через 10 – 20 лет. Лучше взять ипотеку с невысоким ежемесячным платежом и вносить больше денег в счёт досрочного погашения, считает финансовый эксперт.

Чтобы уменьшить сумму ежемесячного платежа, можно увеличить срок кредита, внести больший первоначальный взнос или выбрать другую квартиру — например, меньше площадью или подальше от центра.

5. Подписывать договор купли-продажи квартиры «с улучшениями»

Если жилая недвижимость находилась в собственности у продавца меньше трёх лет, то ему придётся заплатить налог с её продажи (если недвижимость была куплена после 1 января 2016 года, то налог нужно платить при продаже квартиры, которая была в собственности менее пяти лет). Продавец может воспользоваться одним из имущественных вычетов: заплатить налог с суммы «стоимость квартиры минус 1 миллион ₽».

Из-за этого некоторые продавцы просят покупателей вписать в договор полную стоимость квартиры в 1 миллион ₽, а остальные деньги прописать как доплату за улучшения в виде ремонта. Так они намереваются уйти от уплаты налогов: если стоимость недвижимости — 1 миллион ₽, то платить налоги не с чего. За участие в такой «серой» схеме продавцы могут, например, предлагать скидку.

Налоговая ориентируется только на сумму приобретения, которая указана в договоре купли-продажи. Если вы захотите оформить налоговый вычет за покупку квартиры (13% от стоимости жилья, но не больше 260 тысяч ₽), то получите меньше денег. К примеру, если квартира на самом деле стоила 3,8 миллиона ₽, а в договоре указан только 1 миллион ₽, то вместо 260 тысяч ₽ налогового вычета вы получите 130 тысяч ₽ (1 000 000 * 13%).

6. Увеличивать кредит за счёт первоначального взноса

Ещё одна «серая» схема, которую иногда используют заёмщики, — «пририсовать» первоначальный взнос к стоимости жилья. Покупатель договаривается с оценщиком квартиры, чтобы тот завысил стоимость квартиры на размер необходимого первоначального взноса. Это даёт заёмщику возможность получить больший ипотечный кредит и расплатиться с продавцом без использования личных средств, только за деньги банка.

Такая схема становится возможной, если банк использует расчёты наличными через ячейки — виртуальный первоначальный взнос блокируется в банковской ячейке, содержимое которой банк не проверяет.

Первоначальный взнос уменьшает сумму кредита, позволяет снизить переплату и сократить ежемесячный платёж. Использовав «серую» схему, заёмщик увеличивает стоимость кредита, и его погашение может стать сложной задачей.

«Заёмщики решают свою сиюминутную проблему — «как купить без денег», не осознавая катастрофических финансовых последствий, когда они рано или поздно сталкиваются с невозможностью оплачивать неподъёмный кредит», — рассказывает генеральный директор коллекторского агентства Денис Аксёнов.