задолженность россиян по кредитам достигла

В России оценили задолженность граждан перед банками

Совокупная задолженность россиян по банковским кредитам по итогам III квартала возросла с начала года почти на 10% и достигла около 19,3 трлн рублей.

«По итогам третьего квартала совокупная задолженность россиян по банковским кредитам составила 19,28 трлн рублей, увеличившись на 9,8% с начала года», — сообщили ТАСС в пресс-службе Общероссийского народного фронта.

По данным ОНФ, в настоящий момент «средняя семья отдает около 32% от годового дохода на погашение кредитов». В пресс-службе уточнили, что год назад средний уровень закредитованности в III квартале 2019 года составлял 30%, а средняя задолженность домохозяйства составила 341 тыс. рублей.

Эксперты полагают, что «динамика роста закредитованности связана, прежде всего, с ипотекой, которая остается главным драйвером роста кредитов населению».

Днем ранее газета «Известия» предупредила со ссылкой на прогноз Национального рейтингового агентства, что снижение ставок по вкладам вследствие мягкой денежно-кредитной политики Центробанка РФ и введение налога на доход с крупных депозитов может в 2020–2025 годах привести к перетоку 3,4 трлн рублей из банков в альтернативные инвестиционные инструменты.

По оценке НРА, большая часть этих средств может уйти на фондовый рынок, а также в недвижимость и наличную валюту.

Опрошенные издание эксперты фиксировали, что уже сейчас со срочных депозитов утекло порядка 1,7 трлн рублей.

В то же время, указали специалисты, в поисках альтернативных инвестиций гражданам нужно помнить о повышенных рисках. Например, с большой осторожностью вкладываться в дополнительное жилье с привлечением кредитных средств.

До этого стало известно, что индекс лояльности клиентов к банкам (NPS, готовность рекомендовать банк) в России по итогам января-августа текущего года приблизился к нулю и составил всего 1,3 пункта — это новый минимум за последние 5 лет, следует из опубликованных на прошлой неделе результатов опроса аналитического центра НАФИ.

В начале этого года индекс NPS составлял 5 пунктов, а еще в 2016 году, когда НАФИ начал такие расчеты, — 43 пункта. Эксперты полагают, что главные причины снижения лояльности к банкам — растущая финансовая грамотность клиентов и активная продажа банками своих услуг. Это, как указывают в НАФИ, не всегда нравится потребителям.

Опрос аналитического центра показал, что своим банком не удовлетворены 35,4% россиян. Они заявили, что не будут рекомендовать его своим знакомым и, возможно, находятся в поиске альтернативы. Впрочем, 36,7% участников опроса довольны своим банком.

Долги россиян по кредитам выросли в 2021 году до 23,9 трлн рублей

Долги россиян по кредитам в 2021 г. увеличились до 23,9 млрд руб., сообщил председатель Совета судей РФ Виктор Момотов. В 2020 г. граждане тратили на оплату кредитов в среднем половину своего дохода, добавил он.

«Средний уровень закредитованности вырос за 2020 г. с 47,1 до 49,1%. Этот показатель означает, сколько средняя семья отдает в процентах от годового дохода на погашение банковских кредитов. По состоянию на 1 июля 2021 г. общий размер долга физических лиц достиг астрономической цифры в 23,9 трлн руб.», — сообщил Момотов (цитата по ТАСС).

По его словам, с начала года показатель вырос на 2,3 трлн руб., а с 1 июля 2020 г. — на 4,06 трлн руб. Момотов заявил, что кредиты плохо погашаются, а это грозит заемщикам массовым банкротством, нестабильностью, неопределенностью и социальным напряжением.

Ранее газета «Известия» сообщила со ссылкой на «Карту кредитной активности» проекта ОНФ «За права заемщиков», что долговая нагрузка на россиян с начала года выросла с 27 до 35%. По данным аналитиков, по итогам первого полугодия 2021 г. задолженность россиян по кредитам выросла на 13,6% до 22,64 трлн руб., в июне задолженность выросла на 23,8% в годовом выражении.

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Отвлекает реклама? Подпишитесь, чтобы скрыть её

Наши проекты

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Почти 90% просроченных в разгар пандемии кредитов остались проблемными

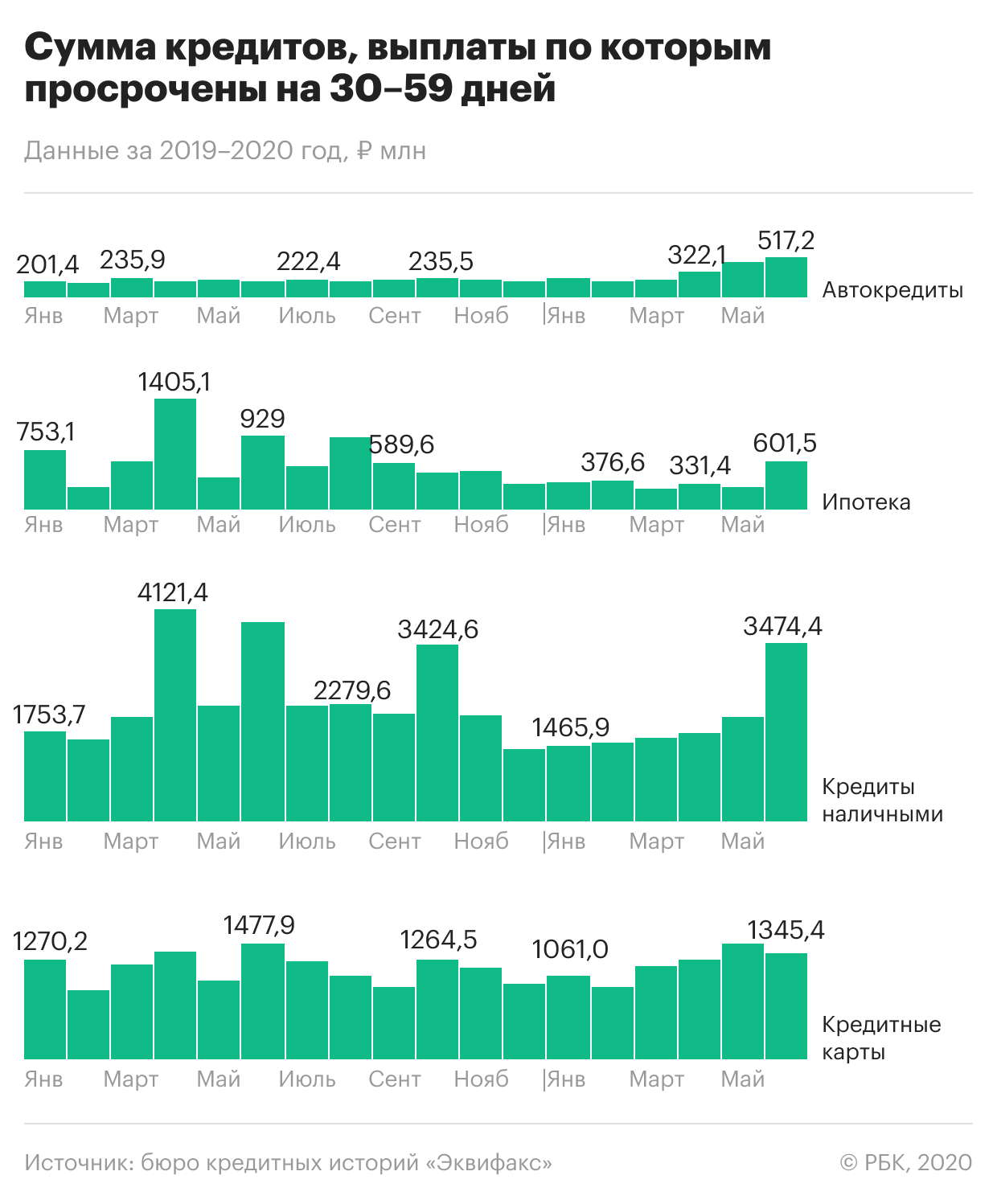

Завершение острой фазы кризиса и пандемии не улучшило ситуацию с проблемными долгами: в мае и июне, когда в России начали постепенно сниматься санитарные ограничения, произошел заметный рост просроченной задолженности по розничным кредитам. Это следует из расчетов одного из трех крупнейших бюро кредитных историй «Эквифакс», сделанных по просьбе РБК. Аналитики обратили внимание на прирост объема ссуд с просрочкой от 30 до 89 дней — именно такие задержки в платежах характерны для заемщиков, начавших их допускать в разгар ограничений из-за пандемии.

По данным бюро, в июне почти 365 тыс. кредитных договоров на сумму 5,9 млрд руб. не обслуживались больше месяца. С апреля их количество выросло на 38,8%, а объем такой проблемной задолженности — на 80%. Еще примерно по 269 тыс. кредитов платежи не поступали больше двух месяцев — их объем в июне достиг 5,4 млрд руб., прибавив с начала кризиса 19,9%.

«Просроченная задолженность, возникшая в период коронавирусных ограничений, мигрирует из краткосрочной в длительную», — объясняет гендиректор «Эквифакса» Олег Лагуткин. По оценкам бюро, коэффициент перехода близок к 90%, то есть именно такая доля возникших в апреле долгов не вернулась в нормальный график платежей. По всей видимости, их взыскание затруднительно для банков, констатирует собеседник РБК.

Какие долги стали хуже обслуживаться

С апреля по июнь рост ранней просрочки (до 90 дней) наблюдался во всех основных видах розничного кредитования, хотя и был неравномерным. Как следует из статистики «Эквифакса», в первый месяц самоизоляции объем новых проблемных кредитов увеличился незначительно, хотя количество договоров с просрочкой от 1 до 29 дней выросло. А уже в мае—июне был зафиксирован заметный прирост ссуд, которые не обслуживаются больше месяца.

Почему растут сроки просрочки

В «Эквифаксе» переток проблемной задолженности из одной категории в другую связывают с невозможностью банков оперативно взыскивать долги. Еще одна причина — избирательное применение программ реструктуризации. «По каким-то причинам объем реструктуризации (по 106-ФЗ) в основном пришелся на кредиты наличными. Похоже, что про реструктуризацию кредитных карт все забыли, и по ним просроченная задолженность стала массово возникать в первый же месяц локдауна», — приводит пример Лагуткин. Но, если бы не программы поддержки, просрочка была бы выше, говорит он.

Как боролись с ростом проблемных долгов

Уже в марте ЦБ рекомендовал банкам реструктурировать ссуды клиентам, которые заболели коронавирусной инфекцией. А с апреля начал действовать закон о кредитных каникулах (106-ФЗ), позволявший клиентам получить отсрочку по кредитам при некоторых условиях. Основанием для каникул может быть болезнь, потеря работы или снижение дохода более чем на 30%. Банки также предлагали заемщикам собственные программы реструктуризации ссуд.

По статистике ЦБ, к 19 июля банки одобрили более 1,6 млн обращений граждан за разными видами послаблений по кредитам (.pdf). Объем реструктурированной задолженности составил порядка 757,9 млрд руб.

Программа реструктуризации дала свои плоды, хотя и в ограниченном объеме, считает старший кредитный эксперт Moody’s Ольга Ульянова. На 1 июня около 3% кредитов населению были реструктурированы. «По-видимому, в остальных случаях заемщики не смогли, не успели, а может быть, и не захотели пойти на реструктуризацию», — допускает Ульянова.

Будут ли просроченные долги расти дальше

По словам Ульяновой, ситуация с проблемной задолженностью пока соответствует ожиданиям. «Еще в начале апреля мы оценивали, что в результате пандемии проблемы с обслуживанием могут затронуть до 5% ипотечного портфеля банков и до 10% портфеля потребительских кредитов, включая автокредиты. И это в дополнение к тем просрочкам, которые существовали до пандемии», — поясняет вице-президент Moody’s.

В некоторых сегментах кредитования ситуация еще не стабилизировалась, но она управляемая, считает директор по банковским рейтингам «Эксперт РА» Иван Уклеин. В отличие от кризисов прошлых лет банки сейчас имеют больший запас капитала, напоминает он. «Тем не менее по завершении льготного периода реструктуризации нужно будет резервировать [кредиты] гораздо сильнее, и именно эта проблема выйдет на первый план к концу года», — подчеркивает аналитик.

Нельзя с уверенностью сказать, что пик кризиса в банковской рознице пройден, соглашается Лагуткин. «Многим заемщикам, обратившимся за реструктуризацией в банки, предстоит еще документально подтвердить ухудшение своего материального положения. Если они этого не сделают, то уровень просроченной задолженности может продолжить свой рост», — опасается он.

В июле ЦБ рекомендовал банкам сохранять кредитные каникулы для тех заемщиков, кто не сможет подтвердить снижение дохода более чем на 30%, требуемое по госпрограмме. Одна из опций для таких клиентов — переход на программу реструктуризации, предлагаемую самим банкам. По оценкам Сбербанка, нужные документы не предоставили 18,5% обратившихся за отсрочкой по ссудам. В то же время банки отмечают, что их собственные программы реструктуризации пользуются большим спросом, чем госпрограмма.

Основной сценарий для большинства просроченных недавно кредитов — переход в категорию проблемных, считает Ульянова. Это, по ее словам, окажет заметное давление на прибыльность банков. Отдельные банки, имеющие слабый запас капитала, окажутся в зоне повышенного риска, допускает Уклеин из «Эксперт РА», но не считает это проблемой для сектора: в отличие от предыдущих лет с рынка уже ушли многие слабые игроки, а доля госбанков выросла.

Как ситуацию с ростом просрочки видят банки

В вопросе просроченной задолженности реализуется оптимистичный сценарий, считает представитель ВТБ: «По розничным заемщикам пик проблем платежеспособности, на наш взгляд, пройден. В первую очередь он был связан с вводом ограничительных мер в связи с пандемией и неопределенностью ситуации. Сейчас показатели ранней просрочки улучшаются, так же как и улучшается эффективность сбора просроченной задолженности».

Пик кризиса в рознице пройден, считает первый вице-президент Газпромбанка Анна Горячева. Она ссылается на снижение частоты обращений клиентов за послаблениями по кредитам. Важным показателем будет возврат должников в график платежей, добавляет Горячева.

Спрогнозировать, как поведут себя клиенты после окончания каникул, сложно, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. Релевантной статистики по возвратам в графики платежей еще нет: льготный период у основной массы клиентов, обратившихся за отсрочками, еще не завершен, поясняет она.

Промсвязьбанк не видит и не ждет заметного роста просроченной задолженности, отмечает директор департамента розничных рисков ПСБ Евгений Иванов. «Если в каких-то сферах экономическая ситуация будет ухудшаться, то это повлияет на занятость и, как следствие, на рост проблем с обслуживанием долга у населения», — прогнозирует он.

Плохие долги по потребкредитам рекордно выросли с начала пандемии

В августе объем просроченных потребительских кредитов вырос до пиковых значений конца 2018 года, следует из статистики бюро кредитных историй «Эквифакс» (есть у РБК). По итогам прошлого месяца портфель кредитов наличными, по которым не вносились платежи свыше 90 дней (NPL90+), достиг 570,05 млрд руб. За август в категорию проблемных попало 79,6 тыс. ссуд на 27,31 млрд руб. — это рекордный прирост просрочки с начала кризиса и пандемии в России (+5%, хотя до этого рост не превышал 2–3%). Для сравнения: в июле прирост плохих долгов в сегменте необеспеченного кредитования был в 2,7 раза ниже — 9,99 млрд руб.

Доля таких ссуд в портфеле потребкредитов достигла 12,1%, по сравнению с июлем она выросла на 0,4 п.п., что выше среднемесячных темпов роста просрочки с начала кризиса.

Данные Национального бюро кредитных историй, которое также входит в топ-3 на российском рынке, подтверждают рост проблемных долгов в сегменте потребкредитов. Согласно его статистике, в августе доля просроченных кредитов наличными достигла 15,9% (+0,4 п.п. по сравнению с июлем).

На рост проблемных долгов в банковской рознице в целом обратил внимание и Банк России: по его данным, в августе объем просроченной задолженности вырос на 3% (или 26 млрд руб.), что выше среднемесячных показателей прошлого года (.pdf). Ситуация с просрочкой теперь «в большей мере отражает влияние пандемии», подчеркивал ЦБ.

Почему влияние пандемии усилилось

Ускоренное наращивание плохих долгов связано с техническими факторами и «хронологией» кризиса, говорят опрошенные РБК эксперты. В августе началось «вызревание» кредитного портфеля, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. В статистике NPL90+ теперь отражаются кредиты, по которым платежи не поступают с апреля-мая, когда в России был пик пандемии и действовал режим изоляции. По оценкам Дорофеевой, в августе рост просрочки оказался на 2–3 п.п. выше среднегодовых значений докризисного периода.

Если раньше рост проблемной задолженности сглаживался кредитными каникулами и реструктуризацией, теперь этот эффект пропадает, замечает гендиректор БКИ «Эквифакс» Олег Лагуткин: «С июля текущего года подходят к концу сроки предоставленных банками в период карантина кредитных каникул (три—шесть месяцев), и те потребители, которые не смогли восстановить источник дохода, допускают пропуски платежей». На выходы должников в просрочку также повлияло аннулирование кредитных каникул для некоторых категорий заемщиков, замечает управляющий директор рейтингового агентства НКР Михаил Доронкин. Он напоминает, что если клиент претендовал на отсрочку по федеральному закону (106-ФЗ), то в течение 90 дней с момента подачи заявления он должен был предоставить в банк документы, подтверждающие основания для каникул — например, справки, подтверждающие потерю работы или снижение доходов более чем на 30%. Не все это смогли сделать.

«При отсутствии подтверждения дохода кредитные каникулы по 106-ФЗ аннулируются, и по факту кредит продолжает действовать на первоначальных условиях, то есть без учета льготного периода. Это означает, что такой кредит на момент аннуляции каникул будет фактически просрочен более чем на 90 дней», — поясняет Доронкин.

Сколько россиян получили от банков отсрочки по кредитам

С 20 марта по 9 сентября банки провели реструктуризацию 1,5 млн кредитов на сумму более 750 млрд руб., сообщал ЦБ (.pdf). Значительную часть послаблений кредиторы давали на условиях собственных программ. Федеральные кредитные каникулы по 106-ФЗ применялись к ссудам на 80 млрд руб. (162 тыс. заявлений). Банк России не раз отмечал, что значительная доля требований об отсрочках касается потребительских кредитов.

Уже в августе 23 тыс. заявок на кредитные каникулы было аннулировано после одобрения, из-за того что заемщики не подтвердили падение дохода. В прошлом месяце это могло стать причиной роста обращений за новой реструктуризацией, допускал ЦБ.

Банк России рекомендовал участникам рынка переводить таких клиентов на собственные программы, напоминает директор департамента розничных рисков банка «Зенит» Александр Шорников. По словам банкира, большинство игроков соблюдают рекомендации, но «консервативные кредиторы могли восстановить сроки просрочки».

Техническая причина увеличения доли проблемных кредитов — низкий объем выдач и замедление роста портфеля в острую фазу кризиса, считает Лагуткин: «За счет чего относительный показатель уровня просроченной задолженности автоматически увеличивается».

Как на показатели банков влияет экономика

Динамика проблемной задолженности сильно коррелирует с показателями реальных доходов населения и безработицей, говорит аналитик банка «Хоум Кредит» Станислав Дужинский. По данным Росстата, во втором квартале 2020 года реальные располагаемые доходы населения упали на 8%. Безработица к августу выросла до 6,3% против 4,6% в прошлом году. На этом фоне увеличение доли просрочки закономерно, заключает аналитик.

Сегмент необеспеченных кредитов наиболее высокорисковый и нестабильный с точки зрения платежной дисциплины клиентов, напоминает президент Национальной ассоциации профессиональных коллекторских агентств Эльман Мехтиев. «В большинстве случаев сперва клиент перестает вносить платежи именно по необеспеченному потребительскому кредитованию, затем перестает оплачивать услуги ЖКХ и только после этого пытается сократить свои расходы», — перечисляет он.

Если материальное положение заемщиков не улучшится, это и дальше будет давить на кредитные портфели, считает директор по маркетингу Национального бюро кредитных историй Алексей Волков. По его словам, это будет особенно заметно по мере завершения периода реструктуризаций.

Когда наступит пик просрочки по кредитам

Наиболее популярный срок предоставления платежных каникул — полгода, а значит, у большинства заемщиков льготный период завершится в сентябре-октябре, замечает Лагуткин. По его словам, после этого рубежа рост просрочки ускорится за счет клиентов, которым не удалось восстановить платежеспособность.

Рынок готовится к этому всплеску, отмечает Шорников: «Относительный рост четвертого квартала, полагаем, будет выше среднемесячного результата июля-августа примерно на 10%». Сейчас на динамике NPL90+ отражается влияние режима изоляции, а долгосрочные последствия, связанные с экономической ситуацией и кредитными каникулами, могут быть «гораздо менее резкими», считают в Промсвязьбанке.

Пока оценки темпов прироста просрочки соответствуют ожиданиям, утверждает вице-президент Moody’s Ольга Ульянова. «Мы полагаем, что до 10% розничных заемщиков могут испытывать проблемы с погашением кредитов в результате пандемии. Конечно, не все из них непременно выйдут в длительную просрочку, но о росте — к концу действия послаблений ЦБ — проблемных кредитов в рознице на 3–4 п.п. вполне можно говорить как о базовом сценарии», — заключает она.

Долг россиян перед банками побил рекорд и разгоняет инфляцию: как на этом заработать

Что случилось

По состоянию на 1 июля 2021 года общий размер долга физических лиц достиг 23,9 трлн рублей, сообщил ЦБ. Это обновление максимума. С начала года показатель вырос на 2,3 трлн рублей, а с 1 июля 2020 года — на 4,06 трлн рублей. Как отмечает Telegram-канал MMI, темпы роста задолженности россиян ускоряются: в мае этот показатель составил 2,1% месяц к месяцу, в июне — уже 2,4%.

Что это значит

Рекордные выдачи льготной ипотеки привели к росту ипотечного кредитования в целом (с 2,1% в мае до 3% в июне), четвертый месяц подряд сохраняется высокий темп роста и необеспеченных кредитов, перечисляет регулятор. По данным аналитиков Frank RG, население в июне заняло в банках 1,3 трлн рублей, почти повторив рекорд апреля 2021 года, писал РБК.

Зачем мне это знать

Крупным планом

Всплеск потребительской активности является одним из факторов повышения цен, указывает аналитик корпоративных рейтингов Национального рейтингового агентства (НРА) Алла Юрова. Граждане тратят деньги на потребление, а регулятор с этим борется: ЦБ с 1 октября решил повысить надбавки к коэффициентам риска по потребительским кредитам, что сделает их выдачу менее рентабельной для банков.

Впрочем, «половина роста обусловлена программой льготной ипотеки. Долги по ипотеке к 1 июля выросли на 1,3 трлн рублей к началу года», — объясняет эксперт. Например, в связи с ростом спроса подскочили цены на стройматериалы, что также провоцирует инфляцию, добавляет автор телеграм-канала MMI, экономист банка «ЦентроКредит» Евгений Суворов. В июне годовая инфляция составила 6,5%, достигнув максимального показателя с августа 2016 года.

Для инвестора

«Высокая закредитованность не означает большой объем плохих кредитов. Процентный доход у кредитных организаций растет, ставки кредитования повышаются, так что можно рассматривать акции тех же банков, например TCS Group», — рекомендует управляющий активами «БКС Мир инвестиций» Андрей Русецкий. Сейчас нет рисков запуска долгового кризиса, а инфляция выше ориентира Центрального банка, что только повышает привлекательность акций банков, подтверждает главный экономист Альфа-банка Наталья Орлова.

«Высокой чувствительностью к кредитному циклу обладает и строительный сектор. Но в настоящий момент из-за роста цен на металлы себестоимость строительства растет, поэтому привлекательность акций в этом сегменте не так очевидна даже в условиях быстрого роста ипотеки», — подчеркивает Орлова. О том, что при росте кредитования для инвестора могут быть интересны бумаги девелоперов, говорит и Евгений Суворов. По его словам, это могут быть акции застройщиков ПИК, «Самолет» и других.

Самые надежные российские банки — 2021. Топ рейтинга Forbes

Самые надежные российские банки — 2021. Топ рейтинга Forbes