закон о налогах в сша

Разбираемся в ситуации с налоговыми реформами в США

Американский президент Джо Байден планирует провести в США масштабную программу реформ. Платить за осуществление этих реформ нужно будет как выпуском облигаций, так и новыми налогами. Мы решили разобраться в том, какие налоговые изменения ждут США и, самое главное, как это отразится на инвесторах.

Обычно мы не делаем разборы того, что еще не произошло: все может поменяться и реформы могут смягчить или вообще отменить — кто знает. Но на все события рынок реагирует заранее: если все укрепятся во мнении, что компании станут меньше зарабатывать, на рынке может случиться масштабная коррекция — на наш взгляд, это достаточно серьезный повод, чтобы отступиться от правил и посмотреть, что там придумал Байден, даже если половину из этого не реализуют.

Как победить выгорание

Список потенциальных налоговых изменений

Увеличение НДФЛ: сейчас в США максимальный размер НДФЛ — 37%. Байден планирует вернуть ставку 39,6%, которая была до налоговых реформ Трампа.

Людям с доходом выше 1 млн в год, возможно, придется платить налог 43,4% на прибыль с активов, в том числе с продажи акций — выше нынешних максимальных 23,8%.

Возможно, владельцам акций придется платить налог, даже если они не продали актив, при условии, что он вырос в цене, — вернее, не совсем владельцам, а их родственникам после смерти владельца. Это делается для борьбы с таким явлением, как пенсионеры с большим состоянием в акциях, которые, чтобы не платить налог с прибыли от продажи акций, занимают деньги под залог этих акций и живут на них.

Как это выглядит: человек, который купил много лет назад дом за 100 тысяч долларов и живет в нем сейчас, когда дом стоит 1 млн долларов, после смерти оставляет его наследникам, которые не будут за него платить. Но если налоговый план будет принят в том виде, как хочет Байден, то после смерти владельца дома наследники должны будут заплатить налог с 900 тысяч долларов «нереализованного дохода».

Мне кажется, что предложение «налогов с нереализованных активов, которые выросли в цене», Байден внес, чтобы продавить все остальные положения своей реформы в неизменном виде, пожертвовав именно этим в ходе обсуждений, — оно и вправду выглядит как людоедское.

Увеличение налога на прибыль корпораций: с нынешних 21 до 28%.

Здесь Байден также планирует ввести обязательный налог 15% для корпораций, зарабатывающих более 2 млрд в год, которые благодаря системе налоговых вычетов и юридических махинаций платят налоги гораздо меньше положенного или не платят их вообще.

Всего в Америке 55 крупных прибыльных компаний, которые не просто не платят налог на прибыль, но путем разных льгот в общей сложности получили из бюджета в 2020 году 3497 млрд. Среди них Nike, Salesforce, FedEx и множество других знакомых имен. Например, Nike, имея прибыль в прошлом году, получила вычет на 109 млн. Повышение налогов, конечно, проводится не только из-за таких компаний, но и из-за них тоже.

Еще для корпораций планируют увеличить налог на прибыль, полученную за рубежом, до 21%. Сейчас многие компании с крупными международными операциями платят налог 8,8% на свою зарубежную прибыль, что сильно меньше 15,8%, которые они платили еще в 2017 году. Денег в зарубежных подразделениях американских компаний копится очень много, так что инициативу Байдена можно понять.

Налоги в США

Налоговое законодательство – это набор юридических «правил», процедур, политики и штрафов за все, что связано с налоговыми вопросами. Соединенные Штаты – федеративная республика. Инвесторам, которых интересует регистрация компании в США, следует знать, что все уровни правительства, от федерального до штата и муниципалитета, имеют право взимать налоги. Служба внутренних доходов (IRS) отвечает за сбор налогов, соблюдение налоговых правил.

В январе 2021 г. были предложены значительные изменения в налоговом законодательстве Соединенных Штатов. Президент предложил повысить ставки корпоративных и индивидуальных налогов, которые были введены в действие Законом о налоговой реформе 2017 г. (Публичный закон [PL] №115-97). По его мнению корпоративное налогообложение в США должно претерпеть следующие ключевые изменения: повышение ставки корпоративного налога до 28% и ужесточение международных налоговых правил США. На момент написания статьи неясно, одобрит ли Конгресс какие-либо из этих изменений в предлагаемой или измененной форме.

Законодательство о налоговой реформе 2017 г. снизило ставки налога на бизнес в США и индивидуальные налоги, модернизировало международные налоговые правила Штатов и обеспечило наиболее значительный пересмотр американского налогового кодекса за более чем 30 лет. Ставка федерального подоходного налога (КПН) была снижена с 35% до 21%. Новая ставка КПН действует для налоговых лет, начинающихся после 31 декабря 2017 г. PL 115-97 также отменил альтернативный минимальный налог для предприятий (AMT).

Налоговая система США выстроена таким образом, что налоги с доходов лиц, не являющихся гражданами США, зависит от того, связан ли этот доход с Соединенными Штатами, а также от уровня и степени присутствия лиц, не являющихся гражданами США, в Штатах.

PL 115-97 обеспечил наиболее значительный пересмотр международных налоговых правил США за более чем 50 лет, переведя Соединенные Штаты от «всемирной» системы к «территориальной» системе со 100% освобождением от дивидендов. Кроме того, PL 115-97 отменил или изменил многие предыдущие налоговые положения, чтобы компенсировать часть затрат на налоговые реформы. Казначейство и Служба внутренних доходов издали обширные постановления в соответствии с несколькими ключевыми положениями PL 115-97.

Корпоративные налоги для компаний в США варьируются от штата к штату и обычно составляют от 1% до 12% (хотя в некоторых штатах подоходный налог не взимается). Лицам, желающим открыть компанию в США, следует знать, что наиболее распространенной налогооблагаемой базой является федеральный налогооблагаемый доход, который изменяется в соответствии с положениями штата и обычно распределяется между штатом на основе формулы пропорционального распределения.

Соединенные Штаты взимают налог со своих граждан и резидентов с их доходов во всем мире. Иностранцы-нерезиденты облагаются налогом на доход из источников в США и доход, фактически связанный с торговлей или бизнесом в США (за некоторыми исключениями). Для физических лиц максимальная ставка налога на прибыль на 2021 г. составляет 37%, за исключением долгосрочного прироста капитала и квалифицированных дивидендов. PL 115-97 снизил как индивидуальные налоговые ставки, так и количество налоговых категорий. На штатном уровне НДФЛ взимается в 42 штатах.

На федеральном уровне не существует положений о налоге с продаж или налоге на добавленную стоимость (НДС). Однако налоги для бизнеса в США с продаж и использования составляют основной источник доходов для 45 штатов и округа Колумбия. Ставки налога с продаж и использования варьируются от штата к штату и обычно составляют от 2,9% до 7,25% на уровне штата. В большинстве штатов также допускается «местный вариант», который позволяет местным юрисдикциям, таким как города и округа, взимать дополнительный процент сверх налога на уровне штата и удерживать соответствующие доходы.

Если вас интересует открытие бизнеса в США, обратите внимание, что все товары, импортируемые в Штаты, облагаются пошлинами в соответствии с их классификацией в соответствии с применимыми позициями Согласованного тарифного плана США. Классификация определяет право на участие в специальных программах и льготных ставках по соглашению о свободной торговле. Президент имеет право в соответствии с законодательством США повышать тарифы в определенных случаях (например, для решения проблем национальной безопасности).

Акцизы (включая розничные акцизы) обычно взимаются федеральным правительством и правительствами штатов на широкий спектр товаров и видов деятельности. Ставки акцизного налога так же разнообразны, как и товары и виды деятельности, с которых они взимаются. Эти налоги обычно взимаются с производителя, импортера, розничного продавца или поставщика товаров.

Многие штаты и местные органы власти облагают недвижимость различными налогами на недвижимость. В большинстве штатов также взимается налог на личную собственность предприятий.

Компании в США должны уплачивать налог на накопленную прибыль. Он равен 20% от «накопленного налогооблагаемого дохода». Как правило, накопленный налогооблагаемый доход представляет собой превышение налогооблагаемого дохода с определенными корректировками, включая вычет по обычным налогам на прибыль, над вычетом из выплаченных дивидендов и вычетом накопленной прибыли. Обратите внимание, что корпорация в США может избежать уплаты налогов, исходя из своих разумных деловых потребностей.

Прочие налоги в США, взимаемые на гос. уровне вместо или в дополнение к налогам на прибыль, включают налоги на франшизу и на капитал корпорации. Государственные и муниципальные налоги являются расходами, вычитаемыми для целей федерального подоходного налога.

Информация представлена в ознакомительных целях. Для получения более развернутой информации, ознакомьтесь с материалами на нашем сайте или свяжитесь напрямую со специалистами нашей компании.

Налоги в США. Часть 1. Введение, income tax, федеральный налог, налог штата, Social Security taxes

Введение

Последние месяцы на Хабре мне часто попадаются обсуждения налогов в США. Как правило, это происходит в топиках, где обсуждение по какой-то причине скатилось к вечным темам «у нас все плохо — у них хорошо», «у нас хорошо — у них все плохо», «пора валить отсюда», «Да в США такие налоги, что непонятно, как бедные люди вообще там выживают» и т.п.

В очередной раз наткнувшись на такое обсуждение, я спросил тут же в комментарии и даже задал соответствующий хабравопрос — народ, а может вместо того, чтобы беспорядочно спорить о налогах в США в куче разных топиков, давайте я напишу отдельный подробный пост на эту тему, и там и будем спорить? За этот комментарий и хабравопрос я получил изрядно кармы и хабрасилы, и, собственно, на этом можно было бы и остановиться ибо цель достигнута, муа-ха-ха. Однако, меня уже начинают спрашивать некоторые люди, где же обещанная статья, и судя по всему, отвертеться от написания поста мне не удастся…

Обсуждающие налоги в таких топиках делятся, как правило, на три заметные группы:

В первой части я напишу про налоги вообще, про федеральный налог и налог штатов и как они вычисляются и про Social Security / Medicare tax.

Во второй части (coming soon) — про годовой цикл налогообложения и различные формы — W-2, W-4, 1040NZ и прочее и прочее.

В третьей части (coming soon) — про процесс подачи Tax Return, про сайты которые помогают заполнять здоровенные формы, про применение налоговых вычетов, и, ГЛАВНОЕ о налогах в США — если есть основания, как можно получить обратно существенную часть удержанных с вас налогов. Поэтому, читая этот пост, держите в голове — большинство людей платит существенно меньшие налоги, чем те, которые я тут вычисляю для примера без учета возможных вычетов.

О каких налогах речь?

Я буду рассказывать только о налогах, которые наиболее интересны 95% людей — налогах на доход физических лиц, и в основном — налог на зарплату, которые получают люди, работающие в организациях как наемные сотрудники.

Налог на прибыль корпораций — совершенно другая тема, ее я даже затрагивать не буду. Другие виды налогов на физических лиц (налоги на прибыль с дивидендов, налог на доходы от сдачи в аренду недвижимости, налоги, которые платят self-employed люди) — их я коснусь вскользь, так как сам их никогда не платил и практического опыта тут не имею.

По тексту будет много ссылок, как на официальные документы на сайте IRS, так и на русскоязычные статьи, которые я прочитал и счел полезными.

Немного общей теории и цифр

Главная демократия планеты постояно нуждается в деньгах, одним из основных источников которых являются налоги. ВВП США за 2011 год составляет примерно 15 триллионов долларов.

Налоговые сборы всех уровней (федеральный, штатные и местные) составляют приблизительно 27% от этой суммы. Для сравнения — в Швеции налоги составляют 48% от ВВП, в Великобритании — 39%, в России — 37%, в Китае — 17%. 33% от всех налогов составляет налог на доход физических лиц (income tax), 24% — это совокупно все адвалорные налоги (т.е. те, которые исчисляются в процентах от стоимости товаров — таможенные сборы, налог с продаж и пр., значительная часть этого налога платится тоже из кармана жителей США), 20% — social security tax (как нам рассказывают, уходят в SSA — Social Security Administration), которые тратит эти деньги на пенсии, пособия, и прочие социальные выплаты, 15% — налоги с доходов корпораций, и 8% — различные fees.

Если же смотреть на доходы именно федерального бюджета, то ситуация следующая. В источниках, которые я нашел, цифры слегка разнятся, но общий порядок величин: 45% федерального бюджета — это individual income tax, т.е. налог, взимаемый с доходов граждан, 10% — это corporate income tax, налог на прибыль корпораций. И 34% — это social security tax.

Интересующиеся историей размеров налогов в США найдут немало информации тут — например, как менялись налоги в США в течении 20 века.

Cуществует три уровня налогов. Федеральные налоги, устанавливаемые федеральным правительством (их платят все), налоги, регулируемые правительствами штатов и местные налоги в округах и городах (устанавливаются местными властями)

Всеми вопросами, имеющими отношение к уплате налогов, занимается Internal Revenue Service (IRS) — Налоговое управление США. Сайт налогового управления www.irs.gov.

Подробнее про налоги, которые вычитаются из ваших кровных заработанных денег

Есть 3 или 4 налога, которые вычитаются из заработанных вами денег — федеральный personal income tax, налог штата (платится во всех штатах кроме 8), social security и medicare tax — является федеральным налогом и с зарплаты платится везде.

Федеральный налог

Как следует из названия, платится во всех штатах в пользу федерального бюджета. Вычисляется он с использованием следующей таблицы (левая колонка для людей без супругов, вторая — для супругов, которые подают налоговые декларации вместе, третья — если два человека состоят в браке, но по каким-то причинам подают декларации раздельно, правая колонка — процент налога в данном бакете):

по следующему алгоритму.

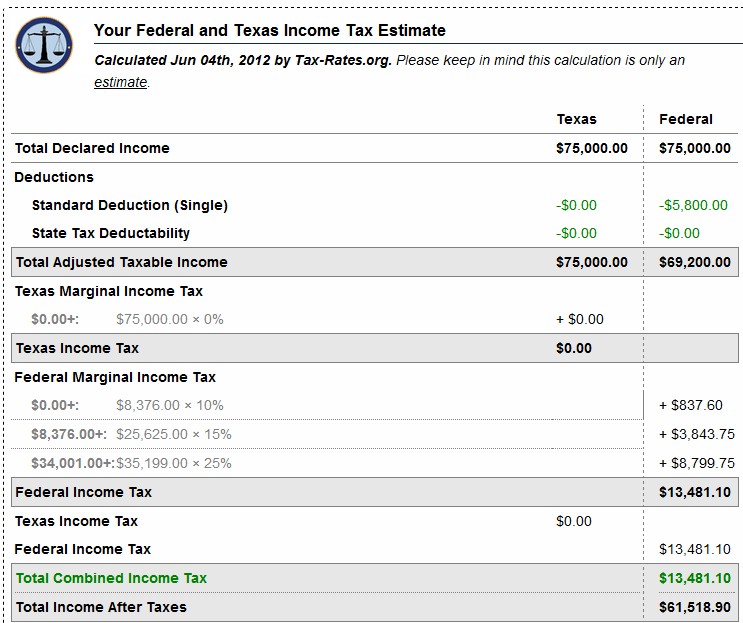

На практике, правда, этими формулами редко пользуются — все пользуются подробными таблицами, где все уже посчитано, и с грануляцией до 100 долларов дохода описан точно процент налога, например — если ваш доход от 75000 до 75099 долларов, до ваш федеральный налог (если вы одиноки и не имеете прочих вычетов) — 17,97%, как-то так.

Выглядеть это будет примерно так:

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Налог штата

Налог штата платится во всех штатах кроме следующих, и взимается в дополнение к федеральным налогам:

Еще в 7 штатах (Колорадо, Иллинойс, Индиана, Массачусетс, Мичиган, Пенсильвания, Юта) налог на доходы плоский (одинаковый процент, не зависящий от размера дохода, взимается в следующем объеме:

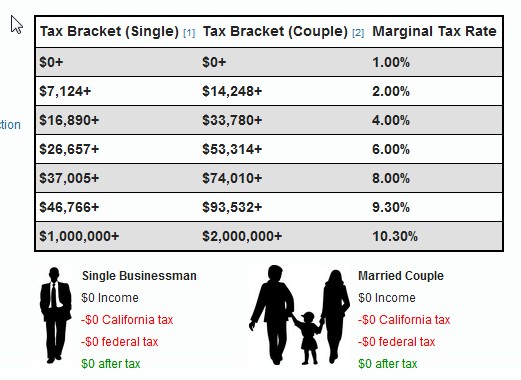

В остальных штатах налог на доход взимается по прогрессивной шкале, чем выше доход — тем выше процент налога. Одни из самых высоких налогов, как многие наверное знают, в Калифорнии — до 9.3% от облагаемого дохода, + дополнительно, чтобы жизнь медом не казалось, 1% Mental Health Services (!) налога на тех, чей облагаемый доход превышает миллион долларов в год.

Разберем пример с прогрессивным налогом штата.

Вот тут можно посмотреть таблицу расчета налога для Калифорнии, при этом алгоритм такой же, как и для федерального налога, т.е. сначала мы идем по самому низкому налоговому бакету, и за часть зарплаты, попадающую в него, мы платим соотв. процент, указанный в первой строке в колонке справа (1%), если после этого от нашей зарплаты что-то еще осталось, то переходим к следующему налоговому бакету, и к соответствующей ему части зарплаты примеряем соотв. 2%, и так далее.

Налоговые бакеты. Первая колонка — для одиноких людей, вторая — для тех, у кого есть супруг(-а), последняя — процент налога за часть зарплаты в соотв. бакете:

Как видим, у нас будет 18.1 % федеральный налог, 7% — налог штата, суммарно 25.1% income tax.

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Возможный переворот в налоговом праве США. Комментарий Георгия Бовта

Лента новостей

Все новости »

Вероятное введение налога на богатейших людей предусматривает выплату налога не с дохода, а с роста стоимости еще не реализованных активов, и это настоящая революция в налоговой истории, противоречащая 16-й поправке к Конституции США

В Сенат США внесен законопроект о налогообложении богатейших людей, который уже назвали «налогом для миллиардеров». В нем предлагается пересмотреть сами принципы налогообложения сверхбогачей.

Новый закон, если его удастся протащить через конгресс, будет касаться тех, кто зарабатывает более 100 миллионов долларов как минимум три года подряд. Эти люди будут платить налог с дохода от акций, ценных бумаг и других активов, предположительно по текущей ставки налога на прибыль в 23,8%. При этом налог будет начисляться, даже если миллиардер не вывел эти деньги на свои счета, то есть не продал, например, акций.

Предполагается, что вырученные средства будут направлены на финансирование нового пакета стимулов, который проталкивает через конгресс Джо Байден и его партия. В основном деньги от нового налога предназначены на финансирование социальных и экологических программ. Спикер палаты представителей Нэнси Пелоси уже оценила потенциальные поступления от нового налога в размере 200-250 миллиардов долларов. Какое значение данный законопроект может иметь для Америки и не только для нее?

Законопроект сенатора-демократа Рона Уайдена из Орегона может потрясти основы налоговой политики США. Хотя коснется он всего лишь 724 человек, именно столько сегодня миллиардеров в Америке. До сих пор — и так устроена налоговая система по всему миру — налогообложению не подлежат активы до тех пор, пока они не проданы. Разве что налог на недвижимость ежегодный. Это является одной из форм, как считают демократы-сторонники билля, ухода от налогов.

Миллиардеры ведь обычно используют простую формулу, которую можно обозначить примерно так: «купил, взял взаймы, умер». Взаймы — имеется в виду под залог активов. А после смерти все эти активы, возросшие за долгое время многократно в цене, переходят к наследникам. Часто даже без уплаты налога на наследство.

И вот эту, как считается, лазейку предлагается закрыть законопроектом объемом 107 страниц. Там также расписаны и основания для списания с налогов убытков по активам на основе ежегодной переоценки, в том числе ретроспективной за три года.

Система переоценки прироста капитала довольно сложна и будет отличаться для финансовых активов и недвижимости. Однако казна все равно будет в выигрыше, поскольку в долгосрочном плане большинство активов все же растут. Особенно в руках «правильных держателей», хорошо знакомых с рынком и, главное, с инсайдом. Пока не факт, что законопроект пройдет в предложенном виде, по нему нет единства даже среди демократов. Возможно, они предпочтут пойти простым путем — поднять ставки для богатых.

И даже в случае принятия данного закона он может быть оспорен с точки зрения соответствия конституции, а именно ее 16-й поправки, где сказано, что обложить налогом можно только «доход», каковой образуется только после продажи актива.

В 1920 году Верховный суд принял решение, согласно которому доходы, полученные на фондовом рынке, не могут облагаться налогом, пока соответствующие активы не проданы или не конвертированы во что-либо еще.

Так или иначе богатым придется платить больше. И это общая проблема для всех стран в эпоху пандемии, когда экономика падала, а правительствам — хотя и сильно в разной степени — пришлось раскошеливаться на поддержку бизнесов и физических лиц. В США это делалось в основном за счет наращивания госдолга, который уже превысил 132% ВВП.

В декабре будет новый дедлайн для поднятия законодателями его верхней допустимой планки. А у Байдена в конгрессе пока буксует законопроект о новых стимулах для экономики на примерно триллион. В перспективе аж на три триллиона долларов. На ремонт инфраструктуры, так сказать.

Миллиардеры уже выражают недовольство. Например, богатейший житель планеты Илон Маск. Его «Тесла» долгое время пользовалась огромными налоговыми преференциями государства. У нас обычно это называют национализацией убытков. Зато в этом году капитализация империи Маска увеличилась на 117 млрд долларов. Так что по предложенному закону он бы «сильно попал на деньги».

Распределение национального богатства в США крайне неравномерно. Богатейшие 1% населения владеют более половиной обращающихся на фондовом рынке акций, тогда как нижней по доходам половине общества принадлежит менее 1%.

Или, к примеру, если медианное по доходам американское домохозяйство платит в среднем 14% в виде федерального подоходного налога, то богатейшие 25 граждан страны, благодаря разным льготам, лазейкам и ушлым юристам, лишь 3,4%. За налоговыми баталиями в Америке будут следить во всем мире, поскольку проблема поиска путей пополнения казны в пору пандемии актуальна для многих стран.

На прямую поддержку населения и бизнеса ведущие страны мира потратили за последний год не менее 8 трлн долларов — десятую часть годового объема всей мировой экономики. Мировой долг впервые со времен Второй мировой войны достиг 100% мирового ВВП. Однако там, где одни проиграли, другие выиграли. За тот же год общее число миллиардеров в мире выросло до 2755 человек, а их совокупное богатство с 8 до 13 триллионов долларов.

Разумеется, искушение взять эти деньги и поделить, будет расти. А в странах, где миллиардеров мало или вовсе нет, найдут другие источники пополнения госказны. Например, как следует из проекта российского бюджета на следующий год, темпы сбора всевозможных налогов и сборов, в том числе НДФЛ, в два раза или даже более раз по некоторым направлениям превышают темпы прогнозируемого роста экономики.

Налоги в США

Что представляет собой налоговая система США

С помощью поступающих в бюджеты различных уровней налоговых платежей центральное правительство осуществляет эффективный контроль за перераспределением доходов федеральной казны. Несколько «налоговых революций», осуществлённых в ХХ веке, привели к появлению сбалансированной налоговой системы. Она позволяет без ущерба для экономической безопасности страны выполнять две основные задачи:

Легко убедиться в том, что несмотря на чудовищный уровень лоббизма в финансовой сфере, американской администрации всё же удаётся добиться сбалансированности бюджета. Достаточно взглянуть на проект расходной части на 2017 год.

Может показаться удивительным, но уровень налоговой нагрузки в США – один из самых маленьких среди двадцати наиболее экономически развитых стран мира.

Пришедшая в Белый Дом после выборов 2016 года республиканская администрация Дональда Трампа декларировала проведение налоговой реформы. Коротко её суть сводится к трём тезисам:

Результатом должно стать снижение общей суммы уплачиваемых в бюджеты налогов для 8 из 10 граждан США.

Американская система взимания налогов с юридических и физических лиц считается одной из наиболее развитых фискальных структур. Бюджетная и налоговая системы в США состоят из трёх уровней:

У налоговой системы США есть несколько особенностей:

Скрыться от IRS – пустая затея

Сбор налогов и контроль за соблюдением законодательства, правильностью оформления, своевременностью предоставления деклараций и документов о налоговых вычетах осуществляет IRS (Internal Revenue Service) – служба внутренних доходов. Пытающихся уклониться от уплаты налогов, ожидает серьёзное наказание. Ни для кого не секрет, что в Америке три неофициальных уровня раскрытия информации о налогообложении граждан и юридических лиц:

В качестве назидания в законодательстве действует весьма жёсткое правило: наказание за уклонение от уплаты налогов может быть значительно больше самой сокрытой от налогообложения суммы. Поэтому, все законопослушные американцы по окончании периода отчётности предоставляют в налоговые органы данные о доходах и расходах за вышеозначенный период

При всей сложности налоговой системы плательщики постоянно чувствуют сбалансированный подход федеральных и местных фискальных органов к суммам взимаемых налогов и сборов. В большинстве случаев, как физические, так и юридические лица, по достижении определённого уровня доходов/расходов получают право на скидки и льготы по уплате налогов. Если суммы доходов налогоплательщиков одинаковы, то и ставки равны. За этим в США следят очень ревностно.

Налоги федерального уровня

Основу доходной части американского бюджета (около 70%) составляют федеральные налоги. Важнейшими инструментами управления уровнем доходов населения являются несколько видов налогов:

Ставки налогов на федеральном уровне неизменны для всех категорий плательщиков. Объектом налогообложения является чистая прибыль компании: