заполнить декларацию 3 ндфл за 2019 год на сайте госуслуги

3-НДФЛ через Госуслуги

Если у вас появилась обязанность заплатить налог 3-НДФЛ, для этого не обязательно идти в ФНС и стоять в очереди. Подать декларацию можно через портал Госуслуги. Там можно и сформировать документ, и отправить его удаленно в Федеральную Налоговую Службу.

Рассмотрим, как заполнить и отправить 3-НДФЛ через Госуслуги, кому это доступно, все условия проведения процедуры. Обратите внимание, что для полностью удаленной отчетности нужна электронная цифровая подпись. Без нее потребуется самостоятельная отправка документации. Все о процессе подачи 3-НДФЛ на Бробанк.ру.

Когда нужно платить налог 3-НДФЛ

Для начала рассмотрим ситуацию, когда возникает необходимость уплаты налогов этого вида. Если вы получаете доход от официальной работы, то работодатель за вас рассчитывает сумму налога, вычитает ее из зарплаты и переводит деньги в ФНС. Декларация такого типа называется 2-НДФЛ.

Если же речь об ином источнике дохода, с него также нужно заплатить положенный по закону налог. Но в этом случае гражданин сам рассчитывает сумму, заполняет декларацию (уже формы 3-НДФЛ) и подает ее в ФНС. Это и можно сделать дистанционно через Госуслуги, портал ФНС или через специальное программное обеспечение.

В каких случаях возникает обязанность уплаты налога самостоятельно:

Подать декларацию 3-НДФЛ необходимо до 30 апреля текущего года. Налог уплачивается постфактум. Например, до 30 апреля 2022 года нужно подать декларацию на прибыль, полученную физлицом в 2021 году.

Можно ли подать 3-НДФЛ через Госуслуги

На портале Госуслуги действительно есть раздел приема налоговых деклараций. Но по факту там размещается только руководство пользователя, то есть дается инструкция по возможным вариантам представления отчетности. Сама же налоговая декларация формируется инструментами ФНС.

Обратите внимание, что на Госуслугах сразу указано, что для отправки декларации удаленно нужна квалифицированная подпись. Если ее нет, отправить документ в электронном виде невозможно.

Какие варианты формирования 3-НДФЛ предложены на Госуслугах:

Так что, сформировать и подать декларацию 3-НДФЛ через Госуслуги невозможно. Портал только предоставляет информационную помощь и направляет налогоплательщика на нужный ему раздел. То есть просто координирует действия. А вот само удаленное составление документа проходит через сервисы ФНС.

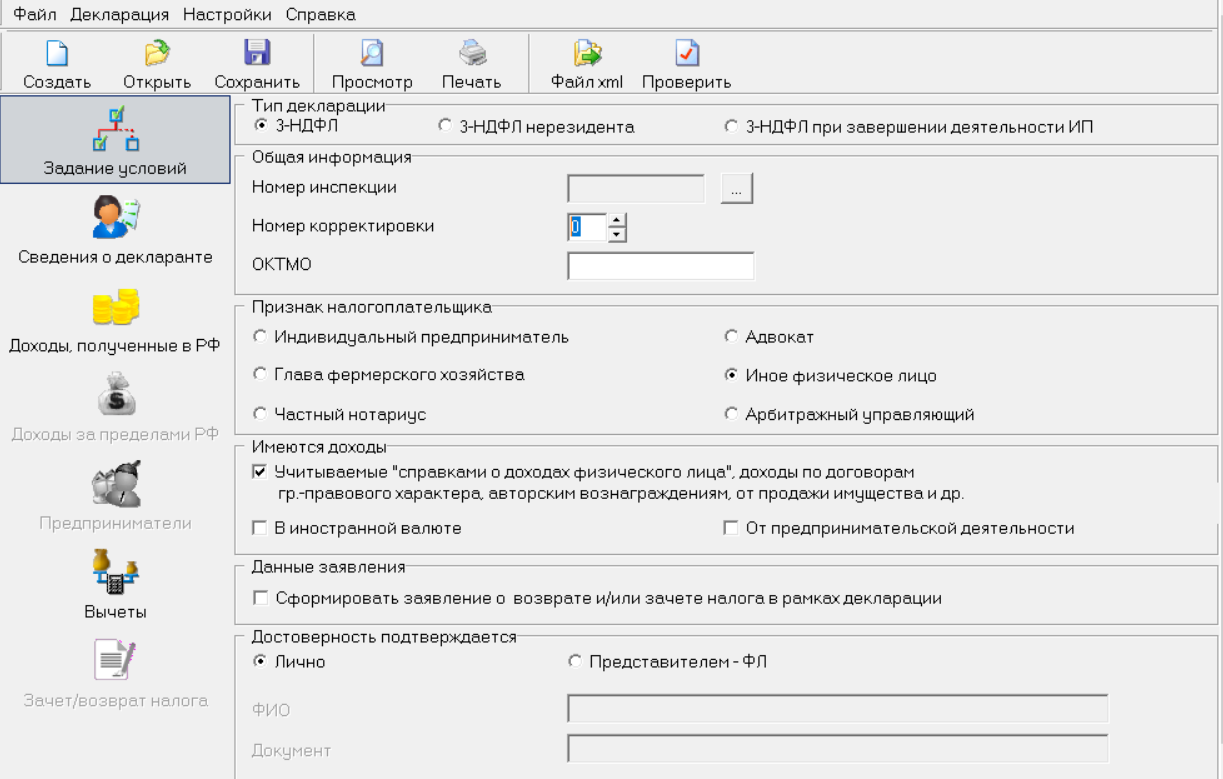

Программа “Декларация”

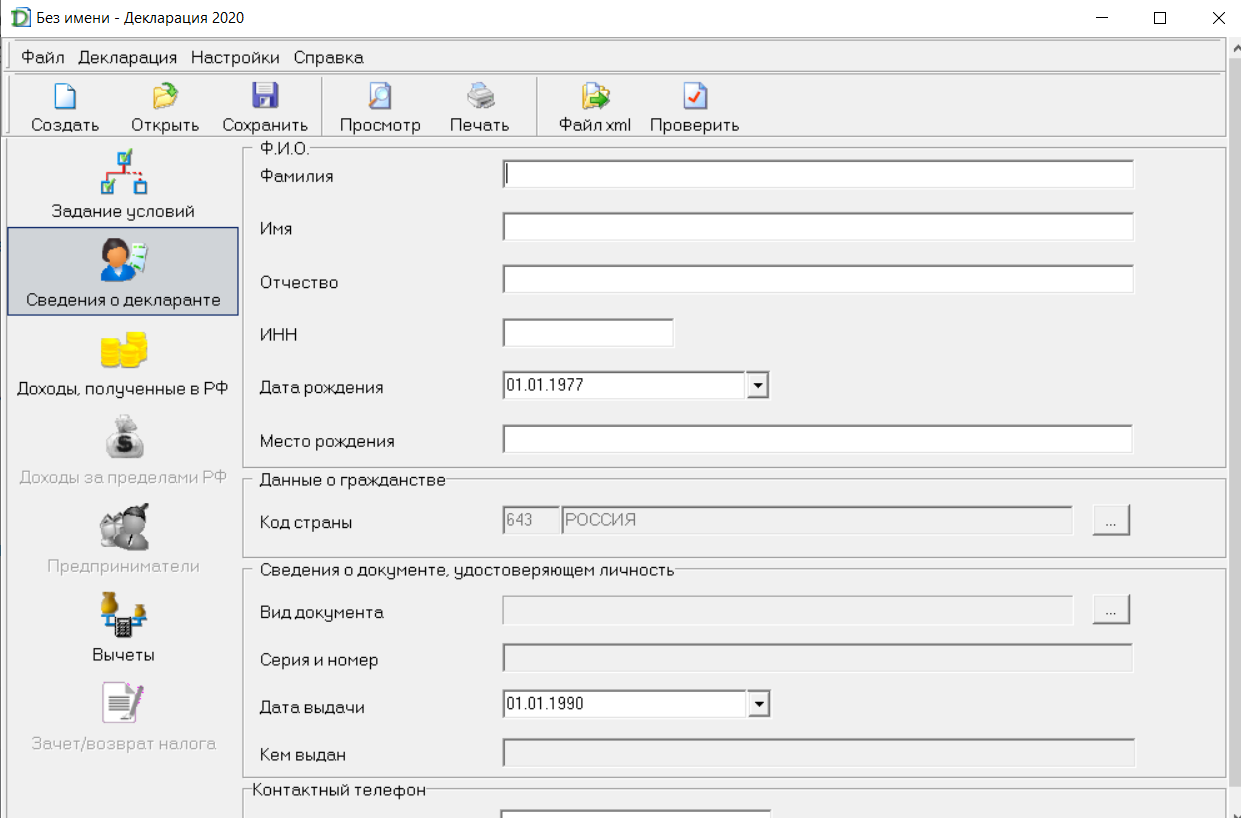

Если вам нужно просто заполнить декларацию, но не отправить ее дистанционно в ФНС, тогда можете воспользоваться специальной программой “Декларация”. Ее можете скачать с этой страницы, необходимый файл — “Программа установки”.

После скачивания на компьютер откроется мастер установки. Нужно разрешить ему установку, согласившись с условиями. Это занимает около 5 минут. После можно открывать программу и формировать 3-НДФЛ.

Сначала гражданин заполняет сведения о себе. Это делается в разделе “Сведения о декларанте”.

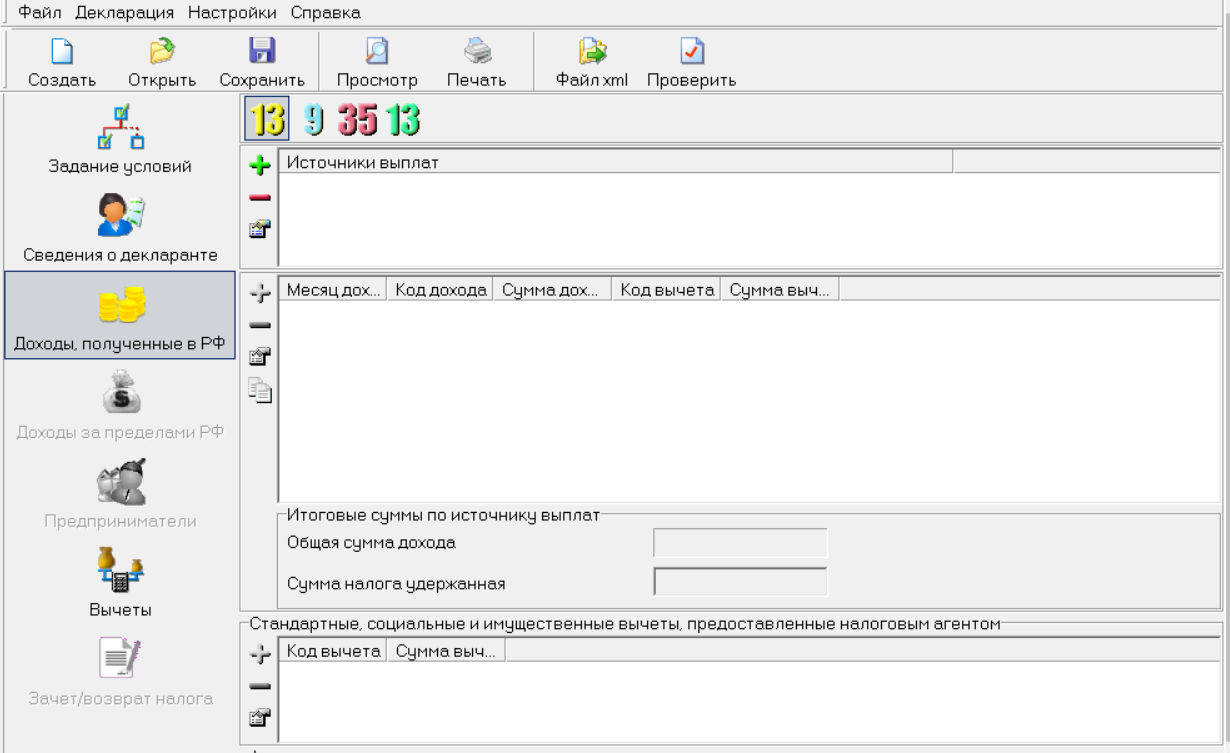

Далее нужно заполнить раздел “Полученные доходы”. Для указания нового нужно нажать “+” и заполнить информацию по данному источнику.

Перейти во вкладку формирования налоговой декларации, отметить там 3-НДФЛ, указать вид налогоплательщика.

После заполнения всех разделов необходимо сформировать документ, после вывести его на печать. Если дома нет принтера, можно скачать декларацию на флеш-карту и после распечатать ее в пунктах услуг. Далее документ можно отправить в ФНС почтой заказным письмом или посетить лично отделение Налоговой (записаться можно через Госуслуги).

Благодаря этому сервису гражданам не нужно тратить деньги на услуги компаний или отдельных бухгалтеров, которые за плату помогают формировать 3-НДФЛ. Любой желающий может скачать программу, внести в нее данные и после распечатать верно составленный документ, готовый для подачи в ФНС.

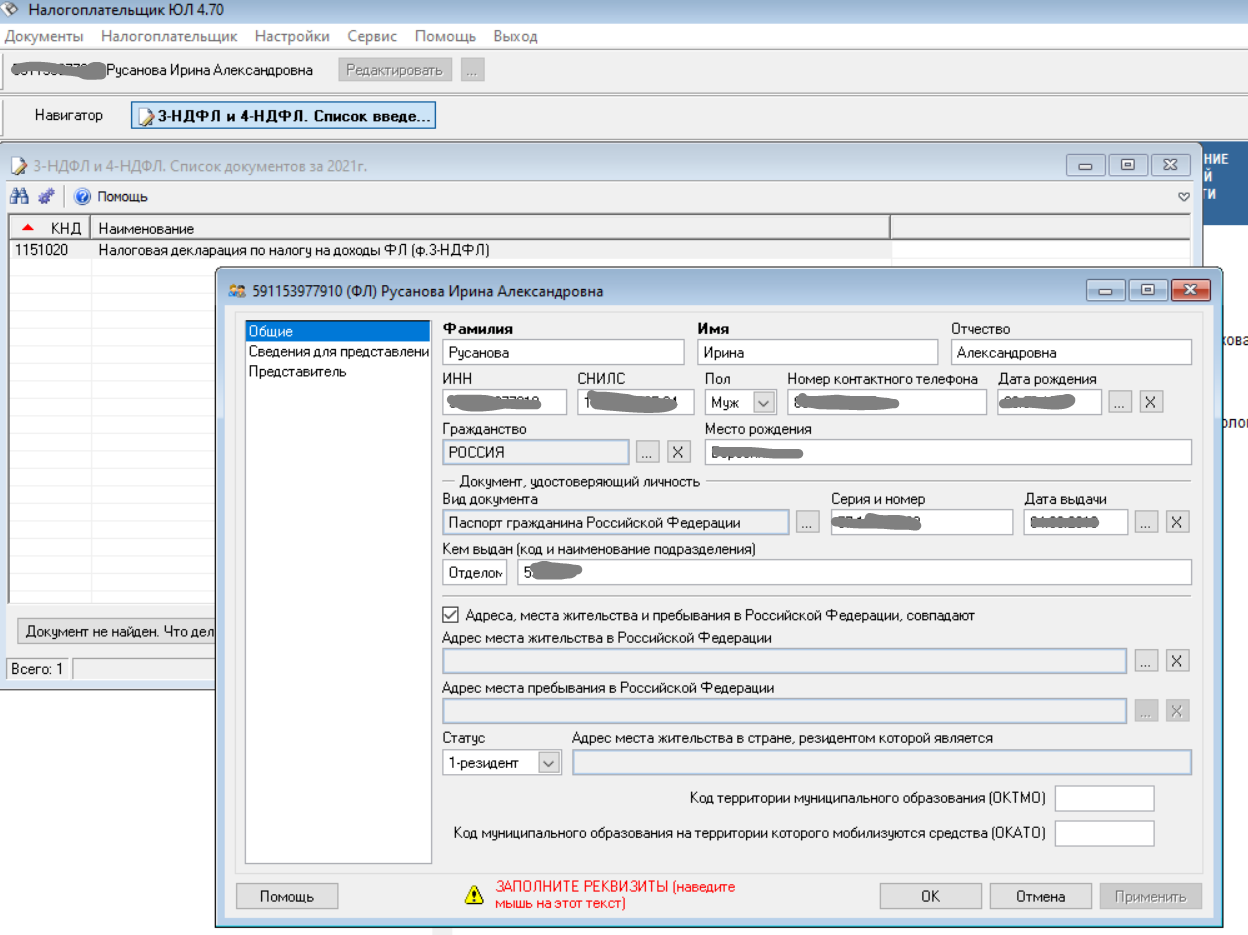

Программа “Налогоплательщик ЮЛ”

Если вы хотите и заполнить декларацию онлайн, и отправить ее налоговой службе дистанционно, вам нужна другая программа. При выборе такого способа подачи декларации 3-НДФЛ на Госуслугах гражданин переадресовывается на страницу сайта ФНС, где можно скачать программу “Налогоплательщик ЮЛ”. Вот эта страница.

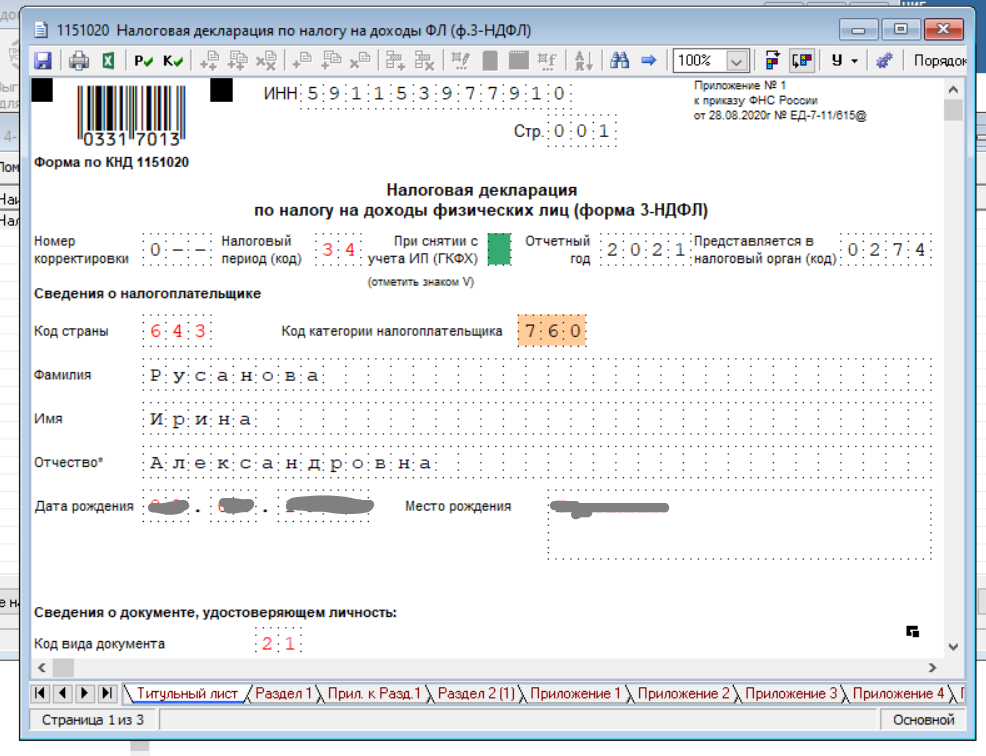

Это уже более расширенный инструмент для формирования различных видов отчетности, в том числе 3-НДФЛ. После установки открывается программа, где в нашем случае нужно выбрать пункт “3-НДФЛ и 4-НДФЛ”:

Заходите в раздел, нажимаете кнопку “Создать”. Выходит перечень доступных к созданию документов, открываете нужную вам декларацию. Если гражданин пользуется программой впервые, ему нужно заполнить сведения о себе. Если не впервые, система автоматически подтянет нужные данные.

Система формирует налоговую декларацию в формате Excel. Необходимо скачать ее и сохранить.

Следующий шаг — подача этой налоговой декларации дистанционно. Вот здесь и можно воспользоваться порталом Государственных услуг.

Подача готовой 3-НДФЛ на Госуслугах

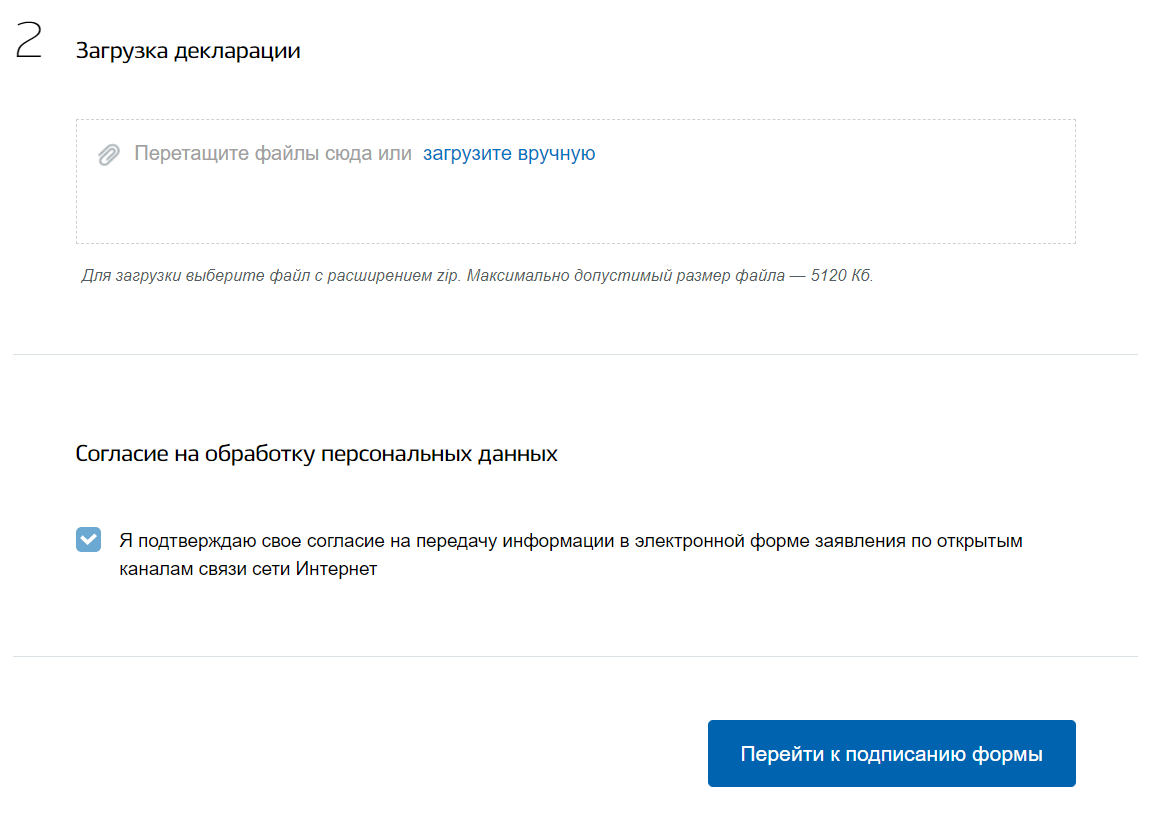

Документ готов, теперь его можно направить в ФНС, воспользовавшись сайтом Госуслуги. Для этого нужно зайти в раздел подачи налоговой декларации 3-НДФЛ, выбрать вариант дистанционного отправления документа. Откроется страница, куда нужно прикрепить выгруженный из программы “Налогоплательщик ЮЛ” файл:

После гражданин нажимает на кнопку “Перейти к подписанию формы”, и далее откроется окно для заверения декларации своей электронной цифровой подписью. Если ее нет, подать декларацию 3-НДФЛ таким способом будет невозможно: нужно либо отправлять в ФНС письмо, либо посетить отделение лично.

Если подавать декларации планируете часто, лучше обзавестись ЭЦП. Ее можно оформить бесплатно в МФЦ. В течение рабочего дня гражданин получит учетные данные.

Частые вопросы

Источники:

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как подать декларацию 3-НДФЛ через Госуслуги

ВАЖНО! Отчитаться о доходах через сайт госуслуг можно лишь за 2014 и 2015 годы. Однако имея подтвержденный аккаунт в госуслугах, физлицо может представить декларации 3-НДФЛ через личный кабинет налогоплательщика за более поздние периоды. Подробности см. в материале «Как заполнить 3-НДФЛ онлайн».

Как можно сдать декларацию 3-НДФЛ через интернет

Налоговый кодекс предусматривает несколько способов сдачи любой налоговой отчетности. Согласно нормам, прописанным в ст. 80 НК РФ, сдать декларацию можно:

Отправка отчета 3-НДФЛ через интернет представляется самым удобным вариантом. Он позволяет не только сдать отчет с максимальной экономией времени, но и отслеживать в режиме реального времени процесс камеральной проверки, своевременно отправлять дополнительные документы по запросу, а также заплатить налог онлайн, провести взаимозачеты по разным налогам и пени, отправить заявление на возврат налога.

Одним из ресурсов, позволяющих отчитаться по НДФЛ в интернете, является личный кабинет налогоплательщика (ЛКН) на сайте nalog.ru, зарегистрироваться на котором можно имея подствержденный аккаунт на портале госуслуг.

Пошаговую инструкцию по заполнению 3-НДФЛ декларации при продаже жилья см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В зависимости от повода, из-за которого сдается отчет, могут быть разные требования по срокам. Почитайте об этом в публикации «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

Что такое сайт госуслуг и как им пользоваться

Портал государственных услуг появился в конце 2009 года в рамках программы по автоматизации всех управленческих процессов на территории РФ и перехода на электронный документооборот. Поначалу на сайте можно было ознакомиться только со справочной информацией, но довольно быстро появилась возможность через интернет получить практически любую услугу из предлагаемых государственными структурами: от записи к врачу до подачи документов на регистрацию ИП.

Для регистрации на сайте госуслуг необходимо ввести Ф. И. О., электронную почту или номер мобильного телефона. Нажав на кнопку регистрации, пользователь попадет на страницу для формирования пароля. После этой несложной процедуры станут доступны справочно-информационные услуги на портале.

Для получения более широкого спектра услуг необходимо пройти процедуру подтверждения личных данных. Для этого следует заполнить в своем профиле данные СНИЛС и удостоверяющего личность документа. Эти сведения проверяются госорганами, и по итогам проверки приходит уведомление на e-mail. После положительного результата проверки можно пользоваться некоторыми видами услуг (например, узнать задолженность по налогам).

А прошедшим процедуру подтверждения личности будет открыт доступ ко всем услугам, предлагаемым порталом. Так, декларация 3-НДФЛ через госуслуги может быть подана только в случае подтверждения личности. Для того чтобы пройти эту процедуру, необходимо совершить одно из следующих действий:

Как отправить декларацию 3-НДФЛ на сайте госуслуг

Подача декларации первыми двумя способами требует подписания отчета усиленной неквалифицированной подписью, которую можно сформировать прямо на сайте. Такая подпись, согласно п. 3 ст. 5 закона от 06.04.2011 № 63-ФЗ, позволяет:

Оба варианта позволяют приложить сканы всех подтверждающих документов в электронном формате.

Заполнить декларацию онлайн можно как заново, так и скопировав данные с поданных ранее отчетов 3-НДФЛ. Кроме того, можно в любое время сохранить черновик, чтобы вернуться к заполнению позднее.

Для заполнения декларации 3-НДФЛ с помощью сторонних ресурсов сайт госуслуг рекомендует воспользоваться программой «Налогоплательщик ЮЛ», которую можно скачать на сайте налоговой инспекции. Но допустимо использовать и любые другие программные средства, которые способны обеспечить выгрузку данных в допустимом формате.

После завершения процедуры подачи декларации онлайн от налоговой инспекции придет сообщение о регистрации файла. Уведомление будет являться подтверждением подачи 3-НДФЛ.

Сообщение об окончании камеральной проверки декларации придет в личный кабинет, а также на электронную почту, указанную в профиле. После завершения проверки можно таким же образом — через сайт ЛКН — подать заявление на возврат налога, если декларация подавалась с целью заявить о правах на налоговый вычет.

Итоги

Отправка декларации 3-НДФЛ через личный кабинет налогоплательщика, авторизовавшимся через портал госуслуг, является одним из самых удобных способов подачи отчетности. Но для того чтобы получить возможность всегда взаимодействовать с налоговиками на расстоянии, необходимо один раз пройти процедуру подтверждения личности, после чего сформировать электронную цифровую подпись, которая позволит заверять со своей стороны декларации, письма, заявления и другие документы в адрес налоговой инспекции.

2019: вычет на взносы по ИИС через личный кабинет налогоплательщика

В личных кабинетах налогоплательщиков уже появилась возможность заполнить декларацию 3-НДФЛ за 2019 год по новой форме (приказ ФНС России от 07.10.2019 № ММВ-7-11/506@).

Пример

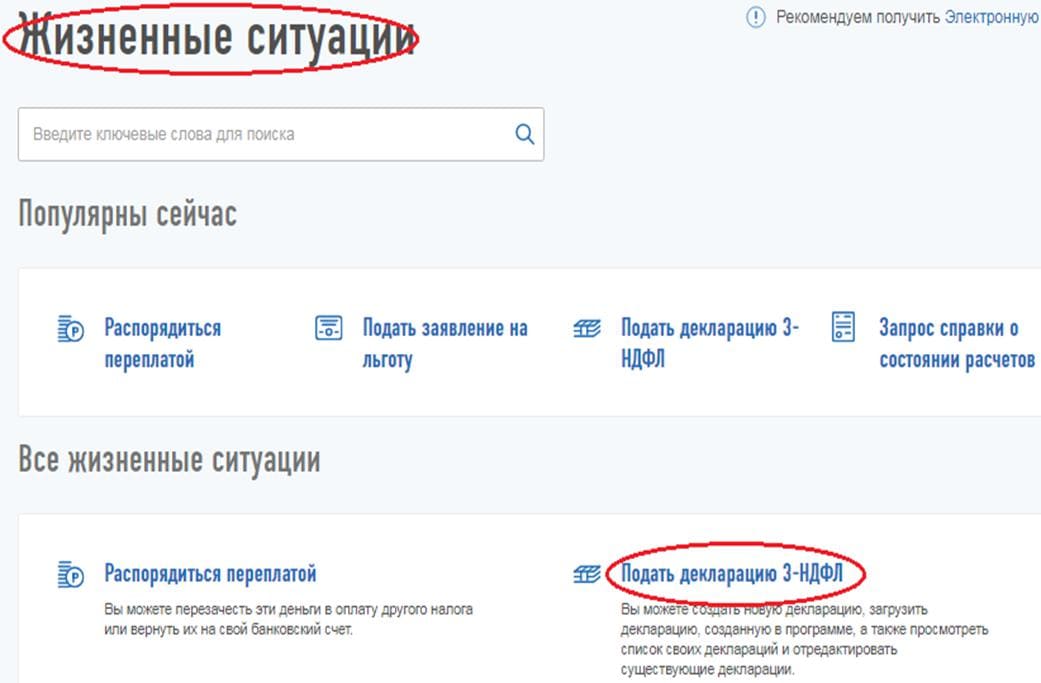

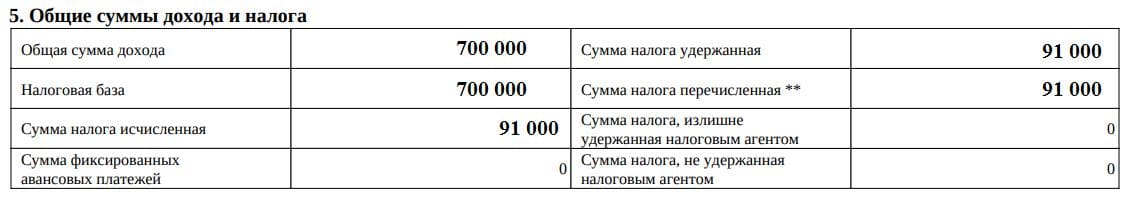

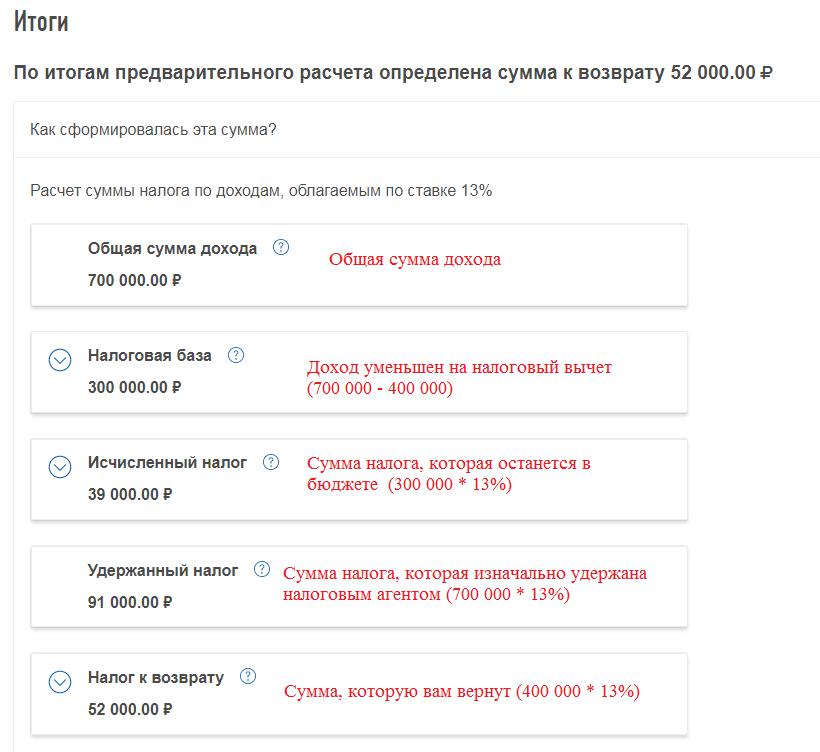

Иванов И.И. внёс за 2019 год на ИИС 400 000 руб. Официальный годовой доход по основному месту работы у него составил 700 000 руб., с этой суммы работодатель удержал НДФЛ в размере 91 000 руб. Подтверждает уплату налога справка 2-НДФЛ за 2019 год. Г-н Иванов решил заполнить декларацию 3-НДФЛ через личный кабинет налогоплательщика. Для этого он выбирает в ЛК меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

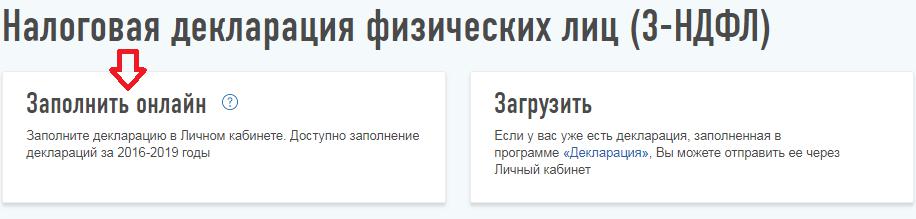

Далее выбирается способ заполнения декларации.

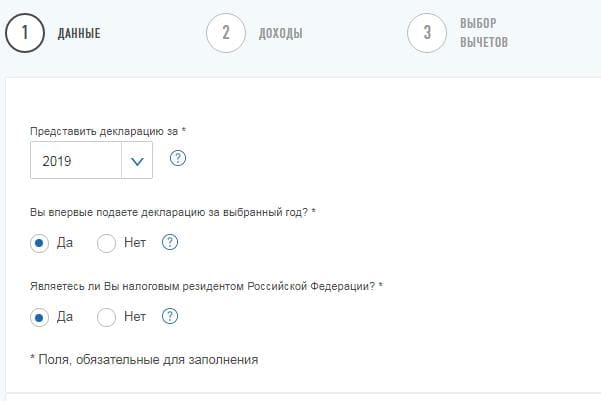

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2019 год впервые, что необходимо указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ.

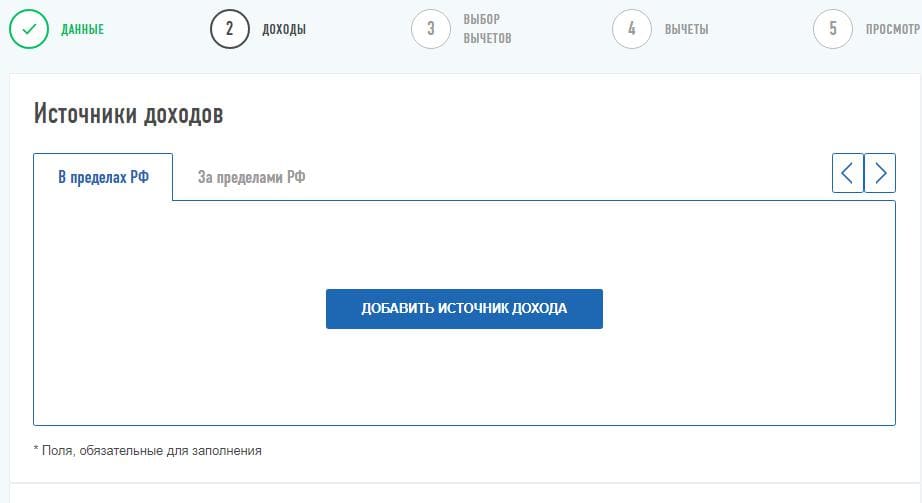

Если данная справка уже загружена в ЛК, то сведения подтянутся. Если справка 2-НДФЛ за 2019 год ещё не загружена в ЛК, следует перенести показатели вручную. Для этого следует нажать кнопку «Добавить источник дохода».

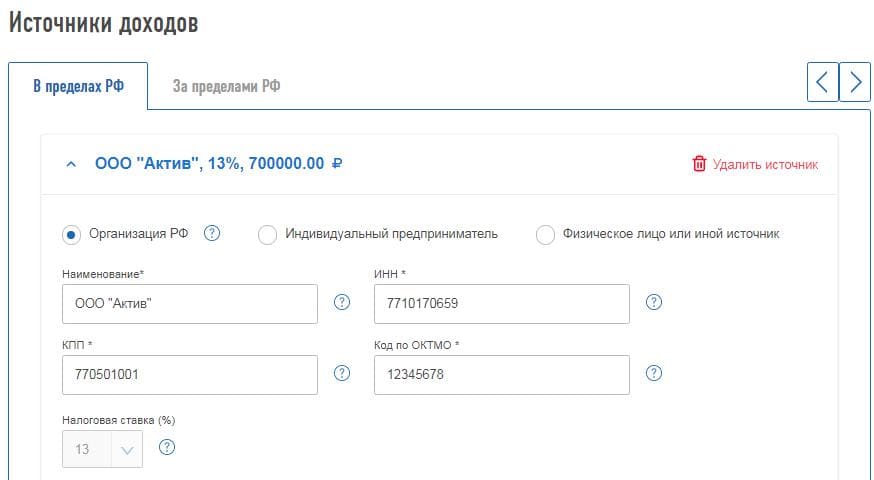

В появившееся окно следует перенести информацию о налоговом агенте из первого раздела справки 2-НДФЛ.

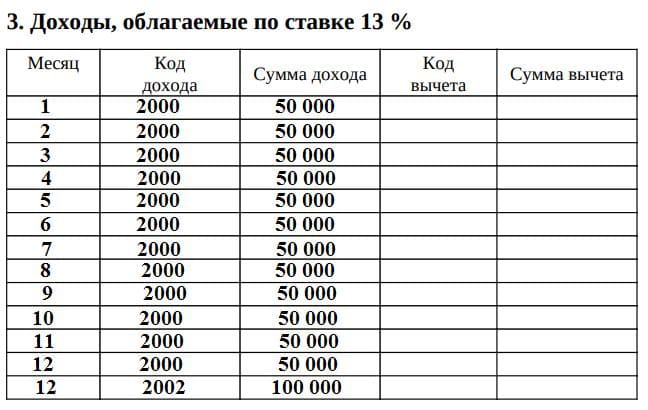

Далее необходимо перенести данные о доходах из третьего раздела справки 2-НДФЛ.

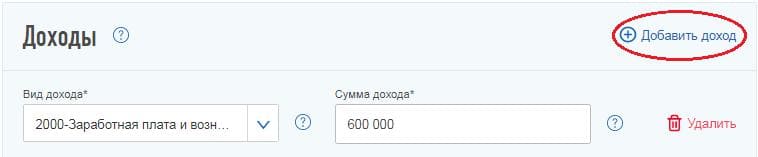

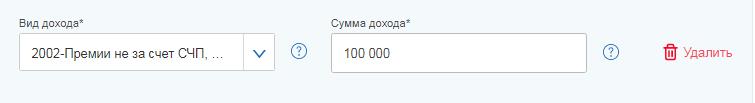

При этом в личном кабинете не надо построчно переносить каждый месяц, следует указать код дохода и по нему проставить общую сумму. Так, Иванов по коду 2000 (зарплата) получил 600 000 руб., а по коду 2002 (премия) — 100 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

Когда все данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база, и следует указать сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

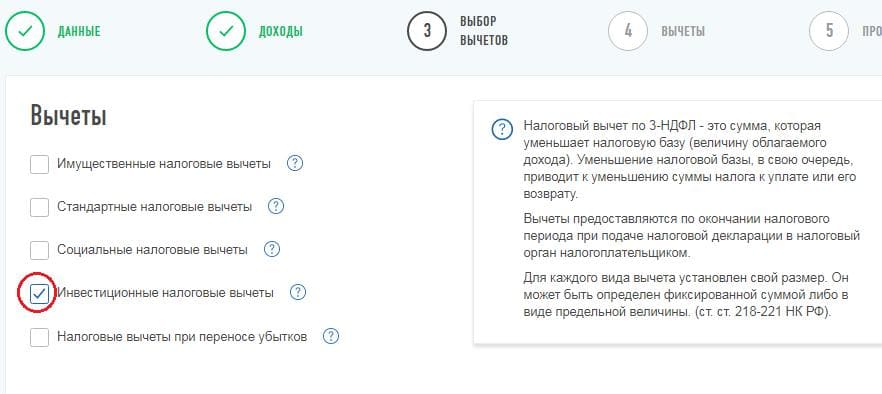

После этого, нажав кнопку «Далее», необходимо перейти на вкладку «Вычеты», где выбрать нужный налоговый вычет.

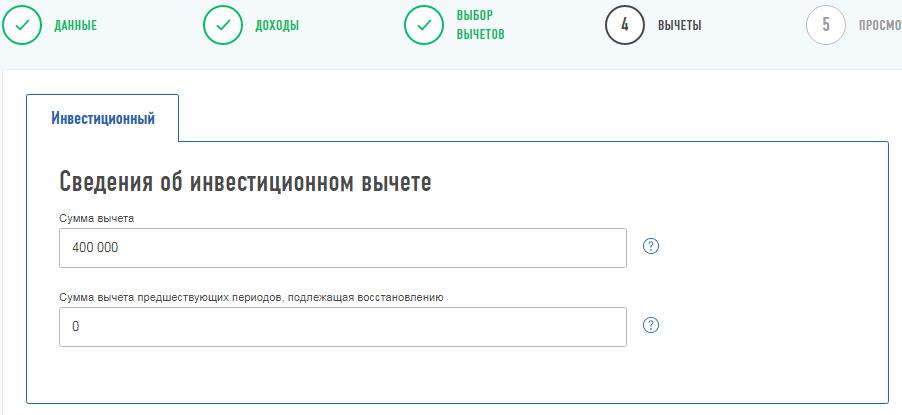

Далее следует указать сумму внесённых в течение 2019 года денежных средств. Напомню, максимальная сумма, с которой можно получить вычет, — это 400 000 руб. Если вы пополнили свой ИИС на сумму, превышающую 400 000 руб., то всё равно указывать нужно в пределах лимита.

На итоговой вкладке будет показана информация по возврату налога.

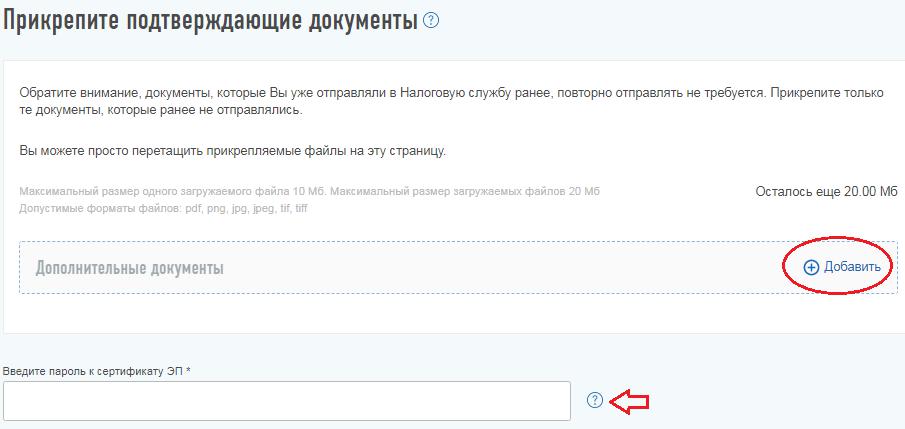

Ниже необходимо прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет на взносы на ИИС. К таким документам относятся:

Когда документы приложены, можно отправлять декларацию в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

После отправки декларации появится окно, где будет предложено сформировать заявление на возврат налога. В нём следует указать банковские реквизиты, куда будет произведено перечисление денежных средств.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как заполнить 3-НДФЛ онлайн в 2021 году

Кто обязан заполнять и сдавать декларацию 3-НДФЛ

Обязанности по заполнению и сдаче декларации 3-НДФЛ в 2021 году возлагаются не на всех физических лиц, а лишь на тех, кто:

Остальные случаи обязательной сдачи отчета перечислены в ст. 228 НК РФ.

Также оформить декларацию и отправить ее налоговикам, но уже в добровольном порядке могут физические лица, претендующие на имущественные, социальные и прочие вычеты.

Обратите внимание! С отчетности за 2020 год форму 3-НДФЛ нужно оформлять на обновленном бланке, утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзорный материал, чтобы узнать все подробности нововведений.

Подаваться в ФНС декларация может:

Как происходит заполнение 3-НДФЛ онлайн в ЛК, выясним далее.

Какие есть программы для заполнения 3-НДФЛ онлайн и где их скачать

Различные сайты в интернете предлагают пользователям заполнить декларацию 3-НДФЛ онлайн и помочь с ее отправкой в инспекцию. Однако доверяйте только проверенным программам и сайтам.

На официальном сайте ФНС для заполнения 3-НДФЛ в 2021 г. можно скачать программу «Декларация-2020». С ее помощью вводятся данные из документов, после чего она в автоматическом режиме вычисляет все искомые величины, проверяет правильность применения вычетов и суммы налога. В этой программе декларация формируется в нужном формате для представления в налоговый орган или же выводится на печать для бумажного варианта.

Как мы уже отметили выше, оформить отчет возможно и в ЛК на сайте ФНС или через «Госуслуги». Сюда можно загрузить электронную версию отчета, заполненную в других программах, например в той же «Декларации», а можно ввести данные в онлайн-режиме прямо в ЛК, в нем же сформировать документ для отправки и направить контролерам.

Заполняем 3-НДФЛ онлайн: пример

Заполнить и представить в обязательном порядке нужно следующие разделы декларации:

Всё остальное оформляется при наличии данных, ведь, как мы уже говорили, декларация сдается по самым разным основаниям и для каждого из них предусмотрено заполнение соответствующих частей отчета.

На основании примера заполним декларацию 3-НДФЛ в ЛК налогоплательщика, зарегистрированного на сайте «Госуслуги».

Федотов А. А. 23 января 2020 года продал квартиру Семенову Б. Б. за 3,5 млн руб. Кадастровая стоимость квартиры оценена в 5,2 млн руб. Квартира покупалась Федотовым в августе 2018 года за 3,3 млн руб. Так как предельный срок владения имуществом в 5 лет не преодолен, продавцу придется сдать декларацию 3-НДФЛ в налоговые органы и уплатить налог.

Декларацию Федотов решил заполнить и сдать через ЛК налогоплательщика на сайте ФНС. Поможем ему в этом.

Заполнение 3-НДФЛ в программе ЛК налогоплательщика

Федотов А. А. зашел в ЛК налогоплательщика через сайт «Госуслуги». Он заблаговременно авторизовался на нем и подтвердил личность в ближайшем МФЦ.

Титульник содержит данные о физическом лице, он заполнится автоматически на основании сведений аккаунта на «Госуслугах». Федотову нужно выбрать код инспекции, год, в какой раз за этот год он отчитывается; указать, что он является резидентом и налогоплательщиком.

Для заполнения сведений о доходах Федотов укажет продажную стоимость квартиры, а также ее кадастровую стоимость. Программа проведет сравнение между полной продажной стоимостью и кадастровой с учетом понижающего коэффициента 0,7 и на основании этих сведений заполнит расчет к приложению 1. В качестве доходов Федотов выберет кадастровую стоимость, умноженную на 0,7 (5,2 × 0,7 = 3,64 млн руб.), поскольку эта цифра больше цены продажи 3,5 млн.

Показатель 3,64 млн руб. переносится в приложение 1.

В качестве расходов у Федотова фигурирует покупная стоимость квартиры, так как все подтверждающие ее приобретение документы он сохранил. Величину 3,3 млн руб. программа отобразит в приложении 2.

Для приложения 1 нужно заполнить сведения об источнике дохода, т. е. о Семенове Б. Б.

Расчет налога и отправка декларации

Итак, все данные для расчета налога введены. Программа автоматически выводит результат и показывает, что налог к уплате составляет 44,2 тыс. руб.

Эту сумма отображается:

Декларация сформирована, теперь ее нужно сохранить.

Для отправки отчет подписывается неквалифицированной подписью путем ввода пароля.

Заполнение отчета онлайн имеет свои преимущества: не нужно думать, в какую строчку декларации относится тот или иной показатель — программа сама производит построчное заполнение, основываясь на данных, введенных налогоплательщиком.

Итоги

Декларация 3-НДФЛ обязательно сдается лицами, ведущими предпринимательскую деятельность, получающими доход, с которого налоговый агент налог не удерживает, продавшими свое имущество в течение отчетного года и других случаях. Добровольно сдать декларацию могут те, кто хочет реализовать право на вычет по некоторым расходам, например на лечение, обучение, приобретение жилья и пр.

Декларация сдается на бумаге или в электронном виде. Выше мы пояснили на примерах, как 3-НДФЛ заполняется в онлайн-режиме в Личном кабинете налогоплательщика. Также для заполнения 3-НДФЛ можно скачать программу «Декларация» с официального сайта ФНС.

3-НДФЛ: оставайтесь дома

Если вы хотите воспользоваться налоговыми вычетами или обязаны отчитаться о своём доходе, то в налоговую инспекцию необходимо подать декларацию по форме 3-НДФЛ.

Личный кабинет налогоплательщика подразумевает бесконтактный и дистанционный формат общения с налоговыми органами. Через личный кабинет вы можете в том числе:

Напомним, если вы хотите получить налоговый вычет, то декларацию можно представить в течение трёх лет. Например, если вы пополнили ИИС в 2019 году и хотите получить вычет на взносы, то декларацию можно представить в 2020, 2021 и до конца 2022 года.

Если вы должны отчитаться о своих доходах за 2019 год, по которым не было налогового агента, то сделать это необходимо на основании декларации до 30 июля 2020 г., ранее срок был установлен до 30 апреля 2020 г. Как видите, его продлили на три месяца, читайте об этом в статье «3-НДФЛ: срок сдачи перенесён!». Например, в 2019 году вы получили дивиденды от иностранной компании, в этом случае 3-НДФЛ необходимо сдать не позднее 30 июля 2020 г., однако уплатить налог следует не позднее 15 июля.

Для вашего удобства мы собрали в этой статье все публикации о том, как следует заполнить декларацию 3-НДФЛ через личный кабинет налогоплательщика:

По данным ФНС России в 2019 году через ЛКН было подано более двух миллионов деклараций 3-НДФЛ. За три месяца 2020 года через онлайн-сервис уже подано 1,5 миллиона деклараций 3-НДФЛ.

Для предотвращения распространения инфекции ФНС России рекомендует налогоплательщикам пользоваться личным кабинетом и другими онлайн-сервисами, чтобы по возможности сократить личные обращения в налоговые инспекции.

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления — все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно — просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.