заполнить декларацию индивидуального предпринимателя

Как самостоятельно заполнить декларацию по УСН 6%

Начинающие предприниматели не решаются сами заполнять и сдавать декларацию в налоговую: боятся что-то сделать не так, попасть на штрафы и пени. Они платят бухгалтеру 2-5 тысяч рублей только за то, чтобы тот посчитал сумму налога и заполнил три листа декларации. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила инструкцию, которая поможет заполнить декларацию и сэкономить на бухгалтере.

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) | Не позднее 30 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) | |

| Когда сдавать |

| Компания Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) |

| ИП Не позднее 30 апреля |

| Куда сдавать |

| Компания В налоговую инспекцию по месту нахождения — юридическому адресу |

| ИП В налоговую инспекцию по месту регистрации ИП |

| В каком виде |

| На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. |

| Какие разделы заполнять |

| Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 |

| Что будет, если не сдать |

| Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) |

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете в Экселе. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

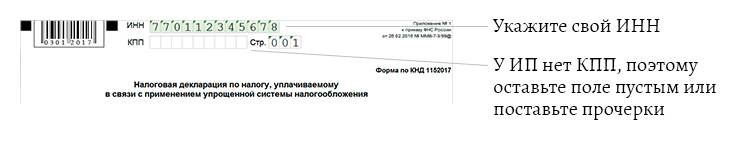

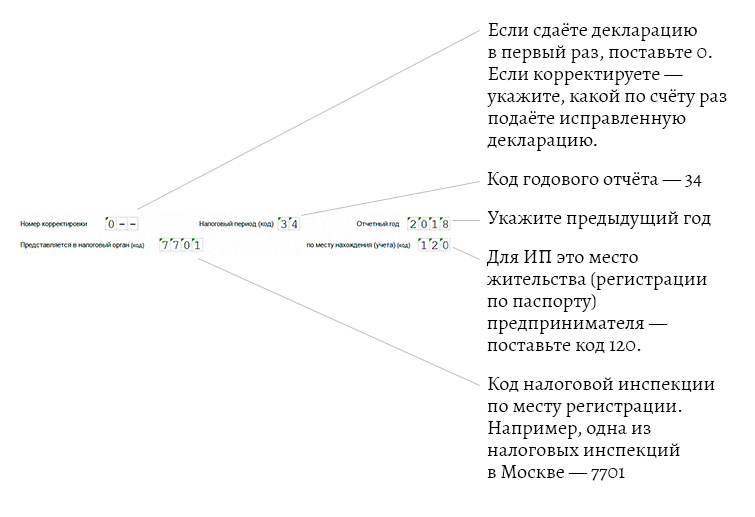

Шаг 2. Заполните титульный лист

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

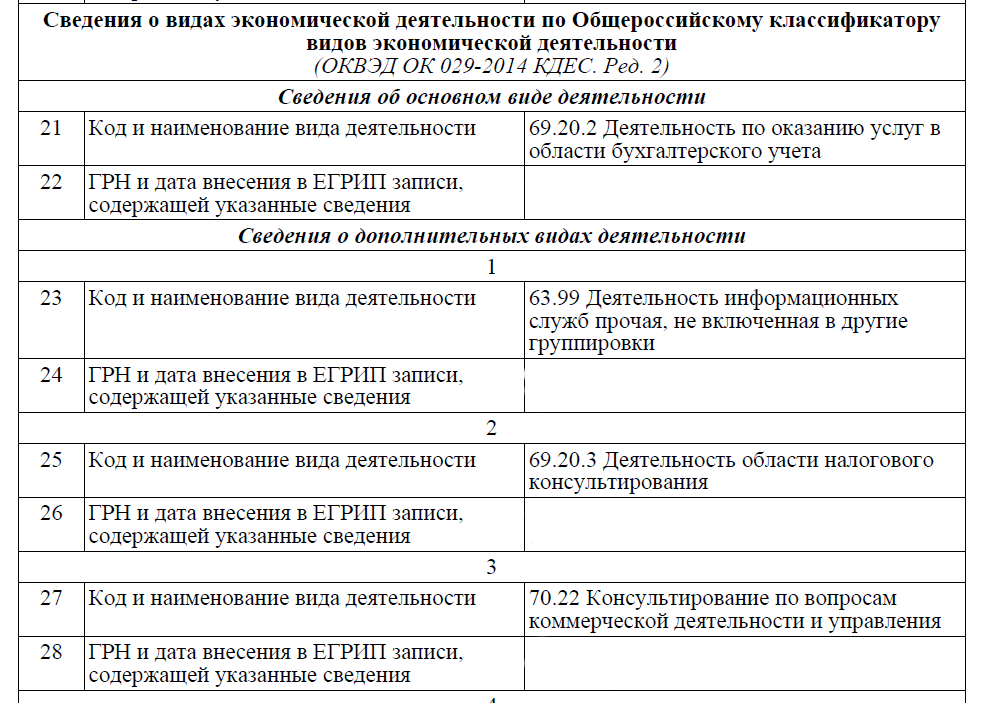

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

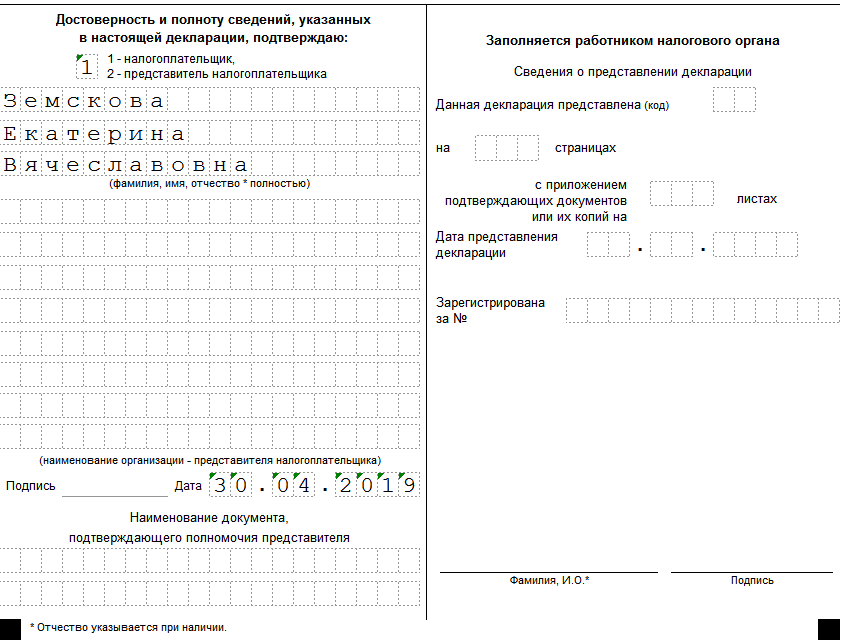

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и распишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность №1 от 15 апреля 2019 года. Если у вас ИП, подойдет только нотариальная доверенность

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и распишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность №1 от 15 апреля 2019 года. Если у вас ИП, подойдет только нотариальная доверенность

Шаг 3. Посчитайте свои доходы и сумму налога и заполните раздел 2.1.1

Как считать доходы. При упрощенной системе налогообложения доходы считают кассовым методом. Это значит, датой получения дохода считается день, когда деньги пришли:

Нужно платить налог:

Не нужно платить налог:

Предположим, за 1 квартал бизнесмен ничего не заработал, во 2 квартале — получил доход 254 320 ₽, в 3 квартале — 318 080 ₽, в 4 квартале — 392 800 ₽.

Доходы за каждый период считают нарастающим итогом. Это значит, нужно складывать доход за текущий квартал с доходом за предыдущий период.

Стандартная ставка 6%. Действует на всей территории России.

Региональная ставка от 1% до 5%. Местные власти могут снизить налоговую ставку до 1%. Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про снижение ставки налога.

Льготная ставка 0%. Местные власти могут установить налоговые каникулы для индивидуальных предпринимателей, которые зарегистрировались впервые и работают в производственной, социальной, научной сфере или оказывают населению бытовые услуги (п. 4 ст. 346.20 НК РФ). Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про налоговые каникулы. Налоговые каникулы действуют до 2020 года.

Укажите ставки налога за каждый период

Укажите ставки налога за каждый период

Сумма налога = доход × ставка налога

Всё, что меньше 50 копеек, отбрасывается, а 50 копеек и больше — округляется до рубля

Налог считаем нарастающим итогом, как доходы.

Укажите сумму налога за каждый период

Укажите сумму налога за каждый период

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года — укажите только годовую сумму, а за другие периоды поставьте прочерки

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года — укажите только годовую сумму, а за другие периоды поставьте прочерки

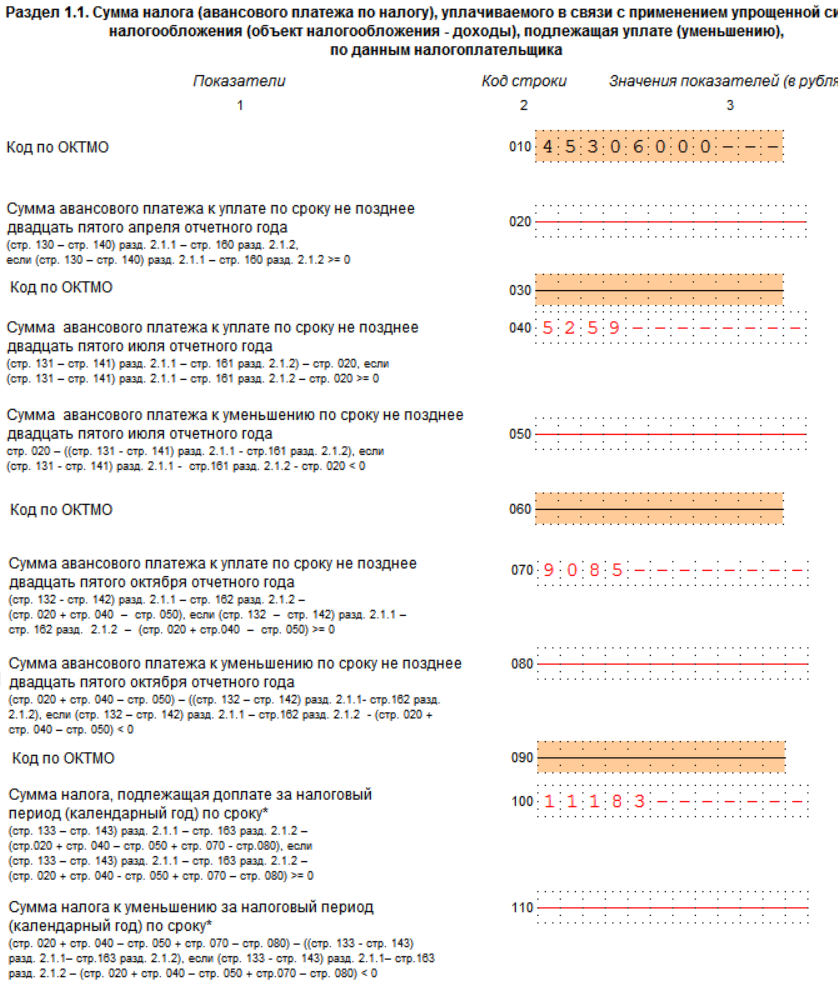

Шаг 4. Узнайте свой код ОКТМО и заполните раздел 1.1

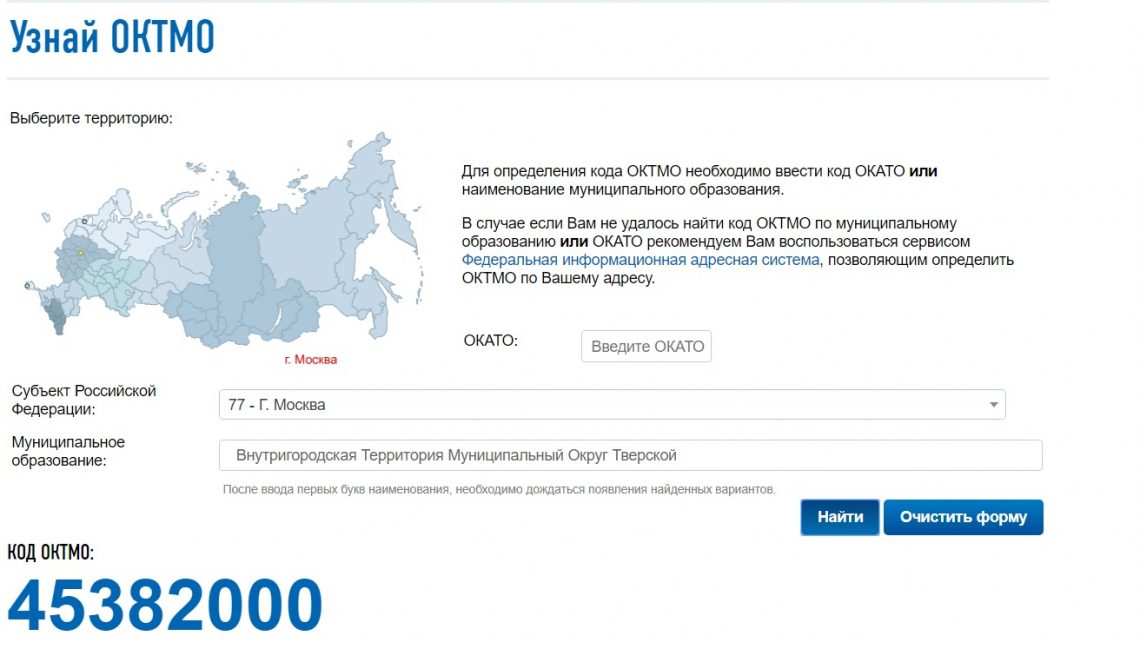

Код ОКТМО можно узнать на сайте налоговой. Выберите свой регион и район регистрации, нажмите «Найти». Сервис выдаст ваш код ОКТМО.

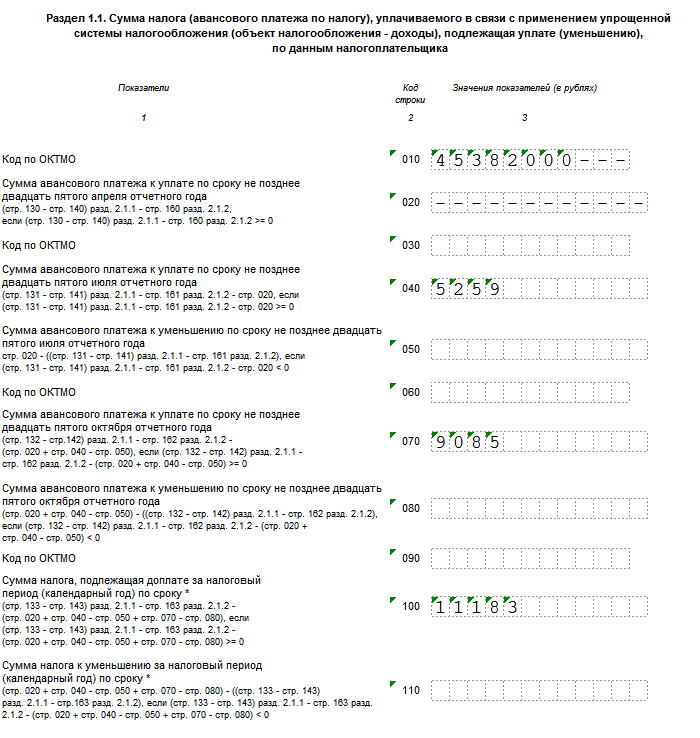

Поставьте свой код ОКТМО в строке 010. Строки 030,060,090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Поставьте свой код ОКТМО в строке 010. Строки 030,060,090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

В бесплатной программе налоговой

Проще заполнить декларацию с помощью бесплатной программы от налоговой инспекции «Налогоплательщик ЮЛ». Скачать программу можно на сайте налоговой.

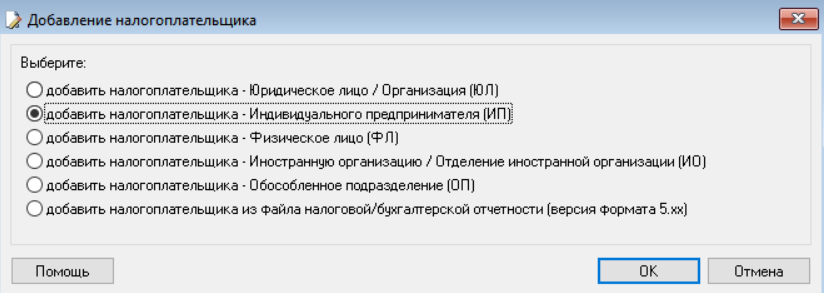

После установки запустите программу и добавьте нового налогоплательщика — ИП

После установки запустите программу и добавьте нового налогоплательщика — ИП

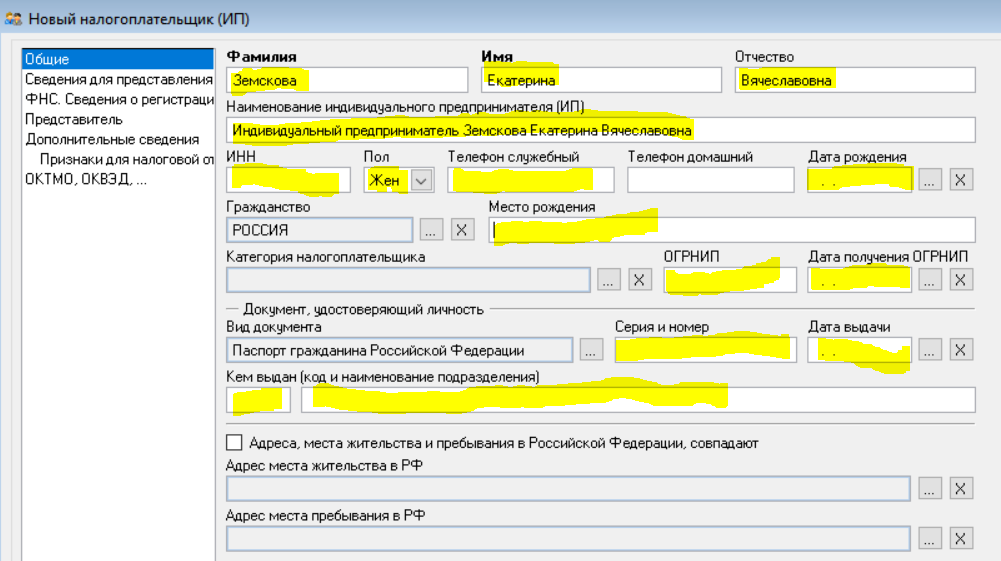

Укажите свои данные

Укажите свои данные

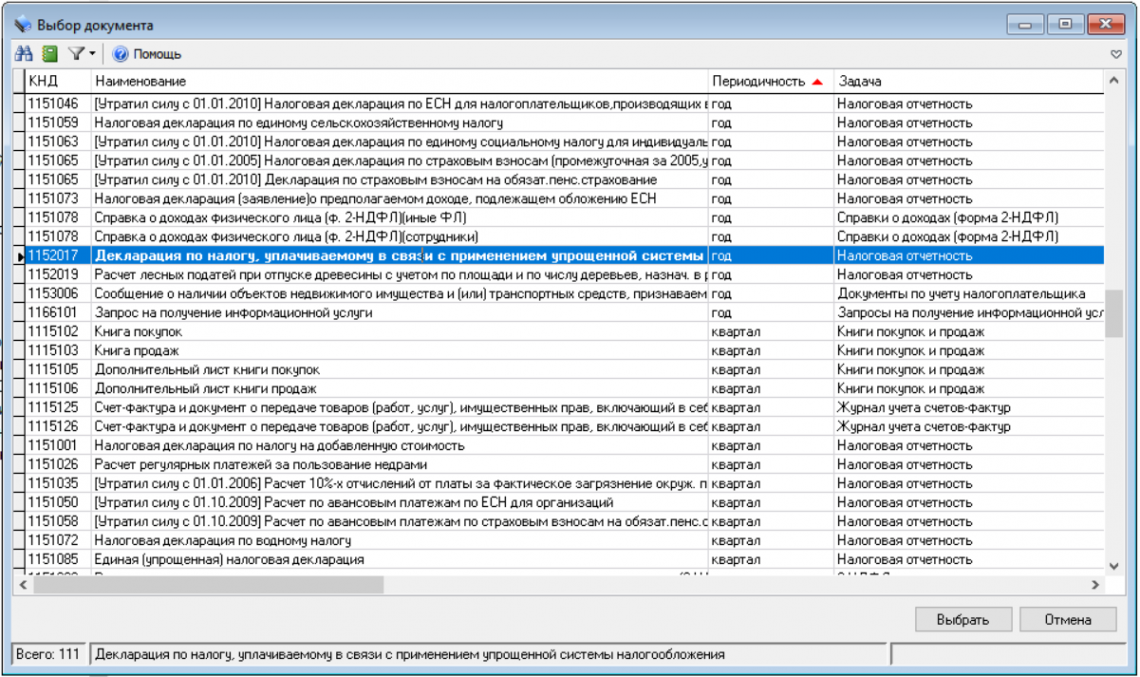

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

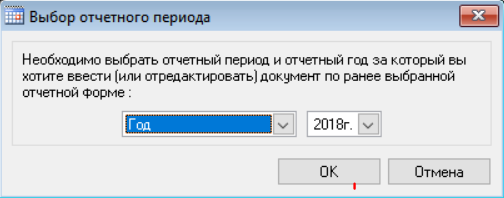

Выберите год, за который сдаёте декларацию

Выберите год, за который сдаёте декларацию

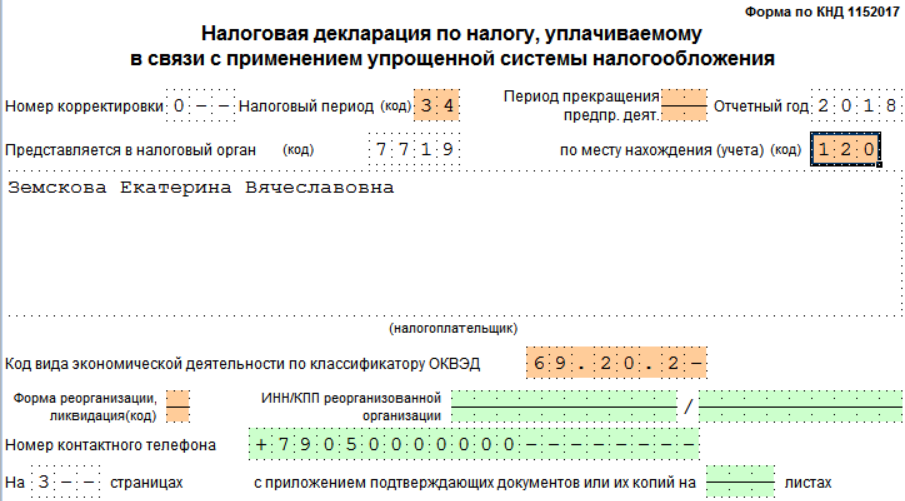

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, одинаковый для всех ИП. Укажите свой номер телефона

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, одинаковый для всех ИП. Укажите свой номер телефона

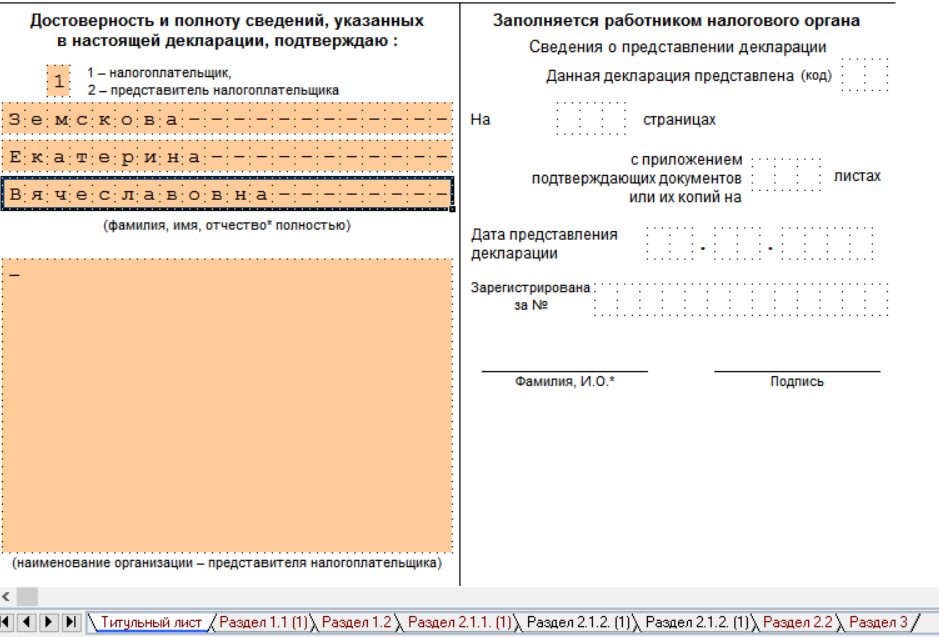

Если сдаёте декларацию сами, поставьте цифру 1 и укажите своё ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

Если сдаёте декларацию сами, поставьте цифру 1 и укажите своё ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

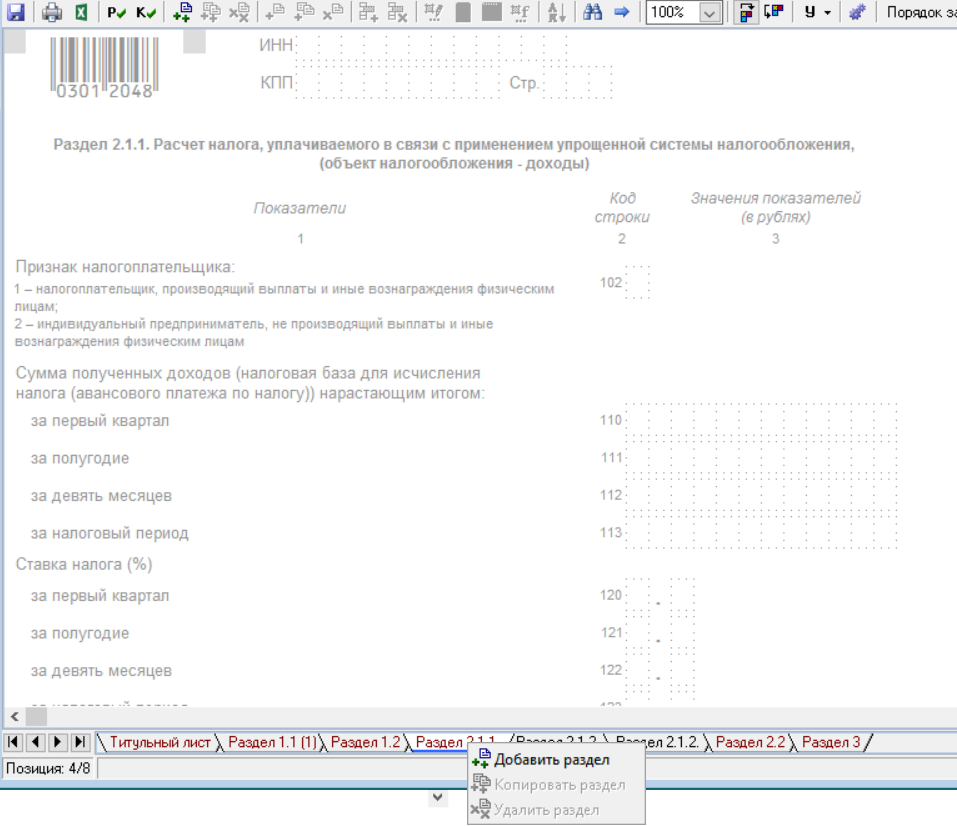

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

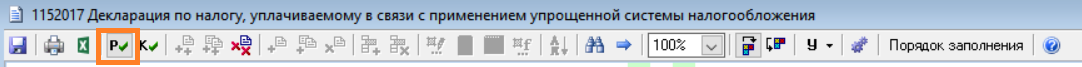

Нажмите в меню сверху значок с буквой «Р»

Нажмите в меню сверху значок с буквой «Р»

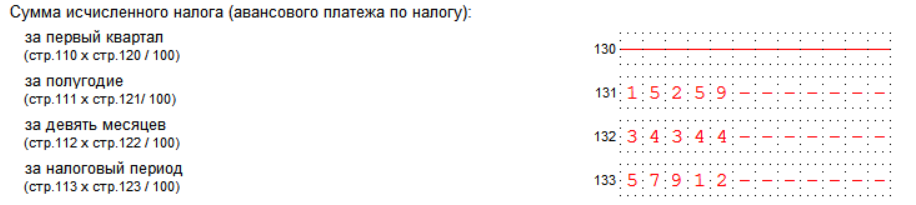

Программа рассчитает суммы налога к уплате

Программа рассчитает суммы налога к уплате

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать

Предприниматели часто спрашивают

Нужно ли сдавать декларацию, если за прошлый год не было доходов?

Декларацию нужно сдать, даже если вы вообще не работали.

Нужно ли прикладывать к декларации документы, которые подтверждают доходы и расходы, или книгу учёта доходов и расходов?

По закону, прилагать к декларации первичку или книгу учёта доходов и расходов не нужно. Налоговый инспектор может запросить нужные документы в рамках камеральной проверки.

Как заполнить декларацию по УСН

Как заполнять декларацию на упрощенке и в какие сроки ее подавать, чтобы у налоговой не было вопросов к бизнесу

Михаил Кратов

УСН — это упрощенная система налогообложения. Все компании и ИП на УСН сдают налоговую декларацию раз в год. Рассказываем, как правильно рассчитать налоги и сдать отчетность, чтобы у налоговой не возникло вопросов.

Как заполнить декларацию по УСН за 2021 год

Есть два вида упрощенки: УСН «Доходы» и УСН «Доходы минус расходы». Независимо от того, на какой из УСН работает компания или ИП, используется одна и та же форма декларации. Отличается только порядок заполнения.

Как заполнять налоговую декларацию на УСН «Доходы»

Для ИП и компаний на УСН «Доходы» обязательные разделы декларации такие:

Остальные разделы компании и ИП дополнительно заполняют, если есть основания:

Остальные разделы заполнять не нужно, их заполняют только компании и ИП на УСН «Доходы минус расходы».

Раздел 1.1. Здесь нужно заполнить пять строк: 010, 020, 040, 070, 100.

В строке 010 нужно указать код ОКТМО: он показывает, к какому муниципальному образованию относится организация или ИП. Его можно узнать в уведомлении Росстата, выданном при регистрации, или по адресу с помощью сервиса ФНС.

В строки 020, 040, 070 нужно вписать суммы авансовых платежей, которые ИП или компания должны были заплатить по итогам первого квартала, полугодия и девяти месяцев 2021 года. Если получится сумма налога к уменьшению — например, вы в течение года платили страховые взносы и теперь хотите вычесть их из суммы налога, — вместо строк 040 и 070 ее записывают в строку с кодом 050 или 080.

В строке 100 нужно написать общую сумму налога на УСН за год, которую бизнес рассчитал и собирается перечислить в бюджет.

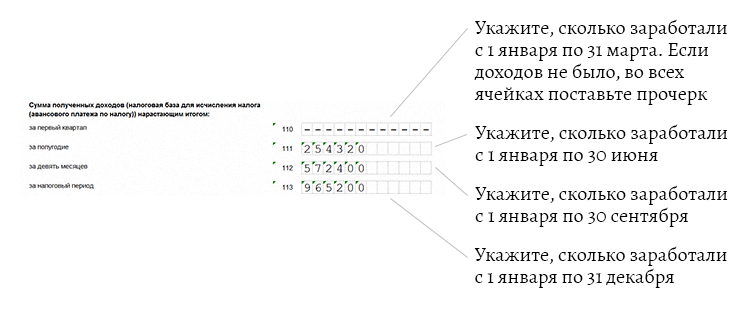

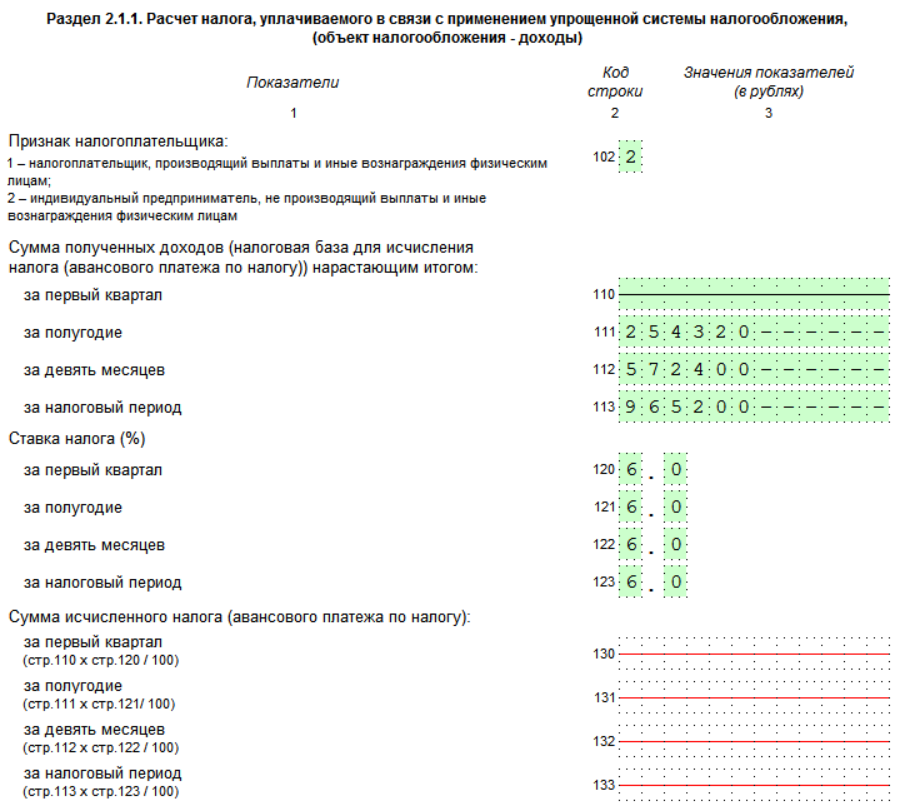

Раздел 2.1.1. В строках 110—113 нужно указать доходы нарастающим итогом с начала года. Это значит, что в каждой строке указывают суммарный доход за первый квартал, за первые два квартала, за три квартала, начиная с января.

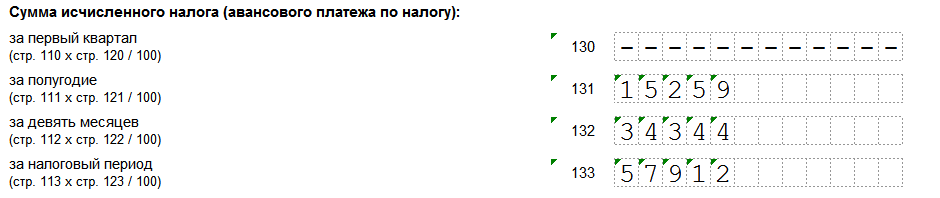

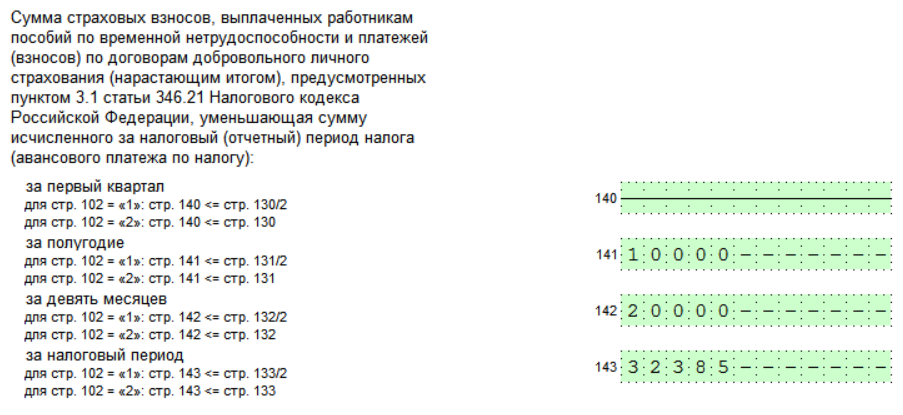

В строках 130—133 — суммы исчисленных авансовых платежей по налогу за первый квартал, полугодие, девять месяцев и год.

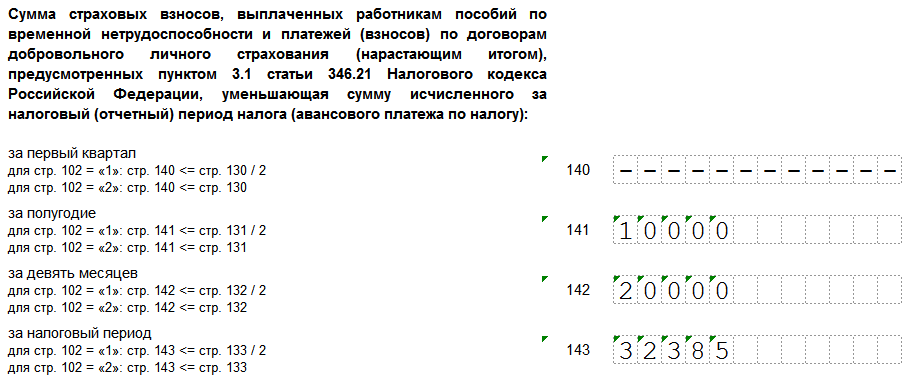

В строках 140—143 — страховые взносы и пособия, уменьшающие налог.

Если ИП платил фиксированные взносы ИП каждый квартал, в строках 140, 141, 142 нужно указать суммы нарастающим итогом. Если внес одним платежом в четвертом квартале сразу за весь год — заполняют только поле 143, а в остальных ставят прочерки.

При наличии работников заполнить нужно все строки со 140 по 143, потому что взносы за них перечисляют ежемесячно.

Раздел 2.1.2 заполняют только московские компании и ИП — плательщики торгового сбора. Если вы работаете в другом регионе, пропускайте этот раздел.

Сюда вносят сумму торгового сбора, которая зависит от площади торгового помещения и места расположения объекта торговли. Поля заполняются по аналогии с разделом 2.1.1.

Как заполнять налоговую декларацию на УСН «Доходы минус расходы»

Для ИП и компаний на УСН «Доходы минус расходы» обязательные разделы такие:

Остальные разделы — для УСН «Доходы», а раздел 3 заполняют только получатели целевых средств, что для компаний и ИП на упрощенке — большая редкость.

В разделе 1.2 нужно заполнить пять строк:

Если за полугодие или девять месяцев сумма налога была к уменьшению, вместо строк 040 или 070 нужно заполнить строки 050 или 080.

Одну из строк на выбор заполняют так:

Минимальный налог есть только на УСН «Доходы минус расходы», он равен 1% от доходов. Если налог УСН, рассчитанный по обычной ставке, оказался меньше минимального, в бюджет нужно перечислить именно минимальный налог.

В разделе 2.2 нужно указать:

Сроки предоставления отчетности и уплаты налога на упрощенке

Сроки подачи декларации по УСН различаются для компаний и ИП:

Если крайний срок подачи выпадает на выходной или праздничный день, он переносится на следующий рабочий день.

ИП должен сдать декларацию за 2021 год до 30 апреля 2022 года. Это суббота, ближайший следующий рабочий день — 4 мая 2022 года, поэтому в 2022 году ИП могут сдать декларацию по УСН до 4 мая включительно.

Налог при УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

В некоторых ситуациях для компаний и ИП действуют другие сроки подачи налоговой декларации.

Компания или ИП потеряли право на упрощенку и переходят на общий режим налогообложения. В таком случае сдать декларацию по УСН нужно не позднее числа месяца, следующего за кварталом, в котором слетели со спецрежима.

ИП потерял право на УСН 10 августа, это третий квартал. Значит, подать декларацию на УСН надо в первом месяце четвертого квартала — не позднее 25 октября.

Компания или ИП прекращает деятельность на УСН. Тогда подать декларацию нужно не позднее 25-го числа месяца, следующего за тем месяцем, в котором прекратили деятельность. Например, компания закрылась 13 сентября, значит, подать декларацию нужно до 25 октября.

Как и куда сдавать декларацию

Сдавать заполненные листы декларации нужно в налоговую по месту регистрации ИП или компании. Способ подачи декларации зависит от количества сотрудников.

Если среднесписочная численность сотрудников до 100 человек, декларацию можно сдать в электронном виде или на бумаге — на выбор налогоплательщика.

Если число сотрудников превысило 100 человек за прошлый календарный год, то декларацию можно подавать только в электронном виде.

Нулевая декларация по УСН

Нулевую декларацию подают, если в отчетном году нет:

Если компания или ИП не ведут деятельность или применяют нулевую ставку по УСН, тоже нужно сдать нулевую декларацию.

Нулевую декларацию подают в том же порядке и в те же сроки, что и обычную декларацию.

Штрафы за непредставление декларации по УСН

Если опоздать со сдачей декларации по УСН, компании или ИП грозит ответственность:

Если вовсе не сдать декларацию, то через 20 дней после срока сдачи налоговая может заблокировать счета компании или ИП.

Например, компания должна сдать декларацию до 31 марта 2022 года. Если декларации не будет, начиная с 20 апреля налоговая может в любой момент заблокировать расчетный счет компании.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

Сейчас читают

Как создать сайт для бизнеса самостоятельно

Создать сайт для компании самому без знаний программирования — это реально. Рассказываем, с помощью каких инструментов это сделать проще всего и что нужно учесть

Откуда бизнесу взять деньги

Привлечение инвестиций — обычная деловая практика для бизнеса. Но остается вопрос, где найти деньги. В этой статье рассказываем о десятке вариантов

Что нужно сделать перед запуском рекламы в Инстаграме

Разбираем, какие задачи решает таргетированная реклама и что нужно сделать перед запуском рекламной кампании

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Как заполнить декларацию по УСН

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2020 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

Форма декларации и сроки представления

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности изменений.

Сколько листов декларации заполнять

Декларация по УСН состоит из титульного листа и шести разделов. Однако все разделы в состав декларации включать не требуется. Упрощенцы с базой «доходы» и «доходы минус расходы» заполняют свой набор разделов (см. на рисунке):

Но и этот состав декларации не является окончательным. Если упрощенец с базой «доходы» не является плательщиком торгового сбора, раздел 2.1.2 он в декларацию не включает. То же правило действует и для раздела 3 — его заполняют и представляют в составе декларации плательщики УСН-налога, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пп. 1 и 2 ст. 251 НК РФ (п. 9.1 Порядка заполнения декларации по УСН, утв. приказом № ММВ-7-3/99@). Остальные упрощенцы этот раздел в состав декларации по УСН не включают.

ФНС планирует изменить форму декларации по УСН. Она вынесла соответствующий проект на общественное обсуждение.

О планируемых нововведениях читайте в обзоре от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 2.1─2.6 Порядка заполнения декларации по УСН, утв. приказом № ММВ-7-3/99@):

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

Для деклараций, заполняемых ручным способом, действуют особые требования:

Для разных видов информации необходимо применять свои форматы:

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Подробная инструкция по заполнению УСН-декларации приведена в приложении 2 к приказу № ММВ-7-3/99@.

Покажем, как заполнить декларацию по УСН на примере:

ООО «Прогресс» применяет УСН с базой «доходы минус расходы». За 2020 год по данным КУДиР (книги учета доходов и расходов) показатели работы компании нарастающим итогом составили: