зарплата у вкс 167000 должна быть до вычетов

Считать среднемесячную зарплату высококвалифицированного иностранца необходимо с учетом квартальной премии

|

| Rawpixel / Depositphotos.com |

Законодательство о правовом положении иностранных граждан устанавливает упрощенный режим привлечения к трудовой деятельности на территории РФ иностранцев, являющихся высококвалифицированными специалистами. Однако при этом предусмотрено ограничение по минимальному размеру заработной платы таких специалистов. Так, по общему правилу такой размер не может быть менее ста шестидесяти семи тысяч рублей из расчета за один календарный месяц.

При наличии перерыва в осуществлении трудовой деятельности в РФ высококвалифицированным специалистом в связи с его болезнью, пребыванием в отпуске без сохранения заработной платы или другим обстоятельством, вследствие которого за период указанного перерыва выплата ему заработной платы не производилась либо производилась не в полном объеме, условие привлечения данного высококвалифицированного специалиста к трудовой деятельности в РФ в части размера получаемой им заработной платы считается соблюденным, если совокупная величина его заработной платы за три календарных месяца в течение отчетного периода составляет трехкратную сумму минимального ежемесячного размера его заработной платы (п. 1.4 ст. 13.2 Федерального закона от 25 июля 2002 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»).

Работодателя, не соблюдающего данное требование, ждет двухлетний запрет на привлечение высококвалифицированных специалистов. Именно такое решение и приняло санкт-петербургское ГУ МВД России в отношении общества с ограниченной ответственностью. Причиной для этого послужило то, что во втором квартале 2018 года общество выплатило своему высококвалифицированному иностранному работнику в общей сложности чуть более 497 тыс. руб. А должно было, как минимум, 501 тыс. (167 000 х 3).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Тем не менее, обществу удалось обжаловать решение органа внутренних дел в арбитраже. Работодателя спас тот факт, что приказом от 30 июля 2018 года работнику была начислена квартальная премия в размере 111000 рублей за каждый месяц. Судьи отметили, что выплата премии была предусмотрена трудовым договором, заключенным с иностранным гражданином, и по смыслу ст. 129 Трудового кодекса подлежит учету в составе заработной платы. Несмотря на то, что приказ о премировании состоялся в июле 2018 года, премия была выплачена за месяцы второго квартала и должна учитываться в определении суммы дохода работника за соответствующие месяцы. Таким образом, требования ст. 13.2 Закона о правовом положении иностранных граждан были соблюдены обществом, и основания для наложения запрета отсутствовали (Определение Верховного Суда РФ от 24 июля 2020 г. № 307-ЭС20-9787).

Какие налоги платит ВКС? Предусмотрены ли льготы?

Условия трудоустройства в РФ ВКС предполагают дифференцированную выплату заработной платы. По какой ставке НДФЛ облагаются доходы ВКС, можно ли применить льготу по ст.217 НК РФ? Какой страховой тариф применяется к доходам ВКС?

Исключение в части требования к размеру заработной платы сделано для ВКС, участвующих в реализации федерального проекта «Сколково».

С размером заработной платы все ясно.

Теперь рассмотрим какие «зарплатные» налоги должны быть уплачены работодателем с дохода ВКС.

Порядок исчисления НДФЛ

На основании п. 3 ст. 224 НК РФ ставка НДФЛ в размере 30% установлена в отношении доходов за выполнение трудовых обязанностей в РФ, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, за исключением доходов, получаемых, в частности, от осуществления трудовой деятельности в качестве ВКС в соответствии с Законом №115-ФЗ, в отношении которых налоговая ставка устанавливается в размере 13%.

По общему правилу, работодатель является налоговым агентом в части НДФЛ при выплате вознаграждения ВКС (п.1 ст.226 НК РФ). При этом статус ВКС должен быть подтвержден разрешением на работу, выданному ВКС органами ФМС (Письмо ФНС РФ от 26.04.2011 г. №КЕ-4-3/6735).

В отношении дохода ВКС за выполнение трудовых обязанностей в РФ применяется налоговая ставка 13% (Письма Минфина РФ от 17.05.2018 г. №03-04-06/33293, от 24.01.2018 г. №03-04-05/3543, от 23.05.2016 г. №03-04-06/29406, от 01.04.2016 г. №03-04-06/18552).

То есть ставка НДФЛ в размере 13% применяется к доходам, непосредственно связанным с осуществлением трудовой деятельности, таким как сумма среднего заработка, сохраняемого за ВКС на период очередного отпуска и служебной командировки, а также компенсация за неиспользованный отпуск, выплачиваемая при увольнении.

Однако к иным выплатам в денежной или натуральной форме (материальная помощь, подарки, возмещение стоимости оплаты жилья и т.п.), применяется ставка НДФЛ в размере 30% в случае если ВКС не являются налоговыми резидентами РФ (Письма Минфина РФ от 05.08.2014 г. №03-04-06/38542, от 30.06.2014 г. №03-04-06/31385, от 21.06.2013 г. №03-04-06/23539).

Несколько слов о налоговых вычетах. Несмотря на то, что НДФЛ с зарплаты ВКС с первого дня работы НДФЛ взимается по ставке 13%, это не означает, что такие работники получают статус резидента РФ. Таким образом, уменьшить сумму НДФЛ на налоговые вычеты, предусмотренные ст.218-220 НК РФ (стандартные, социальные и имущественные вычеты), можно после того, как ВКС станет налоговым резидентом РФ.

Выплата компенсации ВКС при увольнении. Можно ли применить льготу по п.3 ст.217 НК РФ?

По общему правилу в части НДФЛ действует льгота, предусмотренная п.3 ст.217 НК РФ. Так, не подлежат обложению НДФЛ все виды установленных законодательством РФ компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с увольнением работников, за исключением компенсации за неиспользованный отпуск, а также за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях (п.3 ст.217 НК РФ). Суммы вышеуказанных выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению НДФЛ в установленном порядке.

НК РФ не предусматривает каких-либо особенностей исчисления НДФЛ при увольнении ВКС.

При выплате доходов ВКС применяется ставка НДФЛ в размере 13% относительно доходов, которые непосредственно связаны с трудовой деятельностью.

Эта ставка применяется, в том числе, и к компенсационным выплатам, производимым при увольнении работника в соответствии с п.1 ст. 77 ТК РФ в части суммы, превышающей трехкратный размер среднего месячного заработка (Письма ФНС РФ от 15.03.2019 г. №БС-4-11/4681@, Минфина РФ от 08.10.2018 г. №03-04-06/72202).

Порядок исчисления страховых взносов

По общему правилу, ВКС имеющие статус «временно пребывающие в РФ» и работающие по трудовым договорам в РФ, не подлежат обязательному пенсионному страхованию, то есть выплата им вознаграждения не облагается взносами в ПФ РФ (п.1 ст.7 Закона №167-ФЗ, п.1 ст.2 Закона №255-ФЗ, Письма Минфина РФ от 29.01.2019 г. №03-15-06/5081, ФНС РФ от 22.11.2017 г. №ГД-4-11/26208@, Минтруда РФ от 18.11.2015 г. №17-3/В-560).

ВКС подлежит страхованию от травматизма на общих основаниях. Следовательно, на вознаграждение, выплачиваемое ему в рамках трудовых отношений, начисляются страховые взносы «на травматизм» (ст. 20.1 Федерального закона от 24.07.1998 г. №125-ФЗ).

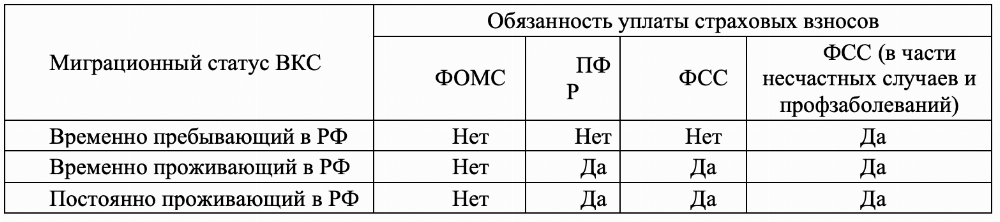

Какие страховые взносы должен платить ВКС в зависимости от его статуса систематизированы в таблице:

Как считать и платить налоги и взносы на выплаты ВКС

Налогообложение высококвалифицированных иностранных специалистов — это НДФЛ и страховые взносы. Порядок начислений зависит от правового статуса ВКС.

Особенности трудоустройства ВКС

Зарплату и НДФЛ с иностранцев ВКС в 2021 году платят все работодатели, которые трудоустроили таких сотрудников. Законом о правовом положении иностранных граждан 115-ФЗ от 25.07.2002 предусмотрен особый порядок приема на работу высококвалифицированных специалистов. Общий алгоритм таков:

А вот что необходимо для разрешения на работу:

Разрешение на работу выдают на весь срок трудового договора, но не больше чем на 3 года. При необходимости разрешение продлевают в соответствии с действием трудового договора, но опять же, не больше чем на 3 года за каждое продление (п. 12 ст. 13.2 115-ФЗ). Как только заключите соглашение о работе с ВКС, обязательно отправьте уведомление о заключении (а после увольнения — прекращении) трудового договора с иностранцем. На оповещение контролирующих органов отводят 3 рабочих дня (п. 8 ст. 13 115-ФЗ). Форма такого уведомления приведена в Приказе МВД № 536 от 30.07.2020.

Ежеквартально уведомлять МВД следует и о зарплате высококвалифицированного специалиста. Уведомление о выплате зарплаты подают до последнего рабочего дня месяца, который следует за отчетным кварталом. Форма и порядок ее заполнения — в Приказе № 536. Если работодатель нарушит срок подачи уведомления или не отправит его в миграционные органы, ему придется заплатить штраф: от 35 000 до 70 000 — для должностного лица и от 400 000 до 1 000 000 рублей — для юрлица (ч. 15 ст. 18.15 КоАП РФ).

Если иностранный работник является резидентом, то платите зарплату любым способом, который он сам выберет — налично или безналично. В случае резидентства перечисляйте налоги и взносы с трудового вознаграждения ВКС так же, как и с зарплаты работников-россиян.

Налогообложение зарплаты ВКС

Работодатель перечисляет с зарплаты высококвалифицированного иностранного специалиста налоги и взносы — НДФЛ и выплаты по социальному страхованию. Порядок налогообложения зависит от правового статуса и наличия резидентства в РФ.

Начисление НДФЛ

Ставки НДФЛ высококвалифицированного иностранного специалиста в 2021 году зависят от того, является он резидентом или нет (п. 3 ст. 210, п. 3, 3.1 ст. 224, п. 3 ст. 226 НК РФ):

По правилам, иностранец на ВКС может вернуть НДФЛ при наличии налогового резидентства РФ (ст. 224 НК РФ). Статус резидента или нерезидента в обобщенном случае не влияет на ставку НДФЛ с заработной платы и иных трудовых доходов ВКС: она меняется с 13% на 15% только после превышения налоговой базы в 5 млн рублей. Повышенная ставка начисляется только на сумму превышения.

После присвоения статуса резидента ВКС может получить налоговый вычет — стандартный, имущественный и социальный. Если специалист не является резидентом, вернуть подоходный налог не получится.

Уплата страховых взносов

Страховые взносы с выплат сотрудникам ВКС тоже платят с учетом их правового статуса. С зарплаты высококвалифицированных специалистов страхователи обязательно перечисляют взносы на страхование от несчастных случаев и профзаболеваний (взносы на травматизм). Тарифы варьируются от 0,2% до 8,5%, на показатель влияет класс профессионального риска (ст. 3, 5 п. 1 ст. 20.1 125-ФЗ от 24.07.1998).

При наличии вида на жительство или разрешения на временное проживание в РФ у высококвалифицированного иностранного специалиста страховые взносы в 2021 году платят так (письмо Минфина № 03-15-05/6890 от 04.02.2020):

ОПС и ВНиМ временно пребывающим ВКС не начисляют, а временно или постоянно проживающим в РФ начисляют по тем же ставкам, что и россиянам (пп. 1 п. 1 ст. 420, пп. 15 п. 1 ст. 422 НК РФ, п. 1 ст. 7 167-ФЗ от 15.12.2001, ч. 1 ст. 2 255-ФЗ от 29.12.2006). По правилам статьи 420 НК РФ и статьи 10 326-ФЗ от 29.11.2010, страховые взносы на ОМС с зарплаты высококвалифицированного специалиста работодатели не платят.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Налоги и взносы на выплаты высококвалифицированным иностранным специалистам

Налогообложение высококвалифицированных иностранных специалистов — это порядок исчисления и уплаты налогов и взносов с доходов, получаемых работниками-иностранцами с высоким уровнем профессионализма. Этот порядок напрямую зависит от их налогового резидентства.

К налоговым резидентам относят физических лиц, находящихся на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев, если иное не предусмотрено законодательством. Следует учитывать, что начало пребывания на территории РФ — следующий день после календарной даты прибытия такого специалиста в РФ, а окончание — дата отъезда. Работал ли такой специалист на основании разрешения или патента — не важно (п. 2 ст. 207 НК РФ).

Работодатель, у которого трудится высококвалифицированный иностранный специалист, налоги и взносы за такого сотрудника уплачивает по особым правилам.

Особенности трудоустройства высококвалифицированных иностранных специалистов

ВКС от обычного работника-иностранца отличается уровнем квалификации и размером заработной платы (вознаграждения). Заработная плата (доход высококвалифицированного специалиста), получаемая им на территории РФ, установлена и регулируется на законодательном уровне (п. 1 ст. 13.2 закона № 115-ФЗ).

Для приема на работу высококвалифицированных иностранных специалистов необходимо, чтобы у них было соответствующее разрешение на работу, позволяющее трудиться в одном или нескольких субъектах РФ. Некоторые разрешения действуют и на всей территории РФ (приказ МВД России от 19.06.2017 № 390).

Следует учитывать, что принимаемый на работу иностранный специалист не должен привлекаться для занятия проповеднической и иной религиозной деятельностью, кроме того, существуют ограничения на его труд в сфере торговли.

Для получения высококвалифицированному иностранному специалисту разрешения на работу работодателю необходимо заключить с ним трудовой договор и предоставить перечень документов в подразделение МВД по вопросам миграции:

Обратите внимание, необходимо уведомить МВД не позднее 3 рабочих дней со дня заключения трудового договора с иностранным специалистом.

Коме того, ежемесячно не забывайте направлять им уведомление по установленной форме о выплате заработной платы принятому на работу специалисту (ст. 13, 13.2 закона № 115-ФЗ).

Если уведомление о заключении договора или уведомление о выплате зарплаты не предоставлены, то на работодателя может быть наложен штраф в размере от 400 000 до 1 000 000 руб. (ст. 18.15 КоАП РФ).

Налогообложение ВКС

Налог на доходы физических лиц

Расчет НДФЛ зависит от статуса иностранного работника. Так, НДФЛ высококвалифицированного иностранного специалиста в 2021 году, являющегося резидентом, удерживается, применяя обычные ставки. Налог рассчитывается так:

Если специалист не является резидентом РФ, то НДФЛ с иностранцев ВКС в 2021 году с сумм оплаты его труда рассчитывается нарастающим итогом с начала года без предоставления стандартных, имущественных, социальных вычетов. Налог исчисляется по ставке 13% (15%). Следует учитывать, что ставка 13% применяется к налоговой базе в части, не превышающей 5 млн руб., а 15% — к налоговой базе в части, превышающей указанную сумму (п. 3 ст. 210, п. 3, 3.1 ст. 224, п. 3 ст. 226 НК РФ).

Если в течение года статус ВКС изменился, то НДФЛ подлежит пересчету, а налоговая ставка не меняется.

Взносы

Рассмотрим, как исчисляет и уплачивает работодатель, у которого работает высококвалифицированный иностранный специалист, страховые взносы в 2021 году и последующих периодах.

При страховании от несчастных случаев взносы исчисляются в общеустановленном порядке по стандартным тарифам и не зависят от их статуса.

Взносы с выплат сотрудникам ВКС на ОМС платить не нужно, и они не зависят от статуса иностранного работника.

Если работник является временно пребывающим в РФ, то взносы на ОПС и по ВНиМ не начисляются. При временном либо постоянном проживании ВКС на территории РФ взносы начисляются так же, как и работникам — гражданам РФ, в общеустановленном порядке по соответствующим тарифам (письмо Минфина от 04.02.2020 № 03-15-05/6890).

Налоговые вычеты

При ведении трудовой деятельности в РФ ВКС может получить налоговый вычет, тем самым возвратить из бюджета часть ранее уплаченного налога. Для этого необходимо подать заполненную налоговую декларацию в налоговый орган. В случае ее корректного заполнения иностранец на ВКС может вернуть НДФЛ, ранее уплаченный в бюджет. Вычет предоставляется при покупке жилья в РФ, оплате за обучение или лечение.

Последствия невыплаты ВКС 2 млн рублей за год

Процедура трудоустройства сотрудников-иностранцев значительно отличается от трудоустройства граждан РФ. Условия трудоустройства в РФ таких специалистов предполагают дифференцированную выплату заработной платы.

Высококвалифицированным специалистом (далее по тексту – ВКС) признается иностранный гражданин, имеющий такой опыт работы, навыки или достижения в конкретной области деятельности.

Основным документом, регулирующим правовые отношения с иностранцами, находящимися на территории РФ, является Федеральный закон от 25.07.2002 г. №115-ФЗ «О правовом положении иностранных граждан в РФ» (далее по тексту – Закон №115-ФЗ).

Закон №115-ФЗ определяет правовое положение иностранных граждан в РФ, а также регулирует отношения между иностранными гражданами, с одной стороны, и органами государственной власти, органами местного самоуправления, должностными лицами, с другой стороны, возникающие в связи с осуществлением иностранными гражданами на территории РФ трудовой, предпринимательской и иной деятельности.

Дифференциация заработной платы ВКС

ВКС выплачивается заработная плата в размере (пп.3 п.1 ст.13.2 Закона №115-ФЗ):

Наличие статуса ВКС зависит от размера получаемой им заработной платы.

Определение уровня квалификации, а вместе с ним и размера заработной платы работодатель осуществляет самостоятельно и в случае необходимости, несет соответствующие риски. Для оценки компетентности и уровня квалификации приглашаемого ВКС работодатель использует документы и сведения, подтверждающие наличие у данного специалиста профессиональных знаний и навыков.

Работодатель не выплатил (либо выплатил часть) зарплату ВКС

Поскольку большую часть приезжающих иностранных специалистов составляют работники из категории «иные иностранные граждане», рассмотрим последствия невыплаты заработной платы (не менее 2 млн рублей в год) таким специалистам.

Для «иных иностранных граждан» ВКС заработная плата должна составлять не менее 167 000 рублей в месяц, за год получается – не менее 2 004 000 рублей. Размер дохода устанавливается в трудовом договоре с ВКС, поэтому он может быть и существенно выше.

Реальный доход работника может быть и ниже по причине нахождения в неоплаченном отпуске (например, отпуск без содержания по инициативе работника), на больничном и т.п.

В судебной практике известны случаи, когда работодатель, имеющий задолженность по заработной плате перед ВКС, аннулировал с ним трудовой договор.

Так, в одном из дел работодатель спустя почти год аннулировал трудовой договор в связи с тем, что работник якобы не приступил к работе. В суде были представлены документы, опрошены свидетели, в материалы дела представлено уведомление работодателем ФМС России о работающем иностранном специалисте. Данное обстоятельство свидетельствует, что работник приступил к работе.

По мнению суда, если работодатель незаконно прекратил трудовые отношения с работником, а данных о зарплате не представил, то с работодателя должна быть взыскана заработная плата в соответствии с расчетом работника, а также компенсация за задержку заработной платы. Кроме того, суд пришел к выводу о необходимости взыскания с работодателя компенсации за моральный вред, руководствуясь требованиями ст.237, ст.394 ТК РФ (Решение Химкинского суда от 18.02.2016 г. по делу №2-1112/16).

В Апелляционном определении Воронежского областного суда от 06.04.2016 г. №33-2113/2016 суд также обязал нерадивого работодателя рассчитаться по долгам с ВКС.

В отношении самого ВКС возникают вопросы (помимо долгов по заработной плате) в части потери его статуса ВКС, если фактический доход окажется менее, чем 2 млн рублей в год.

В таком случае потеря статуса ВКС не происходит и сохраняется возможность применения ставки НДФЛ 13% (Письмо Минфина РФ от 04.05.2012 г. №03-04-06/6-130).