заявление на детский вычет в зуп

Оформляем «детский» вычет в «1С»

Автор: Ольга Толоконникова, старший бухгалтер-консультант компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», июль 2019 г.

Напомним, кому положен детский вычет, сохранятся ли право на вычет после увольнения, и как все это оформить в «1С:Зарплата и управление персоналом 8».

Кому положен вычет

Вычет на детей предоставляется работнику на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет (ст. 218 НК РФ).

Работодатель предоставляет детские вычеты на основании письменного заявления работника и документов, подтверждающих право на такие вычеты. Однако перечень необходимых документов НК РФ не установлен и потому работодатель может руководствоваться письмами и разъяснениями контролирующих органов: Письма Минфина РФ от 01.02.2016 № 03-04-05/4309, от 17.04.2014 № 03-04-05/17784, от 18.09.2013 № 03-04-05/38670, от 22.05.2013 № 03-04-06/183-410, от 22.05.2013 № 03-04-06/18179, от 22.08.2012 № 03-04-05/8-991, письмо УФНС от 26.12.2017 N 20-15/227433@.

При предоставлении детского вычета работодатель должен учитывать, что

стандартный вычет предоставляется с начала года вне зависимости от того, в каком месяце работник предоставил заявление и подтверждающие документы.

Регистрация и отражение детских вычетов в «1С»

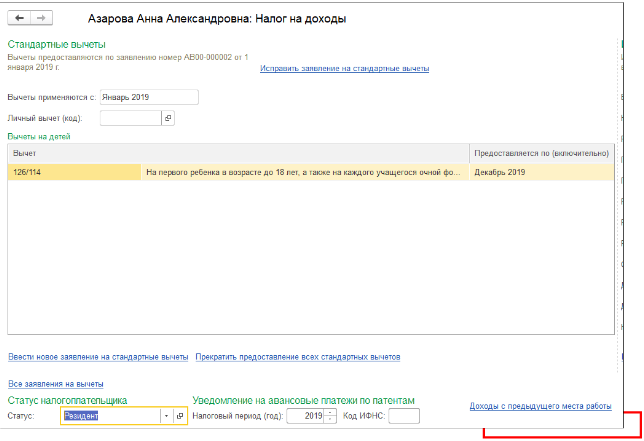

После получения заявления и необходимых документов бухгалтеру нужно внести данные в учетную программу. Для регистрации и отражения детского вычета в «1С:Зарплата и управление персоналом 8» необходимо зайти в карточку сотрудника и ввести заявление на вычет («Кадры» – «Сотрудники» – ссылка «Налог на доходы» – ссылка «Ввести новое заявление на стандартные вычеты»).

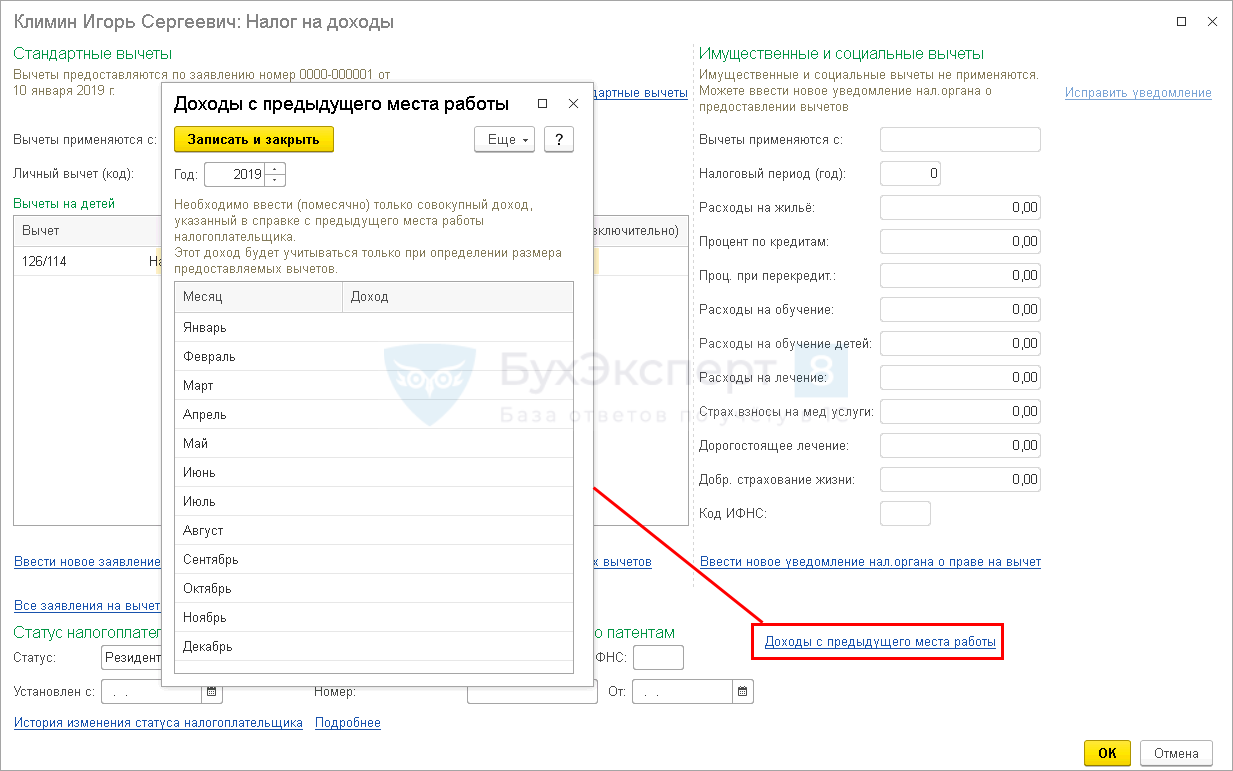

Для вновь принятых сотрудников бухгалтеру также важно учесть доходы, полученные в предыдущих местах работы, чтобы верно определить возможность предоставления физлицу стандартных налоговых вычетов. При расчете НДФЛ в программе также производится проверка возможности применения стандартных налоговых вычетов с учетом ограничения совокупного дохода. Для реализации этой нормы законодательства в программе имеется возможность зарегистрировать доходы сотрудника, полученные на предыдущих местах работы согласно представленной справке 2-НДФЛ. Для того чтобы ввести сведения о доходах с предыдущего места работы необходимо нажать на ссылку «Налог на доходы», которая открывается в форме справочника «Сотрудники» и пройти по ссылке «Доходы с предыдущего места работы» (рис. 2). При записи введенные сведения заносятся в регистр сведений «Доходы с предыдущего места работы (НДФЛ)».

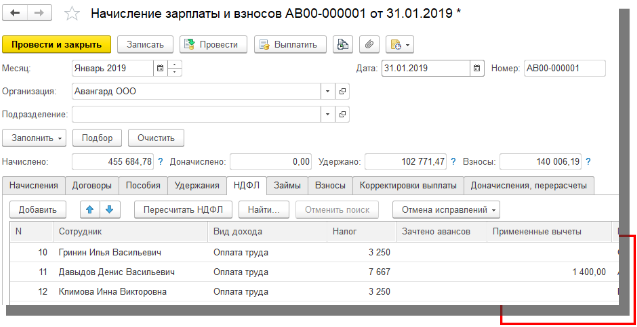

Начисление зарплаты за месяц и расчет НДФЛ производятся с помощью документа «Начисление зарплаты и взносов» (раздел «Зарплата» – «Начисления зарплаты и взносов»). На закладке НДФЛ можно видеть в каком размере и у какого сотрудника применились вычеты.

Сумма фактически примененных стандартных налоговых вычетов по налогу на доходы физических лиц при проведении документа «Начисление зарплаты и взносов» заносится в регистр накопления «Предоставленные стандартные и социальные налоговые вычеты (НДФЛ)».

В случае если по какой-либо причине работодателю необходимо отменить право на предоставление вычетов, это может быть, например, если сотрудник заявил о том, что будет получать вычеты в другой организации (как внешний совместитель), то в программе необходимо оформить документ «Отмена стандартных вычетов НДФЛ» (раздел «Налоги и взносы» – «Заявления на вычеты»или «Кадры» – «Сотрудники» – «Налог на доходы» – ссылка «Прекратить предоставление всех стандартных вычетов»). Этот документ прекращает действие сразу всех стандартных налоговых вычетов физического лица в конкретной организации.

Право на вычеты после увольнения сотрудника

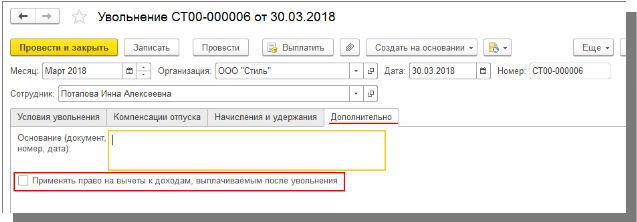

Также в программе есть нюанс, который касается предоставления вычетов. Речь идет о документе «Увольнение». После увольнения сотрудник может получить доход в этой же организации, например, ему начислена премия или ситуация, когда он может быть заново принят в текущем году или на следующий день. Если стандартные вычеты не нужно прекращать (по умолчанию право на них автоматически прекращается), то в документе «Увольнение» на закладке «Дополнительно» установите флажок «Применять право на вычеты к доходам, выплачиваемым после увольнения». Таким образом право на применение детского вычета даже после увольнения будет сохранено за сотрудником.

Если же флажок «Применять право на вычеты к доходам» будет снят, то, когда, например, сотрудник будет приниматься на работу на следующий день после увольнения, то при попытке бухгалтера ввести новое заявление на вычеты, программа предложит его установить. Необходимо зайти в документ «Увольнение», установить флажок и записать документ. После этого можно провести заявление на вычеты.

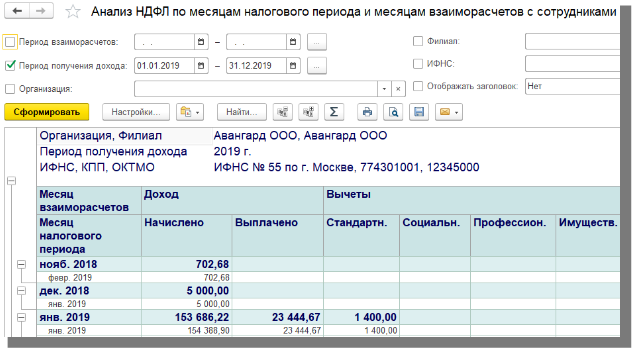

В программе есть несколько отчетов, позволяющих проверить бухгалтеру размер и месяц, в котором применены вычеты. Например, отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» или отчет «Подробный анализ НДФЛ по сотруднику».

Вычеты на детей в 1С:ЗУП: важные моменты

«Детские» вычеты через работодателя начинаются с соответствующего заявления работника. Расскажем, как ввести это заявление в программу «1С:Зарплата и управление персоналом», чтобы программа все считала за вас.

Кому положены детские вычеты

Стандартный налоговый вычет — это такая «плюшка» от государства, чтобы уменьшить налоговую базу. В итоге сотрудник платит меньше НДФЛ с зарплаты, отпускные, премий.

Суммы детских вычетов в 2021 году:

Вычеты применяем, пока доход нарастающим итогом с начала года не превысит 350 000 руб.

Настраиваем детские вычеты в «1С:ЗУП»

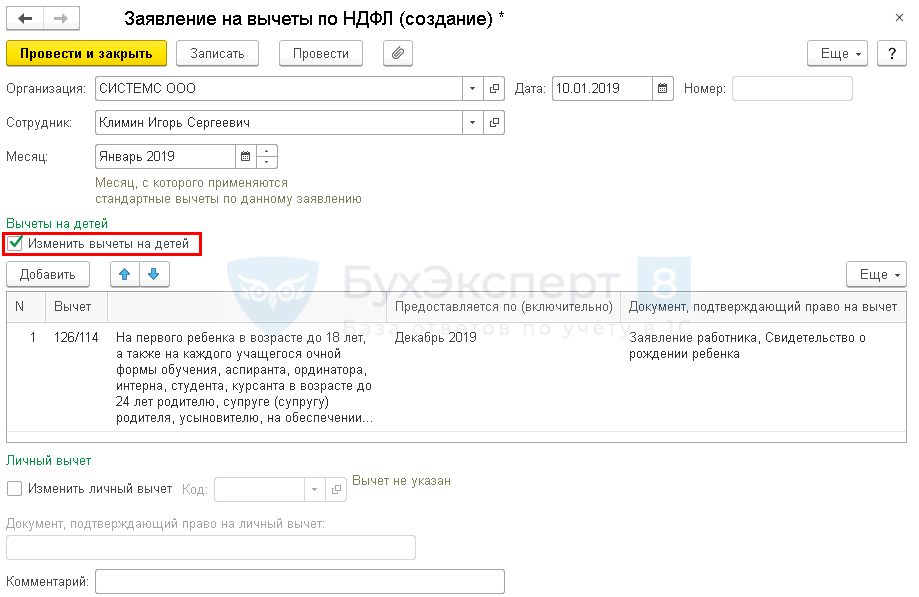

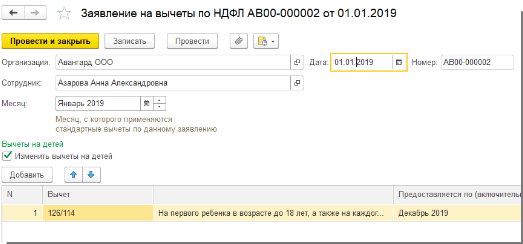

Первым делом вводим заявление на вычет в программу. Для этого открываем документ «Заявление на вычеты по НДФЛ» (раздел «Налоги и взносы» — «Заявления на вычеты» или раздел «Кадры» — «Сотрудники» — ссылка «Налог на доходы»).

Чтобы поле для ввода данных о вычетах стало доступным, ставим галку «Изменить вычеты на детей». Тогда по кнопке «Добавить» сможем развернуть список со стандартными вычетами.

Обратите внимание на столбец «Представляется по (включительно)». В этом столбце проставляем месяц и год, до которого (включительно) программа будет автоматически рассчитывать вычет в документах.

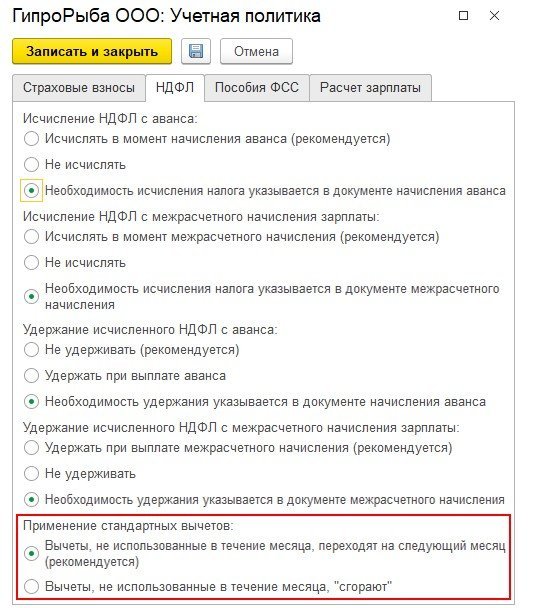

Следующая настройка — «Применение стандартных вычетов» в учетной политике организации. А именно применять их можно двумя способами:

Пример 1.

У сотрудника трое детей. Сумма его стандартного вычета — 5800 руб. В июне оклад работника составил 5000 руб., так как сотрудник работал на ¼ ставки, а уже в июле оклад повысился до 20 000 руб. в связи с переводом работника на полную ставку.

Посмотрим, как сработает программа при каждом варианте настройки.

Первый вариант: в учетной политике организации установлено «Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется)».

Тогда остаток вычета с июня в размере 800 руб., программа автоматически учтет при расчете НДФЛ за июль. Итого июльский оклад 20 000 руб. программа уменьшит на 6600 руб. (5800 руб. 800 руб.).

Второй вариант: в учетной политике установлено «Вычеты, не использованные в течение месяца, «сгорают».

В данном случае программа «потеряет» 800 руб., оставшиеся с июня.

Применяем детские вычеты в «1С:ЗУП»

Вычеты могут применяться в документах начисления зарплаты и взносов, отпускных, премий, больничных и др., в порядке очередности.

Пример 2.

Сотрудник имеет право на вычет 1400 руб. на одного ребенка. В середине июня сотруднику начислили больничный в размере 3000 руб., а в конце месяца — зарплату.

Если в программу занести выплаты именно в такой последовательности, то мы увидим, что вычет программа полностью учтет при начислении больничного, тем самым уменьшив «больничный» НДФЛ. В начислении зарплаты и взносов графа по вычетам будет пустой.

Меняем заявление на вычеты

Изменить содержание заявления на вычеты можно двумя способами («Кадры» — «Сотрудники» — ссылка «Налог на доходы»):

Проверяем вычеты

Сколько вычетов использовали за каждый месяц можно посмотреть в любом документе, где они предоставлялись.

Если рассматривать ситуацию на примере документа «Начисление зарплаты и взносов», то необходимо зайти во вкладку «НДФЛ» и дважды щелкнуть на ячейку «Примененные вычеты». В открывшемся окне можно просмотреть все вычеты, которые ранее применялись помесячно. А также проверить суммы вычетов в регистре «Учет доходов для исчисления НДФЛ».

Увольнение и НДФЛ-вычеты

При увольнении сотрудника может возникнуть неприятная ситуация, когда сумма вычетов превысила сумму НДФЛ. В таком случае заходим в документ увольнения сотрудника на вкладку «Начисления и удержания — НДФЛ». В табличной части с вычетами проставляем такую же сумму, как и в графе «НДФЛ». Тогда в расчетном листке не образуется долг ни перед сотрудником, не перед организацией.

Как в 1С предоставить и продлить стандартный вычет на ребенка?

Как в программе 1С 8.3 предоставить и продлить стандартный вычет по НДФЛ на ребенка?

Налоговый вычет на ребенка — нормативное регулирование

Порядок предоставления стандартных вычетов по НДФЛ установлен ст. 218 НК РФ. Стандартный налоговый вычет по НДФЛ на детей может получить:

Вычет предоставляется в размере:

На ребенка-инвалида предоставляется дополнительный вычет в размере (Письмо Минфина РФ от 20.03.2017 N 03-04-06/15803):

Двойной вычет предоставляется:

Предоставление вычетов прекращается при достижении:

Получите понятные самоучители 2021 по 1С бесплатно:

В общем случае работодателю для предоставления вычета на детей необходимо получить от работника документы:

При наличии дополнительных оснований для вычета, понадобятся другие документы: справки об инвалидности, документы об обучении и т. д. (Письма Минфина РФ от 01.02.2016 N 03-04-05/4309, от 10.08.2016 N 03-04-05/46762, от 05.09.2012 N 03-04-05/8-1064, от 22.06.2016 N 03-04-05/36143).

Если в заявлении о предоставлении вычета не указан год, за который их предоставлять, заявление на следующий налоговый период предоставлять не нужно (Письмо Минфина РФ от 08.05.2018 N 03-04-05/30997).

Как оформить вычеты на детей в 1С 8.3

Предоставление НДФЛ-вычета оформите в 1С документом Заявление на вычеты по НДФЛ в разделе:

Укажите в шапке документа:

Укажите в табличной части:

Если в заявлении работника не указан срок предоставления вычетов, можно указать месяц и год предполагаемого окончания права на получение данного вида вычета (например, месяц и год достижения ребенком 18 лет). В этом случае ежегодно вводить документ Заявление на вычеты по НДФЛ не требуется.

Как продлить вычет на ребенка в 1С 8.3

Если сотрудник работает в организации не с начала года, требуется ввести данные с предыдущего места работы для расчета предельной суммы доходов. Введите их в форму Доходы с предыдущего места работы в карточке сотрудника (раздел Зарплата и кадры — Кадры — Сотрудники — карточка сотрудника — ссылка Налог на доходы — ссылка Доходы с предыдущего места работы ).

Укажите в форме Доходы с предыдущего места работы :

Предел для применения вычетов в программе 1С 8.3 будет рассчитан с учетом доходов с предыдущего места работы.

Доходы можно указать только в пределах одного года. При повторном заполнении старые данные удаляются.

Мы успешно разобрали как сделать вычет на ребенка в 1С 8.3.

См. также:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за вебинар. Очень информативно и доходчиво. Все очень понятно.

Налоговая база и вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Виды вычетов по НДФЛ

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок регистрации в программе «1С:Зарплата и управление персоналом 8» редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе «1С:Зарплата и управление персоналом 8» редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

Правило применения стандартных вычетов

В «1С:Зарплате и управлении персоналом 8» редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, «сгорают». Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) «сгорает» при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.

Как оформить «детский» вычет в 1С

В рамках данной статьи мы рассмотрим, кому может полагаться детский вычет, можно ли реализовать право на вычет после увольнения и как его зарегистрировать в «1С:Зарплата и управление персоналом 8».

Кому полагается вычет

Каждый сотрудник имеет право на вычет на детей. На каждого ребенка в возрасте до 18 лет, а также на каждого обучающего в очном порядке студента, аспиранта, интерна, ординатора и курсанта в возрасте до 24 лет (ст. 218 НК РФ).

Руководитель работника оформляет вычет на детей на основании письменного заявления сотрудника и документов, которые доказывают его право на такое пособие. Но необходимые документы НК РФ еще не были установлены, поэтому руководитель может действовать на основании писем и разъяснениями контролирующих органов: Письма Минфина РФ от 01.02.2016 № 03-04-05/4309, от 17.04.2014 № 03-04-05/17784, от 18.09.2013 № 03-04-05/38670, от 22.05.2013 № 03-04-06/183-410, от 22.05.2013 № 03-04-06/18179, от 22.08.2012 № 03-04-05/8-991, письмо УФНС от 26.12.2017 N 20-15/227433@.

Работодатель должен помнить и учитывать, что стандартный вычет на ребенка выдается с первого месяца года, и на предоставление детского вычета не должны влиять какие-либо факторы, включая дату подачи заявления и подтверждающих документов.

Регистрация и отражение детских вычетов в «1С»

Как только бухгалтеру будет предоставлено необходимое заявление и пакет документов, он внесет информацию в бухгалтерскую программу. Чтобы осуществить регистрацию и отражение вычета ребенка в «1С:Зарплата и управление персоналом 8» нужно открыть карту сотрудника и набрать заявление на вычет. Данная процедура выглядит так: «Кадры» – «Сотрудники» – переход в «Налог на доходы» – переход в «Ввести новое заявление на стандартные вычеты».

Для повторно нанятых сотрудников бухгалтер должен рассчитать размер дохода на других местах работы для корректного определения возможности оформления налоговых вычетов работнику по норме. При расчете НДФЛ бухгалтер также проверяет возможность вычета стандартного налога с учетом ограничения совокупного дохода. В системе предусмотрена возможность регистрации доходов сотрудника, которые были получены им на прошлых работах. Это происходит на основании справки 2-НДФЛ для соблюдения норм законодательства. Чтобы ввести информацию о доходах от прошлых мест работы, перейдите в раздел «Налог на доходы». Он откроется в форме справочника «Сотрудники», где вы перейдете в «Доходы с предыдущего места работы» (рис. 2). Данные будут занесены в регистр сведений «Доходы с предыдущего места работы (НДФЛ)».

Документ «Начисление зарплаты и взносов» (раздел «Зарплата» – «Начисления зарплаты и взносов») используется для начисления месячной зарплаты и расчета НДФЛ. В окне НДФЛ отображается размер и имя сотрудника, на которого производится вычет.

Общая сумма предоставленных стандартных налоговых вычетов по налогу на доходы физический лиц при оформлении документа «Начисление зарплаты и взносов» появляется в регистре накопления «Предоставленные стандартные и социальные налоговые вычеты (НДФЛ)».

Бывают также ситуации, когда работодателю необходимо прекратить предоставление вычетов по определенным причинам, например, когда сотрудник собирается получить вычеты от другой компании. В этом случае нужно прописать документ «Отмена стандартных вычетов НДФЛ». Он находится в разделе «Налоги и взносы», далее следует переход в «Заявления на вычеты» или «Кадры», после в «Сотрудники», «Налог на доходы», а в конце в «Прекратить предоставление всех стандартных вычетов». Этим документом прекращается предоставление абсолютно всех стандартных вычетов по налогу сотрудника в определенной компании.

Право на вычеты после увольнения сотрудника

Важно учитывать программный нюанс, связанный с предоставлением вычетов. Это касается документа «Увольнение». Доход сотрудником также может быть получен после увольнения из организации в виде премии или при повторном приеме на работу в том же году или через день после увольнения. Если нет необходимости прекращать стандартные вычеты (по умолчанию право на них автоматически останавливается), в документе «Увольнение» в окне «Дополнительно» отметьте «Применять право на вычеты к доходам, выплачиваемым после увольнения». Такой алгоритм действий сохранит за сотрудником право получения вычета на ребенка после его увольнения.

Если флажок «Применить право на вычеты к доходу» не будет поставлен, то при приеме на работу сотрудника через день после увольнения программа будет требовать его проверки всякий раз, когда бухгалтер пытается установить новый запрос на вычеты. Для начала нужно перейти в документ «Увольнение», поставить галочку и оформить документ. Далее будет открыт доступ к заявке на вычеты.

Просмотреть месяц применения вычетов и их размер можно в нескольких отчетах программы. Например, в отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» или в отчете «Подробный анализ НДФЛ по сотруднику».

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.