заявление на пересчет ндфл с начала года образец

Работник подал заявление о «детском» вычете по НДФЛ лишь в середине года: что должен сделать бухгалтер

Бухгалтер нередко сталкивается с такой ситуацией: работник имел право на «детский» стандартный вычет с января, но заявление написал только в ноябре. В результате у бухгалтера возникают три важных вопроса. С какого месяца применить вычет? Подавать ли «уточненку» по 6-НДФЛ? Как вернуть долг работнику? Ответы — в нашей статье.

Стандартный вычет на детей

Ему посвящен подпункт 4 пункта 1 статьи 218 НК РФ. Размер вычета зависит от того, каким по счету является ребенок; для детей-инвалидов действуют отдельные правила (см. табл.).

Какая сумма стандартного вычета на ребенка предоставляется за каждый месяц налогового периода

На кого предоставляется вычет

Лицо, на обеспечении которого находится ребенок

Родитель, его супруг (супруга), усыновитель

Приемный родитель, его супруг (супруга), опекун, попечитель

на первого ребенка

на второго ребенка

на третьего и каждого последующего ребенка

на каждого ребенка, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося-«очника», аспиранта, ординатора, интерна, студента до 24 лет, если он инвалид I или II группы

ВАЖНО

Вычет применяется с месяца, когда ребенок родился (его усыновили, установили опеку или передали на воспитание в семью). В общем случае вычет полагается до конца года, когда ребенку исполнилось 18 лет (для учащихся-«очников», ординаторов, интернов, студентов, курсантов — 24 года). Если доход физлица превысил с начала года 350 000 руб., предоставление «детского» вычета прекращается с месяца, в котором произошло превышение.

Если заявление написано в середине года

Вычет на ребенка дают на основании письменного заявления физлица и подтверждающих документов. Как быть, если сотрудник принес заявление в середине или даже в конце года? При этом правом на вычет он располагал с января, и на начало года уже трудился в компании. Чтобы оформить все правильно, бухгалтеру следует разобраться в нескольких важных вопросах.

С какого месяца полагается вычет?

Даже если заявление датировано, например, ноябрем, вычет следует применять с января текущего года. Поступить так нужно и в ситуации, когда в заявлении сказано: «Прошу предоставить вычет с ноября…».

Объяснение простое. Согласно пункту 3 статьи 218 НК РФ, стандартные вычеты полагаются за все месяцы налогового периода, в течение которых человек имел на них право. Проще говоря, начало применения зависит от даты возникновения права на вычет. А дата, указанная в заявлении, никакой роли не играет.

Вносить ли уточнения в 6-НДФЛ?

Этот вопрос возникает, если заявление на «детский» вычет написано в середине года, например, в ноябре. Бухгалтер понимает, что должен был применять вычет в январе — октябре, но не делал этого. Как следствие, отчеты 6-НДФЛ за первый квартал, полугодие и 9 месяцев текущего года оформлены без учета соответствующих сумм. Нужно ли сдать «уточненки»?

Нет, не нужно. Хотя сотрудник и обладал правом на вычет с января, бухгалтер узнал об этом только в ноябре. Значит, перерасчет за январь — октябрь следует датировать ноябрем, и отразить в форме 6-НДФЛ по итогам года. Корректировки за предыдущие отчетные периоды не требуются. К подобным выводам пришла ФНС в письме от 17.09.18 № БС-4-11/18095 (см. « ФНС напомнила, как в расчете 6-НДФЛ отразить имущественный вычет »). Правда, в нем речь шла об имущественном вычете, но сути дела это не меняет.

Как вернуть деньги работнику?

Из-за того, что с января по октябрь работодатель не применял вычет, получилось, что он начислял и удерживал из зарплаты работника завышенный НДФЛ. Теперь настало время вернуть человеку излишне удержанный налог.

Может показаться, что для этого нужно просто приплюсовать необходимую сумму к зарплате за ноябрь. Однако торопиться нельзя. Прежде необходимо сделать ряд шагов, предусмотренных пунктом 1 статьи 231 НК РФ:

И только в случае, если сотрудник не сообщит в бухгалтерию номер банковского счета, на который следует перечислить излишне удержанный НЛФЛ, работодатель вправе прибавить сумму долга к зарплате за текущий месяц (подробнее см.: « Как вернуть работнику НДФЛ: пошаговая инструкция для налогового агента »).

Порядок заполнения 6-НДФЛ при пересчете стандартных вычетов

Что называют стандартными вычетами и почему их пересчитывают

Стандартные вычеты (СВ) — это:

Применяются ли вычеты при расчете других налогов? Ответ вы найдете в материале «Что такое налоговые вычеты по НДС?».

Чтобы получить СВ, необходимо:

Обозначенные в ст. 218 НК РФ вычеты являются фиксированными — установленными налоговым законодательством в твердых суммах в зависимости от категории налогоплательщика:

О том, как получить «детский» вычет, читайте здесь.

Необходимо отметить, что получение СВ — это право работника:

Образец заявления на стандартный вычет можно скачать здесь.

Эти причины могут послужить поводом для пересчета СВ. Кроме того, необходимость пересчета может возникнуть и в других случаях — например, если работник в течение года приобрел статус резидента или в расчетах выявлена ошибка.

Как отразить в 6-НДФЛ факт пересчета вычетов, расскажем в следующем разделе.

C 2021 года формуляр 6-НДФЛ кардинально обновился приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Работник запоздал с документами: как пересчитать вычеты и отразить НДФЛ

Если работник имеет право на стандартные налоговые вычеты (например, «детские»), но своевременно не позаботился о предоставлении подтверждающих документов и (или) затянул с подачей заявления, — вычет ему предоставляться не будет.

В результате он теряет свои деньги, поскольку НДФЛ с его доходов будет удерживаться в больших суммах.

Однако такую ситуацию работник может легко исправить, обратившись к своему работодателю с просьбой о предоставлении стандартных вычетов.

При этом потребуется учесть ограничение, установленное подп. 4 п. 1 ст. 218 НК РФ: в 2021 году «детский» вычет предоставляется только до того момента, пока доход работника не превысит 350 000 руб.

Если «доходный» порог превышен, вычеты не предоставляются, а работник сможет вернуть излишне удержанный у него налог, обратившись по окончании года к налоговикам (ст. 78, п. 4 ст. 218 НК РФ). В 6-НДФЛ будут отражены только полученные работником доходы и НДФЛ (исчисленный и удержанный) без учета вычетов.

Если порог не превышен, в 6-НДФЛ необходимо:

Тот же алгоритм заполнения 6-НДФЛ используется, если вычеты решено предоставить с начала года (или с момента получения на это права). Рассмотрим эту ситуацию на примере.

У токаря Трифонова Н. Ю. (ежемесячный заработок 80 000 руб.) в феврале 20ХХ года родилась дочь. За «детским» вычетом он обратился только в сентябре 20ХХ года. Работодатель принял решение пересчитать НДФЛ с учетом вычетов с февраля 20ХХ года — момента возникновения у работника права на вычет.

В 6-НДФЛ за 9 месяцев 20ХХ года вычеты попадут в стр. 130 в сумме 4 200 руб. (1 400 руб. × 3 мес., где 3 мес. — период, в течение которого доходы работника не превысили 350 000 руб.).

НДФЛ, исчисленный с полученных Трифоновым Н. Ю. за 9 месяцев доходов (стр. 140), составит 93 054 руб.: (80 000 руб. × 9 мес. – 4 200 руб.) × 13%.

При этом удержанный НДФЛ (стр. 160) за указанный период составил 93 600 руб. (80 000 руб. × 9 мес. × 13%).

Излишне удержанный налог работодатель обязан возвратить Трифонову Н. Ю. по его заявлению (п. 1 ст. 231 НК РФ), уменьшив на ту же сумму перечисляемый в бюджет по остальным работникам фирмы НДФЛ. Сумма возврата в 6-НДФЛ будет отражена по стр. 190.

Как вернуть работнику излишне удержанный НДФЛ читайте здесь.

Проверьте, правильно ли вы заполнили обновленный расчет по форме 6-НДФЛ с помощью разъянений от экспертов КонсультантПлюс. Получите пробный демо-досуп к системе К+ и переходите в Готовое решение. Это бесплатно.

Итоги

Стандартными вычетами могут воспользоваться лица, перечисленные в ст. 218 НК РФ.

В 6-НДФЛ пересчет вычетов может происходить по разным причинам: запоздалое обращение физического лица к налоговому агенту с просьбой о предоставлении стандартных вычетов, приобретение сотрудником статуса резидента и др.

В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

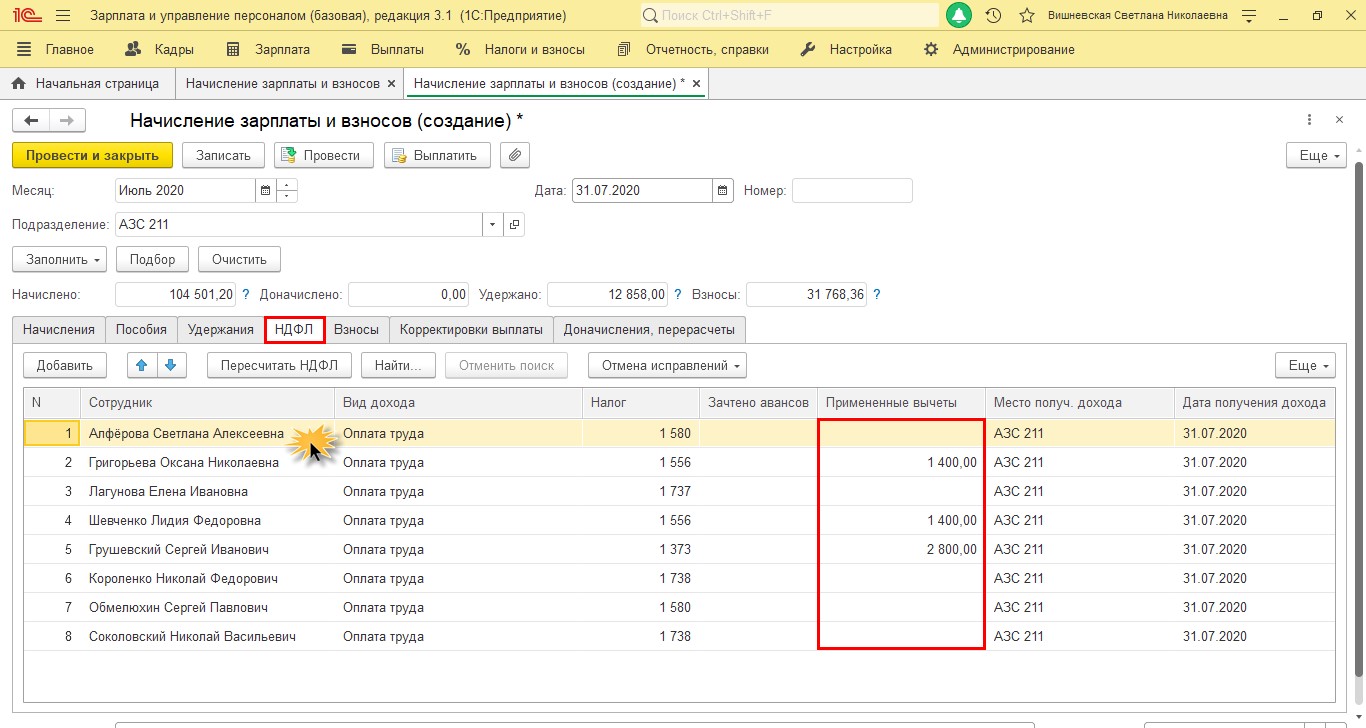

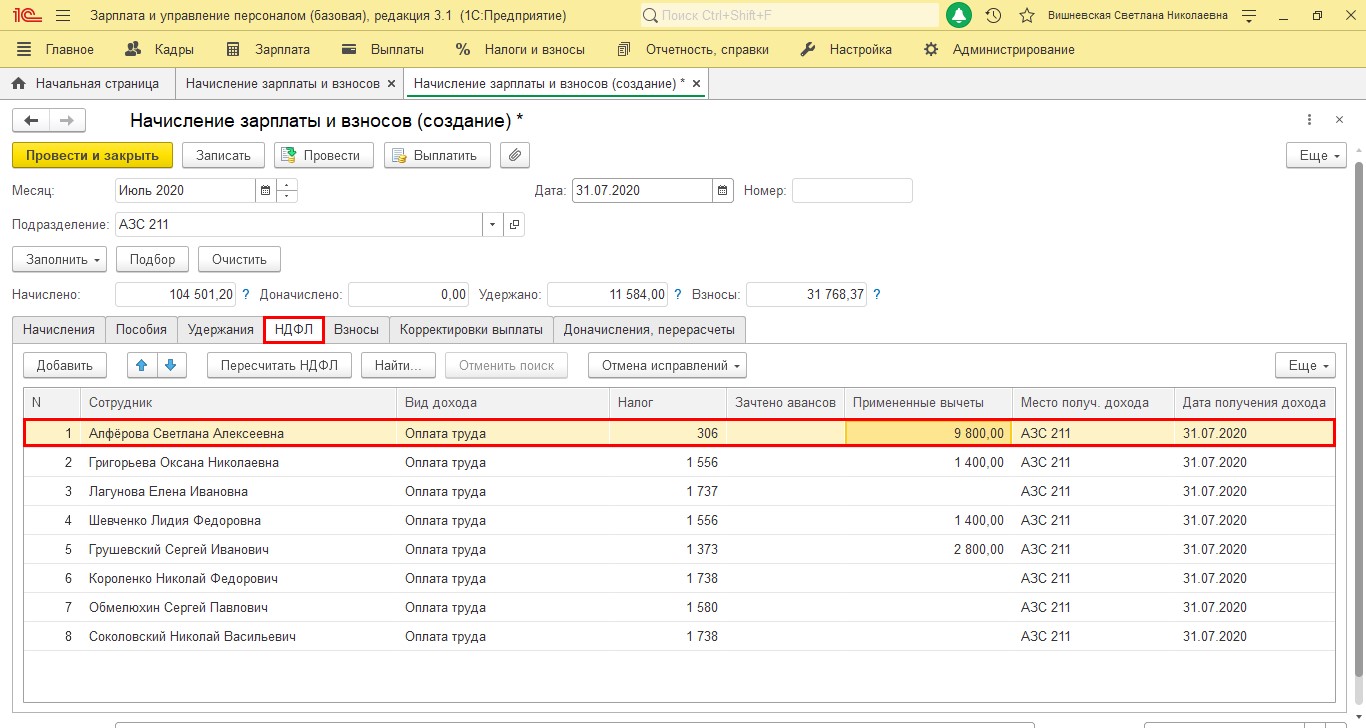

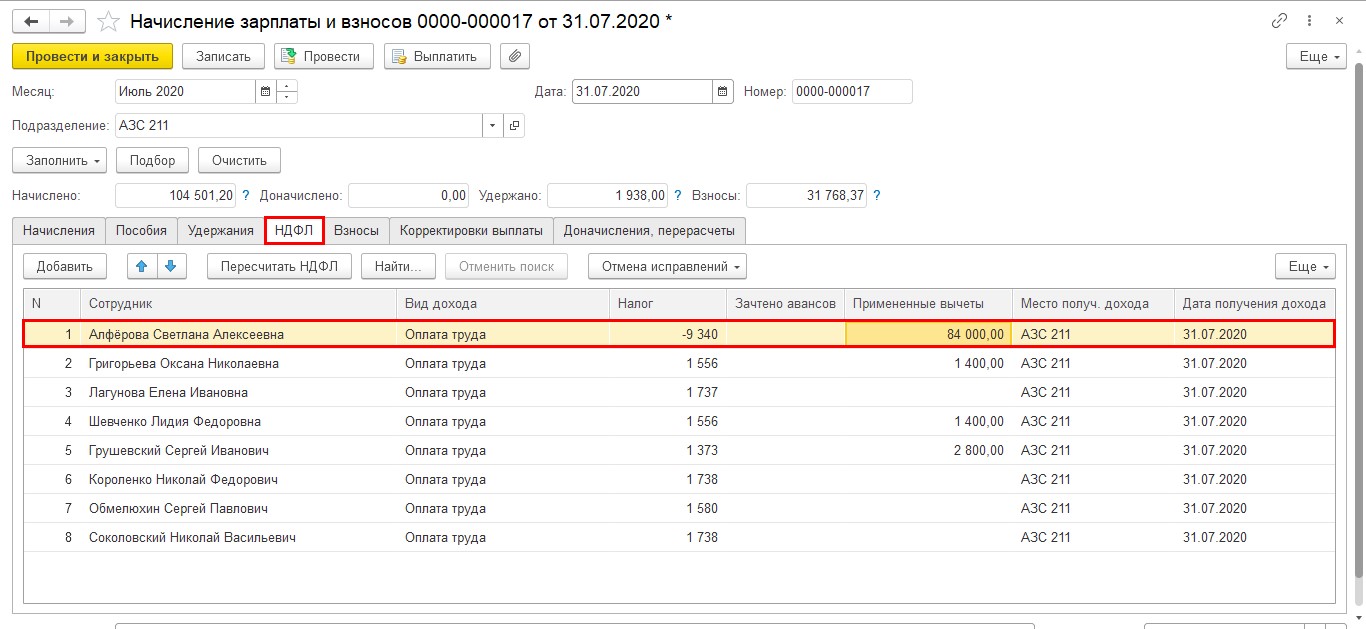

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

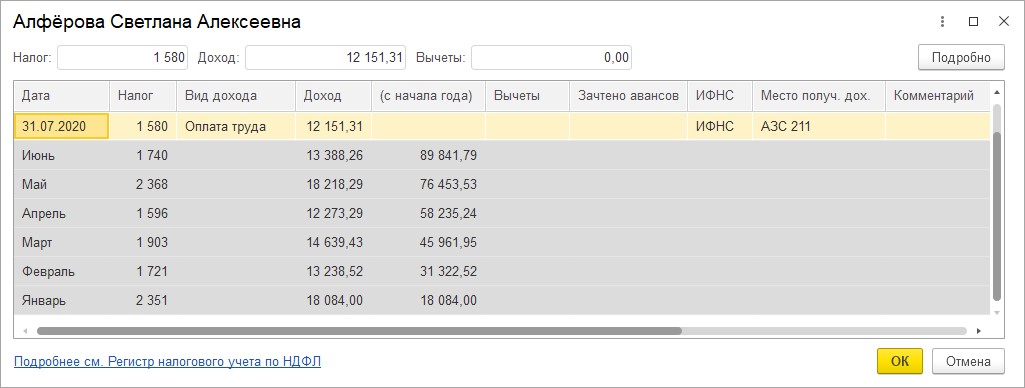

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

В случае, если вычеты не отражены или отражены неверно, их надо внести или исправить данные.

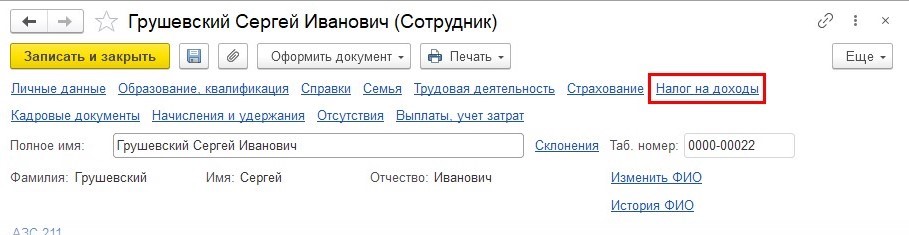

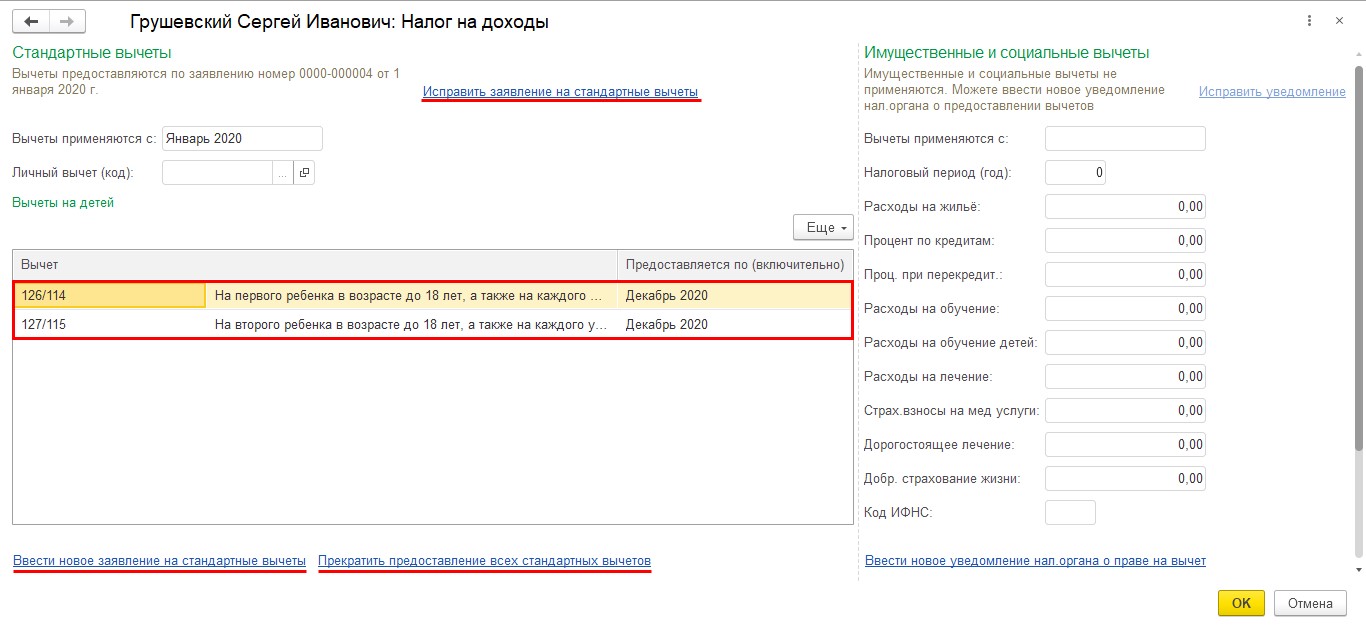

При предоставлении документов о праве на вычет, данные вносятся в карточку сотрудника: «Кадры» – «Сотрудники», в разделе «Налог на доходы» отражается информация о вычетах.

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

• исправить данные о вычетах;

• ввести новое заявление о вычетах;

• прекратить право на вычет.

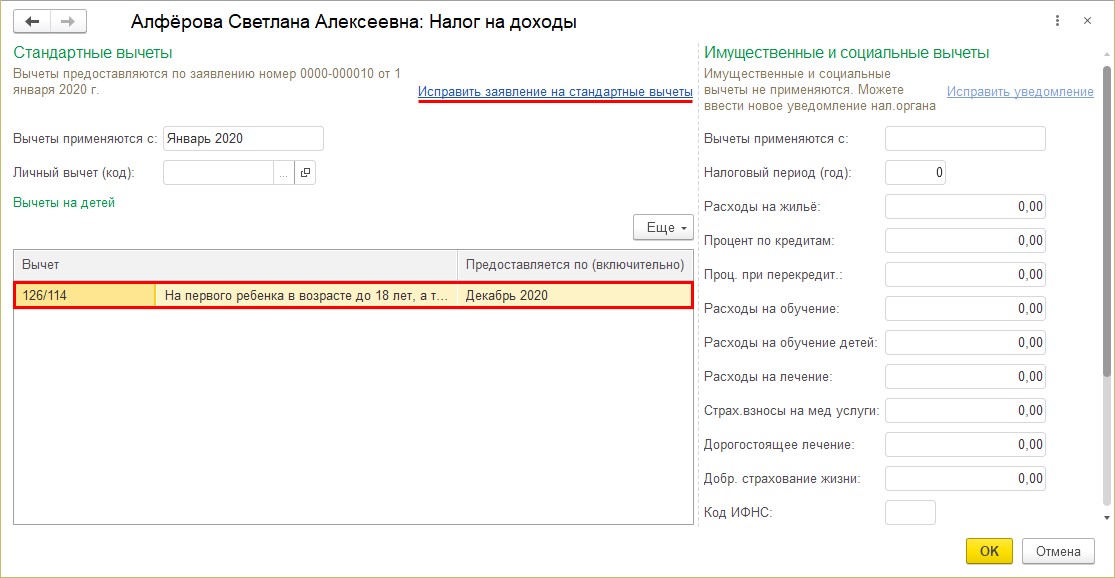

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

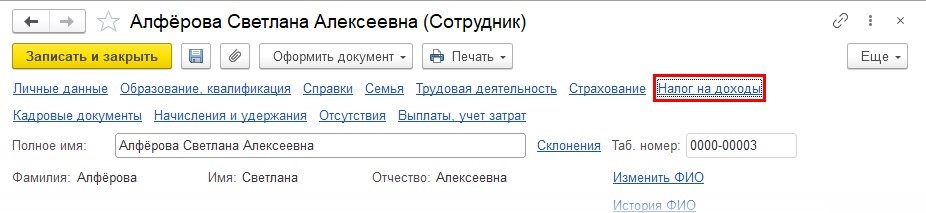

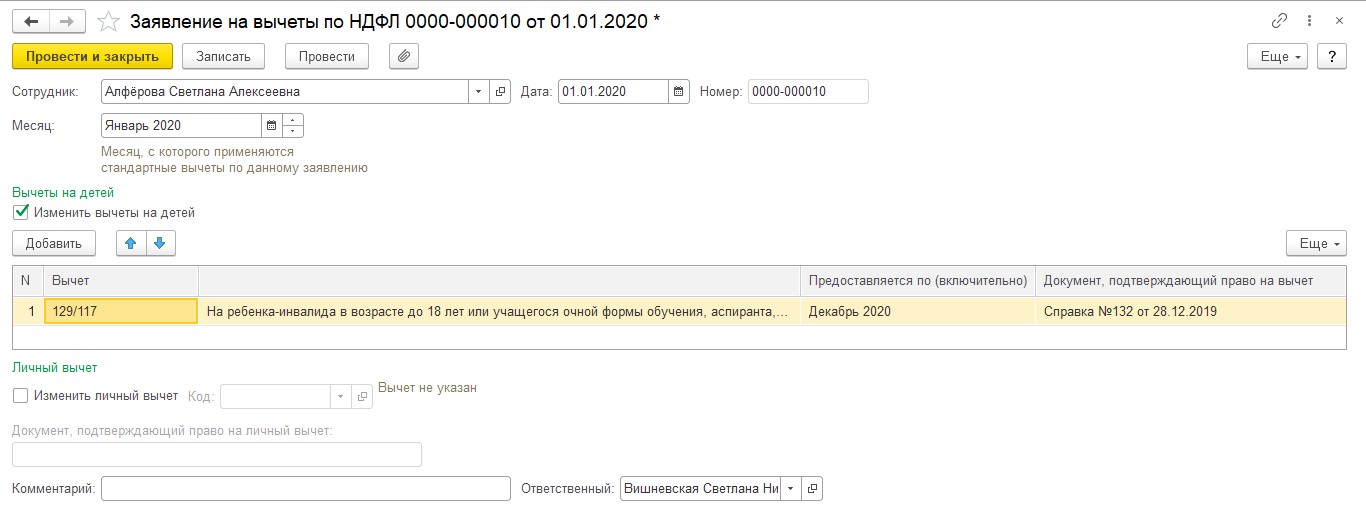

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

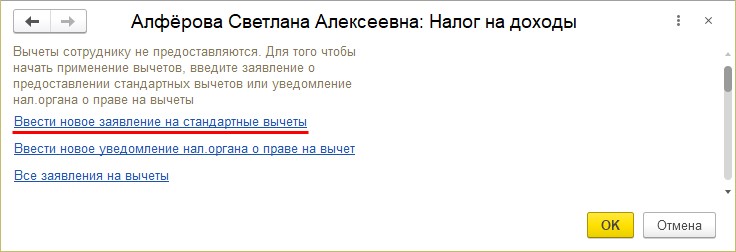

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

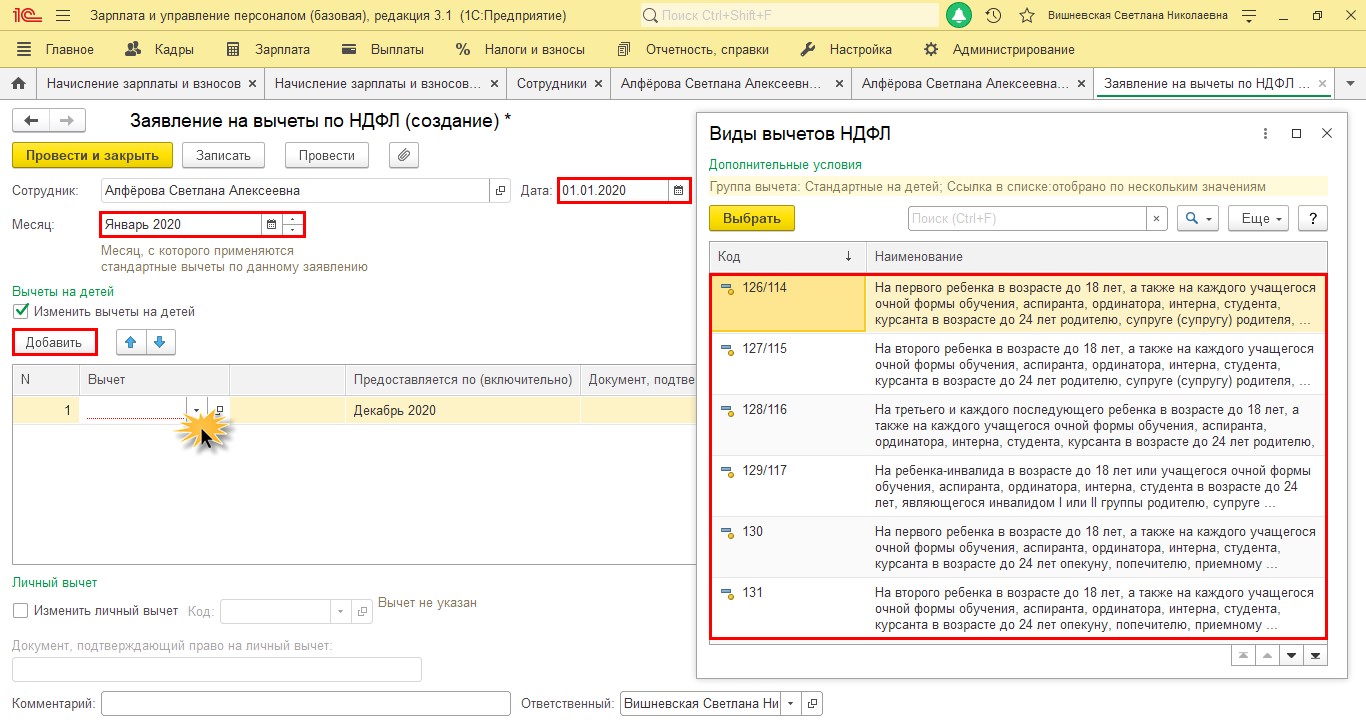

Шаг 3. Заполним данные о предоставленном вычете.

• дату заявления;

• с какого месяца предоставляется;

• код вычета;

• по какой месяц предоставляется вычет;

• документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога. Поэтому рекомендуем вам в этом поле сразу поставить месяц и год, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

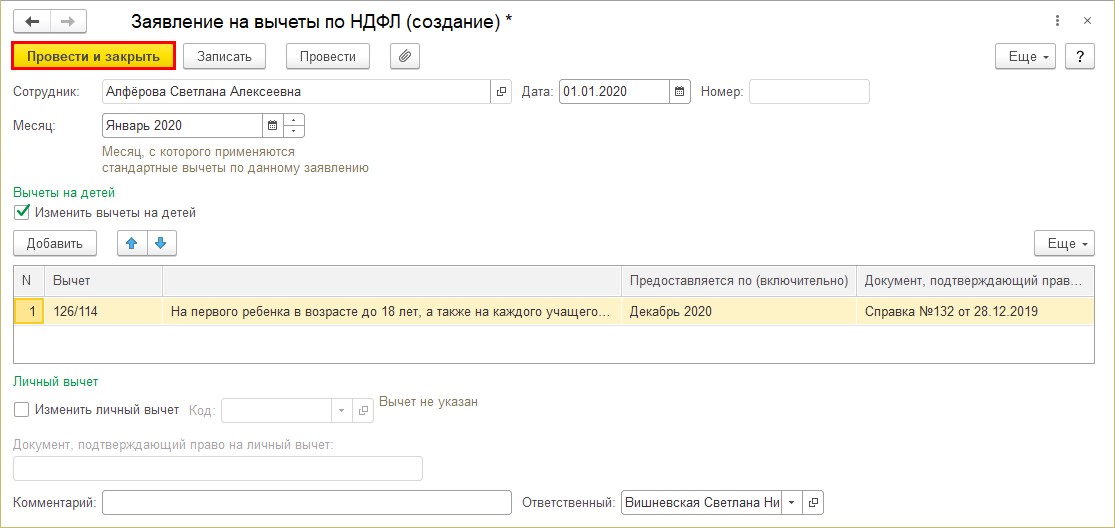

Шаг 4. Сохраняем документ – «Провести и закрыть».

Вычет сотрудницы Алферовой С.А. зафиксирован. Для внесения исправлений в имеющееся заявление переходим по гиперссылке «Исправить заявление на стандартные вычеты».

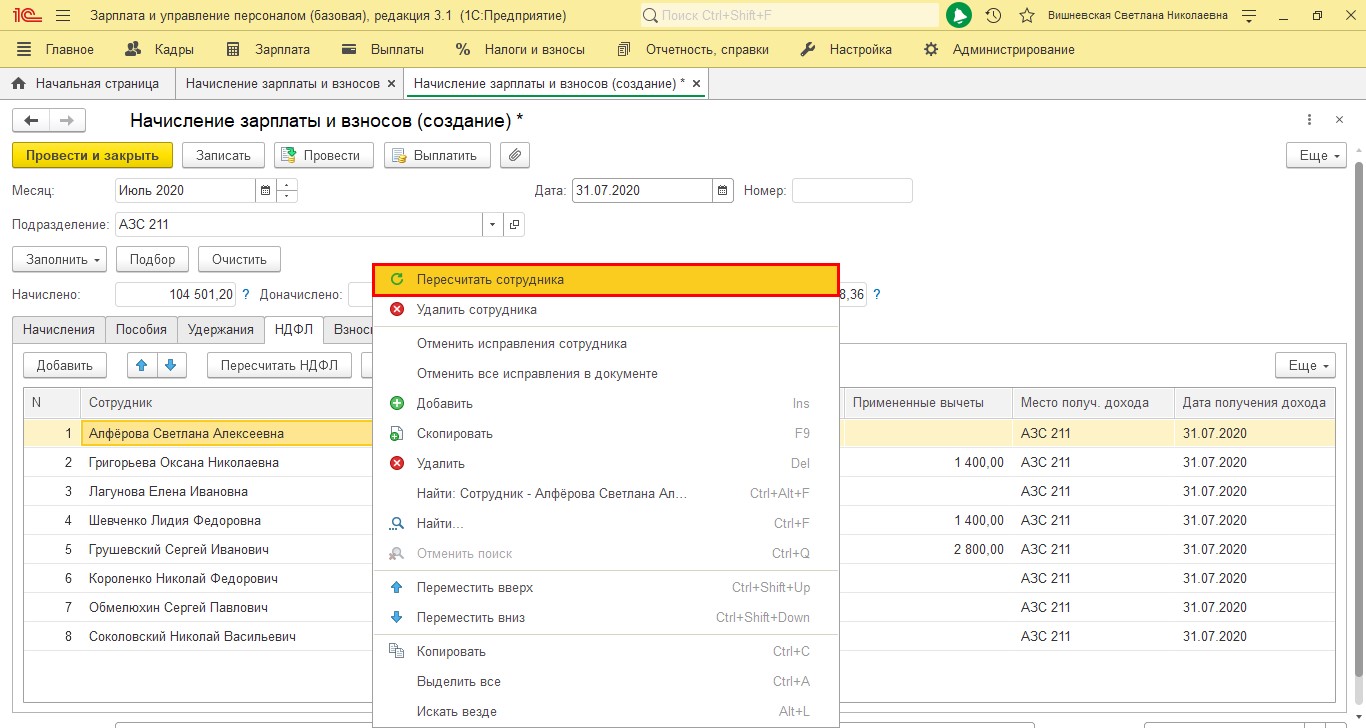

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

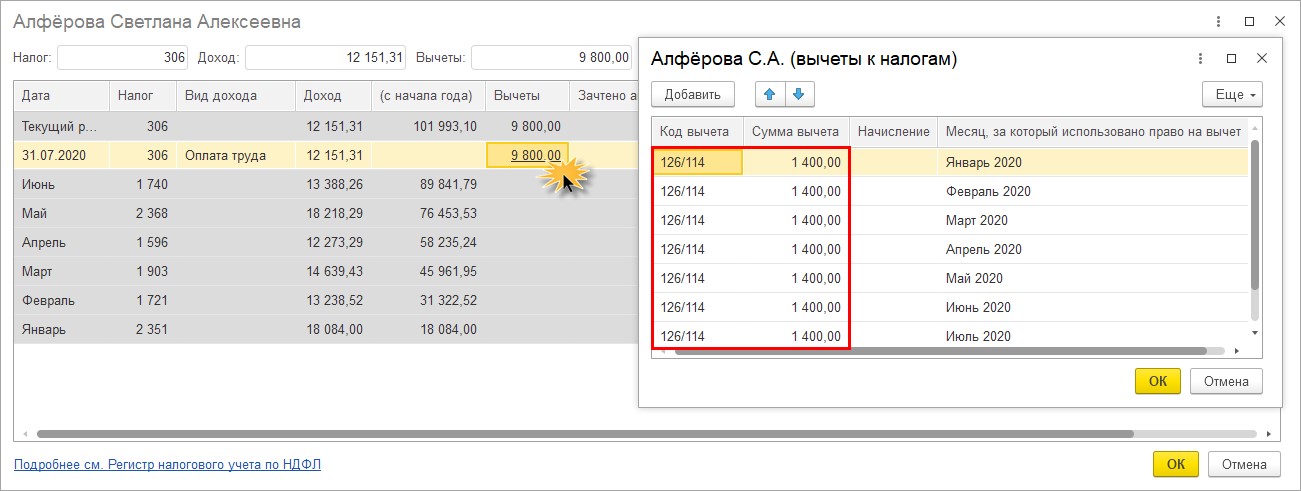

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ;

2. Отчет 6-НДФЛ.

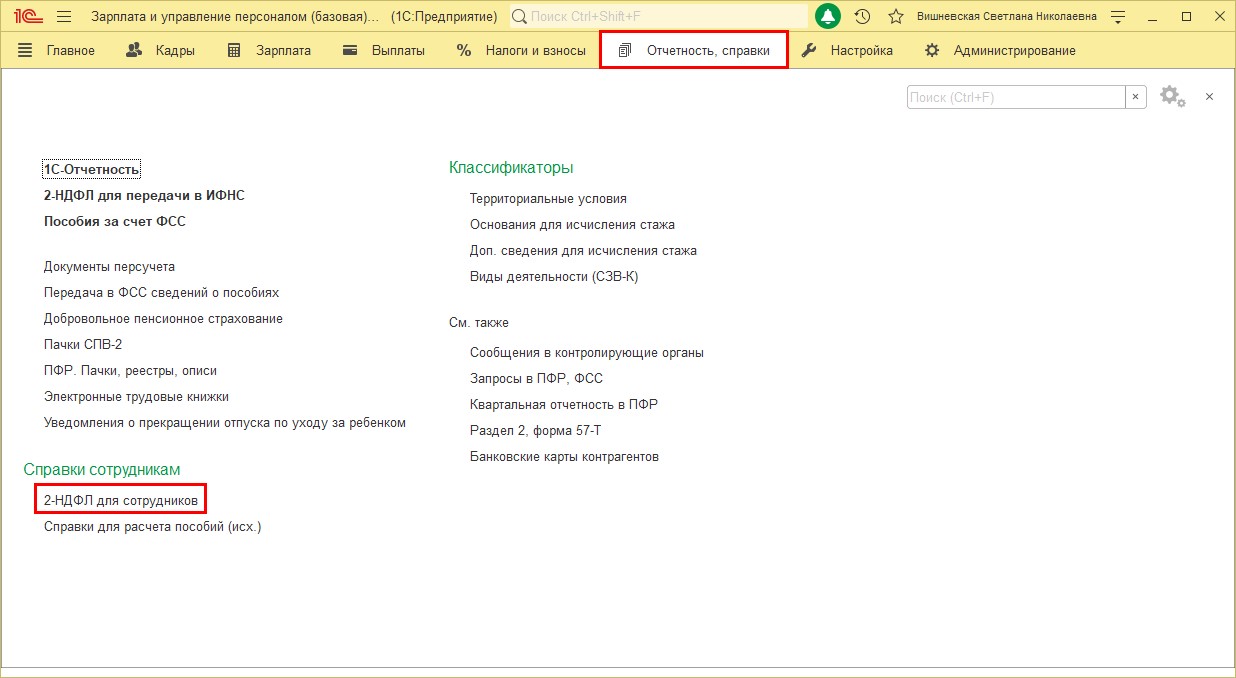

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

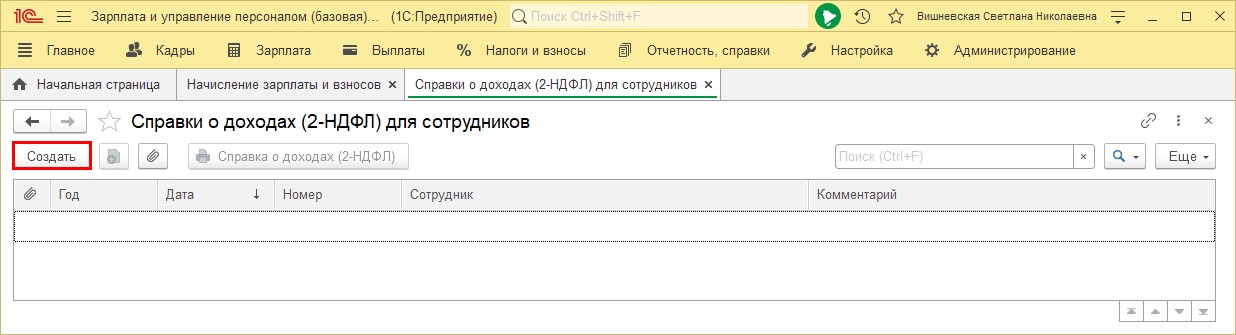

Шаг 1. Нажимаем «Создать».

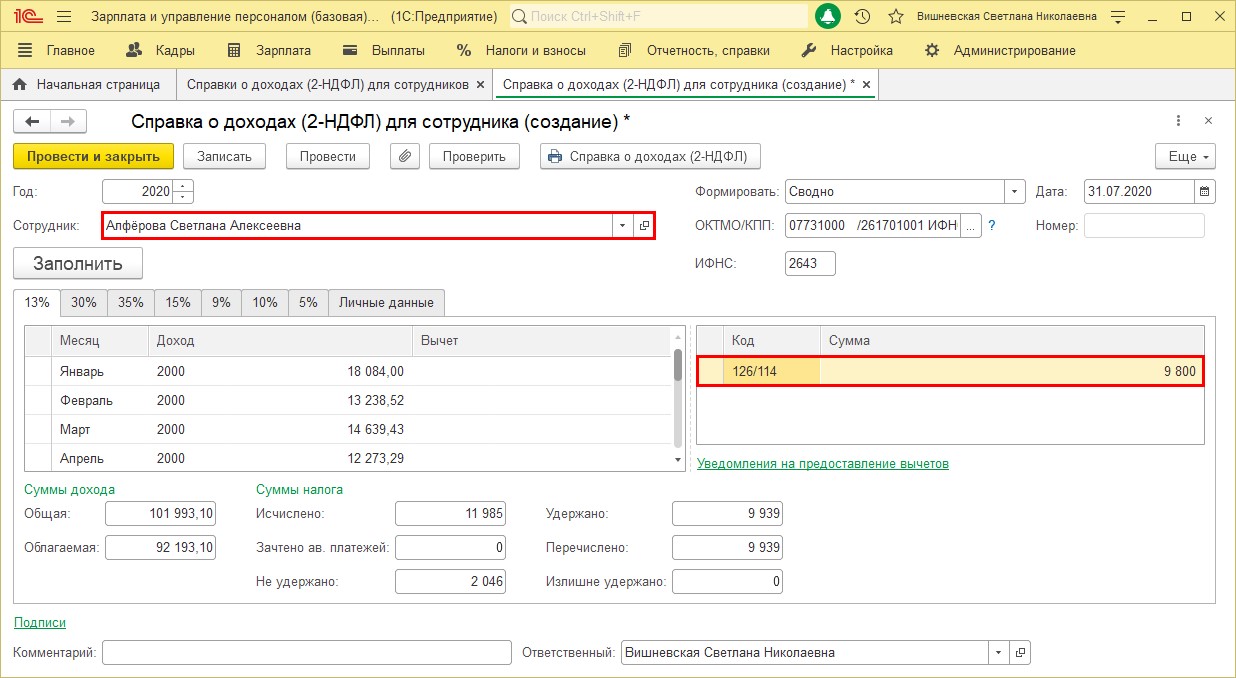

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

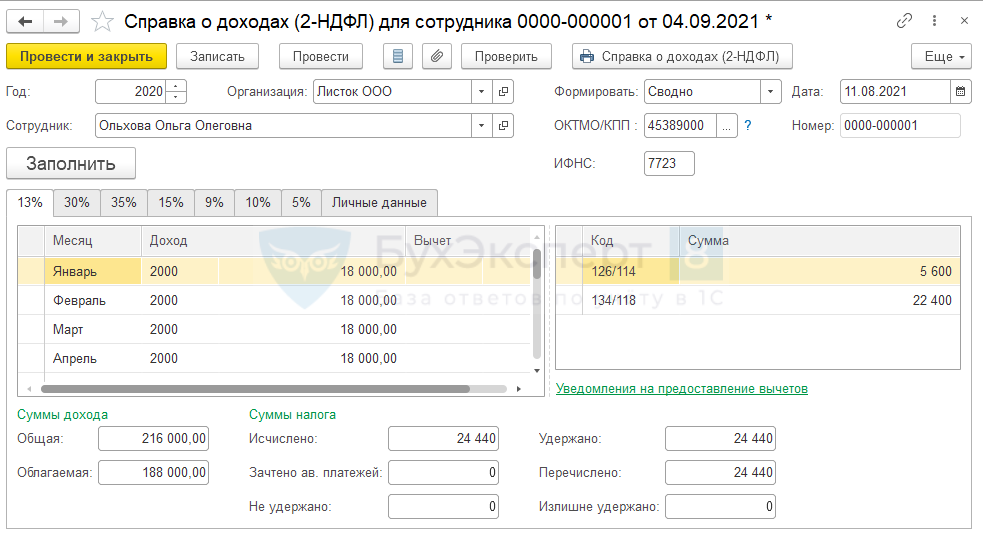

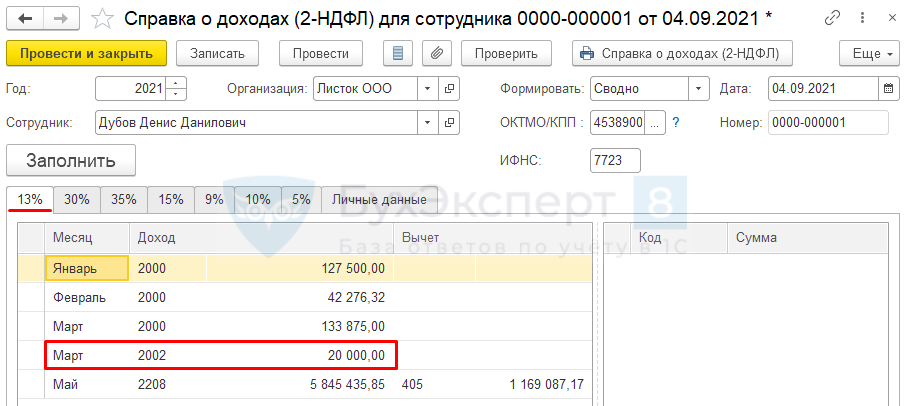

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

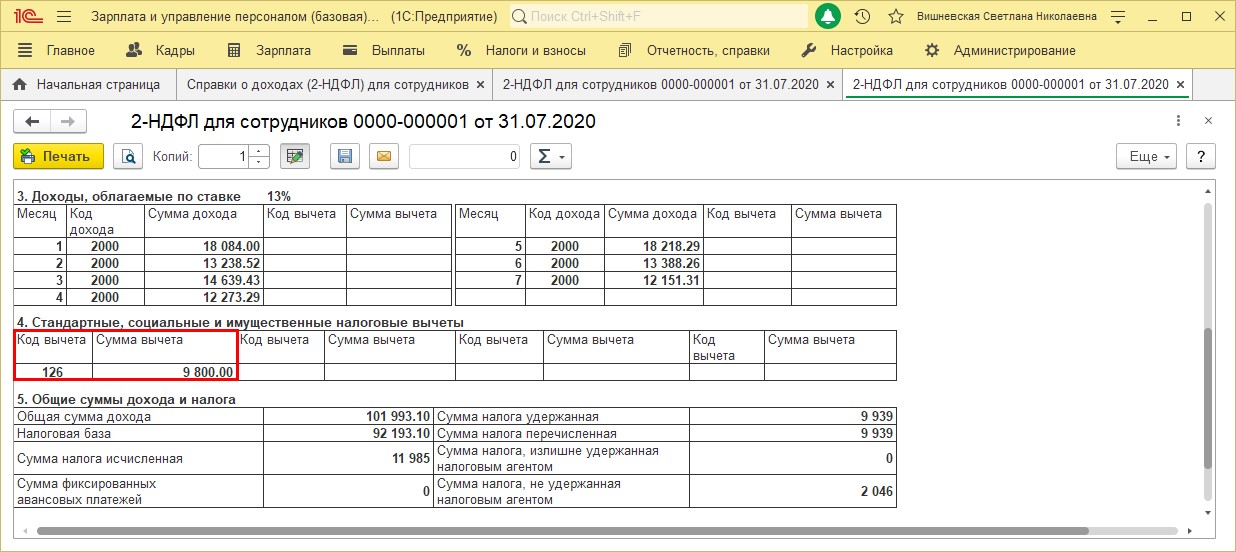

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

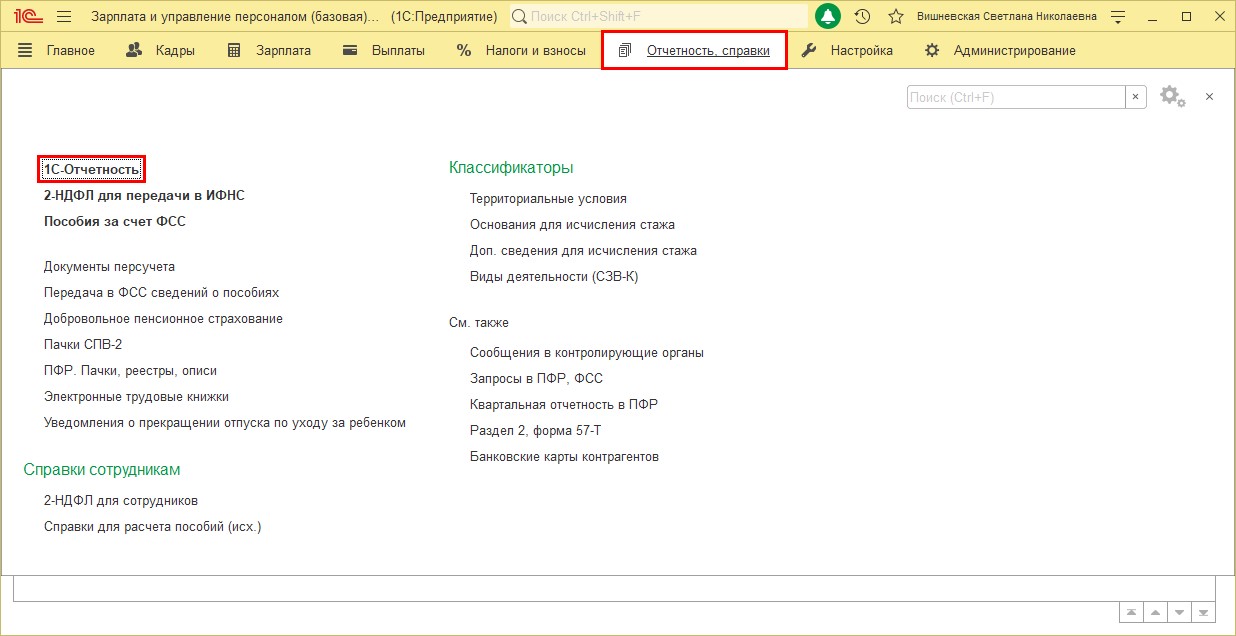

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

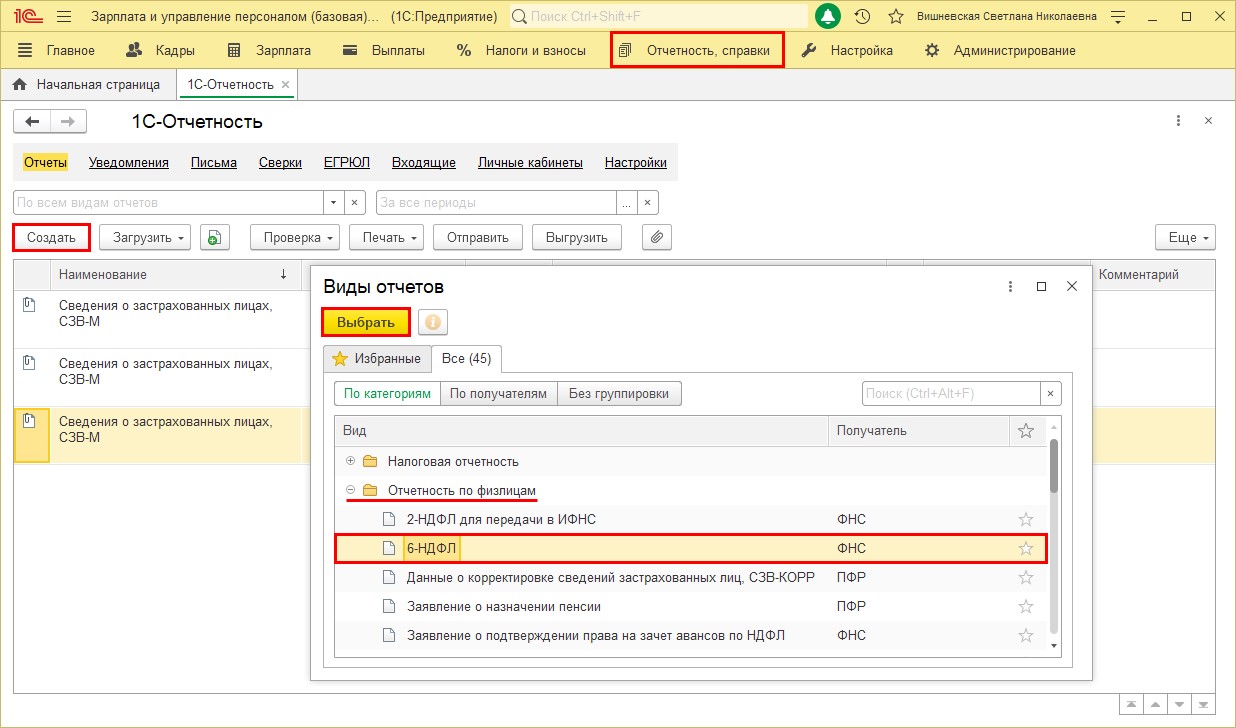

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

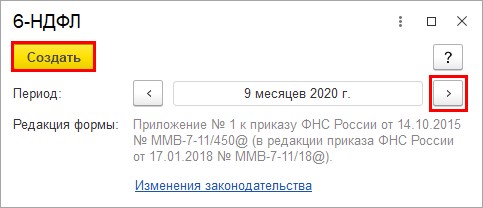

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

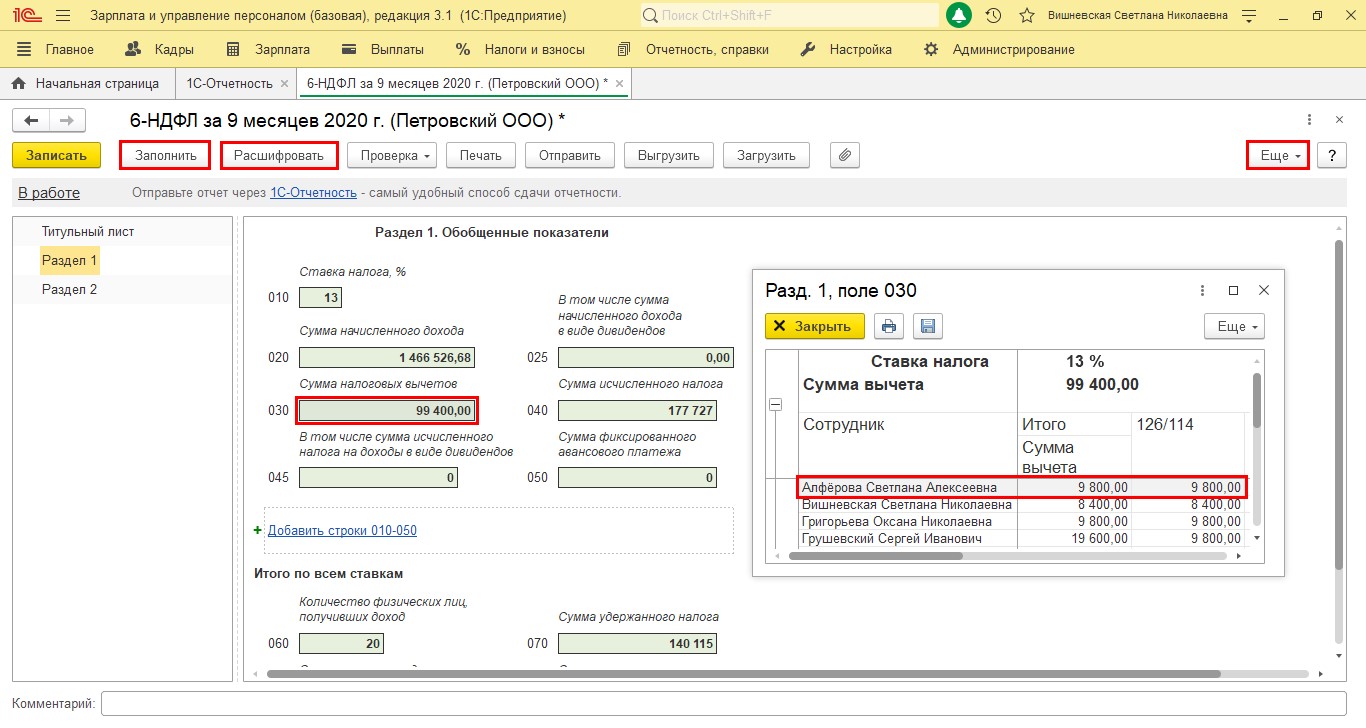

Шаг 4. Сформируем отчет – кнопка «Заполнить».

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»;

2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»;

3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

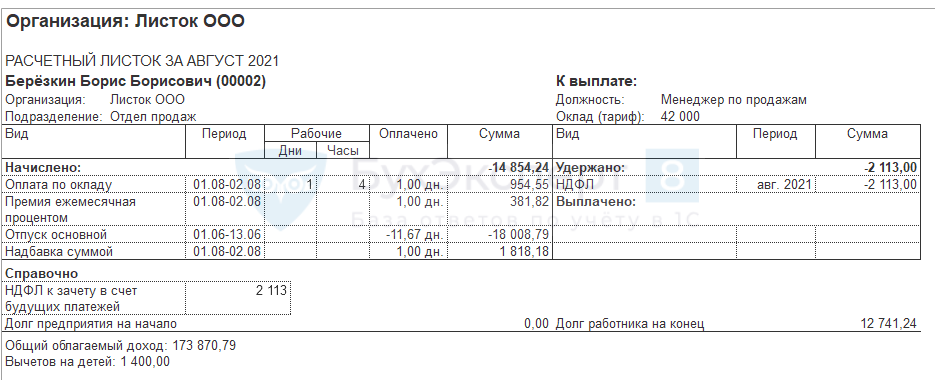

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

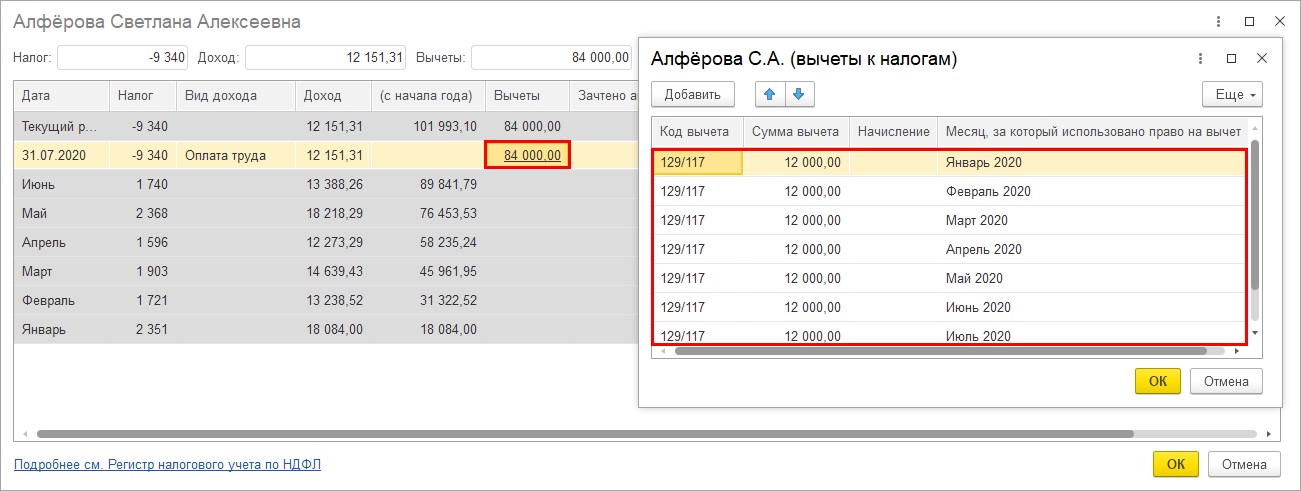

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

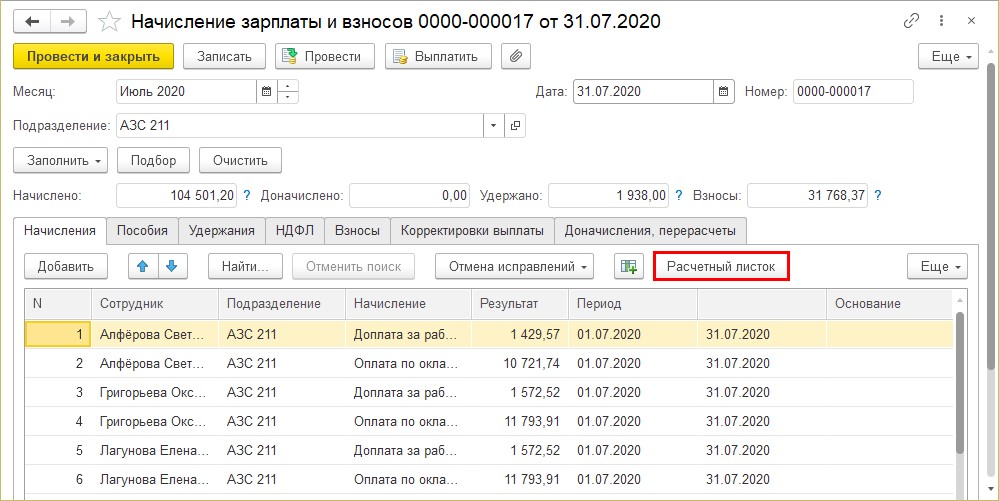

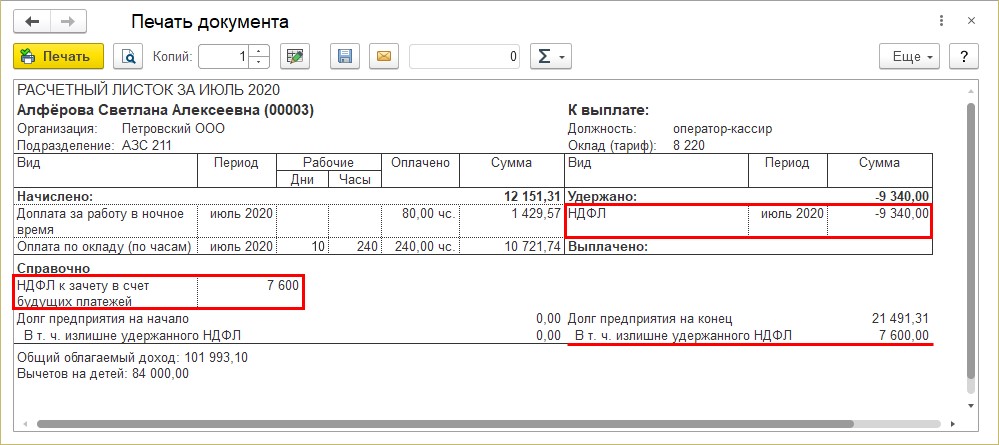

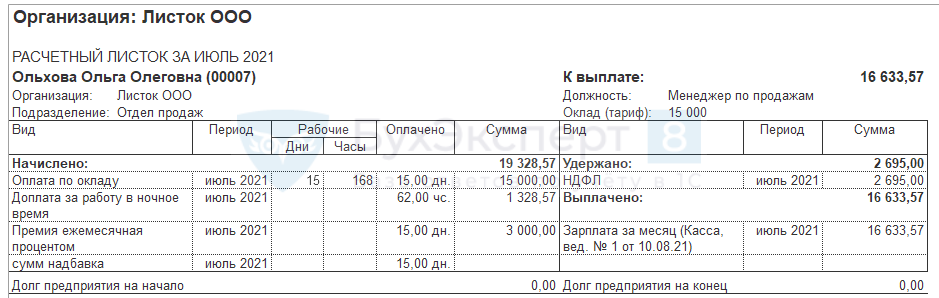

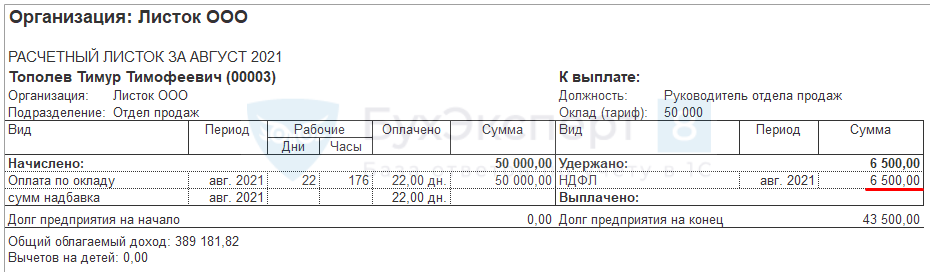

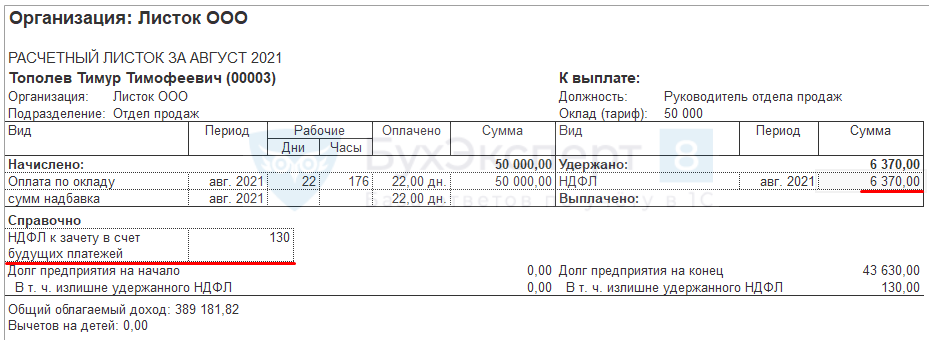

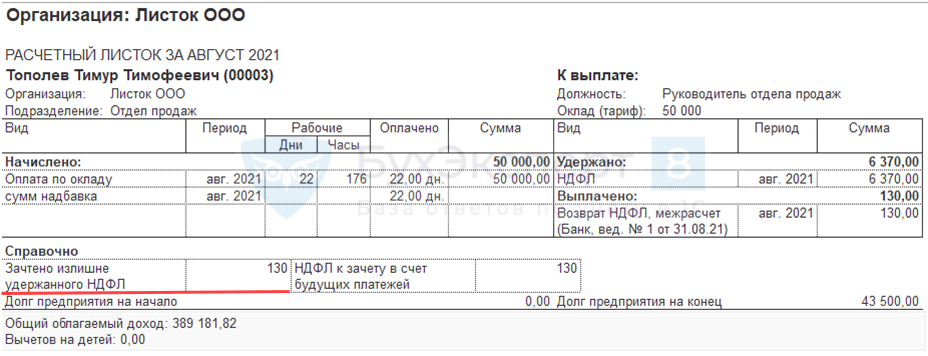

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

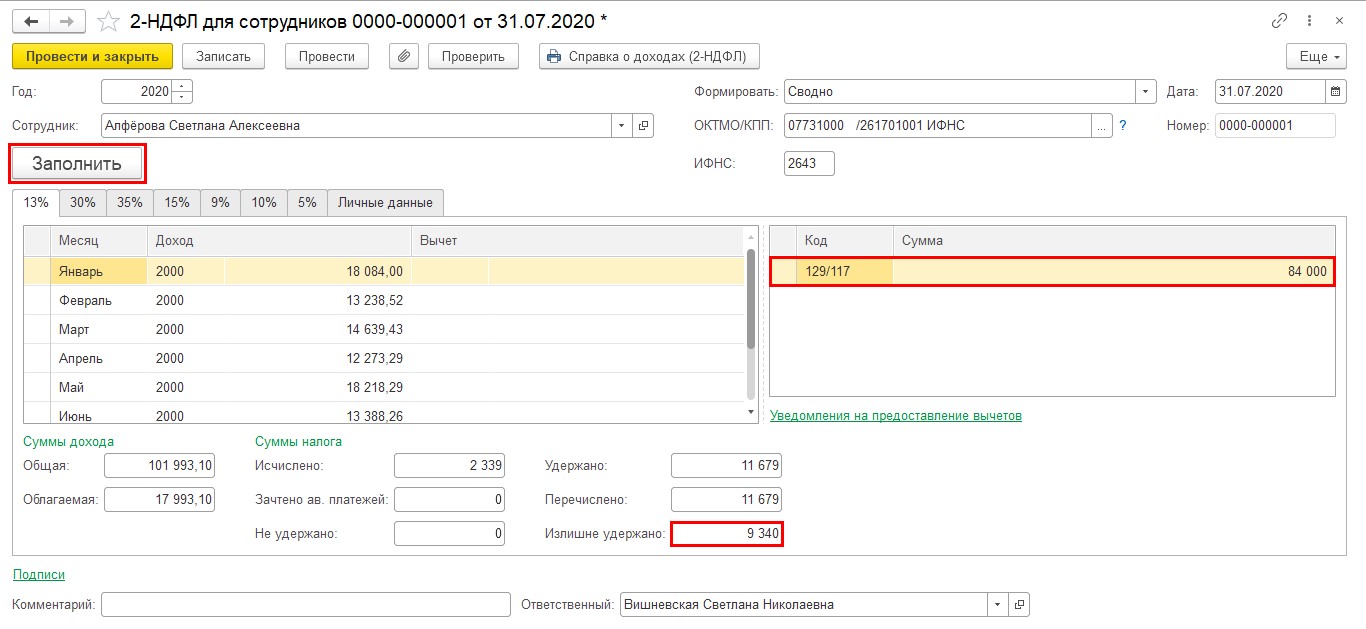

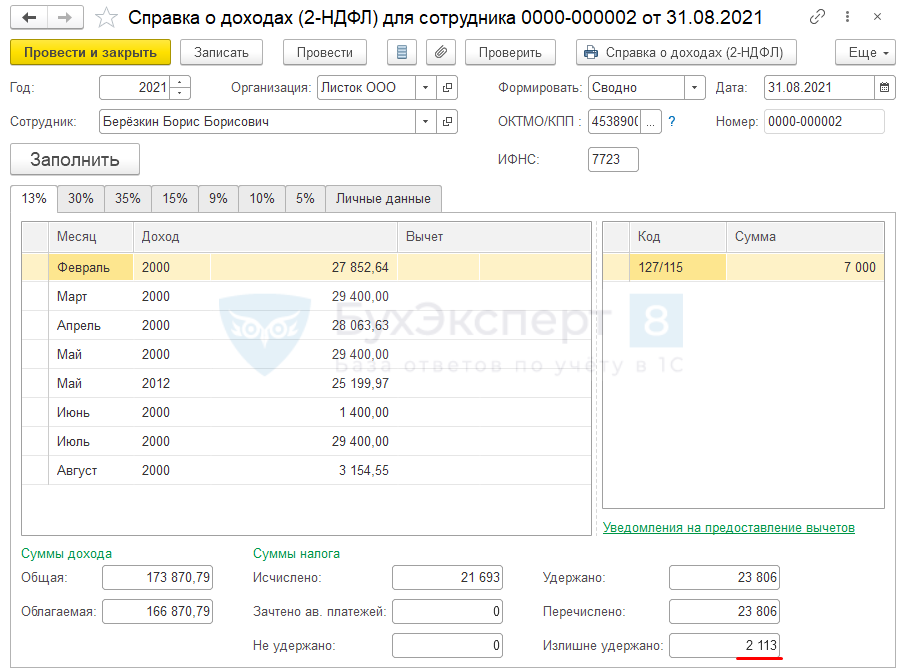

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

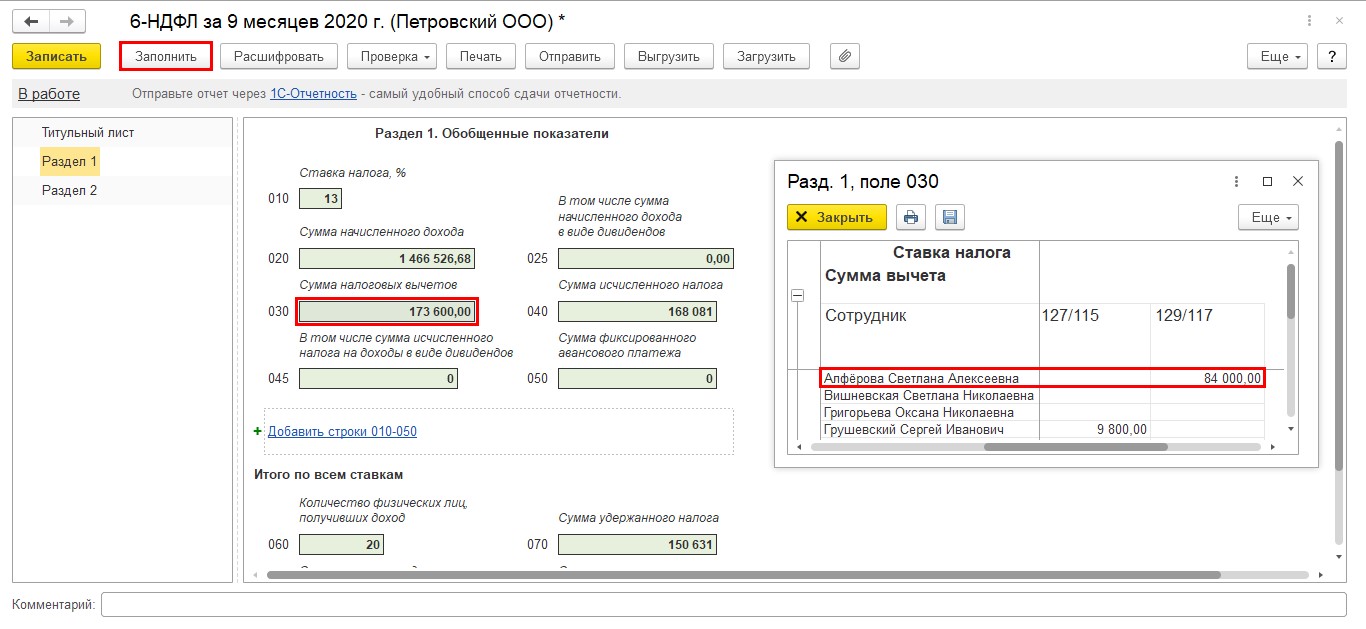

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Исправление ошибок в учете по НДФЛ

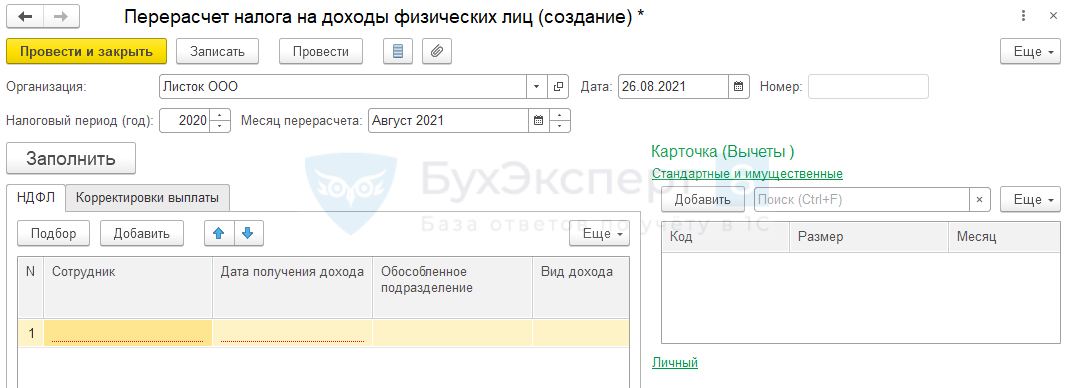

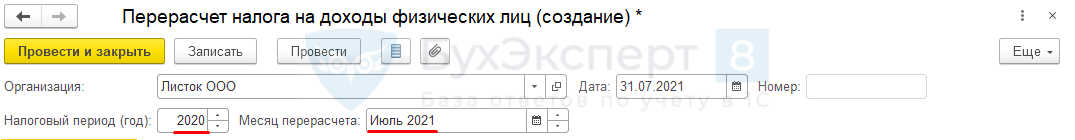

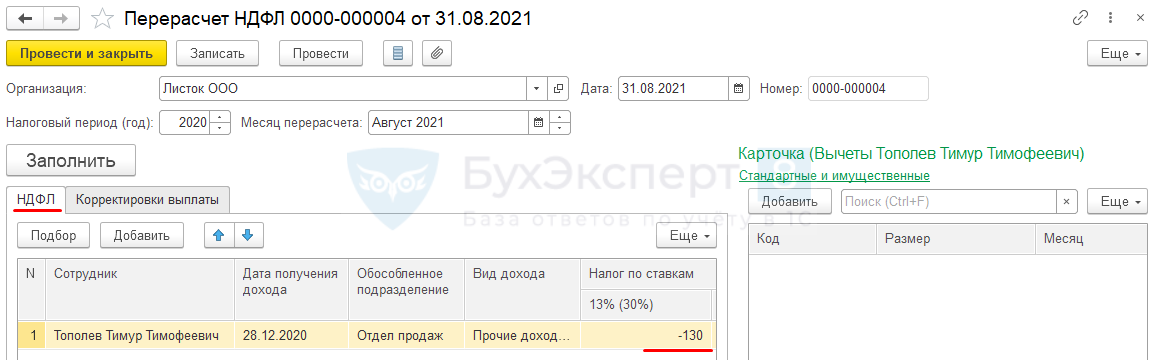

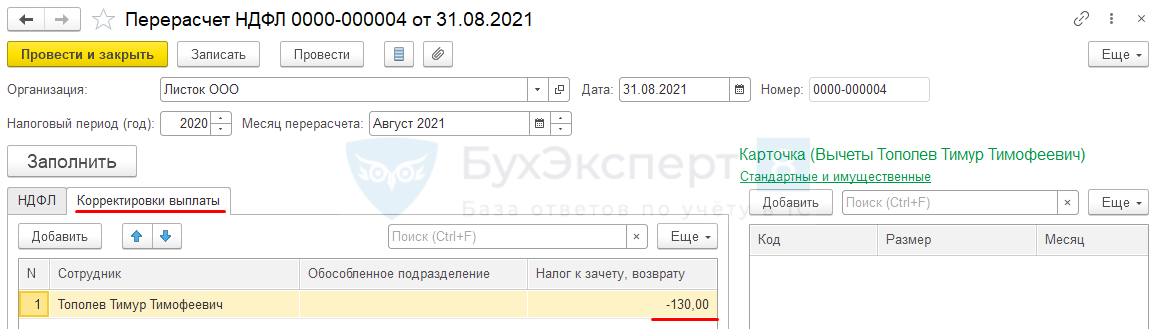

Корректировки в учете по НДФЛ можно сделать с помощью следующих документов:

Документ Перерасчет НДФЛ делает движения не только в учете по НДФЛ, но и по взаиморасчетам с сотрудниками — по регистрам накопления:

Именно поэтому для корректировки исчисленного налога в большинстве случаев нужно пользоваться именно этим документом.

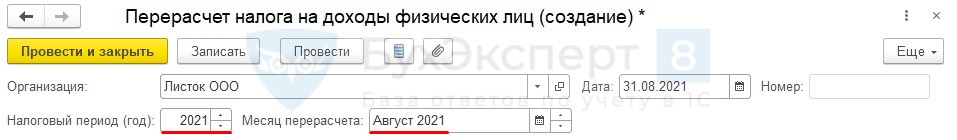

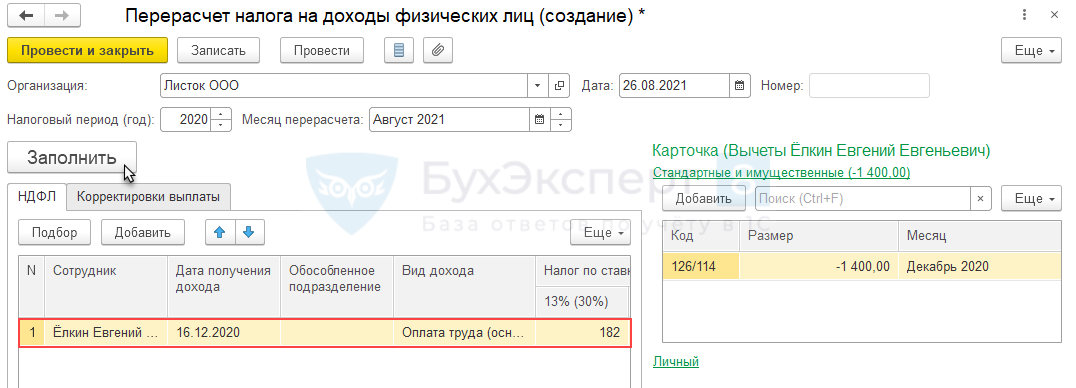

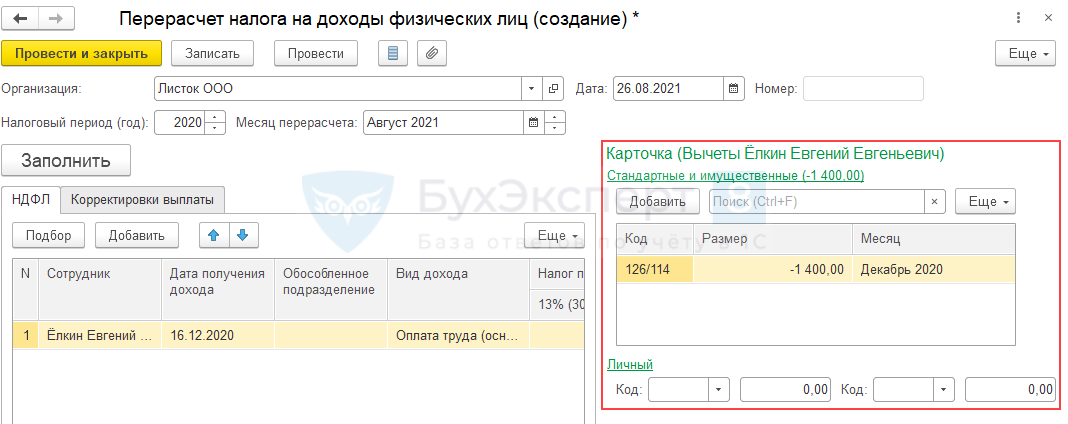

В шапке документа важно правильно указать:

Получите понятные самоучители 2021 по 1С бесплатно:

В правой части формы располагается информация о перерасчете вычетов: стандартных, имущественных и личных.

Вкладка Корректировка выплаты заполняется:

Оптимальным вариантом использования документа Перерасчет НДФЛ будет именно автоматический пересчет налога. Если НДФЛ ранее исчислен неверно, нужно найти причину ошибки, устранить ее и затем провести автоматический перерасчет исчисленного налога в документе.

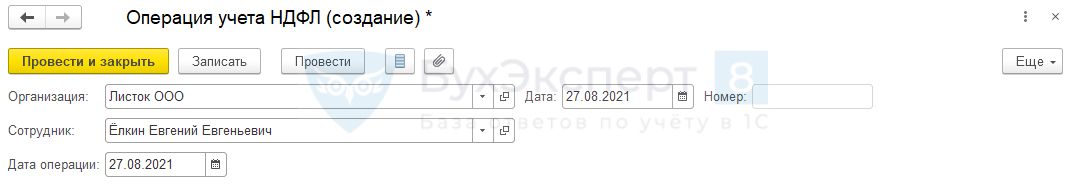

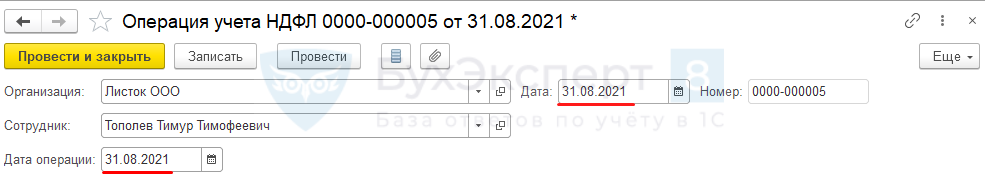

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

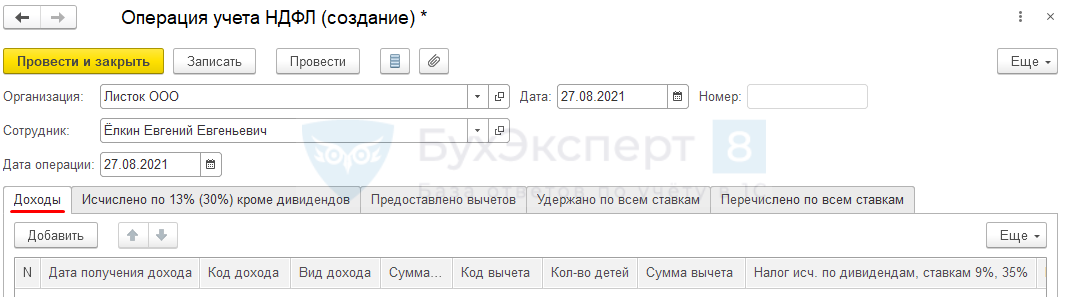

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

Вкладка «Доходы»

Вкладка Доходы имеет следующие графы:

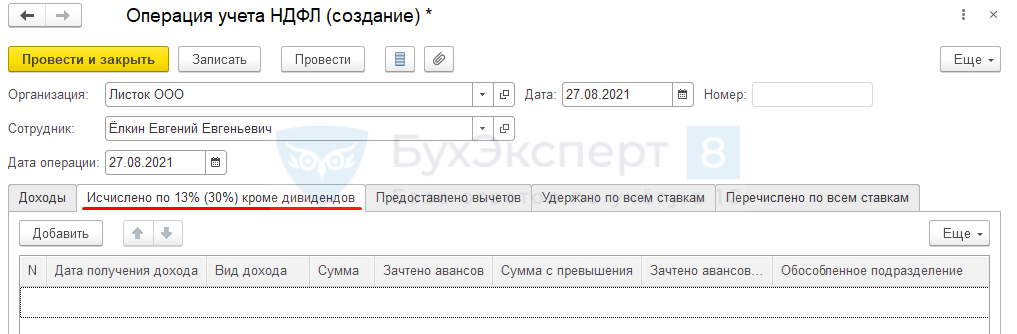

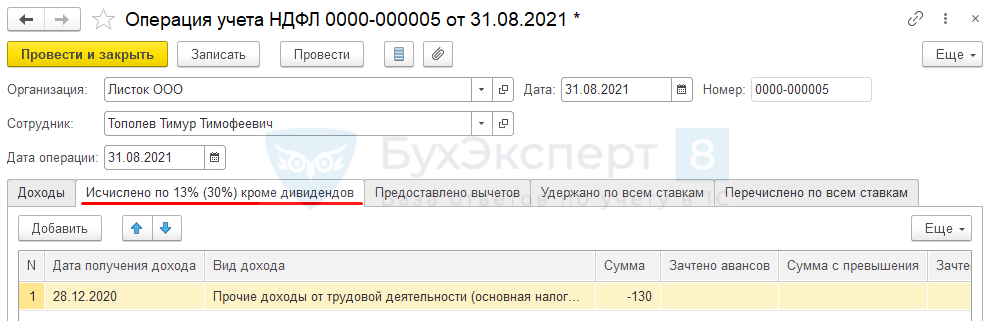

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ : информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

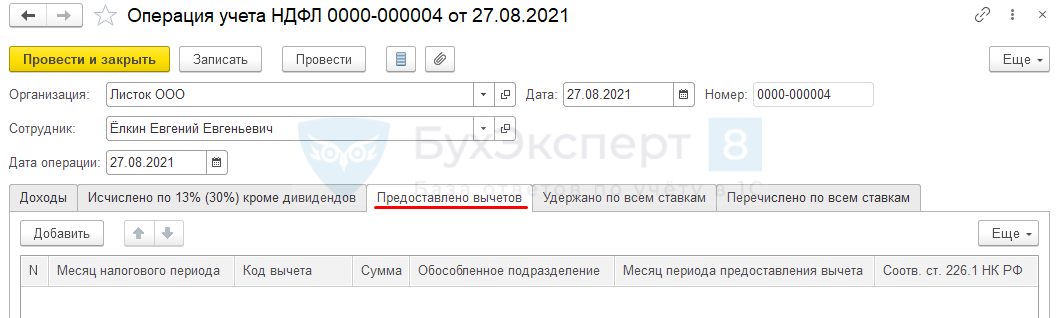

Вкладка «Предоставлено вычетов»

Вкладка Предоставлено вычетов имеет графы:

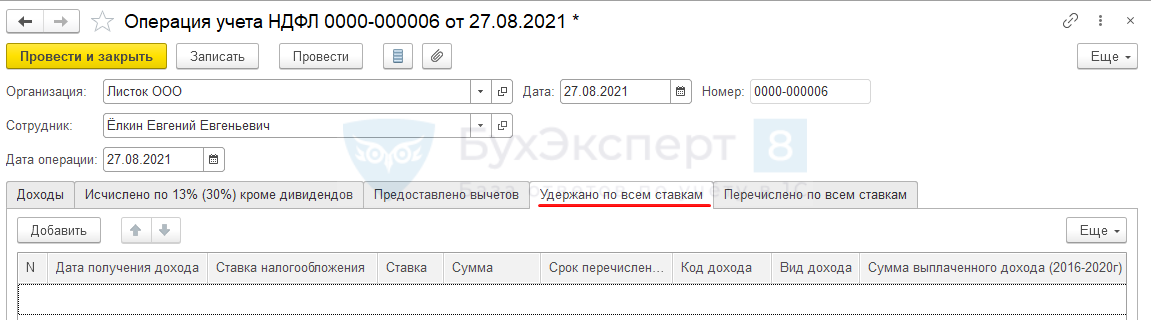

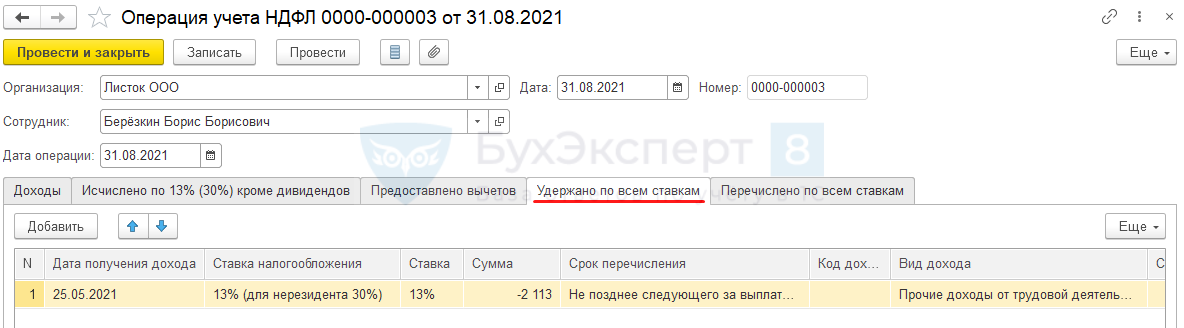

Вкладка «Удержано по всем ставкам»

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

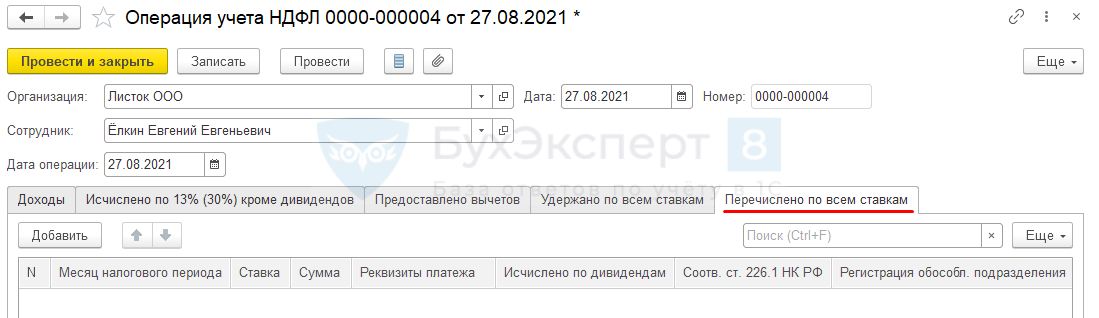

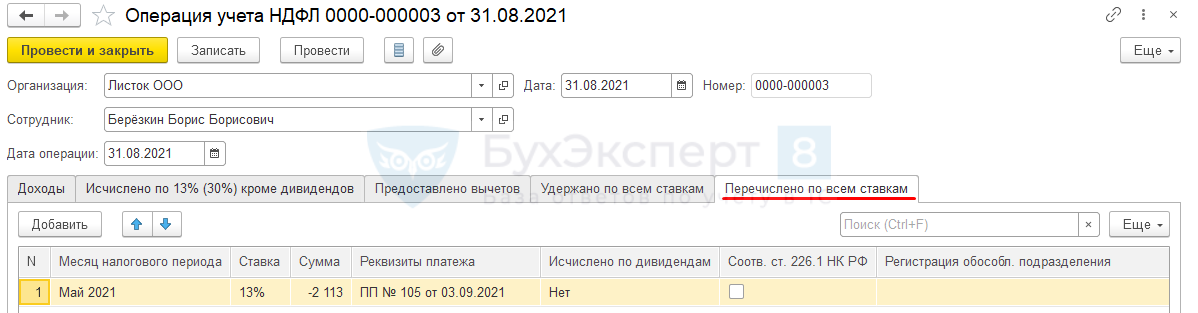

Вкладка «Перечислено по всем ставкам»

Вкладка Перечислено по всем ставкам имеет графы:

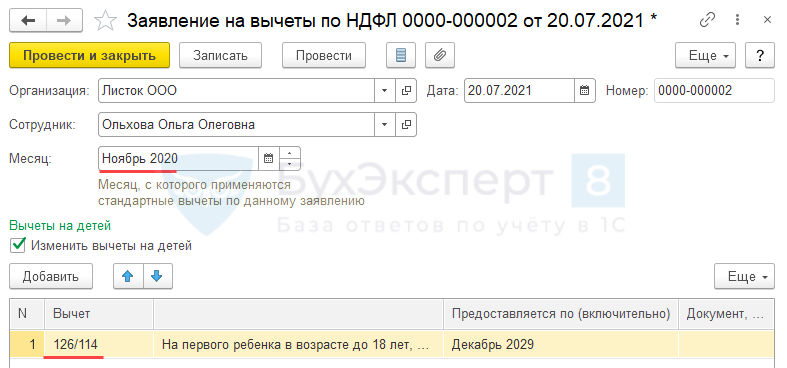

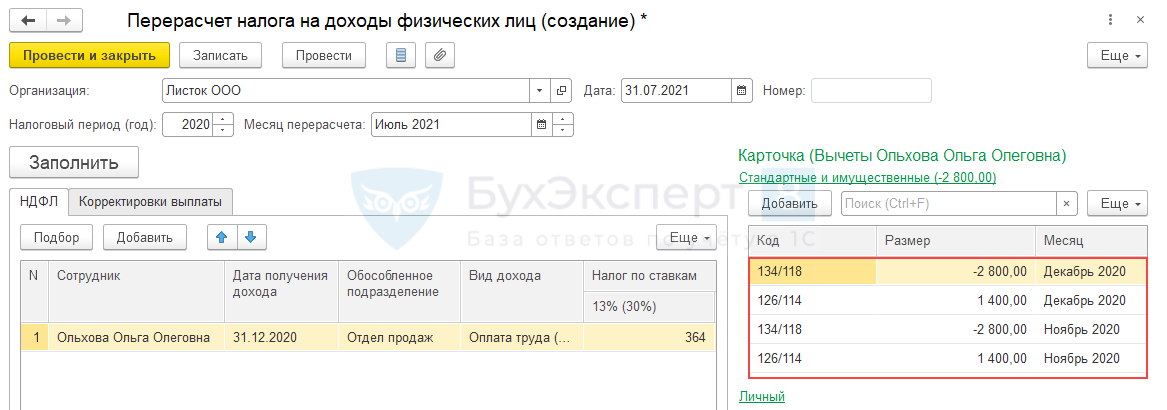

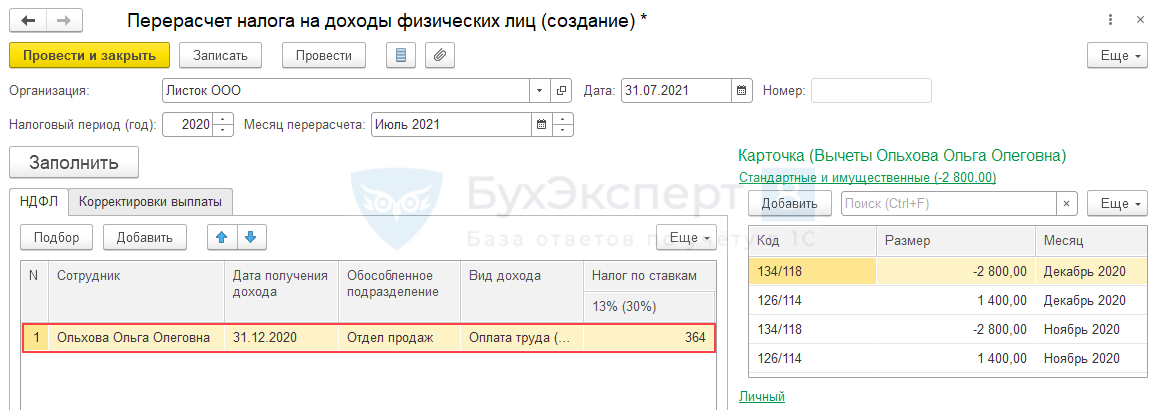

Сотруднице Ольховой О. О. предоставлялся вычет в двойном размере, как одинокому родителю по коду вычета 134. В Июле 2021 года выяснилось, что с Ноября 2020 года право на двойной вычет утеряно в связи со вступлением в брак.

Необходимо отразить перерасчет налога Ольховой О. О. в Июле 2021 года.

Введем для Ольховой О. О. новое Заявление на вычеты по НФДЛ ( Налоги и взносы – Заявления на вычеты – Заявление на вычеты по НДФЛ ), в котором укажем, что с Ноября 2020 сотруднице следует предоставлять вычет по коду 126.

По кнопке Заполнить в документе автоматически появляется перерасчет налога по Ольховой О.О. В таблице в правой части формы отображается сторнирование вычета по коду 134 и применение вычета по коду 126.

В таблице НДФЛ появилась строка, в которой отображается сумма доначисленного налога.

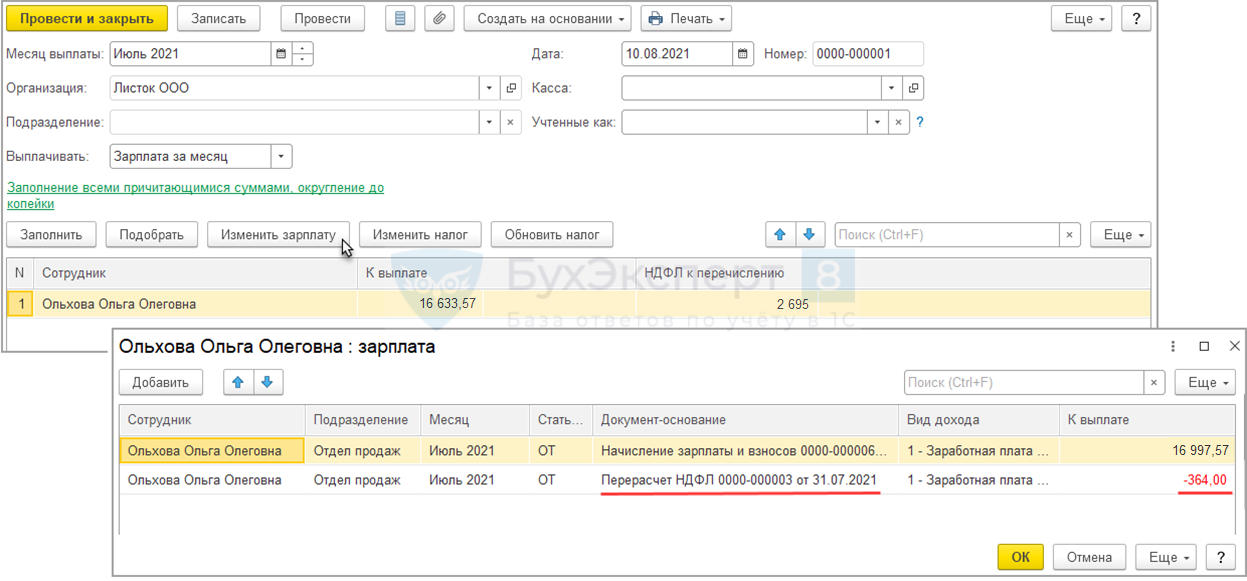

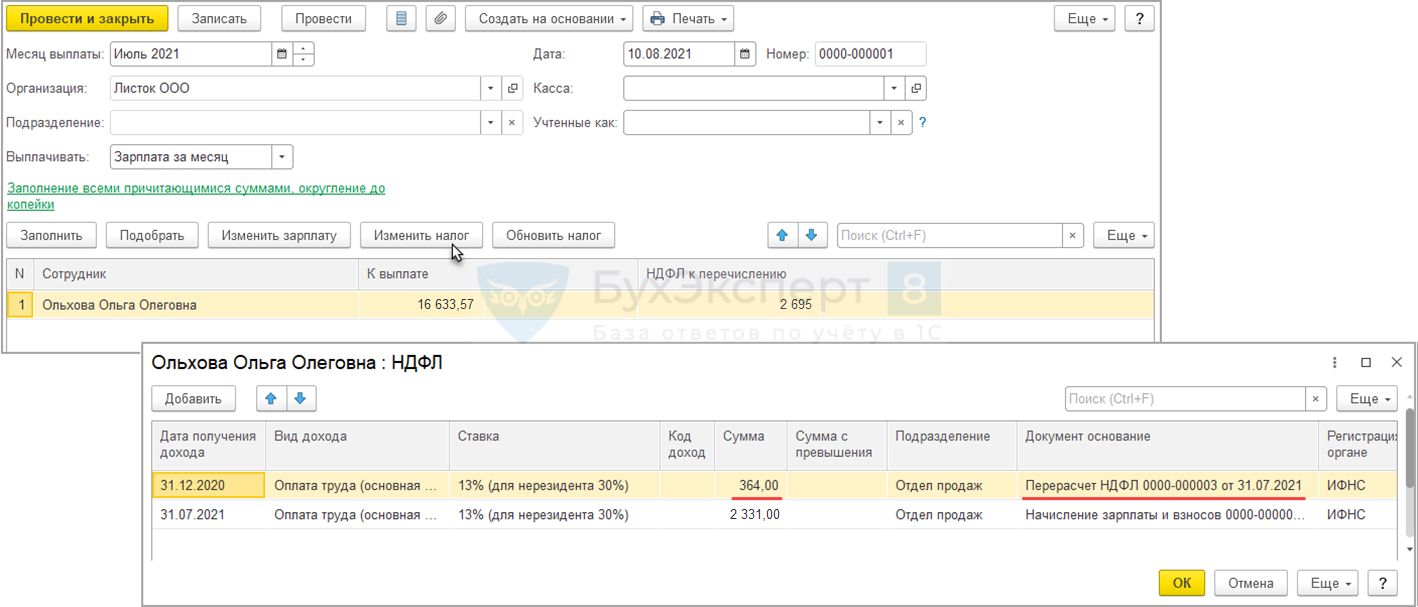

Исчисленная в документе Перерасчет НДФЛ сумма налога будет удержана при ближайшей выплате дохода. В нашем примере это выплата заработной платы за Июль 2021.

Сумма по документу-основанию Перерасчет НДФЛ уменьшит сумму к выплате.

И увеличит сумму НДФЛ к перечислению.

В Расчетном листке сотрудницы за Июль 2021 видно, что взаиморасчеты с работницей корректно закрылись в ноль.

В отчетности по НДФЛ суммы перерасчета отразятся в отчетах за 2020 год.

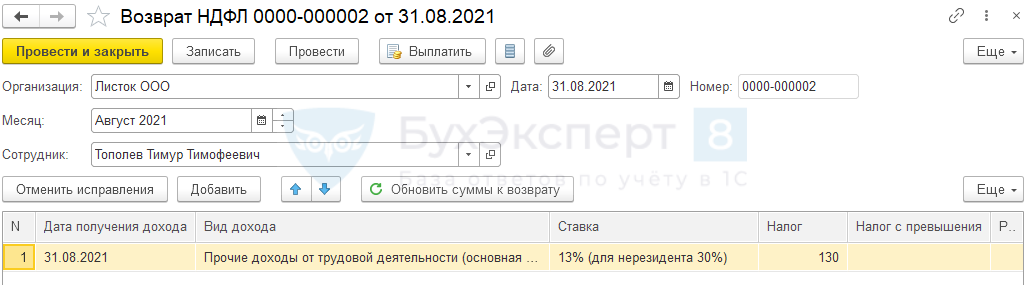

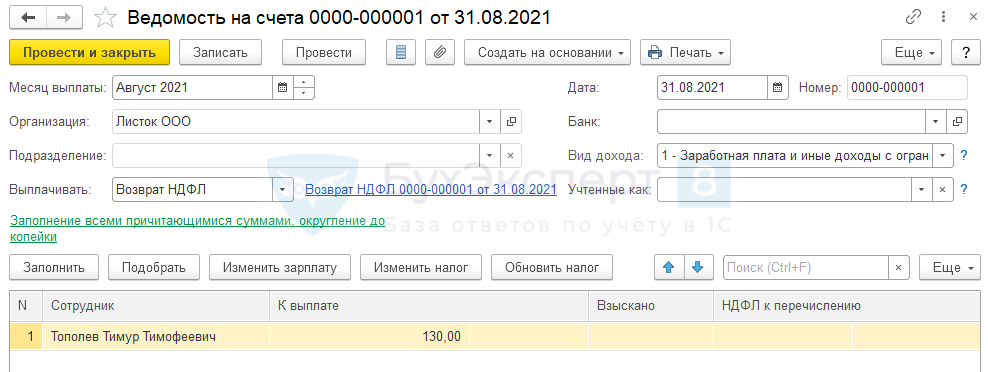

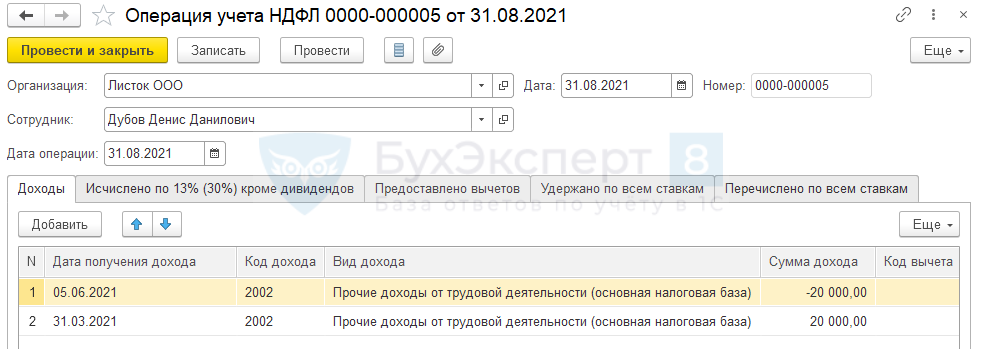

Сотруднику Тополеву Т. Т. в Декабре 2020 года было проведено начисление, которое ошибочно было настроено как облагаемое НДФЛ. Необходимо отразить перерасчет налога в Августе 2021 за Декабрь 2020 года и отразить возврат НДФЛ.

В первую очередь следует исправить данные о доходах сотрудника в 2020 году. Есть два пути, чтобы это сделать:

Мы воспользуемся вариантом 2.

На вкладке Доходы заполним строку со сторно дохода.

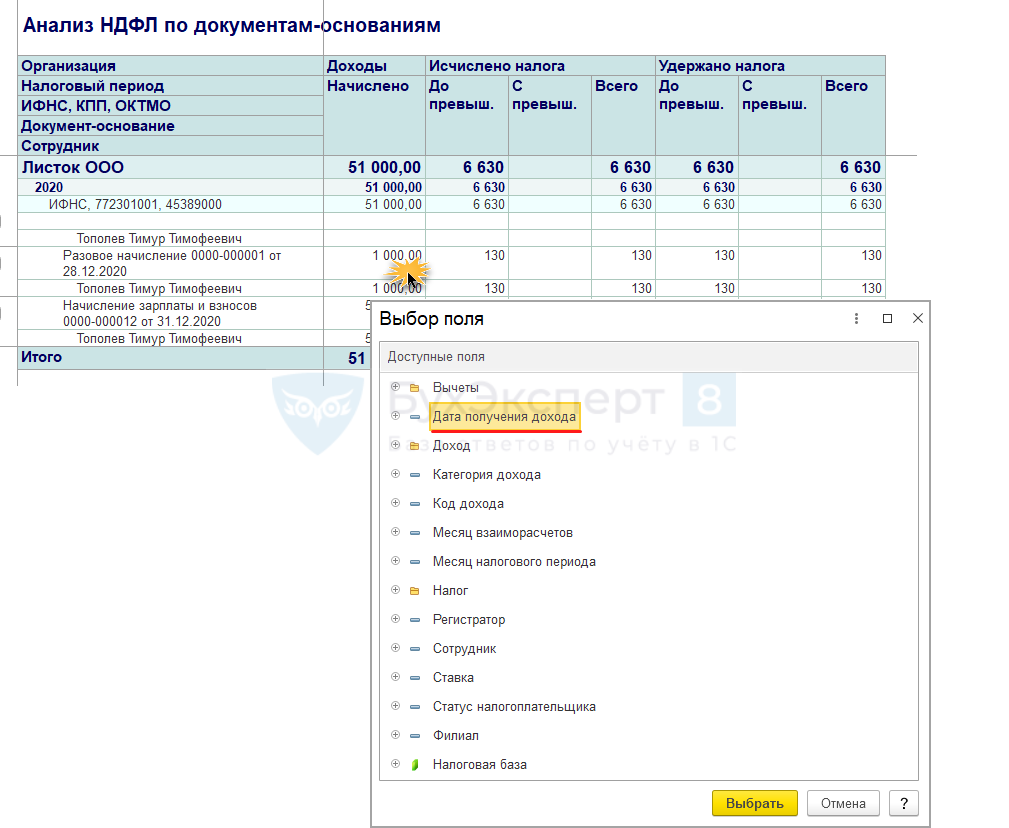

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

По кнопке Заполнить на вкладке НДФЛ отразится сторно исчисленного налога.

Выплату Возврата НДФЛ проведем в межрасчет через банк в соответствии со ст. 231 НК РФ.

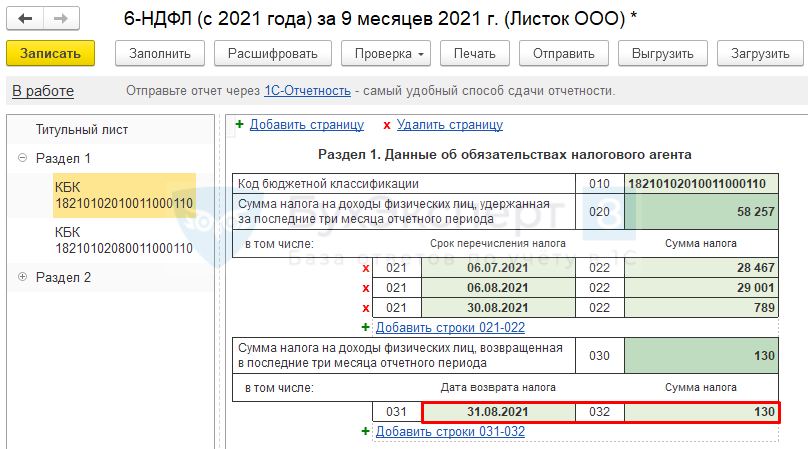

В 6-НДФЛ (с 2021 года) возврат налога будет отражен в отчёте за 9 месяцев 2021 года на дату фактического возврата.

Обратите внимание, что Дата возврата налога в 6-НДФЛ (с 2021 года) заполняется в ЗУП 3 с ошибкой:

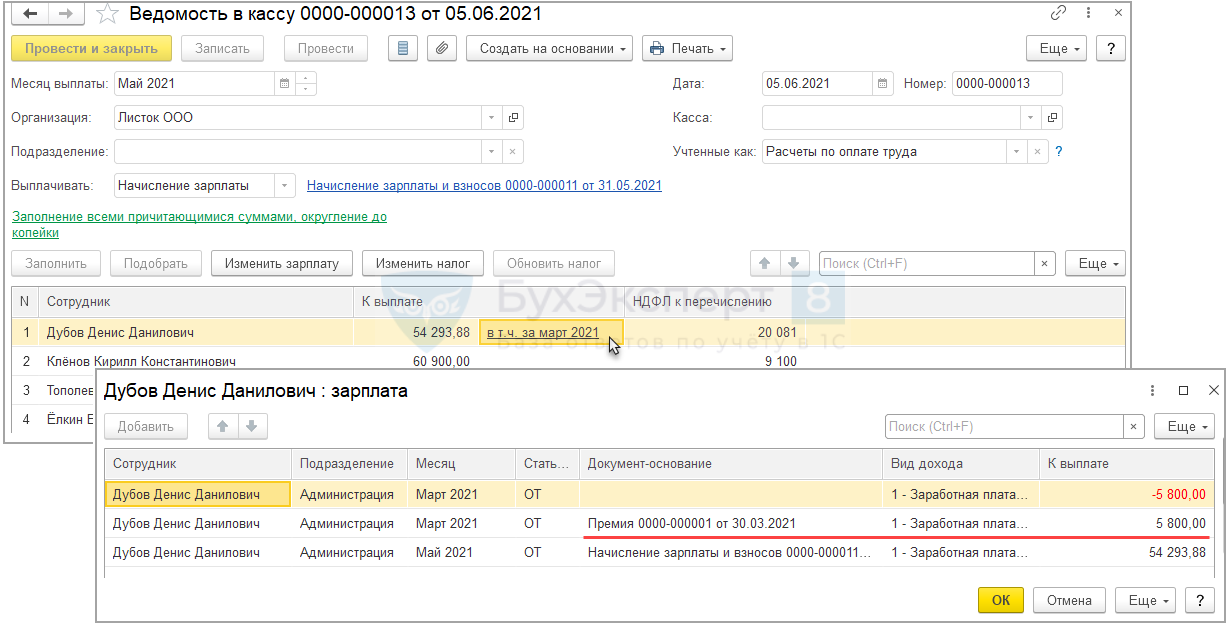

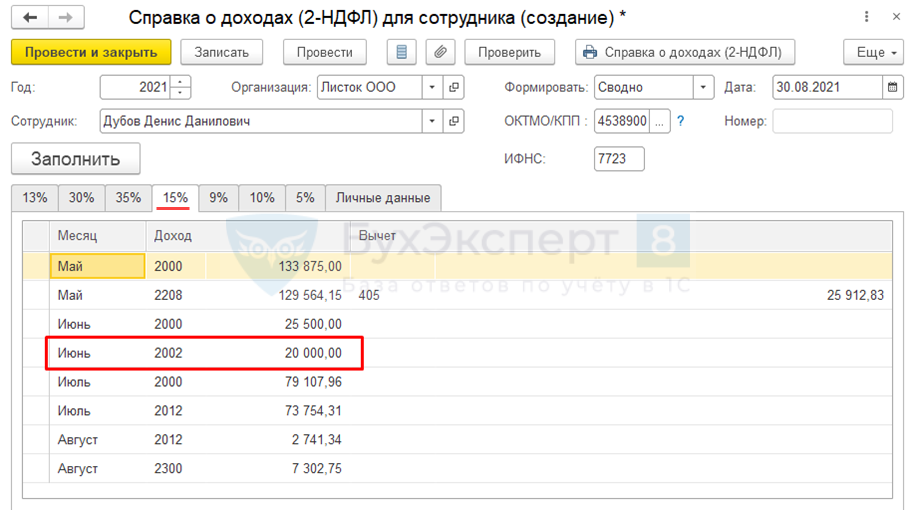

После этого премия в отчетах по НДФЛ стала относиться к Июню 2021 года. К тому же, поскольку в Мае 2021 года доход Дубова превысил 5 млн. руб., сумма премии в справке 2-НДФЛ попадает на вкладку 15%.

Перенесем доход обратно на верную дату получения дохода (31.03.2021 г.).

Сформируем документ Операция учета НДФЛ и отразим обратное перемещение дохода:

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

После этого доход снова будет корректно относиться к Марту 2021 года.

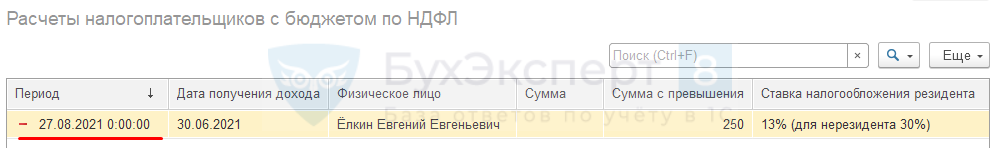

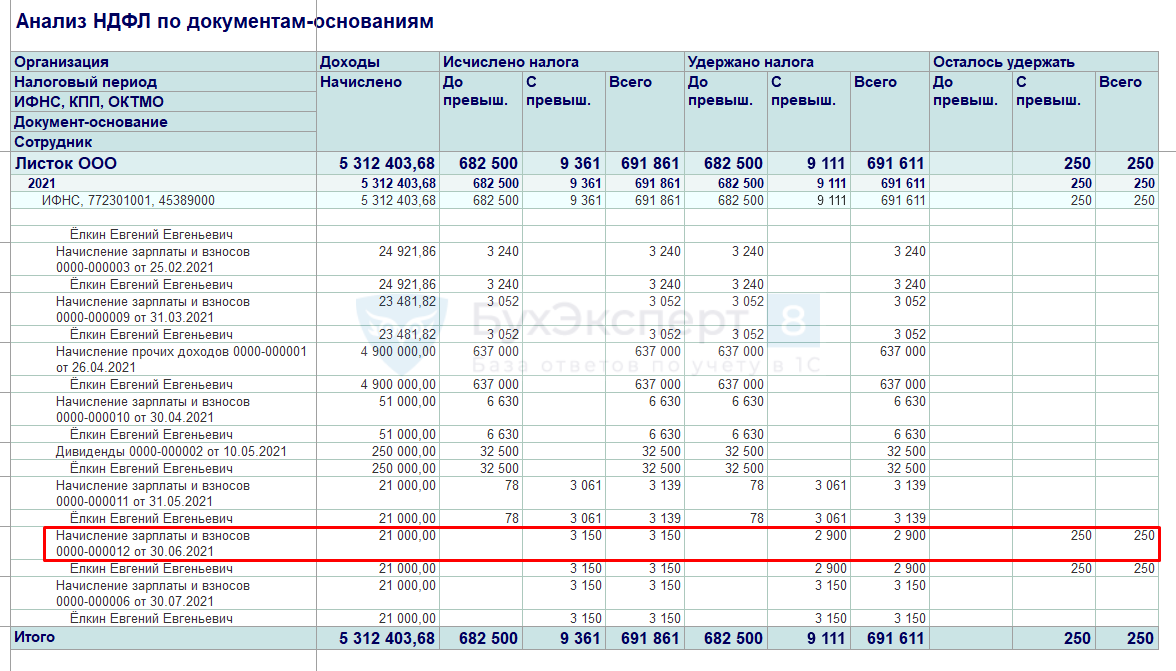

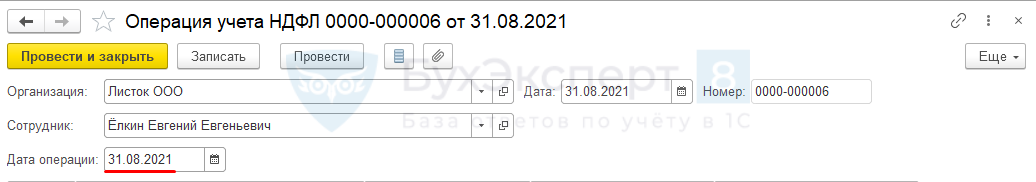

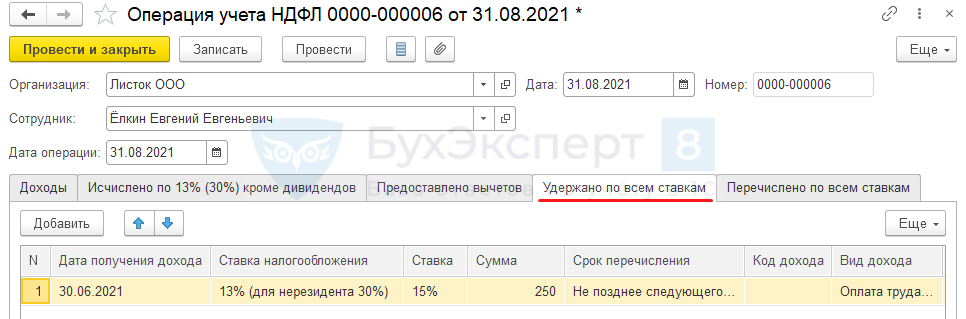

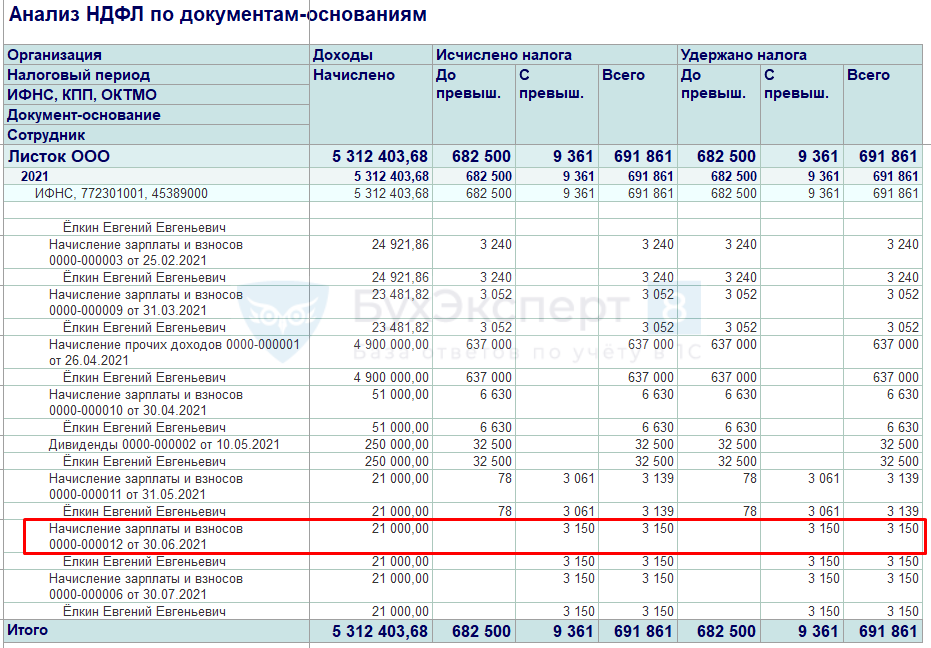

По сотруднику Ёлкину Е. Е. обнаружена ошибка в удержанном НДФЛ. В Июне 2021 года по сотруднику удержание НДФЛ в ЗУП 3 отражено не полностью. Необходимо зарегистрировать удержание остатка суммы.

Чтобы правильно заполнить данные можно использовать расшифровки в аналитических отчетах по НДФЛ.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, которым был перечислен этот налог. В нашем примере НДФЛ был перечислен вовремя, вместе с другим НДФЛ с зарплаты за Июнь 2021 года, поэтому указаны соответствующие реквизиты платежки.

Теперь сумма НДФЛ удержана полностью.

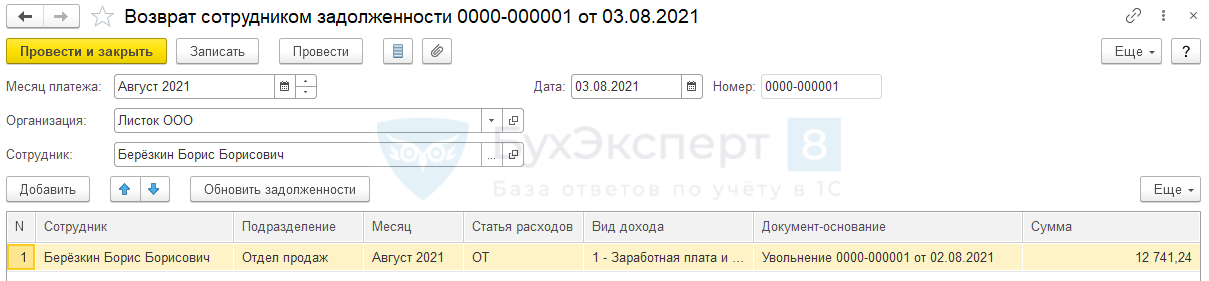

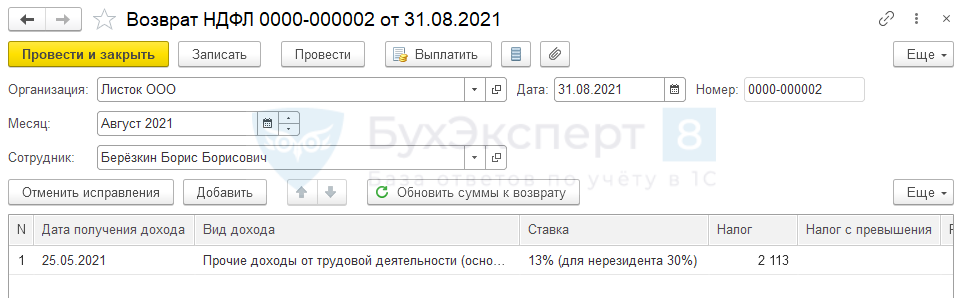

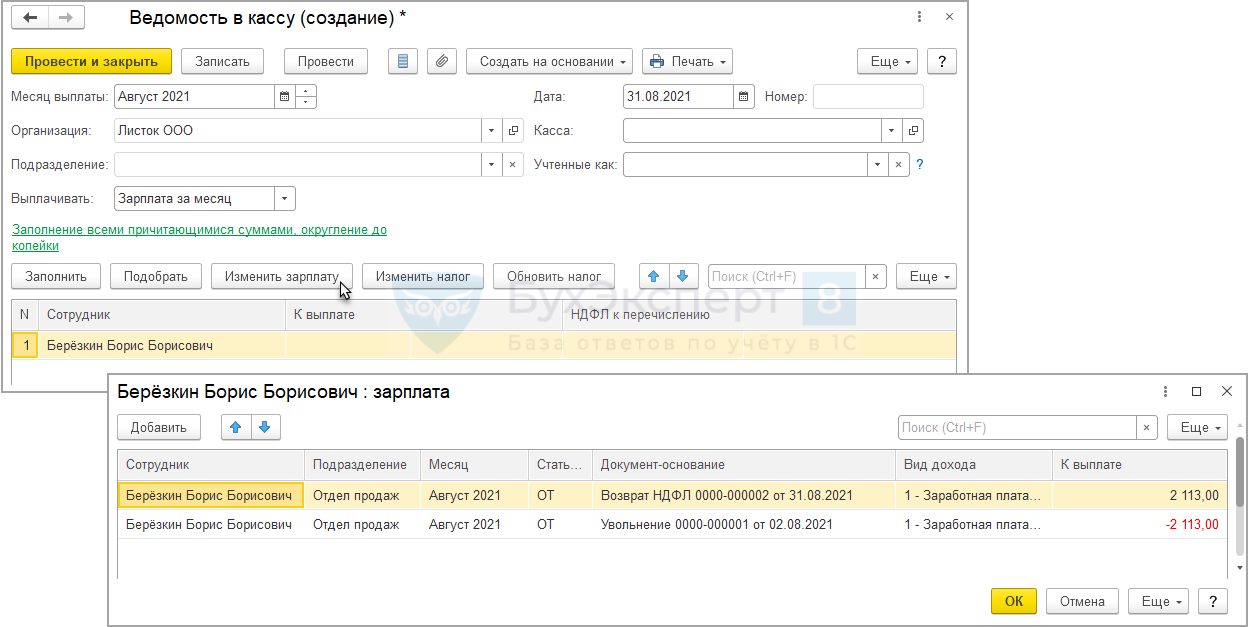

Сотрудник Березкин Б.Б. уволен 02.08.2021. При увольнении произошло удержание за использованный авансом отпуск и общая сумма начислений получилась отрицательной.

Сотрудник вернул долг в кассу организации.

Однако в учете по НДФЛ остался излишне удержанный налог.

Необходимо внести исправления, чтобы излишне удержанных сумм не было.

Способ исправления с использованием «Возврата НДФЛ»

Рассмотрим методическую сторону данного вопроса.

Уплачивать в бюджет можно только удержанный НДФЛ. Удержать отрицательную сумму налога нельзя. Если возникает излишне удержанный налог, то мы его должны зачесть или вернуть. Зачет налога — это уменьшение удержания НДФЛ по этому сотруднику в следующих месяцах. Но в данном случае у сотрудника не будет других доходов, и зачесть НДФЛ мы уже не сможем. Поэтому требуется вернуть сотруднику НДФЛ в соответствии со ст. 231 НК РФ.

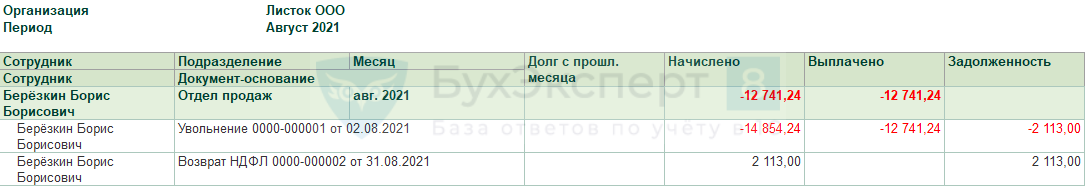

Теперь образовался долг организации перед сотрудником и долг сотрудника перед организацией на сумму излишне удержанного налога. Эту пересортицу можно увидеть в отчете Задолженность по зарплате ( Выплаты – Отчеты по выплатам – Задолженность по зарплате ).

Скорректировать взаиморасчеты можно двумя способами.

Рекомендуемый способ

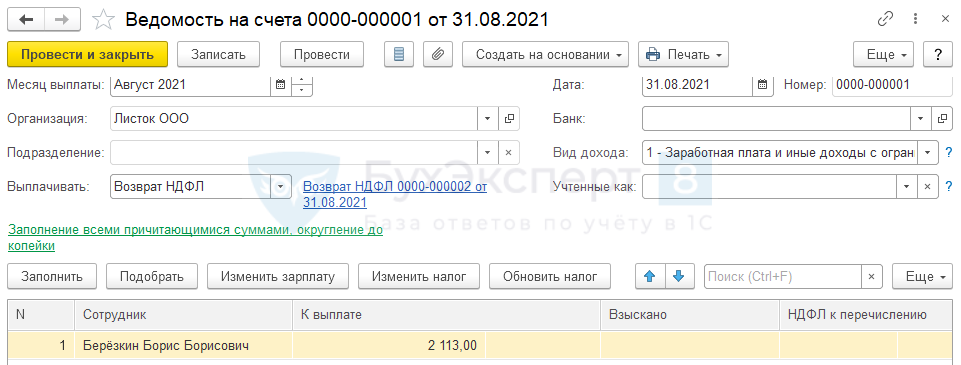

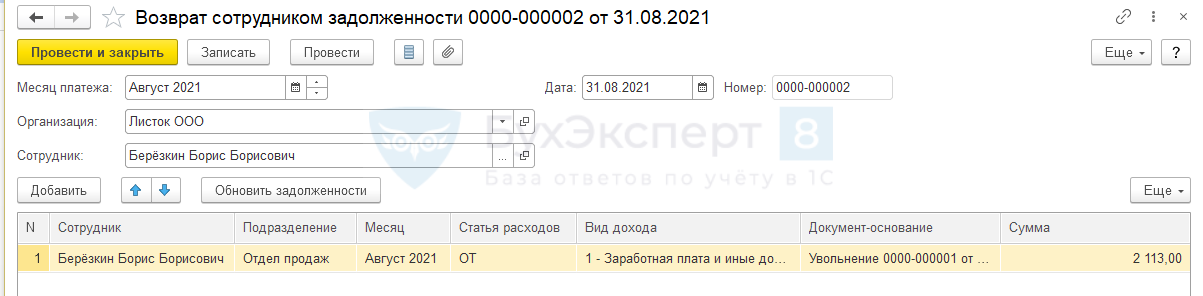

Проведем выплату возвращенного налога через банк, как предписано в ст. 231 НК РФ. Сотрудник должен будет вернуть выплаченную сумму, либо за ним останется задолженность.

Взаимозачет задолженности

Способ корректировки без использования «Возврата НДФЛ»

Мы не рекомендуем данный способ, поскольку он противоречит НК РФ.

Принцип корректировки, тот же, что в Примере 4.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, по которой платеж был фактически уменьшен на сумму НДФЛ Берёзкина.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (2)

Если в организации ведется учет по статьям финансирования, то пересчет НДФЛ лучше делать документом «Начисление ЗП и взносов» — на вкладке «НДФЛ» нажать кнопку пересчета налога.

Буквально сегодня делал такой пересчет и в бюджетной организации. Сотрудник умер, во время больничного. Суммы начисления по больничному автоматически не исключаются из дохода, который является объектом обложения, отсторнировал их документом «Операция учета взносов», далее нужно было пересчитать НДФЛ.

Вот два недостатка документа «Перерасчет НДФЛ», из-за которых пересчет пришлось делать иначе:

1. Документ «Перерасчет НДФЛ» не пересчитал автоматически вычеты на ребенка, неверно предоставленные в больничном — а документ начисления ЗП и взносов это сделал автоматически;

2. В документе «Перерасчет НДФЛ» нет возможности исправить распределение по статьям финансирования. Мне нужно было установить отрицательный НДФЛ ровно по тем статьям финансирования и статьям затрат, которые были в больничном.

В итоге создал документ «Начисление ЗП и взносов», вкладка НДФЛ, нажал кнопку «Пересчета НДФЛ» и поправил распределение по статьям.

Здравствуйте!

Спасибо, что поделились особенностями перерасчета НДФЛ, если учет ведется по статьям финансирования! Очень ценно.