заявление на получение социального налогового вычета у работодателя образец

Как составить заявление для получения социального вычета у работодателя

Социальные вычеты на лечение, обучение, добровольное страхование жизни и пенсию можно получить в текущем году у своего работодателя или через налоговую инспекцию при представлении декларации 3-НДФЛ по окончании календарного года, когда возникло право на вычет. Подробнее о том, какие условия необходимо выполнить, чтобы получить право на социальные вычеты, читайте в статьях «Налоговый вычет на лечение», «Налоговый вычет за обучение».

У работодателя вычет можно получить только в том календарном году, в течение которого вы произвели оплату лечения, обучения, делали страховые взносы.

Смысл налогового вычета в том, что если вы получаете доход, который облагается НДФЛ по ставке 13%, то можете уменьшить размер дохода на сумму вычета.

Чтобы работодатель смог предоставить вычет, сначала необходимо получить подтверждение от налоговой инспекции, что вы имеете на него право. Для этого направьте в свою инспекцию заявление вместе с комплектом документов, которые подтверждают право на вычет.

Если у вас есть личный кабинет налогоплательщика, то сформировать и отправить заявление можно онлайн.

Пример

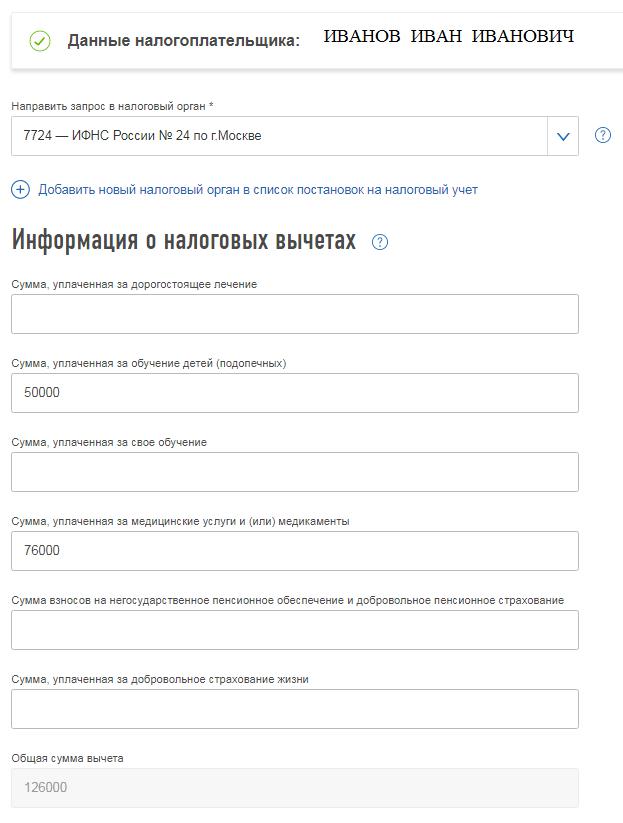

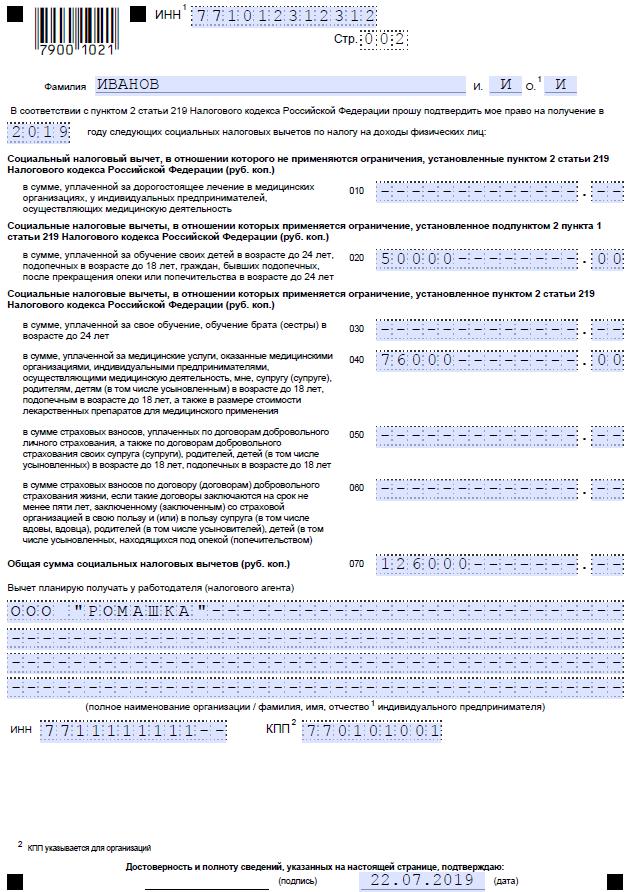

Иванов Иван Иванович в 2019 году оплатил лечение зубов на сумму 76 000 руб. (лечение не признаётся дорогостоящим), а также оплатил колледж своей дочери на сумму 65 000 руб.

Согласно закону, вычет по расходам на лечение, которое не признаётся дорогостоящим, лимитируется суммой 120 000 рублей. Данная сумма является максимальной для всех социальных вычетов за один календарный год, кроме оплаты дорогостоящего лечения и обучения детей. Вычет по расходам на дорогостоящее лечение лимитируется только суммой вашего дохода, который облагается по ставке 13%. Какое лечение признаётся дорогостоящим, можно узнать из постановления Правительства РФ от 19.03.2001 № 201.

Максимальный размер вычета по расходам на обучение детей за календарный год составляет 50 000 руб. на каждого ребёнка.

Иван может рассчитывать на вычет по расходам на лечение в полном размере фактически затраченных средств — 76 000 руб., а также на вычет по обучению дочери с учётом лимита 50 000 руб. Таким образом, он получит на руки 16 380 руб. (50 000 + 76 000) * 13%)).

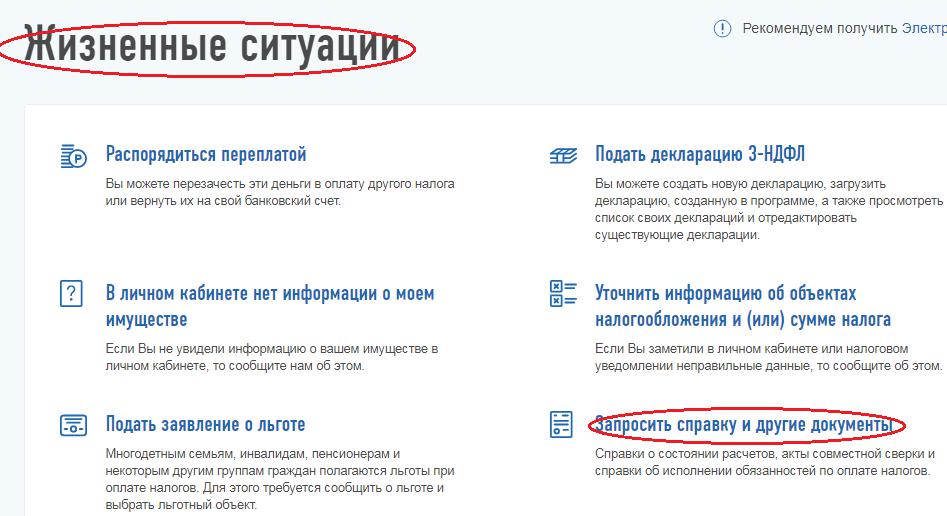

Для применения вычета Иван формирует заявление через личный кабинет налогоплательщика. Для этого он выбирает раздел «Жизненные ситуации» и в нём пункт «Запросить справку и другие документы».

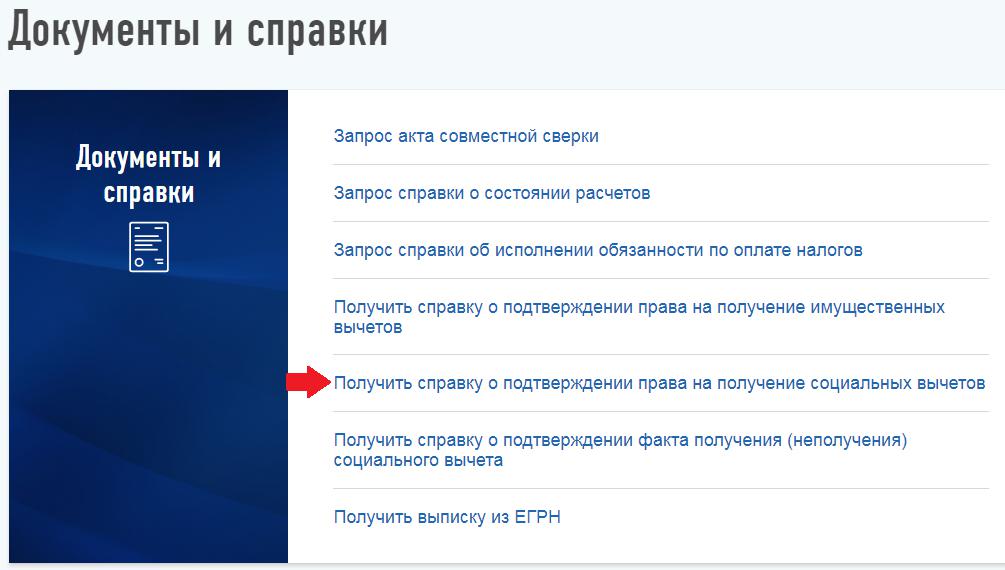

Из предложенного списка действий — «Получить справку о подтверждении права на получение социальных вычетов».

В появившемся окне программа автоматически подставит ФИО налогоплательщика, владельца личного кабинета и номер налоговой инспекции по месту регистрации, куда и будет направлено заявление. Остаётся лишь проставить суммы вычетов с учётом предусмотренных лимитов.

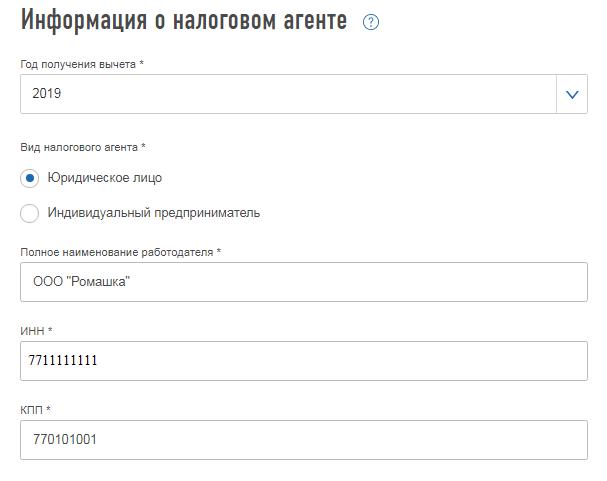

Ниже следует указать данные о налоговом агенте, через которого планируется получить налоговые вычеты. Информацию можно взять из первого раздела справки 2-НДФЛ. Поскольку работодатель вправе предоставить вычет только в течение того года, когда вы понесли расходы на социальные нужды, то в графе «Год получения вычета» необходимо указать настоящий 2019 год.

Далее следует прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет.

Ивану Ивановичу в его ситуации необходимо приложить:

Когда вы прикрепили документы, необходимо ввести пароль к электронно-цифровой подписи и отправить сформированное заявление вместе с подтверждающими документами в налоговую инспекцию.

Через 30 календарных дней после представления заявления необходимо забрать справку о праве на получение вычета из налоговой инспекции. Далее её следует отдать работодателю и написать заявление, чтобы запрашиваемый вычет был предоставлен.

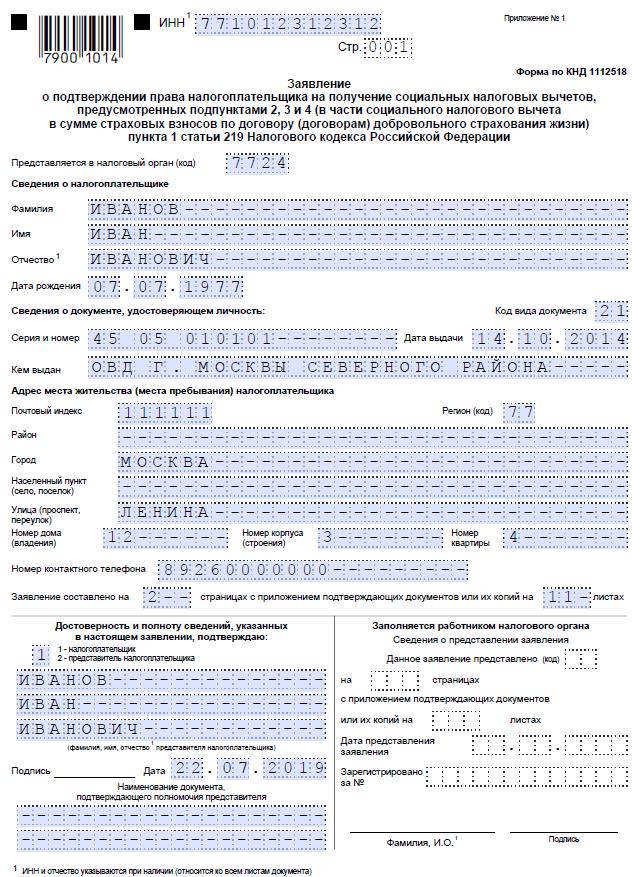

Вы вправе предоставить заявление в инспекцию на бумаге вместе с копиями подтверждающих документов. Форма заявления рекомендована письмом ФНС России от 16.01.2017 № БС-4-11/500@.

Данное заявление советую составлять в двух экземплярах. Одно, с комплектом подтверждающих документов, вы отдадите инспектору, а на втором вместе с описью документов попросите проставить отметку, что инспекция приняла ваше заявление. С этой даты вы будете отсчитывать 30 дней, по истечении которых можно забирать справку. В случае спора ваш экземпляр заявления подтвердит факт представления документов.

Уведомление о налоговом вычете для работодателя

Какие вычеты и по каким налогам доступны по месту работы?

Физлицо может получить налоговый вычет по НДФЛ:

Технология получения вычетов при этом различна. Например, чтобы оформить в ФНС налоговый вычет, вам нужно:

Подробнее о том, какие расходы можно компенсировать с помощью налогового вычета, рассказывается в публикациях:

Однако у физлица есть возможность не ждать, пока закончится год. Воспользоваться вычетом можно сразу после покупки квартиры (оплаты обучения, лечения), если его предоставит работодатель.

Вычет по месту работы можно получить:

Возможен ли вычет при приобретении жилого строения, смотрите тут.

О плюсах и минусах получения налогового вычета у работодателя читайте в материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Далее мы расскажем, что и в какой последовательности нужно сделать, чтобы воспользоваться налоговым вычетом у работодателя.

Кто может претендовать на вычет у работодателя?

К сожалению, не все физлица, получающие доходы от работодателя, могут претендовать на вычет по месту работы:

Как видно из рисунка, препятствий для получения вычета по месту работы нет у лиц, оформивших с работодателем трудовой договор. При этом не имеет значения срок его заключения (на определенный период или без его указания). Совместители также попадают в категорию работников, для которых доступен вычет по месту работы вне зависимости от размера ставки (0,25; 0,1 и т. д.).

При этом не сумеют воспользоваться вычетом у работодателя лица, заключившие договоры гражданско-правового характера — позицию чиновников по этому вопросу смотрите в письме Минфина от 14.10.2011 № 03-04-06/7-271.

Как оформить договор ГПХ, чтобы избежать налоговых и административных проблем, узнайте из публикации «Заключайте правильно договоры ГПХ».

Преимущества получения вычета на работе

При получении вычета в налоговой инспекции НДФЛ из вашей зарплаты проходит долгий путь, прежде чем вернуться к вам в сумме вычета:

При обращении за вычетом к работодателю экономится значительное время, поскольку оно тратится только на получение уведомления в ИФНС (не более 30 дней — абз. 3 п. 3 ст. 220 НК РФ):

Сотрудник ООО «Периметр» слесарь-наладчик цеха № 3 Садыков И. Р. в марте 2021 года приобрел квартиру. У него есть выбор — обратиться за вычетом:

В первом случае с момента покупки квартиры до возврата НДФЛ пройдет больше года (9 месяцев до окончания года + 3 месяца на камеральную проверку 3-НДФЛ + еще месяц на перечисление «возвратного» НДФЛ на счет Садыкова И. Р.).

Во втором случае получить вычет сразу тоже не получится. Понадобится время на получение от налоговиков уведомления (для обращения за вычетом к работодателю). Однако эти временные затраты значительно меньше, чем в первом случае. И начать использовать вычет Садыков И. Р. сможет уже через месяц после обращения к налоговикам за уведомлением.

Таким образом, обращение за вычетом к работодателю помогает его получателю:

Бланк заявления для получения уведомления, подтверждающего право на имущественный или социальный вычет

Если вы решили обратиться за вычетом к работодателю, необходимо:

При обращении к налоговикам за уведомлением тоже понадобится заявление — после его получения начинается проверка документов, по окончании которой контролеры подтверждают ваше право на вычет или отказывают в нем.

Формы заявлений зависят от вида вычета и носят рекомендательный характер.

Как выглядит бланк заявления на подтверждение имущественного вычета, вы можете увидеть ниже:

Образец заполнения заявления о предоставлении имущественного вычета можно скачать здесь.

Бланк заявления на подтверждение социального вычета таков:

Как выглядит уведомление налогового органа на вычет?

Для каждого вычета предусмотрена отдельная форма уведомления.

Форма уведомления налогового органа о подтверждении имущественного вычета утверждена приказом Минфина и ФНС от 14.01.2015 № ММВ-7-11/3@.

Форма подтверждающего право на социальный налоговый вычет уведомления, рекомендованная налоговиками, размещена в письме ФНС от 16.01.2017 № БС-4-11/500@.

О разных видах неналоговых уведомлений для различных ситуаций расскажут материалы:

Какое заявление принести в бухгалтерию и когда нужно повторное получение уведомления на вычет?

Для получения вычета по месту работу вы приносите в бухгалтерию заявление и уведомление о налоговом вычете. В заявлении должна содержаться просьба о предоставлении налогового вычета, его вид и сумма. Составляется такое заявление в свободной форме на имя руководителя компании. В качестве образца можно использовать нижеприведенный текст:

После того как заявление вместе налоговым уведомлением попадет в бухгалтерию вашей компании, из вашей зарплаты перестанут удерживать НДФЛ. При этом датой начала применения вычета является:

Повторное получение уведомления на налоговый вычет у работодателя может потребоваться:

Полученное повторно уведомление нужно принести в бухгалтерию с новым заявлением. В нем укажите сумму остатка вычета и период его предоставления.

Можно ли получить у работодателя вычет по расходам в пользу детей?

Вы можете претендовать на вычет у работодателя (социальный или имущественный) и в том случае, если потратили денежные средства на оплату не только своих расходов (на покупку жилья, обучение и лечение), но и при оплате расходов в пользу своих детей (покупку на их имя квартиры, оплату их обучения или лечения). Об этом налоговики недавно напомнили в письме от 16.02.2018 № ММВ-17-11/46.

Работодатель предоставит эти вычеты, если вы:

О «детских» налоговых вычетах узнайте из этой публикации.

Итоги

Налоговый вычет (имущественный и социальный) по месту работы сотрудник может получить, если принесет в бухгалтерию заявление на вычет и уведомление из ИФНС. Формы уведомлений о налоговом вычете для работодателя свои для каждого вида вычета. Для получения подтверждающего право на имущественный налоговый вычет уведомления или уведомления, подтверждающего право на социальный вычет, нужно оформить заявление по рекомендованной налоговиками форме.

Получение вычета по месту работу поможет быстрее компенсировать часть потраченных на лечение, обучение или покупку квартиры средств.

Налоговый вычет за лечение через работодателя

С 1 января 2016 года Законодательство позволяет получать через работодателя не только имущественный, но и социальный налоговый вычет: за лечение и обучение. Об этом говорится в Федеральном законе от 06.04.2015 N 85-ФЗ.

Таким образом, у налогоплательщиков появилась возможность выбирать, каким способом вернуть часть расходов по этим статьям.

Ремарка: с 1 января 2017 года, после вступления в силу Федерального закона от 30.11.2016 N 403-ФЗ, социальный налоговый вычет по страховым взносам ДМС также стало можно получать через работодателя.

Как вернуть часть денег за лечение через налоговую инспекцию, мы рассмотрели в статье «Налоговый вычет за лечение». Сегодня мы кратко опишем этот вариант и подробно расскажем, как получить социальный вычет за лечение через работодателя.

Варианты получения вычета на лечение

О том, что можно вернуть часть выплаченного в бюджет подоходного налога, к сожалению, знают не многие. Существует перечень медицинских услуг, лекарств и дорогостоящих видов лечения, утвержденный Постановлением Правительства РФ от 19.03.2001 г. № 201, расходы по которым можно компенсировать налоговой льготой. Это касается оплаты собственного лечения, лечения мужа/жены, детей и родителей.

1. Получение вычета за лечение через налоговую инспекцию

Если вы решили воспользоваться этим вариантом, вам нужно подготовить документы, включая декларацию 3-НДФЛ, и заявление на вычет. Эти документы необходимо передать в инспекцию по месту жительства.

Существует правило: подавать документы в ИФНС можно после окончания налогового периода. То есть на следующий год после оплаты лечения или в течение трех ближайших лет.

Например, вы заплатили за операцию в 2020 году, значит, налоговый вычет вы сможете оформить в 2021, 2022 или 2023 году. На ваш счет придет вся сумма излишне уплаченного в течение 2020 года подоходного налога.

Пример:

Допустим, операция стоила 150 тыс. рублей, и она не входит в список дорогостоящих видов лечения. Оплату вы внесли в 2020 году, а в 2021 году передали документы в инспекцию. После камеральной проверки, которая может занять до четырех месяцев, вы получите возврат 15,6 тыс. рублей. Расчет произведен так: 120 тыс. рублей (максимальная сумма социального вычета) х 13% = 15,6 тыс. рублей.

2. Получение социального вычета за лечение через работодателя

Если вы хотите получить деньги сразу после оплаты лечения, а не ждать следующего года, вам следует оформить вычет через работодателя.

Для этого нужно написать заявление в налоговую инспекцию и получить от них уведомление, которое вы передадите в бухгалтерию вашего предприятия. С этого месяца и до конца текущего года из вашей зарплаты не будет удерживаться подоходный налог до тех пор, пока не будет исчерпана вся сумма возврата. Напоминаем: ставка налога на доходы физических лиц – 13%.

В статье «Налоговый вычет за лечение» мы рассказывали, что Законодательство разрешает подавать документы на вычет в течение трех лет с момента оплаты лечения.

Внимание! Это правило не работает при получении вычета через работодателя! Если вы решили вернуть налог за прошлые годы, а не за текущий, вам следует обратиться в налоговую инспекцию.

Ваши действия для получения вычета через работодателя

Расскажем по порядку, что необходимо сделать:

1. Соберите документы, подтверждающие ваше право на вычет.

Перечень документов для получения вычета через работодателя почти полностью идентичен перечню документов для ИФНС. Посмотрите полный список в статье: «Документы для получения налогового вычета за лечение». В вашем случае не нужно готовить справку 2-НДФЛ и декларацию 3-НДФЛ.

Скачать заявление для ИФНС (pdf файл) вы можете по ссылке Образец Заявления в ИФНС о подтверждении права налогоплательщика на социальный налоговый вычет. Заполните его, распечатайте и подпишите. В налоговую инспекцию подается оригинал.

2. Готовые документы отнесите в налоговую инспекцию по месту жительства.

На проверку документов законодательство отводит не более 30 дней. Об этом говорится в абз. 2 п. 2 ст. 219 НК РФ:

«Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение указанных социальных налоговых вычетов».

По истечении этого срока вы получите Уведомление из ИФНС для работодателя о подтверждении права налогоплательщика на социальный вычет. Мы предлагаем вам ознакомиться с этим документом, но, как вы помните, Уведомление готовится не вами, а налоговой инспекцией.

3. Передайте документы в бухгалтерию вашего предприятия.

К уведомлению из ИФНС приложите заявление в адрес работодателя о предоставлении вам налогового вычета за лечение. Уже с текущего месяца бухгалтерия перестанет удерживать из вашей зарплаты НДФЛ.

Если этого не произошло и, по какой-то причине, работодатель выплатил вам зарплату за вычетом подоходного налога, напишите заявление в бухгалтерию. В нем укажите реквизиты счета, куда необходимо перечислить излишне удержанный налог.

Согласно п. 2 ст. 219 и п. 1 ст. 231 НК РФ работодателю дается три месяца на то, чтобы вернуть вам необоснованно удержанный НДФЛ.

В течение текущего года вы будете получать заработную плату без вычета НДФЛ до тех пор, пока не закончится сумма налогового возврата. О том, как быть, если до конца года не исчерпан весь вычет, мы расскажем ниже.

Можно ли получать вычет несколько раз в течение одного года

Этот вопрос возникает тогда, когда лечение в течение года оплачивается несколько раз. Не важно, продолжаете ли вы собственное лечение, понадобились ли вам дополнительные процедуры и медикаменты, или заболел ваш родственник.

Чтобы подтвердить свое право на вычет, обращайтесь в налоговую инспекцию за уведомлением для работодателя столько раз, сколько требуется.

Но помните, что в течение одного года совокупный размер социальных вычетов не может быть больше 120 тыс. рублей. То есть максимальная сумма для возврата – 15,6 тыс. рублей.

Пример:

Допустим, в феврале 2021 года вы лечились в платной клинике. В апреле, после проверки документов, вы получаете уведомление из налоговой и передаете его работодателю. С этого момента бухгалтерия приостанавливает удержание НДФЛ из вашей зарплаты.

Затем, в июне этого же года, вы оплачиваете установку брекетов ребенку и повторно обращаетесь в налоговую для того, чтобы подтвердить право на вычет. После получения уведомления ваша бухгалтерия вновь приостанавливает удержание НДФЛ из вашей зарплаты.

Как поступить, если налоговый вычет не исчерпан до конца года

Напомним: вы имеете право получать вычет через работодателя лишь в том году, когда было оплачено лечение.

Если к концу года остались недополученные деньги, на следующий год они не переносятся. Чтобы их не потерять, вам следует обратиться в налоговую инспекцию и заявить свое право на вычет: собрать подтверждающие документы, заполнить декларацию 3-НДФЛ и заявление.

После камеральной проверки, которая занимает около четырех месяцев, вы получите остаток на свой счет.

Какой вариант получения вычета за лечение предпочтительнее: через работодателя или ИФНС

Прежде чем заявить свое право на налоговый вычет, нужно определиться, какой из рассмотренных выше вариантов предпочтительнее именно для вашей ситуации.

Преимущества получения вычета через работодателя:

Поэтому если сумма возврата не велика, и может быть выплачена до конца года, имеет смысл оформить вычет через работодателя.

Когда правильнее получить налоговый вычет через налоговую инспекцию:

Если в следующем году вы планируете подавать декларацию 3-НДФЛ по каким-то иным статьям. Чтобы не собирать документы дважды, в эту же декларацию вы можете включить вычет за лечение.

Если при обращении за вычетом к работодателю вы не успеваете получить всю сумму налогового возврата до конца текущего года. Например, вы оплатили лечение в конце года или внесли внушительную сумму за дорогостоящее лечение. Тогда в следующем году вам придется получать остатки вычета через налоговую инспекцию, а это опять сбор документов и потеря времени.

Если в течение года вы несколько раз оплачивали лечение. Чтобы каждый раз не готовить запросы в ИФНС и не передавать их работодателю, удобнее это сделать через налоговую – один раз за весь год.

Если вы не хотите несколько раз ходить в налоговую. В лучшем случае, если все документы верны, это дважды: первый раз – чтобы подать заявление, второй – чтобы получить уведомление для работодателя. Для получения вычета через ИФНС у вас есть более удобный путь – отправить документы через личный кабинет налогоплательщика на сайте ФНС или по почте.

Как получить налоговый вычет через работодателя без декларации

Если у вас есть право на вычет за квартиру, учебу или лечение, можно прямо сейчас не платить НДФЛ. Вы можете получить вычет в виде реальной прибавки к своей ежемесячной зарплате на официальной работе. На самом деле вам просто разрешат не платить налог через работодателя, но для вас это будет выглядеть как прибавка. И получите вы ее не в следующем году и не после горы бумажек, а уже буквально через месяц. Подавать декларацию не нужно.

Это идеальный способ сохранить свои деньги, а не кредитовать государство.

Вот как все обстоит.

Что за НДФЛ? Кого это касается?

Это касается тех людей, которые платят НДФЛ по ставке 13% и работают по трудовому договору. Важно работать именно по трудовому — гражданско-правовой, даже постоянный и долгосрочный с уплатой всех налогов, не подойдет.

Каждый месяц из зарплаты у таких работников удерживают НДФЛ — налог на доходы физлиц. Человеку отдают зарплату за вычетом налога, а сам налог в бюджет перечисляет работодатель. Платит как бы сотрудник, но фактически перевод делает работодатель. Например, при официальной зарплате в 50 тысяч рублей работник получит 43 500 рублей, а 6500 попадут в бюджет. В нашем примере 6500 рублей — это НДФЛ, который человек отдаст государству в знак признательности за его, государство, существование.

НДФЛ хоть и федеральный налог, но по большей части попадает в бюджет субъекта РФ — то есть в бюджеты республик, краев, автономных областей, округов федерального значения. Если вы работаете в Краснодаре, ваши 13% от зарплаты идут в Краснодарский край, если в Салехарде — то в Ямало-Ненецкий автономный округ, а если в Москве — то в бюджет Москвы. Эти деньги идут на зарплату чиновникам, уборку снега, содержание больниц, пособия многодетным, ремонт дорог и социальные программы.

Что за вычеты?

Если сотрудник платит НДФЛ, у него может появиться право на налоговый вычет. Например, он купил квартиру, оплатил курсы английского ребенку и операцию маме. Значит, государство разрешит уменьшить налогооблагаемый доход на эти расходы и заплатить меньше налога.

Есть два способа вернуть налог:

Чек-лист для вычета через работодателя

Чтобы вам не платить налог в текущем году, должны совпасть такие условия:

Какие вычеты можно получать у работодателя

У работодателя можно получать не все налоговые вычеты, а только эти:

Еще у работодателя можно получать стандартные вычеты. Но для них другой порядок: не нужно брать уведомление в налоговой, достаточно написать заявление, и доход будут уменьшать автоматически. Например, на 1400 рублей в месяц, если у работника один ребенок, и на 2800 рублей, если детей двое.

Инвестиционный вычет или вычет за пожертвования у работодателя не получают, налог вернут только по декларации.

Как работодатель предоставляет социальные вычеты

Социальные вычеты — это вычеты на лечение, обучение, пенсию и страхование. Такие вычеты предоставляют с того месяца, когда работник принес заявление и уведомление из налоговой. То есть в этом месяце его доход уменьшат на сумму вычета. Если вычет больше зарплаты, остаток перенесут на следующий месяц.

Такие уведомления можно брать после каждого расхода. Их может быть несколько в течение года. Потратились на зубного — принесли заявление на вычет. Оплатили автошколу — снова подали документы, чтобы не платить налог. При этом нужно следить за лимитом вычета — это 120 тысяч рублей в год, не считая обучения детей и дорогостоящего лечения.

Например, Павел оплатил в январе 2020 года услуги стоматолога и платные анализы — всего 35 тысяч рублей. В феврале он подаст в налоговую заявление о подтверждении права на вычет. В марте 2020 года ему выдадут уведомление. Этот документ Павел отнесет в бухгалтерию и скажет: дайте мне вычет в сумме 35 тысяч рублей, вот справка. При расчете налога на доходы за март у Павла не удержат его с 35 тысяч рублей, а сразу отдадут на руки вместе с зарплатой. Павел не будет ждать 2021 года и подавать декларацию, он заберет 4550 рублей сразу.

В апреле Павел оплатит операцию маме и курсы вождения для себя. Он потратит 70 тысяч рублей и снова возьмет уведомление о праве на вычет. В мае у Павла удержат меньше налога: он получит на 9100 рублей больше обычного.

Если на обучение или лечение потратились в 2019 году, налог нужно забирать по декларации. Расходы 2019 года нельзя учесть для уменьшения дохода в 2020 году. А если расходы были в 2020 году, подавайте уведомление и не платите налог прямо сейчас.

Как работодатель предоставляет имущественный вычет

Имущественный вычет положен при покупке жилья. У него лимит не на каждый год, а один на всю жизнь — сейчас это 2 млн рублей.

Особенность этого вычета в том, что у него остаток переносится на следующий год. То есть право на вычет могло появиться два года назад, но весь налог забрать не удалось. Поэтому каждый год можно брать новое уведомление, чтобы сразу не платить налог из зарплаты.

В отличие от социального вычета имущественный дают с начала года. Даже если квартиру купили в марте или уведомление взяли только в марте, работодатель должен вернуть весь налог, который удержал с января. Иногда бухгалтеры боятся так делать, но все-таки положено именно так: это общая позиция ФНС, Минфина и Верховного суда.

Допустим, у Нины зарплата 40 тысяч рублей. В январе 2020 года Нина купила новостройку в ипотеку. Дом сдадут только в мае, поэтому пока она не имеет права на вычет. Но в мае это право у Нины появится — когда подпишут акт приема-передачи. С января по май 2020 года она все еще будет платить налог на работе.

Но в мае она возьмет уведомление и отнесет его на работу: вот мое право на вычет в сумме 1,5 млн рублей. Уменьшайте мой доход при расчете налога.

Бухгалтерия предоставит Нине вычет с января 2020 года. Но так как у нее удерживали НДФЛ, излишне уплаченную сумму ей вернут вместе с зарплатой. Нина получит весь налог с января — 20 800 рублей за четыре месяца. И с мая у нее перестанут удерживать НДФЛ до конца года. Каждый месяц Нина будет получать все 40 тысяч рублей зарплаты и не будет платить в бюджет по 5200 рублей.

В следующем году она снова возьмет уведомление — и так будет продолжаться, пока не кончится вся сумма вычета. Ни одной декларации Нина не заполнит и камеральной проверки три месяца ждать не будет. Вы тоже так можете.

Если квартиру вы купили не в 2020 году, а раньше, сейчас тоже можно не платить налог. Например, если за предыдущие годы вы еще не успели использовать всю сумму вычета и на 2020 год перешел остаток с прошлых лет. Вам не нужно ждать 2021 года, чтобы подать декларацию. Прямо сейчас, в 2020 году, можно не платить НДФЛ на работе. Для этого нужно получить в налоговой один документ. Вам даже копии договоров отправлять не придется: у налоговой все это уже есть.

Например, Игорь купил квартиру в 2018 году за 2 млн рублей. Его зарплата — 50 тысяч рублей в месяц. За 2018 и 2019 годы Игорь подал декларации. Так он использует 1,2 млн рублей вычета и вернет 156 тысяч рублей НДФЛ. На 2020 год перешел остаток вычета — 800 тысяч рублей. Это та часть расходов на квартиру, с которой Игорь еще не успел вернуть налог. Но он может не ждать 2021 года. В феврале 2020 года Игорь подаст в налоговую заявление, чтобы получить уведомление о праве на вычет. Через месяц он принесет на работу документ, где написано, что с 800 тысяч рублей дохода работодатель не должен удерживать НДФЛ. Бухгалтер перестанет вычитать налог из зарплаты Игоря и перечислять его в бюджет — эти 13% отдадут Игорю в день зарплаты. Вместо 45 500 рублей Игорь будет получать 50 тысяч рублей каждый месяц. Так он использует еще 600 тысяч рублей вычета, а 200 тысяч перейдут на 2021 год.

Как получить уведомление о праве на вычет

Это уведомление выдает налоговая инспекция. Чтобы его получить, нужно подать заявление и документы, которые подтверждают, что вы и правда имеете право на вычет, о котором просите. Пакет документов такой же, как для декларации. Хотя справка 2-НДФЛ по правилам не нужна, мы советуем ее прикладывать. Потому что у налоговой инспекции еще нет данных о ваших доходах и при проверке права на имущественный вычет инспектор может занервничать.

Найдите форму заявления. Проще всего подать заявление в личном кабинете на сайте nalog.ru. Правда, ФНС так глубоко закопала заявление в новом дизайне, что без специальной подготовки найти его почти невозможно.

Вот секретный путь к заветному документу:

Заполните данные о своих расходах. В личном кабинете вас ждет простая и понятная форма для заполнения. Нужно указать, какие расходы вы хотите заявить для вычета, и прикрепить сканы подтверждающих документов. Если на имущественный вычет подавали документы в прошлом году, еще раз они не понадобятся — просто заполните адрес объекта и укажите сумму.

Данные о работодателе есть в справке 2-НДФЛ. Уведомление дают конкретному работодателю, поэтому это важно.

На имущественные и социальные вычеты заполняют разные формы заявлений.

Для отправки заявления нужна электронная подпись. Она формируется прямо на сайте налоговой. Это бесплатно, но не быстро. Без такой подписи вы не сможете открыть форму заявления. Если подпись была в старом личном кабинете, в новом дизайне ее придется формировать заново — наберитесь терпения.

Отправляйте заявление и ждите, когда будет готово уведомление.

Если нет личного кабинета, напишите заявление на бумаге. Приложите копии документов. Берите с собой оригиналы и несите лично в налоговую инспекцию. Можно отправить почтой.

Когда выдадут документ с подтверждением права на вычет?

Уведомление для работодателя делают примерно месяц. В старой версии личного кабинета не появлялось никаких сообщений о том, что оно готово, — приходилось звонить в налоговую и спрашивать. После звонка оказывалось, что документ давно ждет, когда его заберут.

Вы тоже не ждите, пока вам его доставят, а сами дергайте инспекторов. Когда пройдет месяц, вам будут обязаны выдать подтверждение для работодателя.

Что делать дальше?

Это уведомление нужно отнести в бухгалтерию. Там же напишите заявление с просьбой предоставить вычет. Больше ничего подтверждать не надо. Никаких справок, договоров на квартиру и деклараций от вас не нужно. Работодатель не будет проверять право на вычет: это сделала налоговая.

После того как оформите документы, просто ждите денег. Бухгалтерия сама посчитает, сколько вам положено, потому что это их обязанность. Но вы контролируйте: вся информация о предоставленных вычетах должна быть в расчетном листке.

Можно ли не брать уведомление, а подать декларацию в следующем году?

Да, можно. Вы сами выбираете, как забирать свой налог. Если не хотите, чтобы на работе знали, что вы купили квартиру, можете ничего не подавать им. В следующем году заполните декларацию и вернете налог себе на счет. Работодателю об этом сообщать не нужно.

Если есть право на социальный и имущественный вычет в одном году, как их выгоднее получать?

Напишите работодателю заявление, что сначала просите предоставить вам социальный вычет, а когда он закончится — имущественный. Так выгоднее, потому что остаток социального вычета не переносится на следующий год и просто сгорит. А имущественный вычет можно получать хоть десять лет.

Очередность вычетов вы выбираете сами. ФНС не против.

Можно ли в 2020 году получить уведомление о вычете по расходам за лечение, которые были в 2019 году?

Нет, если в 2019 году вы оплатили лечение, то возвращать будете тот налог, что платили именно в 2019 году. Если не успели сделать это через работодателя — теперь только по декларации. С 2019 года нельзя перенести социальный вычет на 2020 год.

Если в прошлом году уже брали уведомление, надо ли брать еще одно в 2019?

Да, обязательно. Каждый год — новое уведомление. Даже если получаете вычет по той же квартире, все равно нужно брать новое уведомление.

Если еще не сделали этого, поторопитесь. Пока вы бесплатно кредитуете государство. Оно это вряд ли оценит.