заявление на профессиональный вычет по договору гпх образец

Образцы заявлений на профессиональный налоговый вычет

Образец №1. В размере 20 % общей суммы доходов, полученных от предпринимательской деятельности

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 221 НК РФ предоставить профессиональный налоговый вычет за 200_ год в размере 20 процентов общей суммы доходов, полученных от предпринимательской деятельности, в связи с невозможностью документально подтвердить расходы, связанные с предпринимательской деятельностью.

Образец №2. В сумме фактически произведенных и документально подтвержденных расходов, непосредственно связанных с извлечением дохода.

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 221 НК РФ предоставить профессиональный налоговый вычет за 200_ год в сумме __________ руб.____ коп. фактически произведенных и документально подтвержденных расходов, непосредственно связанных с извлечением дохода.

К заявлению прилагаю следующие документы*:

— книгу доходов и расходов и хозяйственных операций индивидуального предпринимателя за 200_ год;

— первичные учетные документы;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Заявление на профессиональный налоговый вычет: образец

Физическому лицу срочно нужен образец заявления на профессиональный налоговый вычет. Чтобы уменьшить налоговый платеж по заключенному и исполненному гражданско-правовому договору, можно обратиться за вычетом. Подробности – в материале.

Только для резов

Всех людей в России можно условно разделить на резидентов и нерезидентов. Первые отличаются от вторых тем, что находятся на территории РФ не менее 183 дней за последние 12 полных месяцев. Налоговым резидентом нашей страны может быть, как гражданин, так и иностранец.

Налоговые резиденты, получающие доходы, которые облагаются по ставке 13 процентов, имеют право на получение налоговых вычетов, установленных действующим законодательством. Среди них – профессиональный налоговый вычет. Под ним подразумевается сумма, на которую физическое лицо – исполнитель может уменьшить налоговую базу по НДФЛ, сократив тем самым налог.

Что делать

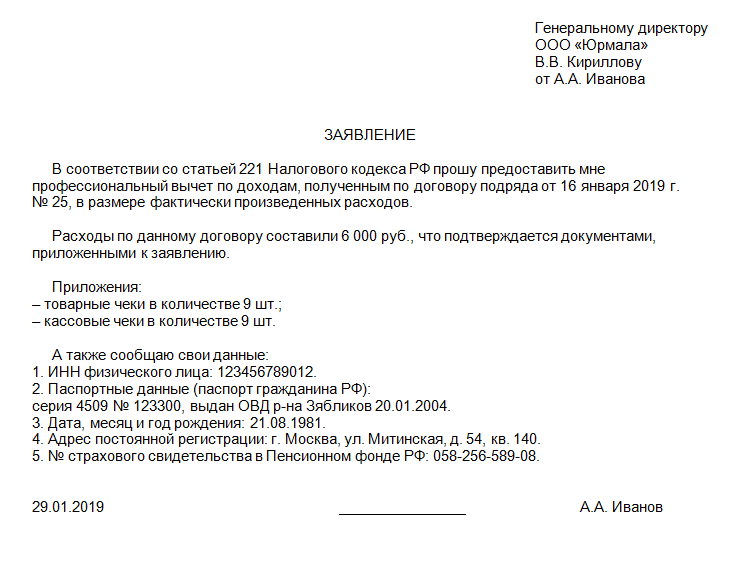

Для того, чтобы воспользоваться правом на вычет, человек должен обратиться с заявлением на профессиональный налоговый вычет по договору ГПХ. Образец понадобится именно для этого. Разумеется, никакой унифицированной формы такого документа законодательство не устанавливает. Поэтому заявление может быть произвольным (абз. 11 ст. 221 НК РФ). Если компания часто работает с физиками-исполнителями, то, скорее всего, у нее есть нужный шаблон.

Помимо заявления заказчику нужно предоставить документы, подтверждающие расходы, понесенные исполнителем при выполнении условий договора (п. 2, 3 ст. 221 НК РФ). Если документов нет, вычет невозможен.

Объясняется это тем, что получение профессионального вычета по фактически понесенным расходам – это единственная возможность уменьшения НДФЛ по ГПХ. норматив по расходам в отношении гражданско-правовых договоров не применяется (п. 2 ст. 221 НК РФ). Подтвердить факт затрат помогут любые документы, которые помогут выяснить вид расходов и факт их оплаты (например, кассовые и товарные чеки, платежки, накладные и т.д.)

Хотя, единого бланка заявления на профвычет нет, в нем имеет смысл указать:

Для читателей наши специалисты подготовили пример заявления на профессиональный налоговый вычет. Им можно воспользоваться как шаблоном, скачав готовую форму на сайте.

Налоги и взносы по договору ГПХ

Чтобы избежать риска переквалификации договора гражданского-правового характера в трудовой по итогам проверки, нужно правильно его составить. Также следует учитывать и особый порядок налогообложения в этом случае.

Какими налогами и страховыми взносами облагаются выплаты по гражданско-правовому договору?

НДФЛ с выплат по гражданско-правовым договорам

Вознаграждение по договору подряда — это доход физлица, который он получает от организации, поэтому он, согласно пп. 6 п. 1 ст. 208 НК РФ, облагается НДФЛ.

Если физлицо не является ИП, то налог с сумм выплачиваемого вознаграждения исчисляется, удерживается и перечисляется организацией (налоговым агентом), выплачивающей это вознаграждение. За невыполнение этого требования в налоговом законодательстве предусмотрена ответственность.

Если организация сотрудничает с ИП, то она не должна удерживать НДФЛ с суммы вознаграждения. В этом случае организация не признается налоговым агентом.

Если ИП работает на общей системе налогообложения, то на основании ст. 227 НК РФ он уплачивает НДФЛ самостоятельно.

ИП на УСН не уплачивает НДФЛ в отношении доходов, полученных от предпринимательской деятельности. Из п. 3 ст. 346.11 следует, что налоги, уплаченные в соответствии с этим спецрежимом, заменяют НДФЛ с доходов, полученных от предпринимательской деятельности.

Налоговые вычеты

Профессиональный налоговый вычет

Исполнители получающие доходы от выполнения работ или оказания услуг по договорам ГПХ, вправе воспользоваться профессиональным налоговым вычетом в сумме документально подтвержденных расходов. Такое право предусмотрено ст. 221 НК РФ.

То есть физлицо, с которым сотрудничает организация по договору ГПХ, может получить налоговый вычет, подтвердив свои расходы по этому договору. Так, например, можно оформить поездку для исполнения обязательств по договору ГПХ. Ведь в отличие от трудового договора в данном случае не допускается использование терминологии из Трудового кодекса. Следовательно, направить исполнителя в командировку в рамках договора ГПХ нельзя.

Стандартный налоговый вычет

Организация вправе предоставлять исполнителю по гражданско-правовому договору стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, если его доход облагается НДФЛ по ставке 13 % (п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Согласно п. 3 ст. 218 НК РФ, стандартные налоговые вычеты предоставляются налогоплательщику:

По сути, выбор налогоплательщика в данном случае будет оформлен его заявлением о предоставлении такого налогового вычета.

Имущественный налоговый вычет

Имущественный налоговый вычет в связи с приобретением жилья могут предоставлять исключительно работодатели. Его можно получать как по окончании налогового периода, так и в течение налогового периода через работодателя.

Ведите учет НДФЛ в веб‑сервисе, формируйте и сдавайте 6‑НДФЛ и 2‑НДФЛ через интернет

Страховые взносы в фонды

Согласно ст. 420 НК РФ, выплаты физлицам по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, облагаются страховыми взносами.

Страховые взносы на социальное страхование

Выплаты физлицам по любым договорам ГПХ не облагаются страховыми взносами на социальное страхование (ст. 422 НК РФ). То есть в данном случае социальное страхование исключается.

Страхование от несчастных случаев

И еще нам нужно исключить травматизм — страхование от несчастных случаев на производстве и профессиональных заболеваний. Здесь такая формулировка в законодательстве: объектом обложения страховыми взносами признаются выплаты в рамках гражданско-правовых договоров, предметом которых является выполнение работ или оказание услуг, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы (ст. 20 Федерального закона от 24.07.1998 № 125), то есть облагаются только если это прямо предусмотрено в договоре.

Пенсионные и медицинские страховые взносы

Для российских граждан страховые взносы исчисляются по следующим тарифам:

Таким образом, выплата по договору россиянам будет облагаться по ставке 27,1 %.

Взносы на травматизм

Учет в составе расходов по налогу на прибыль

В зависимости от статуса физлица расходы будут учтены на основании различных норм и в составе тех или иных видов расходов, предусмотренных гл. 25 НК РФ.

1. Исполнитель — гражданин, не являющийся ИП и не состоящий в штате организации

В этом случае подобные расходы квалифицируются как затраты организации на оплату труда (ст. 255 НК РФ). Они учитываются на основании п. 21 ст. 255 НК РФ.

2. Исполнитель — ИП, не состоящий в штате организации

Выплаты по гражданско-правовым договорам в пользу физлиц, имеющих статус ИП, с которыми у компании нет трудовых отношений, отражаются в составе прочих расходов, связанных с производством и реализацией. Основание — пп. 41 п.1 ст. 264 НК РФ.

3. Исполнитель — штатный работник

Минфин в своих разъяснениях (Письма Минфина РФ от 21.09.2012 № 03-03-06/1/495, от 19.08.2008 № 03-03-06/2/107, от 27.03.2008 № 03-03-06/3/7) предлагает эти расходы учитывать как прочие расходы, связанные с производством и реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ.

Расходы по гражданско-правовым договорам должны соответствовать общим критериям признания расходов, которые содержатся в п.1 ст. 252 НК РФ. Они должны быть документально подтверждены, экономически обоснованы и направлены на извлечение прибыли. В противном случае в ходе контрольных мероприятий налоговые органы попытаются эти расходы снять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.