заявление в межведомственную комиссию по 115 фз образец

Блокировка счета банком. Образец претензии

Банк заблокировал Вам доступ к системе дистанционного банковского обслуживания, ссылаясь на «сомнительный характер операций». Пишем претензию.

Представляю Вашему вниманию образец на примере претензии к ПАО СБЕРБАНК.

адрес: 117997, г. Москва,

улица Вавилова, дом 19

ООО «ААА» (далее – Общество) открыло в ПАО Сбербанк (далее – Банк) счет № … и с тех пор является добросовестным клиентом Банка. 12 ноября 2019 года Банк ограничил доступ ООО «ААА» к системе дистанционного банковского обслуживания «Сбербанк Бизнес Онлайн» и заблокировал Бизнес-карту.

В связи с вышеуказанным ограничением доступа ООО «ААА» направило в Банк пояснения, в которых указало, что на основании Лицензии № … Общество осуществляет …

Офис ООО «ААА» находится по адресу: …

Основная торгово-хозяйственная деятельность компании …

При закупке проводится контроль, осуществляющийся с помощью …

— аккумулирование товара, необходимого для формирования партии отгрузки путем самовывоза компанией-партнером или с помощью компании, оказывающей транспортные услуги.

Транспортные услуги для компании оказывает …

Основным партнером ООО «ААА» является ООО «…»

К вышеизложенным пояснениям Общество приложило полный комплект подтверждающих документов. Пояснения и документы были рассмотрены, о чем банк проинформировал ООО «ААА».

Однако несмотря на представленные пояснения и документы ссылаясь на «сомнительный характер операций» ПАО «СБЕРБАНК» не восстановило доступ ООО «ААА» к системе дистанционного банковского обслуживания.

Такие действия ПАО «СБЕРБАНК» нельзя признать законными.

В соответствии с пунктом 1 статьи 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету.

Согласно пункту 3 статьи 845 ГК РФ банк не вправе определять и контролировать направления использования денежных средств клиента, и устанавливать другие, не предусмотренные законом или договором банковского счета ограничения его права распоряжаться денежными средствами по своему усмотрению.

Банк несет ответственность за несвоевременное зачисление на счет поступивших клиенту денежных средств либо их необоснованное списание банком со счета, а также невыполнение указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета клиента (статья 856 ГК РФ).

Закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» № 115-ФЗ от 07.08.2001 направлен на защиту прав и законных интересов граждан, общества и государства путем создания правового механизма противодействия легализации (отмыванию) доходов, полученных преступным путем. Указанный закон регулирует отношения граждан Российской Федерации, иностранных граждан и лиц без гражданства, организаций, осуществляющих операции с денежными средствами или иным имуществом, а также государственных органов, осуществляющих контроль на территории Российской Федерации за проведением операций с денежными средствами или иным имуществом, в целях предупреждения, выявления и пресечения деяний, связанных с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма.

К мерам, направленным на противодействие легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма относятся организация и осуществление внутреннего контроля, обязательного контроля (ст. 6). К организациям, осуществляющим операции с денежными средствами или иным имуществом относятся кредитные организации. В качестве мер, которые в обязательном порядке применяются банками, по противодействию легализации (отмыванию) доходов полученных преступным путем и финансирования терроризма выделяют: запрос у клиента документов и информации, разъясняющие экономический смысл и подтверждающие законный характер операций по счетам (подпункт 1.1 пункта 1 статьи 7, пункт 14 статьи 7 Закона № 115-ФЗ); приостановление операций по счету клиента (пункт 11 статьи 7 Закона № 115- ФЗ); уведомление уполномоченных органов о проведении клиентом сомнительных операций (пункт 11 статьи 7.2 Закона № 115-ФЗ); разработка и применение правил внутреннего контроля, а также принятие иных мер по противодействию легализации (отмыванию) доходов полученных преступным путем и для финансирования терроризма (пункт 2 статьи 7 Закона № 115-ФЗ).

Однако Банком не представлено документальных подтверждений того, что Общество или какой-либо его контрагент включены в перечень лиц, в отношении которых имеются сведения об их причастности к экстремистской, террористической деятельности. Банком также не представлено документального подтверждения того, что банковские операции Общества преследовали цели по легализации денежных средств, полученных преступным путём, пошли на финансирование террористической деятельности или преследовали иную противоправную цель.

Общие основания отнесения операций к числу подозрительных установлены пунктом 2 статьи 7 Закона № 115-ФЗ, к ним относятся: запутанный или необычный характер сделки, не имеющей очевидного экономического смысла или очевидной законной цели; несоответствие сделки целям деятельности организации, установленным учредительными документами этой организации; выявление неоднократного совершения операций или сделок, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, предусмотренных Законом; иные обстоятельства, дающие основания полагать, что сделки осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Решение о квалификации операции в качестве подозрительной может быть принято лишь при наличии достаточных оснований, с учетом всестороннего анализа всей имеющейся у банка информации, представленных документов, с учетом пояснений клиента.

Некие «общие» подозрения относительно клиента не могут быть признаны надлежащим основанием для отказа банком в совершении конкретной операции.

Для целей квалификации операций в качестве сомнительных операций кредитные организации используют признаки, изложенные в Положении Центрального банка от 02.03.2012 № 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Положение ЦБ №375-П), положениями которого установлены, в том числе, механизм оценки риска клиента; факторы, влияющие на оценку риска клиента в категориях «риск по типу клиента и (или) бенефициарного владельца», «страновой риск», «риск, связанный с проведением клиентом определенного вида операций», а также факторы по отдельности или по совокупности, влияющие на принятие кредитной организацией решения об отказе в выполнении распоряжения клиента о совершении операции (п.п.4.3-4.6).

Доказательств выявления Банком какого-либо из указанных в Положении ЦБ № 375-П факторов, послуживших основанием для принятия им решения о блокировке доступа к системе дистанционного банковского обслуживания, Банком Обществу представлено не было.

Во исполнение запроса Банка вся истребованная информация и документы Обществом были представлены. Таким образом, Общество выполнило требования законодательства о предоставлении информации для идентификации и устранения подозрений в легализации денежных средств.

Пункт 11 ст. 7 Закона №115-ФЗ закрепляет, что организации, осуществляющие операции с денежными средствами или иным имуществом, вправе отказать в выполнении распоряжения клиента о совершении операции, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, иностранной структуры без образования юридического лица, по которой не представлены документы, необходимые для фиксирования информации в соответствии с положениями настоящею Федерального закона, а также в случае, если в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма у работников организации, осуществляющей операции с денежными средствами или иным имуществом, возникают подозрения, что операция совершается в целях (отмывания) доходов, полученных преступным путем, иди финансирования терроризма.

Также из нормы, закрепленной в пункте 11 статьи 7 Федерального закона № 115-ФЗ, следует, что организации, осуществляющие операции с денежными средствами, вправе отказать в выполнении распоряжения клиента о совершении отдельной операции, которая вызывает сомнения. Однако Банк не сообщил Обществу, какая именно операция и в связи с чем вызывает его сомнения.

Банк отказывает в проведении отдельных операций, вследствие чего затрудняет нормальную хозяйственную деятельность ООО «ААА».

Необходимо также обратить внимание на то, что Законом № 115-ФЗ не закреплены правомочия организаций, осуществляющих операции с денежными средствами, блокировать доступ к системе дистанционного банковского обслуживания расчетного счета клиента. Согласно п. 2 ст. 7 Закона N 115-ФЗ кредитная организация наделена правом запрашивать информацию, с целью ее документированного фиксирования в соответствии с положениями указанного закона, при наличии достаточных на то оснований.

Банком не обосновано применение к Обществу меры в виде ограничения распоряжения расчетным счетом с использованием системы дистанционного банковского обслуживания.

Принимая во внимание, что Общество предоставило пояснения и все обосновывающие документы, очевидно отсутствие оснований для блокировки доступа через систему дистанционного банковского обслуживания к распоряжению собственными денежными средствами, находящимися на счете в банке.

Позиция Общества подтверждается многочисленной судебной практикой: Решением Арбитражного суда Кировской области от 10 января 2020 года по делу № А28-9127/2019, Постановлением Девятого Арбитражного апелляционного суда от 25 декабря 2019 года № 09АП-72628/2019 по делу № А40-132299/19, Решением Арбитражного суда города Москвы от 02 декабря 2019 года по делу № А40-259472/19-55-1883 и многими другими.

ООО «ААА» обращает внимание Банка на то, что согласно требованиям пункта 10 статьи 7 Закона №115-ФЗ:

«Организации, осуществляющие операции с денежными средствами или иным имуществом, незамедлительно представляют информацию о приостановленных операциях в уполномоченный орган.

При неполучении в течение срока, на который была приостановлена операция, постановления уполномоченного органа о приостановлении соответствующей операции на дополнительный срок на основании части третьей статьи 8 настоящего Федерального закона организации, указанные в абзаце первом настоящего пункта, осуществляют операцию с денежными средствами или иным имуществом по распоряжению клиента, если в соответствии с законодательством Российской Федерации не принято иное решение, ограничивающее осуществление такой операции».

Следовательно, в случае неполучения постановления Росфинмониторинга о приостановлении соответствующей операции на дополнительный срок Банк восстанавливает обслуживание счетов.

В связи с вышеизложенным ООО «ААА» просит ПАО СБЕРБАНК:

— предоставить информацию о причинах принятия решения об ограничении доступа к системе дистанционного банковского обслуживания, сообщить информацию о том, какая из операций, проводимых Обществом, послужила основанием для ограничения доступа ООО «ААА» к системе дистанционного банковского обслуживания «Сбербанк Бизнес Онлайн» и блокировке Бизнес-карты;

— возобновить предоставление Обществу с ограниченной ответственностью «ААА» услуг по дистанционному банковскому обслуживанию «Сбербанк Бизнес Онлайн» путем электронного документооборота в отношении счета № …, разблокировать банковскую Бизнес-карту: дебетовая Mastercard к расчетному счету № …, держатель Иванов И.И.

Указание Банка России от 30 марта 2018 г. N 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации» (с изменениями и дополнениями)

Указание Банка России от 30 марта 2018 г. N 4760-У

«О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации»

С изменениями и дополнениями от:

состав межведомственной комиссии;

порядок принятия межведомственной комиссией решения по результатам рассмотрения заявления и документов и (или) сведений, представленных заявителем;

порядок сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации.

Председатель

Центрального банка

Российской Федерации

Директор Федеральной

службы по финансовому мониторингу

Зарегистрировано в Минюсте РФ 5 апреля 2018 г.

Регистрационный N 50658

Клиентам финансовых организаций дано право представлять документы, подтверждающие отсутствие оснований для отказа от проведения операций или от заключения договора банковского счета (вклада). Организация обязана их рассмотреть и сообщить о своем решении клиенту. В случае отрицательного решения клиент может обратиться в межведомственную комиссию при ЦБ РФ.

В связи с этим установлены требования к заявлению, определен порядок его рассмотрения межведомственной комиссией, принятия решения и сообщения о нем заявителю и финансовой организации.

Заявление можно направить в Банк России в бумажном виде по почте либо в электронном виде с использованием интернет-приемной ЦБ РФ.

Председателем межведомственной комиссии является заместитель Председателя Банка России, курирующий вопросы противодействия отмыванию преступных доходов или финансированию терроризма. В состав комиссии в качестве членов входят 2 представителя Росфинмониторинга, 4 представителя Банка России.

Работает комиссия в заочном и очном формате.

Сообщение о решении межведомственной комиссии направляется в адрес клиента и в адрес финансовой организации в течение 3 рабочих дней с даты его принятия.

Указание вступает в силу по истечении 10 дней после дня его официального опубликования.

Межведомственная комиссия в таком же порядке рассматривает обращения заявителей, получивших от финансовой организации отказ от проведения операции или от заключения договора банковского счета (вклада) до 30 марта 2018 г.

Указание Банка России от 30 марта 2018 г. N 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации»

Зарегистрировано в Минюсте РФ 5 апреля 2018 г.

Регистрационный N 50658

Настоящее Указание вступает в силу с 21 апреля 2018 г.

Текст Указания опубликован на сайте Банка России (http://www.cbr.ru) 10 апреля 2018 г., в «Вестнике Банка России» от 18 апреля 2018 г. N 33

В настоящий документ внесены изменения следующими документами:

Указание Банка России от 24 декабря 2019 г. N 5372-У

Изменения вступают в силу с 17 апреля 2020 г.

Как с 21 апреля по-новому жаловаться на банк, который не открывает или блокирует счет. И почему жалоба может навредить

Если ваша фирма или вы как физлицо или ИП попали в разряд сомнительных и вам грозит расторжение договора банковского обслуживания, ситуацию можно попытаться исправить, хотя придется предпринять усилия, чтобы доказать свою благонадежность.

Для этих случаев пригодится Указание ЦБ РФ от 30 марта 2018 г. № 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решений по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации».

Указание вступает в силу с 21 апреля 2018г.

Документ пригодится компаниям, ИП и физлицам, которым финансовая организация отказала в проведении операций с деньгами или иным имуществом. Речь не только о банках, но и о страховых компаниях, профучастниках рынка ценных бумаг, МФО. Также документом можно воспользоваться, если кредитная организация не отменила отказ заключить договор банковского счета (вклада).

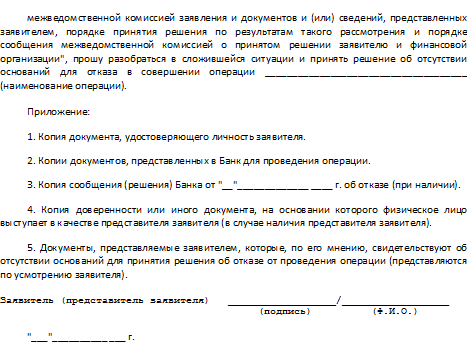

Заявление должно быть адресовано межведомственной комиссии и содержать сведения и документы согласно приложению 1 или приложению 2 к Указанию. К заявлению также могут быть приложены иные документы, имеющие значение для заявителя при рассмотрении межведомственной комиссией заявления.

Заявление должно быть направлено заявителем либо его представителем (с приложением документов, подтверждающих полномочия представителя) для рассмотрения межведомственной комиссией в Банк России на бумаге по почте или через «Интернет-приемную Банка России».

Банк России оставляет заявление без рассмотрения, если заявление не соответствует требованиям из Указания. Об этом сообщается заявителю. И он может, устранив причину, подать заявление снова.

Комиссия должна рассмотреть жалобу за 20 рабочих дней со дня обращения. Затем, не позднее трех рабочих дней со дня принятия решения, сообщить о нем заявителю.

Указание ЦБ РФ дает шанс предприятию (ИП) на исключение из «черного списка» и на продолжение нормальной работы. Но есть и большая ложка дегтя в этом стакане меда. Это приложения 1 и 2 к Указанию ЦБ РФ, где указаны сведения, включаемые в заявление при подаче в межведомственную комиссию.

Какие сведения нужно предоставить:

— штатная численность, количество единиц;

— размер фонда оплаты труда за последние шесть месяцев, тысяч рублей;

— информация о заявителе в открытых источниках информации в виде ссылок на них

— налоговые платежи за период с 1 января года, предшествующего году подачи заявления, по первое число месяца подачи заявления (при наличии).

Сведения об операциях за период с 1 января года, предшествующего году подачи заявления, по первое число месяца подачи заявления, в том числе:

— планируемые ежемесячные обороты при установлении договорных отношений, тысяч рублей (при наличии);

— кредитовый оборот, тысяч рублей, с указанием количества контрагентов (при наличии);

— дебетовый оборот, тысяч рублей, с указанием количества контрагентов (при наличии).

— информация о трех крупнейших контрагентах по зачислению денежных средств и списанию денежных средств с банковского счета заявителя (крупнейшие контрагенты определяются исходя из доли операций по зачислению на банковский счет заявителя денежных средств, поступивших от контрагентов, или по списанию денежных средств с банковского счета заявителя на банковские счета контрагентов) (при наличии).

Какие документы нужно предоставить:

— бухгалтерский баланс за последний истекший год (представляется по усмотрению заявителя);

— отчет о прибылях и убытках за последний истекший год (представляется по усмотрению заявителя);

— оборотно-сальдовые ведомости по балансовым счетам (в том числе их расшифровки) на дату подачи заявления за предшествующий годовой период и годовой период, предшествующий отказу (представляются по усмотрению заявителя);

— копии договоров с крупнейшими контрагентами (представляются по усмотрению заявителя);

— налоговые декларации (представляются по усмотрению заявителя);

— копии договоров аренды помещений для целей ведения заявителем своей хозяйственной деятельности (представляются по усмотрению заявителя).

Это далеко не полный перечень сведений и документов, необходимых при подаче заявления, условие «предоставляется по усмотрению заявителя» не стоит принимать серьезно, нужно просто предоставить.

Заявление в ЦБ РФ при блокировке по 115-ФЗ

Многие предприниматели и компании уже имели печальный опыт общения с банком, в котором у них был открыт расчетный счет, в связи с отказом в совершении операций на основании закона № 115-ФЗ. Очень часто решить вопросу путем представления запрошенных банком документов не удается. В итоге банк предлагает вывести деньги с расчетного счета, взимая при этом немалый «заградительный тариф» в размере до 20 % и более. Что делать в такой ситуации?

Подача заявления в межведомственную комиссию Банка России

Если переговоры с сотрудниками банка ни к чему не привели, то одним из способов реагирования является обращение в межведомственную комиссию Банка России. Такое обращение можно подать по форме заявления, утвержденной Указаниями ЦБ РФ от 30.03.2018 N 4760-У.

Обращение в суд

В такой ситуации решить вопрос с банком можно и через суд. Так, в одном из дел, которое дошло до ВС РФ, компания взыскал с банка неосновательное обогащение в размере «заградительного тарифа» банка на вывод средств, заблокированных на счете на основании закона № 115-ФЗ. Суд посчитал такой «заградительный тариф» незаконным.

Иные способы выхода из ситуации

В нижеприведенном видео приведены и другие способы решения вопроса.

Заявление в межведомственную комиссию по 115 фз образец

Как реабилитировать бизнес при отказах банка по 115-ФЗ

Из-за 115-ФЗ бизнес может попасть в список «отказников», который собирает Росфинмониторинг. В этом случае кажется — всё, дорога в предпринимательскую деятельность закрыта. Но вернуть деловую репутацию можно. Расскажем, каким правилам надо следовать, чтобы реабилитировать бизнес и вернуться на рынок.

Что такое реабилитация

Бизнес может обжаловать отказ банка в проведении операции или заключении договора банковского обслуживания. В банковской терминологии реабилитироваться — значит устранить основания, по которым банк отказывает клиенту.

В чем суть закона о реабилитации

Механизм реабилитации работает только по факту отказа в проведении операции или в открытии расчётного счета. Причина — нарушение требований 115-ФЗ.

Не получится рассмотреть любые спорные ситуации. Тут важен сам факт отказа в проведении операции или заключении договора банковского счёта: если вы хотели провести операцию, а банк операцию приостановил, отправил на проверку и затем отказался её проводить.

Остановимся на самом механизме реабилитации и кратко расскажем, что делать, если вы оказались в списках «отказников».

Если вы не согласны с принятым решением об отказе:

Направьте в банк заявку о проведении реабилитации на электронную почту otkaz115fz@sberbank.ru. Обязательно прикрепите поясняющее операцию письмо и подтверждающие документы — без них трудно доказать свою правоту.

В течение 7 рабочих дней с даты предоставления документов банк объявит, можно ли пересмотреть решение об отказе. Если он примет решение не в вашу пользу, вы имеете право обратиться в межведомственную комиссию при Центральном Банке для пересмотра решения.

Как подать заявление в межведомственную комиссию при ЦБ

Зайдите на сайт Банка России, раздел «Интернет-приемная Банка России».

Выберите тематику, например, «отказ в открытии счета» или «другое» и заполните все указанные поля по шаблону. Вложите подтверждающие документы и уведомление об отказе, полученное от банка.

Межведомственная комиссия рассмотрит ваше заявление и решит: нет ли оснований для отказа в проведении операции / заключении договора банковского счета или же банк всё сделал правильно и нет причин для пересмотра его решения. Комиссия сообщит о своём заключении вам и банку — любую резолюцию банк обязан исполнить. Если комиссия примет решение в вашу пользу, нужно повторно обратиться в банк для проведения операции или открытия счета.

Заявление на реабилитацию можно отправить и в бумажном виде по почте.

Чтобы банк доверял вам, помните о нюансах ведения хозяйственной деятельности бизнеса. Рекомендуем не экономить на услугах бухгалтера, который будет следить за совершёнными операциями по счёту и предвидеть риски по 115-ФЗ. Сохраняйте все документы — это позволит защитить свои интересы и вовремя ответить на запрос из банка.

Проверить свой бизнес на соответствие нормам 115-ФЗ поможет сервис «Риск блокировки», а проконсультироваться по результатам мониторинга операций за последние 12 месяцев — «Комплаенс-помощник».

Почитайте ещё на тему приостановления дистанционного банковского обслуживания.