заявление в налоговую о прекращении деятельности адвоката образец заполнения

Подготовлена форма заявления для освобождения от уплаты взносов на ОПС адвокатами-пенсионерами

|

| IgorVetushko / Depositphotos.com |

С 10 января 2021 года из числа страхователей и застрахованных лиц исключены адвокаты, являющиеся получателями пенсии за выслугу лет или пенсии по инвалидности и не вступившие добровольно в правоотношения по ОПС (Федеральный закон от 30 декабря 2020 г. № 502-ФЗ, ст. 6, ст. 7 Федерального закона от 15 декабря 2001 г. № 167-ФЗ). В связи с этим, как поясняет налоговая служба, адвокаты, получающие пенсии за выслугу лет или по инвалидности, не являются плательщиками страховых взносов на ОПС, а обязанность по уплате страховых взносов на ОПС прекращается у них с 11 января 2021 года (письмо ФНС России от 2 февраля 2021 г. № БС-4-11/1183@).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Вместе с заявлением подается и копия пенсионного удостоверения. Если в пенсионном удостоверении не указанно, что пенсия за выслугу лет или по инвалидности назначена в соответствии с Законом РФ от 12 февраля 1993 г. № 4468-I, то дополнительно представляется справка из федерального ведомства, осуществляющего его пенсионное обеспечение, о подтверждении факта получения такой пенсии.

Как заполнить форму Р26001 на закрытие ИП в 2021 году

Форма Р26001

Официально форма Р26001 (КНД 1112512) называется «заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя».

Вместе с заявлением Р26001 принято большое количество других форм, например: для внесения изменений в сведения об ИП (Р24001), о государственной регистрации деятельности ИП (Р21001). Все эти бланки утверждены приказом ФНС России от 31.08.2020 № ЕД-7-14/617@ и с 25.11.2020 заменили старые.

ВАЖНО! Заявление Р26001 обязательно к заполнению для тех, кто прекращает предпринимательскую деятельность как ИП, независимо от причины.

Помимо самой формы Р26001 существуют и Правила ее заполнения, которые утверждены тем же приказом (раздел XII).

В «КонсультантПлюс» есть готовые решения, в том числе руководство «Всё об индивидуальном предпринимателе». Если у вас еще нет доступа, оформите пробный доступ бесплатно на временной основе. Вы также можете получить актуальный прайс-лист К+.

Ниже мы максимально подробно и просто расскажем о том, как не допустить ошибок при заполнении заявления и прекратить деятельность ИП без проблем.

Какая информация содержится в заявлении Р26001

Форма небольшая, заполнить ее можно без привлечения юриста. Заполняются следующие поля:

Что нужно знать о заполнении заявления на закрытие ИП в первую очередь

Заявление можно заполнять как на компьютере, так и вручную. Если заполняете на компьютере, выберите шрифт 18-го размера, Courier New, черный. Если решили заполнять ручкой, используйте черную, синюю или фиолетовую пасту. Во всех случаях буквы заглавные, печатные, проставляются в специальные знакоместа.

По сути, это обычные прямоугольники. Данные вносятся слева направо, с крайнего знакоместа.

Если слово не помещается в одну строку, нужно вмещать в нее столько знаков, сколько получается, и переносить на новую. При этом знак переноса ставить не требуется. Остальные символы вносятся в следующую строку, начиная с крайнего левого прямоугольника.

Если в поле указывается несколько слов, между ними нужно оставлять одно знакоместо. Это не касается слов, которые должны быть написаны слитно, хотя и состоят из нескольких.

Важно! Описки и исправления не допускаются. Если есть помарки, нужно всё перезаполнить.

Это всё общие требования, которые следует знать, чтобы успешно заполнить документ.

Специальные требования к заполнению формы Р26001

Обратим внимание на содержание полей:

Что еще нужно знать при закрытии ИП

Для закрытия ИП вам не понадобится много времени и сил. Достаточно подготовить заявление, уплатить пошлину в размере 160 рублей (если не подаете документы в электронной форме через сайт ФНС, портал «Госуслуги» либо нотариуса). Квитанцию об уплате пошлины можно сформировать на сайте ФНС.

Подать документы можно по-разному:

Срок регистрации — до 5 дней, но как правило, быстрее.

После того как процедура закончена, вам выдадут лист записи ЕГРИП по форме Р60009. Его могут направить как в электронной форме, так и по почте, если вы поставили цифру «1» в специальном поле в заявлении.

Итоги

Таким образом, новая форма заявления изменилась несущественно. Вы можете скачать бланк в разделе «Документы и бланки» в начале статьи и заполнить его, воспользовавшись информацией из статьи.

Заявление о закрытии ИП по форме Р26001

Без заявления о закрытии ИП по форме Р26001 невозможно получить листок записи ЕГРИП в налоговом органе о прекращении деятельности лица в качестве ИП. Также оно необходимо для получения уведомления о снятии с учета индивидуального предпринимателя. Только пройдя процедуру получения этих документов, можно закрыть ИП и сняться с учета ИФНС.

Что нужно сделать перед написанием заявления

Перед заполнением документа нужно оплатить госпошлину за закрытие. Она составляет 160 рублей.

Если на ИП работают сотрудники, то необходимо уведомить их о закрытии минимум за две недели. Желательно в письменном виде. Иначе это будет нарушением трудового законодательства.

Также нужно определиться со способом подачи заявления. Подать его в местный орган ИФНС можно в бумажном виде, по почте или в электронном виде. Но сделать это через портал Государственных услуг в настоящее время нельзя. У налогового органа есть свой сайт и соответствующий раздел в нем. Заявление о закрытии ИП там подать можно, но для этого нужно иметь собственную ЭЦП. Если электронной печати нет, то придется действовать по старинке, в бумажном варианте.

Требования к заполнению

Бланк будет знаком тем, кто подавал заявление на открытие ИП. Требования к заполнению:

Автомат не понимает и не принимает исправлений, неразборчивых письменных букв.

Если принято решение заполнить графы в ворде на компьютере, то размер шрифта должен быть 18, а название его Courier New.

Составные части заявления

С 2013 года существует упрощенная его форма. Она включает в себя следующие графы для заполнения:

Если заявитель не передает документ лично, а предпочитает отсылать его по почте, то в бумаге отведено место для отметок нотариуса. Выполнить функции подтверждения документа также может любое уполномоченное лицо, имеющее право на заверение нотариального действия.

Важный момент! Ставить свою подпись нужно только в присутствии налогового инспектора. Если заявление будет отправлено по почте (и личное присутствие невозможно), то при постановке подписи должен присутствовать нотариус.

Для надежности указывается ИНН того, кто является гарантом подлинности заявителя. Последний пункт нужен для страховки при судебной практике по вопросам незаконного закрытия ИП. Вся нижняя четверть заявления оставлена под служебные отметки налоговых служб. Ее заполнять нет необходимости.

Какие документы понадобятся для подачи

Еще один важный момент – свежая (не позднее пяти рабочих ней с даты подачи заявления) выписка из ЕГРИП. Без нее заявление о закрытии ИП не могут принять в налоговом органе.

Стоимость получения выписки у нас в стране колеблется от 200 до 500 руб.

Где подавать

Когда место дислокации не меняется, то все ясно. Подача заявления вместе с сопутствующими документами осуществляется в тот налоговый орган, к которому относится ИП. Но если индивидуальный предприниматель имеет постоянную регистрацию в одном месте, а ведет его в другом, то ему все равно следует подавать заявку о закрытии только в то отделение, где он прописан. Таков закон.

Если есть долги в ПФР

Раньше, до 2013 года, для закрытия требовалось предоставить справку из ПФР о том, что у открытого ИП перед ним нет долгов. Сейчас ситуация другая. С долгами тоже можно закрыться, но они от этого никуда не денутся. Просто у частного лица-заявителя будет долг перед ПФР. Таким образом, справку об отсутствии задолженности вместе с бумагой можно не предоставлять.

Налоговый орган, в который была подана заявка, самостоятельно сделает запрос в пенсионный фонд. При любом ответе они выполнят закрытие (если со всеми остальными параметрами все в порядке), только при этом уведомят ПФР об этом факте.

Важные нюансы

К заявлению должна быть прикреплена (на скрепку или скобу степлера) квитанция об оплате госпошлины (160 руб.). Если закрытие ИП производится лично, а подпись на заполненном бланке ставится в присутствии налогового инспектора, то можно не пользоваться услугами нотариуса.

Срок обработки заявления составляет не более пяти рабочих дней с момента обращения. О состоянии конкретного заявления можно узнать онлайн, через сайт федеральной налоговой службы. Обязательно наличие действующей налоговой декларации. Подать ее необходимо, даже если она нулевая. Но юридическая тонкость этого момента в том, что это можно сделать как до подачи заявления о закрытии ИП, так и после.

Как закрыть ИП

Пошаговая инструкция

Этот материал обновлен 21.07.2021

Даже если ИП ничего не зарабатывает, он должен платить обязательные взносы.

Зарегистрироваться снова можно в любое время. Раньше после повторной регистрации нельзя было уйти на налоговые каникулы, а с 2018 года — можно.

Как закрыть ИП: пошаговая инструкция

Могут ли отказать в закрытии ИП

ФНС имеет право отказать в закрытии ИП, но тогда она обязана выдать документ, в котором изложена причина отказа. Я и мои знакомые бухгалтеры с таким ни разу не сталкивались, но я слышала, что чаще всего отказы связаны с неправильно заполненным заявлением.

Если заморочиться, то можно найти примеры — Постановление ФАС Волго-Вятского округа от 12.03.2007 № А38-2471-4/278-2006. ФНС отказалась закрывать ИП, потому что за предпринимателем был долг по ЕНВД — 448 рублей 55 копеек — и налоговая посчитала, что сначала предпринимателю нужно пройти процедуру банкротства.

Суд с этим не согласился, ИП все-таки закрыли.

Чтобы закрыть ИП с работниками, нужно уволить всех — в том числе нетрудоспособных, отпускников, несовершеннолетних и беременных сотрудниц.

Сотрудников нужно предупредить об увольнении заранее. Обычно это делают за две недели, если иной срок не прописан в трудовом договоре. Уведомление составляют в произвольной форме и выдают работникам под подпись.

За две недели до увольнения работников нужно уведомить службу занятости. На сайте центра занятости в разделе «Документы для работодателя» есть форма уведомления. Заявления нужно отправить в службу занятости по месту жительства ИП.

Форма уведомления об увольненииDOC, 47 КБ

Чтобы оформить увольнение, нужно составить приказ об увольнении и записку-расчет. Сотруднику нужно будет выдать на руки трудовую книжку, если вели ее в бумажном виде и хранили у себя, или выписку со сведениями о трудовой деятельности, если работник отказался от бумажной трудовой книжки, справку о заработке для расчета пособий за текущий и два предыдущих года и справку 2-НДФЛ за текущий год. В трудовой книжке нужно написать, что увольняют сотрудника на основании п. 1 ч. 1 ст. 81 ТК РФ. Если вели электронную трудовую книжку, в ней нужно оставить аналогичную запись. Подробнее мы писали об увольнениях в статье «Как правильно оформить сотрудника в штат, а потом уволить его».

Предпринимателю по уволенным сотрудникам нужно сдать отчетность:

В течение 15 календарных дней со дня подачи расчета нужно уплатить страховые взносы, которые насчитали в расчете по страховым взносам и отчете 4-ФСС.

Если хотите закрыть ИП без работников, начинайте со сбора документов, потом уже все остальное.

Для этого нужно подать заявление в налоговую и приложить отчет о закрытии фискального накопителя. Заявление можно подать лично в налоговой или на сайте ФНС.

Контрольно-кассовая техника снимется с учета в течение 10 рабочих дней с даты подачи заявления в бумажном или электронном виде. После этого формируется карточка о снятии ККТ с регистрационного учета. В электронном виде такая карточка формируется за пару часов.

Чтобы закрыть ИП, нужно отдать в ИФНС пакет документов:

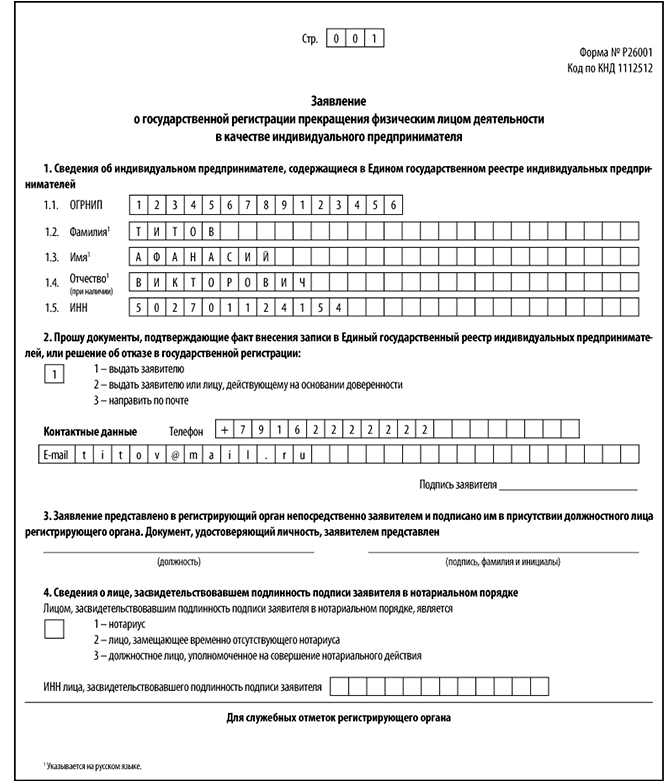

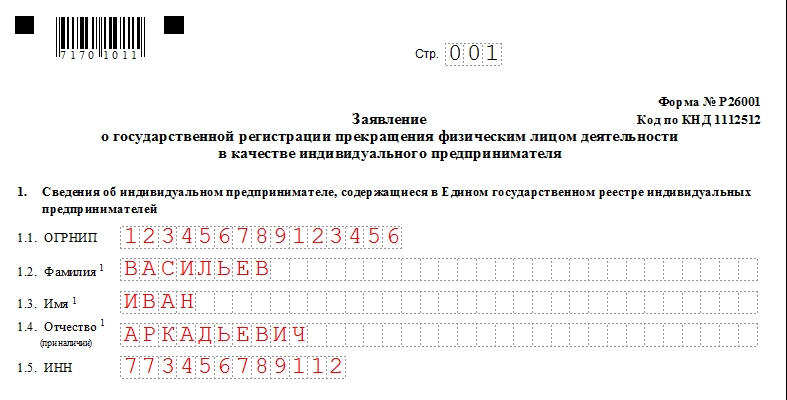

Подать документы на закрытие ИП нужно в ту налоговую, где вы регистрировались. Заявление по форме № Р26001 заполняем либо на компьютере, либо вручную печатными буквами черной ручкой.

Скачать заявление на закрытие ИПPDF, 29 КБ

Бланк заявления на закрытие ИП

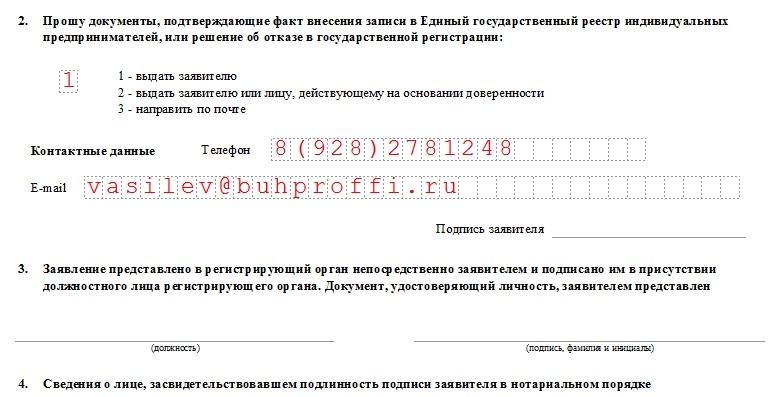

Раздел 2. Подписывать в налоговой или МФЦ в присутствии сотрудника, который принимает заявление.

Раздел 3. Заполнять не нужно.

Раздел 4. Заполняется только в случае, если подаете заявление не лично, а через представителя по нотариальной доверенности или почтовым отправлением. При отправке почтой подпись на заявлении тоже необходимо заверить у нотариуса.

Госпошлину за ликвидацию ИП можно оплатить либо прямо на сайте налоговой, либо заполнить там же квитанцию, а оплатить в отделении банка.

стоит закрыть ИП в 2021 году

Еще на сайте налоговой написано, что нужна справка из пенсионного фонда о том, что вы предоставили все сведения по взносам. Но тут же написано, что эта справка не обязательна — налоговая умеет делать внутренний запрос в ПФР. Я эту справку ни разу не прикладывала.

Документы можно сдать одним из пяти способов:

должен платить ИП в качестве обязательных взносов в 2021 году

При отправке по почте таким подтверждением считаются кассовый чек и опись вложения, подписанная сотрудником почты. Датой подачи заявления считается день, когда налоговая получит письмо.

Срок закрытия ИП в 2021 году — 5 рабочих дней с момента получения документов налоговой. После этого она выдает уведомление о снятии с учета и лист записи ЕГРИП. Если подавали документы через МФЦ, то срок увеличивается до 11 дней.

Тут все просто. Чтобы закрыть счет, нужно заполнить заявление, форму для него дадут в банке. Банк все сделает сам.

Фиксированные взносы платят все ИП. В 2021 году срок уплаты — в течение 15 календарных дней с даты внесения записи о закрытии ИП в ЕГРИП. Если вы закрываетесь в середине года, то сумму взносов нужно рассчитывать пропорционально отработанным месяцам и дням. Их платят отдельно за обязательное пенсионное и медицинское страхование.

Допустим, ИП закрылся 27 июня 2021 года. Получается, что в 2021 году ИП проработал 5 полных календарных месяцев и 27 календарных дней. Тогда взносы нужно считать так:

Сумма налога и срок подачи декларации зависят от системы налогообложения, на которой вы работали.

ИП на УСН должен подать декларацию не позднее 25 числа месяца, который следует за месяцем закрытия ИП. Она заполняется так же, как ежегодная, но с одним отличием: на титульном листе в поле «Код налогового периода» ставьте 50.

ИП на ОСН подают 3-НДФЛ и декларацию по НДС. Дедлайн декларации 3-НДФЛ — 5 дней после внесения записи в ЕГРИП, налог нужно уплатить в течение 15 дней. Декларация по НДС подается не позже 25 числа месяца, следующего за кварталом, в котором ИП закрылся. Налог нужно уплатить либо сразу, либо разделить на три части и платить в течение квартала ежемесячно до 25 числа.

Пусть ИП из примера выше работал на ОСН. Он закрылся как раз в конце второго квартала и декларацию по НДС подаст не позже 25 июля.

ИП на ЕНВД должен подать декларацию не позднее 20 числа первого месяца, который следует за месяцем закрытия ИП. Уплатить налог — не позднее 25 числа того же месяца.

Если ИП из примера работал на ЕНВД, то он должен был сдать декларацию не позднее 20 июля 2018 года, а уплатить налог — до 25 июля.

ИП на ПСН имеет право пересчитать стоимость патента пропорционально отработанному времени. Переплату можно зачесть в другие налоги или вернуть. Подать заявление на перерасчет нужно до того, как патент закончится.

Если просрочить отчеты и налоги

Если вы закроете ИП и останетесь должны государству или своим кредиторам, долги вам не простят — сумма долга перейдет на вас как на физическое лицо.

Погасить долги можно добровольно. Еще их могут взыскать через суд, через процедуру банкротства. В течение пяти лет после суда вы не сможете заниматься бизнесом, а еще и выезд из страны могут закрыть.

Документы по работе ИП — книги учета доходов и расходов, налоговые документы — нужно хранить еще 4 года, даже если ИП уже закрылось.

Квитанции и платежки по страховым взносам хранятся в течение 6 лет. Документы по сотрудникам — в течение 50 лет.

Частые вопросы по ликвидации ИП

Как оплатить страховые взносы? Можно через сервис на сайте ФНС:

Как узнать, закрыт ли ИП? Статус ИП можно уточнить на сайте ФНС в разделе «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств».

Во вкладке «Индивидуальный предприниматель/КФХ» нужно ввести либо ФИО и регион, либо ОГРНИП или ИНН. Данные обновляются ежедневно.

Как закрыть ИП в другом городе? Документы нужно подать в ту же налоговую, куда их подавали:

Как закрыть ИП, если не велась деятельность? Чтобы закрыть ИП, который не работал, нужно:

Можно ли закрыть ИП по доверенности? ИП можно закрыть по нотариально заверенной доверенности. А также нужно заверить у нотариуса подпись на заявлении по форме № Р26001. В случае подачи заявления по доверенности в форме заполняется раздел №4:

Может ли налоговая ликвидировать ИП? Налоговая или суд могут принудительно ликвидировать ИП и исключить его из ЕГРИП. Причины бывают разные, вот основные из них:

Если ИП снят с учета, как взыскать долг? Если ИП прекратил работать, ему не простят долги, а будут взыскивать как с обычного физического лица: через суд или процедуру банкротства. Банкротства добиваются тоже через суд, если должник не платит в течение 3 месяцев.

Результатом такого суда может стать мировое соглашение, реструктуризация долга или продажа имущества.

Ликвидация юрлица и прекращение деятельности ИП: пошаговые схемы с образцами заявлений

Ликвидация бизнеса вне зависимости от ее причин и юридической формы организации или физического лица-предпринимателя предполагает прекращение предпринимательской, финансовой и хозяйственной деятельности, а также прекращение действия прав и обязанностей без правопреемства.

Процесс ликвидации бизнеса может быть реализован:

1) добровольно в соответствии с Гражданским кодексом РФ и Федеральным законом от 08.08.2001 № 129-ФЗ (в ред. от 28.12.2016) «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Федеральный закон № 129-ФЗ);

2) по решению суда в случае банкротства (несостоятельности) или нарушения законодательства в соответствии с Гражданским кодексом РФ, Федеральным законом от 26.10.2002 № 127-ФЗ (в ред. от 03.07.2016) «О несостоятельности (банкротстве)» (далее — Федеральный закон № 127-ФЗ и Федеральным законом № 129-ФЗ.

Причин для ликвидации бизнеса много — от убыточности предприятия до невозможности исполнять обязанности по выплате задолженностей кредиторам, контрагентам и пр.

Процедуру банкротства часто используют в качестве причины ликвидации, чтобы не прибегать к добровольной ликвидации. Так предприятия добиваются законного снятия долгов.

Преднамеренное банкротство влечет за собой уголовную ответственность (ст. 196 Уголовного кодекса РФ).

Прекращение деятельности индивидуального предпринимателя

Порядок государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя представлен в ст. 22.3 Федерального закона от 08.08.2001 № 129-ФЗ.

Причины прекращения деятельности индивидуальными предпринимателями:

Законодательством Российской Федерации для ликвидации индивидуального предпринимателя предусмотрена упрощенная система по сравнению с ликвидацией бизнеса для юридических лиц.

Инструкция по прекращению деятельности в качестве индивидуального предпринимателя

1. Погашаем задолженность перед контрагентами и по обязательным выплатам в бюджет (Федеральная налоговая служба (ФНС), Пенсионный фонд РФ (ПФР), Фонд обязательного медицинского страхования (ФОМС) и Фонд социального страхования (ФСС)).

Из Пенсионного фонда можно взять документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда. На сайте ФНС разъяснено, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде в рамках межведомственного обмена.

2. Увольняем сотрудников (при их наличии). Если у индивидуального предпринимателя работают наемные сотрудники, с ними необходимо расторгнуть трудовые договоры, выплатить заработную плату, компенсации, перечислить платежи в бюджет (ПФР, ФОМС и ФСС).

3. Направляем в налоговую заявление по форме Р26001 о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (Приказ ФНС России от 25.01.2012 № ММВ-7-6/25@ (в ред. от 25.05.2016) «Об утверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» (далее — Приказ ФНС)).

Заявление необходимо заполнить лично в налоговом органе либо на сайте ФНС. В приложении 20 к Приказу ФНС указаны основные требования к оформлению заявления.

Раздел 3 заявления заполняется должностным лицом регистрирующего органа, принявшим заявление.

Пример заполнения заявления по форме Р26001

4. Оплачиваем госпошлину и передаем квитанцию об оплате в налоговую. Сформировать квитанцию на уплату госпошлины можно с помощью сервиса «Уплата госпошлины» на сайте ФНС, указав данные плательщика: ИНН (обязательно к заполнению для безналичной электронной оплаты), ФИО и адрес места жительства.

5. Получаем свидетельство о государственной регистрации прекращения деятельности физическим лицом в качестве индивидуального предпринимателя и выписку из ЕГРИП (обычно это пять рабочих дней с момента подачи заявления и оплаченной квитанции в налоговую).

Мы рассмотрели процедуру самостоятельной добровольной ликвидации. Также можно воспользоваться услугами юридических фирм.

Ликвидация юридического лица

Порядок государственной регистрации ликвидации юридического лица или исключения недействующего юридического лица из единого государственного реестра юридических лиц определен в ст. 22 Федерального закона № 129-ФЗ.

Государственная регистрация ликвидации юридического лица осуществляется регистрирующим органом по месту нахождения ликвидируемого юридического лица.

Инструкция по ликвидации юридического лица

1. На общем собрании принимаем решение о ликвидации и создаем ликвидационную комиссию (или назначаем ликвидатора). К ликвидационной комиссии переходят полномочия по управлению делами юридического лица. Она от имени ликвидируемого юридического лица выступает в суде, обязана действовать добросовестно и разумно в интересах ликвидируемого юридического лица, а также его кредиторов.

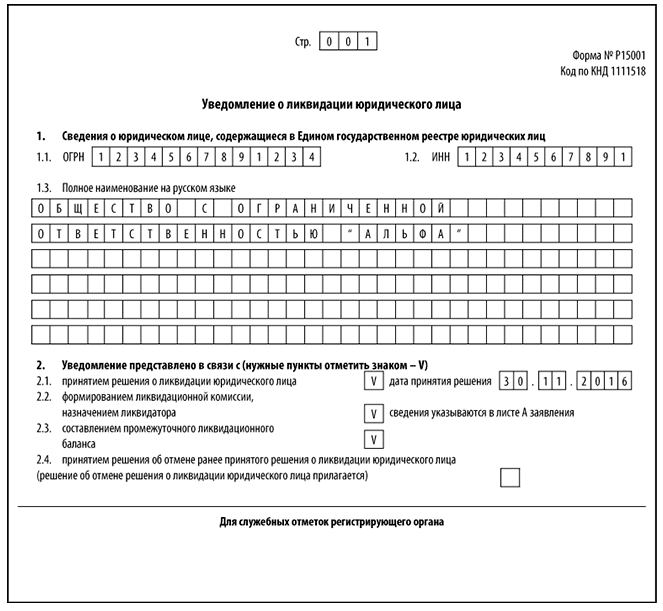

2. Подаем в налоговую решение о ликвидации и уведомление о ликвидации юридического лица по форме Р15001 в течение трех рабочих дней после принятия решения о ликвидации.

Приложения к уведомлению по форме Р15001:

Пример заполнения уведомления о ликвидации юридического лица по форме Р15001

3. Ликвидационная комиссия обязана опубликовать в журнале «Вестник государственной регистрации» сообщение о ликвидации, а также о порядке и сроке заявления требований кредиторами.

4. Рассчитываем задолженность перед контрагентами, кредиторами и по обязательным выплатам в бюджет (ФНС, ПФР, ФОМС и ФСС).

Из Пенсионного фонда необходимо взять документ, подтверждающий представление сведений в территориальный орган ПФР. На сайте ФНС разъяснено, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган ПФР направит налоговому органу в электронном виде в рамках межведомственного обмена.

Обратите внимание!

Если ликвидационная комиссия установит, что имущества юридического лица недостаточно для удовлетворения всех требований кредиторов, дальнейшая ликвидация юридического лица может осуществляться только в порядке, установленном законодательством о несостоятельности (банкротстве).

5. Увольняем сотрудников (при их наличии): расторгаем трудовые договоры, выплачиваем заработную плату, компенсации, вносим платежи в бюджет (ПФР, ФОМС и ФСС), закрываем расчетный счет, уничтожаем печати и пр.

6. Ликвидационная комиссия предоставляет в налоговую:

От момента публикации в СМИ до составления ликвидационного баланса проходит не менее двух месяцев, за это время зачастую проводят налоговую выездную проверку.

К заявлению по форме Р16001 прилагается лист А с полной информацией о заявителе.

Пример заполнения заявления о ликвидации юридического лица по форме Р16001

7. Получаем документы о государственной регистрации ликвидации юридического лица (на шестой рабочий день с даты подачи документов в налоговую) или отказ в ликвидации с пояснением причины отказа.

Ликвидация юридического лица считается завершенной, а юридическое лицо — прекратившим свою деятельность после внесения об этом записи в ЕГРЮЛ.

Ликвидация в процедуре банкротства

В соответствии с Федеральным законом № 127-ФЗ несостоятельность (банкротство) — это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Основной признак банкротства — неспособность предприятия выполнить требования кредиторов в течение трех месяцев со дня наступления сроков платежей, которые в совокупности составляют не менее чем 300 тыс. руб.

По истечении трех месяцев кредиторы имеют право обратиться в арбитражный суд для признания предприятия-должника банкротом.

Предпосылки наступления банкротства могут быть внутренними и внешними.

Внутренние факторы — это ошибки руководства или персонала:

Внешние факторы возникают вне предприятия и обычно находятся вне сферы его влияния:

На основании заявления в арбитражный суд о признании должника банкротом (может подать и сам должник) проводятся процедуры банкротства:

1. Наблюдение.

Основные задачи — сохранить имущество и проанализировать финансовое состояние должника.

Эту процедуру проводит арбитражный управляющий.

Работа арбитражного управляющего не заменяет работу руководства предприятия — оно продолжает руководить финансово-хозяйственной деятельностью, но уже под контролем временного управляющего, согласовывая с ним все сделки.

Основная задача временного управляющего — поиск источников для восстановления платежеспособности должника.

На основании отчета временного управляющего о проделанной работе арбитражный суд может вынести заключение о признании должника банкротом с дальнейшей процедурой ликвидации или перейти к другим процедурам, которые могут позволить восстановить платежеспособность должника.

2. Финансовое оздоровление.

Цель — восстановить платежеспособность и погасить задолженность в соответствии с утвержденным графиком. Эту процедуру называют еще реабилитационной, так как она способствует сохранению должника.

На данном этапе важно определить источники финансирования и сроки, в течение которых предполагается восстановить платежеспособность.

По итогам финансового оздоровления арбитражный суд принимает решение:

3. Процедура внешнего управления (реабилитационная процедура, направленная на восстановление платежеспособности).

Платежеспособность будет считаться восстановленной при отсутствии у должника денежных обязательств и обязательных платежей, неисполненных более чем три месяца.

Задача внешнего управления — найти возможность рассчитаться или реструктурировать обязательства, исполнение которых уже просрочено.

В рамках внешнего управления арбитражным судом назначается внешний управляющий, полномочия руководителя предприятия-должника прекращаются, управление предприятием переходит в руки временного управляющего.

Если процедура не принесла положительного результата, выносится ходатайство о признании должника банкротом и об открытии конкурсного производства.

4. Конкурсное производство.

Применяется к должнику, признанному банкротом, ее конечный результат — ликвидация предприятия-должника.

Ликвидация происходит путем консолидации имущества должника (конкурсной массы) и последующего распределения между кредиторами денежных средств, вырученных от его продажи. Процедура вводится сроком на один год, но может быть еще продлена на шесть месяцев.

Цель конкурсного производства — соразмерное удовлетворение требований кредиторов путем продажи активов.

Сообщение о признании должника банкротом и об открытии конкурсного производства подлежат обязательному опубликованию в официальном издании, определенном правительством Российской Федерации.

Конкурсный управляющий обязан:

Определение арбитражного суда о завершении конкурсного производства является основанием для внесения в ЕГРЮЛ записи о ликвидации предприятия-должника.

Мировое соглашение

На любой стадии рассмотрения арбитражным судом дела о банкротстве предприятия-должника его конкурсные кредиторы и уполномоченные органы вправе заключить мировое соглашение о прекращении судебных споров и взаимных уступках.

Решение о заключении мирового соглашения со стороны конкурсных кредиторов и уполномоченных органов принимается собранием кредиторов большинством голосов от общего числа голосов конкурсных кредиторов и уполномоченных органов в соответствии с реестром требований кредиторов и считается принятым при условии, если за него проголосовали все кредиторы по обязательствам, обеспеченным залогом имущества должника.

Антикризисное управление

Для корректного антикризисного управления и формирования его стратегии необходимо проводить анализ финансовой устойчивости и платежеспособности предприятия. Цель такого анализа — установить степень краткосрочной и долгосрочной платежеспособности.

Финансовая устойчивость организации характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный расширенный процесс производства и реализации продукции на основе роста прибыли.

Платежеспособность характеризует возможности организации своевременно расплачиваться по своим обязательствам.

Основные источники информации для проведения анализа вероятности банкротства любого предприятия — бухгалтерский баланс и отчет о финансовых результатах (формы 1 и 2 бухгалтерской отчетности).

Система показателей, используемая для анализа платежеспособности и финансовой устойчивости организации на основании Методологических рекомендаций по проведению анализа финансово-хозяйственной деятельности организаций, утвержденных Госкомстатом России 28.11.2002:

1. Коэффициент соотношения заемных и собственных средств:

К1 = (Заемные средства / Собственные средства) x 100 % = ((стр. 1400 ф. 1 + стр. 1500 ф. 1) / стр. 1300 ф. 1) x 100 %.

Характеризует обеспеченность заемных средств собственными. Рекомендуемое значение — меньше или равно 100 %.

2. Коэффициент автономии:

К2 = (Собственные средства / Валюта баланса) x 100 % = (стр. 1300 ф. 1 / стр. 1700 ф. 1) x 100 %.

Характеризует степень зависимости от внешних источников финансирования. Рекомендуемое значение — 50 %.

3. Коэффициент маневренности:

К3 = (Собственные оборотные средства / Собственные средства) x 100 % = ((стр. 1300 ф. 1 – стр. 1100 ф. 1) / стр. 1300 ф. 1) x 100 %.

Определяет долю собственных средств, вложенную в наиболее маневренные активы. Рекомендуемое значение — 50–60 %.

4. Коэффициент обеспеченности собственными материальными оборотными активами:

К4 = (Собственные оборотные средства) / Запасы x 100 % = ((стр. 1300 ф. 1 – стр. 1100 ф. 1) / (стр. 1210 ф. 1 + стр. 1220 ф. 1)) x 100 %.

Рекомендуемое значение — 60 %. Если величина материальных запасов значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов.

5. Коэффициент обеспеченности собственными оборотными активами:

К5 = (Собственные оборотные средства / Оборотные активы) x 100 % = ((стр. 1300 ф. 1 – стр. 1100 ф. 1) / стр. 1200 ф. 1) x 100 %.

Рекомендуемое значение — 10 %. При значении коэффициента менее 10 % структура баланса признается неудовлетворительной, а предприятие — неплатежеспособным. Более высокое значение показателя (до 50 %) свидетельствует о хорошем финансовом состоянии предприятия и возможности проводить независимую финансовую политику.

6. Долг к капитализации:

К6 = (Долгосрочные обязательства / (Собственные средства + Долгосрочные обязательства)) x 100 % = (стр. 1400 ф. 1 / (стр. 1300 ф. 1 + стр. 1400 ф. 1)) x 100 %.

Рост показателя — негативная тенденция, означающая усиление зависимости от внешних факторов.

7. Коэффициент финансовой стабильности:

К7 = (Собственные средства + Долгосрочные обязательства) / Валюта баланса x 100 % = ((стр. 1300 ф. 1 + стр. 1400 ф. 1) / стр. 1700 ф. 1) x 100 %.

Характеризует долю источников финансирования, используемых организацией длительное время. Рекомендуемое значение — 50 %.

8. Коэффициент абсолютной ликвидности:

К8 = (Денежные средства + Финансовые вложения) / Краткосрочные обязательства x 100 % = ((стр. 1250 ф. 1 + стр. 1170 ф. 1) / стр. 1500 ф. 1) x 100 %.

Показывает, какая часть краткосрочных обязательств может быть погашена на конкретную дату. Рекомендуемое значение — 20 %.

9. Коэффициент ликвидности:

К9 = (Денежные средства + Финансовые вложения + Дебиторская задолженность) / Краткосрочные обязательства x 100 % = ((стр. 1250 ф. 1 + стр. 1170 ф. 1 + стр. 1230 ф. 1) / стр. 1500 ф. 1) x 100 %.

Характеризует, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и ожидаемых поступлений. Рекомендуемое значение — 80–100 %.

10. Коэффициент текущей ликвидности:

К10 = (Краткосрочные активы / Краткосрочные обязательства) x 100 % = (стр. 1200 ф.1 / стр. 1500 ф.1) x 100 %.

Характеризует, в какой степени оборотные активы покрывают краткосрочные обязательства. Рекомендуемое значение — 200 %.

Негативные тенденции — опережающий рост краткосрочных обязательств по сравнению с оборотными активами, снижение ликвидности (реализуемости) активов, снижение чистых активов и оборотного капитала.

Недостаток коэффициентов ликвидности заключается в том, что указанные показатели предполагают, что организация в один момент должна погасить свои долги, т. е. когда начат процесс банкротства. Для нормально функционирующих организаций значение показателей может быть ниже рекомендуемых (например, для организаций с высокой оборачиваемостью активов).

Рассмотрим порядок оценки вероятности банкротства на примере.

Пример

ООО «Альфа» производит автомобили, предоставляет услуги по их ремонту и техническому обслуживанию, а также проводит научно-исследовательскую работу в области методических рекомендаций по ремонту автомобилей и их составных частей, разработке новейших методик в области диагностики их состояния.

Исходные данные для анализа динамики изменения представлены в табл. 1.

Таблица 1. Исходные данные для анализа вероятности банкротства предприятия ООО «Альфа» за 2013–2016 гг.

Показатель

Строка бухгалтерской отчетности

Значение показателя 2013 г., тыс. руб.

Значение показателя 2014 г., тыс. руб.

Значение показателя 2015 г., тыс. руб.

Значение показателя 2016 г., тыс. руб.