жалоба на действия сотрудников ифнс образец

Как пожаловаться на налоговую

Когда жаловаться

Основания для жалобы могут быть разные. Например, налоговики:

неправильно начислили налог;

безосновательно выписали штраф;

выставили штраф на большую сумму, чем это прописано в законе;

не вернули излишне уплаченную сумму налога;

без причины отказали в налоговом вычете или задержали его выплату;

в ходе проверки контрагента требовали с вас документы компании, не имеющие отношение к контрагенту;

нарушили процедуру выездной проверки.

В любом случае, у вас должны быть доказательства того, что налоговая ошиблась, не выполнила или не в полном объеме выполнила свою работу. То есть, в жалобе всегда оспаривается какой-либо акт. Эмоциональное повествование на нескольких листах без указания данных спорного документа принято к рассмотрению не будет.

Куда обращаться

Вы не можете сразу пойти в суд. По закону все споры с инспекцией сначала решаются в досудебном порядке. Если напишите заявление в суд в обход налоговой, то исковое заявление просто вернут.

Жалоба подается в вышестоящую ФНС, но обязательно через ту налоговую, на которую жалуетесь. Так, если ваши права нарушили в ФНС № 2 по городу Москве, то вы должны отнести бумагу туда же, но на имя УФНС по Москве. Для территориальных и межрайонных инспекций начальством является управление ФНС по субъекту.

Правила подачи жалобы

Сроки

Подать жалобу можно в течение 1 года с момента наступления спорного события одним из следующих способов:

лично — тогда в инспекции должны дать подтверждение, что бумага принята;

по почте заказным письмом с уведомлением и обязательной описью вложения;

через кабинет налогоплательщика на сайте ФНС;

в электронном виде через ТКС — в этом случае нужна электронная подпись.

Также вы можете обратиться в инспекцию через представителя, но у него должен быть документ, подтверждающий полномочия (например, доверенность).

После получения жалобы у налоговой есть 3 дня, чтобы передать ее в вышестоящую ФНС.

Срок рассмотрения обращения — до 30 рабочих дней с даты принятия. О результате вас должны известить в трехдневный срок с момента вынесения решения. До принятия решения вы вправе предоставить дополнительные документы, но необходимо при этом объяснить, почему не приложили их сразу.

Если решение по жалобе вынесено не в вашу пользу — есть месяц на подачу апелляционной жалобы. Рассматривают ее в те же сроки — до 30 дней. Только после апелляции вы вправе обратиться в арбитражный суд.

В отдельных случаях сроки продлеваются. Так, инспекция может продлить рассмотрение жалобы еще на месяц, если нужно изучить вновь полученные документы или запросить бумаги из нижестоящей налоговой. Вы тоже имеете право увеличить сроки, если нет возможности быстро достать важные документы или наступили непредвиденные обстоятельства — но не более, чем на 6 месяцев.

Форма

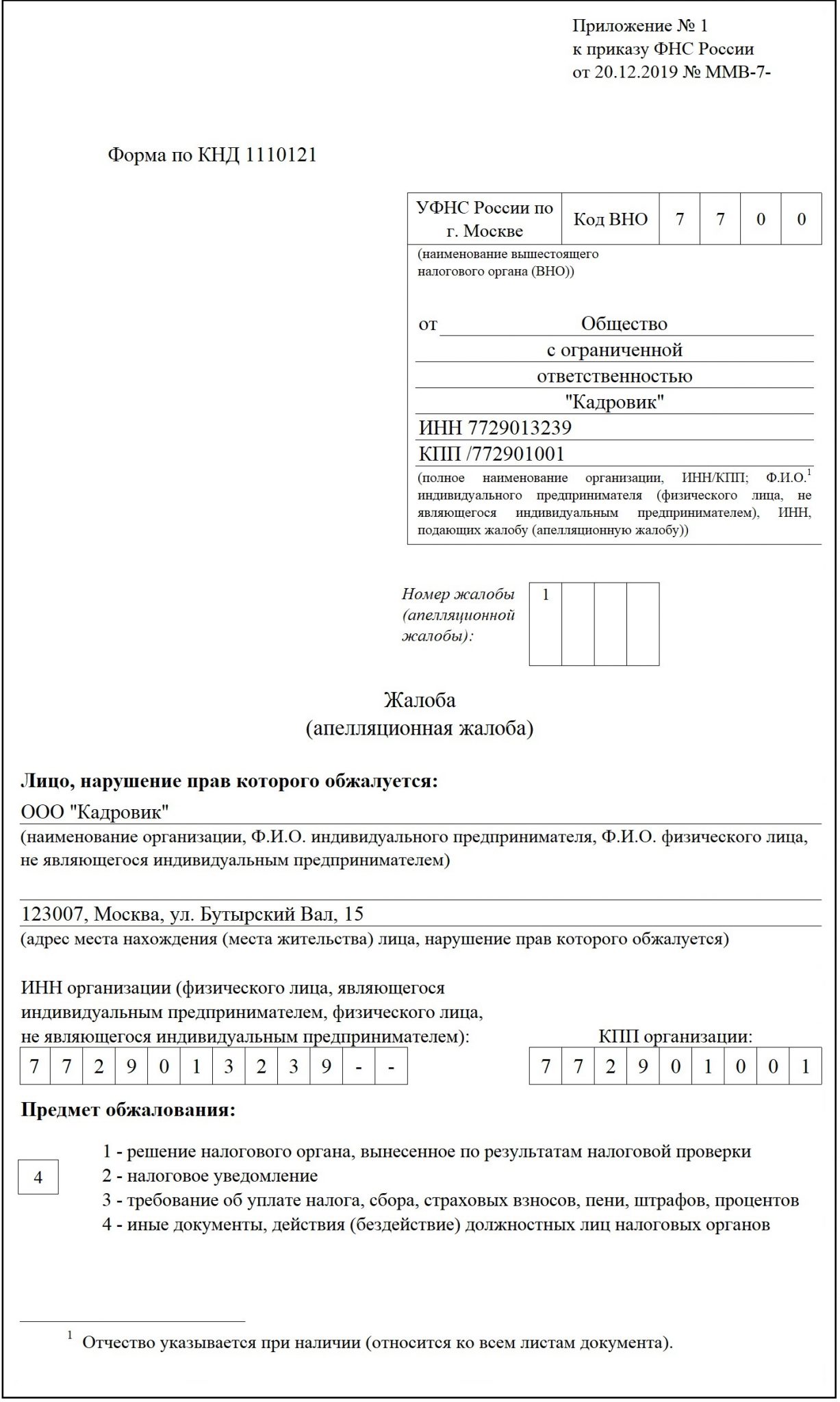

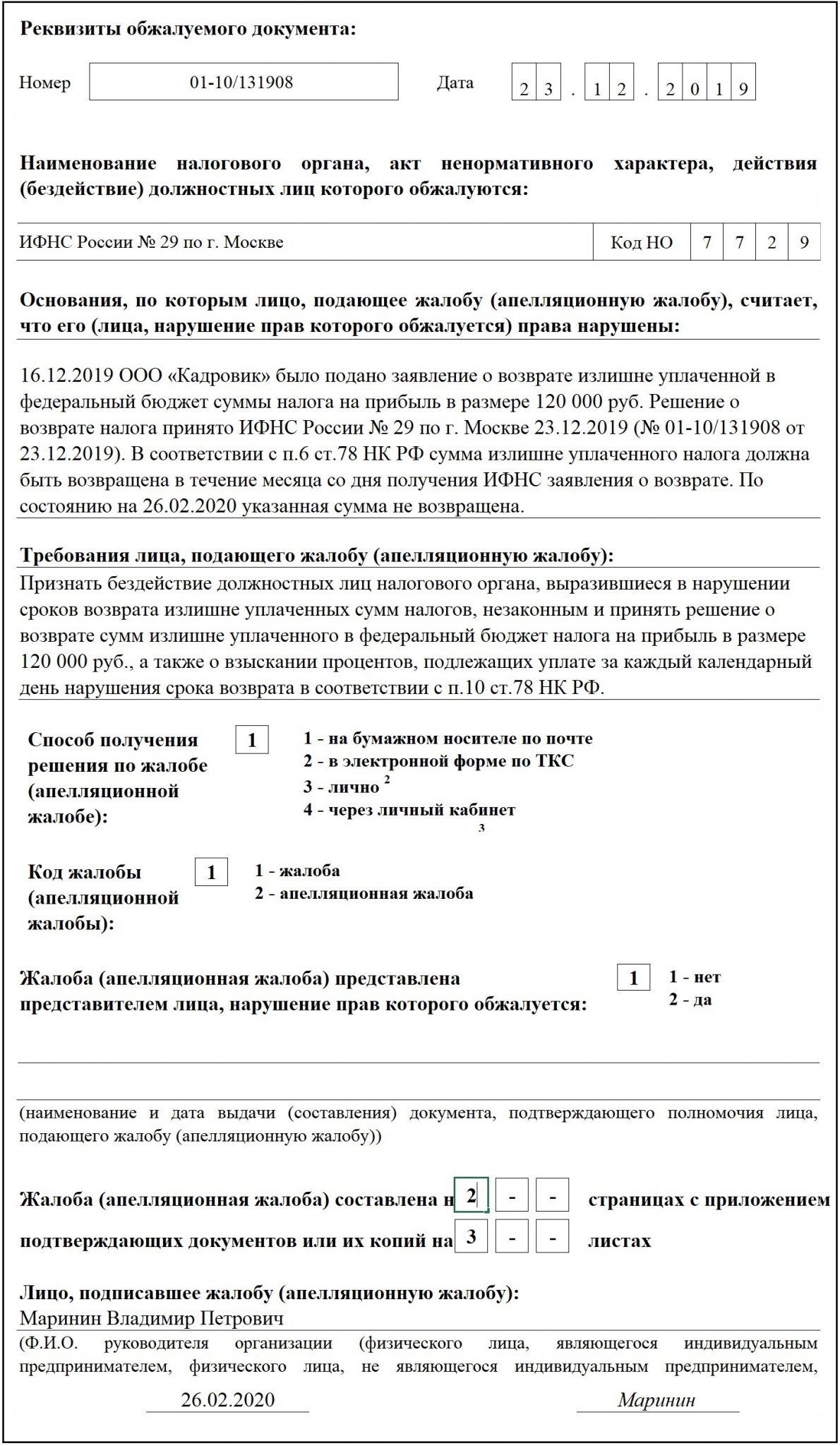

Приказом ФНС № ММВ-7-9/645@ от 20.12.2019 г. утверждены форма жалобы (эта же форма подходит для подачи апелляции) и порядок ее заполнения. Ознакомиться с документами и скачать форму можно на сайте налоговой.

Лучше придерживаться формы ФНС, несмотря на то, что в НК РФ нет прямого запрета на подачу жалобы в свободной форме. Так у вас меньше шансов получить отказ.

Что писать в жалобе

Как мы уже говорили, на сайте инспекции есть подробное разъяснение, как заполнять форму. В любой жалобе должна присутствовать следующая информация:

наименование и адрес организации, подающей жалобу, либо ФИО предпринимателя и адрес его регистрации;

данные ФНС, на которую пишите заявление;

основания для жалобы;

ссылки на статьи законов, подтверждающие, что права налогоплательщика нарушены;

требования лица, подающего жалобу;

предпочтительный способ получения ответа.

Приложите все имеющиеся доказательства (акты, квитанции об оплате, уведомления об отказе). Суть жалобы излагайте кратко и по делу — излишняя эмоциональность, а уж тем более нецензурная лексика, только навредят.

Где следить за жалобой

Всю информацию об обращении можно запросить на сайте налоговой в специальном разделе. Здесь вы увидите дату принятия, срок рассмотрения или продления, статус жалобы, итоговое решение.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Каковы шансы выиграть спор с налоговой

Часто предприниматели и ООО не отстаивают свои права, так как не видят в этом смысла — система сильнее, а значит она победит. Статистика отчасти это подтверждает. Так, в 2019 году по Хабаровскому краю подано всего 713 жалоб, из них принято к рассмотрению 504. Полностью или частично в досудебном порядке были удовлетворены 199 жалобы, или 39,5%. В судах налоговая выигрывает 85% дел — об этом прямо сказал глава ФНС.

Жаловаться или нет — решать только вам. Иногда игра не стоит свеч — ради 300 рублей нет смысла портить свои нервы и отношения с инспекцией. Но когда речь идет о крупных суммах — есть смысл побороться, тем более если вы точно уверены в своей правоте и можете подтвердить свою позицию документами.

Статья актуальна на 01.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Разработали специальную форму для жалоб на налоговиков

ФНС выпустила приказ от 20.12.2019 № ММВ-7-9/645@ «Об утверждении формы жалобы (апелляционной жалобы) и порядка её заполнения, а также форматов и порядка представления жалобы (апелляционной жалобы) и направления решений (извещения) по ним в электронной форме». Зарегистрировано в Минюсте 30.01.2020.

В чём суть документа?

В каких случаях подаются такие жалобы?

Обжаловать можно решение по проверке, налоговое уведомление, требование об уплате и иные документы или действия (бездействие) должностных лиц. Для каждого предмета обжалования предусмотрен свой код.

В апелляционном порядке можно обжаловать решения по итогам выездной или камеральной проверки, которые ещё не вступили в силу.

Нельзя обжаловать в апелляционном порядке решения, которые выносит сама ФНС России (её центральный аппарат).

Куда подавать апелляционную жалобу?

Что должно быть указано в жалобе?

— сведения о лице, чьи права нарушены;

— информацию о том, что именно обжалуется;

— основания, по которым лицо считает, что его права нарушены. Следует отразить обстоятельства, на которых основаны доводы заявителя;

— требования подателя жалобы.

В какой срок можно жаловаться?

Так, апелляционную жалобу нужно подать до того, как решение по итогам проверки вступит в силу — то есть в течение 1 месяца со дня, когда оно вручено.

Обжаловать решение по итогам камеральных и выездных проверок, которые не обжаловались в апелляционном порядке, можно в течение года со дня принятия такого решения. Дата вручения такого решения значения не имеет.

Остальные решения инспекции, а также её действия (бездействие) можно обжаловать в течение года со дня, когда узнали или должны были узнать о нарушении своих прав.

Как подать жалобу в налоговый орган?

Долго ли будут рассматривать жалобу?

Жалобы на решения по итогам выездных и камеральных проверок вышестоящий орган рассматривает в течение месяца со дня получения.

Этот срок могут продлить ещё на месяц, если вышестоящему органу нужно получить дополнительные документы.

Жалобы на другие решения и на действия (бездействие) инспекции рассматривают в течение 15 рабочих дней со дня получения.

Решение по жалобе отправят в течение 3 рабочих дней со дня принятия.

Может ли инспекция не принять жалобу?

— жалоба подана не в ту инспекцию;

— формат не соответствует утверждённому;

— есть проблемы с усиленной квалифицированной электронной подписью;

— к жалобе, поданной представителем, не приложено сообщение о представительстве.

Должны ли храниться жалобы?

Когда приказ вступает в силу?

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как правильно составить жалобу на налоговую инспекцию с 2020 года

Что нужно знать

Имейте в виду, что Налоговый кодекс РФ не обязывает использовать форму жалобы, утвержденную ФНС России. Такого требования в ст. 139.2 НК РФ нет. Но чтобы уйти от лишних споров с налоговиками (в т. ч. по досудебному порядку обжалования), лучше использовать утвержденный с 2020 года бланк жалобы в налоговую.

Этот документ можно направлять по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Когда жалобу направляют по ТКС, ее нужно подписать усиленной электронной подписью.

Возможна подача и в письменной форме лично либо через представителя.

Оформление жалобы на ИФНС

То, как составить жалобу в налоговую на ИФНС вышестоящему налоговому органу, регулирует Приложение № 5 к упомянутому приказу ФНС от 20.12.2019 № ММВ-7-9/645.

При указании значения «2» заполняют поле «наименование и дата выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу (апелляционную жалобу)».

При этом в указанном поле помимо наименования и даты выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу, указывают и иные реквизиты такого документа, в т. ч. его номер, срок действия.

В случае направления жалобы в электронной форме по ТКС, подписанной усиленной квалификационной электронной подписью лица, представившего жалобу, а также при направлении жалобы через личный кабинет указанный блок не заполняют.

Особенности электронной жалобы

В случае направления жалобы по ТКС самые многословные поля «Основания, по которым лицо, подающее жалобу (апелляционную жалобу), считает, что его (лица, нарушение прав которого обжалуется) права нарушены:» и «Требования лица, подающего жалобу (апелляционную жалобу):» допускают текст не более 2000 символов.

Если лимит явно будет превышен, данные поля заполняют кратко, а полный текст оснований и требований приводят в приложениях к жалобе отдельным файлом. Это должен быть отсканированный документ.

Как пожаловаться на ИФНС электронно: новый порядок 2020

Подать жалобу на ИФНС можно не только на бумаге, но и в электронной форме. Главное — соблюсти установленный законом порядок. Рассмотрим, какие особенности нужно учесть при подаче электронной жалобы в 2020 году.

Правила подачи электронной жалобы на ИФНС в 2020 году

Общие правила обжалования актов налогового органа и его неправомерных действий (бездействия) приведены в главах 19 и 20 НК РФ. Обозначим наиболее значимые из них.

При подаче жалобы на ИФНС в электронном виде в 2020 году необходимо учесть следующее:

Если в 2 000 знаков вы не укладываетесь, в этих строках укажите краткую информацию, а все остальные сведения изложите в отдельном документе, отсканируйте его и приложите к жалобе.

Порядок подачи и рассмотрения электронной жалобы на ИФНС

Шаг 1. Составление жалобы

Жалоба составляется по форме, приведенной в Приложении № 1 к Приказу ФНС РФ № ММВ-7-9/645@. Требования к жалобе, направляемой в электронном виде, приведены в Приложении № 2 к указанному выше Приказу.

С порядком заполнения жалобы вы можете ознакомиться здесь.

Шаг 2. Подписание жалобы усиленной квалифицированной ЭЦП

Узнать подробнее об ЭЦП вы можете в наших статьях:

Шаг 3. Направление жалобы по ТКС

После того как жалоба будет подписана ЭЦП, ее нужно передать оператору ЭДО для отправки в ИФНС. В течение 1 рабочего дня от оператора должно поступить подтверждение даты отправки электронного документа и квитанция о его приеме (отказе в приеме).

Шаг 4. Передача жалобы в УФНС

В течение 3 рабочих дней с даты получения жалобы по ТКС налоговая инспекция передаст ее на рассмотрение в вышестоящий налоговый орган — Управление ФНС. УФНС после вынесения решения по жалобе в течение 2 рабочих дней обязано «спустить» его обратно ИФНС.

Шаг 5. Получение решения от ИФНС

ИФНС в течение 1 рабочего дня с даты получения решения от УФНС обязана передать его налогоплательщику.

Вы также можете скачать образец жалобы в вышестоящий налоговый орган на сайте К+.

Как обжаловать решение налогового органа

Предприниматель может обжаловать решения налоговых органов, если он считает, что они нарушают его права. Рассказываем о том, как это можно сделать, какие документы и в какие сроки подать, на какие нюансы обратить внимание.

Обжалование в вышестоящем налоговом органе или в суде решения инспекции, которое не устраивает налогоплательщика, предусмотрено ст. 138 НК РФ. При этом сразу обжаловать решение в суде, то есть обратиться туда напрямую, заявитель не может — у него просто е примут заявление. Решения налоговой или ее должностных лиц можно обжаловать в вышестоящем налоговом органе или в том же органе, который вынес налоговый акт.

В вышестоящем налоговом органе можно обжаловать любые документы, которые подписаны начальником или заместителем начальника налогового органа.

Можно обжаловать в том же налоговом органе, который вынес налоговый акт, документы, подписанные другими сотрудниками налогового органа, — например, инспектором или начальником отдела.

Порядок обжалования решения налоговой может включать от одного до трех этапов.

Составление возражения на претензии, содержащиеся в акте налоговой проверки

Сначала налогоплательщик должен составить возражения на претензии, содержащиеся в акте налоговой проверки, и отправить их в ФНС в течение месяца с момента получения акта налоговой проверки. Можно представить письменные возражения по указанному акту в целом или по его отдельным положениям.

Датой получения акта считается дата, которую налогоплательщик сам указал при его получении, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться. Если акт был направлен по почте, то датой его вручения считается 6-й день с даты отправки ИФНС заказного письма.

В возражениях нужно указать номер и дату акта проверки и максимально подробно изложить, почему налогоплательщик не согласен с актом в целом или с его отдельными положениями, и по возможности подтвердить свои аргументы документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию. Также в перечне приложений надо указывать каждый прикрепляемый документ, чтобы исключить споры о составе заявки.

Налогоплательщику сообщают, где и когда будут рассматриваться акт проверки и возражения — он может присутствовать, давать устные пояснения и представлять подтверждающие документы. При этом аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

Как правило, по итогам рассмотрения акта и возражений принимается одно из следующих решений:

Решения о привлечении к ответственности и об отказе можно обжаловать в вышестоящем налоговом органе и позже в суде. А результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

Образец возражения на акт налоговой проверки можно скачать в Информации ФНС «Подача возражений на акты налоговых проверок».

Что должен сделать руководитель налогового органа перед рассмотрением материалов налоговой проверки согласно п. 3 ст. 101 НК РФ:

Если налоговый орган не отклонил претензии, его решение можно обжаловать в вышестоящем налоговом органе и позже в суде.

Как подавать возражения:

В налоговый орган, составивший акт. Но для этого вам понадобятся номер, адрес и реквизиты этой налоговой. Необходимые реквизиты можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Подача жалобы или апелляционной жалобы

Жалоба подается, когда акты налогового органа или действия/бездействия его должностных лиц уже вступили в силу и нарушают права налогоплательщика. Ее можно направить в течение года в вышестоящий налоговый орган через тот же орган, чье решение нужно обжаловать.

Апелляционная жалоба подается в том случае, если решение налогового органа о привлечении к ответственности за совершенное налоговое правонарушение еще не вступило в силу. Сроки подачи — в течение 10 дней с того момента, как получено решение налоговой. По окончании этого срока оно вступает в силу (п. 2 ст. 101.2 НК РФ).

Жалобу можно подать в письменном или электронном виде, в том числе через личный кабинет налогоплательщика. Она должна быть подписана руководителем или представителем. Если она подается уполномоченными представителями налогоплательщика, вместе с жалобой нужно представить доверенность.

Представлять интересы налогоплательщика без доверенности могут только законные представители организации (генеральный директор, руководитель, председатель) или физического лица (родители, опекуны, попечители).

Уполномоченный представитель налогоплательщика (физлицо или юрлицо) может представлять интересы налогоплательщика на основании доверенности (ст. 185-189 ГК РФ). Чтобы представлять интересы ИП, нужно нотариально удостоверить доверенность (п. 3 ст. 29 НК РФ).

Есть решения, которые нельзя обжаловать в апелляционном порядке, а только в судебном. Речь идет о решениях, вынесенных федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Информация, которую необходимо включить в жалобу и апелляционную жалобу

Эта информация указана в ст. 139.2 НК РФ:

Кроме того, допустимо внесение в жалобу дополнительных обстоятельств, которые могут смягчить или исключить ответственность налогоплательщика. Также в жалобе могут быть указаны другие необходимые для своевременного рассмотрения жалобы сведения, в том числе номера телефонов, факсов, адреса электронной почты и т.д.

Срок принятия решения по жалобе — в течение месяца после подачи (п. 6 ст. 140 НК РФ), однако он может быть продлен еще на 15 дней, если так решит руководитель или заместитель руководителя налогового органа.

Еще в течение трех рабочих дней налогоплательщику сообщат о принятом решении. Со дня принятия решения по апелляционной жалобе решение налогового органа по результатам проверки вступает в силу.

Апелляционная жалоба подается в тот же налоговый орган, который выносил решение. Он должен передать жалобу в вышестоящий налоговый орган в течение 3-х дней. Пока жалоба рассматривается вышестоящим налоговым органом, начисленные платежи не взыскиваются.

Вступившее в силу решение налогового органа, которое не было обжаловано в апелляционном порядке, может быть обжаловано в вышестоящий налоговый орган в общем порядке в течение года с момента вынесения обжалуемого решения.

Если вы пропустили срок подачи жалобы по уважительной причине, его можно восстановить, подав ходатайство в налоговый орган.

Зачем нужно подавать жалобу

Как составить жалобу

Жалобу можно подать и на решение налогового органа в целом, и на отдельные его части. В жалобе должны быть указаны причины, по которым вы не согласны с решением налоговой, и изложено ваше требование — о полной или частичной отмене решения, проведении дополнительной проверки или изменении решения, иначе ее не примут.

Образец жалобы можно скачать на сайте ФНС.

Подача иска в суд

Если налогоплательщик не согласен с решением вышестоящего налогового органа или вышестоящий налоговый орган не рассмотрел жалобу в установленный срок, можно подать иск в суд (п. 2 ст. 138 НК РФ). Для этого нужно уплатить пошлину в размере 3000 руб. (ст. 333.21 НК РФ).

Информацию, которую нужно указать в иске

Что приложить к заявлению

Срок рассмотрения заявлений — 3 месяца, но он может быть продлен по решению председателя суда до 6-ти месяцев.

Физлица обжалуют решения налоговых органов в суде общей юрисдикции, а ИП и организации — в арбитражном суде по правилам АПК РФ.

Если арбитражный суд отказался удовлетворить заявление, решение суда можно обжаловать в апелляционной и кассационной инстанциях.

На что нужно обратить внимание налогоплательщику:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.