журнал операций по расчетам с подотчетными лицами образец заполнения

Примеры заполнения Журнала операций (ф. 0504071) (подготовлено экспертами компании «Гарант», июнь 2020 г.)

Примеры заполнения Журнала операций

(подготовлено экспертами компании «Гарант»)

Заполнение Журнала операций по счету «Касса» (ф. 0504071)

На основании отчетов кассира в бюджетном учреждении сформирован Журнал операций по счету «Касса» (ф. 0504071) за февраль 2020 г.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций с безналичными денежными средствами (ф. 0504071)

Для учета движения средств на лицевом счете бюджетного учреждения сформирован Журнал операций с безналичными денежными средствами (ф. 0504071) за июнь 2020 г.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций расчетов с подотчетными лицами (ф. 0504071)

На основании утвержденных руководителем учреждения Авансовых отчетов, первичных (сводных) учетных документов, подтверждающих получение (возврат) подотчетным лицом денежных средств, иных документов, в бюджетном учреждении сформирован Журнал операций расчетов с подотчетными лицами (ф. 0504071) за июнь 2020 г.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций расчетов с поставщиками и подрядчиками (ф. 0504071)

На основании заключенных договоров (соглашений), а также первичных учетных документов в бюджетном учреждении сформирован Журнал операций расчетов с поставщиками и подрядчиками (ф. 0504071) за июнь 2020 г. в разрезе КФО 4.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций расчетов с дебиторами по доходам (ф. 0504071)

На основании первичных (сводных) учетных документов по начислению доходов и их поступлению в бюджетном учреждении сформирован Журнал операций расчетов с дебиторами по доходам (ф. 0504071) за июнь 2020 г. г. в разрезе КФО 4.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций расчетов по оплате труда, денежному довольствию и стипендиям (ф. 0504071)

Согласно Расчетной ведомости (ф. 0504402) и первичных документов: Табеля учета использования рабочего времени (ф. 0504421), приказа об отпуске, в бюджетном учреждении сформирован Журнал операций расчетов по оплате труда, денежному довольствию и стипендиям (ф. 0504071) за февраль 2020 г. в разрезе КФО 4. КФО 4.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций по выбытию и перемещению нефинансовых активов (ф. 0504071)

На основании первичных (сводных) учетных документов в бюджетном учреждении сформирован Журнал операций по выбытию и перемещению нефинансовых активов (ф. 0504071) за май 2020 г в разрезе КФО 4.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций по прочим операциям (ф. 0504071)

На основании первичных (сводных) учетных документов в бюджетном учреждении сформирован Журнал операций по прочим операциям (ф. 0504071) за март 2020 г. по счетам санкционирования расходов. Учетной политикой учреждения предусмотрено формирование отдельного Журнала операций по прочим операциям (ф. 0504071) по счетам санкционирования.

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Заполнение Журнала операций по исправлению ошибок прошлых лет (ф. 0504071)

В 2019 году при принятии к учету здания учреждением была не полностью сформирована его первоначальная стоимость. Часть расходов формирующих капитальные вложения в здание была ошибочно отнесена на финансовый результат прошлого периода. В ноябре 2020 года допущенная ошибка была обнаружена и исправлена с применением специальных счетов по исправлению ошибок прошлых лет. Учетной политикой учреждения предусмотрено отражение в 15-17 разрядах специальных счетов тех же разрядов, как и в счете, с которым он корреспондируется. На основании операций, предусмотренных для отражения операций по исправлению ошибок прошлых лет, оформленных Бухгалтерской справкой (ф. 0504833), сформирован Журнал операций по исправлению ошибок прошлых лет (ф. 0504071).

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

Журнал-ордер 7 «Подотчетные лица»

zhurnal-order_7_podotchetnye_lica.jpg

Похожие публикации

Журналы-ордера представляют собой регистры бухгалтерского учета, группирующие и систематизирующие данные первичных документов по одному или нескольким однородным счетам. В них фиксируют операции, осуществляемые компанией за отчетный период. Существуют унифицированные формы этих документов, утвержденных Минфином РФ, но предприятия вправе использовать самостоятельно разработанные и более адаптированные к осуществляемой деятельности бланки. Важно лишь, чтобы эти журнальные формы содержали набор обязательных реквизитов, были утверждены приказом руководителя и закреплены в учетной политике.

Журналы-ордера состоят из 2-х разделов: основного — для фиксации записей операций по кредиту определенного счета, и дополнительного (ведомости) — для ведения аналитического учета. Дебетовые обороты по счету фиксируют вместе с корреспондирующими счетами по кредиту, а по итогам месяца выводят остаток сумм на счете – кредитовый или дебетовый. По таким же критериям строится фиксация операций по расчетам с подотчетными лицами, для отражения которых в компаниях применяют журнал-ордер 7 «Подотчетные лица». Напомним особенности заполнения этой формы.

Журнал-ордер 7

Расчеты с персоналом по авансам, выданным на командировку или административно-хозяйственные расходы, фиксируют на счете 71 «Расчеты с подотчетными лицами», предназначенном для объединения данных о подобных расчетах. По дебету сч. 71 отражают выданные под отчет суммы в корреспонденции со счетами учета денежных средств (Д/т 71 К/т 50, 51, 52). По мере расходования подотчетных сумм и представления оправдательных документов по этим расходам счет 71 кредитуется с корреспондирующими счетами бухучета, соответствующими характеру операции. Например, затраты по командировкам списывают на счета производства (Д/т 20, 23, 29 К/т 71) приобретение ТМЦ из отпущенных на хознужды средств – на счета учета запасов или товаров (Д/т 10, 41 К/т 71).

Журнал ордер 7 (счет 71) систематизирует объем учетных данных по расчетам с подотчетными лицами на основании операций по счету 71. Бланк журнала-ордера 7 можно скачать на любом информационном ресурсе, предлагающем бухгалтерские или правовые услуги, а можно разработать собственный вариант документа.

В регистре указывается информация по всем авансовым выплатам и отчетам каждого сотрудника, а также начальное и конечное сальдо (т.е. переходящие в следующий отчетный период остатки подотчетных сумм). Дебетовое сальдо по счету 71 указывает на наличие выданных под отчет сумм на конец месяца, кредитовое (что бывает довольно редко) отражает размер кредиторской задолженности предприятия перед работником, т.е. перерасход выданных средств под отчет.

Записи в журнале-ордере 7 ведутся построчно по каждому авансовому отчету: в отдельной позиции отражают размер выданного аванса, подтвержденные суммы расхода, возвращенный неиспользованный аванс или сумму возмещенного перерасхода и сальдо. Для ситуаций, когда командированному сотруднику перечисляют дополнительный аванс, в разделе выдачи средств под отчет предусматривают соответствующие графы. По итогам месяца общий остаток средств по счету 71 указывают в итоговых строках регистра.

Таким образом, синтетический и аналитический учет расчетов с персоналом по выданным под отчет авансам соединяется в единой системе записей, что является особенностью данного регистра. Заполненный журнал ордер 7, точнее данные по счету 71, являются основанием для формирования сведений в Главной книге за отчетный период.

Заполнение журнала-ордера 7

Журнал-ордер 7 может быть заполнен вручную либо автоматически в применяемой бухгалтерской программе на основе проведенных в учете операций по счету 71. Заполним регистр, опираясь на условные данные примера.

Пример

По состоянию на 01.02.2021 по счету 71 в ООО «Весна» числится задолженность:

В течении месяца были произведены следующие операции по сч. 71:

В учете компании командировочные расходы по авансовым отчетам Иванова и Рогова отражены на счете основного производства, а канцтовары, приобретенные секретарем, оприходованы на счет материалов. Все перечисленные операции фигурируют в журнале-ордере 7.

В компании разработан собственный вариант учетного регистра. Образец журнала-ордера 7 может быть таким:

zhurnal-order_7.jpg

В журнале-ордере 7 на основании аналитических данных по сч. 71 по завершении месяца сформирован переходящий на следующий месяц дебетовый остаток в сумме 30000 руб. Эти средства выданы завхозу Ушакову на хознужды, и по состоянию на 28.02.2021 он не отчитался по их использованию.

Скачать журнал-ордер 7 (бланк) можно здесь.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Ведение аналитического учета расчетов с подотчетными лицами

Для чего нужен аналитический учет расчетов с подотчетными лицами

Предположим, что вы бухгалтер и директор запросил у вас информацию о текущей задолженности перед фирмой по выданным подотчетам. Причем информация нужна по каждому подотчетному лицу и желательно с указанием даты выдачи подотчета.

Хорошо, когда на фирме 1 подотчетное лицо, которое вовремя отчитывается по всем выданным под отчет денежным средствам. В этом случае вы просто выводите сальдо по сч. 71 на текущую дату и показываете директору.

А если подотчетных лиц много и не все вовремя отчитываются по подотчетам — что делать? Каждый раз доставать все расходные кассовые ордера, банковские выписки, авансовые отчеты и вручную выписывать информацию по подотчетам? Вот тут и приходит понимание необходимости аналитического учета расчетов с подотчетными лицами, когда помимо простого сальдо (или оборота) по сч. 71 нужна еще и развернутая информация по нему:

Как провести аудит расчетов с подотчетными, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Как производится аналитический учет расчетов по подотчетам

О том, как должен вестись аналитический учет по расчетам с подотчетными лицами, немногословно сказано в Плане счетов, утвержденном приказом Минфина от 31.10.2000 № 94н.: «… ведется по каждой сумме, выданной под отчет».

Более подробных разъяснений нет. Поэтому каждый бухгалтер вправе самостоятельно устанавливать свой порядок ведения аналитического учета по сч. 71 исходя из специфики деятельности обслуживаемой фирмы.

Рассмотрим на простом примере тот вариант ведения аналитического учета по сч. 71, по итогам которого возможна наиболее полная развертка информации для анализа расчетов с подотчетными лицами.

Предположим, что в ООО «Иллюзион» на 01.10.2021 нет остатков по сч. 71.

В период с 01.10.2021 по 15.10.2021 зафиксированы следующие операции по подотчетам:

14.10.2021 сдан авансовый отчет на сумму 149 420 руб.:

140.10.2021 сдан авансовый отчет на сумму 1 700 руб.:

На 15.10.2021 сумма невозвращенного подотчета равна 47 960 руб.

Проверьте, правильно ли вы составили проводки по подотчету с помощью разъяснений от КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Информация за период 01.10.2021–15.10.2021 по подотчетам в синтетическом учете будет выглядеть следующим образом:

Бухгалтерский учет расчетов с подотчетными лицами

Бухгалтерский учет расчетов с подотчетными лицами необходим в любой организации как для контроля денежной наличности и учета реально произведенных затрат, так и для правильного расчета налогов. Какие документы и как должны оформляться в этом случае?

Кто считается подотчетным лицом

Очень часто в ходе хозяйственной деятельности затраты на нужды предприятия приходится осуществлять работникам по указанию руководителя организации. В таком случае работнику дают деньги под отчет, т. е. за этим следует его обязанность представления отчета за полученные и потраченные суммы. Такой работник для бухгалтерии является подотчетным лицом.

Деньги подотчетникам могут быть выданы:

Учет подотчетных сумм (их поступление, списание, отражение остатка или перерасхода) проводится на бухгалтерском активно-пассивном счете 71 «Расчеты с подотчетными лицами».

Аналитический учет бухгалтер должен вести по каждой сумме, выданной под отчет.

Организация бухгалтерского учета расчетов с подотчетными лицами

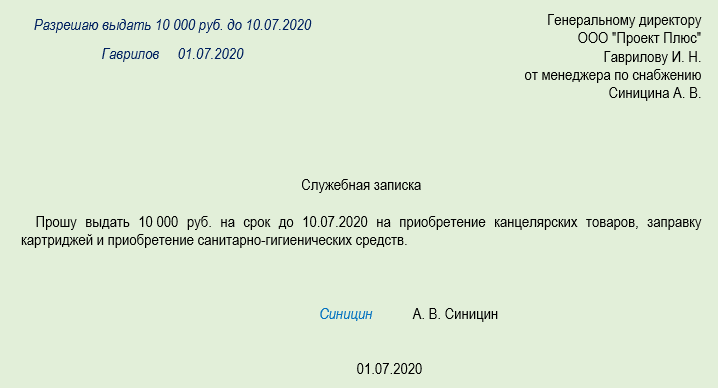

Выдаются средства под отчет согласно п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У на основании завизированного руководителем (или ИП) заявления работника с прописанными в нем суммой и сроком, на который берутся деньги. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) такое заявление не является обязательным, и выдача может быть осуществлена без заявления на основании распоряжения руководителя (или ИП). Выдачу наличных из кассы осуществляют по расходному кассовому ордеру.

За подотчетные деньги работник должен отчитаться. Для этого существует такой документ, как авансовый отчет, в котором отражается полученная сумма средств и то, на что она была потрачена.

К отчету также необходимо также приложить документы, подтверждающие произведенные расходы. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно, требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами.

Проводки для ведения учета на счете 71

Согласно разделу VI инструкции по применению плана счетов (приказ Минфина РФ от 31.10.2000 № 94н), счет 71 «Расчеты с подотчетными лицами»:

Суммы, за которые работник не отчитался, он должен вернуть работодателю — такая операция будет записана по кредиту счета 71 и дебету денежных счетов 50, 51.

Если остаток денег числится в долгу у работника, то его следует учесть по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 71. Такая задолженность может быть удержана из зарплаты сотрудника, в этом случае будет проведена проводка Дт 70 Кт 94. Когда у работодателя нет возможности удержать долг из зарплаты, используется счет 73 «Расчеты с персоналом по прочим операциям», и проводка будет выглядеть так: Дт 73 Кт 94.

Обратите внимание! Если сотрудник потерял (или забыл взять) подтверждающие расход документы, то решение о возмещении расходов работнику принимает руководитель компании. Подтверждающим документом будет приложенная к авансовому отчету объяснительная записка от сотрудника, а основанием для принятия авансового отчета — приказ директора фирмы.

Обобщим информацию о том, с какими счетами может корреспондировать счет 71.

Счет 71 «Расчеты с подотчетными лицами» корреспондирует:

Документальное оформление расчетов с подотчетными лицами в 2020 году

Выдача денег под отчет и контроль за их расходованием сопровождается оформлением целого комплекта документов. Что в него включается? Какие риски возникают при неверном оформлении подотчетных бумаг и как их снизить? В нашем материале вы найдете образцы этих документов, а также узнаете, повлияло ли новое Указание ЦБ РФ № 5348-У на порядок документального оформления расчетов с подотчетными лицами.

3 основных документа по оформлению подотчетных сумм

Для документального оформления выдачи денежных средств подотчетному лицу и последующего контроля за их расходованием необходимо оформить следующие документы:

Выдать деньги под отчет банкиры позволяют только при наличии одного из документов, оформленного в письменном виде (п 6.3 Указания Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У):

Оформляется такой документ на каждую выдачу наличных денег. Форма — произвольная, но с указанием (Письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642):

Если подотчетные деньги перечисляются на банковскую карту сотрудника, в документе должны присутствовать детальные реквизиты, необходимые для оформления перечисления.

Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами.

Деньги под отчет могут выдаваться и путем их перечисления на банковскую карту сотрудника (Письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

Минфин не возражает против перечисления подотчетных сумм на банковские «зарплатные» карты сотрудников (Письмо от 21.07.2017 № 09-01-07/46781). В законодательстве нет прямых запретов на такие действия (п. 1.5, п. 2.5 Положения ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт»).

Этот документ оформляет подотчетное лицо, отражая в нем набор сведений о подотчетных средствах — сумме полученного аванса, величине расхода, остатке или перерасходе подотчетных денег и другие сведения.

Оформляется он в одной из форм:

К авансовому отчету прилагаются оправдательные документы: товарные и кассовые чеки, билеты, товарные накладные, акты, квитанции такси, счета гостиницы и т. д. Если подотчетные расходы оплачены за счет полученных на карту средств, к авансовому отчету нужно приложить чеки с информацией по карте.

Дополнительные подотчетные документы

Не всегда документальное оформление расчетов с подотчетными лицами ограничивается только заявлением, кассовыми документами и авансовым отчетом с приложенными подтверждающими документами.

Среди дополнительных подотчетных бумаг можно назвать:

Готовые образцы подотчетных документов представлены в материалах Консультант+:

Налоговые риски документальных ошибок подотчета

Если в документах подотчетных лиц имеются ошибки или к авансовому отчету не приложены подтверждающие документы, могут возникнуть разного рода риски, в том числе налоговые:

В «прибыльных» расходах допустимо учитывать подотчетные расходы, если подтверждающие документы оформлены в соответствии с законодательством РФ, и из них можно установить, какие расходы произведены (п. 1 ст. 252 НК РФ, письма Минфина от 28.01.2020 № 03-03-06/3/4915, от 28.01.2020 № 03-03-06/1/4913, от 21.03.2019 № 03-03-06/1/19017, от 20.03.2019 № 03-03-06/1/18478)

При отсутствии документального подтверждения расходов у сотрудников могут возникать доходы в натуральной форме (ст. 211 НК РФ). От обложения НДФЛ такие суммы не освобождаются (Письмо Минфина от 14.05.2018 № 03-03-06/1/31933)

Материальные ценности, приобретенные на выданные под отчет деньги, не относятся к деятельности компании, не приняты на учет

Если удержание не произведено, на сумму невозвращенного подотчета нужно начислить страховые взносы, как на выплаты в рамках трудовых отношений (ст. 420, 421 НК РФ, Письмо Минфина от 01.02.2018 № 03-04-06/5808, Письмо Минтруда от 12.12.2014 N 17-3/В-609)

Помимо налоговых рисков возможны и иные негативные последствия. К примеру, если приобретенные на подотчетные деньги ТМЦ без оправдательных документов не будут оприходованы, к подотчетнику может быть предъявлен иск в части причинения вреда компании (Постановление АС Северо-Кавказского округа от 05.10.2017 № А32-12049/2015).

Способы снижения рисков

Снизить риски от ошибок в документальном оформлении подотчета работодателю помогут несколько действий:

Внесите условие о возможности выдачи денег под отчет и возврате неиспользованных подотчетных сумм как в наличной, так в безналичных формах во внутренние локальные акты (учетную политику, Положение о выдаче подотчетных сумм или иные внутрифирменные документы).

Предусмотрите также, что при безналичной форме расчетов подотчетные суммы перечисляются на личные или зарплатные карты сотрудников с расчетного счета работодателя.

Не забудьте прописать сроки представления авансового отчета по подотчету, перечисленному на карту сотруднику — такой срок законодательно установлен только при выдаче наличного подотчета. Это необходимо, чтобы пресечь злоупотребления со стороны сотрудников.

Ознакомьте сотрудников под роспись с установленными в компании подотчетными правилами.

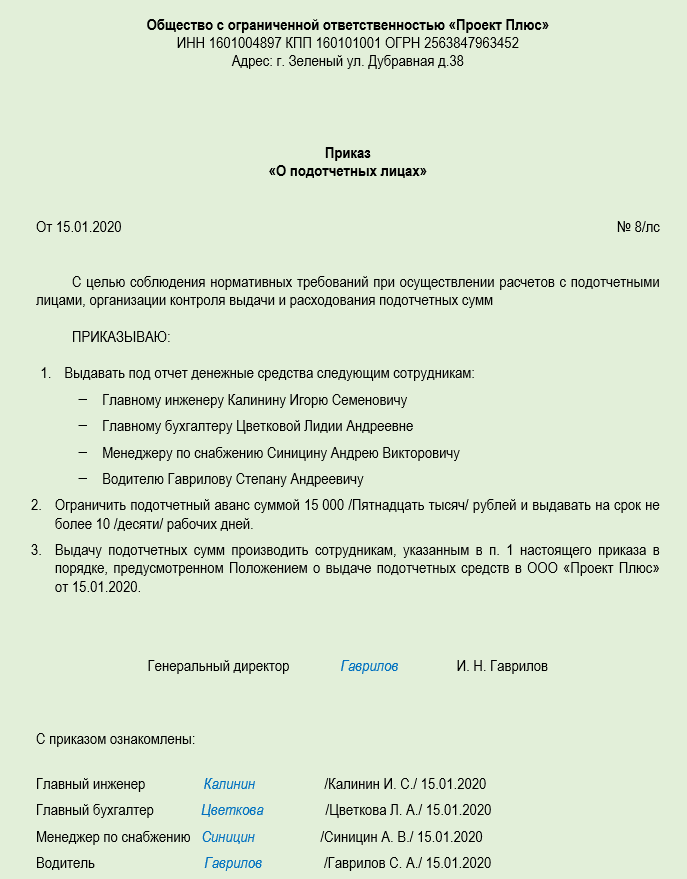

В приказе зафиксируйте:

Обычно такой приказ оформляется в начале года на 12 месяцев или на больший срок. При необходимости в него вносятся изменения и дополнения.

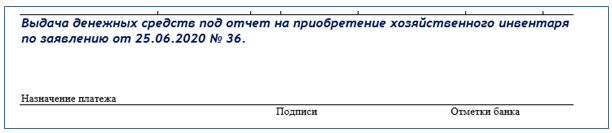

Чтобы перечисленный на карту сотрудника подотчет контролеры не спутали с зарплатным доходом, а у банкиров подобное перечисление не вызвало подозрений, при оформлении платежных поручений важно следить за надлежащей формулировкой назначения платежа (поле 24):

Снизить риски поможет планомерная работа с сотрудниками — выдайте им памятки с напоминанием о сроках отчетов по подотчетным суммам и перечнями документов, прилагаемых к авансовым отчетам для разных ситуаций, разработайте шаблоны заявлений на выдачу денег, проводите обучение сотрудников по подотчетным правилам.

Подотчетный документооборот и новое Указание ЦБ РФ № 5348-У

С конца марта 2020 года компании при выдаче подотчетных денег должны руководствоваться новыми правилами наличных расчетов (Указание ЦБ РФ от 09.12.2019 № 5348-У «О правилах наличных расчетов»). Они не изменили коренным образом прежние нормы из Указания от 07.10.2013 № 3073-У, но частично подкорректировали их.

Новое указание предписывает производить наличные расчеты между компаниями, ИП и физлицами за счет налички, поступившей в кассу участника наличных расчетов с его банковского счета (Письмо ЦБ от 04.06.2020 № 45-19/5013).

Получается, что выдать наличные средства под отчет из наличной выручки можно, а вот возвращенный одним сотрудником в кассу неизрасходованный подотчетный аванс сразу выдать другому подотчетному лицу станет рискованной процедурой, которая привлечет внимание контролеров. Наказание за подобное нарушение — для должностных лиц от 4 000 до 5 000 руб., для компаний от 40 000 до 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ).

В такой ситуации придется деньги сначала сдать в банк, а затем снять и уже затем выдать подотчетнику.

Повлияет ли такой порядок на подотчетный документооборот? Скорее всего нет. Прибавиться работа кассирам и бухгалтерам по оформлению приходно-расходных кассовых документов, а набор документов подотчетника от этого не изменится.