журнал учета счетов фактур сбис

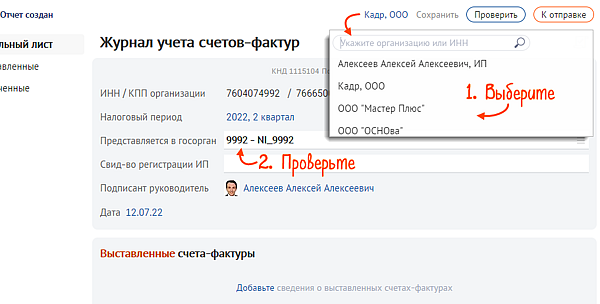

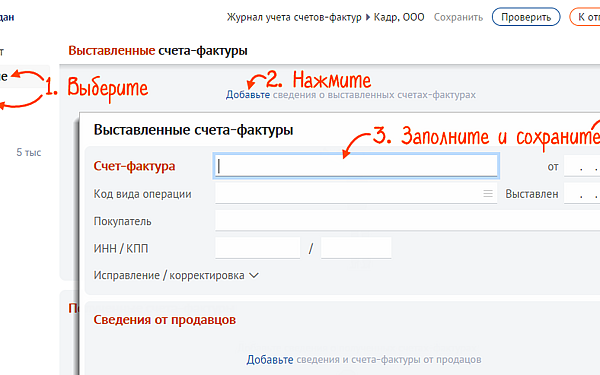

Заполнить журнал учета счетов-фактур

Организации-посредники, не уплачивающие НДС или освобожденные от уплаты этого налога, должны сдавать в налоговую инспекцию «Журнал учета счетов-фактур». Посредники, уплачивающие НДС, освобождены от этой обязанности.

Срок сдачи

Отчет сдается ежеквартально до 20 числа месяца, следующего за отчетным периодом.

Как сформировать

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Чтобы добавить еще один раздел, нажмите « Лицензия

Загрузить журнал учета счетов-фактур

Организации-посредники, не уплачивающие НДС или освобожденные от уплаты этого налога, должны сдавать в налоговую инспекцию «Журнал учета счетов-фактур». Его можно заполнить в СБИС или загрузить из других программ.

Срок сдачи

Отчет сдается ежеквартально до 20 числа месяца, следующего за отчетным периодом.

Как загрузить

Журнал можно загрузить в формате:

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

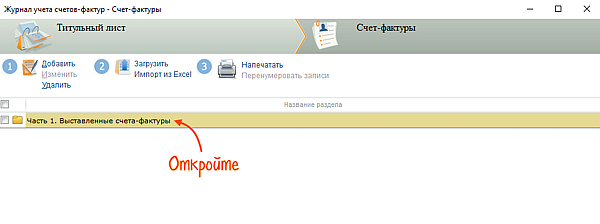

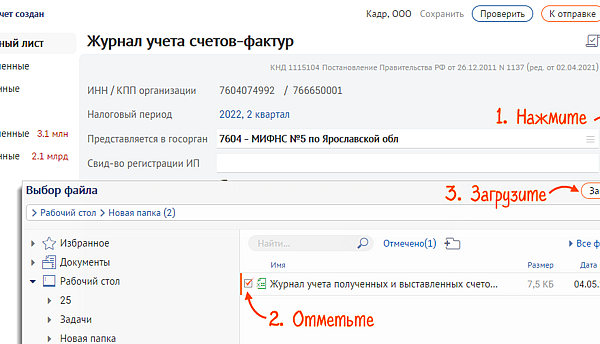

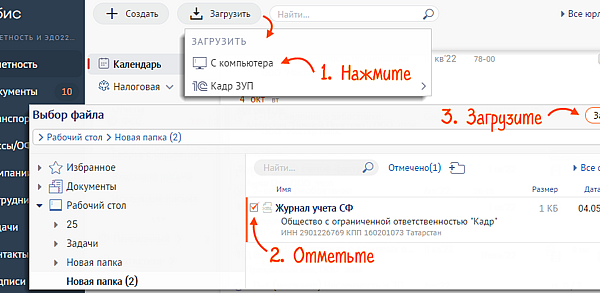

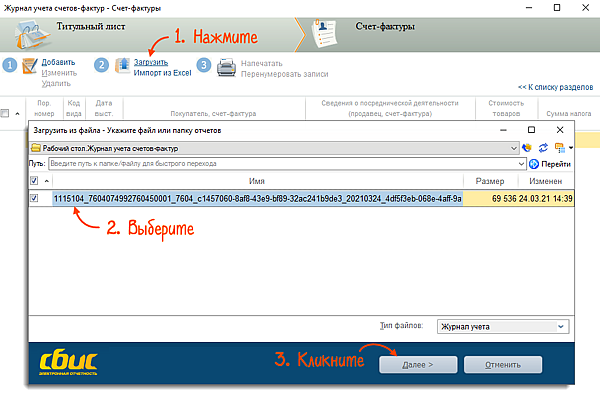

Журнал можно загрузить в формате *.xml. Для этого в созданном отчете нажмите «Загрузить» и выберите файл. Кликните «Далее», а затем «Загрузить».

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Как учитывать и хранить счета-фактуры

Плательщики налога на добавленную стоимость обязаны вести книги покупок и книги продаж, чтобы учитывать суммы налога на добавленную стоимость. Компании, которые выставляют и получают счета-факутры как посредники, например оказывают транспортные услуги или выступают застройщиками, должны вести журналы учета всех счетов-фактур.

Порядок ведения и заполнения, а также форма книг и журналов учета закреплены в Постановлении. Регистрировать следует все документы: первичные, исправленные, корректировочные. Они могут быть электронными или бумажными.

Книга покупок и книга продаж

В СБИС книга покупок и книга продаж формируется автоматически по данным учета.

Счета-фактуры в бумажном виде следует регистрировать в книге продаж в том налоговом периоде, в котором возникает налоговое обязательство, а в книге покупок нужно регистрировать счета-фактуры по мере возникновения права на вычет.

Корректировочные счета-фактуры к доплате регистрирует продавец в книге продаж, а покупатель — в книге покупок. Счета-фактуры к уменьшению продавец должен заносить в книгу покупок, а покупатель — в книгу продаж. Документы регистрируется на сумму разницы и записываются в книгах с положительным знаком, чтобы не возникало вычета сумм при занесении корректировочного счета-фактуры в книги покупок и продаж.

Если в счет-фактуру вносили исправления, то запись об исходном документе должна быть аннулирована. Если налоговый период еще открыт, в книгу вносится запись по исправленному документу со знаком «минус». Так значение по ошибочному счету-фактуре или корректировочный счет-фактура превратится в ноль, а исправленное займет его место. Когда налоговый период, в котором зарегистрирован документ, уже закрыт, аннулирование производится на дополнительном листе книги.

Журналы учета счетов-фактур

Журнал учета заполняется автоматически, когда вы проводите реализации или принимаете к учету входящие счета-фактуры. Документы регистрируются по дате выставления в разделе «Выставлено». Когда счета-фактуры не передаются контрагентам, регистрация происходит по дате составления. В разделе «Получено» документы регистрируются по дате их получения. Так в журнале отображаются даты выставления и получения документов.

Компании-посредники обязаны вести журнал учета, даже если они не являются плательщиком НДС и не принимают его к вычету. Такие организации предоставляют журналы в налоговые инспекции. По этим данным ФНС контролирует, соответствуют ли начисленные суммы НДС суммам налога, принимаемым к вычету. И наоборот, соответствуют ли заявленные принципалами суммы суммам НДС, которые продавцы товаров начислили к уплате в бюджет.

Учет счетов-фактур в разных налоговых периодах

Если покупатель получает счет-фактуру после окончания налогового периода, в котором он принял товары к учету, но до представления налоговой декларации, он может принять сумму налога к вычету в том налоговом периоде, в котором принял товары к учету. Счет-фактура, полученная после подачи декларации, должна относиться к новому налоговому периоду.

Хранение

В соответствии с Постановлением счета-фактуры как на бумажном носителе, так и в электронном виде следует хранить не менее 4 лет. Подтверждения оператора электронного документооборота, извещения покупателей о получении счета-фактуры должны храниться в течение того же срока.

Следует понимать, что у одного документа может быть несколько функций, каждая из которых подпадает под свои правила, поэтому сроки хранения по ним могут различаться. В этом случае нужно выбирать максимальный из них.

Чтобы вам было спокойнее, вы можете распечатать документы, но юридической силы они иметь не будут.

Юридическую силу имеют только документы в электронном виде, подписанные электронной подписью.

Подробнее о том, как сохранить документ в СБИС, можно посмотреть здесь.

Уничтожение документов по истечении срока хранения — это право налогоплательщика, а не обязанность. Как следует из новой редакции ст. 87 НК РФ налоговые органы вправе проводить камеральную проверку, охватывающую любые периоды деятельности налогоплательщика.

Согласно ст. 120 НК РФ, если при проверке инспектор обнаружит отсутствие первичных документов, счетов-фактур, регистров бухгалтерского или налогового учета, то компания может быть оштрафована в размере:

Рекомендуем хранить первичные документы в течение 5 лет с момента их последнего использования для составления бухгалтерской или налоговой отчетности, а не с даты их оформления.

Неплательщики НДС: как отправить журнал счетов‑фактур

Кто сдает?

Когда сдавать?

Срок представления журналов учета полученных и выставленных счетов-фактур — не позднее 20-го числа месяца, следующего за истекшим налоговым кварталом.

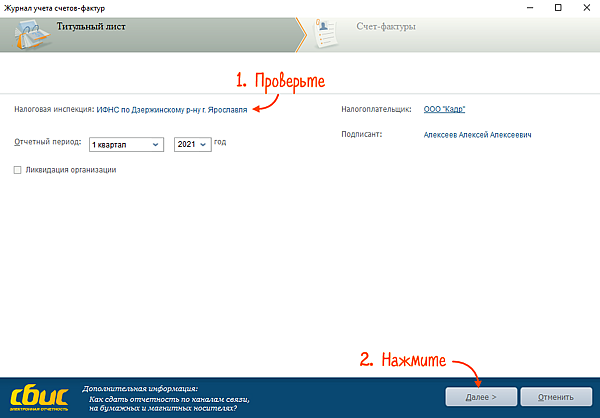

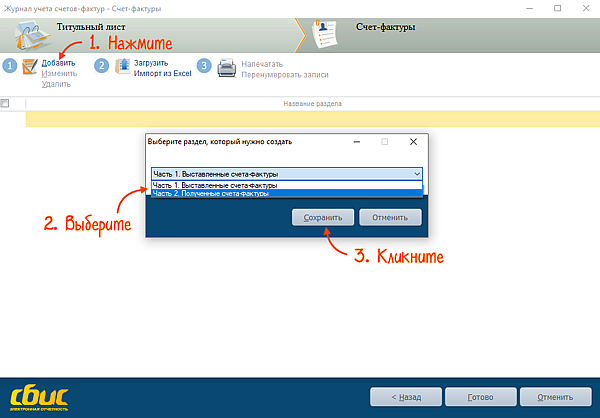

Реализация в Контур.Экстерн

В Контур.Экстерн реализована возможность заполнить журнал счетов-фактур, либо загрузить готовый файл журнала, и передать его в ИФНС.

1. Чтобы заполнить журнал непосредственно в системе, следует перейти в меню «ФНС» > «Заполнить в системе» и выбрать «Журнал учета выставленных и полученных счетов-фактур».

2. Чтобы загрузить в Контур.Экстерн готовый файл журнала, следует перейти в меню «ФНС» > «Загрузить из файла». Допускается загрузка файлов журналов следующих форматов:

В появившемся окне нажать «Обзор».

Выбрать файл для загрузки, нажать «Открыть», после чего нажать «Загрузить».

3. Перейти к редактированию формы и проверить правильность всех данных можно через кнопку «Редактировать». Как только форма будет готова к передаче в ИФНС, для проверки и отправки следует нажать «Отправить».

4. Откроется окно проверки. Если ошибок не обнаружится, то следует нажать кнопку «Перейти к отправке». При обнаружении ошибок следует вернуться к редактированию формы и исправить их.

5. В появившемся окне нажать «Подписать и отправить».

Журнал учета выставленных и полученных счетов-фактур отправлен в инспекцию.

Решение проблем со счетами-фактурами

Такое отображение является корректным согласно письму Минфина, где указано: «При заполнении счетов-фактур по товарам, реализованным организацией через свое обособленное подразделение, в строке 2б «ИНН/КПП продавца» счета-фактуры следует указывать КПП соответствующего обособленного подразделения».

Правило отображения КПП распространяется на покупателя и продавца.

Когда электронный счет-фактура считается выставленным и какая дата считается датой выставления?

Счет-фактура считается выставленным, если продавец получил подтверждение даты отправки от оператора ЭДО. Датой выставления считается дата, указанная в подтверждении.

Когда электронный счет-фактура считается полученным покупателем и как определяется дата получения?

Счет-фактура считается полученным, если у покупателя имеется подтверждение даты получения от оператора ЭДО. Датой получения является дата, указанная в подтверждении оператора (п. 1.11 приказа № 174н от 10.11.2015).

Как вести книгу покупок/продаж и журнал полученных и выставленных счетов-фактур, если организация получает и электронные, и бумажные документы?

В книге покупок/продаж регистрируются все счета-фактуры: и бумажные, и электронные. С 1 января 2015 года журналы должны вести только компании, занимающиеся посреднической деятельностью. В СБИС электронные счета-фактуры регистрируются автоматически, бумажные можно добавить в систему вручную.

Почему электронный счет-фактура подписывается только подписью руководителя?

Это требование закона: электронные счета-фактуры может подписывать только руководитель или уполномоченное лицо.

Можно ли выставлять электронные счета-фактуры не через 5 дней, а через 15?

Оснований для отказа в зачете НДС по таким счетам-фактурам нет.

Контролирующие органы не раз отмечали это. Например в письмах Минфина РФ от 25.01.2016 № 03-07-11/2722, от 23.12.2016 № 03-03-06/3/7, от 09.04.2015 № 03-07-11/20293, и в письме УФНС РФ по г. Москве от 29.03.2016 № 16-15/031787.

Согласно п.3 ст.168 НК РФ продавец должен выставить счет-фактуру в течение 5 дней после отгрузки. Но даже если продавец выставит документ позже, НДС все равно будет начислен в срок — значит, наказывать его не за что.

Теперь рассмотрим ситуацию со стороны покупателя. Если он получит счет-фактуру позже, чем нужно — это не основание для отказа в вычете НДС. Это следует из п. 2 ст. 169 НК РФ: «ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога». Неправильный срок не мешает налоговой проверять данные.

Арбитражная судебная практика также складывается в пользу налогоплательщика — к примеру, решение ФАС Уральского округа № Ф09-10201/07-С2, решение ФАС Московского округа от 23.12.2011 по делу № А40-142945/10-118-831.

Можно ли выставить электронный счет-фактуру или другие документы «задним числом»?

При работе с электронными документами счет-фактуру задним числом выставить не получится, потому что дата выставления счета-фактуры фиксируется оператором ЭДО. То же самое происходит с любыми другими электронными первичными документами.

Какие могут быть последствия, если подписать счет-фактуру, которую продавец оформил позже положенного срока?

В соответствии с п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг) счета-фактуры выставляются не позднее пяти календарных дней со дня отгрузки товара (выполнения работ, оказания услуг). Если поставщик оформил счет-фактуру позже, налоговая может отказать в вычете НДС, уплаченного по этому документу. Прежде чем подписывать такие документы, уточните у своего налогового инспектора, будут ли они приняты.

Арбитражный суд чаще всего принимает сторону налогоплательщика при рассмотрении подобных дел в суде.

Можно ли покупателю выдавать счет-фактуру в бумажном виде, а у себя хранить только в электронном, заверенным ЭП?

Да. Согласно письму ФНС от 6 сентября 2017 г. «О подписании счета-фактуры» формировать их на разных носителях считается возможным. При этом электронный экземпляр обязательно подписывать усиленной квалифицированной электронной подписью руководителя и главного бухгалтера либо иных уполномоченных лиц.

Если электронный экземпляр необходимо распечатать, его нужно заверить в установленном в организации порядке.

Счета-фактуры необходимо хранить четыре года.

Можно ли в одном пакете передать несколько счетов-фактур?

Нет, нельзя. Согласно п. 1.9 приказа Минфина 174н: «продавец и покупатель осуществляют электронный документооборот по каждому счету-фактуре в отдельности».

Можно ли вместе со счетом-фактурой передавать и другие документы в одном пакете?

Да, можно. П.1.9 приказа Минфина 174н четко указывает, что счета-фактуры должны передаваться по отдельности, никак не запрещая передачу других документов вместе с ними.

Приказ Минфина 174н, по сути, относится только к налоговым документам. Это следует из фразы «продавец и покупатель осуществляют электронный документооборот по каждому счету-фактуре в отдельности», то есть в одном пакете должен быть только один налоговый документ. При этом в 402-ФЗ нет ограничений, касающихся бухгалтерский документов.

Пакет — это техническое понятие, которое никак не влияет на юридическую силу документа. При передаче нескольких документов в одном пакете каждый документ в отдельности заверяется подписью.

Как правильно указать адрес в счете-фактуре

Данные для заполнения адресных граф берите из единого государственного реестра юридических лиц (ЕГРЮЛ) или из единого государстенного реестра индивидуальных предпринимателей (ЕГРИП). При этом не оговаривается порядок записи адресов в счетах-фактурах и соответствие друг другу форматов записей в графах 2а и 6а.

Если ошибки в счетах-фактурах не мешают при проведении налоговой проверки определить продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, это не является основанием для отказа в вычете по НДС.