журнал учета возвратной тары образец

Как учитывается возвратная тара у поставщика и покупателя

Некоторые товары просто невозможно реализовать без тары, не навредив при этом их качеству. Производитель может упаковать их при подготовке к продаже и включить цену тары в себестоимость. Но если тару можно использовать повторно без ущерба для товара, часто покупателей просят вернуть ее назад. Хозяйка, идущая на рынок с бидончиком для молока, как раз имеет дело с возвратной (многооборотной) тарой.

Рассмотрим, как учитываются операции с возвратной тарой на производстве, каким образом эта динамика отражается в бухгалтерских проводках и в налоговом учете.

Что такое тара

Тара – это основной элемент упаковочного комплекса для товара, предназначенный для сбережения товарного качества при перемещении, хранении и реализации продукции.

СПРАВКА! Итальянское слово «tara» происходит от арабского «tarha», в переводе означающего «нечто отброшенное».

Термины «тара» и «упаковка» не дублируют друг друга, несмотря на то что Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Минфина России от 28 декабря 2001 года № 119н, называют тару «внешней упаковкой». ГОСТ 17527-2003 «Упаковка: термины и определения» прямо призывает не считать их синонимами.

Согласно законодательным разъяснениям, тара отличается от упаковки тем, что без тары продукция в принципе не может быть реализована, тогда как упаковка только облегчает этот процесс и делает его более удобным.

НАПРИМЕР. Стиральная машина теоретически может быть доставлена в магазин и потребителю без каких-то дополнительных действий с ней. Однако, поскольку она дорогостоящая, а внешний вид изделия может пострадать при транспортировке, корпус и его элементы защищают картонной коробкой, пенопластовыми прокладками, полиэтиленовой пленкой. Все это и представляет собой упаковку.

Лимонад нельзя продать без какой-либо емкости, в которую его помещают при розливе. Пластиковая или стеклянная бутылка будут являться тарой, а пленка, в которую упаковано сразу 6 бутылок или ящик, – упаковкой.

Классификация тары

Тару подразделяют на виды по нескольким основаниям:

ВАЖНО! Когда говорят о виде тары, чаще всего имеют в виду ее форму, а когда о типе тары, то материал.

Особенности понятия возвратной тары

Возвратная (многооборотная) тара – обязательный элемент упаковки, наличие которого гарантировано договором поставки. Он может быть возвращен производителю в неповрежденном виде и повторно использован без ущерба для качества упаковки товара. Примерами возвратной тары могут служить стеклянные банки и бутылки, мешки из ткани, ящики, контейнеры и пр.

Согласно ст. 481 Гражданского Кодекса РФ, для некоторых видов товаров поставка в таре является обязательной. Нарушение этого пункта может стать основанием для признания товара некачественным, что может вызвать претензии со стороны покупателя или даже возврат товара.

Тара признается возвратной в тексте договора купли-продажи (п. 3 ст. 254 НК РФ). Это значит, что она должна быть возвращена поставщику в исходном состоянии, если стороны не договорились об ином (ст. 517 ГК РФ). Продавец берет у покупателя залог за возвратную тару, а после доставки ее обратно возвращает залог.

Нюансы учета возвратной тары

Возможные сложности учета вызваны особым статусом возвратной тары: несмотря на то что она доставляется покупателю вместе с товаром, право собственности на нее остается у продавца. Важным моментом, определяющим учет, является отнесение многоразовой тары к разным видам активов:

Учет возвратной тары как запаса

Провести по бухгалтерии возвратную тару в качестве материальных запасов можно, если срок ее полезного использования не превышает 1 года или одного операционного цикла (если он превышает 12 месяцев).

Для отражения операций с такой тарой применяются:

Учет возвратной тары как основного средства производства

Если срок применения тары будет большим, чем 12 месяцев, а стоимость – входить в установленный для ОС лимит, она подпадает под определение основного фонда и должна проводиться соответствующим счетом 115 «Необоротные активы». Как все ОС, она подлежит амортизации и последующему списанию.

Учет тары у поставщика

Поставщик отдает тару вместе с товаром, сохраняя на нее право собственности. В приходных документах для учета стоимости приобретения такой тары выделена отдельная строчка, она не плюсуется к стоимости остальных запасов, а считается по чистой реализационной стоимости. Когда она поступает вместе с товаром, для нее будет отдельная строка в товарно-транспортной накладной или счете-фактуре.

Тара-запас фиксируется на счете 41 «Тара под товаром и порожняя», а специальная тара – на счете 01 как основное средство.

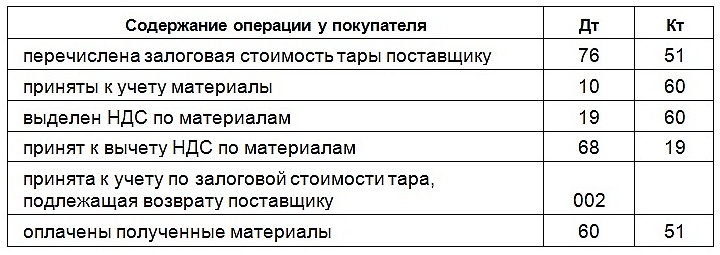

Учет тары у покупателя

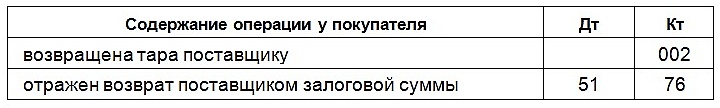

Сохранность возвратной тары и ее возврат могут быть гарантированы текстом договора, в этом случае залог не вносится, но оговариваются санкции за порчу или утрату тары. Учитывать такую процедуру придется на забалансовом счете 002 «ТМЦ, принятые на ответственное хранение».

Покупатель, внесший залог за возвратную тару, обязуется вернуть ее продавцу в неповрежденном состоянии, после чего получит залоговую сумму обратно. Эта процедура подлежит учету на балансовых счетах 10 «Тара» (если товар прибыл для собственного использования) и 41 «Тара под товаром» (если планируется перепродажа).

Пример проводок динамики возвратной тары

ООО «Учкудук» заключило с компанией-поставщиком «Жажда» 2 договора:

Проводки относительно тары по договору 1, сделанные ООО «Учкудук» (покупателем):

Проводки относительно тары по договору 1, сделанные ООО «Жажда» (продавцом):

Проводки относительно тары по договору 2, сделанные ООО «Учкудук» (покупателем):

Проводки относительно тары по договору 2, сделанные ООО «Жажда» (продавцом):

Возвратная тара в ракурсе налогов

НК РФ в п.7 ст. 154 регламентирует налогообложение при операциях с возвратной тарой:

ОБРАТИТЕ ВНИМАНИЕ! Все документы относительно многооборотной тары, которая не была возвращена, утрачивают силу, вместо них актуальными становятся документальные свидетельства купли-продажи тары, облагаемой обычными для этой операции налогами.

Учет возвратной тары: цена, проводки, налоги

Что понимается под возвратной тарой?

Если законодательством определенных сфер деятельности предусмотрено обязательное наличие тары при осуществлении поставок товаров, поставщик предоставляет покупателю товар в таре (ст. 481 ГК РФ). При несоблюдении указанных требований поставленный товар считается некачественным, и покупатель вправе выставить претензии или осуществить его возврат (ст. 482 ГК РФ).

Об учетных моментах возврата товаров читайте в статье «Какой порядок учета НДС при возврате товара поставщику?».

Условие о возвратности тары должно фиксироваться в договоре между поставщиком и покупателем (п. 3 ст. 254 НК РФ).

На практике возвратная тара часто представлена в виде ящиков и контейнеров из различных материалов, тканевых мешков, многоразовых бутылок и банок. Встречается и специальная тара, выступающая в качестве оборудования для продажи находящегося в ней товара.

Возвратная тара после ее использования покупателем передается в исправном состоянии обратно поставщику, если отсутствует иная договоренность (ст. 517 ГК РФ). Получается, что право собственности на возвратную тару не регистрируется у ее получателя, а остается у продавца. Указанная особенность является причиной многочисленных вопросов, касающихся учета возвратной тары.

ВАЖНО! С 2021 года утратил силу ПБУ 5/01, регламентировавший порядок учета запасов. С этой даты хозсубъекты обязаны учитывать запасы по правилам ФСБУ 5/2019 «Запасы».

В каких ценах производится учет возвратной тары?

У поставщика возвратная тара фиксируется по фактической стоимости, складывающейся из расходов по ее покупке или производству.

У покупателя возвратная тара может отображаться по учетным ценам, но только в аналитическом учете. Данный способ практически не применяется из-за своей нецелесообразности. В основном операции по возвратной таре фиксируются в фактических ценах, прописанных в договоре.

В условиях договора может быть оговорено внесение залоговой стоимости за тару. У поставщика движение по залоговой таре фиксируется по фактическим и залоговым ценам, а разница между ними отображается в прочих расходах. У покупателя учет возвратной тары производится по залоговым ценам, зафиксированным в договоре.

ВАЖНО! Информация по возвратной таре при составлении расчетных документов по оплате товаров фиксируется в отдельной строке по цене, проставленной в договоре поставки (п. 174 методических указаний). Стоимость возвратной тары не должна входить в стоимость товаров, поставляемых вместе с тарой.

Отражение операций с возвратной тарой в бухгалтерском учете

У поставщика учет возвратной тары, используемой для продажи товаров, производится на счете 41 субконто «Тара под товаром и порожняя». Исключением является специальная тара, относящаяся к основным средствам и учитываемая на счете 01 с ежемесячным амортизационным списанием.

У покупателя учет возвратной тары производится с использованием забалансового счета 002 «ТМЦ, принятые на ответственное хранение», если в договоре не предусмотрено внесение дополнительной платы за тару.

Если за возвратную тару вносится залоговая стоимость, исходя из требований договора, то движение по ней фиксируется на балансовых счетах. В частности, движение по возвратной таре, в которой поступил товар для перепродажи, учитывается на счете 41 субконто «Тара». Операции по возвратной таре, в которой доставлены товары для внутрихозяйственного использования, регистрируются на счете 10 субконто «Тара».

Подробнее об отражении учетных операций с использованием счета 10 «Материалы» читайте в статье «Бухгалтерские проводки по учету материалов».

Как поставщику, применяющему ФСБУ 5/2019, учитывать возвратную тару, узнайте в экспертном мнении от КонсультантПлюс. Получите бесплатный пробный доступ к К+ и переходите к вопросу, чтобы узнать все подробности данной процедуры.

ООО «Дело вкуса» заключило с фирмой-поставщиком ООО «Вилли Бренд» три договора:

Договор № 1 на поставку соков. Товар предназначен для перепродажи покупателем. Пластиковые ящики, в которых поставляются соки, предоставляются покупателю на возвратной основе и без внесения дополнительной платы. В случае невозврата тары покупатель возмещает ее стоимость — 1 000 рублей.

Договор № 2 на поставку сывороточных напитков. Товар предназначен для перепродажи покупателем. Специальные контейнеры, в которых поставляются сывороточные напитки, предоставляются покупателю на возвратной основе с внесением дополнительной платы 5 000 руб., возвращаемой покупателю при возврате предоставленных контейнеров.

Договор № 3 на поставку воды в многоразовых пластиковых бутылках. Товар предназначен для внутрихозяйственного использования покупателем. Пластиковые бутылки под воду предоставляются покупателю на возвратной основе с дополнительным внесением их залоговой стоимости на 3 000 руб.

Проводки по учету возвратной тары при выполнении обязательств по договору:

Операции

ООО «Вилл Бренд» (поставщик)

ООО «Дело вкуса» (покупатель)

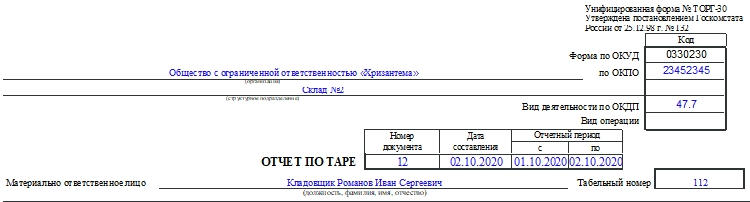

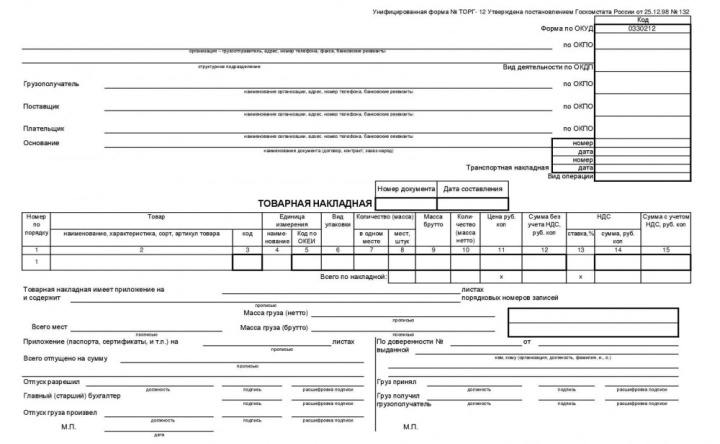

Форма ТОРГ-30. Отчет по таре

Отчет по таре по форме ТОРГ-30 нужен для отражения движения тары на складе организации. Тара поступает на склад вместе с ТМЦ от компании-поставщика. В отчет нужно записывать количественные и стоимостные данные о приходе и расходе. Как заполнить документ, разберемся в публикации.

Общая информация

Отчет по форме ТОРГ-30 — это первичный учетный документ, он применяется в компаниях, которые занимаются торговлей, при сальдовом методе учета товаров. Документ составляют на период, который утверждается руководством компании.

Отчет по таре заполняют в двух экземплярах. Делает это материально ответственное лицо. После составления и подписания документа один экземпляр передают в бухгалтерию компании, а второй материально ответственное лицо оставляет себе.

Отчет по таре сдают вместе с товарным отчетом ТОРГ-29. Также прикладывают первичные учетные документы, на основании которых вносились записи о расходе и приходе тары. Хранить документы нужно в течение 5 лет.

О форме ТОРГ-30

Форма была утверждена постановлением Госкомстата от 25 декабря 1998 года № 132. До конца 2012 года форма была обязательной к применению компаниями, которые занимаются торговлей. С начала 2013 года она стала лишь рекомендованной к использованию, как и остальные унифицированные бланки. Организация сама решает, какие формы первичных учетных документов ей использовать (п. 4 ст. 9 ФЗ № 402-ФЗ «О бухгалтерском учете»).

Важно! Чтобы самостоятельно составленный бланк был юридически значимым, нужно включить в него все необходимые реквизиты. Их список указан в п. 2 ст. 9 ФЗ «О бухгалтерском учете».

Несмотря на такую свободу компании по-прежнему предпочитают использовать унифицированную форму ТОРГ-30. Она удобна в заполнении и привычна проверяющим органам.

Заполняем ТОРГ-30

Документ можно заполнить как на бумаге, так и на компьютере с последующей распечаткой и постановкой подписей. В шапке необходимо указать:

В табличной части документа материально ответственное лицо должно указывать следующие данные:

В конце таблицы нужно подвести итоги.

К отчету по таре нужно приложить подтверждающие операции документы: накладные, акты и т.п. Их количество прописью указывают внизу таблицы.

В конце документа расписываются работники: сдавший отчет (например, кладовщик, продавец), принявший отчет (например, завскладом, руководитель отдела), проверивший отчет (бухгалтер). Все они подтверждают своими подписями, что в отчете представлена верная информация. Также указывают остаток тары в денежном выражении, и расписывается материально ответственное лицо.

Что делать, если допущена ошибка?

Если при заполнении документа материально ответственное лицо допустило фактическую ошибку, например, неправильно указало дату, стоимость, наименование тары и т.д., то можно исправить ошибку стандартным способом:

О том, что были сделаны исправления, нужно уведомить всех работников, имеющих отношение к составлению бумаги.

Учет возвратной тары в 1С:Бухгалтерия 8

Скоро в «1С:Бухгалтерия предприятия», ред. 3 изменится учет многооборотной возвратной тары. Рассказали, как надо будет действовать обеим сторонам — покупателю и поставщику.

Определение и классификация тары

Определение тары и упаковки находим в ГОСТ 17527-2020:

Согласно приведенному ГОСТ определению термина «Тара», оно осталось неизменным, но в случае внесения изменений в уже существующие нормативно-правовые акты термин должен быть заменен на «Упаковка».

Напомним, тара бывает:

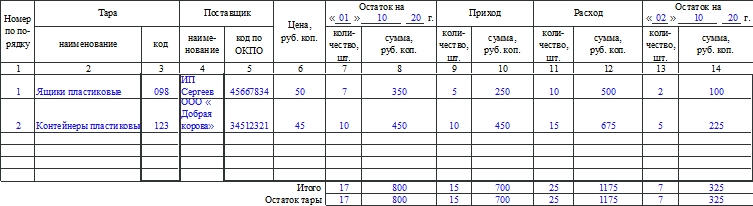

Поддержка учета возвратной тары в «1С:Бухгалтерия предприятия», ред. 3.0

Чтобы вы могли учитывать возвратную тару, в первую очередь установите флаг «Возвратная тара» в функциональности программы, на закладке «Запасы» (раздел «Главное» — блок «Настройки»).

Итог — в ряде документов, например, «Поступление» и «Реализация», появится дополнительное поле «Возвратная тара».

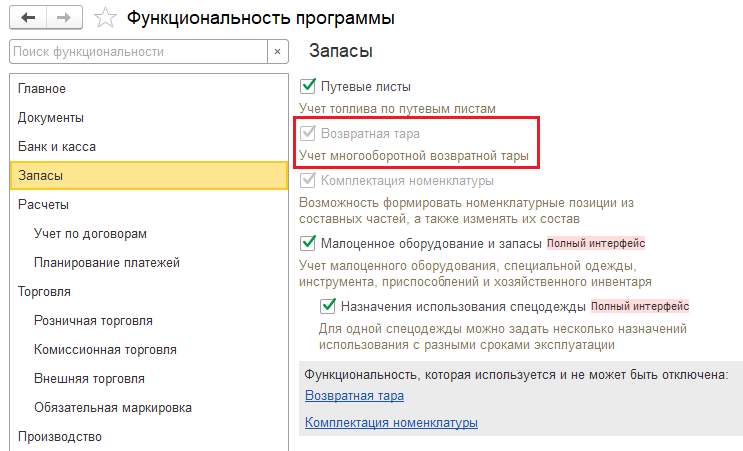

Учет многооборотной тары у поставщика

В бухгалтерском учете поставщик может учитывать тару одним из трех вариантов: как запасы, основные средства или малоценный объект.

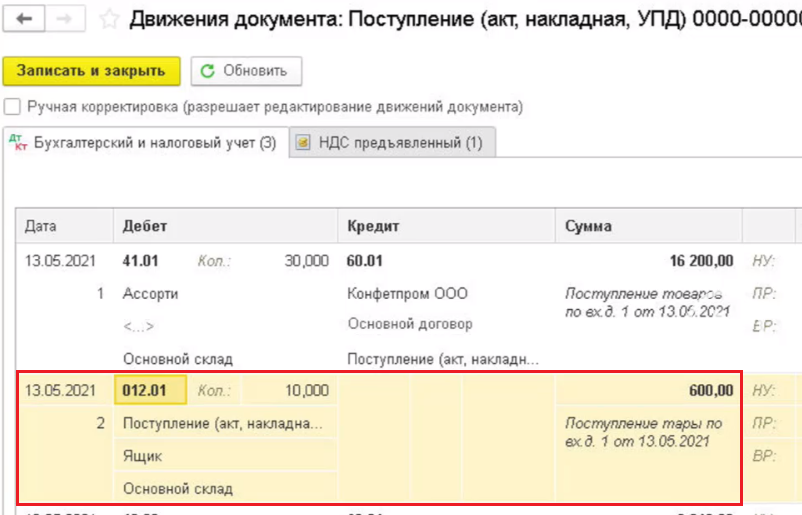

Приобретение тары проводим стандартным документом «Поступление товаров». В зависимости от группы, к которой относится тара, указываем соответствующий счет учета. Если тару учитываем как основное средство, приходуем ее документом «Поступление основных средств».

В ближайшее время для передачи возвратной тары в эксплуатацию будет доработан документ «Передача материалов в эксплуатацию». В нем появится дополнительная закладка «Возвратная тара».

Так, независимо от того, на каком счете учитываем тару (за исключением основных средств), программа спишет ее стоимость на затраты и учтет саму позицию на забалансовом счете 012.01.

Также для передачи тары в эксплуатацию можно будет использовать документ «Расход материалов (требование-накладная)».

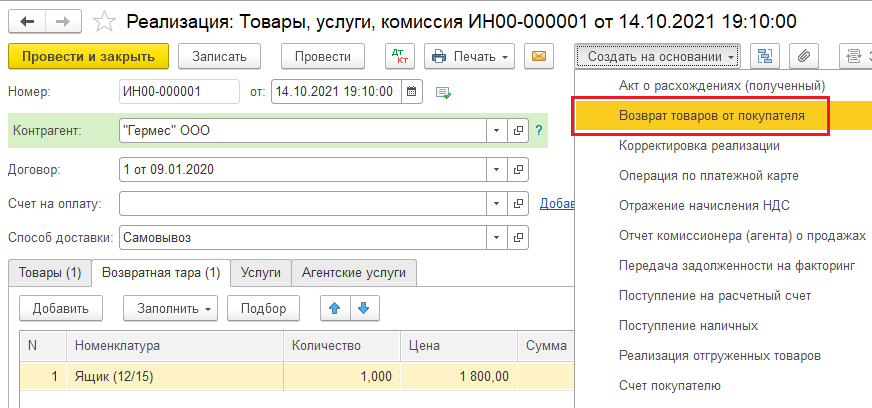

Для продажи товара в возвратной таре сформируйте документ «Реализация» с видом «Товары, услуги, комиссия» (раздел «Продажи» — «Реализация» — «Создать»). На закладке «Товары» укажите информацию по реализуемым позициям, а на «Возвратная тара» — тару с ее залоговой стоимостью.

Возврат тары проводите документом «Возврат товара от покупателя», который для удобства можно сформировать на основании реализации. Программа заполнит документ автоматически, но для корректности данных отчистите закладку «Товары». Итог — программа отнесет возвратную тару снова на забалансовый счет 012.01.

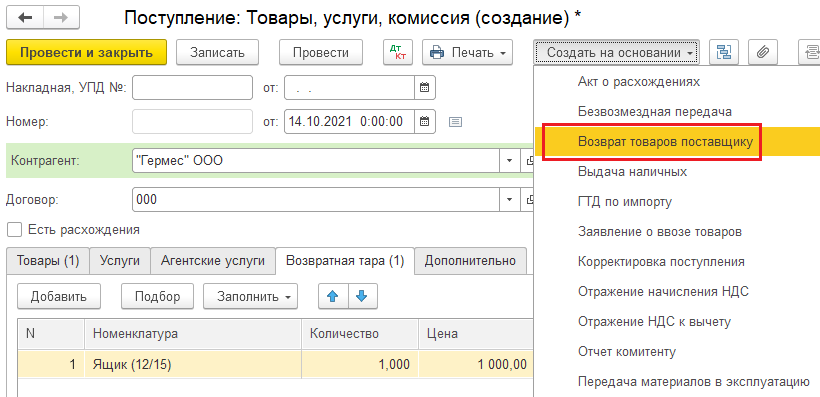

Учет возвратной тары у покупателя

Возвратная тара у покупателя не признается запасами и основными средствами, так как не соблюдаются условия их признания, поэтому покупатель учитывает ее только на забалансовом учете.

Чтобы отразить поступление товаров в возвратной таре, используем документ «Поступление» с видом «Товары, услуги, комиссия» (раздел «Покупки» — «Поступление» — «Создать»). На закладке «Товары» отражаем поступившие товары, а на «Возвратная тара» — упаковку продукции. В будущих версиях на данной закладке программа по умолчанию будет проставлять счет 012.01. Сейчас такой функционал пока не реализован.

Общий итог — программа сформирует проводки по поступлению товара на стандартный счет и возвратной тары — на забалансовый.

Далее, по итогу оприходования товара, на основании документа «Поступление товаров» сформируйте документ возврата — аналогично примеру с реализацией.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Учет тары в торговой организации: классификация, первичная документация, проводки

Тара представляет собой вид запасов, предназначенный для упаковки, хранения или транспортировки продукции. Обычно она не выделяется в накладных отдельным пунктом, а идет как бесплатное приложение к товарам. Но иногда приходится вести балансовый учет тары в торговой организации. Для этого существуют разработанные бухгалтерские и налоговые нормы, которые нужно соблюдать в процессе хозяйственной деятельности.

Классификация тары

Существует несколько классификаций тары, которые необходимо знать для правильной организации её учета.

Кеги обычно являются собственностью завода-изготовителя пива

По возможности повторного использования:

По условиям возвратности:

По функциональному признаку:

В отдельный подвид выделяется тара-оборудование (например, холодильные контейнеры), которая всегда находится в собственности поставщика и учитывается на его балансе.

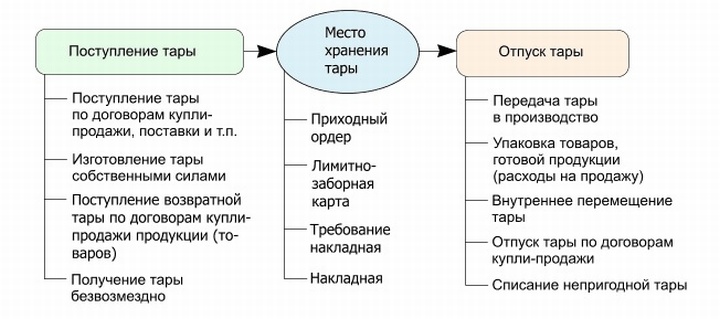

Первичная документация при учете тары

Первичная тара, а также вторичная одноразовая невозвратная упаковка (картон, полиэтилен) учитываются в стоимости товара и не выделяются отдельной строкой в документах. Их учет может вестись только по массе в целях дальнейшей сдачи на пункты сбора вторсырья.

Вид упаковки и её количество может быть указано в товарной накладной

Если тара многоразовая, возвратная или заказана покупателем за дополнительную цену, то для её оформления используют накладную ТОРГ-12, выделяя упаковку отдельной строкой. Её цена в таком случае заранее оговаривается в договоре или учитывается по стоимости, указанной поставщиком.

Бывают случаи, когда пришедший товар завернут в невозвратную упаковку, которую магазин планирует в дальнейшем использовать или продавать, но она не выделена отдельным пунктом в накладной. Тогда на складе нужно составить форму ТОРГ-5, что позволит оприходовать тару и провести её по бухгалтерскому учету.

При желании поставщик может оформить на упаковку специальный документ – ТОРГ-10. Он подкладывается к товаросопроводительной документации и в подробностях описывает характеристики тары, в которой поставляется продукция. Параметры упаковки могут также описываться в специальном сертификате, упаковочном листе или ярлыке (ТОРГ-9).

Процесс движения тары в торговой организации

Любая сопроводительная документация по учитываемой отдельно таре должна содержать графы для указания должностей и ФИО лиц, участвующих в её приёмо-передаче. Также в накладных должен прописываться, при необходимости, возвратный характер операции.

Учет тары на балансе

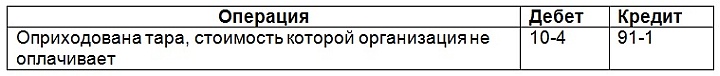

Учет тары в торговой организации производится на субсчете 41-3, а за её сохранность отвечают материально ответственные лица. Все операции по обороту упаковки должны сопровождаться первичными документами, которые передаются в бухгалтерию.

При учете тары, используемой для собственных и хозяйственных нужд, можно использовать счет 10 «Материалы» и даже 01 «Основные средства». Необходимость оприходования на эти счета может возникнуть у торговой организации-покупателя, если невозвратная тара является многооборотной и планируется её дополнительное использование в процессе деятельности. В этом случае нужно сделать следующие проводки:

Проводки при оприходовании многооборотной тары в качестве материала

Таким образом, поступившая тара считается прочим доходом и учитывается при расчете налога на прибыль.

При реализации товара поставщиком стоимость упаковки чаще всего списывается на счет 44, и этот данный факт может не отражаться в товаросопроводительной документации. Но иногда идущую с товаром тару учитывают как отдельный товар на счете 41-3. Покупающая торговая организация также может не вести учет упаковки, если она не имеет ценности и будет утилизирована.

По какой стоимости ведется учет тары?

Балансовая стоимость упаковки может определяться двумя способами:

По средним учетным ценам разрешается оприходовать тару торговым организациям с большим количеством товаров в разнообразной упаковке и с различными её ценами. В таком случае её стоимость определяется усредненно по нескольким категориям.

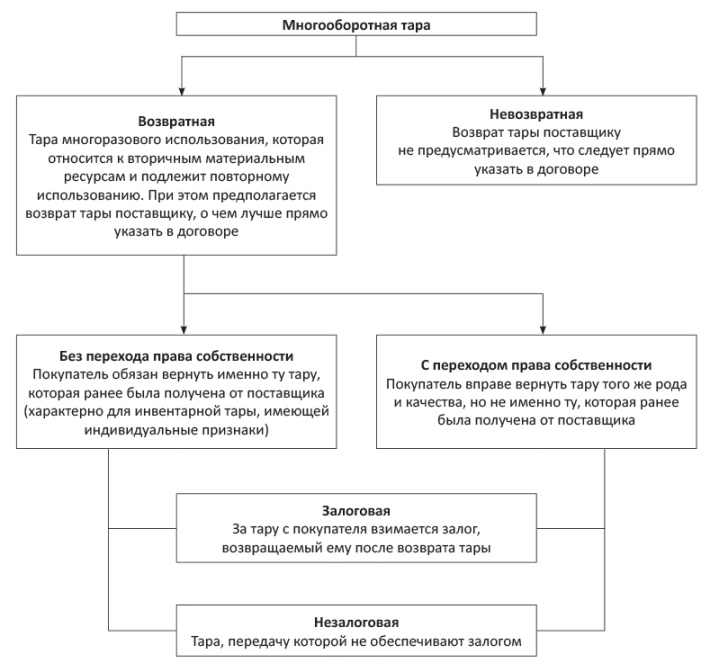

Классификация многооборотной тары в торговой организации

При возникновении разрывов между учетной ценой упаковки и её фактической себестоимостью, разница обязана списываться со счетов затрат на финансовые результаты как операционные расходы.

В большинстве же случаев учет тары в торговых организациях ведется по фактической себестоимости. Она складывается с цены упаковки, указанной в товаросопроводительных документах, и транспортных затрат на доставку. Если тара приобретается как отдельный товар, то она указывается во всех накладных отдельной строкой с соответствующим НДС.

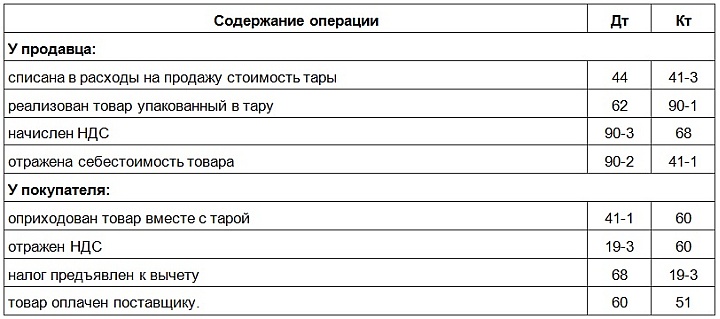

Проводки при учете тары в розничной торговле

Стандартная поставка товара в невозвратной таре сопровождается у поставщика и покупателя следующими проводками:

Проводки по оприходованию невозвратной тары вместе с товаром

Таким образом, если упаковка не будет в дальнейшем использоваться в хозяйственных целях, то в бухгалтерских проводках покупателя она никак не отображается, а её цена учитывается в себестоимости товара.

Перечисленные принципы учета касаются лишь тех случаев, когда тара не имеет значимой ценности и поставляется с продукцией безвозмездно и безвозвратно. При необходимости возвращения упаковки поставщику, она учитывается иными способами.

Учет многооборотной тары

К многооборотной таре относятся поддоны, пивные кеги, металлические ящики и прочие ценные изделия. Их оборот между контрагентами обязательно должен регулироваться договором.

За возвратную тару может вноситься залог, сумма которого перечисляется покупателем перед поставкой товара. По залоговой стоимости, записанной в договоре, осуществляется учет упаковки на балансе.

Если закупка продукции происходит постоянно равными партиями, то залог платится лишь единожды. Связано это с тем, что поставщик будет каждый раз забирать то же количество тары, которое он привезет с новой партией. В результате баланс учетных счетов будет неизменен. При возвращении упаковки, согласно бухгалтерским правилам, на неё должна выписываться отдельная накладная.

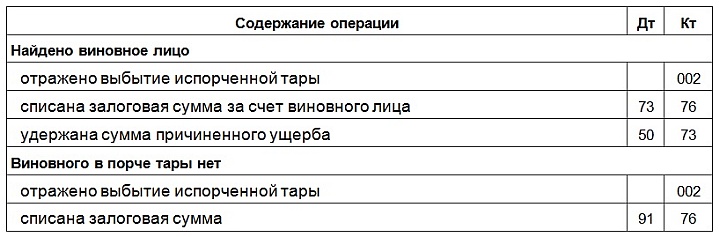

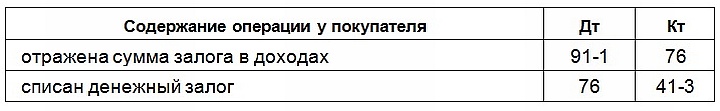

Для продавца возвратная тара является собственным активом, который учитывается на балансе. Для покупателя же она лишь материальная ценность на ответственном хранении, поэтому может учитываться на внебалансовом счете 002. Так как перехода права собственности на актив нет, то и доходы от регулярного получения залога учитываются на счете 76, а не на 90.

Проводки при передаче возвратной тары покупателю товара выглядят так:

В рамках учета возврата тары осуществляются следующие проводки:

При утере или порче возвратной тары покупатель вынужден будет полностью или частично списать денежный залог на расходы. Проводки в этом случае будут зависеть от причин выбытия актива.

Если от компетентных органов (МЧС) будет официальное подтверждение, что материальные ценности были уничтожены в результате пожара или другого стихийного действия, то на их сумму можно будет уменьшить базу налога на прибыль.

У поставщика при утере тары её перечисленная залоговая стоимость списывается следующими проводками в счет внереализационных доходов:

По взаимному согласию при утере тары можно подписать дополнительное соглашение о её продаже. В таком случае проводки делаются как при обычной покупке актива с учетом НДС. Этот вариант является более приемлемым для бухгалтерии и требует оформления меньшего числа нестандартных документов.

Учет тары в налоге на прибыль

На расчет налога на прибыль влияют следующие элементы при обороте упаковки:

Сложностью учета тары является разбросанность норм среди различных законодательных актов. Бухгалтеру трудно самостоятельно систематизировать эту информацию и использовать её в работе. Поэтому для учета тары на складе и магазине рекомендуется пользоваться программами для розничной торговли и бухгалтерскими приложениями. Они позволят соблюсти все актуальные налоговые нормы при обороте упаковки и минимизировать ошибки.

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222