если акт выполненных работ пришел в следующем периоде

Если акт выполненных работ пришел в следующем периоде

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация-заказчик вправе признавать расходы (как в бухгалтерском учете, так и в целях налогообложения прибыли) в том месяце, в котором услуги были фактически оказаны, независимо от даты фактического поступления акта и от даты проставления электронной подписи под полученным актом.

Вычет НДС организация вправе предъявить в том периоде, когда фактически получены УПД или счет-фактура по системе электронного документооборота (при выполнении иных условий, необходимых для принятия НДС к вычету).

Обоснование вывода:

Бухгалтерский учет

Налог на прибыль

По общим правилам согласно п. 1 ст. 272 НК РФ расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, и определяются с учетом положений ст.ст. 318-320 НК РФ.

При определении организацией в налоговом учете доходов и расходов методом начисления расходы по оплате выполненных работ (оказанных услуг) производственного характера признаются на дату подписания акта приемки-сдачи выполненных работ (оказанных услуг) (п. 2 ст. 272 НК РФ, письма Минфина России от 03.11.2015 N 03-03-06/1/63478, от 22.09.2014 N 03-03-06/1/47331, ФНС России от 12.04.2013 N ЕД-4-3/6811).

В отношении прочих расходов в виде расходов на оплату сторонним организациям, в том числе за предоставленные ими услуги (в виде иных подобных расходов) в качестве даты их осуществления (признания) пп. 3 п. 7 ст. 272 НК РФ определена дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода.

Специалисты финансового ведомства в отношении длящихся услуг разъясняют, что если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28 числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе (письма Минфина России от 02.08.2019 N 03-07-11/58375, от 28.04.2016 N 03-03-06/1/24705, от 27.07.2015 г. N 03-03-05/42971, письмо ФНС России от 21.08.2015 N ГД-4-3/14815@).

При этом из письма Минфина России от 19.10.2015 N 03-07-11/59682 следует, что при применении ЭДО для целей налогообложения прибыли организаций расходы подлежат признанию в том отчетном (налоговом) периоде, к которому относятся в соответствии с условиями договора. Датой признания расходов в целях налогообложения прибыли организаций будет признаваться дата документа, сформированного в подтверждение возникновения соответствующих расходов.

В письме ФНС России от 02.07.2015 N ГД-4-3/11546@ указывается, что если услуги фактически оказывались налогоплательщику согласно условиям договоров в отчетном (налоговом) периоде длительно и (или) многократно с регулярным определением их выполненных и принятых объемов и подтверждающие указанные расходы документы в бумажном или электронном виде, содержащие информацию о периоде оказания услуг, были составлены в следующем отчетном (налоговом) периоде, то в целях налогообложения прибыли признание расходов, к которым применяется норма пп. 3 п. 7 ст. 272 НК РФ, на последнее число отчетного (налогового) периода, включающего указанный период их фактического потребления, не противоречит налоговому законодательству.

Из изложенного следует, что в данной ситуации расходы по услугам учитываются при налогообложении прибыли в периоде их фактического потребления (получения), несмотря на то, что первичные учетные документы были переданы через систему ЭДО позже фактического потребления (приобретения) услуг*(3).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Поступление документов после отчетной даты: как отразить в учете

Нормативное регулирование

Федеральный стандарт бухгалтерского учета для организаций государственного сектора «События после отчетной даты», утв. приказом Минфина России от 30.12.2017 № 275н, установил правила отражения в бухгалтерском учете (БУ) фактов хозяйственной жизни, которые возникли в период между отчетной датой и датой подписания и (или) принятия бухгалтерской (финансовой) отчетности за отчетный период и которые оказали или могут оказать существенное влияние на финансовое положение, финансовый результат и (или) движение денежных средств субъекта отчетности.

Событие после отчетной даты, информация о котором является существенной, подлежит отражению в бухгалтерском учете и (или) раскрытию в бухгалтерской (финансовой) отчетности за отчетный год независимо от положительного или отрицательного его характера для субъекта отчетности (п. 4 Стандарта «События после отчетной даты»).

При этом в соответствии с пунктом 5 указанного Стандарта поступление после отчетной даты первичных учетных документов, оформляющих факты хозяйственной жизни, возникших (произошедших) в отчетном периоде, не является событием после отчетной даты и подлежит отражению в учете в соответствии с другими стандартами.

Согласно пункту 3 Стандарта «События после отчетной даты» его положения применяются одновременно с применением положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», утв. приказом Минфина России от 31.12.2016 № 256н.

В соответствии с пунктом 16 Стандарта «Концептуальные основы» ведение бухгалтерского учета объектов БУ осуществляется в денежном измерении (стоимостном выражении) с использованием:

При этом допущение временной определенности фактов хозяйственной жизни для целей бухгалтерского учета означает, что объекты БУ признаются в бухгалтерском учете в том отчетном периоде, в котором имели место факты хозяйственной жизни, приведшие к возникновению и (или) изменению соответствующих активов, обязательств, доходов и (или) расходов, иных объектов бухгалтерского учета, вне зависимости от поступления или выбытия денежных средств (или их эквивалентов) при расчетах, связанных с осуществлением указанных операций.

Примеры несвоевременного поступления после отчетной даты первичных учетных документов и порядок их отражения в учете приведены в пункте 1.7 Методических указаний по применению Стандарта «События после отчетной даты», доведенных до сведения и использования в работе письмом Минфина России от 31.07.2018 № 02-06-07/55005:

Выдержка из документа

«1.7. Следует обратить внимание, что в соответствии с СГС „Концептуальные основы» допущение временной определенности фактов хозяйственной жизни для целей бухгалтерского учета означает, что объекты бухгалтерского учета признаются в бухгалтерском учете в том отчетном периоде, в котором имели место факты хозяйственной жизни, приведшие к возникновению и (или) изменению соответствующих активов, обязательств, доходов и (или) расходов, иных объектов бухгалтерского учета, вне зависимости от поступления или выбытия денежных средств (или их эквивалентов) при расчетах, связанных с осуществлением указанных операций.

Таким образом, несвоевременное поступление после отчетной даты первичных учетных документов, оформляющих факты хозяйственной жизни, произошедшие в отчетном периоде, информация о которых подлежит отражению в бухгалтерском учете и (или) раскрытию в бухгалтерской (финансовой) отчетности в отчетном периоде, не является событием после отчетной даты.

В случае поступления таких первичных документов после даты подписания (принятия) бухгалтерской (финансовой) отчетности, указанные операции отражаются в следующем отчетном периоде как ошибки прошлых лет, обособляются на отдельных счетах бухгалтерского учета, в отдельном регистре, но в отчетности следующего отчетного периода не отражаются, а корректируются входящие остатки на начало года (в межотчетном периоде).»

Согласно пунктам 27, 30 федерального стандарта бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н:

Таким образом, при оформлении поступления после отчетной даты первичных учетных документов, оформляющих факты хозяйственной жизни прошлого года, следует руководствоваться Стандартом «Концептуальные основы».

Если первичные документы поступили до даты подписания (принятия) бухгалтерской (финансовой) отчетности пользователем (ГРБС, учредителем, финансовым органом), они отражаются в учете в отчетном периоде, в котором имели место факты хозяйственной жизни.

Если первичные документы поступили после даты подписания (принятия) бухгалтерской (финансовой) отчетности пользователем, они отражаются в следующем отчетном периоде как ошибки прошлых лет.

Также согласно пункту 302.1 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н, по обязательствам учреждения, возникающим по фактам хозяйственной деятельности (сделкам, операциям), по начислению которых существует на отчетную дату неопределенность по их размеру ввиду отсутствия первичных учетных документов, может быть сформирован резерв предстоящих расходов.

Рассмотрим порядок отражения в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ 1) и редакции 2 (БГУ 2) документов, которые поступили после отчетной даты.

Учет документов после отчетной даты в «1С:Бухгалтерии государственного учреждения 8»

Отражение расходов в отчетном периоде

Пример 1

Формирование резерва предстоящих расходов

Если на отчетную дату первичные документы на свершившиеся факты хозяйственной жизни не поступили и есть вероятность, что документы могут так и не поступить до даты подписания (принятия) бухгалтерской (финансовой) отчетности, руководствуясь принципом допущения временной определенности фактов хозяйственной жизни, по обязательствам учреждения, возникшим по фактам хозяйственной деятельности (сделкам, операциям), по начислению которых существует на отчетную дату неопределенность по их размеру ввиду отсутствия первичных учетных документов, можно сформировать резерв предстоящих расходов (счет 401 60).

Резерв признается в сумме, представляющей собой расчетно (документально) обоснованную оценку обязательства на отчетную дату либо на иную дату признания резерва, установленную в соответствии со стандартом (п. 6 федерального стандарта бухгалтерского учета для организаций государственного сектора «Резервы. Раскрытие информации об условных обязательствах и условных активах», утв. приказом Минфина России от 30.05.2018 № 124н).

После получения первичных документов (например, актов об оказанных коммунальных услугах), в отношении которых был создан резерв, в учете признаются расходы за счет суммы ранее созданного резерва.

Согласно пункту 6 Стандарта «Учетная политика, оценочные значения и ошибки» величины оценочных резервов относятся к оценочным значениям.

К оценочным значениям относятся в том числе величины оценочных резервов.

Корректировка оценочного значения, отраженного в бухгалтерском учете, бухгалтерской (финансовой) отчетности, вследствие изменения допущений, обстоятельств, информации, на основе которых были определены суммовые величины оценочных значений, не является исправлением ошибки и изменением учетной политики. Изменение оценочного значения отражается в бухгалтерской (финансовой) отчетности перспективно, а именно (п. 23, п. 25 Стандарта «Учетная политика, оценочные значения и ошибки»):

а) в периоде, в котором произошло изменение, если такое изменение влияет на показатели бухгалтерской (финансовой) отчетности только данного отчетного периода;

б) в периоде, в котором произошло изменение, и в будущих периодах, если такое изменение влияет на бухгалтерскую (финансовую) отчетность данного отчетного периода и бухгалтерскую (финансовую) отчетность будущих периодов.

Пример 2

В учете формирование резервов предстоящих расходов по обязательствам учреждения, по начислению которых существует на отчетную дату неопределенность по их размеру ввиду отсутствия первичных учетных документов (на фактически произведенные расходы, по которым в срок не поступили документы) (на услуги связи, на коммунальные услуги и иные услуги), отражается по кредиту счета 0 401 60 000 «Резервы предстоящих расходов» и дебету соответствующих счетов аналитического учета счетов 0 106 00 000 «Вложения в нефинансовые активы», 0 109 00 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг», 0 401 20 200 «Расходы экономического субъекта» (п. 124.1 Инструкции по применению плана счетов бюджетного учета (утв. приказом Минфина России от 06.12.2010 № 162н), п. 160.1 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н).

При этом следует учитывать, что при оценке величины резерва не принимаются в расчет суммы налогов, подлежащие уплате в связи с исполнением обязательства (п. 18 Стандарта «Резервы»). То есть если услуги, работы, товары облагаются НДС, сумма резерва принимается к учету без учета НДС.

В программе «1С:Бухгалтерия государственного учреждения 8» (БГУ 1 и БГУ 2) указанные бухгалтерские записи оформляются документом Операция (бухгалтерская).

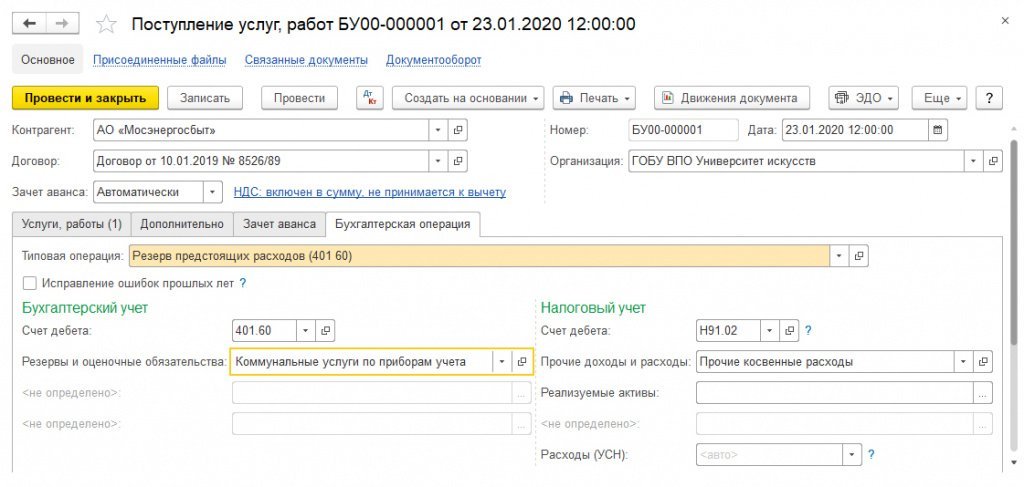

После получения акта о поставке электрической энергии за декабрь 2019 года, в отношении которого был создан резерв, датой поступления первичного документа в программе оформляется документ Услуги сторонних организаций (в БГУ 1) или Поступление услуг, работ (в БГУ 2, см. рис. 1), в котором в качестве корреспондирующего счета указывается счет 401.60.

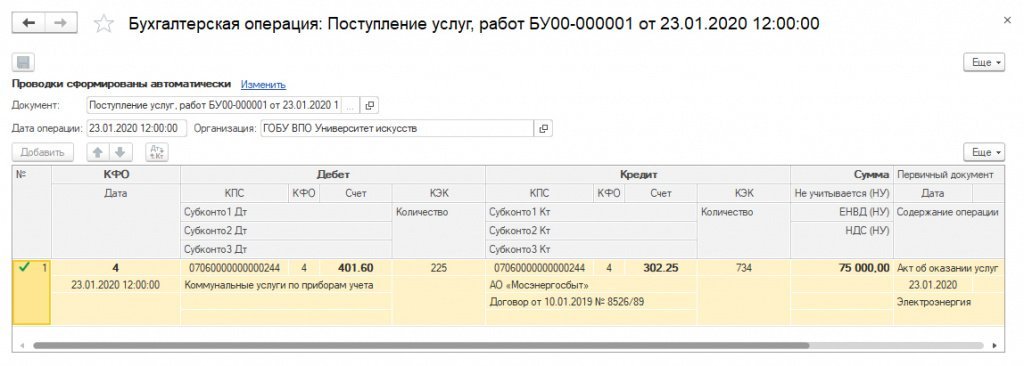

При проведении документа формируются бухгалтерские записи по принятию обязательства за счет резерва (рис. 2).

Отражение расходов как ошибки прошлых лет

1С:ИТС

Если акт выполненных работ пришел в следующем периоде

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. здесь.

Организации в рамках заключенных договоров со сторонними организациями на оказание длящихся услуг (связь, интернет, аренда помещения и т.д.) часто получают от продавцов акты об оказании услуг за отчетный месяц в электронном виде в начале следующего месяца. В актах указана стоимость оказанных услуг за конкретный месяц, а сами акты датированы последним днем месяца оказания услуги. В этой связи возникает вопрос: в каком периоде покупатели должны отражать операции в регистрах бухгалтерского учета и признавать расходы в целях налогообложения прибыли?

Рекомендации

Если длящаяся услуга за отчетный месяц фактически оказана, но акт об оказании услуги поступил в начале следующего месяца, то такая услуга может быть отражена в регистрах бухгалтерского учета и признана в составе расходов для целей налогообложения прибыли в отчетном месяце.

Обоснование тому следующее.

Электронный документ в процессе обращения имеет несколько дат:

В соответствии с ч. 1 ст. 10 Закона № 402-ФЗ данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета.

При этом расходы подлежат отражению в регистрах бухгалтерского учета на дату выполнения условий их признания в соответствии с ПБУ 10/99 «Расходы организации». Но нормы ПБУ 10/99 не содержат ограничений для признания расходов, связанных с датой составления и (или) получения первичного документа, которым оформляется факт хозяйственной жизни.

Дата принятия к учету приобретенных товаров (работ, услуг), имущественных прав на основании первичных учетных документов зависит от сути совершаемой операции, положений соответствующего договора между хозяйствующими субъектами, в отдельных случаях – от учетной политики.

Таким образом, системный анализ действующего законодательства по бухгалтерскому учету показывает, что в регистрах бухучета в течение отчетного периода могут отражаться первичные учетные документы с более поздней датой получения, чем дата окончания отчетного периода, в котором имел место факт хозяйственной жизни.

Такая позиция поддержана Бухгалтерским методологическим центром (БМЦ) в Рекомендации Р 62/2015-КпР «Отражение фактов хозяйственной жизни по поступившим в следующем отчетном периоде первичным учетным документам». Более того, БМЦ считает правомерным применение такого подхода даже в том случае, если в поступившем с опозданием акте указана в качестве даты составления дата, относящихся к началу следующего месяца.

В целях налогообложения прибыли в соответствии с п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. При этом под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Согласно п. 1 ст. 272 НК РФ расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений ст. 318 – ст. 320 НК РФ.

При этом датой осуществления внереализационных и прочих расходов в виде сумм комиссионных сборов, расходов на оплату сторонним организациям за выполненные ими работы (предоставленные услуги), арендных (лизинговых) платежей за арендуемое (принятое в лизинг) имущество, в иных подобных расходов признается дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода (пп. 3 п. 7 ст. 272 НК РФ).

Минфин России, опираясь на приведенные нормы НК РФ и на тот факт, что бухгалтерское законодательство позволяет формировать документ, подтверждающий произведенные расходы, после отчетной даты, но непосредственно после окончания предоставления услуг за месяц, также пришел к следующему выводу. Если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28 числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе (письма Минфина России от 27.07.2015 № 03-03-05/42971, от 28.04.2016 № 03-03-06/1/24705).

Следует также отметить, что для первичных учетных документов в электронном виде (в отличие, например, от электронных счетов-фактур) отсутствует какое-либо нормативное указание на обязанность фиксации даты получения, в том числе на основании идентификатора файла первичного учетного документа или подтверждения оператора электронного документооборота (при отправке документа через оператора ЭДО).

Если акт выполненных работ пришел в следующем периоде

Дата публикации 22.05.2020

Достаточно часто документы поставщиков, исполнителей (особенно по коммунальным услугам, услугам связи) поступают в учреждение намного позже даты их составления. В этом случае принятие услуг в учете без первичных документов может быть расценено как нарушение правил учета.

В то же время при ведении бухгалтерского учета применяется допущение временной определенности фактов хозяйственной жизни (п. 16 СГС «Концептуальные основы»). Объекты бухгалтерского учета признаются в том отчетном периоде, в котором имели место факты хозяйственной жизни, приведшие к возникновению и (или) изменению активов, обязательств, доходов и (или) расходов, иных объектов учета (вне зависимости от поступления или выбытия денежных средств при расчетах).

Нсвоевременное поступление после отчетной даты первичных учетных документов, оформляющих факты хозяйственной жизни, которые произошли в отчетном периоде, не является событием после отчетной даты (п. 1.7 Методических рекомендаций). Они должны отражаться той датой, которая стоит в документах. Если документы поступают за год, за который отчетность уже принята, то отражается исправление ошибки прошлых лет.

Первичный документ, поступивший после сдачи годовой отчетности, следует отражать в порядке исправления ошибок прошлых лет. Первичный документ, поступивший после сдачи квартальной отчетности, отражается текущей датой путем исправления ошибки текущего года. В иных ситуациях первичный документ, поступивший с опозданием, целесообразно отражать датой его составления. Следовательно, счета по коммунальным платежам и иным услугам должны быть учтены как операции за 30.04.2020.

Когда учесть расходы, если документы по ЭДО получены в следующем налоговом периоде?

Акт от 31.12.2019 за услуги, оказанные в декабре, получен по электронному документообороту с датой подписи февраль 2020. Когда принимать к учету данные расходы?

Момент принятия к учету расходов за услуги не зависит от того в бумажном или электронном виде оформлен первичный документ (п. 5 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ).

Бухгалтерский учет

По правилам бухгалтерского учета расходы признаются в том отчетном периоде, в котором они имели место (п. 18 ПБУ 10/99).

Расходы в бухгалтерском учете признаются при условиях (п. 16 ПБУ 10/99):

При этом каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ).

Таким образом, бухгалтерское законодательство необходимость составления первичного документа ставит в зависимость от факта хозяйственной жизни, а не наоборот, а значит услуги должны были быть учтены в декабре прошлого года, например, на основании справки бухгалтера.

Получите понятные самоучители 2021 по 1С бесплатно:

Если организация знала, что услуга оказана, но документ не поступил, не отражение услуги в учете следует рассматривать как ошибку.

Дата внесения исправлений будет зависеть от (п. 5-9 ПБУ 22/2010):

Налоговый учет

В налоговом учете момент признания расходов зависит от характера оказываемых услуг:

Ошибки (искажения) в налоговом учете можно исправить в том отчетном периоде, в котором они выявлены, если искажения привели к излишней уплате налога (ст. 54 НК РФ).

Таким образом, расходы на услуги, оказанные в декабре 2019 года, на которые документы подписаны и получены в феврале 2020 года, в целях расчета налога на прибыль учитываются, в зависимости от характера оказанных услуг:

В случае, если услуги следовало признать в 2019 году на основании пп. 3 п. 7 ст. 272 НК РФ, у организации есть возможность учесть расходы в 1 квартале 2020 года, если за 2019 год она начислила излишний налог к уплате (ст. 54 НК РФ). В этом случае расходы по услугам 2019 года, выявленные в 2020 году, приравниваются к внереализационным расходам в качестве убытков прошлых лет, выявленных в текущем отчетном периоде (пп. 1 п. 2 ст. 265 НК РФ). В декларации по налогу на прибыль за 1 квартал 2020 года данная сумма будет отражена по стр. 400 Приложения N 2 к Листу 02.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

(1).jpg)