если есть ипотека можно ли взять еще кредит

Закрываем ипотеку потребительским кредитом и считаем выгоды

Часто стала появляться реклама, в которой банки предлагают рефинансировать ипотеку потребительским кредитом. Идея заманчивая — так можно снять обременение с недвижимости и больше не беспокоиться, что кредитор отберёт жильё. Однако лучше не верить голословным заявлениям и рекламе, а самостоятельно посчитать выгоды (или убедится в их отсутствии).

Точно уверены, что выгодно? Фото: zen. yandex.ru

Можно ли рефинансировать ипотеку потребкредитом?

Банки не запрещают брать кредиты на погашение ипотеки. Более того — продвигают такие программы, говоря об их выгоде.

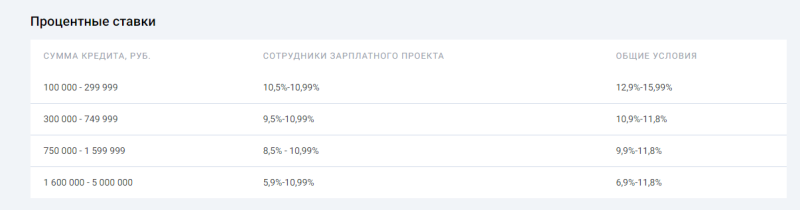

Например, программа рефинансирования «Сбрось лишние проценты» от «Уральского банка реконструкции и развития» предлагает взять новый кредит под 5,9% годовых, что дешевле текущих ставок по многим ипотечным программам.

Но, если присмотреться к условиям, энтузиазм гаснет.

Процентная ставка 5,9% годовых не фиксированная — она зависит от категории заёмщика, суммы кредита и решения банка.

Минимальная процентная ставка доступна участникам зарплатного проекта, которые оформляют кредит на сумму свыше 1 600 000 рублей и покупают полис страхования жизни.

Ещё один сомнительный момент — наличие страховки. Без неё процентная ставка повышается на 5%, и рефинансирование сразу теряет привлекательность.

Сумму страховки банк рассчитывает индивидуально с учётом суммы и срока кредита. По нашей заявке банк рассчитал страховку на рефинансирование остатка по ипотеке в 2 000 000 рублей на 10 лет. Стоимость полиса на весь срок действия договора вышла — 352 941 рубль.

Страховка включается в тело кредита. Берём на погашение ипотеки 2 000 000 рублей, но с учётом полиса тело кредита составит 2 352 941 рубль. Основной минус такого страхования — проценты начисляются в том числе и на полис. Переплата только за финансовую защиту составит 208 235 рублей.

Для сравнения. Страхование ипотеки чаще всего оплачивается отдельно и к сумме кредита не прибавляется. Процентная ставка за отказ от страхования в большинстве банков увеличивается на 1-2%.

Максимальный срок кредитования по потребительскому кредиту УБРиР — 10 лет. Максимальный срок ипотеки — 25-30 лет. За счёт большого срока кредита можно уменьшить платёж и подстраховать себя на случай неожиданных финансовых проблем.

Сравните. При кредите в 2 000 000 рублей на 25 лет ежемесячный платёж составит 14 000 рублей. Кредит на 10 лет при тех же данных увеличит платёж до 23 000 рублей.

Зачем рефинансировать ипотеку потребкредитом?

Заявление о том, что потребкредит выгоднее ипотеки кажется сомнительным, потому что для банка он более рискованный. Если заёмщик перестанет вносить платежи по жилищному кредиту, то банк реализует недвижимость, погасит долг и никаких убытков не понесёт. Если заёмщик перестанет платить по необеспеченному потребительскому кредиту, то у банка не будет рычагов воздействия. Финансовая организация может подать в суд, передать исполнительный лист приставам и ждать возврата долга. Однако с некоторых людей взыскивать нечего — банк может не дождаться денег. Подобные риски закладываются в процентную ставку. Соответственно, чем больше банк рискует, тем выше процентная ставка.

Берите — не пожалеете. Фото: banki-finance-credit.ru

Если встаёт вопрос, как покупать квартиру — через потребкредит или ипотеку, заёмщики выбирают специальные программы жилищных кредитов, поскольку они гибкие (есть скидки для некоторых категорий заёмщиков), есть спецпрограммы с поддержкой от государства, регионов или застройщиков, есть возможность взять кредит на длительный срок и тем самым уменьшить платёж.

Один из существенных минусов ипотеки — квартира находится под обременением. Пока кредит не погашен, заёмщик не может продать квартиру, подарить, выделить в ней доли. Кроме этого, во время банкротства или при наличии больших долгов по ипотеке квартира уходит с торгов.

Есть ли выгода от рефинансирования?

Рефинансирование ради вывода квартиры из-под залога — редкость, потому что сейчас можно продать даже ипотечную квартиру и при этом не надо искать покупателя с одобренной заявкой в своём банке. Чаще всего рефинансирование проводят ради экономии, поскольку последние годы ставки по кредитам падают.

Эксперты утверждают, что в рефинансировании есть смысл, если разница между процентными ставками не менее 2%. У всех банков разные процентные ставки, условия рефинансирования, пакет необходимых документов, что влияет на окончательную стоимость рефинансирования. Редакция «Выберу.ру» упростила выбор и составила рейтинг лучших программ по рефинансированию ипотеки.

Получить финансовую выгоду от рефинансирования ипотеки потребкредитом сложно. Этот способ кредитования допустим, но только для вывода недвижимости из-под обременения.

Дадут ли ипотеку при наличии кредита

Оформить ипотеку при наличии непогашенного кредита сложно, но возможно. Что делать, чтобы получить одобрение банка, читайте в нашей статье.

Евгения давно пользуется кредитной картой. Около двух лет назад она оформила потребительский кредит на 300 тысяч рублей, чтобы сделать ремонт в квартире матери. Срок кредитования – три года, ежемесячный платеж – 11 612 рублей.

Девушка снимала квартиру за 21 тысячу рублей в месяц, при этом откладывала деньги на первоначальный взнос по ипотеке.

За полтора года Женя накопила нужную сумму и оформила целевой кредит на покупку недвижимости, несмотря на то, что банки часто отказывают в выдаче крупных займов, если у клиента есть другие кредитные обязательства. Рассказываем, как ей это удалось.

Условия выдачи ипотеки

Потребность человека в комфорте перестала считаться прихотью. Мы все чаще позволяем себе тратить деньги не только на самое необходимое, но и на то, что делает нашу жизнь лучше, помогает проявить индивидуальность, быть счастливее.

Когда желания не укладываются в рамки бюджета, потребитель обращается к банковскому сектору. Кредиты стали неотъемлемой частью современной действительности.

Купить квартиру, не прибегая к кредитованию, может далеко не каждый, поэтому ипотека – отличный вариант решения жилищного вопроса для многих людей.

Стандартные требования к желающим оформить кредит на приобретение недвижимости не зависят от текущих долговых обязательств.

Требования к заемщику:

Стандартный список документов:

Минимальный размер первоначального взноса рассчитывается с учетом ипотечной программы и наличия льгот, доступных заемщику. Некоторые финансовые организации предлагают тарифы без предварительного платежа, но его отсутствие довольно сильно отражается на процентной ставке – не в пользу клиента.

Первоначальный взнос в размере 10-20% от стоимости недвижимости помогает получить более комфортные условия и существенно сократить сумму переплаты.

Рассмотрим на примере:

стоимость квартиры – 4,5 млн рублей;

ставка – 9,89% годовых;

Без первоначального взноса платеж составит 43 099 рублей, сумма переплаты – 5 843 645 рублей.

Если внести 10%, то ежемесячный платеж уменьшится на 4 310 рублей, а переплата за весь срок составит 5 259 281 рублей.

При взносе 20% платеж станет 34 479 рублей в месяц, а общая переплата сократится еще на 600 000 рублей.

Одобрят ли ипотеку, если есть кредиты

Несколько действующих кредитов – явление распространенное. Согласно анализу Центробанка РФ за IV квартал 2020 – I квартал 2021 года на одного заемщика приходится 2,94 кредитов (в том числе микрозаймы).

С точки зрения законодательства нет никаких ограничений по их количеству, однако наличие долговых обязательств все же влияет на решения кредиторов, особенно когда речь идет об ипотеке.

Если у вас есть рассрочка или заем на небольшую сумму с аннуитетными (фиксированными) платежами, вероятнее всего, это не станет препятствием для получения ипотеки. Главное, чтобы регулярных доходов хватало для своевременной оплаты. В этом случае для оценки закредитованности банк будет учитывать только остаток долга.

Если в вашем распоряжении есть кредитная карта, то шансы ниже. Неважно, какая часть лимита использована на момент подачи заявки, во внимание принимается вся сумма, ведь вы можете снять ее в любое время.

Предположим, текущий долг по вашей карте – 50 тысяч рублей;

ставка – 25% годовых;

минимальный обязательный платеж – 5% от суммы остатка долга.

В таком случае в следующем месяце понадобится внести 3 542 рубля, затем – 3 365 рублей.

Но если через два месяца вы потратите еще 150 тысяч рублей, размер платежа увеличится до 13 661 рубля. Разница значительная – больше 10 тысяч рублей.

У Евгении была кредитка на 300 тысяч рублей. Когда она подала заявку на ипотеку впервые, то получила отказ. Менеджер порекомендовал ей закрыть карту.

Что влияет на решение

Для финансовых организаций главным критерием при рассмотрении заявки является способность клиента своевременно вернуть деньги. Но если у вас уже есть кредиты, то банк более тщательно, чем обычно, оценивает факты, говорящие о ваших личных качествах, – ответственности и законопослушности (насколько это возможно).

На итоговое решение (одобрение или отказ), сумму и процентную ставку в разной степени влияют:

Если в вашей биографии не все гладко, обдумайте заранее, как вы можете повлиять на решение кредитора и попытайтесь исправить ситуацию.

Как повысить шансы на одобрение ипотеки

Плохая кредитная история может помешать в получении даже небольшой суммы, а на квартиру вам нужно получить несколько миллионов. Что делать? Доказать, что вы способны вносить платежи по графику:

Подтвердите все имеющиеся источники доходов:

Подготовьте крупный первоначальный взнос, превышающий минимальные требования, – это снизит вашу кредитную нагрузку.

Если после уплаты всех долгов у вас практически не остается свободных средств, то пригласите созаемщика с высоким доходом и надежного поручителя.

Евгения зарабатывает 100 тысяч рублей в месяц. Из них примерно 36 тысяч уходят на регулярные расходы: аренду жилья, коммунальные и кредитные платежи, обслуживание автомобиля.

По предварительным расчетам на погашение ипотеки придется вносить около 40 тысяч рублей. Итого 76 тысяч рублей, а это более 70% от суммы официального дохода.

Как взять ипотеку, если есть кредит

Покупка квартиры в ипотеку – серьезное решение, требующее не только моральной подготовки, но и определенных предварительных действий, которые могут сыграть ключевую роль при рассмотрении вашей заявки.

Несколько шагов, которые вы можете предпринять:

Обычно банки лояльны к действующим клиентам, поэтому вероятность одобрения будет выше, если вы обратитесь в организацию, в которой оформлен первый кредит. А лучше подать заявки в сразу несколько финансовых учреждений – и шансов больше, и будет из чего выбирать, если получите не одно положительное решение.

Сначала Евгения подала заявки на ипотеку сразу в несколько банков и по всем получила отказ. Тогда девушка основательно подготовилась и спустя четыре месяца вернулась в банк, в котором оформляла заем на ремонт маминой квартиры.

Чтобы увеличить шансы на успех, девушка избавилась от лишних расходов и предприняла несколько действий для повышения платежеспособности:

На этот раз все удалось! Женя купила квартиру рядом с местом работы и планирует начать ремонт после погашения первого кредита. Возможно, для этого снова понадобятся заемные средства, но теперь она знает, что делать для достижения желаемой цели.

Если есть ипотека, можно ли взять еще один кредит?

Оформить заявку и получить ответ из банка всего за 5 минут →

Оформить заявку и получить ответ из банка всего за 5 минут →

Многие россияне рассматривают вариант получения нового займа при непогашенной ипотеке. Рост инфляции, неустойчивость экономики, кризис и уменьшение семейного бюджета, как и заработная плата не позволяют людям успевать за ростом цен. Но и снижать уровень жизни никто не собирается.

Речь идет о покупке бытовой техники, мебели, оплате лечения. Все эти моменты могут подвигнуть потребителей обратиться в банк снова. При этом люди на вполне логичных основаниях опасаются, что банковское учреждение может им отказать из-за уже имеющейся долговой нагрузки, как этого избежать?

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| Езаем тоже быстро | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Основные моменты

Законодательством РФ не предусмотрено никаких лимитов, касающихся возможности получения нескольких займов одновременно. Все зависит от решения банка, наличия доходов в семье.

В любом случае кредитор обращает внимание на следующие факторы:

Важно, чтобы размер выплат не превышал половины ежемесячных доходов. Некоторые банкиры готовы сотрудничать с людьми, если этот показатель стремится к 30%-40% от уровня заработной платы. Когда дохода предостаточно, то банк отвечает положительным решением на новый запрос в предоставлении кредитования.

Второй (третий) заем взять можно, кредит если есть ипотека, главное в этом случае, своевременная оплата. Как проверить КИ, рассказываем здесь.

Кредиторы будут лояльней, если бюджет человека складывается из нескольких источников финансирования. Тогда риски меньше, если на основной работе снизится оклад или человек вовсе потеряет работу. При желании можно предоставить поручителя, главное, чтобы у него не было долгов.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Проще получить новую ссуду, если предоставить в качестве обеспечения машину, квартиру или нежилое помещение. Этот вариант более приемлем для тех людей, которые желают получить деньги как можно быстрее.

Повторную кредитную линию открывают многие финансовые учреждения. Но вот получить новую ипотеку будет затруднительно. Гораздо быстрее дадут микрозайм, автокредит или ссуду для МСБ.

Дадут ли кредит если есть ипотека?

Почему нужно знать, возможен ли кредит при ипотеке?

Современная жизнь устроена так, что без кредитов почти сейчас не обойтись. Почти у каждого среднестатистического человека есть✅ какой-нибудь кредит или кредитная карта. У многих помимо кредитов есть еще и ипотека, которую нужно выплачивать еще пару десятков лет.

Наличие ипотеки НЕ означает, что больше никаких кредитов заемщик оформить не может. Например, семья купила в ипотеку новую квартиру, а для отделки нужны еще деньги. Конечно, можно делать ремонт по мере поступления зарплаты или иных доходов, однако, этот процесс может затянуться на долгие годы. Да и стоимость материалов, техники, мебели растет с каждым годом. Исходя из этого, можно взять кредит, сделать все сейчас, а остальные годы жить уже в комфортной квартире и платить по кредиту и ипотеке.

Для многих клиентов становится проблематично взять кредит при наличии действующей ипотеки. Дело в том, что при расчете платежеспособности, дохода клиента не хватает на новый кредит. Также, при подаче заявки на ипотеку учитывается доход всех созаемщиков, но в БКИ эта ипотека отражается у всех. Например, доход мужа и жены составляет по 40 т.р.

Платеж по ипотеке составляет 30 т.р. В совокупности им несложно вносить такой платеж, однако, если по отдельности оба созаемщика оказываются неплатежеспособными. Если взять кредитную историю каждого из них, то в БКИ совместная ипотека будет отражена с общим платежом.

Важно знать, дадут ли ипотеку при кредите прежде всего ради экономия времени. Чтоб не ходить по банкам и получать везде отказ. Важно заранее посчитать ПДН и понять, есть ли в принципе шанс на кредит?

Что сейчас учитывают банки?

Почему возникают сложности при получении кредита с действующей ипотекой?

Чтобы избежать автоматического отказа скоринга, банки стали учитывать не только личный доход и совокупный доход семьи. В этом случае скоринг уже рассчитывает максимально возможную сумму по кредиту.

Кроме этого, многие банки наоборот лояльно относятся к ипотечным заемщикам и предлагают взять дополнительный кредит даже на льготный условия, например, по программе «Ипотечный бонус» (Банк Открытие). В этом случае не важно, в каком банке у клиента есть действующая ипотека, важно, чтобы по ней не было просрочек, реструктуризаций, открытого долга или иных ограничений.

Если заемщик хочет прокредитоваться в банке, где у него ипотечный кредит, то банк может даже не запросить дополнительных документов, ведь заемщик уже был проверен при рассмотрении заявки на ипотеку. Это касается недавно взятых ипотечных ссуд. Если ипотека старая, например, 2010-15гг., то подтвердить доход и занятость однозначно придется.

Какие факторы влияют на одобрение кредита при действующей ипотеке?

Учитывая закредитованность населения, банк скрупулезно рассматривают заемщиков. При наличии действующей ипотеке банк будет принимать во внимание от заемщика:

Когда могут дать кредит при наличии ипотеки?

Одобрение по новому кредиту можно получить, если позволяют доходы. Например, заемщик имеет зарплату в 80 т.р., платеж по ипотеке составляет 20 т.р. Исходя из этого, он может смело взять еще и не один кредит и останется платежеспособным.

При наличии действующей ипотеки заемщик может получить приятный бонус от банка – предодобренный кредит. При этом ипотека должна погашаться своевременно без просрочек. Чем удобно предодобренное решение, тем, что банк выносит его уже проверенным заемщикам, а для получения потребуется только паспорта. Выдача такого кредита, как правило, проводится за один визит.

Как влияют просрочки по ипотеке на новый кредит?

Негативные просрочки начинаются от 3х месяцев. Как правило, после 90 дней просрочки банк запускает процедуру продажи кредита коллекторам, либо подает на заемщика в суд. Последний вариант будет более затратным для банка, поэтому в условиях кредитного договора есть пункт о передаче кредита третьим лицам. Заемщик в этом случае получает уведомление о продаже его долга и реквизитами нового кредитора.

Если по ипотеке есть действующие просрочки, а заемщик пытается взять еще один кредит, то вероятность отказа будет велика. Это означает, что у него нет финансовой возможности вносить очередной платеж, а новый кредит, вероятно, будет использован для погашения открытого долга. На такие риски вряд пойдет какой-то банк.

Кредит или кредитная карта: что лучше?

Здесь стоит ориентироваться на свои нужды. Если сумма нужна небольшая и постоянно, то лучше взять кредитную карту и пользоваться по мере надобности, укладываясь в льготный период. Если сумма нужна крупная, например, на покупку автомобиля, то лучше взять кредит наличными. Ставка будет гораздо ниже, а выплачивать долг можно равными частями.

Заявка на кредитную карту рассматривается не по таким строгим критериям, как на кредит. Изначально, если у заемщика есть ипотека, то по кредитной карте лимит может быть установлен минимальный. Мы рекомендуем оформить кредитную карту Тинькофф, которая доставляется дистанционно и имеет достаточно низкую процентную ставку

Кредитная карта Тинькофф

По мере его использования банк может увеличивать лимит. Таким образом, получить кредитную карту будет проще, чем кредит. Вопрос остается только в нужном лимите.

Дадут ли кредит если есть ипотека

В статье рассмотрим условия, при которых банки готовы выдать кредит клиенту с ипотекой. Также расскажем, что делать, если вам отказывают в выдаче займа.

Какие банки дадут кредит, если есть ипотека

Всё зависит от вашего дохода. Банки готовы выдать кредит тем, кто сможет его погашать — вот и весь секрет.

| Сумма | от 100 000 до 7 500 000 руб. |

| Срок | от 12 до 84 мес. |

| Ставка | от 5.5% |

| Возраст | от 21 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 85%

45 дней до первого платежа

| Сумма | от 50 000 до 2 000 000 руб. |

| Срок | от 12 до 36 мес. |

| Ставка | от 8.9% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 72%

| Сумма | от 20 000 до 5 000 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 5.9% |

| Возраст | от 20 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 65%

| Сумма | от 50 000 до 6 000 000 руб. |

| Срок | от 36 до 60 мес. |

| Ставка | от 5.9% |

| Возраст | от 18 до 65 лет |

| Документы | Паспорт, СНИЛС |

| Получение | наличными, карта, счет |

До 300 000 руб. без подтверждения доходов

| Сумма | от 40 000 до 1 000 000 руб. |

| Срок | от 5 до 60 мес. |

| Ставка | от 8.9% |

| Возраст | от 20 до 85 лет |

| Документы | Паспорт |

| Получение | наличными, карта, счет |

Вероятность одобрения 95%

| Сумма | от 50 000 до 5 000 000 руб. |

| Срок | от 6 до 84 мес. |

| Ставка | от 5.9% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС, копия трудовой книжки |

| Получение | наличными, счет |

Вероятность одобрения 62%

| Сумма | от 50 000 до 5 000 000 руб. |

| Срок | от 12 до 84 мес. |

| Ставка | от 3.9% |

| Возраст | от 23 до 65 лет |

| Документы | Паспорт, водительские права, СНИЛС, копия трудовой книжки |

| Получение | наличными, карта, счет |

Вероятность одобрения 87%

| Сумма | от 10 000 до 3 000 000 руб. |

| Срок | от 12 до 84 мес. |

| Ставка | от 5.9% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 75%

Зависимость от дохода и расходов

Банки готовы одобрить кредит каждому человеку, но при условии, что после обязательных платежей у заёмщика остаётся необходимая сумма для погашения кредита.

Исходя из условий, предельная нагрузка не может превышать примерно 40% от дохода. Например: при зарплате в 40 000 р. нагрузка может быть в районе 16 000 р.

Эта сумма может меняться. При отличной кредитной истории банки готовы выдать деньги, даже если сумма выплат приблизится к общей сумме дохода.

Все дело в том, что клиенты чаще стали подавать заявки онлайн. Банки не требуют подтверждающих документов о доходе при выдаче потребительского кредита. Потенциальный заемщик может ввести любую сумму дохода – банк поверит на слово. Но все же будет ориентироваться на состояние кредитной истории. И если просрочек нет – заявка почти стопроцентно будет одобрена.

Ипотека это помеха?

Ипотека – это такой же кредит. Отличаются только сумма и срок кредитования. Потребительские кредиты выдаются, чаще всего, на срок от 3 месяцев до 5 лет. Минимальная сумма – от 1500 р. (если речь идет о покупке товара в магазине). Банки не ставят ограничение по количеству выданных займов на одного человека. Главное – чтобы клиент мог вовремя вносить платежи.

Ипотека может становиться реальной помехой только в том случае, если есть созаемщик или поручитель. Если ипотека оформлена на двух человек, нагрузка будет в полном объеме отображаться у каждого заемщика. Например, муж и жена Ивановы взяли ипотеку на 20 лет, ежемесячный платеж – 30 000 р. У обоих в кредитной истории будет отображаться нагрузка в полные 30 000 р, а не по 15 000 р. Это может стать помехой для взятия кредита. Несмотря на то, что фактически каждый из супругов вносит только по 15 000 р., банк будет видеть всю сумму на каждом из них.

Чтобы все-таки получить кредит с ипотекой, нужно иметь достаточный доход и хорошую кредитную историю. Банки могут одобрить заявку даже в том случае, если сумма платежей будет практически равна доходу. Только в том случае, если у заемщика идеальная кредитная история.

Даже с плохой кредитной историей есть шанс оформить кредит или ипотеку.

Как влияет кредитная история

Кредитная история имеет прямое влияние на то, одобрят ли кредит с ипотекой. В ней отображается и своевременность платежей, и общая долговая нагрузка. Если финансовое учреждение видит, что при зарплате в 35 000 р. вы платите по ипотеке 20 000 р. – вряд ли кредит будет одобрен. Но если зарплата будет уже 50 000 р. – вполне вероятно, что банк одобрит заявку.

Просрочки, даже старые, будут отрицательно влиять на кредитную историю. Например, 2 года назад вы допустили просрочку на 60 дней. Данные в отчете хранятся 10 лет. И все это время допущенный промах будет влиять на рейтинг клиента и снижать процент одобрения. Хотя информация и хранится за последние 10 лет, финансовые учреждения не смотрят так далеко. Обычно хватает последних 2–3 лет, чтобы понять, насколько добросовестно заемщик исполняет свои обязательства.

Проверить кредитную историю бесплатно может каждый гражданин. Любое бюро кредитных историй 2 раза в год по запросу обязаны предоставить отчет, без взимания платы.

Кому дадут кредит даже с ипотекой

Для того, чтобы получить кредит даже с ипотекой, нужно выполнить 2 условия:

Даже при высоком доходе плохой рейтинг сыграет против заемщика. И наоборот – при низком доходе даже идеальная кредитная история не поможет получить заем.

Пример. Иванов имеет постоянный доход 60 000 р. в месяц. Платеж по ипотеке – 15 000 р. Исходим из того, что платежи не могут превышать 40% от дохода. Максимальные платежи по обязательствам у Иванова могут составить 24 000 р. Он сможет взять займ с ежемесячными выплатами по 9000 р.

Важно помнить, что кредиты – основной источник дохода всех финансовых организаций. Из процентов, которые платит клиент, и складывается прибыль банка. В то же время, любой выданный займ – риск для банка. Он состоит в том, что заемщик может перестать выплачивать платежи, и банк останется ни с чем. Поэтому банковская организация тщательно взвешивает риски и принимает решение – давать или не давать займ.

Почему не дают кредит

По статистике, в 2019 году банки отказали почти 70% заемщиков в выдаче кредита. Кредитные организации тщательно проверяют каждого потенциального клиента. Говоря о потребительских займах, можно выделить причины отказов:

Еще одной причиной может стать закрытый план по выдаче займов. Здесь играет роль человеческий фактор – менеджер уже выполнил свой план, и предлагает вам прийти в начале следующего месяца. Конечно, напрямую никто этого не скажет. Но если вы уверены, что с вашим рейтингом и доходом все в порядке – причина может быть именно в этом.

В 2020 году ожидается повышение количество одобренных заявок.

Рассмотрим, что делать, если вам отказали в выдаче займа. Сразу скажем, что это не настолько критично, как может показаться.

Что делать если кредит не дают

Нужно разобраться в том, что могло стать причиной. Основные причины, по которым банки отказывают в выдаче денег:

Чтобы не вызвать подозрений у банка, подготовьтесь к подаче заявки. Оцените свои доходы и расходы, уточните номер рабочего телефона и полное название организации. Рассмотрим, что делать, если банк отказал в выдаче кредита.

Пойти в другой банк

Даже если один банк отказал – это не повод расстраиваться. Вы всегда можете обратиться в другую кредитную организацию. Разные банки применяют разную политику к своим клиентам. Важно помнить: финансовое учреждение охотно выдаст займ. Самое главное – трезво оценить свои силы. Вы должны быть уверены в том, что сможете выплачивать этот долг и не столкнетесь с негативными последствиями.

Намного больше шансов на одобрение вашей заявки в микрозаймах. Это небольшие суммы на небольшой срок. Если отдать долг вовремя, то проблем не будет.

Проверить свою кредитную историю

Отказ может быть связан с испорченной кредитной историей. Причины могут быть разные:

Банки относительно лояльно относятся к просрочкам до 30 дней. Менее лояльно – до 60 и до 90 дней. Если же клиент допускал просрочки более 90 дней по своим кредитам – организация не захочет одобрять займ. Такой клиент будет считаться недобросовестным.

Выбрать другие условия

Банк может отказать в конкретной сумме. иногда бывает достаточно увеличить срок выплаты займа. Тогда ежемесячный платеж уменьшится, и нагрузка вместе с ипотекой перестанет быть критичной. Подумайте – возможно, вас устроит меньшая сумма, или же вы готовы взять кредит на больший срок. Лучше всего заранее проконсультироваться по этому вопросу с менеджером – он подскажет, как получить кредит даже при наличии ипотеки.

Ипотека, как факт, не мешает банкам выдавать новые займы. Главное – чтобы заемщик смог вовремя оплачивать кредит. Подтверждением этого могут стать высокая заработная плата и отсутствие просрочек за последние 2–3 года. Даже если одна финансовая организация вам отказала – смело обращайтесь в другую. Политика у всех банков разная.