если есть торг 12 нужна ли счет фактура

Разница между счетом-фактурой и товарной накладной, нюансы использования того и другого документа

Ведение бухгалтерии и налоговой отчетности не всегда легкое дело. Некоторые предприниматели предпочитают заниматься этим самостоятельно, некоторые нанимают компетентных сотрудников или посредников.

Но, тем не менее, знать основы документооборота лучше каждому. В статье подробно разберем отличия товарной накладной от счет-фактуры.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Счет-фактура – что это такое?

Счет-фактура (СФ) — документ, который удостоверяет отгрузку товаров по факту, либо же оказание услуг, а также их стоимость. В соответствии с пп. 6,7 ч. 2 ст. 9 Закона от 06.12.2011 N 402-ФЗ, СФ не является первичным бухгалтерским документом.

Для чего нужен СФ? Счет-фактуру выставляют продавцы или исполнители покупателю, или заказчику, после того как покупатель принимает товар или услугу.

На основании СФ бухгалтерия формирует «книгу покупок» и «книгу продаж». Организации, ведущие дела по упрощенной системе налогообложения, ими не пользуются, так как в таких ситуациях вторая сторона вправе использовать для учета НДС иные документы, например, платежное поручение.

ТОРГ-12

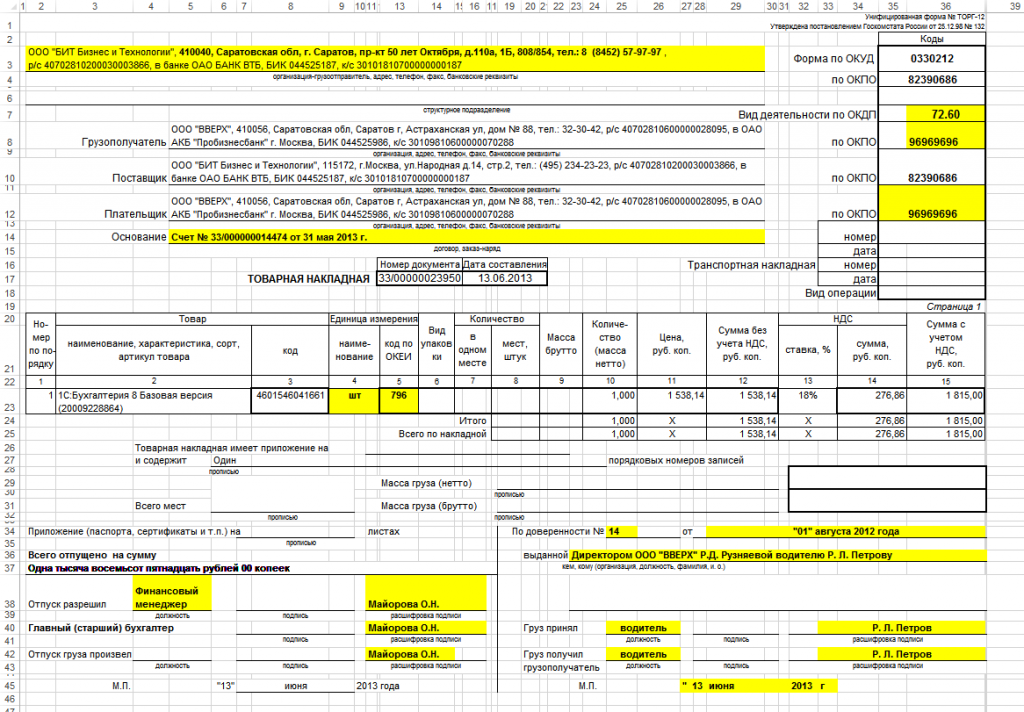

Товарная накладная или ее унифицированная форма ТОРГ 12 — это документ, применяющийся при оформлении сделки с продажей товаров. ТОРГ-12 утвердили постановлением Федеральной службы государственной статистики в 1998 году (о том, что такое товарная накладная ТОРГ-12 и для чего нужна эта форма, читайте тут, а из этой статьи вы узнаете о том, как правильно заполнить этот документ).

В соответствии с Налоговым кодексом РФ, необязательно использовать именно эту форму. Но, как показывает практика, налоговики часто «заворачивают» иные варианты, поэтому во избежании проблем и дабы сэкономить время, лучше использовать общепринятую форму накладной.

ТН составляются в двух экземплярах, один из которых остается у продавца, а другой у покупателя, подписанный с обеих сторон. Обязательно проверять и наличие печатей.

О том, как правильно оформить товарную накладную для ИП и зачем она нужна, мы рассказывали здесь, а из этого материала вы узнаете об особенностях оформления ТН в электронном варианте и по форме ТОРГ-12.

Чем отличается СФ от ТН?

И счет-фактуры и товарные накладные являются важными бухгалтерскими документами. Но между ними есть немалые различия, прежде всего это их назначение:

Кроме того, следует обратить внимание на такие моменты, как:

О том, зачем нужна товарная накладная, может ли она заменить собой товарный чек, читайте в нашем материале.

Может ли один документ заменить другой?

СФ никогда не может заменить ТН и наоборот, поскольку у этих документов совершенно разные назначения.

Эти документы работают исключительно в паре.

Совместное использование

Могут ли счет-фактура и товарная накладная быть выписаны на один товар? СФ и ТН не только могут, но и должны быть выписаны на один товар. Поскольку, как мы уже рассматривали выше, эта документация выполняют разные функции в бухгалтерии: счет-фактура отражает НДС, а товарные накладные передачу товара (о том, кто должен подписывать графы «груз принял», «груз получил» и другие, можно узнать здесь).

Должны ли совпадать номера на один товар?

Требований по Налоговому кодексу, а также других постановлений, говорящих о том, что номера СФ и ТН должны совпадать, не существует. Главное, следить за тем, чтобы суммы НДС совпадали и там, и там. Порядок и вид нумерации своих документов каждая организация в праве выбрать самостоятельно.

Какой документ должен составляться раньше?

Может ли СФ быть выписан раньше ТН? Так как СФ подтверждает НДС на переданные товары, она не может быть выписана вперед ТН, за исключением случаев, когда договор о сделке предусматривает предоплату. СФ должна быть выставлена не позднее пяти суток после отгрузки товара.

Можно ли их объединить?

В 2013 году Федеральная налоговая служба ввела в оборот форму УПД — универсальный передаточный документ, который содержит в себе элементы налогового и бухгалтерского учета. Он основывается на базе счет-фактуры, остальная часть является элементом товарной накладной.

УПД может отображать такие операции как:

В УПД присутствует реквизит «статус», если в этом поле указать «1», то УПД будет считаться как первичка и счет-фактура, если «2», то только как первичка.

Допустимо ли оформление разными датами?

Счет-фактура может идти разными датами с товарной накладной. Но необходимо учесть:

Ответственности за нарушение этого срока в пять дней не предусмотрено, однако Министерство финансов указывает на то, что покупатель не может заявить вычет по опоздавшим документам.

Счета-фактуры и товарные накладные — важные документы, контроль за заполнением и хранением которых необходимо не упускать из вида, дабы оградить себя от дальнейших проблем и недопонимания с контрагентами или проверяющими органами. А выбор формы товарной накладной или использование возможности работы с универсальным передаточным документом, прежде всего, остается за самим предпринимателем.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оформляем реализацию: как выписываются счета-фактуры и накладные

Каждый факт хозяйственной деятельности сопровождается оформлением первичных документов. На их основании бухгалтер фиксирует совершившуюся операцию в учете. Не исключение и операции по реализации продукции, работ, услуг и пр. В ходе указанной операции продавец должен выписать первичный документ (например, товарную накладную), на основании которого товар, работа, услуга передается (или право собственности переходит) покупателю. Если продавец уплачивает НДС, то в общих случаях он выставляет в адрес покупателя и счет-фактуру. Но сделать это он может не в момент передачи актива или права собственности на него, а в течение пяти дней после отгрузки.

Таким образом, накладная и счет-фактура — единый комплект документов по реализации товаров, однако предназначены они для того, чтобы учитывать различные объекты. Чтобы понять разницу между накладной и счетом-фактурой, рассмотрим каждый документ по отдельности.

Для чего служит товарная накладная

Товарная накладная по форме ТОРГ-12 — это один из видов первичных документов, на основании которых происходит передача, например, товаров, приобретенных для перепродажи, или продукции собственного производства покупателю. То есть накладная нужна для учета товарно-материальных ценностей.

Форма и указания по заполнению товарной накладной утверждены постановлением Госкомстата РФ от 25.12.1998 № 132. Однако по закону «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ экономические субъекты имеют право:

Обязательно ли указывать банковские реквизиты в ТОРГ-12? Что, если она без печати? Ответы на эти и другие спорные вопросы по заполнению документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Одновременно с выпиской товарной накладной в бухгалтерском учете формируются проводки по реализации:

Покупатель на основании товарной накладной отразит в своем учете поступление материальных ценностей проводкой Дт 10, 15, 41… Кт 60.1.

В чем заключается разница между товарной накладной и другими передаточными документами

Когда выписывается товарная накладная, мы уже выяснили, но кроме нее в процессе реализации могут быть оформлены и другие передаточные документы:

Из названий видно, что оформление перечисленных документов происходит в зависимости от того, какое имущество передается: материалы, работы, услуги, основные средства, нематериальные активы и т. д.

Все эти документы характеризуются тем, что в них должны быть прописаны реквизиты передающей и принимающей сторон, наименование и при необходимости характеристика передаваемого актива, количество, цена и стоимость, дата, когда произошла передача актива, и пр. Документы должны быть заверены подписями уполномоченных лиц с каждой стороны сделки и скреплены печатями (при наличии).

Каково предназначение счета-фактуры и в чем ее отличие от товарной накладной

Счет-фактура — первичный документ, служащий для учета налога на добавленную стоимость. Продавец-налогоплательщик обязан при совершении операций, подлежащих обложению указанным налогом, выписать счет-фактуру, показывая таким образом начисление НДС: Дт 90.3 Кт 68/НДС.

Счет-фактура может выписываться не только при отгрузке, но и при других обстоятельствах (например, при поступлении денежных средств от покупателя в качестве аванса), когда выписка накладной не требуется, а НДС начислить надо.

Покупатель — плательщик НДС вправе на основании полученного счета-фактуры принять сумму НДС к вычету, уменьшив величину налога к уплате в бюджет. Входящий НДС у покупателя отражается на основании проводки Дт 19 Кт 60.1, а заявление налога к вычету — Дт 68/НДС Кт 19.Однако для этого документ должен соответствовать всем требованиям налогового законодательства.

Форма счета-фактуры и правила по его заполнению приводятся в постановлении Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 действует обновленный бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В счете-фактуре, как и в накладной, должны быть указаны наименование товара, его количество, цена за единицу и общая стоимость, ставка и размер НДС, сумма с НДС. Кроме того, здесь приводятся реквизиты продавца и покупателя (грузоотправителя, грузополучателя). Заверяется документ подписями уполномоченных лиц (обычно руководителя и главного бухгалтера от организации или ИП). Места для печати в нем в отличие от товарной накладной не предусмотрено.

Какие реквизиты товарной накладной по форме ТОРГ-12 обязательны для заполнения в целях принятия расходов к налоговому учету и применения вычетов по НДС? Ответ на этот вопрос от советника государственной гражданской службы РФ 2 класса Григоренко Е. С. вы найдете в К+, получив пробный доступ к системе бесплатно.

Возможно ли оформить накладную и счет-фактуру в одном документе?

Итак, товарная накладная предназначена для учета товарно-материальных ценностей, счет-фактура — для учета НДС. Возможно ли составить их в форме одного документа?

Возможно. Такой документ действует с 2013 года — с того момента, как ФНС выпустила письмо от 21.10.2013 № ММВ-20-3/96@ с целью облегчить документооборот хозсубъектов. В письме приведен новый бланк с реквизитами обоих документов. Он получил название УПД (универсального передаточного документа).

Форму счета-фактуры наше законодательство периодически корректирует, в связи с этим меняется и бланк УПД.

Закон не обязывает использовать УПД, это дело добровольное. Если хозсубъект решит о том, что при отгрузке будет оформляться именно УПД, то лучше такое решение прописать в учетной политике.

Где найти образец УПД — единого документа, составленного на основании счета-фактуры и накладной

Образец единого документа из счета-фактуры и накладной представлен ниже:

Надеемся, что этот образец поможет вам оформить универсальный передаточный документ правильно.

Итоги

Так чем отличается счет-фактура от накладной? Они предназначены для отражения в бухгалтерских и налоговых регистрах двух разных объектов учета. Товарная накладная учитывает ТМЦ, а счет-фактура — НДС. Оба документа выписываются при отгрузке или при переходе права собственности, но накладная непосредственно в момент отгрузки, а счет-фактура в течение 5 дней после этого. Сведения, отражаемые в этих двух документах, в некоторой степени дублируют друг друга. Именно поэтому в целях упрощения документооборота налоговиками была разработана единая форма, соединяющая в себе реквизиты счета-фактуры и первичного передаточного документа. Образец УПД приведен выше.

Как работать с документами: договоры, счета, акты, накладные

Первичный документ подтверждает разные события в в бизнесе: продажу или покупку товаров, оказание услуг клиентам, выдачу зарплаты сотрудникам и другие.

В зависимости от события перечень документов для оформления различается. Рассмотрим распространённую ситуацию — сделка при продаже товаров и оказании услуг. Так принято, что документы готовит поставщик или исполнитель.

В видеоформате мы рассказываем про оформление сделок в курсе молодого ИП. В курсе 11 бесплатных уроков, тесты и практика, кроме документов он поможет разобраться с налогами, применением онлайн-касс, выбором банка и проверками.

Документы для сделки с клиентом:

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

Шаблоны распространённых договоров:

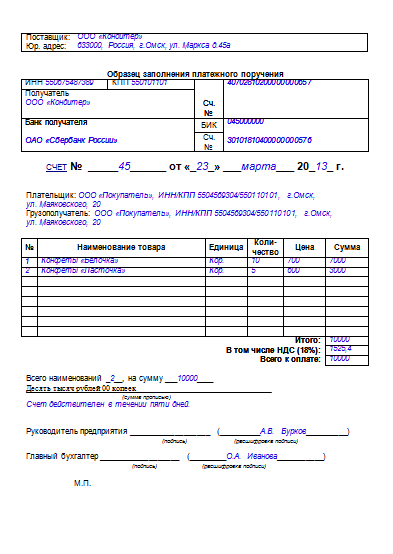

Необязательный документ, в котором продавец указывает цену, количество товара и реквизиты для перечисления оплаты.

Вы можете сами придумать форму счёта на оплату или найти в интернете готовую. Счёт может заменить договор, если включить в него все существенные условия сделки.

В есть готовый шаблон счёта. Выберите контрагента, укажите товары или услуги, их количество, и документ готов.

Платёжные документы

Подтверждает оплату товаров или услуг. Это может быть платёжное поручение, платёжное требование или кассовый чек.

Кассовый чек выдают при помощи онлайн-кассы. Её обязаны применять все, кто принимает оплату наличными и банковскими картами. Исключения перечислены в пункте 2 статьи 2 закона 54-ФЗ. Все чеки передают в налоговую через оператора фискальных данных (ОФД). Контур.ОФД моментально отправляет данные в ФНС, а вся информация о чеках и кассах доступна в личном кабинете сервиса.

Отсрочек по применению онлайн-касс больше нет, но есть исключения для некоторых видов деятельности, а на патенте кассой должны пользоваться только некоторые предприниматели — полный список исключений смотрите в статье.

Платёжное поручение остаётся у предпринимателя, когда он переводит деньги через интернет-банк. Этот документ подтверждает перечисление денежных средств по определённым реквизитам.

Товарный чек — необязательный документ, который выдают по просьбе покупателя. Покупателю документ нужен, чтобы подтвердить, что он не только потратил определённую сумму денег, но и купил определённые товары — например, по поручению руководителя. Форма товарного чека не установлена, поэтому можно разработать свою с обязательными реквизитами: наименование документа, номер, дата, название ООО или ФИО ИП, ИНН, товары и услуги, сумма оплаты и подпись с расшифровкой и должностью.

Товарная накладная (N ТОРГ-12)

Оформляет продажу товаров другому ИП или ООО. Для работы с физлицами обычно не используется.

Накладная оформляется в двух экземплярах: первый остаётся у поставщика и фиксирует отгрузку товаров, а второй передаётся покупателю и нужен ему для приёмки товаров.

Обычно накладную оформляют по стандартной форме ТОРГ-12. Но вы можете использовать свой шаблон.

В можно создать накладную на основе выставленного счёта.

Акт об оказании услуг

Подписывают исполнитель и заказчик. Акт подтверждает, что услуги оказаны или работы выполнены, а у заказчика нет претензий по их качеству.

Составьте акт в : достаточно выбрать контрагента и указать услугу, а потом отправить готовый документ контрагенту с подписью и печатью.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН, ЕНВД и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Универсальный передаточный документ (УПД)

Объединяет в себе два документа: акт (накладную) и счёт-фактуру.

Документ можно выставить как со счётом-фактурой, так и без. Во втором случае — это всё равно что обычный акт или накладная, только в формате УПД. А ещё есть вариант выставить УПД со счёт-фактурой, но без НДС.

На основании УПД покупатель сможет признать расходы, а также принять к вычету входящий НДС (если применяет общую систему налогообложения).

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Чтобы клиенты и налоговики были довольны, оформляем правильно «первичку»

Продавая товар, оказывая услуги, выполняя работы нашим клиентам, мы должны стремиться сделать это профессионально, со знанием своего дела. Т.к. от этого зависит наша репутация как поставщика товара (услуги, работы), и данные факторы влияют на формирование мнения о нашей деятельности, а значит, и на решение клиента – работать с нами дальше или нет. Поэтому в условиях конкуренции, важно, чтобы наша компания отгружала не только качественный товар, но и сопровождала каждую отгрузку документально верно. Т.к. для клиентов это расходы, которые в случае их неправильного оформления и несоответствия требованиям законодательства могут быть не приняты налоговыми органами.

В данной статье речь пойдет о первичных документах, которые мы оформляем клиентам.

Реализация товаров и ее документальное оформление

Товарная накладная используется при оформлении сделок купли-продажи товарно-материальных ценностей. Это документ первичный и его заполнение обязательно, ведь товарная накладная подтверждает факт перехода права собственности на ТМЦ от продавца покупателю. Документ имеет унифицированную форму ТОРГ-12.

Образец заполнения товарной накладной ТОРГ-12:

Составляется документ, как минимум, в двух экземплярах: один для продавца, другой для покупателя. Этот документ у обеих сторон будет являться первичным, на основании его будет вестись бухгалтерский учет на предприятии и совершаться соответствующие проводки.

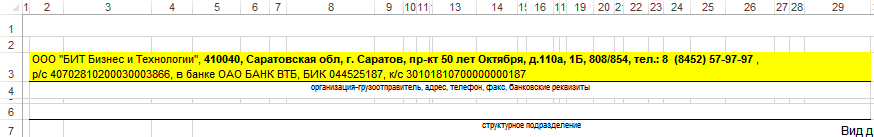

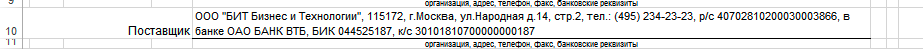

Строка «грузоотправитель» заполняется данными организации, которая осуществляет отгрузку товара, это может быть сам продавец либо сторонняя организация, действующая по соответствующему договору.

*Если товар отгружается со склада обособленного подразделения (далее – ОП), то в данной строке указывается адрес такого ОП (по месту его регистрации).

Реквизиты должны включать: наименование, ИНН/КПП, платежные реквизиты, адрес, контактный телефон.

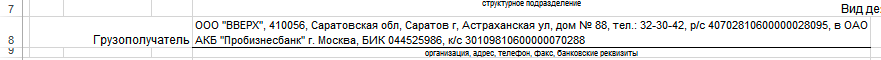

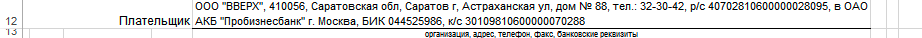

Строка «грузополучатель» заполняется реквизитами организации, получающей груз, причем должен быть указан адрес, где получатель фактически находится.

*Если товар отгружается на склад ОП клиента, то указывается адрес этого склада.

В строке «поставщик» указываем реквизиты продавца товара, адрес должен быть юридический.

В строке «плательщик» — соответственно, реквизиты покупателя.

*Если товар отгружается на склад ОП клиента, то в реквизитах указывается КПП данного ОП клиента.

Зачастую поставщик является и грузоотправителем, а плательщик — грузополучателем. В этом случае данные этих строк будут совпадать.

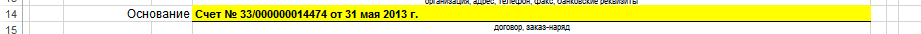

В строке «основание» пишем документ, послуживший основанием для совершения сделки, это может быть, например, договор (указывается номер и дата договора), либо счет.

Для организации, осуществляющий транспортировку груза, должна быть транспортная накладная, номер и дата которой также указываются справа под строкой «основание».

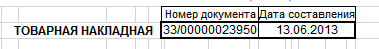

Далее идут номер и дата документа, причем дата на товарной накладной должна совпадать с датой отгрузки.

Затем в бланке ТОРГ-12 заполняется таблица, содержащая сведения о товаре: его наименование, в чем измеряется, количество, цена, выделенная сумма НДС и итоговая сумма, подлежащая уплате.

В момент отгрузки со стороны продавца документ заверяется ответственными лицами: руководитель организации, главный бухгалтер и лицо, ответственное за отпуск товара. Ставится дата отгрузки и печать организации. Если отгрузку совершает уполномоченное лицо организации, действующее на основании доверенности или по приказу, то указываются №, дата доверенности/приказа, кому выдана и прикладывается копия данного документа (доверенности или приказа).

В момент получения груза грузополучатель внизу бланка ТОРГ-12 также ставит свою подпись. Если груз получает руководитель организации, то он подписывает товарную накладную и ставит круглую печать организации. Если груз получает другое ответственное лицо по доверенности, то печать ставить не нужно, указывается данные доверенности на получение товара: номер, дата, кому выдана (прикладывается доверенность).

Наряду с заполненной товарной накладной форма ТОРГ-12 поставщик также передает покупателю оформленную счет-фактуру (если является плательщиком НДС), данные счета-фактуры должны совпадать с данными товарной накладной, также передается заполненный счет на оплату, по которому покупатель произведет оплату товара.

Образец заполнения счета-фактуры:

Действующее законодательство предъявляет довольно строгие требования к порядку оформления счетов-фактур в связи с тем, что в соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм налога к вычету.

Дата составления счета-фактуры. Налогоплательщики должны составлять счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг) или со дня передачи имущественных прав (п. 3 ст. 168 НК).

Допускается оформление на бумажном носителе (от руки; при помощи компьютера; частично от руки, частично при помощи компьютера)

Счет-фактура является документом унифицированной формы и составляется согласно требованиям Постановления Правительства РФ № 1137 от 26.12.11.

При составлении счетов-фактур обособленными подразделениями к порядковому номеру через «/» добавляется код обособленного подразделения.

Дата составления счета-фактуры должна быть не ранее даты составления первичного документа.

Строка 1а «Номер и дата исправления»

Строка заполняется только в случае составления исправленного счета-фактуры: в строке указывается порядковый номер и дата исправления.

Полное или сокращенное наименование продавца, согласно учредительным документам (напр., ООО «БИТ Автоматизация Бизнеса» или Общество с ограниченной ответственностью «БИТ Автоматизация Бизнеса»).

Адрес местонахождения продавца. Указывается юридический адрес.

Строка 2б «ИНН/КПП продавца»

Если товар отгружается от имени ОП, то проставляется КПП такого ОП.

Строка 3 «Грузоотправитель»

Если Продавец и Грузоотправитель являются одним и тем же лицом, вносится запись «он же». Если товар отгружается со склада ОП фирмы, то в данной строке указывается адрес соответствующего ОП.

*Если счет-фактура составляется на выполнение работы (оказание услуги), в этой строке ставится прочерк.

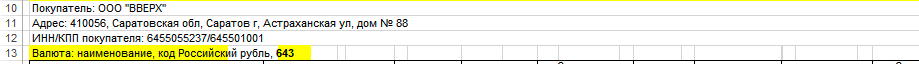

Строка 4 «Грузополучатель»

Полное или сокращенное наименование, адрес, в соответствии с учредительными документами. Если товар отгружается в адрес ОП клиента, то в данной строке проставляется адрес этого ОП.

*Если счет-фактура составляется на выполнение работы (оказание услуги), в этой строке ставится прочерк.

Строка 5 «К платежно-расчетному документу».

В данной строке проставляется либо номер и дата платежного поручения либо № и дата кассового чека в случае, когда оплата от клиента прошла раньше, чем отгрузка. Организации-покупателю будет отказано в праве применения вычета по входящему НДС в том случае, если в счете-фактуре не будет заполнена

строка 5 «К платежно-расчетному документу».

Цифровой код по ОК валют (Постановление Госстандарта России от 25.12.2000 N 405-ст).

Как правило, это валюта – российский рубль, код – 643.

Если оплата по договору предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е., то в качестве наименования валюты указывается рубль и его код.

Важно! В у.е. счет-фактуру составлять нельзя.

Если наименование валюты отсутствует или код указан неверно, то, по мнению чиновников, покупатель теряет право на вычет.

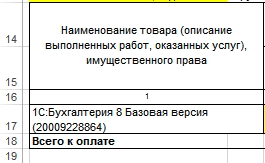

Наименование товаров (работ, услуг, имущественных прав):

· Наименование товаров (работ, услуг, имущественных прав) должно быть написано на русском языке и содержать значимые слова, однозначно характеризующие суть.

· Допускается указывать после наименования на русском языке наименование на других языках, аббревиатуры, сокращения, марки, модели, артикулы, номер договора и любые иные сведения, необходимые для идентификации товара.

.png)