если не подписывать форму w 8ben нужно ли подавать декларацию

13% вместо 30%: как уменьшить налог с дивидендов от американских компаний

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Форма W-8BEN: все, что нужно знать инвестору

Как же притягательны для россиян акции Apple, Facebook и других иностранных компаний! Мечта о доходе в валюте заставляет инвесторов активнее изучать вопрос покупки зарубежных бумаг. Но некоторые останавливаются в самом начале пути. Их пугает вопрос налогообложения. Предлагаю в нем разобраться, чтобы развеять неуверенность и страхи.

Я бы разделила изучение на две части: первая – что такое форма W-8BEN и как она может помочь российскому инвестору, вторая – как самому заполнить налоговую декларацию и заплатить налог в бюджет. Сегодня познакомимся с первой частью.

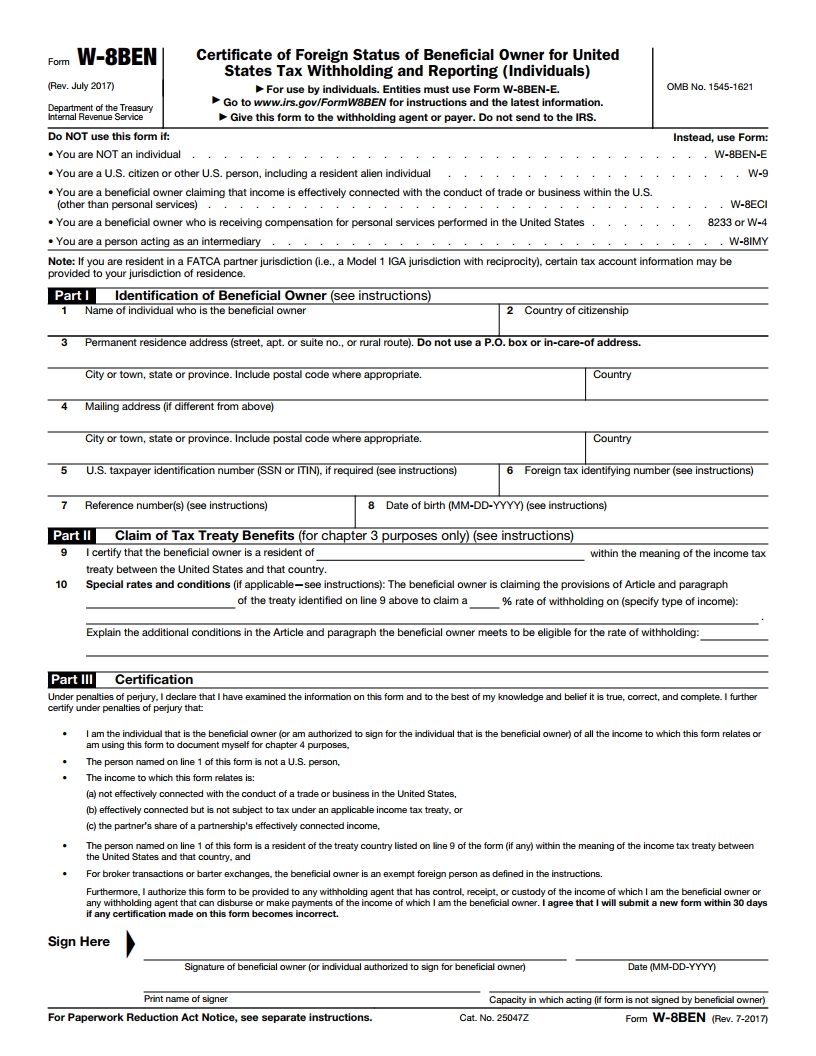

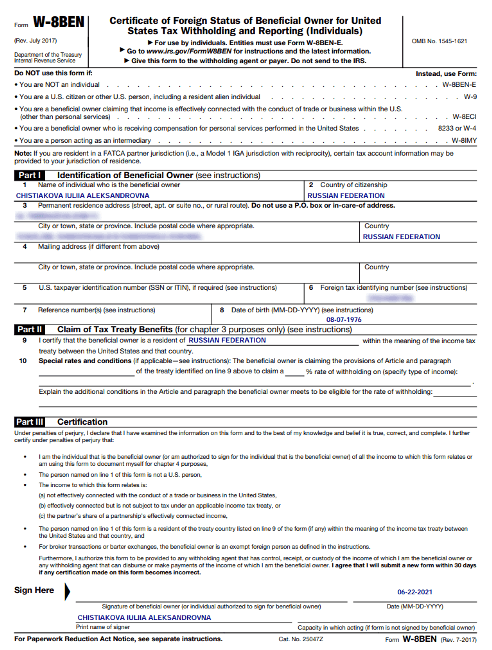

Что такое и зачем надо подписывать российскому инвестору

Форма W-8BEN – это документ, который служит подтверждением, что инвестор не является налоговым резидентом США. Она позволяет воспользоваться налоговыми льготами и платить меньше, чем без подписания документа.

Разберем более подробно:

На брокерский счет дивиденды поступают уже очищенными от налога: за минусом 30 %, если форма не подписана, и 10 %, если подписана. Это принципиальный момент для самостоятельного расчета НДФЛ, о котором речь пойдет чуть ниже.

Подписать документ рекомендую тем инвесторам, кто покупает ценные бумаги на Московской и Санкт-Петербургской биржах, имеет статус квалифицированного инвестора и торгует бумагами в США напрямую, а также тем, кто открыл счета у зарубежных брокеров и получил выход на американские биржи.

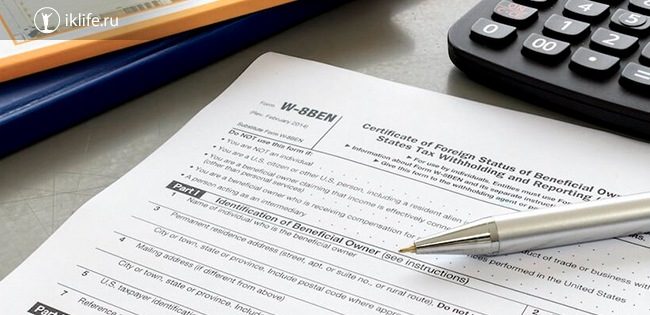

Порядок оформления

Документ оформляется на физическое лицо и действует на все открытые у брокера счета: простой брокерский счет и ИИС. Если у вас открыты счета у нескольких брокеров, то документ необходимо оформить у каждого из них. Срок действия – полные 3 календарных года. Например, мне одобрили 22.06.2021, после 31.12.2024 мне придется заново подписывать бумагу и отправлять на одобрение.

Оформление проходит через брокера, у которого открыт счет (или счета). Самостоятельно отправлять документ в США, налоговый орган или еще куда-то не надо.

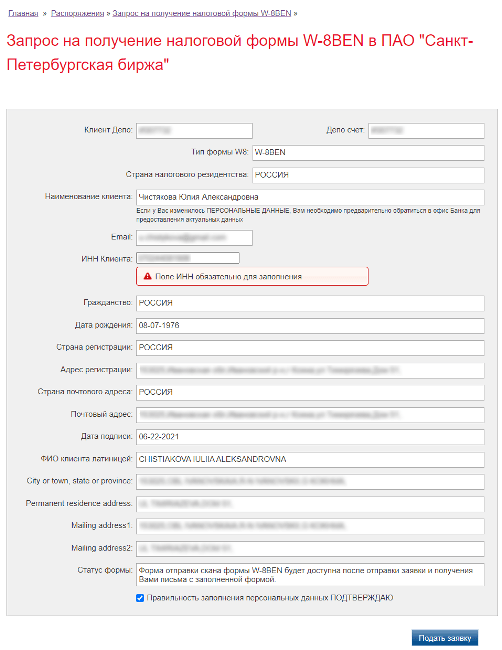

Порядок примерно одинаковый у всех брокеров. Я покажу на примере ВТБ, где у меня открыты счета, как подписать W-8BEN.

Шаг 1. Отправляем в личном кабинете запрос на получение документа. Все данные подтягиваются автоматически, мне пришлось только ввести свой ИНН.

На электронную почту через минуту пришла заполненная форма.

Шаг 2. Необходимо распечатать, подписать и отсканировать подписанную форму в формате PDF. Качество скана должно соответствовать следующим требованиям: изображение цветное или черно-белое, четкое, резкое, в фокусе, информация легко читается.

Шаг 3. Готовый документ отправляем брокеру через личный кабинет. В ВТБ для этого есть специальная вкладка.

Далее брокер отправляет форму на обработку в депозитарий Санкт-Петербургской биржи, который занимается учетом и хранением ценных бумаг. Когда ее рассмотрят, придет уведомление. Если документ будет принят, американская налоговая начнет автоматически удерживать только 10 % с дивидендов по акциям США.

Как рассчитать НДФЛ с иностранных ценных бумаг

Российский брокер не является налоговым агентом по налогу на доходы с дивидендов акций иностранных компаний, даже если они торгуются на Московской и Санкт-Петербургской биржах.

Сейчас активно идут разговоры, что это собираются изменить, но пока решение не принято. Это означает, что инвестор должен самостоятельно отчитаться перед налоговой инспекцией о полученных доходах и перечислить НДФЛ в бюджет РФ.

НДФЛ рассчитывается следующим образом:

Когда W-8BEN не поможет

Рассмотрим ситуации, когда вам нет необходимости подписывать W-8BEN:

Заключение

Мы разобрали все, что необходимо знать инвестору о форме W-8BEN. Самое главное – она нужна для оптимизации налогообложения. Для долгосрочного инвестора это очень важно, если он планирует инвестировать на американском рынке.

Процедура подписания простая. Сложности могут возникнуть только при некачественном сканировании или технических сбоях в работе брокера. Если примут решение об автоматическом перечислении налога без участия инвестора, то процесс еще больше упростится. Инвесторы очень ждут реализации этой инициативы. А как быстро вам утвердили документ?

Как платить налоги с доходов от инвестиций

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Как победить выгорание

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так:

Форма W-8BEN

Основной целью любого инвестора является прибыль. Она может возникать при продаже купленных заранее акций. Второй способ – дивиденды. Как и другие доходы, они облагаются налогами. Налоги с дивидендов иностранных компаний имеют особенности, но при изучении не являются чем-то сложным для понимания.

Как же заплатить налоги с дивидендов иностранных компаний. С рос. бумагами все просто, ведь налог-м агентом выступает брокер, через которого совершаются операции. Он зачислит на индивидуальный инвестиционный счет дивидендную выручку уже за вычетом Н Д Ф Л.

С зарубежными дело обстоит по-другому. Брокер не занимается учетом зарубежных пошлин.

В случае с зарубежными бумагами пошлина взимается эмитентом в момент выплат по ним. На счет инвестора приходит уже «чистая» прибыль. По рос. законодательству необходимо уплатить 13% в бюджет от общей суммы прибыли. Что же делать в такой ситуации?

Как уйти от двойного налогообложения не нарушая закона.

Для привлекательности инвестиционных рынков, исключения сокрытия и другой преступной деятельности, многие государства заключают между собой экономические соглашения, где прописывают, что НДФЛ, уплаченный эмитенту в его государстве, идет в зачет. Российская Федерация имеет соглашение с 80 странами. Если налог-е выплаты в них равны или больше 13% принятых в РФ, то его второй раз платить не надо.

Перед покупкой любого актива грамотный квалифицированный инвестор, прежде всего, изучит налог-е законодательство государства эмитента акций, намеченных к покупке. Это даст исчерпывающую информацию о возможных расходах в будущем. В каждом государстве налоговые выплаты разные, от 0% (Кипр) до 37% (некоторые бумаги США).

Еще интересный момент, на который многие начинающие вкладчики не обращают внимание. Эмитент ЦБ и государство, где произошел выпуск. Не всегда все очевидно. В первую очередь, следует отличать акции и депозитарные расписки. Многие считают, что покупают бумаги российских фирм, а на самом деле зарегистрированы фирмы не в России и дивидендная выручка будет облагаться налогами других стран.

Как узнать, где зарегистрирована фирма, и каким налоговым кодексом пользоваться? Можно обратиться к сайту www.isin.ru, где по коду ISIN или названию корпорации выяснить страну происхождения. Так, в случае с Яндексом, в Нидерландах ставка 15%, поэтому в России платить ничего не надо, но обязательно подать декларацию. Например, на Кипре и Великобритании ничего не взимается, поэтому он будет в полной мере уплачен в РФ.

Налог с дивидендов иностранных акций

Особенности есть при оплате налогов с дивидендов США. Так для нерезидентов там установлена ставка 30%, но данные выплаты можно сократить. Во-первых, с США есть соглашение, учитывающее уплаченные суммы в США. Для нерезидентов существует форма W-8BEN. До получения дохода ее нужно заполнить онлайн в личном кабинете брокера. Это даст возможность снизить ставку до 10% практически по всем акциям. Исключения составляют фонды REIT, где пошлина всегда 30%. Если подписать эту форму после получения прибыли, уплаченную сумму не вернут. Действует она три года, после нужно обновить запрос.

Если ставка страны эмитента ниже 13% (как в случае с США), то разницу нужно заплатить в России, так как общий процент должен соответствовать законодательству РФ. Уплатив 10% по американским акциям, останется заплатить 3% в ИФНС. Обязательно надо сдать отчет по доходам.

Как заплатить налоги с дивидендов иностранных компаний и сдать отчетность? В первую очередь, нужно запросить у брокера справку по зарубежным доходам. Также необходимо, чтобы в этой справке было расписано, какие проценты уже были им сняты. На основании этой справки сдается отчет и, если необходимо, уплачивается оставшаяся сумма.

Оплатить НДФЛ и сдать декларацию можно онлайн или придя в налоговую инспекцию по месту жительства. Последний срок сдачи декларации 3-НДФЛ 30 апреля года, следующего за получением прибыли. Оплата должна быть произведена не позднее 15 июля года, следующего за тем, в котором получена прибыль.

В расчете и уплате налога с дивидендов иностранных компаний нет ничего сложного. Необходимо пройти определенную последовательность для соблюдения законодательства:

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Налоги

Форма W-8BEN

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Регистрация

Регистрация