если в первом квартале прибыль а во втором убыток как заполнить декларацию

Авансы по налогу на прибыль в декларации, если по итогам 1 квартала и полугодия получился убыток

Вопрос задал Татьяна С. (Химки)

Ответственный за ответ: Босых Татьяна (★9.51/10)

Добрый день!

Как отразить в Декларации по налогу на прибыль за 1 (1-е полугодие) квартал уменьшение начисленных и оплаченных авансовых платежей за 1 квартал, поскольку по итогам в 1 квартале и за 1 полугодие получился убыток?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

На основании декларации за 9 месяцев ИФНС начислила авансовые платежи за 1 квартал. Таким образом они будут ждать оплаты (тем более оплата была). На основании чего ИФНС сторнирует начисленные ежемесячные авансовые платежи?

Здравствуйте, Татьяна.

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Материал по теме: Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

Так как налог на прибыль рассчитывается нарастающим итогом за год при предоставлении отчетности за 1 кв. и полугодие с убытком у вас образуется переплата. Сделайте акт сверки с ИФНС.

Я знаю, что авансовые платежи начисляются по декларации за 9 мес., об этом и указала в сообщении «На основании декларации за 9 месяцев ИФНС начислила авансовые платежи за 1 квартал». ( я же не спросила, откуда берутся начисления!) Сверку я пытаюсь сделать, но у налоговиков полная вакханалия. Начисление налога идет и по дебету и кредиту, хотя должно быть по дебету начисление, по кредиту оплата налога и уменьшение. Но у них по кредиту начисление! Сверку ИНФС № 34 проводит так: распечатывают свой акт, просят подписать согласны или нет. Никаике декларации, п/п не рассматривают.

Что указать в декларации за 1 квартал, чтобы налоговая у себя убрала начисленные ежемесячные авансы, которые я показывала в декларации за 9 месяцев?

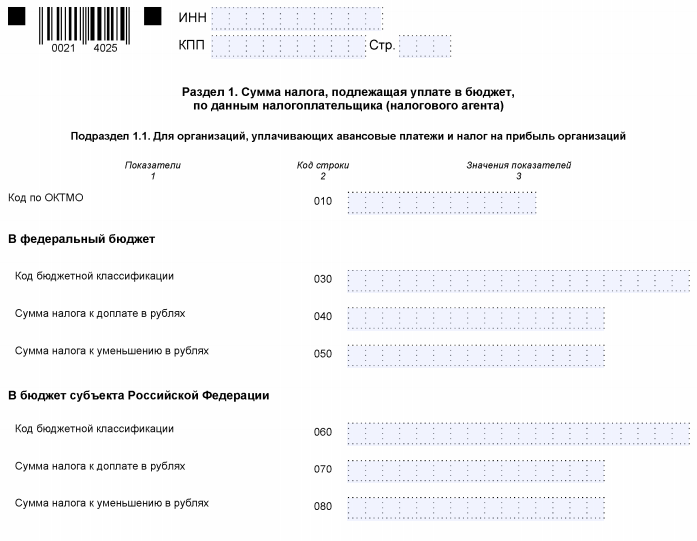

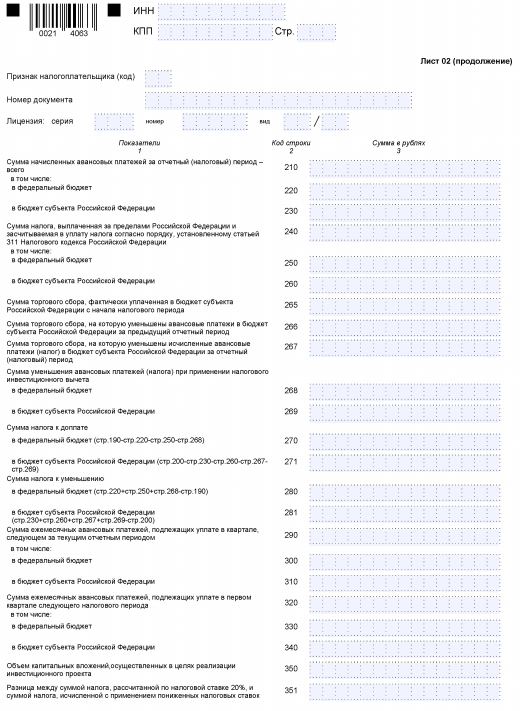

Извините за неточный ответ. Если по итогам первого квартала получен убыток, то авансы к уменьшению укажите в стр. 280 — 281 Листа 02. Так же укажите их в Подразделе 1.1 Раздел 1 по стр. 050 и 080

Спасибо! Хотела так указать, но никогда не уменьшала начисленный налог, поэтому побоялась, что сделаю неверно.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за семинар! Очень хорощая подача материала, оформление и замечательный Лектор!

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Какие последствия отражения убытка в декларации по налогу на прибыль?

Видео-инструкцию о том, как пояснить убытки налоговикам, смотрите на нашем канале YouTube.

Что будет при подаче декларации по налогу на прибыль, если в ней есть убыток

Налоговый убыток – это отрицательный результат, возникший в строке 100 листа 2 декларации, когда доходы отчетного периода не перекрывают расходов, учитываемых для целей налогообложения. Законодательно он не запрещен. Но налоговики, как правило, не доверяют информации об убытках, подозревая, что организация, например, завысила расходы, либо скрыла часть выручки, либо использует иные схемы для искусственного снижения налога на прибыль. Поэтому налоговые службы не только направляют налогоплательщику запросы на дополнительные пояснения по такой декларации, но и создают специальные комиссии для проверки убыточных отчетов.

Так что если налогоплательщик подал налоговую декларацию с убытком, то его вполне может ожидать вызов на так называемую убыточную комиссию в ИФНС.

О том, по какой форме составляется декларация за 2020 год, читайте в материале «Как заполнить декларацию по налогу на прибыль за год».

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили убыток в декларации по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Чем не нравится убыток налоговикам

Главная задача налоговых инспекторов состоит в контроле за процессом сбора налогов в целях пополнения бюджета. Для этого налоговые службы разрабатывают ряд специальных мероприятий, выполнение которых должно способствовать своевременному поступлению в бюджет налогов, сборов и других обязательных платежей.

В своей работе с налогоплательщиками, показавшими убытки, налоговики опираются на п. 1 ст. 2 ГК РФ, в котором содержится определение сути предпринимательской деятельности как самостоятельной, осуществляемой на свой риск и направленной на систематическое получение прибыли. Поэтому если организация регулярно показывает убытки, то, по мнению инспекторов, скорее всего, она является недобросовестной.

Что представляют из себя убыточные комиссии

Это специальные комиссии, созданные при ИФНС для рассмотрения таких вопросов, как полнота уплаты налогов и взносов с сумм оплаты труда и контроль обоснованности убытков от финансово-хозяйственной деятельности.

В Москве, например, эти комиссии действуют на основании приказа УФНС России по г. Москве от 22.02.2008 № 96, утвердившего новую редакцию приказа УФНС России по г. Москве от 18.04.2006 № 240, то есть эти структуры существуют уже много лет. Деятельность таких комиссий регулируется письмом ФНС России от 17.07.2013 № АС-4-2/12722@.

Прежде чем вызвать налогоплательщика на комиссию, налоговики собирают сведения для контроля рисков убыточности, проводят встречные проверки, получают выписки банка. Далее им предстоит проанализировать эти документы вместе с отчетностью организации. Если у налогоплательщика выявится достаточно высокая степень риска, то инспекция направит ему информационное письмо, в котором организации будет предложено самостоятельно проверить свои расчеты и представленную отчетность, с тем чтобы уменьшить убытки и провести оценку своих рисков по известным методикам.

Налогоплательщик должен получить письмо не позднее чем за месяц до даты планируемого вызова на комиссию. В течение 10 рабочих дней после получения письма организация должна либо представить уточненную декларацию, уменьшив убыток, либо ответить налоговикам, представив в ИФНС убедительные объяснения возникшего убытка. Если в течение 10 дней налогоплательщик не предпримет никаких действий в ответ на данное письмо, то налоговики направят ему уведомление о вызове на комиссию.

Кроме того, если организация вовсе не отреагирует на письмо, то директора могут оштрафовать на сумму до 4 000 рублей (ст. 19.4 КоАП РФ). Инспекторы вправе вызывать налогоплательщиков для того, чтобы получить от них пояснения по расчету и по уплате налогов и сборов, а налогоплательщики обязаны являться по вызову налоговиков (подп. 4 п. 1 ст. 31 НК РФ).

А что произойдет, если налогоплательщик не явится на заседание комиссии?

Например, согласно п. 10 приказа УФНС по г. Москве от 22.02.2008 № 96, если уполномоченные представители налогоплательщика проигнорировали вызов на заседание рабочей группы комиссии в инспекции без объяснения причин, либо если они отказались выполнять рекомендации по изменению показателей налоговой и (или) финансовой отчетности, то налоговым службам разрешено проводить в отношении таких налогоплательщиков первоочередной выездной налоговый контроль и информировать собственников о неудовлетворительном финансовом состоянии организации.

Налоговые службы считают, что имеют право подать в суд требование о ликвидации организации и об инициировании процедуры банкротства (правда, судами часто эта возможность признается неправомерной), а также направить материалы по такому налогоплательщику в правоохранительные органы.

Руководителя налогоплательщика на убыточную комиссию налоговые органы вызывают только в письменной форме. Письмо составляется на специальном бланке (приказ ФНС России от 07.11.2018 № ММ-7-2/628@). Никакие устные приглашения принимать не стоит.

Вызванный на заседание комиссии руководитель организации может пригласить туда своих сотрудников, которые помогут ему дать необходимые пояснения. Представителям организации рекомендуется взять с собой документы, которые помогут подтвердить правильность исчисления и уплаты налога на прибыль и объяснить возникший убыток.

Представители налоговых служб во время заседания комиссии потребуют обосновать причины убытков, и, если представленные объяснения их не убедят, они, скорее всего, предложат сдать уточненную декларацию без убытка.

На отдельные вопросы налогоплательщиков ответил Н. Н. Тактаров Советник государственной гражданской службы РФ 3 класса. Ответ чиновника доступен в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

В каких случаях убыток может быть неизбежным

Представим себе, что организация зарегистрирована сравнительно недавно. Даже если она уже заключила договоры и приступила к их выполнению, то результат (выручка от реализации товаров, работ, услуг или иной деятельности) может появиться гораздо позже окончания отчетного периода. При этом, естественно, организация получит убыток.

Правда, по этой ситуации Минфин и ФНС РФ в своих письмах неоднократно разъясняли, что убытки, возникающие у вновь созданных организаций, разрешается учесть в будущем (письма Минфина России от 26.08.2013 № 03-03-06/1/34810, от 20.09.2011 № 03-03-06/1/578, от 21.04.2010 № 03-03-06/1/279, от 17.07.2008 № 03-03-06/1/414, письмо ФНС России от 21.04.2011 № КЕ-4-3/6494).

Как лучше объяснить убыток налоговикам

В постановлении Пленума ВАС РФ от 24.10.2006 № 18 сказано о том, что извлечение прибыли является целью предпринимательской деятельности, а не ее обязательным результатом.

Обосновать убытки можно, собрав доказательства, что организация вела обычную хозяйственную деятельность, целью которой было получение прибыли, и объяснить, почему эта деятельность прибыли так и не принесла.

Причины, приведшие к убытку, определяют, какие именно «оправдательные» документы необходимы в каждом конкретном случае. Рассмотрим их:

Ну и если убытком по налогу на прибыль закончился не год, а любой из промежуточных периодов, важно убедить налоговиков, что поскольку окончательный расчет делается по итогам года, а у организации именно в конце года предстоит закрытие большого договора, то нет оснований сомневаться, что год закончится с прибылью.

Итоги

Как отразить убыток в декларации по налогу на прибыль

Декларация по прибыли с убытком — это документ, в котором отражен отрицательный результат работы организации за отчетный период или прошлые годы. Подается в ИФНС вместе с пояснениями.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

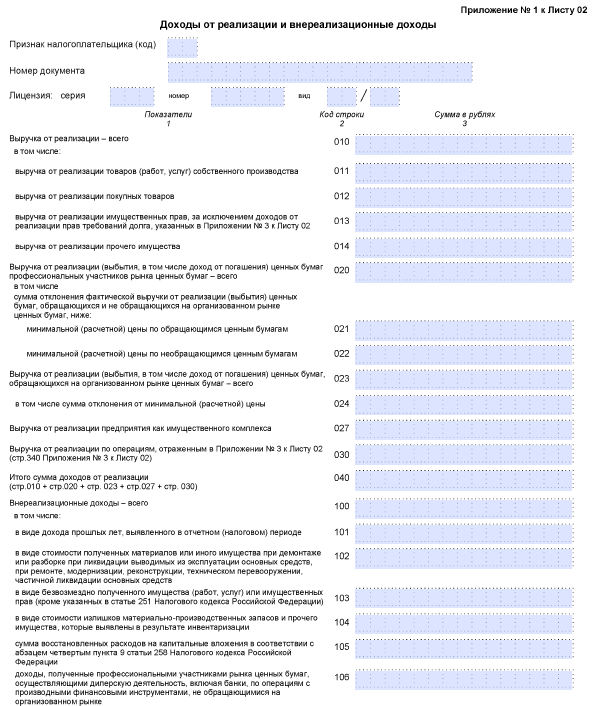

Правила оформления декларации по налогу на прибыль с убытками

Отрицательный результат в отчетности отражают, если он получен:

Для этого применяем формулу:

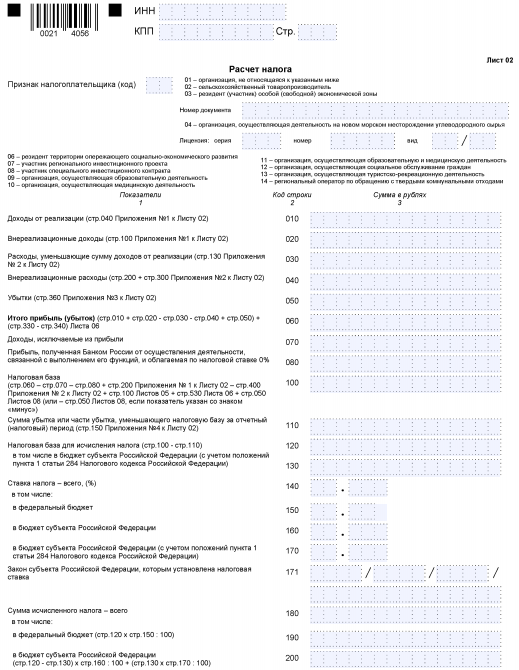

строка 060 = строка 010 + строка 020 — строка 030 — строка 040 + строка 050

Общая сумма убытка от реализации товаров (работ, услуг) и внереализационных операций за отчетный (налоговый) период отражается по строке 060 Листа 02 со знаком «минус». Ее корректируют на доходы, исключаемые из прибыли, и другие показатели по формуле:

строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06

Итоговый показатель налоговой базы отражается по строке 100 Листа 02 декларации. Одновременно заполняются приложения к Листу 2.

В строке 100 указывается убыток прошлых лет в декларации по налогу на прибыль, если он есть. Дополнительно заполняется приложение № 4 к Листу 2. В нем указывают год образования отрицательного результата и его остаток.

Нужно ли прятать убытки в декларации

Большинство бухгалтеров и руководителей компаний, обнаружив отрицательный результат в учете, решают его скрыть, так как способов, как спрятать убыток в декларации по налогу на прибыль, довольно много. Например, уменьшить базу расходов отчетного периода либо перенести часть затрат на будущие периоды. Но эти методы «выравнивания» не являются эффективными и имеют ряд недостатков. Разберем ключевые проблемы:

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

В случае возникновения одной из них, налогоплательщик не должен сомневаться, можно ли показать убыток в декларации по налогу на прибыль — данные отчета не могут расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

О том, как отразить проводки по отрицательному финансовому результату по налогу на прибыль в учете и типовые бухгалтерские записи, подробнее в статье «Проводки по налогу на прибыль: популярные вопросы».

Переносим убытки: заполняем 3-НДФЛ в программе «Декларация»

Вы вправе заполнить декларацию 3-НДФЛ, скачав с сайта ФНС России программу «Декларация». После заполнения вы можете выгрузить данную декларацию в свой личный кабинет налогоплательщика или распечатать и предоставить в налоговую инспекцию. О том, как заполнить 3-НДФЛ, применив вычет по переносу убытка, расскажем в статье.

Вычет позволяет переносить убытки на будущие прибыльные календарные года. Переносить можно только те убытки, которые образовались не ранее 2010 года, и перенос возможен в течение десяти лет, следующих за тем налоговым периодом, в котором они получены.

Если вы решили заполнить 3-НДФЛ через программу «Декларация», то для каждого года предусмотрена отдельная её версия.

Пример

Иванов Иван Иванович в 2016 году получил убыток от операций с ценными бумагами, которые обращаются на организованном рынке ценных бумаг, в размере 70 000 рублей. Сумма подтверждается справкой об убытках (налоговый регистр), которая запрашивается у брокера (подробнее в статье «Закончили год с прибылью? Вспомните о прошлых убытках»). В 2018 году он получил в том числе прибыль по обращающимся ценным бумагам — 100 000 рублей (доход от операций с ценными бумагами составил 150 000 рублей, расходы — 50 000 рублей). Брокер как налоговый агент удержал и перечислил НДФЛ с доходов по ставке 13% в размере 13 000 рублей. Иванов хочет перенести убыток 2016 года на прибыльный 2018 год и вернуть налог.

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“. ».

Если вы представляете декларацию самостоятельно, то отметьте поле «Лично». Если декларация будет сдана представителем, то укажите его ФИО и реквизиты нотариально заверенной доверенности.

Во второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

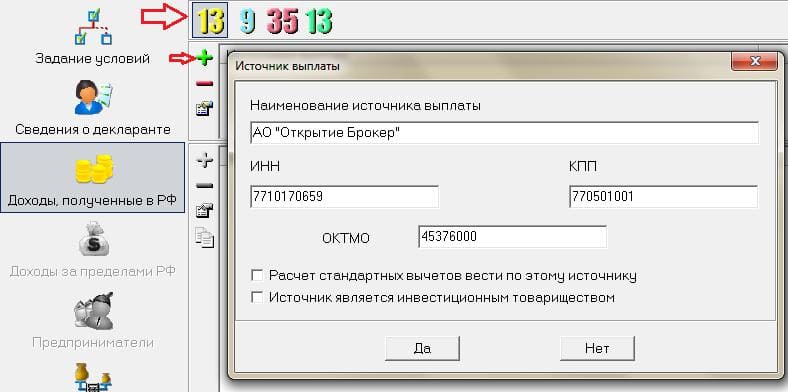

Во вкладке «Доходы, полученные в РФ» выбирайте жёлтую ставку налога 13% и добавьте доход, нажав «+». В появившееся окно перенесите данные о налоговом агенте из первого раздела справки 2-НДФЛ.

Далее для заполнения вам понадобится третий раздел справки 2-НДФЛ.

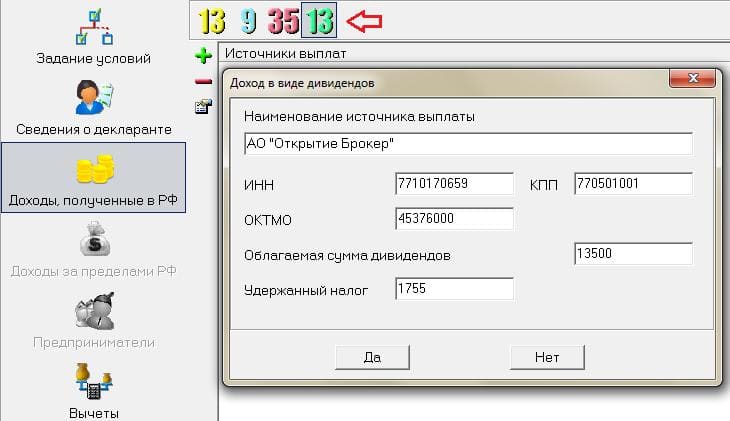

Код дохода 1010 — это дивиденды. К данному доходу нельзя применять налоговые вычеты, это прямое ограничение Налогового кодекса (п. 3 ст. 210 НК РФ). Более того, данный доход указывается отдельно от других. Поэтому переносим данные без учёта данного дохода.

Для внесения данных о дивидендах следует в программе выбрать зелёную ставку 13%. Облагаемая сумма дивидендов составляет 13 500 руб. (15 000 руб. — 1 500 руб.). Сумма налога 1 755 руб. (13 500 руб. * 13%).

«Сумма налога исчисленная» из пятого раздела справки 2-НДФЛ должна совпадать с данными, отражёнными в программе по удержанию налога в целом, 14 755 руб. (13 000 руб. + 1 755 руб.).

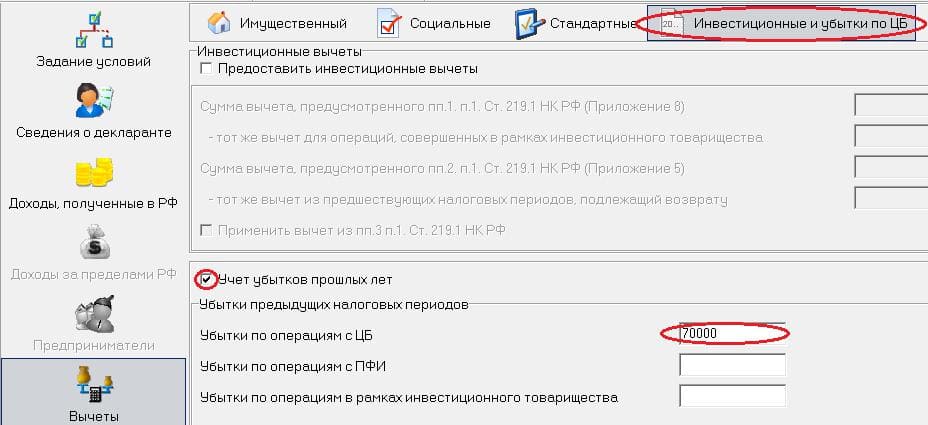

В последней вкладке «Вычеты» указывается сумма убытка, который получен Ивановым в 2016 году.

Согласно Налоговому кодексу из бюджета будет возвращено 13% от суммы полученного убытка, но при этом не больше НДФЛ, который уплачен за прибыльный год по соответствующим инструментам. Согласно данному примеру Иванов перенёс убыток 2016 года полностью на прибыль 2018 года, а значит налоговая вернёт 9 100 руб. (70 000 руб. * 13%).

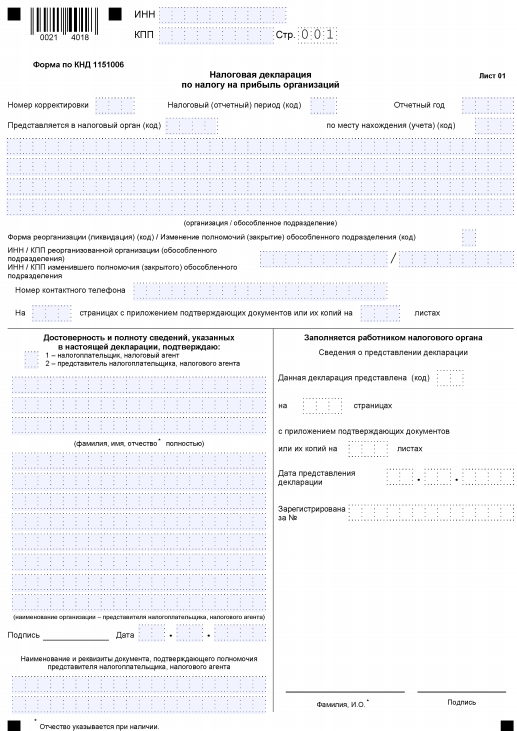

Декларация готова. Теперь можно её распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

Перечень подтверждающих документов.

О том, в каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?». А как заполнить заявление на возврат — в материале «Как заполнить новое заявление на возврат налога в 2019 году».

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как правильно заполнить декларацию по налогу на прибыль с первого раза?

Какой заполнять бланк

Действующая форма декларации по налогу на прибыль организаций утверждена Приложением № 1 к приказу ФНС России от 23.09.2019 № ММВ-7-3/475. Этим же документом утверждён:

Официальное название рассматриваемого документа – «Налоговая декларация по налогу на прибыль организаций».

Может так случиться, что у организации за определённые отчетные (налоговые) периоды не было доходов и расходов. В «нулевой» декларации не нужно представлять все листы. Ее состав зависит от способа уплаты авансовых платежей по налогу на прибыль, который применяет организация, и периода, за который надо отчитаться (п. п. 1.1, 1.3 Порядка заполнения декларации по налогу на прибыль).

Состав декларации по налогу на прибыль

Сразу скажем, что она имеет сложную структуру: состоит из 9 листов и двух приложений. Сами листы тоже зачастую имеют продолжение и своё приложение.

Свою специфику имеет декларация по налогу на прибыль по консолидированной группе налогоплательщиков (КГН). В ней отражают данные о доходах и расходах каждого участника и в целом по КГН.

В декларацию по налогу на прибыль по КГН необходимо включить (п. 1.13 Порядка заполнения декларации по налогу на прибыль):

титульный лист (лист 01);

Что заполнять

Как видно из бланка, отдельные листы и части декларации по прибыли заполняют в зависимости от ситуации. Большую их часть в общем случае компании вообще не заполняют.

Обычно в декларацию включают (обязательный минимум):

Состав декларации также может отличаться в зависимости от периода подачи – за отчетный или налоговый период.

СТРУКТУРНАЯ ЧАСТЬ ДЕКЛАРАЦИИ

Приложения № 3, 4, 5 и 7 к Листу 02

Листы 03-09 и Приложение № 1 к Листу 09

Приложения № 1 и 2 к декларации

По итогам других отчетных периодов (за месяц, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев) организации, уплачивающие авансовые платежи ежемесячно, заполняют:

Возможно, что по завершении квартала компания утратила основания уплачивать только квартальные платежи. Значит, надо подать декларацию и отразить в ней уже ежемесячные авансы, подлежащие уплате в следующем квартале.

Особая ситуация возникает, когда основания уплачивать только квартальные авансовые платежи вы утратили в IV квартале и начинаете уплачивать ежемесячные авансовые платежи в I квартале следующего года.

При осуществлении соответствующих операций и/или наличии обособленных подразделений они заполняют также подраздел 1.3 Раздела 1, Приложение № 5 к Листу 02 и Листы 03, 04, 05.

Организация с обособленными подразделениями по окончании каждого отчетного и налогового периода заполняет декларацию по организации с распределением прибыли по обособленным подразделениям или по группе обособленных подразделений.

В ИФНС по месту нахождения обособки сдают:

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также в сфере игорного бизнеса заполняют по итогам налоговых периодов:

Как заполнить декларацию по налогу на прибыль при применении УСН или ЕНВД, разобрано в КонсультантПлюс:

Если вы применяете УСН или уплачиваете ЕНВД, то подавать такую декларацию нужно только при получении отдельных видов доходов, например дивидендов от иностранных компаний, либо если вы – налоговый агент.

Организации, исполняющие обязанности налоговых агентов по исчислению налоговой базы и суммы налога, по удержанию у налогоплательщиков – получателей доходов и перечислению в бюджет налога (налоговые агенты) заполняют Расчет, состоящий из подраздела 1.3 Раздела 1 и Листа 03.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также доходы и расходы которых полностью относятся к игорному бизнесу заполняют по итогам отчетных (налоговых) периодов:

Также заполняют, если доходы в виде дивидендов выплачивают только физическим лицам – акционерам и/или иностранным организациям.

Расчет не составляют, если выплачиваемые дивиденды полностью подлежат перечислению без удержания налога организациям, признаваемым налоговыми агентами.

Заполнить декларацию по налогу на прибыль при выплате дивидендов нужно в зависимости от того, кто и кому их выплачивает.

Организации, исполняющие обязанности налоговых агентов по НДФЛ заполняют Приложение № 2 к декларации.

Приложение № 2 к декларации сдают только за налоговый период.

Довольно распроcтранённая на практике сделка – продажа основных средств. Как отразить это в декларации по налогу на прибыль, рассказано в КонсультантПлюс:

Отражение операции по продаже основного средства в декларации по налогу на прибыль зависит от того, является оно амортизируемым или относится к имуществу, по которому амортизация не начисляется.

Начинать заполнение декларации по налогу на прибыль лучше с приложений и листов, где отражают состав доходов и расходов (например, Приложения 1 и 2 к листу 02). Затем – лист 02, где обобщают все показатели, а также разд. 1 с подразделами.

Обратите внимание, что при заполнении разделов декларации по налогу на прибыль под многими строками есть подсказки о том, из чего складывается конкретный показатель и/или какое условие должно соблюдаться. Их мы приводить не будем, т. к. они всегда есть в бланке.

Общие правила заполнения декларации по налогу на прибыль

Составляют нарастающим итогом с начала года.

Все значения стоимостных показателей указывают в полных рублях (кроме Приложения № 2 к декларации):

Сквозная нумерация с титульного листа (Листа 01) независимо от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним.

Порядковый номер страницы записывают, например, для первой страницы – 001, для двенадцатой – 012.

В каждом поле только один показатель. Исключение – дата (ДД.ММ.ГГГГ) и десятичная дробь (через точку).

Для отрицательных чисел – знак минус в первом знакоместе слева.

Текст заполняют заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк.

Если для какого-либо показателя не нужно заполнять все знакоместа, то в незаполненных проставляют прочерки.

Ставка налога на прибыль в размерах 2% и 13,5%:

При распечатке на принтере допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны меняться. Печать шрифтом Courier New 16 – 18 пунктов.

Проставляют усиленную квалифицированную электронную подпись.

Как заполнять правопреемнику

Есть ещё детали и особенности, как заполнить декларацию по налогу на прибыль по реорганизуемой организации. Узнайте о них из КонсультантПлюс:

Декларацию за прежнюю организацию заполняйте в общем порядке. Особенности заполнения есть только в титульном листе и в разд. 1.

Заполнение при закрытии обособки

В случае принятия решения о прекращении деятельности (закрытии) своего обособленного подразделения уточненные декларации по нему, а также за последующие (после закрытия) отчетные периоды и текущий налоговый период сдают в налоговый орган по месту нахождения организации. При этом:

В течение налогового периода руководство компании может принять решение закрыть ту или иную обособку.

Декларацию по закрытому подразделению, а также декларации по действующим подразделениям и по организации вы заполняете с учетом некоторых особенностей. Эти особенности связаны, в первую очередь, с порядком расчета налога при закрытии обособленного подразделения.

Заполнение при новом статусе обособки

По обособленному подразделению, у которого изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ (п. 2 ст. 288 НК РФ), при сдаче уточненной декларации за период, когда оно было ответственным, а к моменту сдачи уточненки таковым не является, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП организации по месту нахождения бывшего ответственного обособленного подразделения.

Данный реквизит заполняется также:

В таких случаях указывают КПП, который имела организация до изменения места нахождения ответственного обособленного подразделения (обособки).

Заполнение титульного листа

Согласно документу, подтверждающему постановку на учет организации в налоговом органе по соответствующему основанию.

Недопустимо заполнение по уточненной декларации без ранее представленной первичной декларации.

В уточненных декларациях при перерасчете налоговой базы и суммы налога на прибыль не учитывают результаты налоговых проверок за тот налоговый период, по которому сделан перерасчет налоговой базы и налога.

При обнаружении налоговым агентом факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога на прибыль, он обязан внести необходимые изменения и представить уточненку.

Уточненка должна содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога на прибыль. Для отражения номера корректировки информации по конкретным налогоплательщикам используют реквизит «Тип» в Разделе В Листа 03 Расчета. При этом в Титульном листе (Листе 01) уточненки по реквизиту «по месту нахождения (учета) (код)» указывают 231.

Ошибки в налоговом учёте компании автоматически влекут за собой ошибки в декларации по налогу на прибыль.

Ошибки налогового учета в уже поданной декларации по налогу на прибыль можно исправить двумя способами.

При сдаче уточненных деклараций в их состав не включают:

Первые две цифры – код региона, вторые две – порядковый номер ИФНС на его территории.

Есть особенность по закрытому обособленному подразделению и по которому изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ, а также в случаях изменения места нахождения обособленных подразделений.

Заверение декларации

Заполнение раздела титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» зависит от того, кто её заверяет.

Если это физлицо – построчно фамилия, имя, отчество представителя полностью + личная подпись и дата подписания, а также вид документа, подтверждающего полномочия.

Если юрлицо, то построчно полностью фамилия, имя, отчество физлица, уполномоченного в соответствии с документом от юридического лица удостоверять достоверность и полноту сведений, указанных в декларации.

Налоговый агент заверяет декларацию по этим же правилам.

Общие правила заполнения Раздела 1

Указывают сведения о сумме налога к уплате в бюджет по данным налогоплательщика (налогового агента).

Организация, не уплачивающая налог на прибыль по месту нахождения обособленных подразделений, в Разделе 1 показатели приводит в целом по организации.

Организация с обособками в декларации, сдаваемой по месту учета самой организации, в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывает в суммах, по организации без учета платежей входящих в ее состав обособленных подразделений.

В декларации по месту нахождения обособленного подразделения (ответственной обособки) в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывают в суммах по данному обособленному подразделению (их группе).

ОКТМО

Код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого происходит уплата налога на прибыль.

Свободные знакоместа справа заполняют прочерками. Например, для восьмизначного кода ОКТМО 12445698 указывают 12445698–.

РЕОРГАНИЗАЦИЯ

Правопреемник при сдаче декларации за последний налоговый период и уточнёнок за реорганизованную организацию в Разделе 1 указывает код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В Разделе 1 декларации по закрытой обособке указывают код по ОКТМО муниципального образования, на территории которого оно находилось.

ИЗМЕНЕНИЕ МЕСТА НАХОЖДЕНИЯ

При изменении организацией или ее обособленным подразделением своего места нахождения и уплате налога на прибыль (авансовых платежей) в течение отчетного (налогового) периода в бюджеты разных субъектов РФ, можно в составе уточненной декларации представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

На отдельной странице подраздела 1.2 Раздела 1 с новым ОКТМО приводят суммы ежемесячных авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Заполнение Подраздела 1.1 Раздела 1

Указывают суммы авансов и налога к уплате в бюджеты всех уровней по итогам отчетного (налогового) периода.

Организации, имеющие обособленные подразделения, суммы авансов и налога к доплате или уменьшению в бюджеты субъектов РФ по месту нахождения этих обособок (ответственных обособок) и своего места нахождения указывают в Приложениях № 5 к Листу 02 и данные строк 100 (к доплате) и 110 (к уменьшению) указанных приложений отражают, соответственно, по строкам 070 и 080 подраздела 1.1 Раздела 1.

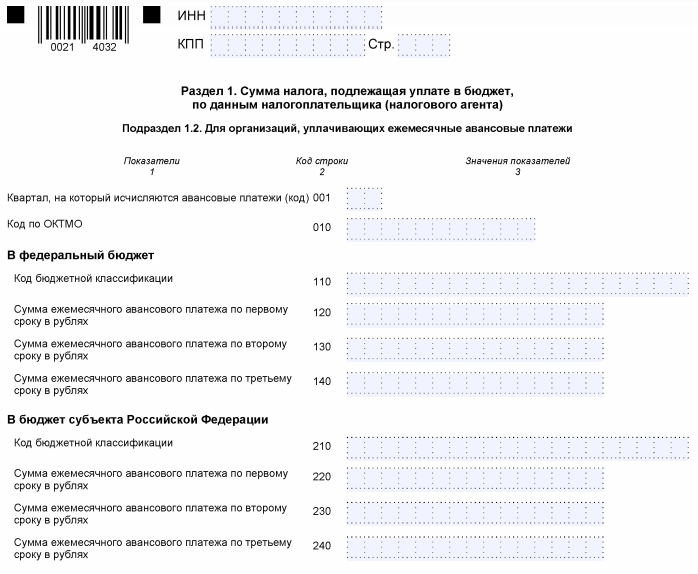

Заполнение Подраздела 1.2 Раздела 1

Заполняют, кто исчисляет ежемесячные авансовые платежи по налогу на прибыль.

При отличии суммы ежемесячных авансов на 1 квартал следующего налогового периода от суммы ежемесячных авансов на 4 квартал текущего налогового периода (в частности, в связи с закрытием обособок/реорганизацией) в декларацию за 9 месяцев включают две страницы подраздела 1.2 Раздела 1 с кодами:

Код 21 указывают также уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога.

При переходе с общего порядка уплаты на авансы ежемесячно исходя из фактически полученной прибыли в декларацию за 9 месяцев включают одну страницу подраздела 1.2 Раздела 1 с кодом 24.

В случае заполнения уточненки, по которой снимаются полностью ежемесячные авансовые платежи, отраженные ранее в подразделе 1.2 Раздела 1 с кодом 21 и/или с кодом 24, в неё включают подраздел 1.2 Раздела 1 с кодом 21 и/или с кодом 24 с указанием нулей по строкам 120-140 и 220-240.

Ежемесячные авансовые платежи в течение отчетного периода делают в срок не позднее 28-го числа каждого месяца этого отчетного периода. Соответственно, первый, второй и третий срок уплаты – это последний день каждого из трех сроков уплаты, приходящихся на квартал, следующий за отчетным периодом, или на 1 квартал следующего налогового периода.

При наличии обособленных подразделений при сдаче декларации в т. ч. по месту их нахождения (ответственных обособок) суммы ежемесячных авансов к уплате в бюджет субъекта РФ указывают соответственно по строкам 220-240. Их сумма должна соответствовать строкам 120 или 121 Приложений № 5 к Листу 02.

Если организация делает авансовые платежи по фактической прибыли, декларацию по налогу на прибыль нужно заполнять ежемесячно. Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, смотрите в КонсультантПлюс:

В декларации по итогам 1, 2, 4, 5, 7, 8, 10, 11 месяцев обязательно включите титульный лист, подраздел 1.1 разд. 1 и лист 02.

Заполнение Листа 02

По реквизиту «Признак налогоплательщика (код)» указывают 01, кроме указанных ниже организаций.

Указанными выше организации Лист 02 по иным видам деятельности заполняют с указанием по реквизиту «Признак налогоплательщика (код)» кода 01.

Код 07, если Лист 02 составляет организация – участник региональных инвестиционных проектов, а код 08 – участник специальных инвестиционных контрактов, которые соответствуют условиям применения нулевых и пониженных налоговых ставок.

По строкам 010 – 050 не указывают:

Если показатель имеет отрицательное значение, его указывают со знаком минус.

Данный порядок расчета учитывает право налогоплательщика направить убытки, определенные с учетом всех доходов (расходов), формирующих общую налоговую базу, на уменьшение налоговой базы (прибыли) по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами (строки 100 Листа 05) в соответствии с п. 24 ст. 280 НК РФ.

Если показатель имеет отрицательное значение, указывают со знаком минус.

За иные отчетные периоды определяют исходя из данных:

Если строка 100 имеет отрицательное значение, по строке 120 указывают ноль (0).

По строкам 140 – 170 указывают налоговые ставки в соответствии со статьями 284, 284.1, 284.3, 284.3-1, 284.4, 284.5, 284.6, 284.8, 284.9 и 288.1 НК РФ.

При этом последовательно указывают номер, пункт и подпункт статьи закона субъекта.

Для каждого из указанных реквизитов отведено по 4 знакоместа. Если соответствующий реквизит имеет меньше 4-х знаков, свободные знакоместа слева заполняют нулями.

Ниже 15 знакомест предназначены для указания номера закона субъекта РФ.

Не заполняют, если есть обособленные подразделения и исчисление налога в бюджеты регионов происходит по отдельным расчетам в Приложениях № 5 и 6а к Листу 02.

Имеющие обособленные подразделения – по отдельному расчету в Приложениях № 5 к Листу 02 в разрезе обособок или их групп. По строке 200 указывают значение, определенное путем сложения данных о суммах исчисленного налога на прибыль в бюджеты субъектов РФ из строк 070 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в нее обособок или по группе обособленных подразделений.

Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в предыдущем отчетном периоде (строки 240-260) в уплату налога на прибыль в России за указанный отчетный период, суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) уменьшают на сумму указанного зачтенного налога.

Организации, которые в предыдущем отчетном периоде уменьшили сумму исчисленного аванса на сумму торгового сбора (строка 267 Листа 02 за предыдущий отчетный период, равная строке 266 Листа 02 за отчетный (налоговый) период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210 и 230) на сумму сбора.

Организации, которые в предыдущем отчетном периоде уменьшили суммы исчисленных авансов на сумму инвестиционного налогового вычета (строки 268 и 269 Листа 02 за предыдущий отчетный период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) на сумму указанного вычета.

Имеющие обособленные подразделения строку 230 определяют в общем порядке. При этом сумма начисленных авансов в бюджет региона в целом по организации должна быть равна сумме строк 080 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в ее состав обособок или по их группе.

Имеющие обособленные подразделения сумму торгового сбора, на которую уменьшают исчисленные авансовые платежи (налог) в бюджет субъекта РФ по месту нахождения этих обособок, исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02.

Сумму инвестиционного налогового вычета, учитываемую в текущем налоговом (отчетном) периоде (строка 269), переносят из строки 050 Раздела А с кодом 5 по реквизиту «Расчет составлен (код)» Приложения № 7 к Листу 02.

При наличии обособленных подразделений строку 269 определяют путем суммирования строк 050 Разделов А с кодами 1, 2, 3 или 4 по реквизиту «Расчет составлен (код)». При этом строка 269 должна быть равна сумме строк 098 Приложений № 5 к Листу 02.

У организации, не имеющей обособленных подразделений, строки 270 и 271 должны соответствовать строкам 040, 070 подраздела 1.1 Раздела 1.

Организации, уплачивающие торговый сбор, строка 271 – это разница строки 200 и суммы строк 230, 260 и 267, если показатель строки 200 превышает сумму указанных строк (т. е. строка 271 = строка 200 – строка 230 – строка 260 – строка 267, если строка 200 больше суммы строк 230, 260 и 267).

Не заполняют, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг:

Указывают сумму отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг в случае:

Не заполняют, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым п. 6 ст. 280 НК.

Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже:

Доходы от операций по реализации или от иного выбытия ценных бумаг (в т. ч. погашения или частичного погашения их номинальной стоимости) определяют исходя из:

При этом в доход от реализации или иного выбытия ценных бумаг не включают суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Показатель должен быть больше или равен сумме строк 101 – 106.

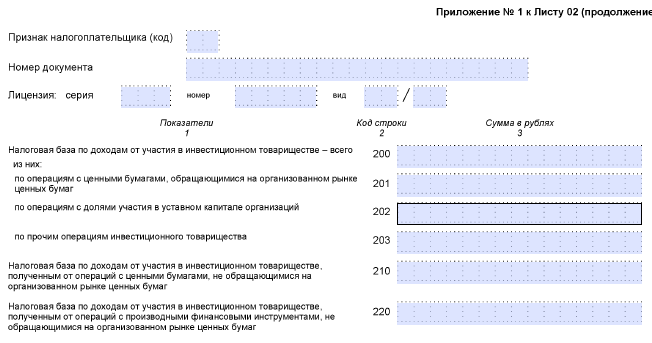

Доходы, полученные по операциям в рамках инвестиционного товарищества, указывают с учетом уменьшения их на:

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывают при определении показателя строки 100 Листа 02.

Показатели строк 210 и 220 учитывают при определении показателей Листа 05.

При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы указывают по соответствующим строкам со знаком минус. Налоговая база по таким операциям признается равной нулю:

Таким образом, показатель строки 200 равен (строка 201, если строка 201 > 0) + (строка 202, если строка 202 > 0) + (строка 203, если строка 203 > 0).

Строки 200 – 220 не заполняют при составлении деклараций по КГН.

Показатели Приложения № 1 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.