если вычет больше начислений и ндфл с минусом что делать

Сложная ситуация: вычеты больше доходов. Как заполнить 6-НДФЛ?

Налоговые агенты считают НДФЛ нарастающим итогом с начала года. То есть в течение года и доходы, и налоговые вычеты каждого месяца по сотруднику суммируются, и только после этого начисляется налог. Что делать, если в одном из месяцев сумма вычетов превысила полученный доход, и за счет этого НДФЛ оказался излишне удержанным? Но главный вопрос: как заполнять 6-НДФЛ?

Налоговая база по НДФЛ

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Если вычета больше дохода

Может получиться так, что вычет по НДФЛ больше начисленной зарплаты. Причины могут быть разные.

Из нашей группы Вконтакте мы узнали, что на практике бухгалтеры сталкиваются со следующей проблемой.

Вот что написал один из наших подписчиков:

Всем доброго времени суток! Помогите советом. В организации появился товарищ, чьим налоговым агентом по НДФЛ мы являемся, и вот у него выходит, что вычет на доходы превышает сам доход. Т.е., к примеру, в январе был доход, с него заминусовала вычеты на детей и профвычеты, с налогооблагаемой базы оплатила НДФЛ, а в феврале и марте у него доход был три копейки, а вычеты никто не отменял. И вот сейчас получается, что за квартал я удержала НДФЛ (январский) больше, чем положено. Как быть в таких ситуациях, 6-ндфл сдавать с переплатой и потом нарастающим итогом выровнять все или сдать отчет, как он должен быть (без переплаты)?

Коллега прав: вычет нужно предоставить, даже если дохода не хватает. Об этом писал Минфин в письме от 2 марта 2020 г. № 03-04-06/15364.

Основной вывод такой: если сумма вычетов больше облагаемых доходов, то база по НДФЛ равна 0 (п. 3 ст. 210 НК). То есть и налог тоже будет равен 0. А в учете сумму превышения вычетов над доходами можно переносить с одного месяца на другой. Но только в течение года.

Значит, появившийся в течение года за счет превышения вычетов над текущими доходами излишне удержанный НДФЛ до конца года может быть погашен налогом со следующих доходов.

Его можно также вернуть работнику по его заявлению, а если налог не получится ни зачесть, ни возвратить, по итогам года работник может сам обратиться в налоговую инспекцию за его возвратом (ст. 231 НК РФ). На следующий календарный год излишек налоговых вычетов не переносится (кроме имущественного).

А как заполнять 6-НДФЛ?

Как заполнить 6-НДФЛ, если вычеты больше доходов

Итак, мы выяснили, что если сумма предоставленных работнику вычетов по НДФЛ больше выплаченного дохода, то база по налогу равна 0.

Согласно пункту 4.3 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС от 15 октября 2020 г. № ЕД-7-11/753@, с 2021 года в этой ситуации форму 6-НДФЛ нужно заполнить так.

1.По строке 110 укажите обобщенную по всем физлицам сумму начисленного дохода нарастающим итогом с начала года.

2. По строке 130 укажите обобщенную по всем физлицам сумму налоговых вычетов. Она должна быть равна сумме доходов, указанной по строке 110.

Таким образом, сюда входят сведения о работнике, у которого сумма вычетов оказалась больше дохода. В этом случае по этому работнику сумма дохода равняется сумме вычетов.

А если вдруг (такое бывает!) по всем работникам сумма вычетов превышает сумму доходов, то показатели по строкам 110 и 130 формы будут одинаковые.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Выбор читателей

С 1 ноября 2021 года – новые субсидии для МСП

Изменения трудового законодательства с 2022 года: важное для бухгалтера и директора

Льготные кредиты ФОТ 3.0: апгрейд с 1 ноября 2021

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Вычет НДФЛ на ребенка больше дохода сотрудника в 1С

Вопрос задал Елена П. (Курган, Курганская область)

Ответственный за ответ: Елена Пьянкова (★9.85/10)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

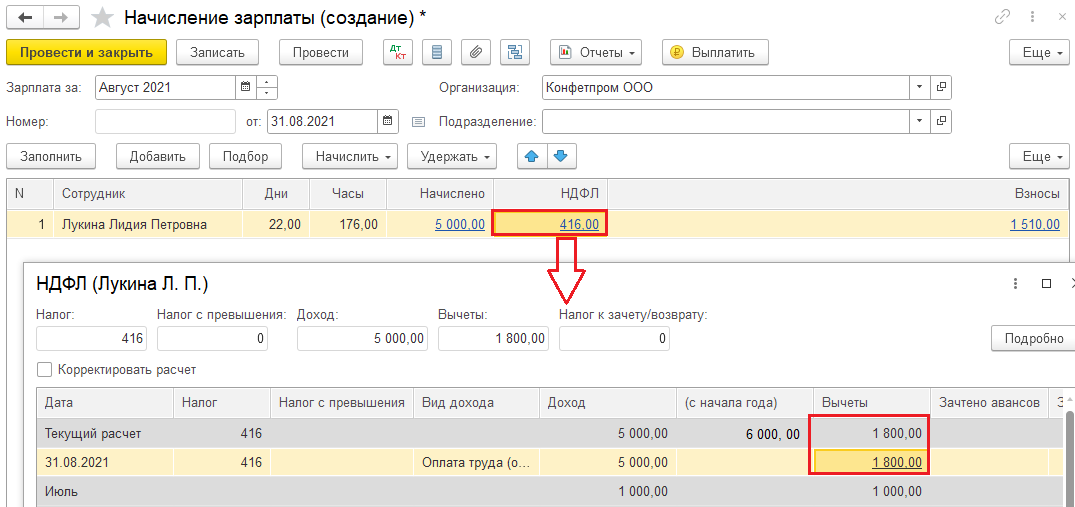

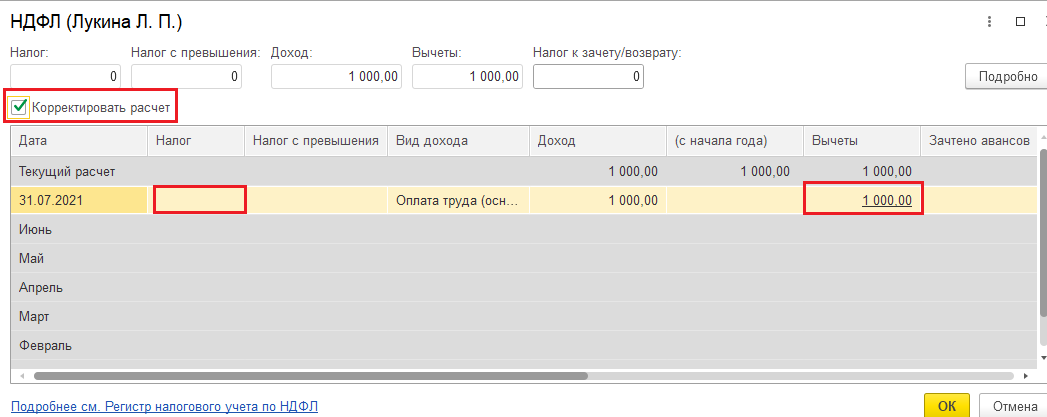

Здравствуйте! В данном случае есть два варианта:

Добрый день! С расчетчиком тоже скорректировали отрицательную сумму НДФЛ, потом начали смотреть 6-НДФЛ, получается в этом случае и 6-НДФЛ нужно корректировать, поэтому данный вариант лучше не использовать.

Почему возникает проблема. Получается, что это не просто программа «добрасывает» вычет и выходит излишне удержанный НДФЛ, а это на самом деле излишне удержанный НДФЛ. Его хорошо видно, если сформировать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчётов с сотрудниками», период получения дохода в отчете не заполняйте, а укажите период взаиморасчетов с 01.01.2021 по 30.06.2021, можно дополнительно установить отбор по сотруднику. В результате с начала году у Вас будет исчисленный НДФЛ меньше, чем удержанный и перечисленный.

Правильную сумму НДФЛ, которую нужно перечислить, можно посмотреть в отчете «Контроль сроков уплаты НДФЛ» или «Удержанный НДФЛ».

То есть этот излишне удержанный и перечисленный НДФЛ работнику я не возвращаю и он должен быть показан в 6 НДФЛ в стр 180?

Здравствуйте! Здесь есть два варианта:

1. Сотрудник пишет заявление на возврат НДФЛ, Вы ему возвращаете НДФЛ, но строка 180 всего должна быть заполнена, т.к. по состоянию на 30.06.2021 сотруднику НДФЛ ещё не возвращен. Т.е. получается, что это срез на 30.06.2021 г. суммы излишне удержанного НДФЛ.

2. НДФЛ не возвращаете, он зачтется в следующем месяце автоматически при появлении облагаемого дохода. В строке 180 6-НДФЛ отражаем эту сумму.

Порядок заполнения 6-НДФЛ при пересчете стандартных вычетов

Что называют стандартными вычетами и почему их пересчитывают

Стандартные вычеты (СВ) — это:

Применяются ли вычеты при расчете других налогов? Ответ вы найдете в материале «Что такое налоговые вычеты по НДС?».

Чтобы получить СВ, необходимо:

Обозначенные в ст. 218 НК РФ вычеты являются фиксированными — установленными налоговым законодательством в твердых суммах в зависимости от категории налогоплательщика:

О том, как получить «детский» вычет, читайте здесь.

Необходимо отметить, что получение СВ — это право работника:

Образец заявления на стандартный вычет можно скачать здесь.

Эти причины могут послужить поводом для пересчета СВ. Кроме того, необходимость пересчета может возникнуть и в других случаях — например, если работник в течение года приобрел статус резидента или в расчетах выявлена ошибка.

Как отразить в 6-НДФЛ факт пересчета вычетов, расскажем в следующем разделе.

C 2021 года формуляр 6-НДФЛ кардинально обновился приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Работник запоздал с документами: как пересчитать вычеты и отразить НДФЛ

Если работник имеет право на стандартные налоговые вычеты (например, «детские»), но своевременно не позаботился о предоставлении подтверждающих документов и (или) затянул с подачей заявления, — вычет ему предоставляться не будет.

В результате он теряет свои деньги, поскольку НДФЛ с его доходов будет удерживаться в больших суммах.

Однако такую ситуацию работник может легко исправить, обратившись к своему работодателю с просьбой о предоставлении стандартных вычетов.

При этом потребуется учесть ограничение, установленное подп. 4 п. 1 ст. 218 НК РФ: в 2021 году «детский» вычет предоставляется только до того момента, пока доход работника не превысит 350 000 руб.

Если «доходный» порог превышен, вычеты не предоставляются, а работник сможет вернуть излишне удержанный у него налог, обратившись по окончании года к налоговикам (ст. 78, п. 4 ст. 218 НК РФ). В 6-НДФЛ будут отражены только полученные работником доходы и НДФЛ (исчисленный и удержанный) без учета вычетов.

Если порог не превышен, в 6-НДФЛ необходимо:

Тот же алгоритм заполнения 6-НДФЛ используется, если вычеты решено предоставить с начала года (или с момента получения на это права). Рассмотрим эту ситуацию на примере.

У токаря Трифонова Н. Ю. (ежемесячный заработок 80 000 руб.) в феврале 20ХХ года родилась дочь. За «детским» вычетом он обратился только в сентябре 20ХХ года. Работодатель принял решение пересчитать НДФЛ с учетом вычетов с февраля 20ХХ года — момента возникновения у работника права на вычет.

В 6-НДФЛ за 9 месяцев 20ХХ года вычеты попадут в стр. 130 в сумме 4 200 руб. (1 400 руб. × 3 мес., где 3 мес. — период, в течение которого доходы работника не превысили 350 000 руб.).

НДФЛ, исчисленный с полученных Трифоновым Н. Ю. за 9 месяцев доходов (стр. 140), составит 93 054 руб.: (80 000 руб. × 9 мес. – 4 200 руб.) × 13%.

При этом удержанный НДФЛ (стр. 160) за указанный период составил 93 600 руб. (80 000 руб. × 9 мес. × 13%).

Излишне удержанный налог работодатель обязан возвратить Трифонову Н. Ю. по его заявлению (п. 1 ст. 231 НК РФ), уменьшив на ту же сумму перечисляемый в бюджет по остальным работникам фирмы НДФЛ. Сумма возврата в 6-НДФЛ будет отражена по стр. 190.

Как вернуть работнику излишне удержанный НДФЛ читайте здесь.

Проверьте, правильно ли вы заполнили обновленный расчет по форме 6-НДФЛ с помощью разъянений от экспертов КонсультантПлюс. Получите пробный демо-досуп к системе К+ и переходите в Готовое решение. Это бесплатно.

Итоги

Стандартными вычетами могут воспользоваться лица, перечисленные в ст. 218 НК РФ.

В 6-НДФЛ пересчет вычетов может происходить по разным причинам: запоздалое обращение физического лица к налоговому агенту с просьбой о предоставлении стандартных вычетов, приобретение сотрудником статуса резидента и др.

Ошибки в учете НДФЛ неизбежно приведут к ситуации «цугцванг»

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

По своему опыту скажу, что вопрос учета НДФЛ – это проблема номер один. Так как данный налог требует к себе максимальной точности и внимательности при отражении в учете в программе 1С:ЗУП 3.1. Но, самое сложное заключается в том, что нет возможности, в большинстве случаев, исправить ошибки текущего периода, если у вас они были допущены, например, в самом начале отчетного года. То есть ошибки, как «снежный ком» увеличиваются с каждым месяцем, и, не исправив все с начала года, каждый ваш шаг будет приводить к новым и новым несоответствиям.

В этой статье я не ставлю своей задачей писать полную методологию ведения учета в 1С:ЗУП 3.1, а рекомендую к самостоятельному изучению на портале 1С:ИТС данного вопроса, там максимально подробно и понятно все изложено. Эту статью хочу посвятить грубейшим ошибкам, которые делаются в первичных документах и приводят к необратимым «патовым последствиям».

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Рис.1

Для исправления данной ошибки, нужно будет вернуться в документ – отпуск и исправить дату документа, поставить ее, либо равной дате выплаты 01.10.2018 г. (Рис.2,п.1), либо раньше. После проведения, перезаполняем документ ведомость в банк (Рис.2,п.2,3), и теперь уже с НДФЛ удержанным будет все хорошо, он у нас появился (Рис.2,п.4).

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

Поэтому, что же надо было сделать? А надо было перед тем, как регистрировать выплату отпускных, вернуться в документ отпуск и исправить здесь дату выплаты с 01.10.2018 г. на 10.10.2018 г. (Рис.4,п.1). Дальше, очень важно, нажать кнопку – обновить налог (Рис.4,п.7) в документе ведомость в банк и перепровести ее. Потом снова переходим к форме 6-НДФЛ и перезаполняем ее. Вот теперь все стало корректно, строка 100 стала ровняться строке 110 (Рис.4,п.4,5). Так что обязательно отслеживайте планируемые даты выплаты в межрасчетных документах.

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Рис.5

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

Отрицательный исчисленный НДФЛ

Иногда в учете может возникать ситуация, когда исчисленный налог получается отрицательным. Это нормальная ситуация, которая может возникать вследствие применения налоговых вычетов задним числом, либо перерасчетов. Однако, эта ситуация чревата ошибками при перечислении налога. Почему для определения, сколько перечислить, нельзя ориентироваться на остаток по счету 68.01 и свод начисленной зарплаты? Ответ — см. в видео.

Отрицательный исчисленный НДФЛ возникает из-за применения вычетов задним числом или сторнирования доходов.

Перечислять в бюджет нужно удержанный налог, а не НДФЛ из свода или проводок!

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)