есть ли у физ лица расчетный счет

Чем отличается расчетный счет от лицевого?

Расчетный счет открывают, чтобы вести бизнес, а лицевой счет — более широкое понятие

Леонид Яковлев

Читатель Антон спрашивает: «Слышал, что бывает лицевой и расчетный счет. Какая между ними разница? Для бизнеса лучше открыть и лицевой, и расчетный счет? Или нужен один?»

Через расчетный счет можно вести бизнес, а через лицевой нельзя

Лицевой счет и расчетный счет — разные понятия. На расчетный можно получить деньги от клиентов или закупить товар. А лицевой счет можно использовать только для хранения денег, перечисления зарплат и получения кредитов. Бывает, что кредит с лицевого можно перечислить на расчетный счет, но это обычно невыгодно.

Разобрали в таблице, в чем заключается разница между расчетным и лицевым счетом.

| Расчетный счет | Лицевой счет | |

|---|---|---|

| Кто пользуется | Предприниматели и компании | Предприниматели, компании и физические лица |

| Для чего нужен | Ведение бизнеса: получать, тратить и хранить деньги |

Физлицами: хранить деньги, платить за ЖКХ, интернет и связь

Государству: следить за тратами бюджетных учреждений

Дальше подробно рассказываем про лицевой и расчетный счет.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

Что такое расчетный счет

Расчетный счет — это банковский счет для компаний, ИП и НКО. На расчетный счет приходят доходы: деньги от партнеров и клиентов. А еще — другие поступления, например авансы или займы, которые вам вернули.

С этого же счета можно тратить деньги бизнеса: оплачивать поставки товара, аренду офиса, работу сотрудников и налоги. Получается, что все денежные потоки бизнеса проходят через расчетный счет.

К расчетному счету можно подключить разные сервисы. Например, торговый эквайринг, чтобы принимать оплату картами в магазине, или бизнес-карту, чтобы ИП мог расплачиваться прямо с расчетного счета где угодно. Условия по подключению дополнительных опций у каждого банка свои.

Как открыть расчетный счет

Кто может открыть расчетный счет. Его могут открыть все, кто ведет бизнес: индивидуальные предприниматели и компании разных форм собственности. Еще расчетный счет могут открыть НКО, чтобы принимать на него пожертвования и оплачивать текущие расходы.

Открыть расчетный счет не смогут физлица и самозанятые без статуса ИП.

Какие документы нужны для открытия расчетного счета. Набор документов зависит от того, кто открывает счет, и от конкретного банка. Обычно нужны такие документы.

Порядок открытия расчетного счета зависит от конкретного банка.

Если открываете расчетный счет в банках, которые ориентируются на офлайн-обслуживание, процедура открытия предполагает посещение офиса. Нужно прийти в отделение банка с пакетом документов и написать заявление, менеджер оформит документы и откроет расчетный счет.

Если открываете расчетный счет онлайн, процедура открытия проще. Нужно заполнить заявку на сайте, а затем передать представителю банка документы в любом удобном для вас месте — он приедет сам в назначенное время.

Что такое лицевой счет

Понятие «лицевой счет» более широкое — обычно это цифры, которые обозначают внутренний номер пользователя в системе.

Если вы придете в банк и просто попросите открыть такой счет, скорее всего, сотрудники не поймут, что вы имеете в виду. В разных сферах под лицевым счетом понимают разное, рассмотрим на примерах.

Примеры лицевых счетов в госсфере. В пенсионном фонде есть индивидуальные лицевые счета. На них начисляется пенсия. СНИЛС — это номер этого счета.

ЕЛС — единый лицевой счет. Его используют в системе ГИС ЖКХ, чтобы оплачивать коммунальные услуги.

Еще подобные счета используют на таможне. Импортеры или таможенные брокеры кладут деньги на лицевой счет таможни, чтобы уплатить пошлины и сборы. Такой счет позволяет ускорить процесс для всех, кто перевозит товар через таможню: не надо формировать платежку каждый раз.

Лицевые счета есть у школ, больниц и других бюджетных учреждений. Федеральное казначейство открывает их для всех, кому поступают бюджетные деньги, чтобы отслеживать, кто и куда отправляет платежи.

Примеры лицевых счетов в телекоммуникациях. Сотовый оператор открывает лицевой счет клиенту, чтобы тот мог перечислять туда деньги и платить за связь и интернет.

Интернет-провайдер открывает лицевой счет, чтобы клиент мог перечислять деньги и платить за интернет и аренду роутера.

Примеры лицевых счетов в бухгалтерии. В компаниях иногда ведут лицевой счет для каждого сотрудника — в трудовом праве это называется форма Т-54. В него вписывают все о зарплате сотрудника: например, сколько часов отработал и сколько получит за это.

Примеры лицевых счетов в банках. В банке лицевым счетом обычно называют последние семь цифр расчетного счета.

Когда в банке дают кредит для бизнеса или физлиц, открывают лицевой счет, на который перечисляют деньги.

Компания оформляет в банке зарплатный проект, и банк открывает лицевые счета каждому работнику, чтобы они могли получить на них зарплаты.

Лицевым счетом иногда называют депозитный счет — отдельный счет для бизнеса или физлица, на котором можно хранить деньги и получать за это проценты.

Как открыть лицевой счет

Порядок открытия лицевого счета зависит от того, для чего он нужен. Давайте разберем два примера.

Лицевой счет для сим-карты может открыть любой человек с паспортом. Для этого от самого физлица ничего не нужно: после покупки сим-карты мобильный оператор откроет лицевой счет автоматически.

Набор документов при открытии лицевого счета в каждом случае тоже будет разный.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

Сейчас читают

Что выгоднее: система быстрых платежей или эквайринг?

Лучше подключить оба варианта: так оплатить смогут и покупатели с картой, и те, у кого с собой только телефон. К тому же вы сможете немного сэкономить на комиссии благодаря СБП

Что такое УИН и где его взять

УИН — специальный идентификатор, указанный в платежном документе. По нему госорганы определяют, от кого и за что пришли деньги

Как учредителю вывести прибыль из ООО через дивиденды?

Дивиденды можно вывести деньгами или в натуральной форме — имуществом

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Расчетный счет и лицевой счет – термины известные едва ли ни всему взрослому населению. Однако ясно описать различия между одним и другим счетом не всегда бухгалтеры. Применение расчетных и лицевых счетов чрезвычайно широко. Физические и юридические лица, в большинстве своем, имеют какой-то из названных счетов, иногда оба сразу, часто по нескольку каждого типа.

Наличие расчетного счета обязанность для организаций и полезный инструмент ведения коммерческих операций для предпринимателей.

Регистрация лицевого счета становится необходимостью для физических лиц, и удобным способом проводить некоторые действия для юридических.

Рассмотрим основные свойства обоих понятий, чтобы выяснить, чем отличается расчетный счет от лицевого счета.

Что представляет собой и для чего служит расчетный счет?

Расчетный счет – это банковский аккаунт, который открывают для ведения коммерческих операций.

Безналичные коммерческие транзакции можно проводить только через расчетные счета. Обойти такое правило довольно сложно и невыгодно, именно расчетные счета обеспечивают быстрое, надежное и дешевое движение денег от одного контрагента к другому.

Главное назначение расчетного счета:

Для преимущественного хранения денег расчетные счета обычно не используют, т.к. на размещенные средства не начисляются проценты, как это происходит на депозитных счетах.

Пользоваться расчетными счетами для личных нужд владельцев, руководителей и сотрудников организаций неудобно, это вызовет смешение собственных денег с деньгами предприятия, станет проблемой для отчетности и налогового контроля. Подобное скорее запрещено, чем разрешено, хотя в законодательстве и не предусмотрены все возможные случаи.

Индивидуальным предпринимателям также лучше не пользоваться расчетным счетом в личных целях. Движения денег по операциям связанным с предпринимательской деятельностью облагаются налогами. Личные расходы предпринимателя происходят так же, как у всех прочих частных лиц, и налогообложению, за редким исключением, не подлежат.

Может ли ИП работать без расчётного счёта, используя личный счёт физлица

У нас в группе «Красный уголок бухгалтера» нешуточная дискуссия. Уже куча комментариев на тему, может ли ИП от клиентов принимать оплату на обычный счет физлица, а не на расчетный, открываемый для предпринимательской деятельности?

Что поможет обосновать использование личного счета?

В обсуждениях посоветовали приготовить для банка обоснование причин использования личного счета:

Расчетный счет в ДелоБанке

В 2020 году открыть расчетный счет для ИП выгодно в ДелоБанке. Счет можно открыть за 1 день: загрузите в личный кабинет копии паспорта и лицензии на ведение деятельности и положительное решение по вашей заявке может быть принято в течение одного дня или даже нескольких часов.

Для проведения операций не нужно ехать в банк — выполнить любые действия с расчетным счетом можно онлайн.

Карта к счету и 3 месяца онлайн-бухгалтерии в подарок.

Круглосуточная поддержка по телефону, в приложении и на сайте.

Платежи и переводы за 1 минуту.

Отправьте заявку на открытие расчетного счета на сайте ДелоБанка. Открытие счета и обслуживание до двух месяцев – бесплатно.

Это опасно?

Тот, кто считает, что использовать личный счет предпринимателю не стоит, ссылается на:

В договоре может быть прямой запрет на использование личного счета для ведения предпринимательской деятельности. Если банк узнает об таком использовании, счет может быть заблокирован, а ИП внесут в черный список банков.

В инструкции № 153-И в пунктах 2.2 и 2.3 действительно прямо написано:

2.2. Текущие счета открываются физическим лицам для совершения операций, не связанных с предпринимательской деятельностью или частной практикой.

2.3. Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой, для совершения операций, связанных с предпринимательской деятельностью или частной практикой. Расчетные счета открываются представительствам кредитных организаций, а также некоммерческим организациям для совершения операций, связанных с достижением целей, для которых некоммерческие организации созданы.

Банк не обязан выполнять операции, не предусмотренные законом и банковскими правилами. Так говорит Гражданский кодекс.

Ст. 848 ГК РФ. Операции по счету, выполняемые банком

Но инструкция ЦБ — это не закон.

Выводы

Прямого запрета в законе на то, чтобы использовать личный счет в предпринимательской деятельности ИП, нет.

Но в последнее время банки стали все чаще блокировать даже обычные счета физлиц. А разблокировать счет потом не так-то просто.

То есть за сам факт принятия от контрагентов средств на обычный счет никаких санкций к ИП по закону применить не могут. Но вот счет на практике блокируют легко. К тому же, банкиры не обязаны объяснять причины блокировки счетов. И ссылки на законы тут мало помогают.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Расчетный счет в банке. Фишки и хитрости

Расчетный счет — пропуск для любого бизнеса в мир банковских услуг. Его открывают в банке. Его определение содержится в нормативных документах. И он очень сильно отличается от других видов банковских счетов. Но так ли нужен расчетный счет для бизнеса? Какие он дает преимущества. Где открыть счет дешевле. Что значат цифры в его номере. И как избежать высоких расходов и комиссий по счету. Обо всем этом — в этой статье.

Определение расчетного счета

Определение понятия «расчетный счет» дается в в пункте 2.3 инструкции Центрального Банка от 30 мая 2014 года № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов». При этом хотя термин в Инструкции упоминается, считается, что разъяснять его дополнительно не нужно. Главный признак, который отличает его от всех других видов счетов, они открываются «юридическим лицам, …, а также индивидуальным предпринимателям или физическим лицам, занимающимся …частной практикой, для совершения операций, связанных с предпринимательской деятельностью или частной практикой.»

Одним словом, главный признак — это специальный счет в банке, который используется для коммерческой (или некоммерческой для некоммерческих организаций) деятельности.

Может ли физическое лицо открыть расчетный счет

Если оно имеет статус ИП или самозанятого — без проблем. Если вы не открывали ИП, у банка будут все основания для того, чтобы обычный вид счетов, используемых предпринимателями или ООО (и прочими юридическими лицами) вам не открывать. Причин две:

Почему комиссии по расчетным счетам такие высокие

Это уже устаревшая информация. Если вы только планируете зарегистрировать фирму или ООО, даже ИП, то можно с уверенностью сказать, что еще не знаете о том, что сразу после регистрации на вас обрушится шквал звонков с предложениями различных банков открыть у них расчетный счет. И многие будут привлекать как раз нулевыми комиссиями за обслуживание. Но зарабатывать на вас они все равно собираются. И делают это банки, как правило, тремя способами, в различных сочетаниях:

Можно ли открыть сразу несколько расчетных счетов

Никаких проблем. Можно открыть столько, сколько позволят банки. Правда в процессе открытия, из практики, позволять они будут все хуже и хуже. Причина — обмен информацией между банками. Клиент с множеством р/с в разных кредитных учреждениях (если это, конечно, не крупная корпорация с сетью филиалов) — первый кандидат на подозрение в проведении незаконных и сомнительных операций.

Но открыть пару-тройку счетов в разных банках не составит никаких проблем даже для ИП. Мало ли что. Главное, чтобы была возможность платить за них комиссии.

Застрахованы ли средства на расчетном счете государством

Всем известно, что средства физических лиц страхуются Агентством по страхованию вкладов. В пределах 1,4 миллиона рублей. С точки зрения банка и закона расчетный счет — такая же бухгалтерская запись, как и все прочие. Поэтому если им пользуется индивидуальный предприниматель (то же физическое лицо, но занимающееся коммерческой деятельностью и получающее платежи), то средства на нем застрахованы в тех же размерах.

А вот если вы представляете ООО, акционерное общество или любую другую организацию — средства на ваших счетах будут заморожены. И получить вы сможете что-либо только в ходе конкурсного производства в ходе банкротства банка. Забегая вперед, можно сразу сказать — вряд ли что-то получите. Так что считайте, что денежные средства «при отключении света» в банке тоже стираются.

Можно ли обойтись без расчетного счета? Обязательно ли его открывать?

Никто не заставляет. Хотя представители банков будут говорить «А как без него?!». Если не собираетесь принимать деньги по безналу, то можно вполне без р/с. Только наличными принимать деньги еще сложней. Необходима онлайн-касса, включая ее регистрацию и т.п. Если хотите принимать деньги с пластиковых карт — банку тоже надо будет переводить средства на расчетный счет. Одним словом — жизнь заставит.

Физические лица тоже часто хитрят. Зачем проходить все возможные этапы регистрации ИП, платить комиссии за ведение и обслуживание, сдавать декларации в налоговую, если можно для тех же целей использовать обычный счет в банке. Кстати, согласно пункту 2.1 указанной выше инструкции № 153-И он называется «текущий». Однако в банках сидят не глупые люди. И анализ денежных потоков, в том числе с использованием компьютеров, никто не отменял. Даже если ничего пока не происходит, нет гарантий, что банк не заблокирует текущий счет физического лица на том основании, что он фактически используется для коммерческой деятельности и извлечения прибыли. Таких случаев — множество.

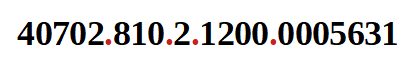

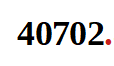

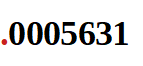

Что обозначают цифры в расчетном счете

Всего в обозначении 20 цифр. Все они объяснены в Приложении №1 к Положению Банка России от 27.02.2017 N 579-П. Каждые несколько цифр в обозначении делятся на группы:

| Код ключа счета. Каждый банковский счет в плане банковских счетов имеет первые пять цифр в виде ключа. Таким образом можно отличить внутренние счета от внешних, счета физических лиц от расчетных и т.д. В данном случае первые три цифры — 407 означает, что счет принадлежит юридическому лицу (если было бы 408, означало бы, что индивидуальному предпринимателю, 406 — государственная организация, 405- федеральная и т.п.), а вторые две — 02 — то, что организация коммерческая. 01 — финансовая (да, они себя выделяют!, 03 — некоммерческая и т.п.). |

| Код валюты. 810 — рубль РФ, 840 – американский доллар, 978 – евро. При этом у рубля есть еще один код — 643, но он используется для международных расчетах. |

| Ключ. Рассчитывается по специальному алгоритму в зависимости от БИК банка, других цифр номера. Ошибетесь хоть в одной цифре номера — ключ не сойдется и будет понятно, что где-то напутали. Хотя лучше ошибайтесь только одной. Есть масса примеров, когда сразу две ошибки делают ключ правильным, а деньги уходят куда-то далеко и надолго. |

| Номер отделения банка, открывшего счет. Это вовсе не тот номер, который скрывается за БИК (банковским идентификационным номером). Служит для внутрибанковских целей. Для того, чтобы было понятно — чей счет и кто за него отвечает. |

| Порядковый номер счета. Многие считают, что это код клиента, но это не так. Просто номер и всё. Можно, например, открыть один счет, а затем другой. И тогда одному и тому же клиенту присвоят разные номера. Поэтому большого смысла в нем нет, внутри банка все нумеруется как 1…2…3 и так далее. |

Как открыть расчетный счет в банке

Теперь о самом интересном и вкусном.

Стратегия и хитрости при открытии расчетных счетов

Сравнение может показаться слишком вульгарным, но по сути процесс выбора и открытия расчетного счета сродни вступлению в брак. И там и там это можно проделывать практически неограниченное количество раз (разве что счетов одновременно можно иметь тоже большое число), но и там и там важен выбор именно первого счета. Причина — сейчас объясню.

Дело в том, что если вы уже обслуживались где-то в другой кредитной организации, то у вас, как у клиента, с точки зрения банка есть история. И это не всегда хорошо. Причина — возможно в другом банке отказались от вас в связи с рисками. Рисками проведения различных сомнительных операций, рисками вывода со счета значительных сумм наличными, платежей в адрес физических лиц и т.п. Одним словом поработавший уже клиент — для банка — темная лошадка. И поэтому запрошены будут ворохи документов и условия, скорее всего, будут не такими хорошими. По крайней мере в голове ответственного сотрудника.

Поэтому если вы только планируете зарегистрировать ИП или ООО, тщательно, со всей ответственностью подойдите к вопросу выбора банка для открытия своего первого расчетного счета.

Имеет смысл поискать акции для тех, кто только открылся. Многие банки при открытии счета в первые дни, недели, месяцы, предлагают бесплатный период обслуживания. Или какие-то другие бонусы. Имеет смысл сравнить предложения сразу многих кредитных организаций, актуальные на тот момент.

Почему расчетный счет с бесплатным ведением может быть невыгодным

Следует помнить главное: банки хотят на вас заработать. И на бизнесменах они хотят заработать больше, чем на простом физике. Поэтому очень важно тщательно изучить все условия. Досконально, до последнего пункта. Даже если ведение счета бесплатно, могут быть другие важные особенности, на которых придется потратиться.

Иногда лучше выбрать счет с платным ведением (например, у Тинькофф — от 4900 в год, при оплате всей суммы сразу), но зато сэкономить. Например на валютном контроле. Хотя для кого-то эта опция может показаться не значимой. И тогда на самом деле бесплатный счет будет лучше. Но смотреть надо все равно во все глаза.

Какие документы нужны для открытия расчетного счета

Не буду вас утомлять списком, тем более, что в 70% случаев он все равно окажется неточным. Причина — банк скорее всего запросит у вас что-то дополнительное. Поэтому в простейшем случае весь список документов можно будет разделить на две части:

Дополнительные фишки расчетных счетов

Кроме тех фишек и лайфхаков, которые рассмотрены выше, есть и другие. Не всегда кажется очевидным, но иногда решающими могут оказаться такие фишки банков, при наличии которых один или другой расчетный счет окажется предпочтительным:

Удачи вам! И не ошибитесь с выбором расчетного счета!

Расчетный счет для самозанятых: нужно ли открывать

В статье разбираемся: кому из самозанятых нужен расчетный счет, в чем его преимущества и недостатки, и как его открыть.

2,4 млн человек в России стали самозанятыми. Новый режим легализовал жизнь всех, кто работает на себя: парикмахеров, программистов, домашних кондитеров и других.

Теперь можно вести деятельность официально и платить за полученный доход налог в 4-6%. Самозанятые получают оплату наличными или безналичными от физических и юридических лиц. В этой статье мы рассмотрим, нужен ли самозанятым отдельный счет для приема платежей, как его открыть и в чем его преимущества.

Нужен ли расчетный счет для самозанятых

Для физических лиц есть два вида платежей: лицевой и расчетный.

Лицевой применяется для проведения оплаты в повседневной жизни. А расчетный – для предпринимательской деятельности.

Открыть лицевой может любое физическое лицо.

Расчетный могут открыть:

Игорь – индивидуальный предприниматель. Для покупки продуктов, оплаты ЖКХ и получения пособий он использует обычный лицевой счет, который открыл в банке. Для работы у него есть отдельный расчетный – через него он рассчитывается с поставщиками, заказчиками и сотрудниками, выплачивает налоги.

Режим самозанятости подразумевает прием платежей, как от физических, так и от юридических лиц.

Закон позволяет самозанятым проводить все операции через обычный лицевой счет. Они проводятся через систему «Мой налог» или специальные сервисы для самозанятых от банков, с дополнительными бонусами и услугами.

Самозанятый получает зарплату на лицевой счет, в системе фиксируется сумма дохода и оформляется чек, который передается покупателю. Там же самозанятый отслеживает и оплачивает налоги.

В своей инструкции ЦБ запрещает банкам принимать деньги от предпринимательства на лицевой счет физлиц. Поэтому банк может проверить, почему на карту физлица поступают переводы от юрлиц. В этом случае нужно оформить в системе «Мой налог» справку о постановке на учет – она формируется моментально – и предъявить ее банку.

В каких случаях самозанятым может понадобиться расчетный счет? Многие крупные компании привыкли работать через расчетно-кассовое обслуживание (РКО). Иногда и самим самозанятым привычнее разделять финансовые потоки – проводить личные платежи через лицевой, а профессиональные – через расчетный.

Чтобы разделить финансовые потоки, заведите отдельный лицевой счет для проведения рабочих платежей.

Важно: расчетный счет может открыть только самозанятый со статусом ИП.

Когда ИП переходит на режим самозанятости, он может оставить свой счет, на который продолжит принимать платежи от предпринимателей.

Либо самозанятый, который узнал, что ему необходим новый для работы, может зарегистрироваться как ИП, открыть счет и вернуться в режим самозанятости.

Так он сможет совместить наличие нового счета с оплатой НПД, правда, вести работу придется согласно режиму самозанятости: учитывать ограничения на сумму максимального дохода и некоторые виды деятельности.

Оформитель праздников Марина работает в режиме самозанятости 2 года. Ее и клиентов все устраивало, пока Марине не предложили оформлять мероприятия ООО «Интеллект». Компания предложила ей регулярные крупные заказы с условием работы через РКО.

Марина не хочет терять заказы, потому она перешла на статус ИП, открыла расчетный счет и вернулась к самозанятости. Теперь клиенты сами выбирают, как им удобно проводить оплату – через личный или расчетный счет Марины. А у девушки появилась возможность работать с большими компаниями.

Как самозанятому открыть расчетный счет

Рассмотрим все ситуации, в которых может оказаться самозанятый:

Также в банке попросят оформить карточку с образцами печатей и подписей. После этого нужно перейти на режим самозанятости, соблюдая его правила.

Наличие расчетного счета влечет за собой большие расходы: нужно платить за открытие, выплачивать комиссию за обслуживание и снятие наличных. Взамен банки могут предложить свои бонусы – например, повышенную процентную ставку по остатку на счете.

Преимущества расчетного счета для самозанятого гражданина

Подключение для самозанятых – непростая затея. Ради чего все это?

Рассмотрим преимущества:

Расчетный счет позволяет работать с крупными клиентами. Компаниям удобнее проводить оплату именно так, потому что не нужно заключать отдельные договоры. Благодаря расчетному счету заказы и прибыль могут возрасти.

Разделение финансов позволяет четко вести бюджет и не бояться вопросов со стороны налоговой службы, ведь она отслеживает законность каждого крупного перевода. На него будут поступать только доходы от работодателей, за которые выплачивается налог, излишнего внимания не будет.

Эквайринг позволяет проводить безналичные платежи картой и избегать приема поддельных купюр. А еще так вы показываете заказчикам свою клиентоориентированность.

Нужно открывать отдельный счет или нет, решает сам самозанятый. Если вы чаще ведете работу с физлицами и небольшими компаниями, расчетный счет станет дополнительной нагрузкой. А если у вас есть возможность работать с большими компаниями, расчетный счет позволит расширить количество заказов и увеличить выручку. Работать с клиентами станет проще.