есть ли в тинькове ипотека

Тинькофф Банк определился с форматом возвращения на ипотечный рынок

Тинькофф Банк определился с моделью ипотечного кредитования, которую планирует внедрить до конца этого года. На первом этапе кредитная организация займется рефинансированием ипотеки, взятой клиентами «Тинькофф» в других банках, рассказал РБК предправления Тинькофф Банка Станислав Близнюк.

«Проанализировав нашу базу, мы просто понимаем, что наши клиенты достаточно активно используют этот продукт: например, пользуются нашей экосистемой, и у них есть ипотека в каком-то другом банке. Мы просто поняли, что время пришло к тому, чтобы мы запускали какой-то долгосрочный продукт. Но на первом этапе мы ориентируемся больше на рефинансирование, а не на выдачу новых [кредитов]», — сказал топ-менеджер. Он подчеркнул, что в дальнейшем «Тинькофф» будет развивать партнерские отношения с застройщиками и наращивать диверсифицированный ипотечный портфель.

Тинькофф Банк анонсировал перезапуск ипотеки в декабре прошлого года. Проект уже работает в пилотном режиме: банк предлагает такой продукт собственным сотрудникам, а кредитование обычных клиентов начнется в октябре-ноябре, говорил в августе глава материнской TCS Group Оливер Хьюз.

До конца года Тинькофф Банк нацелен сформировать ипотечный портфель в объеме нескольких миллиардов рублей, сказал РБК Близнюк. Целевой показатель для этого направления бизнеса на ближайшие два года будет определен только в начале 2022 года, уточнил он.

«Мы выстраиваем платформу, а потом дальше будем искать каналы привлечения этих клиентов. Про ипотеку важно понимать не то, когда мы запускаем, а то, что будет через полгода-год, когда будет чуть более понятно, насколько те предположения, которые мы сейчас делаем, окажутся реальными», — добавил Близнюк.

Тинькофф Банк сделал первую попытку выйти на ипотечный рынок в 2015 году. Сервис «Тинькофф Ипотека» позволял клиентам выбрать недвижимость, подать заявку на получение кредита и необходимые документы. Банк при этом работал как ипотечный брокер и не брал на свой баланс оформленный кредит. Но в итоге в 2019 году проект был признан неприбыльным и закрылся.

По словам Близнюка, теперь «Тинькофф» планирует запустить полный ипотечный цикл: выдавать кредиты и оставлять их на балансе, работать с залогами и выпускать ценные бумаги, обеспеченные ипотекой, с помощью сделок секьюритизации. Вопрос оформления ипотеки дистанционно, без явки клиентов в отделения, которых у банка нет, по его словам, уже решен.

Что происходит со спросом на ипотеку и рефинансирование в России

По данным ЦБ, за первые шесть месяцев 2021 года ипотечный портфель российских банков увеличился на 1,3 трлн руб., или 12,8%, до 10,8 трлн руб. на 1 июля (.pdf). Объем выданных кредитов в первом полугодии достиг 2,7 трлн руб., однако уже в июле-августе выдачи ипотеки заметно замедлились из-за изменения условий льготной госпрограммы на новостройки и повышения ставок. Общие темпы роста ипотеки в 2021 году превысят 20%, оценивала в интервью РБК председатель Банка России Эльвира Набиуллина. Но она отмечала, что фаза активного распространения ипотеки близка к завершению, если исходить из среднего уровня располагаемых доходов российских семей.

В первом полугодии 2021 года объем рефинансированной ипотеки составил 39,6 млрд руб., следует из статистики ЦБ. Это на 62,5% больше, чем в первой половине 2020 года, когда в России был пик первой волны пандемии коронавируса, но почти в девять раз меньше, чем в четвертом квартале прошлого года, когда наблюдался пик рефинансирования. По данным «Дом.РФ», доля рефинансирования ипотеки в выдачах упала: с 14,5% в 2020 году до 11,8% в июне (.pdf).

Крупнейшие банки по выдаче ипотеки — Сбербанк и ВТБ. По данным Frank RG, их доли на этом рынке на 1 августа — 49,5 и 19,8%, соответственно. У всех остальных банков доли ниже 4%.

Какие у «Тинькофф» перспективы на рынке ипотеки

Выход на ипотечный рынок именно с рефинансирования — логичный шаг, говорят опрошенные РБК эксперты.

Определенная клиентская база для этого у банка имеется, поскольку до 2019 года «Тинькофф» занимался оформлением ипотеки как агент других банков, отмечает младший директор «Эксперт РА» Екатерина Щурихина. Она также напоминает, что Альфа-банк, который возвращался в сегмент ипотечного кредитования в 2017–2018 годах, тоже делал ставку на продвижение рефинансирования ипотеки сторонних банков.

«Для новых игроков данный продукт удобен тем, что они получают заемщиков, по которым есть информация по качеству обслуживания ипотеки в другом банке, что особенно важно, пока еще не накоплена своя статистика по дефолтам», — поясняет аналитик.

Для «Тинькофф» рефинансирование ипотеки может оказаться дешевле, чем выдача кредитов новым заемщикам, соглашается управляющий директор НКР Михаил Доронкин. «За счет рефинансирования банк имеет возможность в короткие сроки сформировать пул надежных заемщиков, одобренных другими банками, при этом экономя на первичном привлечении клиента. Параллельно банк может предложить ряд сопутствующих услуг: например, покупку ипотечных страховых полисов онлайн, за что получит комиссионный доход от страховой компании», — говорит он. Кроме того, по словам Доронкина, полноценный выход для «Тинькофф» в сегмент ипотеки и выдачу кредитов на новостройки возможен при условии партнерства с крупными застройщиками, «а это может занять значительное время».

Перспективы рефинансирования в России Михаил Доронкин оценивает оптимистично. «В условиях растущих процентных ставок интерес заемщиков к рефинансированию, наоборот, может вырасти: заемщики могут поторопиться рефинансировать кредит на относительно комфортных условиях. К тому же по мере замедления ипотечного рынка интерес к рефинансированию вырастет и со стороны банков», — отмечает он.

Екатерина Щурихина сомневается в том, удастся ли сделать процесс рефинансирования ипотеки полностью дистанционным. Она напоминает, что механизм перекредитования требует передачи от одного банка-кредитора в другой ипотечной закладной, которая фиксирует залог по ссуде. В России значительная часть закладных выданы в бумажном виде.

В Тинькофф Банке пояснили, что бумажную закладную с отметкой о погашении ипотеки клиентам придется забирать из первого банка самостоятельно, а потом передавать в Росреестр. «После этого мы выпускаем новую электронную закладную по нашей ипотеке», — пояснил представитель кредитной организации.

Ипотека Тинькофф Банка в Оренбурге

Процентные ставки и условия по ипотечному кредиту в Тинькофф Банке

Популярные ипотечные кредиты других банков

О банке

АО «Тинькофф Банк»

Лицензия № 2673 ОГРН 1027739642281

Премия «Инвестиционная компания года»

| Телефон | 8 800 555-77-78 |

| Адрес | 127287, г. Москва, ул. 2-я Хуторская, д.38А, стр.26 |

| Сайт | www.tinkoff.ru |

| Финансовый рейтинг \n\t |

\n \n»,»content»:»\u041f\u043e \u0434\u0430\u043d\u043d\u044b\u043c \u043e\u0442\u0447\u0435\u0442\u043d\u043e\u0441\u0442\u0438, \u043f\u0443\u0431\u043b\u0438\u043a\u0443\u0435\u043c\u043e\u0439 \u043d\u0430 \u0441\u0430\u0439\u0442\u0435 \u0426\u0411″>’ >

Отличные условия на ипотеку

Этот отзыв ждал пол года, чтобы быть написанным, потому что столько же я ждала подвоха и подводных камней по ипотеке, что мы с мужем оформили в Газпромбанке для покупки квартиры. Читать полностью

Хочу выразить благодарность сотруднику банка ВТБ г. Рязань Дементьевой Дарье

Прошу руководителя банка ВТБ объявить благодарность специалисту Дементьевой Дарье, которая работает по адресу: г. Рязань ул. пл. Новаторов д.2! Я оформляла ипотеку через. Читать полностью

Огромное спасибо

Добрый день.

Хочется по благодарить работу вашего сотрудника с отдела регионального сопровождения ипотеки Дарью, очень отзывчивый и приятный человечек, помогла решить все. Читать полностью

Благодарность сотруднику

Добрый день хочу выразить благодарность сотруднику Ерм. Екатерине за отзывчивость в оформлении сделке по ипотеке которую оформила 6 октября Сотрудник рассказал как оплачивать. Читать полностью

Профессиональные сотрудники банка

Он Один такой. )

Это самый лучший банк в мире. ))))

Огромного здоровья господину Тинькофф. Читать полностью

Межрегиональная сделка купли-продажи квартиры

В октябре этого года приобрел квартиру в Москве через Домклик, межрегиональная сделка. Ипотечный центр отделения Сбербанка в г. Владивостоке, ул. Красного знамени,59, менеджер. Читать полностью

Ипотеки от других банков

Наши пользователи часто ищут

Ипотека Тинькофф Банка в других городах

Популярные ипотечные программы Тинькофф Банка

Тинькофф Банк является коммерческой финансовой организацией. Суть его деятельности заключается в том, что он перенаправляет заявки клиентов другим финорганизациям, являющимся его партнерами. Заниматься ипотечным кредитованием он начал в 2015 году. Но уже в мае 2019 года из-за нежелания госбанков сотрудничать ипотека в Тинькофф Банке прекратила свое существование как услуга.

До этого момента оформить ипотечный кредит финорганизации помогали:

Приобрести можно было жилье на вторичном или первичном рынке. Ставка от 6% и выше, срок кредитования до 25 лет. Предусматривались программы для различных социальных групп. Например, для молодых семей с детьми предлагался вариант с пониженной процентной ставкой и возможностью использования материнского капитала.

Организация не имеет собственных ипотечных программ. На сайте пользователь выбирал определенный вариант, а затем попадал на страницу другого финучреждения, которое занимается подобными услугами. Стандартный кредит на покупку квартиры под залог имущества предполагал ставку от 9%. Услуга рефинансирования позволяла снизить процент и сделать условия кредитования более выгодными. В данном случае ставка от 9,7% годовых.

Условия выдачи ипотечного кредита в Тинькофф Банк

Ставка зависела от программы и дополнительного обеспечения. Получить социальную ипотеку можно было под 6%. Возраст соискателя должен составлять от 18 до 64 лет. Общий стаж работы — не менее года, на последнем месте — не менее 3 месяцев. Особенность данной услуги от финучреждения в том, что регистрация в конкретном регионе не проверяется. Однако гражданство учитывается (только РФ).

Специалисты организации помогают пользователю подобрать оптимальный вариант. Точно описать условия сложно, так как они зависят от конкретной организации. Удобство заключается в большом выборе предложений.

Комиссий за оформление и рассылку заявок нет. Их оплачивает кредитор, получающий клиента. Ссуда выдается только в рублях. Оформить ее можно на вторичку, строящиеся дома или коммерческие помещения.

Недвижимость является залоговой, то есть находится в обременении у кредитора. Полностью распоряжаться квартирой (продавать, менять, делать перепланировку) допускается после полного погашения долга и снятия обременения.

Заявка рассматривается 2 дня. Возможность досрочного погашения обговаривается заранее. Штраф за это не предусматривался.

Документы

При наличии созаемщиков они предоставляют такой же пакет бумаг. После проверки документов поступает ответ кредитора. Если он положительный, можно подписывать договор и искать жилье. Срок одобрения не более 3 месяцев.

Преимущества ипотечного кредитования в Тинькофф Банке

Данная услуга имела немало преимуществ. Удобство в том, что отправленная анкета автоматически попадает в несколько учреждений (около 12). Это быстрее, чем самостоятельно изучать все программы и организации. В результате человек выбирает между вариантами, которые уже одобрены финорганизациями.

Плюсы

Каждому пользователю предоставлялся отдельный менеджер, который курировал сделку. Также финорганизация брала на себя всю работу с оформлением страховки.

Минусы

Отрицательным моментом можно назвать тот факт, что ипотека в Тинькофф Банке больше не выдается ни на каких условиях. Если судить по отзывам клиентов в интернете, то продукт имел следующие минусы:

Стоит помнить, что ставки, указанные в рекламе, обычно минимальные. Реальный процент подбирается индивидуально. Все вопросы можно задавать менеджерам в режиме онлайн или по телефону.

Ипотека в Тинькофф Банке не предоставляет, но предлагает оформить его в режиме онлайн в других финансовых институтах. Являясь посредником между клиентом и кредитором, банк курирует заемщика с момента подачи заявления до заключения сделки по приобретению жилья. Для этих целей создана собственная платформа по привлечению данных клиентов для банков-партнеров. Банк предлагает качественные услуги для обеих сторон и снижает процентную ставку за счет оптимизации расходов по поиску заемщиков и работе с ними, зарабатывает на партнерах и договаривается с ними о скидках. В итоге процентная ставка оказывается ниже, чем при прямом обращении в кредитную организацию. Список банков-партнеров и их предложения представлены на официальном сайте банка.

Преимущества Тинькофф Банка

Условия оформления

Для получения кредита для покупки жилья нужно заполнить онлайн-заявку на официальном сайте, а также указать параметры ссуды (срок, размер первоначального взноса, и другие), после чего будет определен список необходимых документов. Обычно это копии или фотографии паспорта, трудовой книжки и справки о доходах. После одобрения заявки несколькими финансовыми организациями клиент выберет банк с подходящими условиями оформления кредита. После этого клиенту назначат персонального менеджера. Кредитный договор необходимо оформить непосредственно в выбранном банке. Отзывы об услуге можно посмотреть на официальном сайте финансовой организации.

Тинькофф Банк Ипотека — все что нужно знать

Расскажем как оформить ипотеку в Тинькофф Банке и каким образом можно получить выгодную процентную ставку.

Тинькофф предлагает своим клиентам ипотечное кредитование на привлекательных условиях:

Все это делает ипотечные продукты банка привлекательными и удобными, а значит – спрос на них стабильно высок.

Почему у Tinkoff пониженная процентная ставка на ипотеку

Тинькофф выступает ипотечным брокером, благодаря чему может представить клиентам пониженную ипотечную ставку. Банк приводит в банки-партнеры клиентов с полным пакетом документов, готовых к подписанию договора. Банки-партнеры не затрачивают время на подготовку и проверку документов, а всего лишь подписывает бумаги и выдают кредит, а для этого не задействуются дополнительные сотрудники.

Именно эта услуга позволяет Тинькофф снижать процентную ставку, которая является дополнительной скидкой к действующим ставкам по ипотеке в банках-партнерах. Поэтому клиенту выгодно получать ипотеку в Тинькофф Банке, а не взаимодействовать напрямую с банками-партнерами.

Бробанк.ру: Ипотечный брокер Тинькофф банк организует подачу документов к сделке и выступает в банке от лица клиента. Брокеру известны все нюансы оформления и сборов документов и заполнения анкеты, все особенности банковской сферы. Вот почему его содействие выгодно клиенту и увеличивает вероятность положительного решения по кредиту. Если во время оформления документов возникают любые трудности, брокер помогает их разрешить максимально эффективно.

При этом Тинькофф не взимает плату с клиентов за свои услуги, а получает вознаграждение от банка-партнера в качестве бонусной ипотечной ставки. Тинькофф с банками-партнерами работают в условиях выгодного друг для друга тандема. И это одновременно выгодно для клиентов банка Тинькофф, для брокера и для банков-партнеров.

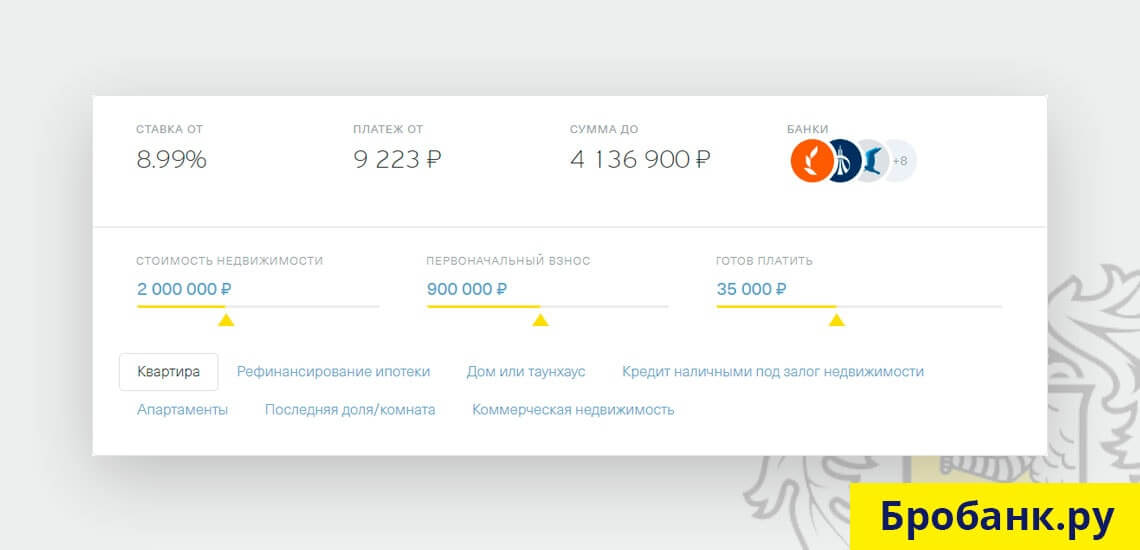

Калькулятор ипотеки на сайте Tinkoff.ru

Для расчета будущей ставки по кредиту и подбору персональных условий на официальном сайте tinkoff.ru есть онлайн-калькулятор. Указав размер платежа, который вы будете вносить, стоимость объекта недвижимости и ваш первоначальный взнос, программа рассчитает вашу ставку. Также вам будет показа максимальная сумма, которую вы сможете получить, а также список банков, готовых предложить заключить с вами сделку.

Пять ипотечных программ

Ипотека всегда берется с одной целью, а вот условия по ней могут быть разные – все зависит от жизненной ситуации заемщика. Поэтому Тинькофф предлагает несколько ипотечных программ:

Клиенту нужно выбрать наиболее подходящую программу, в зависимости от его статуса и семейного положения и подать по ней заявку. Затем с ним свяжется кредитный специалист, который далее будет взаимодействовать с ним на протяжении всей сделки.

Условия ипотеки в Тинькофф банке

В зависимости от типа приобретаемой недвижимости, Тинькофф и банки-партнеры предлагают различные условия ипотечного кредитования:

Как снизить процентную ставку

Есть определенные способы снижения процентной ставки по ипотеке:

Документы, необходимые для оформления сделки

Для оформления сделки клиенту потребуется предоставить банку определенный пакет документов. Их список может отличаться в случае, если заемщик претендует на какую-то особую программу ипотечного кредитования (например, сделка с материнским капиталам или ипотека для социальных работников) – в этом случае может понадобиться предоставить дополнительные бумаги.

Базовый список документов, предоставляемых в банк, и сроки рассмотрения заявки выглядит так:

Тинькофф банк имеет в своем распоряжении удобные инструменты для обслуживания ипотечного кредитования: являясь ипотечным брокером, он может предложить пониженные ставки; несколько ипотечных программ; возможность оформить онлайн-заявку и отправить документы на рассмотрение нескольким банкам одновременно; быстрые сроки рассмотрения заявок; индивидуальный менеджер.

Об удобстве получения ипотеки через Тинькофф Банк говорят отзывы благодарных клиентов. Но по факту пониженную ипотечную процентную ставку может получить заемщик с доходом, выше среднего или льготник. Для остальных заемщиков процентная ставка устанавливается значительно выше.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Группа Тинькофф начала тестировать ипотеку на сотрудниках

Они отмечают, что руководство TCS Group по-прежнему видит большой потенциал роста во многих областях, в том числе в сегменте по управлению активами состоятельных клиентов, в страховании, в сфере услуг для малого и среднего бизнеса, в развитии направления оплаты онлайн-покупок по частям (buy now pay later) и lifestyle-сервисов.

О том, что Тинькофф банк, несколько лет развивавший проект ипотечного кредитования по агентской схеме и свернувший его весной 2019 года, думает о запуске ипотечного направления, в конце 2020 года заявил Оливер Хьюз. Сервис «Тинькофф ипотека» был запущен в мае 2015 года, банк работал по агентской схеме с другими кредитными организациями, то есть сам ипотеку не выдавал. Весной 2019 года группа приняла решение закрыть этот сервис, объяснив это решение тем, что выбранная модель не может быть прибыльной в России. На тот момент с сервисом работало 11 банков-партнеров. «Тинькофф» планировал сосредоточиться на кредитовании под залог недвижимости.

В экосистему «Тинькофф», помимо банка и страховой компании, входят такие проекты, как «Тинькофф бизнес» (услуги для малого и среднего бизнеса), «Тинькофф инвестиции», «Тинькофф мобайл» (виртуальный мобильный оператор), «Тинькофф путешествия» (площадка для покупки ж/д и авиабилетов, бронирования отелей и аренды автомобилей), а также lifestyle-сервисы.

Основным акционером TCS Group является траст семьи Олега Тинькова, владеющий 35,1%.

Тинькофф банк по итогам первого квартала 2021 года занимает 15-е место по размеру активов в рэнкинге «Интерфакс-100».

Как устроена ипотека

Стоит ли брать и как уменьшить риски

Ипотекой в обиходе называют долг перед банком за квартиру или дом, где живет заемщик. С юридической точки зрения это не так.

Ипотека — это вид залога. Залогом выступает недвижимость, которая остается в пользовании у должника. Если он не возвращает долг, кредитор имеет право продать залог, чтобы получить назад свои деньги. Недвижимость можно заложить не только по кредитному договору, но и по договору купли-продажи, аренды или подряда. Все это будет ипотекой.

Кредит, который выдается по такой схеме, называется ипотечным кредитом. Часто понятия «ипотека» и «ипотечный кредит» употребляют как синонимы. В статье мы тоже так делаем.

На практике заем берут для покупки жилья, которое и становится залогом. Пока заемщик не выплатит долг, он не может в полной мере распоряжаться купленной недвижимостью — например, продать ее или подарить.

Процентная ставка по ипотечному кредиту обычно ниже, чем по другим видам займов. Ведь риск не получить свои деньги обратно для кредитора очень низкий. Если должник не сможет вовремя вносить платежи, заложенную недвижимость продадут, а вырученные средства уйдут в счет погашения долга. Если у должника несколько кредиторов и ему нечем платить, то первым в очереди на деньги от продажи квартиры будет тот, кто выдал ипотеку.

Что вы узнаете

Ипотека, кредиты и залог

Законодательное регулирование. Основной документ, который регулирует ипотечное кредитование в России, — Федеральный закон «Об ипотеке (залоге недвижимости)».

Роль ипотеки в экономике. Ипотека положительно влияет на экономику страны по следующим причинам:

В чем разница между ипотекой и кредитом. Кредит — это заем, а ипотека — залог, обеспечивающий этот заем. Формально схема такая: вы взяли кредит, а в залог оставили недвижимость, купленную на этот кредит. При этом вы пользуетесь заложенной недвижимостью. Такая форма залога и есть ипотека.

Поэтому, строго говоря, нельзя взять ипотеку. Можно взять ипотечный кредит.

Чем отличаются ипотека и залог. Ипотека — это залог, но понятие залога более широкое. Заложить можно практически любое имущество. Ипотека — это когда в залог оставляют недвижимость.

Поэтому ипотечным кредитом называют тот кредит, который обеспечен недвижимостью. Обременение заложенной квартиры регистрируют в Росреестре. При стандартном кредите тоже бывает залог — например, автомобиль или золото, — но о таком залоге никуда не сообщают, достаточно письменного договора залога.

Как работает ипотека

В целом ипотечный кредит выдают по одной и той же типовой схеме:

Это упрощенная схема. В ипотеке, как и в любом банковском продукте, много нюансов. Условия кредита отличаются в разных банках и зависят от многих факторов, например:

Стоит ли брать ипотеку

Финансовые эксперты советуют не брать ипотеку, если взнос отнимает больше половины зарплаты. Ипотека — это надолго. Если уже сразу выплачивать кредит трудно, то через несколько лет будет еще труднее. Из-за инфляции цены на все вокруг вырастут, и сохранить привычный образ жизни, выплачивая кредит, не получится.

Если ежемесячные платежи составляют меньше половины дохода или у заемщика есть перспективы роста зарплаты, то ипотека выгодна.

О долгосрочной ипотеке

Плюсы и минусы ипотеки. Плюсы ипотеки:

Ипотека или кредит. Процентная ставка по ипотеке ниже, так как риски банка минимальны. Ведь в случае чего жилье всегда можно продать.

Но иногда заемщику удобнее взять именно обычный потребительский кредит, а не ипотечный. Например, если не хватает небольшой суммы — 15—20% от всей стоимости жилья. Потребительский кредит оформят быстрее, и вероятность его выдачи выше, чем ипотеки.

Ипотека или копить. Если у вас своя квартира, рассмотрите возможность накопить на новую недвижимость. Деньги, которые пошли бы на первоначальный взнос, можно положить на вклад под проценты. Ту часть зарплаты, которую пришлось бы отдавать банку, тоже можно откладывать на депозит.

Ипотека или аренда. Если сумма платежей по ипотеке выше, чем ежемесячная арендная плата, накопить на жилье выгоднее, чем взять его в ипотеку. Деньги, которые пошли бы на ежемесячный взнос, можно разделить на две части: за одну снимать квартиру, другую откладывать.

Допустим, у Олега 400 тысяч рублей накоплений. Ежемесячно с зарплаты остается 30 тысяч рублей свободных денег. Вместо того чтобы платить их банку по ипотеке, можно снимать квартиру за 10 тысяч, а остальные 20 тысяч откладывать.

Понравившаяся квартира стоит 2 млн рублей. Банк дает ипотеку под 10%, а депозиты принимает под 6%. Рассмотрим оба варианта: копить или брать кредит.

Накопить на квартиру получится через 5 лет и 2 месяца. За это время на вкладе накопится 2 млн рублей, включая 360 тысяч, которые начислит банк в виде процентов. В 620 тысяч обойдется аренда квартиры в течение всего этого срока.

Погасить ипотеку получится через 5 лет и 10 месяцев. 400 тысяч уйдут как первоначальный взнос, а 1,6 млн Олег возьмет в кредит и будет каждый месяц отдавать банку по 30 тысяч. В итоге переплата по кредиту составит 518 тысяч рублей.

В нашем примере самостоятельно копить на квартиру выгоднее. Но эта схема не учитывает рост цен. За пять лет недвижимость может сильно подорожать. Аренда жилья тоже растет. Расходы на ремонт через пять лет тоже могут быть выше.

Что выгоднее — копить и снимать или купить жилье в ипотеку

Участники ипотечной системы

В схеме с нецелевым кредитом, например потребительским, обычно участвует всего две стороны — заемщик и кредитор. В случае с ипотекой сложнее, ведь параллельно проходит сделка по покупке недвижимости.

Заемщик оформляет кредит, берет деньги в банке на покупку жилья. Заемщиков может быть несколько, например муж и жена.

Залогодатель предоставляет кредитору недвижимость для обеспечения долга. Им может быть как заемщик, так и созаемщик.

Залогодержатель, он же кредитор — юридическое лицо, которое выдает заем под залог недвижимости. Это не обязательно банк. Например, ипотечный заем может выдать фонд по поддержке молодых семей.

Продавец недвижимости. На первичном рынке это компания-застройщик или физическое лицо по договору уступки права требования. Договор уступки — это когда участник долевого строительства решил не брать квартиру. Тогда он продает свое право требования жилья от застройщика.

На вторичном рынке продавцы недвижимости — это собственники, физические или юридические лица.

Орган регистрации прав на недвижимое имущество — Росреестр. Регистрирует сделку перехода права на недвижимость от продавца к покупателю и обременение в виде ипотеки.

Страховая компания страхует заложенную недвижимость, а также жизнь и здоровье заемщика.

Поручитель — физическое или юридическое лицо, которое поручается за заемщика. Если тот перестает платить, долг переходит на поручителя. Поручитель требуется, если банк сомневается в платежеспособности заемщика: например, у него уже когда-то были просрочки по другим кредитам. Поручительство снижает риск невозврата долга.

Ипотечные агентства и ипотечно-инвестиционные компании, которые скупают закладные. В этом случае заемщик должен уже не банку, а этому агентству. Например, у « Дом-рф » целое направление по скупке закладных.

Оценщик оценивает стоимость недвижимости перед заключением договора. Часто банк работает только с конкретными оценщиками.

Виды ипотеки

Закон об ипотеке определяет два основания, по которым она возникает: в силу закона и в силу договора.

Ипотека в силу закона возникает, если отношения кредитора и заемщика подпадают под законодательное определение ипотеки. Это такие случаи:

Ипотека в силу закона — это когда в залог оставляют приобретаемое жилье.

Ипотеку в силу закона регистрируют одновременно с переходом права собственности на жилье на основании кредитного договора или договора целевого жилищного займа. Заявление на регистрацию ипотеки может подать как залогодатель, так и залогодержатель.

Ипотека в силу договора означает, что заемщик закладывает уже имеющееся в собственности имущество.

Ипотеку в силу договора регистрируют после перехода права собственности, на основании договора об ипотеке. Заявление на регистрацию ипотеки должны подать залогодатель и залогодержатель вместе.

Специальные ипотечные программы

Государство готово помочь некоторым гражданам купить жилье — добавить денег на первоначальный взнос или компенсировать банкам проценты по ипотеке. Таких программ несколько.

Ипотека c господдержкой появилась из-за того, что в 2014 году курс валют подскочил. Валютные ипотечники — те, кто брал ипотечный кредит в иностранной валюте, внезапно стали должны банку больше, чем рассчитывали изначально. Некоторым повезло — они получили господдержку. Заемщики обращались в банки за реструктуризацией, после чего им списывали 30% долга.

Молодые семьи могут получить субсидию на строительство или покупку жилья. Купить можно в том числе в ипотеку. Семьям без детей оплачивают 30% от стоимости жилья, с детьми — 35%. Чтобы стать участником госпрограммы, претенденты должны соответствовать трем критериям:

Ипотека для семей с детьми. Семья, в которой после 1 января 2018 года родился второй или последующий ребенок, может взять ипотеку под 6%, а жители Дальнего Востока — под 5%. На практике в большинстве банков ставке еще ниже — от 4%. По этой же программе можно рефинансировать старый ипотечный кредит.

Льготную ипотеку во всех регионах, кроме Дальнего Востока, дают только на первичное жилье.

Субсидия на погашение ипотеки для многодетных семей. Государство заплатит до 450 000 Р в счет долга по ипотеке для семей с тремя и более детьми. Право на господдержку имеют мать или отец, у которых с 2019 по 2022 год включительно родился третий или последующий ребенок. Причем не важно, на что семья взяла ипотеку: на квартиру в новостройке или на вторичном рынке, на земельный участок для строительства дома или заключила договор о долевом участии.

Военная ипотека. В России действует государственная программа субсидирования ипотеки для военных. Военнослужащий может купить строящееся или готовое жилье. Пока человек служит, ипотеку за него будет выплачивать государство. Квартиру или дом разрешается купить в любой точке страны, а не только в том регионе, где находится военная часть.

Чтобы участвовать в программе, надо выполнить три условия: служить по контракту, быть гражданином РФ и попасть в специальный реестр участников программы.

Ипотека для молодых специалистов. На региональном уровне существуют программы поддержки специалистов определенных профессий: учителей, врачей, ученых.

В Московской области дают «Социальную ипотеку». Правительство области погашает 50% стоимости жилья сразу, а вторые 50% выплачивает в течение срока кредита. Участник программы платит только проценты по ипотечному кредиту.

Участвовать в программе «Соципотека» могут врачи, фельдшеры скорой помощи, учителя начальных классов, математики, русского и английского языка и молодые ученые.

Какие программы социальных ипотек действует в вашем регионе, надо узнавать в местной администрации.

Специальные предложения от застройщиков. Часто банки предлагают ипотеку по сниженной на 1—2% ставке за жилье от аккредитованных застройщиков. Выдавая аккредитацию, банк как бы признает, что застройщик надежный и покупатель стопроцентно получит свою квартиру. Значит, ипотечный кредит будет точно обеспечен залогом.

Для аккредитации банк проверяет репутацию и финансовые отчеты строительной компании. Кроме того, изучает документы, связанные с домом: разрешение на строительство, право собственности или договор аренды на землю и проектную документацию. Обычно банк связан с аккредитованным застройщиком: кредитует строительство и обслуживает счета компании.

Чаще всего такое снижение ставки по ипотеке — это скрытая скидка от застройщика. Банк снижает ставку, а недополученную выгоду ему возмещает застройщик. Тем самым он как бы продает жилье дешевле.

Что нужно выяснить перед тем, как брать ипотечный кредит

Сколько денег накоплено на первоначальный взнос. У каждого банка свои требования к минимальной сумме первоначального взноса, но обычно это 10—15% от стоимости жилья. Размер взноса влияет на решение о выдаче кредита и на процент по займу: чем больше взнос, тем ниже ставка. Банк понимает, что у заемщика все хорошо с финансами, а значит, можно не закладывать риски в процент по займу.

Кроме того, больший первоначальный взнос снижает переплату, поскольку размер самого кредита меньше.

Минимальная сумма ипотечного кредита и ее расчет зависят от банка. Чаще всего это 300 тысяч рублей. Чем меньше сумма займа, тем ниже процентная ставка — потенциальные потери в случае невозврата кредита тоже снижаются.

Финансовые возможности заемщика для погашения. Банк считает, сколько человек платит по кредитам, и учитывает другие обязательные платежи. Оптимально, когда кредитная нагрузка не превышает 50% от дохода. Если зарабатывать 100 тысяч рублей, то ежемесячно допускается платить по кредитам до 50 тысяч.

Увеличивают сумму дохода созаемщики и поручители и регулярные поступления: платежи от сдачи в аренду, доход с дополнительной работы, дивиденды.

Факторы, от которых зависит сумма кредита:

Виды процентных ставок:

Способы погашения. Обычно банк списывает сумму ежемесячного платежа по кредиту со счета клиента. Это может быть счет по вкладу, счет банковской карты или текущий счет. В некоторых банках для погашения ипотеки открывают отдельный текущий счет или заводят специальную карту, но суть та же : каждый месяц отсюда снимают деньги. Клиент может положить больше денег, чем надо, но спишут только сумму платежа. Если к указанной в договоре дате на счете не окажется нужной суммы, это будет считаться просрочкой. Пополнять счет, с которого списывают платежи, можно разными способами:

Если заемщик хочет погасить часть кредита досрочно, ему придется предупредить об этом банк: написать заявление в отделении, через мобильное приложение или личный кабинет на сайте.

Типы платежей. Ипотечный кредит состоит из двух частей: основной долг и плата за его использование — проценты. Что и как погашается, определяется типом платежа.

Аннуитетный платеж — это когда весь долг и все проценты складываются в одну большую сумму и делятся на срок кредита. В результате каждый месяц заемщик платит банку одну и ту же сумму. Но сначала в этой сумме большую часть составляют проценты, а ближе к концу — основной долг. Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа критичен. Например, если доход неустойчивый или большая его часть уходит на ипотеку.

Дифференцированный платеж — это когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета, сколько человек еще должен банку. В результате в первые месяцы кредита заемщик платит сильно больше, в последние — сильно меньше, но основной долг снижается равномерно. В итоге заемщик отдает банку меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас некритичен.

Размер комиссионных. Кроме процентов по кредиту банк может прописать в договоре комиссии за другие услуги. Некоторые прямо запрещены законом. Например, нельзя брать деньги за рассмотрение заявки или сам факт выдачи кредита. Как уверяют в Высшем арбитражном суде, банк имеет право взимать комиссию только за оказание самостоятельной услуги клиенту. Самостоятельная услуга — та, которая может существовать в отрыве от других. А рассмотрение заявки или выдача кредита привязаны к услуге кредитования.

Условия расторжения договора. Гражданский кодекс разрешает расторгнуть договор в трех случаях:

Условия страхования. Банк может потребовать:

Выясните, на сколько повысится процентная ставка, если отказаться от одного из рисков.

Условия отличаются в зависимости от схемы страхования: агентской или коллективной. При агентской схеме полис оформляют со страховой компанией, при коллективной — с банком.