ежемесячный платеж по кредиту как платить

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

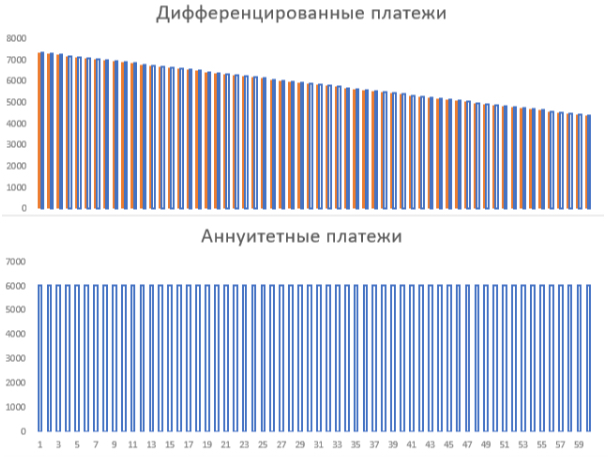

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

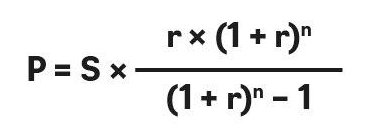

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте ввиду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

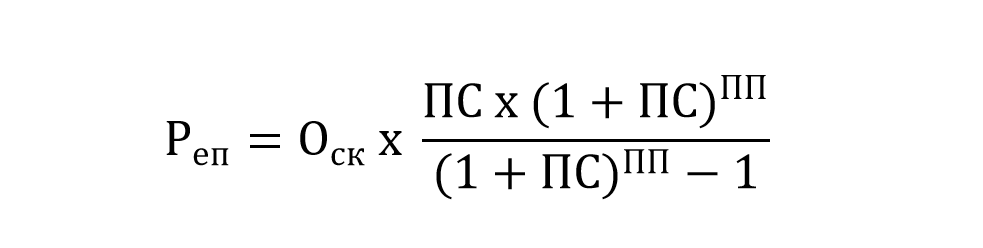

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Кредитный калькулятор онлайн

Найдено 5 кредитов банков по вашим параметрам

Лучшие предложения по кредитам для вас!

Банки предлагают все новые кредитные программы, которые можно оформить под низкую ставку, по упрощенной схеме и с минимумом документов. Задача клиента — оценить выгодность предложений банков. Для этого портал Bankiros.ru предлагает воспользоваться калькулятором кредитов.

Возможности онлайн калькулятора кредита

Наш онлайн-калькулятор потребительского кредита — это удобный сервис, в котором пользователь может производить расчеты сам, без обращения в банк. Конкретно калькулятор позволяет:

Таким образом, еще на подготовительном этапе клиент просчитает финансовую нагрузку в калькуляторе. Это поможет сравнить несколько кредитных программ и выбрать ту, что сулит меньше рисков. Также калькулятор экономит время: теперь не нужно обращаться в каждый банк по отдельности, чтобы запросить примерный график платежей.

Относительно каких параметров происходит расчет?

На что опирается банковский клиент, когда выбирает ссуду? На условия кредитования. Их уже учитывает онлайн-калькулятор Bankiros.ru, в который нужно ввести всю совокупность параметров — сумму кредита, ставку, срок, схему платежей и др. Подробнее:

Большой плюс калькулятора стоит в том, что он учитывает все параметры, в то время как заемщики упрощают расчеты. Например, единственным ориентиром при выборе кредита считается ставка, отсюда — рекламные лозунги банков о «самых низких процентах». На деле же, перекрывать формально выгодную ставку могут дополнительные платежи, поэтому онлайн-калькулятор так необходим: с ним пользователи точно определяют размер переплаты, в обход банковским уловкам.

Аннуитетный платеж по кредиту

Кроме комиссий есть еще одно условие кредита, которое часто ускользает от внимания заемщиков, — это порядок платежей. Калькулятор Bankiros.ru производит расчет аннуитетных платежей по кредиту наравне с дифференцированными (указать это можно, кликнув на соответствующую кнопку). В чем же особенность аннуитета и почему именно этим способом банки рассчитывают ссуды чаще всего?

Аннуитет предполагает, что банк начисляет равные платежи в течение всего срока кредитования. При этом в первой половине срока задолженность по кредиту практически не гасится, поскольку деньги заемщика идут преимущественно на проценты. Платежи небольшие, но за счёт этого увеличивается сумма начисляемых процентов, а следовательно — растет выгода банка.

Дифференцированный платеж по кредиту

При дифференцированном платеже задолженность по кредиту погашается равномерно, начиная с первых выплат, а проценты начисляются по фактическому остатку. Поэтому каждый последующий платеж будет меньше предыдущего, что снижает стоимость кредита. В случае досрочного погашения при таком виде платежей заемщик может существенно сэкономить на выплачиваемых процентах.

С точки зрения переплаты дифференцированный кредит выгоднее аннуитета. Однако у него есть минус: в первые месяцы погашения платежи будут большими, что может оказаться неподъемным для клиента. Аннуитет же предполагает фиксированную, относительно небольшую плату. Еще один довод в пользу аннуитета — такой кредит проще найти. Большинство банков предпочитает аннуитетную схему, под нее же разрабатывается больше новых программ.

Как рассчитать кредит калькулятором онлайн?

Убедиться, кредит с каким платежом выгоднее, можно на Bankiros.ru. Наш калькулятор кредитов имеет простой и понятный интерфейс, а все расчеты производит в несколько кликов. Ниже приводим детальную инструкцию:

Больше действий совершать не нужно: калькулятор рассчитает кредит автоматически, как только пользователь введет все условия.

Результат расчета кредита онлайн-калькулятором

Результаты расчетов появятся на экране моментально. Они включают несколько пунктов:

Для наглядности эти данные калькулятор представит не только текстом и цифрами, но и в виде круговой диаграммы. А по ссылке «Показать подходящие кредиты» Bankiros.ru отобразит список кредитных программ, которые отвечают указанным в калькуляторе условиям.

Расчет ежемесячного платежа по кредиту калькулятором

Проиллюстрируем работу калькулятора на примере. Предположим, что в октябре 2019 года пользователь планирует занять у банка 250 000 рублей под ставку 11,50%. Срок выплат — два года. Какие расчеты по потребительскому кредиту произведет калькулятор?

Теперь обратимся к графику выплат. Калькулятор подробно показывает структуру ежемесячного платежа — ту часть, которая идет погашение «тела» кредита, и начисленный процент.

Как рассчитать ежемесячный платеж по кредиту?

Одним из наиболее важных критериев, влияющих на целесообразность оформления кредита, выступает величина ежемесячного платежа. Возможности современных информационных технологий позволяют не заниматься выполнением необходимых расчетов вручную, так как произвести вычисления любой желающий может, воспользовавшись для этого многочисленными онлайн калькуляторами, размещенными в сети. Однако, для правильного их применения необходимо знать правила расчета.

Как рассчитать ежемесячный платеж?

Прежде всего, следует отметить, что существует два варианта ежемесячных платежей:

Различия между двумя схемами приводят к достаточно существенной разнице между размером ежемесячного платежа и, следовательно, итоговой сумме переплаты, поэтому их обязательно необходимо учитывать при выборе подходящего варианта кредита. Важно отметить, что сегодня существует несколько вариантов расчета величины регулярных платежей по ссуде.

Расчет ежемесячного платежа по кредиту онлайн

Самый популярный и простой способ рассчитать размер ежемесячного платежа – воспользоваться онлайн калькулятором. Сегодня подобные простые и удобные сервисы размещены на официальных сайтах практически всех банков, а также многочисленных специализированных интернет ресурсах, посвященных вопросам кредитования и работы банковской системы страны. Обычно для выполнения расчета необходимо вбить в программу следующие данные, перечень которых может слегка изменяться в зависимости от вида займа:

Преимуществом использования онлайн калькуляторов, размещенных на сайтах различных банков, является наличие в базах их данных тарифов, установленных каждой конкретной кредитной организацией. Это существенно облегчает выполнение расчетов. Однако, при необходимости сравнения условий, предлагаемых различными банками, потребуется посетить несколько сайтов.

Важным плюсом использования онлайн калькуляторов является возможность оперативного выполнения множества расчетов, исходя из различных сроков кредитования или размера ежемесячного платежа. В результате потенциальный заемщик получает отличный шанс выбрать самый выгодный для себя вариант оформления займа.

Расчет в отделении банка

Другим вариантом произвести расчет размера регулярной выплаты по кредиту является обращение непосредственно в банк, с которым клиент планирует сотрудничать в дальнейшем. У любого сотрудника кредитного отдела также имеется программа для расчета графика ежемесячных платежей, которая с легкостью и очень быстро рассчитывает условия конкретного кредита, исходя из описанных выше основных его параметров.

В данном случае клиент также может попросить банковского работника произвести необходимое количество расчетов с целью выявления наиболее выгодного с точки зрения имеющихся у клиента финансовых возможностей варианта. Единственным минусом подобного способа вычисления условий кредита выступает невозможность быстрого сравнения предложений различных банков.

Другие способы расчета

Конечно же, существует еще и возможность выполнения расчета величины ежемесячного платежа по займу при помощи обычного калькулятора, то есть фактически вручную. Очевидно, что такой вариант вычислений используется сегодня крайне редко, так как требует больших временных затрат и знания достаточно непростых формул (особенно, в случае аннуитетных выплат), что ведет к возможности ошибки в расчетах. Намного проще, удобнее и, что немаловажно, точнее вычисления, производимые при помощи онлайн калькуляторов.

Формула расчета

Тем не менее, в некоторых случаях вычисления вручную все-таки осуществляются. При этом используются следующие формулы:

Из чего состоит ежемесячный платеж?

Приведенные выше формулы учитывают только две главных составляющих ежемесячной выплаты, направляемые на:

Однако, нередко по условиям заключенного с банком договора клиент вынужден дополнительно оплачивать какие-либо услуги, связанные с оформлением займа, или комиссии, установленные кредитной организацией. Они могут как включаться в график ежемесячных выплат, так и содержаться в отдельном соглашении.

Особенности платежа в зависимости от вида кредитования

Для того, чтобы расчет реального ежемесячного платежа был максимально точным, необходимо учитывать особенности отдельных видов кредитов. Например, при автокредитовании следует обращать внимание на обязанность клиента по страхованию приобретаемого транспортного средства, что составляет достаточно серьезную сумму. Аналогичная ситуация связана с получением страховки на недвижимость при ипотеке. Полный учет условий конкретного кредита позволит выбрать наиболее выгодный для клиента вариант оформления ссуды.