индексация после увольнения подоходный

Индексация после увольнения подоходный

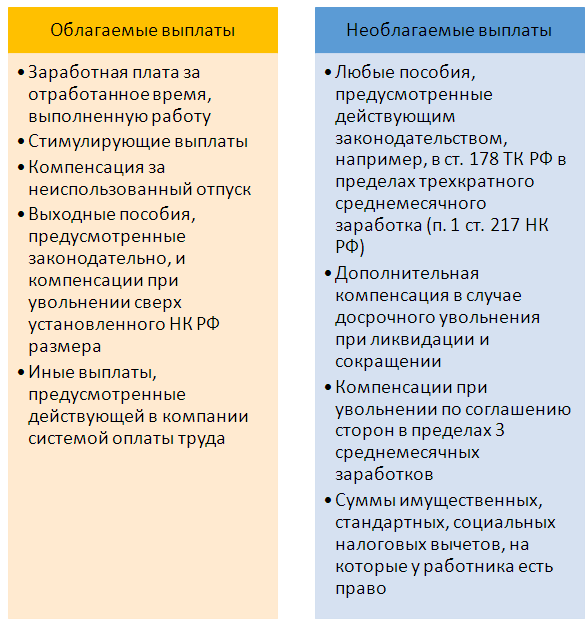

Суммы, которые выплачивают сотруднику в случае увольнения, можно разделить на облагаемые и не облагаемые подоходным налогом (НДФЛ).

В состав облагаемых выплат включают:

Не нужно начислять НДФЛ на выходные пособия в пределах установленного лимита и некоторые виды компенсационных выплат (ст. 217 ТК РФ).

Процесс определения налоговой базы включает в себя:

Расчет налога проводят по формуле:

Налогооблагаемая база × 13% ( для нерезидентов 30%)

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику (п. 6 ст. 226 НК РФ). Когда срок перечисления налога при увольнении совпадает с выходным днем, расчеты с бюджетом по НДФЛ производят в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Компания выплачивает сотрудникам заработную плату через кассу. Работник увольняется 20.08.20__. Однако он не явился за расчетом и принес заявление с требованием его выдачи только 02.09.20__. Компания, соблюдая закон, провела с ним полный расчет 03.09.20__. Когда она должна перечислить НДФЛ?

Решение: на основании приведенного выше положения п. 6 ст. 226 НК РФ – не позднее 04.09.20__.

Порядок исчисления страховых взносов с расчета при увольнении

Определяясь с тем, какие налоги платить при увольнении сотрудника, не следует забывать и про страховые взносы, а также взносы в связи с нечастными случаями на производстве. В состав выплат, подлежащих обложению ими, входят практически все начисления по трудовому или гражданско-правовому договору. Список необлагаемых сумм четко закреплен в ст. 422 НК РФ.

Порядок определения налогооблагаемой базы по взносам при увольнении выглядит следующим образом:

Расчет сумм взносов при увольнении проводят по формуле:

Облагаемая база × Процент взносов в соответствующий фонд

Срок перечисления взносов с зарплаты уволенного

Все взносы должны быть перечислены не позднее 15-го числа месяца, следующего за месяцем выплаты доходов (п. 1 и п. 3 ст. 431 НК РФ). Это правило применяют в том числе при увольнении работника.

Однако в целях уплаты взносов датой выплаты признается день фактического вручения сумм сотруднику (п. 1 ст. 424 НК РФ). Если эта дата приходится на выходной, то рассчитаться с фондами следует не позднее чем в ближайший следующий рабочий день.

Сотрудник уволился 20.09.20__. В этот же день с ним произведен полный расчет. Дата уплаты взносов – не позднее 15.10.20__.

Сотрудник уволился 20.09.20__, но при этом не явился за расчетом, а затребовал его лишь 01.10.20__. Бухгалтерия провела расчет и выплату долга 02.10.20__. Срок уплаты взносов в этом случае должен быть 15.11.20__. Но этот день выпадает на выходной, поэтому срок – до 16.11.20__.

Трудовые войны: если индексация зарплаты не проводилась, с работодателя можно взыскать 4.5 млн рублей

На повестке дня : Апелляционное определение Тюменского областного суда от 09.12.2019 № 33-6899/2019.

Предыстория : сотруднику, занимавшему в организации должность заместителя генерального директора, в течение 5 лет не индексировали заработную плату. Уволившись из организации, сотрудник потребовал взыскать с бывшего работодателя задолженность по индексации заработной платы за все 5 лет работы.

Задействованные нормы : ст. 134 ТК РФ.

За что спорили : 4 559 972 рубля.

Обязанность повышать реальное содержание заработной платы работников может быть исполнена работодателем путем повышения должностных окладов, выплаты премий и осуществления других стимулирующих выплат.

При этом работнику повышался должностной оклад и на регулярной основе производилась выплата повышенных премий к должностному окладу. В связи с этим, по мнению работодателя, свою обязанность по индексации зарплаты он исполнял в полном объеме.

Суд апелляционной инстанции отклонил эти доводы работодателя, встав на сторону сотрудника. Суд пояснил, что работодатель обязан обеспечивать повышение уровня реального содержания заработной платы работников.

Данное повышение включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги. Государственные органы и учреждения производят индексацию заработной платы в порядке, установленном трудовым законодательством, а другие работодатели – в порядке, установленном локальными нормативными актами (ст. 134 ТК РФ).

Индексация заработной платы должна обеспечиваться всем лицам, работающим по трудовому договору. При этом право работника на индексацию заработной платы не зависит от усмотрения работодателя, то есть от того, включены ли им соответствующие положения в локальные нормативные акты.

Индексация заработной платы – это не право, а обязанность работодателя. Работодатель не вправе лишать работников предусмотренной законом гарантии повышения уровня реального содержания заработной платы и уклоняться от установления порядка индексации.

При этом повышение должностного оклада нельзя признать мерой, направленной на повышение уровня реального содержания заработной платы. К указанным мерам не представляется возможным отнести также премиальные и прочие выплаты.

Вышеуказанные выплаты сотруднику производились не в целях индексации, то есть повышения уровня реального содержания заработной платы и ее покупательной способности, а являлись выплатами, которые входили в систему оплаты труда, зависели от производственных показателей, наличия либо отсутствия дисциплинарных взысканий, продолжительности непрерывного стажа и других субъективных факторов.

Указанные выплаты не имеют отношения к индексации заработной платы, которая возникает независимо от должности и профессиональных качеств работника и не может рассматриваться как мера поощрения или стимулирования труда.

Увеличение же оклада зависит от усмотрения работодателя и, в отличие от индексации, является правом, а не обязанностью работодателя. Индексация должна исчисляться отдельно, независимо от других выплат.

В связи с этим суд удовлетворил требования сотрудника, взыскав с его бывшего работодателя более 4,5 млн рублей.

Когда работающему пенсионеру увольняться, чтобы получить максимальную выгоду от индексации?

С 2016 года работающим пенсионерам не повышают пенсии, а закон о возобновлении индексации всё откладывают и откладывают. Но пенсионеры научились сами себе индексировать пенсию, временно увольняясь с работы. Рассказываем, когда это лучше всего сделать, чтобы выжать максимум.

Пенсионера — уволить, индексацию — восстановить

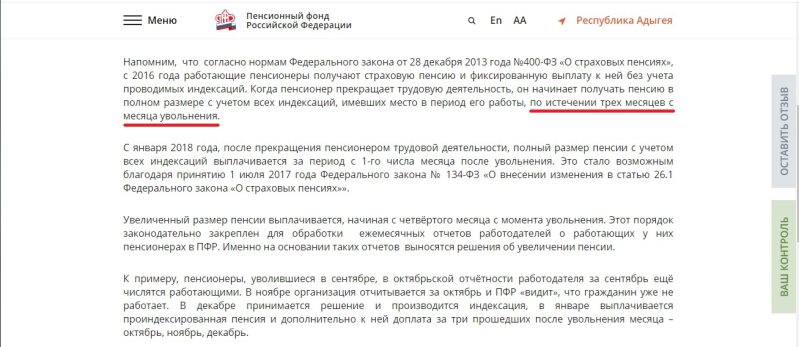

Согласно закону «О страховых пенсиях», после увольнения пенсионеру полностью восстанавливают индексацию. Происходит это не сразу, а через три месяца.

Как восстанавливается индексация пенсии. Фото: pfr.gov.ru

Это связано с особенностью работы Пенсионного фонда России (ПФР) и компаний. Работодатели отчитываются перед ПФР ежемесячно за предыдущий месяц. Поэтому, о том, что пенсионер уволился в ноябре 2021 года, фонд узнает только в январе 2022 года (в декабрьском отчёте пенсионер ещё будет числиться работающим). Далее происходит пересчёт пенсии, который также занимает время.

Поэтому полную пенсию выдают только на четвёртый месяц. В нашем случае это произойдёт в марте 2022 года. При этом пенсионеру выдадут положенную надбавку за все месяцы, которые он не работал. То есть за декабрь 2021 года, январь и февраль 2022 года.

Очевидно, что второй вариант выгоднее. Поэтому лучше завершать трудовую деятельность в конце календарного месяца.

Перечисление НДФЛ при увольнении сотрудника

НДФЛ при увольнении сотрудника — это обязательная операция; выплату рассчитывает и осуществляет работодатель. В статье рассмотрим, как правильно налоговому агенту исчислить НДФЛ при увольнении, когда платить налог в бюджет, как отразить в отчетности.

Работодатель является налоговым агентом в отношении подоходного налога своих сотрудников. То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Расскажем, какие имеет особенности уплата НДФЛ при увольнении.

Что нужно выплатить увольняющемуся сотруднику

В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены:

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора.

Какие выплаты облагаются, а какие нет

Зарплата за последний месяц работы облагается налогом в обычном порядке. Если сотрудник — резидент, то удержание следует производить по ставке 13 %, если нет — по ставке 30 %.

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков. При этом не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора. В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ.

Компенсация отпуска при увольнении облагается НДФЛ в полном объеме, независимо от основания расторжения трудового договора (п. 3 ст. 217 НК РФ ).

НДФЛ при увольнении: срок перечисления

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Выплачиваются причитающиеся суммы работнику за его вычетом.

Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности

Работодатель в отношении доходов, выплаченных физическим лицам, и удержанного подоходного налога обязан сдавать в ИФНС два отчета:

В отчеты включаются только те выплаты увольняющемуся работнику, которые облагаются налогом.

В 6-НДФЛ отразить выплаты окончательного расчета, исчисленные и удержанные с него налоговые суммы, следует в квартале увольнения. При этом есть особенность, если дата перечисления налога приходится на следующий квартал. Например, сотрудник уволился и получил окончательный расчет 30 июня, тогда перечислить налог необходимо не позднее 1 июля. В этом случае начисленный окончательный расчет и удержанная сумма налога на доходы физических лиц в разделе 1 отчета будут отражены во втором квартале. А отразить выплаты в разделе 2 отчета необходимо в третьем квартале. Такие разъяснения дает Минфин в Письме от 02.11.2016 № БС-4-11/20829@.

Перечисление НДФЛ при увольнении сотрудника (2018): пример

Менеджер Семенов С.С. увольняется по сокращению численности штата 06.08.2018. Ему начислены:

Выходное пособие не превышает трехмесячный средний заработок сотрудника, поэтому налогообложению не подлежит. Также оно не отражается в отчетах.

Почему пенсия не увеличилась после увольнения?

У работающих же пенсионеров эти повышения фиксируются на индивидуальном лицевом счете (ИЛС), но выплата пенсии осуществляется без учета суммы индексации.

Напомним, что по действующему законодательству после завершения трудовой деятельности страховая пенсия пересматривается и выплачивается человеку с учетом всех пропущенных индексаций. Перерасчет осуществляется с 1-го числа месяца, следующего за месяцем прекращения пенсионером трудовой деятельности.

Пенсию с учетом индексации человек начнет получать через три месяца после увольнения с работы, но с доплатой за эти три месяца. Это связано со сроками, в течение которых ПФР получает от работодателей сведения, необходимые для перерасчета.

Например, если пенсионер уволится с работы в марте, то в июле он получит пенсию с учетом индексации, а также денежную разницу между прежним и новым размером пенсии за предыдущие три месяца – апрель, май, июнь.

Обращаться в ПФР по данному вопросу пенсионеру не нужно, увеличение пенсии будет произведено автоматически. Узнать полный размер пенсии, которую работающий пенсионер будет получать после увольнения, можно в личном кабинете на сайте ПФР или в мобильном приложении ПФР.