ипотека для самозанятых какие банки дают

Ипотека для ИП и самозанятых: как получить кредит в 2021 году

Банки нередко считают, что индивидуальные предприниматели (ИП) или самозанятые — менее надежные заемщики, чем граждане с трудовым договором и стабильной зарплатой, которую можно подтвердить справкой 2-НДФЛ или справкой по форме банка. Доход ИП и самозанятого сложнее подтвердить, к тому же он может быть временным явлением, если не обеспечен долгосрочными договорами или контрактами. Поэтому банки скептически относятся к таким заемщикам и могут отказать в выдаче ипотеки или дать кредит под более высокий процент, потребовать более высокий первоначальный взнос или более короткий срок кредита.

В то же время справедливо утверждение, что ИП и самозанятый с высоким и стабильным доходом, который можно подтвердить документально, имеет больше шансов получить ипотеку, чем человек с нестабильной или низкой зарплатой и плохой кредитной историей.

Рассказываем, как получить ипотечный кредит ИП и самозанятому, какие требования у банков к таким заемщикам и какие необходимы документы для получения жилищного кредита.

Самозанятые и ИП — в чем разница

Эксперимент по введению налогового режима для самозанятых начался в 2019 году, в 2020-м он был распространен на все регионы России. По закону 422-ФЗ, самозанятые — это «плательщики налога на профессиональный доход», граждане, которые работают на себя (репетиторы, дизайнеры, няни, домработницы, фотографы, рантье и т. д.).

Понятия самозанятости и ИП очень похожи, в обоих случаях люди работают на себя, платят налоги и сотрудничают с компаниями и физлицами. Но между ним есть различия:

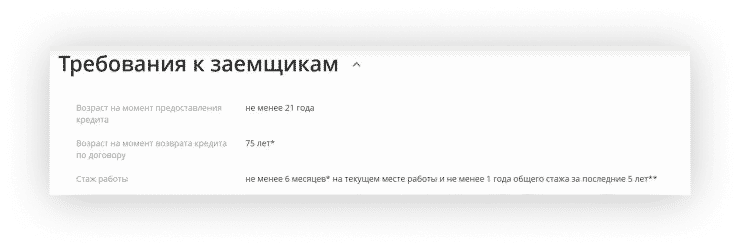

Требования к заемщику

В банках существуют единые требования для всех ипотечных заемщиков. Поскольку закон о самозанятых — это эксперимент, который рассчитан только на десять лет (до 2028 года), то некоторые банки не выдают жилищные кредиты таким заемщикам. Стандартные требования к заемщикам — для получения ипотеки нужно обычно два-три года рабочего стажа и минимум полгода постоянного места работы. Если ИП или самозанятый получил регистрацию недавно, то рассчитывать на кредит не стоит — придется подождать полгода или даже больше года, чтобы банк смог оценить размер дохода частного предпринимателя, а также стабильность поступления денежных средств.

В Росбанке и Райффайзенбанке заявили, что выдают кредиты только ИП. При этом в Райффайзенбанке отметили, что кредитуют действующих клиентов ИП. «Ипотечные кредиты доступны предпринимателям, ведущим белую бухгалтерию. Процентные ставки и условия едины для всех клиентов», — пояснили в пресс-службе Райффайзенбанка. В Сбербанке, ВТБ, «Дом.РФ» подтвердили, что самозанятые и ИП могут получить ипотечные кредиты.

У ВТБ единые требования для всех ипотечных заемщиков, в том числе к их документам, подтверждению платежеспособности и занятости, и не предусмотрены повышающие коэффициенты для тех или иных групп населения. Индивидуальным предпринимателям и самозанятым ипотека доступна практически по всем программам, действующим для работающих по найму заемщиков. Процентные ставки аналогичны ставкам для заемщиков — физических лиц, пояснили в пресс-службе ВТБ. Но минимальный первоначальный взнос составляет 35%, а не стандартные для физлиц 20%.

В «Дом.РФ» также отметили, что требования к индивидуальным предпринимателям и самозанятым аналогичны требованиям, предъявляемым к работающим по найму. Среди них — условия, касающиеся возраста, гражданства и регистрации. «Для индивидуальных предпринимателей дополнительным требованием является стаж предпринимательской деятельности не менее двух лет, для самозанятых — не менее одного года», — говорит директор ипотечного бизнеса банка «Дом.РФ» Игорь Ларин.

Для ИП и владельцев бизнеса в Росбанке процентная ставка увеличивается на 0,75% (при предоставлении в качестве подтверждения дохода справки 2-НДФЛ или налоговой декларации) — то есть 9,34%, и на 1,25% (при предоставлении в качестве подтверждения дохода бухгалтерской, налоговой или иной отчетностью) — то есть 9,84%.

Документы для оформления ипотеки ИП и самозанятым

Для получения ипотеки индивидуальным предпринимателям и самозанятым пригодится стандартный пакет документов (паспорт, документы, подтверждающие доходы и занятость), а также дополнительные документы в зависимости от выбранной программы, например свидетельства о рождении детей для «Семейной ипотеки», отмечают в пресс-службе банка ВТБ.

Особые требования к ИП и самозанятым существуют в плане подтверждения дохода. Отличие от физлиц в том, что доходы самозанятых и ИП сложнее подтвердить и банки требуют для этого дополнительные документы. Например, в ВТБ свои доходы клиенты могут подтверждать различными способами: учитываются справка 2-НДФЛ (в том числе в электронном виде) или справка по форме банка, налоговая декларация или выписка с банковского счета.

Росбанк не рассматривает по УСН доходы (если деятельность предполагает расходы) по декларации, только по управленческой отчетности. Чтобы получить ипотеку в Росбанке, ИП может быть зарегистрирован менее 18 месяцев, но не менее 12 месяцев до даты обращения в банк при следующих условиях:

Как увеличить шансы на получение ипотеки

Чтобы предпринимателю не получить отказ, рекомендуется предоставлять только достоверные сведения — это залог того, что банк сможет подобрать наиболее подходящие условия и программу кредитования, отмечает директор кредитного департамента «Росбанк Дом» Вадим Мамонов.

Основные причины отказов — негативная кредитная история и несоответствие требованиям продукта и банка по платежеспособности и кредитоспособности. Положительное решение наиболее вероятно при хорошей кредитной истории, правильно заполненных и подготовленных документах, наличии созаемщиков, поясняет Игорь Ларин из банка «Дом.РФ».

Доля отказов индивидуальным предпринимателям от всех отказов за декабрь — 2,6%, это не превышает среднего значения по всему пулу клиентов, говорит Вадим Мамонов. По его словам, наиболее частая причина — невыполнение минимальных требований банка. Также отказы связаны с тем, что клиент не всегда готов указать свои достоверные доходы и расходы: занижает расходы и завышает доходы. Для Росбанка также важно, чтобы значительная часть выручки проходила по счетам.

Если у ипотечного заемщика хорошая кредитная история, достаточный уровень дохода, который можно подтвердить документально, а также предоставлены достоверные сведения, то это повышает его шансы на положительное решение о выдаче жилищного займа. Значительный первоначальный взнос и дополнительные активы также будут преимуществом.

«Как самозанятому оформить ипотеку»

Когда трудоустроен у работодателя, получить кредит или оформить ипотеку просто: достаточно соблюсти условия банка и взять на работе справку 2-НДФЛ. У ИП тоже нет проблем: он может предоставить декларацию за последний налоговый период, книгу учета доходов или выписку по расчетному счету.

Самозанятому сложнее: у него нет работодателя, деклараций или расчетного счета. Расскажем, в какой банк обратиться самозанятому, как подать заявку и какие документы собрать, чтобы ипотеку точно одобрили.

Выбрать банк

Самозанятость существует всего год, и то пока в рамках эксперимента. Из-за этого многие банки пока настороженно относятся к самозанятым.

Чтобы вам одобрили ипотеку, лучше обращаться только в крупные банки. Например, Сбербанк активно работает с самозанятыми: разрешает им учитывать доходы от самозанятости в мобильном приложении банка и готов рассматривать поступления на карту самозанятого как зарплату. Еще много знают о самозанятости банки Москвы, Татарстана и Московской и Калужской областей, в которых эксперимент по самозанятости идет уже год.

А вот банки регионов, которые только недавно присоединились к эксперименту или вообще в нем не участвуют, могут отказать самозанятому, потому что пока не очень разбираются в этом статусе.

Лучше всего не останавливаться на одном банке, а подать заявки в 5–6 — так шанс получить ипотеку гораздо выше.

Проверить чек-листы банков и подойти по условиям

Обычно банки обращают внимание на 4 главных пункта.

1. Срок регистрации самозанятого

При официальном трудоустройстве банки обычно требуют 2–3 года рабочего стажа и минимум полгода постоянного места работы. С самозанятостью ситуация похожая: вам не одобрят ипотеку, если вы зарегистрировались всего пару месяцев назад, — придется подождать полгода или даже год.

Например, ИП одобряют ипотеку, только если он уже год–два работает как предприниматель. С самозанятостью ситуация будет похожей.

Такие условия выдвигает Сбербанк к заемщику-физлицу. Самозанятому тоже лучше позаботиться о стаже

2. Стабильный доход

Если в один месяц вы заработали на самозанятости 100 000 рублей, в другой — 10 000, а в третий вообще ничего не заработали, банку это не понравится. Для него важен не общий доход, а стабильность — ведь платить по ипотеке придется каждый месяц.

Точную сумму заработка назвать нельзя, но обычно банки придерживаются правила: размер ипотечной выплаты должен быть не больше 40–60% от ежемесячного дохода. К примеру, чтобы одобрили регулярный платеж 20 000 рублей, ваш доход должен быть в районе 40 000 рублей ежемесячно.

3. Хорошая кредитная история

Важно, чтобы у вас не было просроченных кредитов и серьезных кредитных задолженностей, иначе ипотеку не одобрят. Идеально, если вы уже брали несколько кредитов и стабильно их выплачивали, — так банк будет знать, что вы надежный заемщик.

Если у вас пока нет кредитной истории, шанс одобрения заявки на ипотеку чуть ниже. Нулевая история лучше, чем плохая, но хуже, чем никакая. Поэтому если хотите взять ипотеку через два года, уже сейчас позаботьтесь о кредитной истории. Например, возьмите кредит и выплатите его в срок. Или оформите у банка кредитную карту, пользуйтесь кредитными деньгами и возвращайте их, пока не истечет беспроцентный период, — так вы улучшите кредитную историю и не переплатите банку проценты.

4. Банковская карта в банке, где вы хотите взять кредит

Если вы получаете деньги от самозанятости на карту того же банка, где планируете взять ипотеку, это сильно повышает шанс одобрения. В таком случае банку доступны все движения личных средств по вашему счету, чтобы убедиться в вашей платежеспособности.

Учтите, что и ИП, и самозанятым ипотеку дают гораздо охотнее, чем кредиты. Это связано с тем, что при ипотеке у банка есть гарантии: квартира находится под залогом. Так что даже если вам обычно не одобряют кредиты, можно попробовать оставить заявку на ипотеку.

Есть вариант ипотеки, который вообще не требует соблюдения этих условий, — ипотека с первоначальным взносом 50%. Такую ипотеку часто дают просто по паспорту, без подтверждения доходов и серьезной проверки кредитной истории. Пока самозанятому, особенно «новенькому», получить такую ипотеку проще всего.

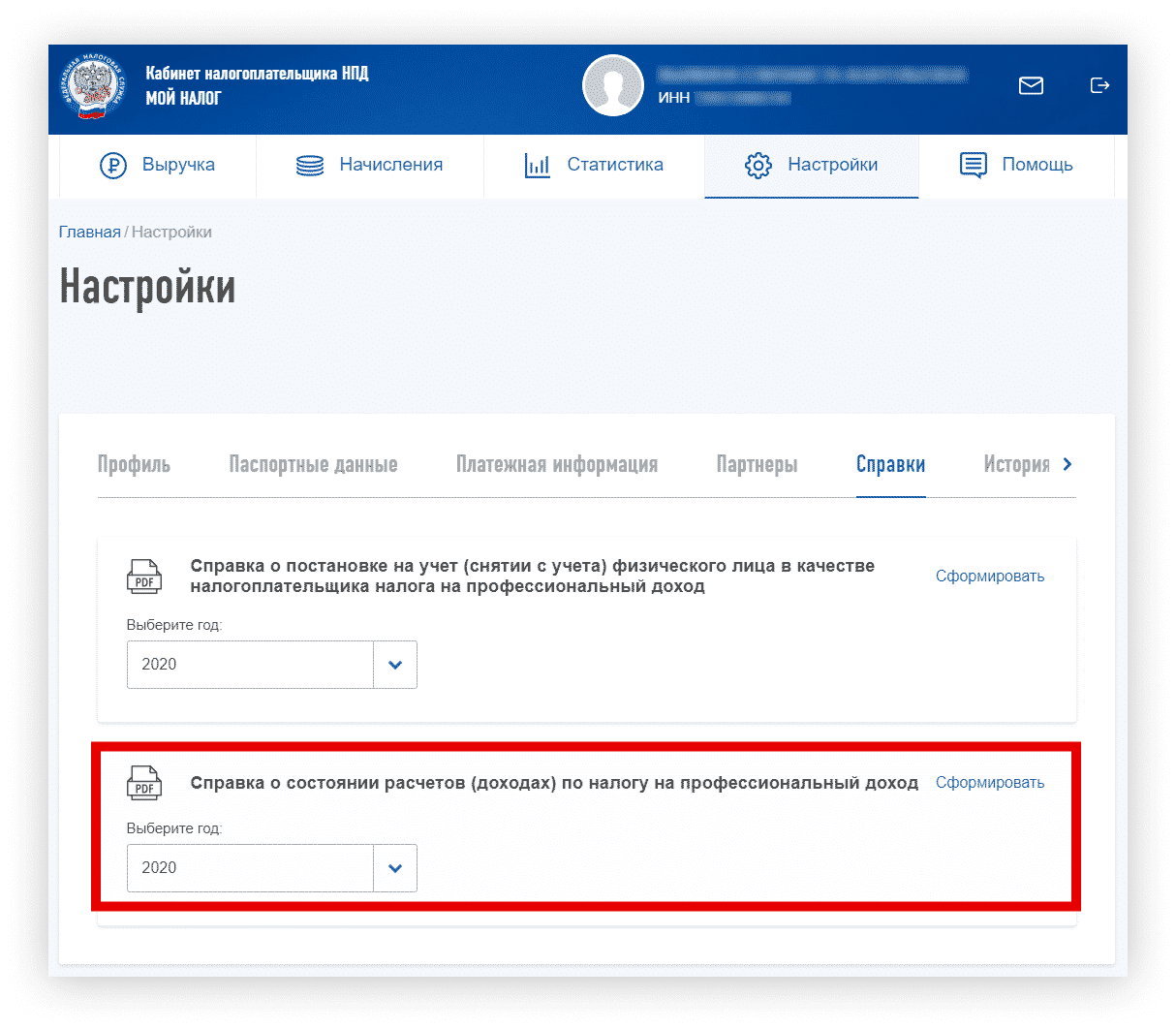

Получить справку о доходах

Если вы не готовы внести первоначальный взнос в размере 50% от стоимости квартиры, нужно будет подтверждать доход. Для этого у самозанятых есть специальная справка. Ее можно получить в интернете двумя способами:

Если вы получаете деньги на карту, кроме справки о доходах, можно взять в банке выписку со счета — она тоже подтвердит платежеспособность.

Краткая инструкция по получению ипотеки для самозанятого

Ипотека для самозанятых

Для банков категория самозанятых заемщиков остается достаточно рискованной, но при этом никто не хочет терять надежных клиентов, которые могут приносить прибыль. Что такое ипотека для самозанятых и как повысить шанс одобрения заявки этой категории заемщиков, расскажет специалист сервиса Бробанк.

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3,2% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | До 3 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 5,79% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5,59% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6,54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.89% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 10% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 7.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.99% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5.9% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4,3% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4.84% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

Статьи об ипотеке

Суть ипотеки для самозанятых

Индивидуальных предпринимателей и самозанятых банки считают не самыми надежными заемщиками. Доход тех, кто трудоустроен официально в компании, на предприятии или госслужбе, подтвердить легче. К тому же заработок таких сотрудников стабильный и прогнозируемый.

Самозанятым подтвердить доходы сложнее, да и прибыль может быть непостоянной, если она не обеспечена договором или контрактом. Даже если денежные поступления у самозанятого регулярные высокие, банк все равно будет относиться к такому потенциальному заемщику с осторожностью.

По этим причинам банки стараются уменьшить собственные риски. Они неохотно сотрудничают с самозанятыми или предлагают более высокие процентные ставки и более крупный первоначальный платеж. При этом у самозанятых или ИП с высокими и стабильными доходами больше шансов получить одобрение ипотеки от банка, чем у официального работника с низким нестабильным заработком и плохой кредитной историей.

Кто относится к самозанятым

Самозанятые – это физические лица, которые занимаются определенным видом деятельности в целях получениях дохода. По федеральному закону №422 самозанятыми признают тех, кто платит налог на профессиональный доход.

Ими могут стать, например, репетиторы, фотографы, дизайнеры, няни, домработницы. Они зарабатывают деньги, предлагая собственные услуги, при этом они могут быть не трудоустроены официально ни в одной компании. К самозанятым можно отнести также тех людей, которые сдают недвижимость в аренду и получают за это деньги.

В чем отличия самозанятых от ИП

Понятия самозанятых и индивидуальных предпринимателей часто путают. И те, и другие работают сами на себя, платят налоги. Но все же между ними есть существенная разница:

Также самозанятым, в отличие от индивидуальных предпринимателей, нельзя нанимать работников. При этом для работы им обязательно понадобится открыть расчетный счетт в банке.

Как стать самозанятым в РФ

Регистрация гражданина Российской Федерации в качестве самозанятого происходит быстро. Для этого понадобится не более 15 минут. Оформить самозанятость можно онлайн, без визита в налоговую инспекцию. Для этого можно использовать приложение для смартфона «Мой налог». Через него регистрация проходит быстрее всего. Для получения статуса самозанятого сначала авторизируйтесь.

Если в ФНС уже есть личный кабинет налогоплательщика, можно оформить самозанятость через него. Для этого понадобится пароль для входа в личный кабинет и ИНН. Приложением можно пользоваться как с телефона, так и с планшета:

Через это приложение можно получить документ с подтверждением дохода, который потребуется при подаче заявки на ипотеку или любой другой вид кредитования. Для этого:

Именно этот документ можно предъявлять в банк при оформлении ипотеки. Также некоторые банки запросят дополнительно банковскую выписку.

Как оформить ипотеку самозанятому

Процесс оформления ипотечного кредитования самозанятому не отличается от этапов работы кредитора со всем остальным заемщикам. Но может отличаться список документов, которые потребует банк. Стандартный перечень бумаг для кредитования:

Сложность в том, что доход самозанятого подтвердить труднее. Поэтому банки могут требовать дополнительные документы. Например, справку 2-НДФЛ, по форме банка, налоговую декларацию или выписку с банковского счета. Самый лучший вариант – предоставить все перечисленные подтверждения.

Как повысить шансы одобрения ипотеки

Кредитные учреждения рассматривают самозанятых очень придирчиво, так как это не самые надежные заемщики. Но есть несколько вариантов повысить шанс одобрения ипотеки самозанятому:

Кроме этого, на решение банковского учреждения повлияют следующие факторы:

Также рекомендуют предоставлять только достоверные сведения, так как множество отказов заемщики получают именно из-за того, что завышают свои доходы и занижают расходы. Также большой процент отказов самозанятым приходит из-за несоответствия минимальным требованиям банка.

Требования к заемщику

Требования для самозанятых при оформлении ипотеки не сильно отличаются от требований ко всем остальным заемщикам. Но многие банки отказываются выдавать им ипотеку, так как законопроект по самозанятости на текущий момент рассчитан только до 2028 года.

В числе основных требований к самозанятым – общий рабочий стаж – 3 года, самозанятым – минимум 6 месяцев. Если регистрацию заемщик получил недавно, на кредит он может не рассчитывать. Возраст – от 21 года до 65 лет.

Некоторые банки отказываются кредитовать самозанятых, а не только индивидуальных предпринимателей. К таким банкам относятся Райффайзенбанк, Росбанк. Самозанятые могут получить кредит в Сбербанке, ВТБ. Условия по кредитования для этой категории заемщиков такие же, как и для остальных клиентов. Но минимальный первоначальный взнос выше, начиная от 35%.

Способы доказательства платежеспособности

Часто банкам бывает недостаточно документов, которые подтверждают платежеспособность заемщика. В этом случае самозанятые могут доказать финансовую состоятельность и другими способами:

Но даже с соблюдением всех условий банк может предложить не самые выгодные условия. Рассматривайте программы от разных банков и обращайтесь туда, где наиболее лояльные требования к самозанятым.

Ипотека для самозанятых — условия в 2020 году

Эксперимент по введению налогового режима для самозанятых граждан начался в 2019 году в некоторых субъектах страны, но в 2020 году стал доступен во всех регионах России. Теперь налог на профессиональный доход распространен повсеместно, а значит, люди, получающие деньги напрямую от заказчиков, могут подтвердить доход, который они получают с личной профессиональной деятельности. Кто такие самозанятые, можно ли им оформить ипотеку или рефинансирование в 2020 году – читайте в нашей статье.

Определение самозанятости

Самозанятые – это все, кто зарабатывает, оказывая различные услуги или продавая товары собственного производства. Эти люди имеют статус физических лиц и получают доход со своей профессиональной деятельности, который так же, как и другой заработок, облагается налогом.

До того, как был введен новый налоговый режим, самозанятые либо не платили налог вовсе (и рисковали получить за это штраф), либо заполняли декларацию и платили НДФЛ в размере 13%. Некоторые регистрировали ИП, что не всегда было выгодно, особенно если доход гражданина не был постоянным и стабильным. Декларация и регистрация ИП не самый удобный вариант, а нелегальная работа не позволяла открыто рекламировать свои услуги.

В 2019 году в некоторых регионах страны стартовал эксперимент по введению нового налогового режима. Граждане, получающие дополнительный или основной доход с профессиональной деятельности, могли зарегистрировать новый статус и начать выплачивать налог с полученных за свои услуги или продукцию средств. В июле 2020 года режим был введен во всех субъектах РФ.

Самозанятые граждане стран Евразийского экономического союза тоже могут зарегистрироваться и платить НПД. Для этого понадобится полученный в России ИНН.

Официального списка профессий, подходящих самозанятости, нет. Есть только довольно длинный перечень видов деятельности. Согласно ему, к самозанятым можно отнести фрилансеров, репетиторов, домашних кондитеров, мастеров маникюра, парикмахеров, хэндмейд мастеров и т. д.

Стоит отметить, что если вы официально устроены, например, юристом, но подрабатываете, продавая самостоятельно созданные предметы интерьера, вы можете зарегистрировать эту стороннюю деятельность как самозанятость.

НПД выплачивается только в те месяцы, когда был доход. Если вы ничего не заработали, то и платить ничего не нужно. Налогом облагается только плата за оказанные услуги – например, если вы печете пироги, то и отчисления нужно делать только со средств, поступивших от заказавших у вас пироги людей.

Размер ежемесячного дохода не ограничен, однако в год вы должны зарабатывать не более 2,4 млн рублей в год. Если заработок с вашей профессиональной деятельности превышает эту сумму, вы лишитесь статуса плательщика НПД – и придется регистрироваться как ИП.

НПД не применяется к доходам от официальной трудовой деятельности, продажи квартиры или другого личного имущества, ценных бумаг или деятельности нотариусов, юристов, адвокатов и т. д. Эти доходы облагаются НДФЛ в размере 13%.

Чтобы зарегистрироваться в качестве самозанятого, не нужно никуда идти. Достаточно установить приложение «Мой налог» или зайти в личный кабинет ФНС с помощью портала Госуслуг или по логину и паролю, полученным в налоговой. Еще один вариант – воспользоваться мобильными приложениями крупных банков, например, Сбербанка.

Могут ли самозанятые получить ипотеку

Окончательное введение режима НПД значительно упростило процесс подтверждения доходов и оплату налогов для самозанятых во всех уголках России. Однако пока статус самозанятых граждан в новинку для банков, финансовые организации работают с ними с осторожностью. Некоторые не работают вообще, например, Росбанк.

Причина в том, что доход плательщиков НПД не такой стабильный, как у официально устроенных граждан. В одном месяце он может составить 30 тысяч, а в другом – всего 10 тысяч рублей. Поэтому, если нет трудоустройства со стабильной зарплатой, банк может обезопасить себя, предложив кредит на более строгих условиях:

Прекрасно, если в вашем багаже будет еще и очень хорошая кредитная история.

Чтобы наверняка оформить ипотечный кредит, нужно максимально доказать свою платежеспособность и надежность. Или же привлечь поручителя и созаемщика с официальным трудоустройством, который сможет взять ответственность за выплату долга за вас.

Возможно, бизнес самозанятых граждан еще заслужит доверие банков. Эта категория налогоплательщиков официально закрепилась совсем недавно, и у кредиторов просто мало опыта в работе с ними.

Ипотека для самозанятых: как оформить

Банк обратит внимание и на срок регистрации в качестве самозанятого. Для официально трудоустроенных граждан минимум этого срока – 6 месяцев, а в идеале – 2−3 года. То же самое с самозанятостью: придется какое-то время подождать – от 6 месяцев до 1 года.

Для справки. В случае с ИП ипотеку одобряют, как правило, только через год-два работы в качестве предпринимателя.

Банки законодательно, на основании письма ФНС от 13.09.2019, обязаны принимать эту справку как доказательство платежеспособности. Если же деньги за ваши услуги или продукцию поступают на вашу карту, кроме справки о доходах может потребоваться выписка со счета – она также в состоянии подтвердить ваш доход.

Если вы дополнительно устроены официально, предоставьте справку о размере получаемой зарплаты.

Условия ипотеки для самозанятых

Какие банки предлагают лучшие условия для плательщиков НПД по ипотеке в 2020 году? Пока говорить о специализированных программах рано. Часто доход «самостоятельного» бизнеса достаточно нестабильный и зависит от многих факторов – например, от сезонности, модных веяний, поставок материалов и т. д. Поэтому банки пусть и идут навстречу таким клиентам, делают это с осторожностью и/или ужесточают условия.

Далее в таблице мы разберем условия предложений по ипотечным кредитам от ТОП−5 российских финансовых организаций в 2020 году. В список вошли такие банки, как Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Россельхоз Банк. Кроме стандартных параметров, мы указали примерный платеж в месяц по каждой программе.

Вводные данные, используемые для примерного расчета ежемесячного платежа по ипотеке:

Ежемесячный платеж

На строящееся жилье от Сбербанка

от 1 года до 30 лет

Вторичное жилье от ВТБ

от 600 000 до 60 000 000₽

Кредит на квартиру Альфа-Банк

от 600 000 до 50 000 000₽

Ипотечное жилищное кредитование от Россельхоз Банка

от 100 000 до 60 000 000₽

Ипотека на квартиру в новостройке от Абсолют Банка

от 300 000 до 20 000 000₽

Как можно заметить, это стандартные программы, условия которых подойдут как и официально трудоустроенным гражданам с постоянным доходом, так и тем, кто работает сам на себя. В последнем случае заявка будет рассматриваться индивидуально, исходя из предоставленных документов заемщика.

Доступны ли льготные программы самозанятым

Доступно ли рефинансирование ипотеки самозанятым? Да, как и тем, кто имеет официальное трудоустройство или ИП. Оформляется оно так же, как и обычное. Отличается лишь справка о доходах – ее вы получаете в приложении «Мой налог» или в личном кабинете НПД.

То же самое и с другими программами. Вы можете использовать материнский капитал, участвовать в программе господдержки и т. д. Главное – соответствовать условиям участия, установленным банком или государством.

В некоторых случаях может потребоваться расширенный пакет документов, например, если вы хотите получить государственную поддержку как молодая семья. Уточнить эту информацию стоит перед оформлением в отделении банка или на горячей линии.

Заключение

Пока ипотечный рынок не адаптировался к особенностям самозанятых граждан, рано говорить о специализированных программах кредитования. Законодательство не ограничивает эту категорию налогоплательщиков в возможностях, поэтому они также могут получить ипотеку в 2020 году – пусть и несколько дороже, чем хотелось бы. Свои услуги предлагают Сбербанк, ВТБ, Альфа-Банк и другие. Чтобы найти выгодное предложение, воспользуйтесь сервисом Выберу.ру. У нас публикуются актуальные условия различных программ, подберите наиболее удобную с помощью онлайн-калькулятора.

- ипотека для самозанятых граждан 2021 условия

- ипотека для самозанятых какие банки работают с самозанятыми