исправление ошибок прошлых периодов в бухгалтерском и налоговом учете

Ошибки прошлого… прошлого периода

Автор: Воронкова О. А., эксперт информационно-справочной системы «Аюдар Инфо»

Организация после сдачи в марте 2020 года декларации по налогу на прибыль за 2019 год обнаружила документы, датированные 2019 годом, подтверждающие расходы, которые не были включены в налогооблагаемую базу 2019 года (при этом расходы отвечали требованиям ст. 252 НК РФ).

Обязана организация подать «уточненку» или она вправе учесть расходы в периоде обнаружения? Имеет ли значение в данном случае тот факт, что по итогам 2019 года был получен убыток? Если расходы учитываются в периоде обнаружения, как отразить корректировку в декларации по налогу на прибыль?

Статья 54 НК РФ об общих вопросах исчисления налоговой базы

Согласно п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

При обнаружении организацией в поданной ею в ИФНС налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, она вправе внести необходимые изменения в налоговую декларацию и представить уточненную налоговую декларацию (п. 1 ст. 81 НК РФ).

Абзацем 3 п. 1 ст. 54 НК РФ определены два случая перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения):

невозможно определить период совершения ошибок (искажений);

допущенные ошибки (искажения) привели к излишней уплате налога.

Таким образом, налогоплательщик имеет право скорректировать налоговую базу за налоговый (отчетный) период, в котором выявлены ошибки, если эти ошибки привели к излишней уплате налога в прошедшем налоговом (отчетном) периоде. Применительно к налогу на прибыль излишняя уплата может возникнуть в случаях:

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся первичных документов

В пункте 1 ст. 54 НК РФ говорится о выявлении ошибки или искажения, в связи с чем возникает вопрос: можно ли применять эту норму, если занижение расходов в прошлых периодах произошло потому, что расходы не были отражены вообще по причине отсутствия первичных документов, которые появились только в текущем периоде?

Разъяснения по этому вопросу даны в Письме Минфина России от 13.04.2016 № 03-03-06/2/21034.

На основании п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Налоговом кодексе, применяются в том значении, в каком они употребляются в этих отраслях законодательства, если иное не предусмотрено названным кодексом.

Правила исправления ошибок в бухгалтерском учете установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

При этом не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Неотражение данных, выявленное в результате поступления новой информации, которая не была доступна организации на момент отражения операции в регистрах бухгалтерского учета, ошибкой не признается (п. 2 ПБУ 22/2010).

К сведению: по мнению Минфина, неотражение в целях налогообложения прибыли расходов, возникших в прошлых налоговых периодах, но выявленных в текущем отчетном (налоговом) периоде в результате получения первичных документов, является искажением налоговой базы предыдущего налогового периода, следовательно, на указанные операции распространяются положения ст. 54 НК РФ.

Что касается арбитражной практики, в качестве примера можно привести Постановление Девятого арбитражного апелляционного суда от 17.07.2018 № 09АП-27328/2018 по делу № А40-243116/17. В нем говорится следующее.

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся в распоряжении налогоплательщика первичных документов. НК РФ не позволяет налогоплательщику учитывать расходы в отсутствие подтверждающих их документов. В тех случаях, когда подтверждающие расходы первичные документы получены в следующем периоде, налогоплательщик включает затраты в расходы только в периоде, в котором получены соответствующие документы.

Аналогичный подход к возможности учета в текущем отчетном (налоговом) периоде расходов, относящихся к прошлым отчетным (налоговым) периодам, выявленных в результате получения первичных документов в текущем периоде, подтверждается судебной практикой (см. постановления АС МО от 20.11.2014 по делу № А40-6045/14, АС ПО от 21.10.2015 по делу № А12-1969/2015) и письмами Минфина России от 24.03.2017 № 03-03-06/1/17177, от 04.04.2017 № 03-03-06/1/19798, от 13.04.2016 № 03-03-06/2/21034, от 27.06.2016 № 03-03-06/1/37152).

Отражение в декларации

Согласно п. 7.10 Порядка заполнения декларации по налогу на прибыль (Приказ ФНС России от 23.09.2019 № ММВ-7-3/475@) корректировка налоговой базы при реализации налогоплательщиком предоставленного абз. 3 п. 1 ст. 54 НК РФ права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 приложения 2 к листу 02.

По строкам 401 – 403 приводится расшифровка показателя строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения).

В строки 400 – 403 не включаются суммы доходов и убытков прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде и отраженные по строке 101 приложения 1 к листу 02 и по строке 301 приложения 2 к листу 02 декларации.

Показатель строки 400 учитывается при формировании показателя по строке 100 листа 02 декларации (кроме деклараций по КГН).

Возможна ли корректировка по статье 54 НК РФ, если в текущем или прошлом периоде получен убыток?

Налоговой базой для целей применения гл. 25 НК РФ признается денежное выражение прибыли, определяемой в соответствии со ст. 247 НК РФ, подлежащей налогообложению (п. 1 ст. 274 НК РФ).

В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток – отрицательная разница между доходами, определяемыми в соответствии с гл. 25 НК РФ, и расходами, учитываемыми в целях налогообложения в порядке, предусмотренном гл. 25 НК РФ, в данном отчетном (налоговом) периоде налоговая база признается равной нулю (п. 8 ст. 274 НК РФ). То есть в этой ситуации перерасчет налоговой базы текущего отчетного (налогового) периода невозможен.

Обратите внимание: организация вправе включить в налоговую базу текущего отчетного (налогового) периода сумму выявленной ошибки (искажения), которая привела к излишней уплате налога на прибыль организаций в предыдущем отчетном (налоговом) периоде, только в том случае, если в текущем отчетном (налоговом) периоде получена прибыль.

Если по итогам текущего отчетного (налогового) периода получен убыток, производится перерасчет налоговой базы за период, в котором произошла ошибка (см. письма Минфина России от 11.11.2019 № 03-03-06/2/86738, от 24.03.2017 № 03-03-06/1/17177, от 13.04.2016 № 03-03-06/2/21034).

Но это еще не все. Для учета ошибок прошлых периодов в текущем периоде необходимо, чтобы не была нулевой не только база текущего периода, но и база за период возникновения ошибки.

Дело в том, что абз. 3 п. 1 ст. 54 НК РФ определены два случая перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения): во-первых, в случаях невозможности определения периода совершения ошибок (искажений) и, во-вторых, когда допущенные ошибки (искажения) привели к излишней уплате налога. При отсутствии уплаты налога в соответствующем прошлом налоговом периоде (по причине получения убытка) перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения). Такое мнение высказывал Минфин в письмах от 11.08.2011 № 03-03-06/1/476, от 07.05.2010 № 03-02-07/1-225, от 15.03.2010 № 03-02-07/1-105.

Итак, выявленную в текущем периоде ошибку, которая была допущена в прошедшие периоды, можно исправить только путем подачи уточненной декларации по налогу на прибыль в случаях, когда:

ошибка привела к занижению налога, исчисленного к уплате по декларации;

ошибка в расчете налоговой базы допущена в «нулевой» декларации или декларации, в которой заявлен убыток;

ошибка привела к занижению расходов, а в текущем периоде был получен убыток.

Исправить в текущем периоде ошибки, относящиеся к прошлым периодам, можно, если ошибки привели к излишней уплате налога в прошедшем периоде (были завышены доходы или занижены расходы; в декларации прошлого периода налог к уплате не равен нулю).

Исправление ошибок прошлых лет в бухгалтерском учете

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности. Бухгалтер должен принять во внимание новый порядок исправления ошибок.

Основная информация

В бухучете могут быть выявлены ошибки следующих видов:

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Что собой представляет ошибка?

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Почему возникают ошибки?

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Особенности исправления ошибок

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Отражение в бухучете

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

Исправление неточностей должно проводится в соответствии с новыми правилами.

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

Исправляем ошибки в бухгалтерском учете и отчетности

Не являются ошибками в бухгалтерском учете и отчетности неточности или пропуски, выявленные в результате получения новой информации, которая не была доступна на момент отражения (неотражения) фактов хозяйственной деятельности (п. 2 ПБУ 22/2010). Правила ПБУ 22/2010 в данном случае не применяются, а выявленные в текущем периоде доходы (расходы) прошлых лет, которые не нашли своего отражения в учете по объективным причинам (не вследствие ошибки), вносят записями периода их обнаружения, при этом не нужно корректировать бухгалтерские записи прошлых периодов.

Факторы исправления ошибок в бухгалтерском учете и отчетности

На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора:

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода (п. 3 ПБУ 22/2010).

Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (ч. 2 ст. 15 Закона № 402-ФЗ). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно (ч. 3 ст. 15 Закона № 402-ФЗ).

Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности (п. 3 ПБУ 22/2010).

При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( п. 3 ПБУ 22/2010; письмо Минфина России от 24.01.2011 № 07-02-18/01).

Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса.

Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса).

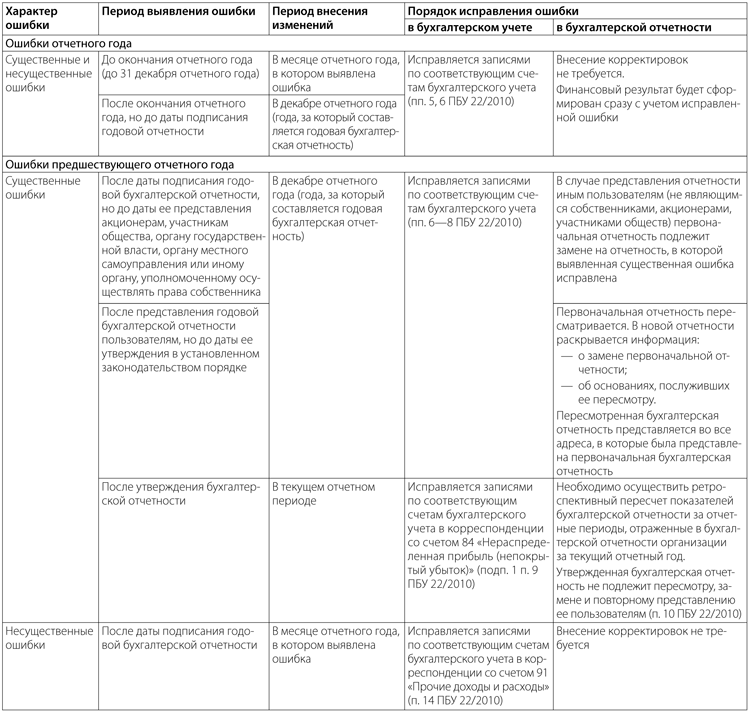

В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов.

Порядок исправления ошибки в бухгалтерском учете и отчетности

Оформление исправления ошибок бухгалтерского учета и отчетности

Исправления ошибок в регистрах бухгалтерского учета должны содержать (ч. 8 ст. 10 Закона № 402-ФЗ):

Оформление исправления ошибки производится бухгалтерской справкой (ч. 1 ст. 9 Закона № 402-ФЗ), в которой должны быть отражены все необходимые записи (исправительные, дополнительные проводки, события, явившиеся причиной ошибки, и др.). Справку составляют на основании документов, подтверждающих вновь выявленные обстоятельства или наличие ошибки, в произвольной форме с указанием обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона № 402-ФЗ.

В зависимости от ситуации исправления могут быть внесены:

Информация о существенных ошибках бухгалтерского учета предшествующих отчетных периодов, исправленных в текущем, в обязательном порядке должна быть раскрыта в пояснениях к годовой отчетности (п. 15 ПБУ 22/2010). В пояснениях приводят сведения:

Если определить влияние существенной ошибки бухгалтерского учета на один или более предшествующих отчетных периодов, представленных в отчетности, невозможно, то в пояснениях необходимо раскрыть причины этого, а также привести описание способа отражения исправления существенной ошибки и указать период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Ошибки бухгалтерского учета и отчетности: исправительные проводки

В бухгалтерском учете прибыль прошлых лет, выявленную в отчетном году, отражают в составе прочих доходов по кредиту счета 91 субсчет «Прочие доходы» на дату ее выявления (пп. 8, 16 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Убытки прошлых лет, выявленные в отчетном году, отражают в составе прочих расходов по дебету счета 91 субсчет «Прочие расходы» на дату их выявления (п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Согласно Положению № 34н (п. 80 Положения по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н) такие доходы и расходы относятся на финансовый результат организации отчетного года, в котором они были выявлены.

В форме отчета о финансовых результатах прочие доходы отражают по строке 2340 «Прочие доходы». Убытки прошлых лет, выявленные в отчетном периоде, отражают по строке 2350 «Прочие расходы».

Если записями текущего года исправлена существенная ошибка предыдущего периода, выявленная после утверждения бухгалтерской отчетности, то сумму выявленного дохода (убытка) в отчете о финансовых результатах не указывают, а изменяют величину нераспределенной прибыли (строка 1370 бухгалтерского баланса) (п. 9 ПБУ 22/2010).

Ольга Волкова, эксперт службы Правового консалтинга ГАРАНТ

Исправление ошибок прошлых лет с 2019 года (часть 1)

Нормативное регулирование исправления ошибок прошлых лет

В соответствии с пунктом 2 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению, утв. приказом Минфина России от 01.12.2010 № 157н:

Выдержка из документа:

«. в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;»

Приказом от 30.12.2017 № 274н Минфин России утвердил федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки». Новые правила вступили в силу с 01.01.2019.

Согласно Стандарту «Учетная политика, оценочные значения и ошибки»:

Выдержка из документа

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.»

Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается путем выполнения в соответствии с пунктом 28 Стандарта записей по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и (или) ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Корректировке подлежат сравнительные показатели, раскрываемые в бухгалтерской (финансовой) отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в бухгалтерской (финансовой) отчетности отчетного года обособленно с отметкой «Пересчитано» (п. 33 Стандарта).

Приказом Минфина России от 31.03.2018 № 64н в Единый план счетов бухгалтерского учета введены специальные счета бухгалтерского учета для обособления операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде:

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет».

Однако в Инструкциях по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, не приведены бухгалтерские записи по специальным счетам исправления ошибок прошлых лет.

Разъяснения по применению Стандарта «Учетная политика, оценочные значения и ошибки» доведены письмом Минфина России от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС „Учетная политика, оценочные значения и ошибки»».

Согласно пункту 14 Методических рекомендаций:

Выдержка из документа

«. Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет.»

Согласно пункту 28 Стандарта, пункту 17 Методических рекомендаций ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Информация из Журнала по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (п. 17 Методических рекомендаций).

Методика исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет.

В Таблице 1 приведено соответствие «обычных» счетов Единого плана счетов и специальных счетов исправления ошибок прошлых лет.

Счет до исправления

Счет исправления ошибок (прошлого года)

Счет исправления ошибок (ранее прошлого года)