извещение форма 0504805 где найти в 1с

LiveInternetLiveInternet

—Рубрики

—Поиск по дневнику

—Подписка по e-mail

—Постоянные читатели

—Статистика

Формирование извещения при передаче ОС в 1С БГУ

Одно учреждение может передать свое имущество другому. Для этого необходимо либо обладать соответствующими полномочиями, либо иметь решение (поручение) от вышестоящего органа власти. При осуществлении расчетов в рамках такой операции параллельно с составлением акта приемки-передачи ОС составляется извещение. Его требуется заполнять в двух экземплярах, чтобы у каждого учреждения, которое участвует в передаче объектов ОС остался собственный экземпляр для отражения изменений в учете и решении конфликтных ситуаций в случае их возникновения.

Чтобы отразить в решении 1С Бухгалтерия государственного учреждения данную операцию, необходимо обладать информацией о первоначальной стоимости основного средства и его начисленной амортизации.

В первую очередь, в 1С БГУ оформляется безвозмездная передача объекта ОС. Для этого используется одноименный документ, который позволяет осуществлять такую операцию для всех основных средств, НМА и НПА. Расположена форма документа в разделе операций по выбытию имущества в 1С БГУ.

При заполнении формы следует учитывать ряд особенностей:

Вкладку с параметрами объектов ОС необходимо заполнять следующим образом:

Членов комиссии, которые осуществляют подписание акта приемки-передачи имущества и осуществляют сам процесс, также следует указать. Такая комиссия должна быть постоянно действующей, и отражаться в соответствующем перечне в решении Бухгалтерия государственного учреждения. В таком случае все члены комиссии могут попасть в документ автоматически после выбора ее из справочника.

Бухгалтерская операция по безвозмездной передаче ОС является типовой, следовательно, счета будут заполнены автоматически (как правило, 304.04). В качестве вида движения имущества следует указывать, что оно передано в рамках расчетов внутри ведомства.

После того, как документ будет проведен, в 1С БГУ имеется возможность напечатать акт приемки-передачи имущества.

Вторым шагом при отражении операции по передаче имущества является оформление извещения установленной формы. Для более быстрого заполнения документа рекомендуется использовать процедуру ввода на основании операции по безвозмездной передаче имущества.

При заполнении формы в решении 1С Бухгалтерия государственного учреждения необходимо обратить внимание на следующие моменты:

По завершении заполнения документ можно напечатать и сохранить. Проводки он не формирует.

Учитываем субсидии

Автор: Любовь Маренич, методист Департамента проектов внедрения и консалтинга компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, декабрь 2020

В целях утверждения единого порядка отражения операций по предоставлению из соответствующего бюджета субсидий бюджетным и автономным учреждениям Министерством финансов были разработаны единые правила, закрепленные в Письме от 04.02.2020 № 02-06-07/6939. Рассмотрим порядок учета полученной учреждением субсидии на выполнение государственного задания, а также целевой субсидии в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2.0.

Порядок учета субсидии на выполнение государственного задания

В соответствии с абз. 1 п. 1 ст. 78.1 БК РФ бюджетным и автономным учреждениям предусмотрено выделение субсидии из бюджета на финансовое обеспечение выполнения государственного (муниципального) задания. В соответствии с постановлением Правительства РФ от 26.06.2015 № 640 субсидии на выполнение государственного задания определяется на основании расчета нормативных затрат на содержание имущества, а также расчета нормативных затрат на оказание государственных (муниципальных услуг) физическим и (или) юридическим лицам. Законодательство предусматривает заключение соглашения между учредителем и бюджетным (автономным) учреждением, на основании которого в течение финансового года будет предоставляться субсидия в определенном объеме и с определенной периодичностью.

В соответствии с п. 9.3.1 порядка, утв. приказом Минфина РФ от 29.11.2017 № 209н (далее – Порядок № 209н), доходы учреждения в виде субсидии на выполнение государственного задания отражаются по статье 130 аналитической группы подвида доходов бюджетов, подстатье 131 КОСГУ. Операции по учету субсидии на выполнение государственного задания отражаются по коду финансового обеспечения 4 в бюджетных учреждениях согласно Приказу Минфина РФ от 16 декабря 2010 г. № 174н «Об утверждении Плана счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению» (далее – Инструкции № 174н), в автономных учреждениях – согласно Приказу Минфина РФ от 23 декабря 2010 г. N 183н «Об утверждении Плана счетов бухгалтерского учета автономных учреждений и Инструкции по его применению» (далее – Инструкции № 183н).

Ввиду действующего федерального стандарта «Доходы», утвержденного приказом Минфина РФ от 27.02.2018 № 32 (далее – СГС «Доходы»), субсидии на выполнение государственного задания признаются в бухгалтерском учете в качестве доходов будущих периодов на дату возникновения права на их получение.

Заключение соглашения о предоставлении субсидии

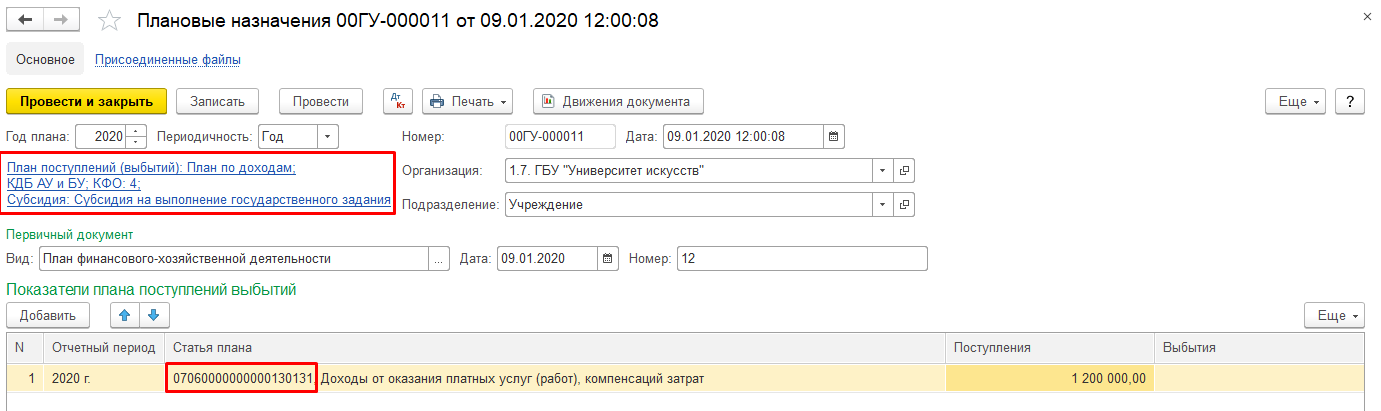

Бюджетные и автономные учреждения формируют План финансового-хозяйственной деятельности (далее – План ФХД), где принимают к учету показатели плана в части доходов от получения субсидии на государственное задание. Для отражения утвержденных плановых назначений в БГУ 2.0 в меню «Планирование и санкционирование» – «Плановые показатели деятельности» предусмотрен документ «Плановые назначения».

Обратите внимание, при создании статьи плана «Раздел и подраздел» – установить в зависимости от классификации расходов учреждения, код аналитической группы – «130», код КОСГУ (КЭК) – «131».

На основании проведенного документа формируются следующие бухгалтерские записи:

ДТ 4.507.10.131 – КТ 4. 504.11.131.

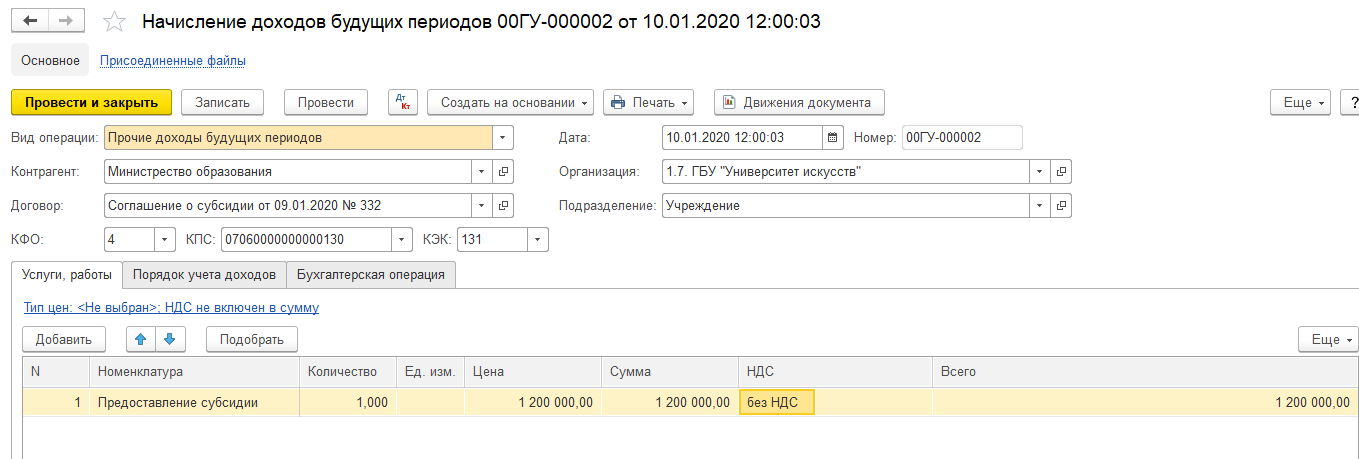

На основании заключения соглашения о предоставлении субсидии в бухгалтерском учете подлежат отражению доходы будущих периодов: в меню «Услуги, работы, производство» – «Долгосрочные договоры, аренда» предусмотрен документ «Начисление доходов будущих периодов».

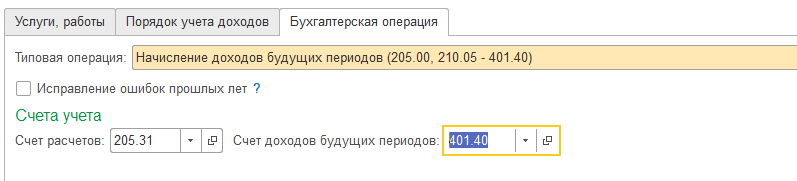

Ранее в статье было отмечено, что субсидии на выполнение государственного задания признаются в бухгалтерском учете в качестве доходов будущих периодов на дату возникновения права на их получение. В соответствии с Инструкцией 157н для учета доходов будущих периодов предусмотрен счет 401 40 131 «Доходы будущих периодов от оказания платных услуг».

По мере выполнения государственного задания учреждение предоставляет учредителю отчет о выполнении государственного задания и/или отчет о достижении целевых показателей. Согласно п. 158 Инструкции 174н, п. 186 Инструкции 183н на основании предоставленного отчета доходы будущих периодов списываются в состав доходов текущего финансового года.

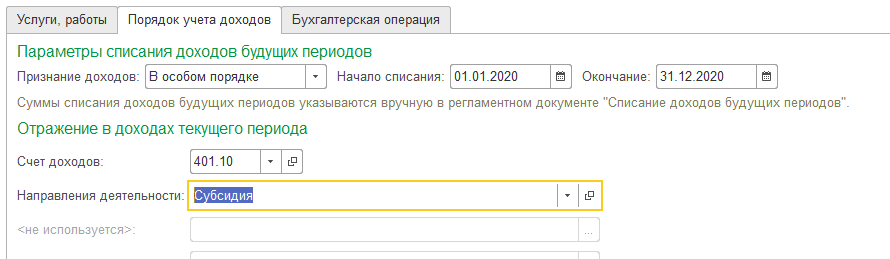

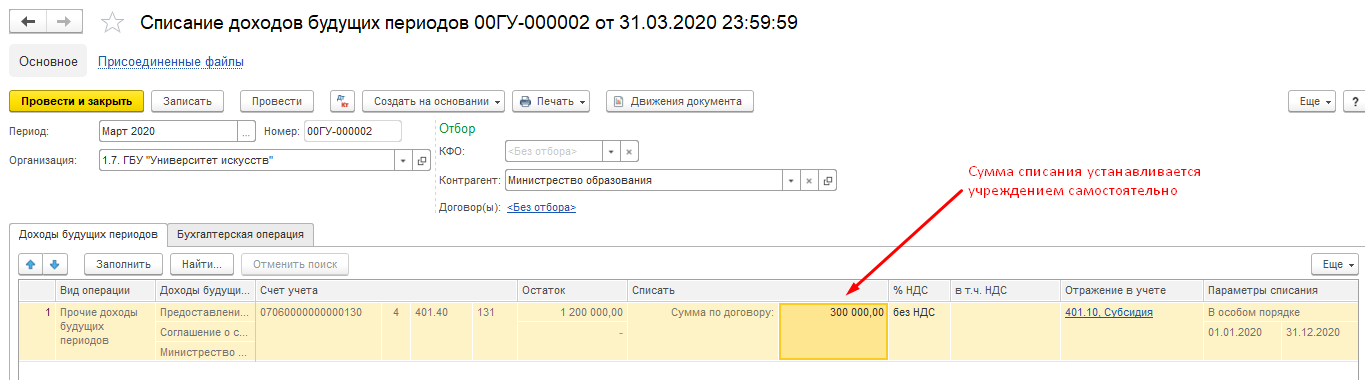

Таким образом, в реквизите «Признание доходов» рекомендовано указать способ «В особом порядке», что позволит в документе «Списание доходов будущих периодов» устанавливать сумму списания доходов вручную на основании предоставленного отчета учредителю (рис. 1).

На основании проведенного документа «Начисление доходов будущих» формируются следующие бухгалтерские записи:

ДТ 4.205.31.561 – КТ 4.401.40.131

Предоставление субсидии из бюджета

Поступлении субсидии из бюджета на лицевой счет учреждения отражается в меню «Денежные средства» – «Расчетно-платежные документы» документом «Кассовое поступление» на основании Выписки из лицевого счета. На основании документа формируются следующие бухгалтерские записи:

ДТ 4.201.11.510 – КТ 4.205.31.661

ДТ 4.508.10.131 – КТ 4.507.10.131 – отражено исполнение плана текущего года по доходам в виде субсидии на выполнение задания.

Признание доходов будущих периодов и возврат субсидии в связи с невыполнением задания

Признание доходов будущих периодов по субсидии доходами текущего финансового года предусмотрено в меню «Услуги, работы, производство» – «Долгосрочные договоры. Аренда» документом «Списание доходов будущих периодов».

На основании документа формируются следующие бухгалтерские записи:

ДТ 4.401.40.131 – КТ – 4.401.10.131

Списание доходов будущих периодов производится на основании Отчета о выполнении государственного задания. Но в случае, если при формировании отчета о выполнении государственного задания в определенный срок, учреждению не представляется возможности отразить показатели доходов (расходов) текущего финансового года, незавершенных расчетов по субсидии в качестве событий после отчетной даты, тогда результат по использованию субсидии отражается на основании Извещения (ф. 0504805). Извещение формирует учреждение, получившее субсидию, и направляет учредителю в установленный им срок. На сайте Минфина РФ в разделе «Бухгалтерский учет и бухгалтерская (финансовая отчетность)» размещены шаблон извещения, примеры заполнения извещения.

Однако, формирование извещения не снимает обязанность учреждения предоставлять отчет о выполнении задания. Результатом рассмотрения отчета могут быть корректировки тех показателей, которые были сформированы ранее на основании извещения. В такой ситуации учредитель направит учреждению извещение с корректирующим бухгалтерскими записями и данные записи будут подлежат отражению в том году, в котором было принято решение о корректировке расчетов по субсидии.

Возврат субсидии в связи с невыполнением государственного задания отражается в меню «Учет и отчетность» документом «Операция бухгалтерская» на основании предоставленного отчета о выполнении государственного задания или извещения (ф. 0504805):

ДТ 4.401.40.131 – КТ 4.303.05.731

На основании платежного поручения документом «Кассовое выбытие» необходимо отразить возврат в бюджет субсидии прошлого года, соответствующий невыполненному заданию:

ДТ 4.303.05.731 – КТ 4.201.11.610

Порядок учета субсидии на иные цели (целевой субсидии)

Бюджетным и автономным учреждениям из бюджетов могут быть выделены субсидии на иные цели (согласно абз. 2 п. 1 ст. 78.1 БК РФ). Субсидии на иные цели предоставляются учреждению на расходы, не связанные с выполнением государственного задания. Субсидии на иные цели могут быть выделены из различных уровней бюджета, что будет определять их объем и условия предоставления:

из федерального бюджета и бюджетов государственных внебюджетных фондов;

из бюджетов субъектов РФ, бюджетов территориальных государственных внебюджетных фондов;

из местных бюджетов.

Порядок 209н регулирует предоставление целевых субсидий двух видов: текущего и капитального характера. Если субсидия на иные цели предоставлена учреждению только на приобретение основных средств, нематериальных активов, непроизведенных активов – это субсидия капительного характера. Если за счет субсидии буду произведены расходы как капитального, так и иного характера – она относится к субсидии текущего характера.

Учет операций по субсидиям на иные цели ведется в разрезе кода финансового обеспечения 5 п. 12.1.3 Порядка, утвержденного приказом Минфина РФ от 06.06.2019 № 85н, регламентирует, что доходы учреждения в виде субсидии на иные цели отражается по статье 150 аналитической группы подвида доходов бюджетов. Согласно п. 9.5.2 Порядка 209н учет субсидии на иные цели текущего характера отражается по коду 152 КОСГУ, согласно п. 9.6.2 Порядка 209н субсидия на иные цели капительного характера отражается по коду 162 КОСГУ.

В соответствии п. 40 СГС «Доходы» доходы от безвозмездных поступлений (включая субсидии и гранты), предоставленных на условиях при передаче актива, принимаются к учету в момент возникновения права на их получение в составе доходов будущих периодов. Основанием отразить в учете доходы будущих периодов является соглашение, заключенное между учредителем и учреждением. По мере реализации условий предоставления субсидии на иные цели в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче актива) доходы будущих периодов признаются доходами текущего года.

Порядок отражения субсидии на иные цели в программе «1С: Бухгалтерия государственного учреждения», ред. 2.0, аналогичен порядку отражения субсидии на выполнение государственного задания. Рассмотрим основные бухгалтерские записи по учету субсидии на иные цели:

Приняты к учету показатели плана ФХД в части доходов от получения субсидии на иные цели текущего (капитального) характера:

07060000000000000150.5.507.10.152 (162) – 07060000000000000150.5.504.10.152 (162)

Начислены доходы будущих периодов по предоставлению субсидии на иные цели:

07060000000000000150.5.205.52.561 (205.62.561) – 07060000000000000150.5.401.40.152 (162)

Получена субсидия на лицевой счет учреждения:

00000000000000000000.5.201.11.510 – 07060000000000000150.5.205.52.661 (205.62.661)

Исполнение плана текущего финансового года по доходам

07060000000000000150.5.508.10.152 (162) – 07060000000000000150.5.507.10.152 (162)

Признаны доходы будущих периодов по субсидии доходами текущего года:

07060000000000000150.5.401.40.152 (162) – 07060000000000000150.5.401.10.152 (162).

Учет в казенных, бюджетных, автономных учреждениях в 2011 году. Применение «1С:Бухгалтерии государственного учреждения 8».

Как известно, к основным средствам относятся с 1 января 2011 года объекты, предназначенные для использования . Если учредитель закрепляет за учреждением объекты, не предназначенные для использования этим учреждением (например, с целью дальнейшего внутриведомственного перемещения), то такие объекты учету в составе основных средств не подлежат.

Как же учитывать такие основные средства? На каких счетах?

Если производится централизованная закупка основных средств для подведомственных учреждений (структурных подразделений учреждения, выделенных на самостоятельный баланс), и приобретенные объекты временно поступают на склад уполномоченного учреждения, то по общему правилу формирование первоначальной стоимости отражается на счетах группы 106.01 «Вложения в основные средства».

к учету в качестве основных средств принимаются материальные объекты имущества, независимо от их стоимости, со сроком полезного использования более 12 месяцев, предназначенные для неоднократного или постоянного использования на праве оперативного управленияв процессе деятельности учреждения при выполнении им работ, оказании услуг, осуществления государственных полномочий (функций) либо для управленческих нужд учреждения, находящиеся в эксплуатации, запасе, на консервации, сданные в аренду, полученные в лизинг (сублизинг).

Таким образом, если централизованно закупленные объекты основных средств поступают на склад уполномоченного учреждения для временного хранения, а не для использования учреждением, то до передачи по назначению они должны учитываться на счетах счета 106.01 «Вложения в основные средства».

Согласно п. 34 Инструкции по бюджетному учету (приказ Минфина России от 06.12.2010 № 162н) передача произведенных вложений в объекты нефинансовых активов отражается по дебету соответствующих счетов аналитического учета счета 030404000 «Внутриведомственные расчеты» (030404310, 030404320, 030404330, 030404340) (в рамках движения объектов между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств), счетов 040120241 «Расходы на безвозмездные перечисления государственным и муниципальным организациям» (в рамках движения объектов между учреждениями, подведомственными разным главным распорядителям (распорядителям) бюджетных средств одного уровня бюджета, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств в рамках приносящей доход деятельности, а также при их передаче государственным и муниципальным организациям), 040120242 «Расходы на безвозмездные перечисления организациям, за исключением государственных и муниципальных организаций», 040120251 «Расходы на перечисления другим бюджетам бюджетной системы Российской Федерации» (в рамках движения объектов между учреждениями бюджетов разных уровней бюджетов), 040120252 «Расходы на перечисления наднациональным организациям и правительствам иностранных государств», 040120253 «Расходы на перечисления международным организациям» и кредиту соответствующих счетов аналитического учета счета 010600000 «Вложения в нефинансовые активы» (010611410, 010631410, 010632420, 010634440).

Аналогичные нормы предусмотрены Инструкциями по применению Плана счетов бухгалтерского учета бюджетных (Приказ Минфина России от 16.12.2010 № 174н) и автономных учреждений (Приказ Минфина России от 23.12.2010 № 183н). Согласно п. 53 указанных инструкций

передача произведенных вложений в объекты нефинансовых активов в рамках расчетов между головным учреждением, обособленными подразделениями (филиалами) отражается на основании первичных учетных документов по соответствующим объектам учета (Актов о приеме-передаче и Извещения) по дебету соответствующих счетов аналитического учета счета 034040000 «Внутриведомственные расчеты» (030404310, 030404320, 030404340) и кредиту соответствующих счетов аналитического учета счета 010600000 «Вложения в нефинансовые активы» (010611410, 010621410, 010622420, 010624440, 010631410, 010632420, 010634440, 010641410, 010642420, 010644440);

передача произведенных вложений в объекты нефинансовых активов при их передаче государственным и муниципальным организациям отражается на основании первичных учетных документов по соответствующим объектам учета (Актов о приеме-передаче) по дебету счета040120241 «Расходы на безвозмездные перечисления государственным и муниципальным организациям» и кредиту соответствующих счетов аналитического учета счета 010600000 «Вложения в нефинансовые активы» (010611410, 010621410, 010622420, 010624440, 010631410, 010632420, 010634440).

Следует отметить, что это не нововведение Инструкции по применению ЕПСБУ, аналогичные нормы была предусмотрены пунктами 16 и 78 Инструкции по бюджетному учету, утвержденной приказом Минфина России от 30.12.2008 № 148н.

В программе «1С:Бухгалтерия государственного учреждения 8» такие операции оформляются следующим образом.

Поступление объектов ОС на склад учреждения оформляется документами «Покупка ОС, НМА».

В документе « Покупка ОС, НМА » указывается номенклатура поступивших объектов, их количество и стоимость.

Поскольку объекты ОС закупаются для передачи, а не для использования учреждением, инвентарные карточки на них открывать не требуется, соответственно не требуется присваивать инвентарные номера. Поэтому в справочник « Основные средства » на всю партию однотипных объектов достаточно ввести один элемент.

Передача объектов ОС учреждениям (филиалам, структурным подразделениям, выделенным на отдельный баланс) отражается документами « Списание ОС со склада заказчика » с соответствующей хозяйственной операцией.

На закладке «Основные средства» перечисляется номенклатура передаваемых объектов, с указанием их количества и стоимости.

Из документа можно сформировать Накладную на отпуск материалов на сторону (ф. М-15) или Акт о приеме-передаче групп объектов основных средств (ф. ОС-1б).

В документе «Извещение» следует указать вид передачи «Передача НФА» и получателя НФА.

В спецификации «Документ передачи» следует указать документ, которым в программе зарегистрирована передача объектов. Сначала указывается вид документа передачи.

А затем и сам документ.

После выбора документа передачи можно сформировать печатную форму Извещения. Для этого следует нажать кнопку « Извещение ».

Ответы на другие вопросы можно найти здесь >>>

Дополнительные сведения, а так же другие интересующие вас вопросы по использованию программ 1С в бюджетных организациях, можно узнать по телефону (4822) 34-15-94

СЭДО: как в 1С получать извещение из ФСС о представлении недостающих документов

Прямые выплаты и электронный обмен с ФСС

Механизм прямых выплат пособий из ФСС предусматривает возможность применения электронных листков нетрудоспособности (ЭЛН). ФСС разработал сервис социального электронного документооборота (СЭДО) для взаимодействия посредством юридически значимых электронных документов между медицинскими организациями, ФСС РФ и работодателями.

Если в программе уже используется электронный обмен с ФСС РФ, устанавливать дополнительные сертификаты не нужно. В противном случае необходимо настроить электронный документооборот с ФСС.

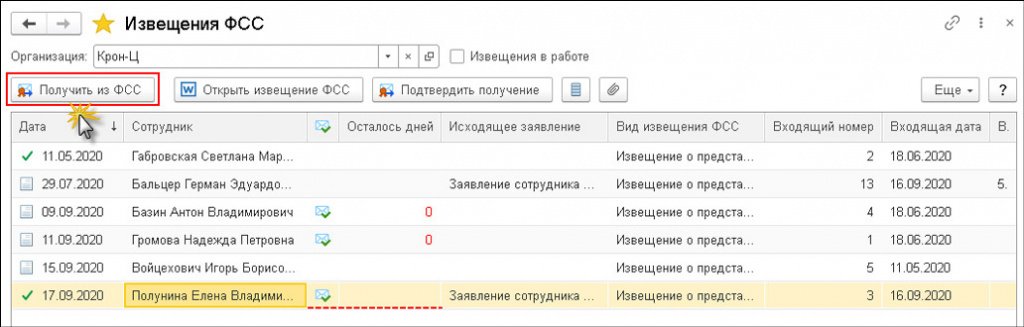

Получение извещений из ФСС в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В поле Организация указывается организация, для которой необходимо получить извещения (если в информационной базе зарегистрировано более одной организации).

Флаг Извещения в работе устанавливается, если необходимо скрыть извещения, которые уже обработаны (отмечаются в списке зеленым флагом).

Для получения извещений следует нажать на кнопку Получить из ФСС.

По кнопке Открыть извещение ФСС (в шапке рабочего места) или из документа Извещение ФСС открывается документ, который прислал ФСС. Необходимо с ним ознакомиться и понять, что требует Фонд. После этого можно Подтвердить получение извещения.

Работодатель должен подтвердить в электронной форме получение извещения в течение одного рабочего дня со дня получения такого извещения. Если подтверждения не произошло, то фонд в течение 3 рабочих дней со дня истечения срока направляет работодателю извещение заказным письмом. После отправки подтверждения необходимо отправить реестр с недостающими сведениями в течение 5 рабочих дней (Постановление Правительства РФ от 30.12.2020 № 2375). В рабочем месте Извещения ФСС указывается, что подтверждение отправлено, а также сколько дней осталось, чтобы предоставить сведения, требующие уточнения.

Обратите внимание, если не отправить подтверждение о прочтении, ФСС может отключить от социального электронного документооборота. Поэтому не забывайте отправлять подтверждение в Фонд.

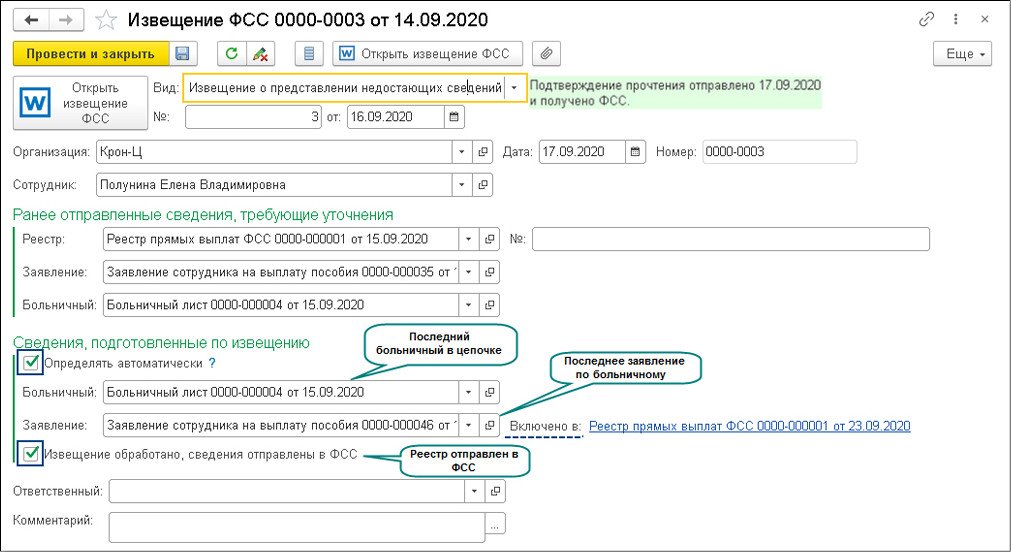

В документе Извещение ФСС в поле Вид, №, от: отражается вид извещения и реквизиты входящего документа.

В разделе Ранее отправленные сведения, требующие уточнения указываются документы, которые требуется уточнить.

После того как в программе будут подготовлены недостающие сведения и отправлен новый реестр в ФСС, в разделе Сведения, подготовленные по извещению автоматически отражаются отправленные сведения и устанавливается флаг Извещение обработано, сведения отправлены в ФСС. Если не требуется заполнять автоматически такие сведения, нужно снять флаг Определять автоматически (рис. 2).

От редакции. На странице 1С:Лектория см. видеозаписи онлайн-лекций о прямых выплатах пособий из ФСС, СЭДО, поддержке в «1С:Зарплате и управлении персоналом 8» (ред. 3) с участием представителей ФСС и экспертов 1С.