как удержать ндфл с подарка сотруднику свыше 4000

Надо ли платить НДФЛ при получении подарка?

Надо ли платить НДФЛ при получении подарка?

Подарок облагается НДФЛ в зависимости от того, кто и какой подарок вам подарил. Самостоятельно уплатить НДФЛ потребуется при получении в дар недвижимости, транспортных средств, акций, долей или паев от физических лиц, не являющихся членами семьи или близкими родственниками, или на основании налогового уведомления. Если подарок вручает работодатель, то он должен за вас рассчитать и удержать НДФЛ.

1. Налогообложение дохода в виде подарка в зависимости от дарителя

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. В свою очередь, доходом признается экономическая выгода в денежной или натуральной форме. Таким образом, подарок соответствует характеристикам дохода для целей налогообложения НДФЛ (п. 1 ст. 41, п. 1 ст. 210 НК РФ).

1.1. Исчисление и уплата НДФЛ с подарка, полученного от работодателя

По общему правилу в этом случае у вас не возникает налоговых обязанностей. Работодатель как налоговый агент должен за вас рассчитать НДФЛ со стоимости подарка и удержать налог из ваших доходов. Например, из зарплаты (ст. 24, п. п. 1, 2, 4 ст. 226 НК РФ).

Если по каким-либо причинам работодатель не сможет удержать у вас налог, то он должен сообщить об этом вам и в налоговый орган не позднее 1 марта следующего года. Это должно быть сделано и в случае, если сумма налога от стоимости подарка будет превышать 50% от суммы вашего дохода, из которого налог должен быть удержан. В сообщении о невозможности удержать налог по форме 2-НДФЛ в том числе указывается сумма дохода, с которого не удержан налог, и сумма неудержанного налога (ст. 216, п. п. 4, 5 ст. 226 НК РФ).

В этом случае в отношении дохода в виде подарка, полученного начиная с 2016 г., подавать декларацию вам не требуется, а налог уплачивается на основании налогового уведомления, направляемого налоговым органом (пп. 4 п. 1, п. п. 2, 6, 7 ст. 228, п. 1 ст. 229 НК РФ; ч. 8 ст. 4 Закона от 29.12.2015 N 396-ФЗ).

Следует учитывать, что подарки от организаций и индивидуальных предпринимателей (в том числе работодателей) общей стоимостью до 4 000 руб. за налоговый период (календарный год) не облагаются НДФЛ. Поэтому если вы получили за налоговый период подарки меньшей стоимостью, то уплачивать налог не нужно (ст. 216, п. 28 ст. 217 НК РФ).

Если подарки, полученные от работодателя за календарный год, стоят больше 4 000 руб., то при расчете налога стоимость подарков уменьшается на эту сумму. Налог рассчитывается по формуле:

Если вы фактически находитесь в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев, то вы являетесь налоговым резидентом РФ (п. 2 ст. 207 НК РФ).

В налоговом периоде 2020 г. налоговым резидентом признается также физлицо, фактически находившееся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 01.01.2020 по 31.12.2020, в случае представления им не позднее 30.04.2021 в налоговый орган соответствующего заявления (п. 2.2 ст. 207 НК РФ; ч. 3 ст. 2 Закона от 31.07.2020 N 265-ФЗ; Письмо ФНС России от 28.09.2020 N ВД-4-17/15732).

Пример. Расчет налога с подарка, полученного от работодателя

Работодатель подарил Иванову М.А. подарок стоимостью 20 000 руб.

1.2. Освобождение от налогообложения подарков, полученных от членов семьи или близких родственников

Любые подарки от членов семьи или близких родственников не облагаются НДФЛ.

Членами семьи и близкими родственниками признаются: супруги, родители и дети (в том числе усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры (п. 18.1 ст. 217 НК РФ; ст. 2, абз. 3 ст. 14 СК РФ).

1.3. Налогообложение подарков, полученных от физических лиц, не являющихся членами семьи или близкими родственниками

Подарки от физических лиц, не являющихся членами семьи или близкими родственниками, облагаются НДФЛ, только если подарены (п. 18.1 ст. 217 НК РФ):

Иные подарки, как в денежной, так и в натуральной формах, налогом не облагаются.

Пример. Расчет налога с подарка, полученного от физлица, не являющегося родственником

Иванов М.А. получил по договору дарения квартиру от Петровой И.В., не являющейся ему родственницей. Стоимость квартиры составляет 3 000 000 руб. Сумма налога составит 390 000 руб. (3 000 000 руб. x 13%).

2. Сроки представления налоговой декларации и уплаты НДФЛ с подарков

Если вы должны самостоятельно уплатить налог, то вам нужно:

а) в бумажной форме:

б) в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

Обратите внимание! В связи с коронавирусной инфекцией порядок предоставления услуг налоговыми органами и МФЦ может быть изменен. Порядок работы рекомендуем предварительно уточнить. В большинстве налоговых органов прием и обслуживание в операционных залах ведутся без предварительной записи. При этом рекомендуется бесконтактное взаимодействие с налоговыми органами, в частности посредством онлайн-сервисов (п. 1 Указа Президента РФ от 11.05.2020 N 316; п. 3 Постановления Губернатора МО от 18.09.2020 N 414-ПГ; Письмо ФНС России от 30.06.2020 N БС-4-19/10549@; Информация ФНС России от 03.07.2020).

Вы вправе приложить к декларации документы, подтверждающие получение дохода по договору дарения, например соответствующий договор (Письмо УФНС России по г. Москве от 25.02.2011 N 20-14/4/017413@).

Примечание. Заполнить декларацию можно с помощью бесплатной программы на сайте ФНС России.

Уплатить налог нужно не позднее 15 июля года, следующего за годом получения подарка. Реквизиты для уплаты налога вы можете уточнить в своей налоговой инспекции (пп. 6 п. 1 ст. 32, п. 4 ст. 228 НК РФ).

Примечание. Вы можете добровольно перечислить единый налоговый платеж в счет предстоящей оплаты имущественных налогов, а также НДФЛ, подлежащего уплате на основании уведомления (п. 1 ст. 45.1, п. 6 ст. 228 НК РФ).

«Электронный журнал «Азбука права», актуально на 29.06.2021

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Удерживаем НДФЛ с подарков сотрудникам

При определении налоговой базы по НДФЛ учитываются все доходы сотрудника, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ). То есть подарок, выданный сотруднику, также является его налогооблагаемым доходом.

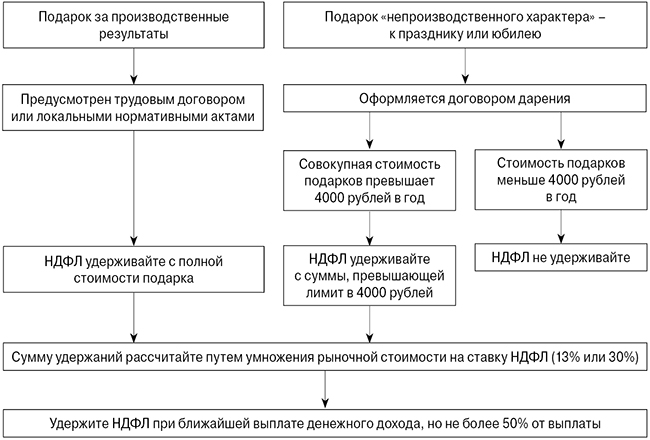

Стоит различать подарки в виде поощрений за достижение определенных производственных результатов (НДФЛ удерживается со всей стоимости) и подарки «непроизводственного» характера, не имеющие прямого «мотивационного» смысла – к празднику, юбилею и т. д.

Что касается последних, то по общему правилу независимо от системы налогообложения, которую применяет организация, со стоимости подарков, не превышающих 4000 рублей в год на одного сотрудника, НДФЛ не удерживайте (п. 28 ст. 217 НК РФ). Если же стоимость подарков на одного сотрудника за год окажется больше этого предела, то удержите НДФЛ с суммы, превышающей лимит (п. 2 ст. 226 НК РФ).

Исключением из данного правила является подарок, выданный по основаниям, предусмотренным в пункте 8 статьи 217 Налогового кодекса РФ (например, денежный подарок сотруднику в связи с рождением ребенка при условии, что его сумма не превышает 50 000 руб.). Такой доход не облагается НДФЛ, даже если стоимость подарков превышает 4000 руб. в год.

При определении налоговой базы по НДФЛ стоимость переданного подарка определите в рыночной оценке (п. 1 ст. 211 НК РФ).

Налог удержите при первой же выплате денег сотруднику. При этом общая сумма налога, которую можно удержать, не должна превышать 50% от зарплаты или другого денежного вознаграждения, причитающихся к выплате (п. 4 ст. 226 НК РФ).

Удержание НДФЛ в бухучете отразите проводкой:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— удержан НДФЛ с доходов сотрудника.

Перечислите НДФЛ в бюджет не позднее следующего дня после его удержания (п. 6 ст. 226 НК РФ). При этом сделайте проводку:

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

А как быть в ситуации, когда компания раздает подарки стоимостью более 100 рублей покупателям, скажем, во время рекламной акции? С одной стороны, доход в натуральной форме налицо. Но, с другой стороны, НДФЛ относится к адресным или персональным налогам. Это означает, что удержать его можно только в том случае, если удастся установить конкретного получателя дохода. В то же время при рекламной раздаче подарков это, как правило, сделать затруднительно. А раз так, то и вести в таком случае персонифицированный учет не получится.

Разберем конкретную ситуацию

Работница с начала текущего года находится в отпуске по уходу за ребенком, в связи с чем получает ежемесячное пособие в сумме 9000 рублей. Организация за счет собственных средств приобрела в качестве подарка сотруднице, находящейся в отпуске по уходу за ребенком, детскую коляску стоимостью 22 000 руб. (в т. ч. НДС 2000 руб). Передача подарка оформлена договором дарения. В текущем календарном году работница не получала от организации каких-либо иных подарков. Иные доходы, кроме ежемесячного пособия по уходу за ребенком, у сотрудницы отсутствуют.

В договоре дарения, заключенном с работницей, и передаточных документах (накладной) стоимость подарка указана равной 22 000 рублей (в т. ч. НДС 2000 руб.), что соответствует его рыночной стоимости на дату передачи работнице. Локальными нормативными актами, коллективным и трудовыми договорами выдача работникам подарков не предусмотрена.

Стоимость подарка признается полученным в натуральной форме доходом работницы, который включается в налоговую базу по НДФЛ (п. 1 ст. 210, подп. 2 п. 2 ст. 211 Налогового кодекса РФ). При этом налоговая база определяется как указанная в договоре дарения и передаточных документах стоимость коляски (с учетом НДС) (п. 1 ст. 211, ст. 105.3 НК РФ).

В соответствии с пунктом 28 статьи 217 Налогового кодекса РФ доходы налогоплательщика в виде подарков, стоимость которых не превышает 4000 рублей за налоговый период (календарный год), НДФЛ не облагаются. Следовательно, налоговая база по НДФЛ формируется в размере стоимости подарка, превышающей 4000 руб., т. е. в размере 18 000 руб. (22 000 руб. – 4 000 руб.).

Организация, являясь налоговым агентом, обязана исчислить НДФЛ по ставке 13%, удержать исчисленную сумму НДФЛ и перечислить ее в бюджет (п. п. 1, 2 ст. 226, п. 1 ст. 224 НК РФ).

Налоговый агент исчисляет сумму налога на дату фактического получения дохода, которая в рассматриваемом случае определяется в соответствии с подп. 2 п. 1 ст. 223 НК РФ как дата передачи коляски работнице (п. 3 ст. 226 НК РФ).

Исчисленная сумма НДФЛ составляет 2340 руб. (18 000 руб. × 13%).

Организация обязана удержать начисленный НДФЛ с дохода в виде подарка при выплате работнице пособия по уходу за ребенком (письмо Минфина России от 18.07.2014 № 03-04-06/35397).

Поскольку исчисленная сумма НДФЛ (2340 руб.) не превышает 50% суммы пособия (4500 руб. = 9000 руб. × 50%), налог может быть удержан в полном размере при выплате работнице пособия по уходу за ребенком.

Что касается страховых взносов, то их начислять не придется, поскольку имущество, полученное по договору дарения, взносами не облагается (п. 4 ст. 420 НК РФ).

Как удержать НДФЛ с доходов в натуральной форме

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Как отразить в бухучете подарки сотрудникам?

Для выдачи подарков работникам или их детям издается соответствующий приказ. Сами презенты нужно выдавать под подпись, а затем мероприятие зафиксировать корреспонденцией в бухучете. Кроме того, нужно учесть, что с суммы подарка свыше 4 000 руб. следует удержать НДФЛ.

Что представляет собой подарок?

Согласно законодательству РФ подарок имеет такие характеристики:

Как оформляются подарки?

В общем виде оформление подарков проводится следующими действиями:

В договоре указывается название подарка, дата и место составления, информация о компании и работниках, описание презента с характеристиками и стоимостью, подписи сторон.

Как подарки отображаются в бухучете?

Для отображения подарка в бухучете не надо использовать сч. 70, поскольку он не связан с исполнением должностных функций. Целесообразно использовать сч. 73.

В бухучете нужно отразить такую корреспонденцию:

Если презент в качестве ценного имущества:

Если презент в виде денег:

Особенности по подаркам для клиентов

Вручение открыток, а также затрат по ним можно учесть в составе прочих расходов.

Порядок налогообложения презентов персоналу или контрагентам

Подоходный налог рассчитывается с суммы более 4 000 руб. Причем НДФЛ рассчитывается как с материальных, так и с нематериальных доходов.

При расчете НДФЛ надо:

Если подарок в виде денег, то НДФЛ удерживается сразу в день их выплаты, а перечисляется не позже дня, идущего за днем вручения подарка.

Если подарок неденежный, то НДФЛ удерживается за счет ближайшей по сроку денежной выплаты, а перечисляется не позже дня, идущего за днем удержания.

Страхвзносы

Вне зависимости от того, сколько стоит подарок, страхвзносы на него начислять не нужно. Об этом указано в ст. 420 НК РФ или в ст. 20.1 Закона № 125-ФЗ.

Согласно ст. 146 НК РФ на подарки нужно начислять НДС, причем на их покупную стоимость без НДС. Если компания дарит собственную продукцию, то НДС начисляется на ее себестоимость.

На все подарки согласно заполненной ведомости нужно сформировать один счет-фактуру. Принимать к вычету входной НДС можно только в том случае, если имеется счет-фактура поставщика.

Налог на прибыль

Согласно ст. 270 НК РФ налог на прибыль на презент начислять не нужно. Дело в том, что он передается сотруднику безвозмездно, а потому его стоимость не нужно учитывать при исчислении налога.

Обобщение по налогам и сборам

В целом можно выделить такие основные моменты по налогам и сборам:

Порядок налогообложения подарков детям сотрудников

Если подарки предусмотрены детям, то учитывать расходы нужно по особенным правилам:

Зачем вы врете про НДФЛ с денежных подарков? Они же облагаются налогом

При этом в указанном пункте НК РФ есть второй абзац, который говорит о том, что «доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами)».

Таким образом, по моему мнению, вовсе не все подарки освобождаются от налогообложения, а только подарки между близкими родственниками, которые признаются таковыми согласно семейному кодексу.

Наталья, вы задали очень интересный вопрос. Вот как обстоит дело с подарками и родственными отношениями.

С подарков деньгами НДФЛ не платят — никогда

Если понимать этот абзац буквально, кажется, что это относится и к денежным подаркам. Но ФНС еще шесть лет назад разъяснила, как нужно понимать этот абзац и что он значит на самом деле. Вот цитата из этого письма:

Подарок деньгами можно сделать по письменному или по устному договору. Перевод с назначением платежа, из которого понятно, что это подарок или безвозмездная помощь, — это фактически заключенный и исполненный договор. Но на крупную сумму лучше составить его письменно, чтобы подстраховаться.

О таких подарках не нужно никуда сообщать, их не нужно указывать в декларации. Вообще ничего не нужно делать. Получили и потратили. Если, конечно, вы не должностное лицо на госслужбе.

Что с подарками от родственников?

Родственные отношения важны, когда дарят квартиру, машину или ценные бумаги. Тогда и только тогда при получении подарка может появиться налоговая база.

Члены семьи — это супруги, родители и дети. Близкие родственники — дедушки, бабушки, внуки, братья и сестры хотя бы по одному родителю.

Если подарок в виде квартиры или машины между ними, налога однозначно нет. Но если квартиру подарила тетя, теща или двоюродная бабушка, придется заплатить 13% в бюджет.

Как не платить НДФЛ с подарков не от родственников

Перечень членов семьи и родственников хоть и есть в налоговом и семейном кодексах, но он незакрытый. И это тоже не наша трактовка, а официальное мнение Минфина.

В некоторых случаях членом семьи могут признать даже дальнего родственника. Например, мачеху или прабабушку. Формально в налоговом кодексе они не указаны, но на этот случай тоже есть разъяснения, и можно сделать так, что налога не будет. Но придется обратиться в суд и решать вопрос в порядке особого производства. Когда речь идет о квартире или машине, это может быть вполне оправданным.

Кого и как можно признать членом семьи независимо от кровного родства, объяснял Верховный суд (п. 25).

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Налогообложение подарков от организаций и физлиц

Налогообложение подарков, полученных от организаций

В соответствии с п. 2 ст. 572 ГК РФ подарком признается безвозмездно переданная в собственность физлица вещь либо имущественное право. На стороне дарителей могут выступать в том числе организации и ИП, которые могут дарить подарки, например, своим работникам, клиентам и потенциальным покупателям.

Причем в ряде случаев дарение подарков влечет возникновение обязанностей налогового агента по НДФЛ и необходимость уплаты налога со стоимости переданного подарка.

По закону при определении налоговой базы по НФДЛ учитываются все доходы физлица, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды.

Вместе с тем далеко не все подарки являются объектом налогообложения по НДФЛ. Так, не облагаются налогом подарки, поступающие физлицам от организаций и ИП, чья стоимость не превышает 4 000 рублей (п. 28 ст. 217 НК РФ). С таких подарков НДФЛ не платится.

При этом стоимость подарка в размере, превышающем установленное ограничение в 4 000 рублей, подлежит обложению налогом в общеустановленном порядке. То есть, если организация дарит физлицу больше 4 000 рублей, то с суммы превышения необходимо исчислить и заплатить в бюджет НДФЛ.

Причем пороговое значение в 4 000 рублей считается за налоговый период, то есть за целый год. Это значит, что сувенирная продукция, стоимостью до 4 000 рублей, единоразово подаренная клиентам или возможным покупателям, не облагается налогом. При дарении подобных подарков у организации не возникает обязанности по исчислению, удержанию и уплате НДФЛ.

Если же организация подарит сотруднице 2 000 рублей, скажем, к 8 марта, а на Новый год (в этом же году) подарит ей же еще 4 000 рублей, то НДФЛ с полученных подарков в этом случае придется заплатить.

Но налог в размере 13% будет исчисляться не с совокупной величины подарков (2 000 + 4 000), а именно с суммы, которая превышает величину в 4 000 рублей. Иными словами, в данном случае организация-даритель должна будет заплатить в бюджет НДФЛ в размере 260 рублей (2 000 х 13%).

Уплата налога с подарков от организаций

Но если подарок стоимостью свыше 4 000 рублей вручается организацией в натуральной форме (например, в виде сувениров, украшений, дорогих букетов и т.д.), налог должен быть удержан в день выплаты ближайшей зарплаты (п. 4 ст. 226 НК РФ).

В том случае, если организация по каким-либо причинам не смогла удержать и перечислить НДФЛ со стоимости подарка свыше 4 000 рублей, то полученный таким образом доход декларирует и уплачивает НДФЛ уже сам одаряемый, а не организация-даритель.

Это возможно, в частности, в тех случаях, когда организация подарила физлицу дорогостоящий подарок, но впоследствии никаких выплат (зарплаты, премии и т.д.) в течение налогового периода в его пользу так и не произвела.

В таких ситуациях организация должна будет письменно уведомить ИФНС и самого налогоплательщика о невозможности удержания НДФЛ и сумме налога, подлежащего уплате с врученного подарка.

Если до окончания налогового периода организация все же выплатит налогоплательщику какие-либо денежные средства, она обязана будет произвести из них удержание налога с учетом не удержанных ранее сумм. После окончания налогового периода и письменного сообщения о невозможности удержать НДФЛ обязанность по уплате возлагается на физлицо (письмо ФНС от 22.08.2014 № СА-4-7/16692).

То есть, направив справку 2-НДФЛ с признаком 2, организация освобождается от обязанностей налогового агента в части удержания и уплаты НДФЛ с врученного физлицу подарка. НДФЛ будет уплачивать уже сам налогоплательщик, получивший подарок, на основании уведомления, которое ему вышлет ИФНС. При этом физлицо должно будет уплатить НДФЛ не позднее 15 июля года, который идет за годом получения подарка (п. 4 ст. 228 НК РФ).

Учет подарков в составе расходов

Если к самому факту дарения организациями подарков налоговики относятся снисходительно, поскольку законодательство не запрещает такое дарение, то с возможностью учета стоимости подарков в расходах организации все обстоит гораздо сложнее.

Дело в том, что в соответствии с действующими правилами расходами в целях налогообложения прибыли признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода (ст. 252 НК РФ).

Поскольку дарение подарков как раз и является безвозмездной передачей имущества, то с позиции проверяющих затраты на приобретение этих подарков не могут включаться в налоговую базу по налогу на прибыль организаций (письмо Минфина от 18.09.2017 № 03-03-06/1/59819). Причем это правило справедливо не только для ОСНО, но и для УСН.

Вместе с тем организация все же может на свой страх и риск отнести подарочные затраты к представительским, рекламным расходам и расходам на оплату труда. При этом расходы на подарки должны быть должным образом подтверждены и обоснованы.

Например, организация в рекламных целях может презентовать своим клиентам, потенциальным покупателям и партнерам фирменную сувенирную продукцию.

Чтобы учесть стоимость такой продукции в составе рекламных расходов, у организации должны быть не только первичные документы на приобретение такой продукции, но и документ, подтверждающий, что эта продукция использовалась именно в рамках рекламного мероприятия (письмо ФНС от 08.05.2014 № ГД-4-3/8852).

То есть организация должна доказать, что подаренные сувениры вручаются потенциальным покупателям и партнерам не просто так, а именно с целью увеличения клиентской базы и, как следствие, получения доходов.

Что касается подарков, вручаемых своим сотрудникам, то они в целях уменьшения налогооблагаемой прибыли должны быть непосредственно связаны с производственной деятельностью работников, а еще лучше – являться составной частью заработной платы.

При этом такие подарки в качестве стимулирующих выплат необходимо прописать в локальных нормативных актах или в положении о премировании (постановление Арбитражного суда Уральского округа от 17.12.2014 № А50-2698/2014).

Но в любом случае организация должна быть готова к тому, что свою правоту предстоит отстаивать в судебном порядке, поскольку налоговики, как правило, не считают затраты на подарки экономически оправданными расходами.

Если организация желает избежать возможного доначисления налогов и судебных разбирательств с налоговиками, то вручение подарков следует производить за счет чистой прибыли. То есть уже после уплаты налога и без учета стоимости подарков в составе расходов.

НДС с подарков

При дарении подарков как сотрудникам организации, так и ее клиентам происходит безвозмездная передача в собственность физлица какого-либо имущества или имущественного права (ст. 572 ГК РФ).

В свою очередь объектом налогообложения НДС признаются операции по реализации товаров, работ и услуг на территории РФ (пп. 1 п. 1 ст. 146 НК РФ). Причем под реализацией в указанной норме подразумевается в том числе и передача права собственности на товары, работы и услуги на безвозмездной основе.

Таким образом, товары, безвозмездно переданные работникам или клиентам (потенциальным клиентам) организации в качестве подарков, являются объектом налогообложения НДС на общих началах.

При этом налоговая база по данным операциям определяется в соответствии с п. 1 ст. 154 НК РФ. То есть исходя из рыночной (покупной) стоимости подарков с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

В свою очередь рыночная стоимость приобретенных организацией подарков может быть подтверждена на основании счетов-фактур или товарных накладных от поставщиков (письмо Минфина от 04.10.2012 № 03-07-11/402).

В то же самое время суммы НДС, предъявленные организации-дарителю при приобретении подарков, разрешается заявить к вычету (постановление Президиума ВАС РФ от 25.06.13 № 1001/13).

Налогообложение подарков от физлиц

Обязанность по уплате НДФЛ со стоимости подарков, полученных от других физлиц, будет зависеть от того, какое именно имущество выступает в качестве подарка и кто является дарителем.

При этом согласно абз. 2 п. 18.1 ст. 217 НК РФ доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи или близкими родственниками.

Однако это не означает, что в целях освобождения от уплаты НДФЛ одаряемый и даритель непременно должны являться членами семьи или близкими родственниками.

Как поясняла ФНС в письме от 10.07.2012 № ЕД-4-3/11325@, условие о родстве и семейных отношениях касается только случаев, когда предметом договора дарения является недвижимое имущество, транспортные средства, акции, доли и паи.

Доходы же в виде иного имущества и имущественных прав, не относящихся к указанному списку, полученные по договору дарения, не подлежат налогообложению НДФЛ независимо от того, являются ли даритель и одаряемый членами семьи или близкими родственниками.

Таким образом, с денег, получаемых в подарок от другого физлица, в любом случае не нужно платить НДФЛ. Способ получения денег (наличными или зачислением на банковскую карту) значения также не имеет.

На родство дарителя и одарямого налоговики обращают внимание только тогда, когда речь идет о таких подарках, как, например, недвижимость или автомобили. При этом близкое родство определяется в соответствии с нормами семейного законодательства.

Напомним, близкими родственниками в указанных целях признаются супруги, родители и дети, усыновители и усыновленные, дедушки, бабушки и внуки, полнородные и неполнородные братья и сестры (ст. 14 СК РФ).

Дарение автомобилей и квартир между указанными родственниками не образует базу для налогообложения НДФЛ. Но если дарение происходит, скажем, между тетей и ее племянниками или двоюродными/троюродными братьями и сестрами, то с полученных квартир и автомобилей потребуется уплатить НДФЛ в общеустановленном порядке.