как уменьшить имущественный налог

Как обычному человеку платить меньше налогов, не нарушая закон

Какие бывают налоги

Льготы

Местные льготы

Налоговые вычеты. Со своих доходов граждане уплачивают налог на доходы физических лиц (НДФЛ). Как можно уменьшить сумму НДФЛ, подлежащую уплате? Можно применить вычет. Вычет – это определенная сумма, на которую гражданин может уменьшить доход, с которого уплачивается налог, объясняет адвокат, партнер адвокатского бюро CTL Павел Астапенко.

Глава 23 «Налог на доходы физических лиц» содержит 7 статей с налоговыми вычетами. Каждая устанавливает перечень налогоплательщиков, имеющих право на применение того или иного вычета, а также порядок их применения, объясняет он.

Стандартные вычеты активно применяются родителями, имеющими детей в возрасте до 18 лет, а также детей на очной форме обучения – аспирантов, ординаторов, интернов, студентов, курсантов – в возрасте до 24 лет. Суммы стандартных вычетов небольшие (по 1,4 тысячи рублей в месяц на первого и второго ребенка, по 3 тысячи рублей на третьего и каждого последующего ребенка) и предоставляются только до того момента, пока доход гражданина не превысит 350 тысяч рублей с начала года.

Социальные вычеты предоставляются гражданам, занимающимся благотворительностью, оплачивающим обучение себе и своим детям, оплачивающим медицинские услуги себе и членам своей семьи, а также тем, кто участвует в программах негосударственного пенсионного обеспечения. Размеры вычетов различны и зависят от видов расходов, понесенных гражданином. Если гражданин оплачивал свое обучение, вычет предоставляется в размере фактически понесенных расходов, но в совокупности не более 120 тысяч рублей в год. Если же оплачивал обучение ребенка, то максимальный размер вычета составит 50 тысяч рублей на каждого ребенка. Если гражданин понес расходы на лечение, максимальный размер вычета составит 120 тысяч рублей.

Имущественные вычеты предоставляются гражданам, покупающим жилье, а также гражданам, продающим свое имущество, а именно: недвижимость, доли в уставном капитале компаний, права требования, автомобили и так далее. Этот вычет достаточно хорошо известен людям. Почти все знают, что при покупке жилья предоставляется вычет в размере фактически понесенных на приобретение или строительство расходов, но не более 2 миллионов рублей.

Профессиональные вычеты предоставляются гражданам, занимающимся предпринимательской деятельностью. Вычет состоит из фактически произведенных и документально подтвержденных расходов, непосредственно связанных с получением дохода. Если гражданин не может подтвердить свои расходы, то можно воспользоваться вычетом, который будет представлять определенный процент от общей суммы доходов. В большинстве случаев применяется вычет в размере 20% от доходов, но для отдельных налогоплательщиков (художников, режиссеров, композиторов) этот процент установлен в повышенном размере.

Инвестиционные вычеты могут применить граждане, реализовавшие (погасившие) ценные бумаги, обращающиеся на организованном рынке ценные бумаг.

Также граждане имеют право на получение вычетов при переносе на будущие периоды убытков от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и с производными финансовыми инструментами, обращающимися на организованном рынке, а получение налоговых вычетов при переносе на будущие периоды убытков от участия в инвестиционном товариществе.

Как уменьшить имущественный налог: 7 законных способов сэкономить

Налоговая начала рассылать уведомления с суммами налогов на имущество, землю и транспорт за 2019 год. Их нужно заплатить до 1 декабря 2020 года.

Пока государство ждет от вас денег, расскажем, как уменьшить налог на имущество законными способами. Какие-то льготы налоговая уже учла, а что-то нужно оформлять. Используйте сами или подскажите близким, которые платят имущественные налоги.

🏠 Вычеты по имущественному налогу

Кому: всем собственникам квартир, комнат, долей и домов

Сколько: из площади объекта вычитается фиксированное количество квадратных метров, а налог начисляется только на разницу.

Из площади квартиры вычитается 20 кв. м, из площади комнаты или части квартиры — 10 кв. м, из площади дома — 50 кв. м

Как: автоматически, без заявлений по каждому объекту

👵 Освобождение от налога на имущество для пенсионеров

Кому: собственникам жилья, которые достигли пенсионного возраста

Сколько: от налога полностью освобождается один из объектов каждого вида: квартира, комната, дом или гараж любой площади

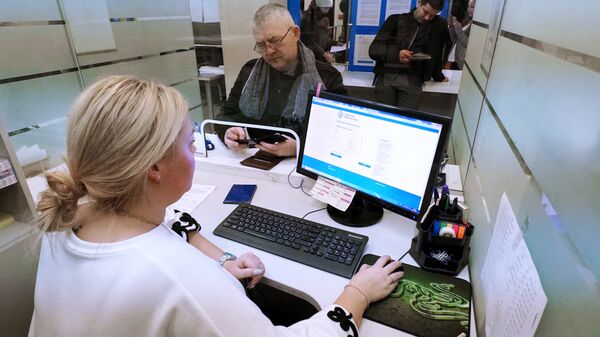

Как: по заявлению — его можно подать в личном кабинете один раз

🌲 Вычет по земельному налогу для пенсионеров

Кому: собственникам участков, которые достигли пенсионного возраста

Сколько: от налога освобождаются 6 соток одного участка. Если участок меньше, налога не будет, если больше, его начислят только на остаток

Как: по заявлению. Льготу могут предоставить задним числом с 2017 года

🌳 Вычет по земельному налогу для предпенсионеров

Кому: женщинам 55 лет и мужчинам 60 лет, у которых есть участки

Сколько: от налога освобождаются 6 соток земли. Вычет дают только по одному участку. За 2019 год льгота применялась впервые

Как: по заявлению. Право на льготу подтверждается справкой о статусе предпенсионера

👪 Дополнительный вычет по налогу на имущество для многодетных

Кому: владельцам жилья с тремя или более несовершеннолетними детьми

Сколько: из площади жилья дополнительно вычитают еще несколько квадратных метров за каждого ребенка: за квартиру, комнату или часть дома — по 5 кв. м, за дом — по 7 кв. м. Налог начисляют только на остаток

Как: вычет нужно оформлять как льготу — по заявлению через личный кабинет с подтверждающими документами

⚽️ Вычет по земельному налогу для многодетных

Кому: владельцам жилья с тремя или более несовершеннолетними детьми

Сколько: из площади одного участка вычитают 6 соток, а налог начисляют только на разницу

Как: для получения льготы действует заявительный порядок, все можно оформить через личный кабинет налогоплательщика. Право на льготу лучше сразу подтвердить документами

🇷🇺 Региональные льготы

Кому: cписок льготников утверждается регионами и муниципалитетами. Проверить можно на сайте nalog.ru

Сколько: в Москве многодетных освобождают от транспортного налога, в Галичинском сельском поселении Верховского муниципального района Орловской области — от налога на имущество, а в Заборьинском сельском поселении Березовского муниципального района Пермского края земельный налог не платят участники ВОВ и многодетные

Как: право на местные льготы нужно подтвердить документами — например, удостоверением многодетной семьи. Заявление можно подать через личный кабинет

💰 Как получить поддержку от государства

Василий, Нищеброд это бомж!

Юлия, нищеброды это все мы кто живёт на одну минималка!

Слава, с детства мучает тот же вопрос! Никогда не понимала. Поэтому согласна полностью!

Слава, налог на имущество есть не только в России, но и в подавляющем большинстве экономически развитых государств. И все они в той или иной мере гарантируют собственнику (плательщику налога на имущество) защиту его частной собственности. Если вашу квартиру обокрали, государство (в лице правоохранительных органов) примет все возможные меры для того, чтобы найти виновных, покарать их и вернуть награбленное.

Также государство несёт какие-то расходы на учёт принадлежащей вам собственности и её правовую защиту. Если кто-то захочет продать вашу квартиру, государство не позволит ему это сделать. Если бы налога на имущество не было, из каких источников вы предлагаете финансировать эти расходы?

Konstantin, по факту ни одному из моих знакомых в подобных случаях государство не помогло. Полиция не принимает заявления, жертвы мошенничества с недвижимостью судятся годами и ничего не могут вернуть. Так что я предлагаю не финансировать то, чего нет.

M, я не утверждаю, что правоохранительная и судебная система в России работает идеально. Но она хотя бы существует. А значит, имеет какие-то перспективы к улучшению. Ваши знакомые, которым полиция отказала в приёме заявлений об ограблении, наверняка ведь обратились в прокуратуру. Понятно, что мошенники постоянно ищут какие-то лазейки в существующем законодательстве, но оно тоже не стоит на месте, а постепенно совершенствуется. Так, например, насколько я знаю, сейчас можно обратиться в Росреестр с заявлением о запрете сделок с принадлежащей мне недвижимостью с использованием электронной подписи, чем раньше мошенники активно пользовались.

Если отказаться от финансирования этих структур и отменить институт регистрации собственности и её правовой защиты, я не думаю, что это кому-то понравится, кроме криминальных элементов.

Konstantin,

МВД и Прокуратура финансируются Федеральным казначейством на основании бюджета страны утверждённого Правительством. Источников пополнения бюджета сотни, и налог на имущество это только малая часть.

Налог на имущество был бы логичным, если бы капитальный ремонт покрывался государством, но сейчас это отдельная статья расходов на ЖКХ.

В итоге я заработал деньги, уплатил с них НДФЛ, купил на эти деньги имущество. Почему я должен платить налог еще раз с этих же денег?

Но тогда в любой момент в вашу собственность могут заселиться другие люди и вы не сможете выселить их, не прибегнув к физической расправе, поскольку ваши права собственности более нигде не учитываются и не защищаются государством.

Konstantin, это полная хуйня

Полиция, по ведь так оно и есть! За щооо.

golosovalo, обоснуйте, пожалуйста, Ваше мнение.

На всякий случай отмечу, что я не утверждаю, что налог на имущество целенаправленно распределяется именно таким образом. Я лишь пытаюсь ответить на вопрос, в чём смысл существования данного налога, которым задаются Слава, Диана и Александр.

Плательщиками этого налога являются физические лица, в собственности которых есть недвижимое имущество. Государство несёт определённые расходы по учёту и защите их прав собственности. И за это взимает с них данный налог.

Если этот налог отменить, то указанные расходы нужно будет финансировать за счёт поступлений от других налогов, таких как НДФЛ (как предлагает Александр). Для этого НДФЛ придётся повысить. Иначе как компенсировать потери бюджета от отмены налога на имущество физических лиц?

Вроде бы логично. Но на самом деле нет.

Ведь далеко не у всех жителей России есть недвижимое имущество. И реальность такова, что далеко не все из них хотят и (или) могут его приобрести. И вот тем гражданам, у кого его нет (и не будет), глубоко безразличны интересы тех, у кого оно есть. Надеюсь, Вы не станете с этим спорить.

Тогда почему же Вы полагаете, что моё обоснование ошибочно?

5 лайфхаков по снижению налога на имущество организаций

Владельцы бизнеса в России достаточно хорошо знакомы с налоговым законодательством и стараются выполнять его требования в полном объеме. Но кому же не хочется в сложное время всеобщего локдауна снизить налоги? Реально ли это сделать, не преступив закон? Конечно, можно! И закон не только это не запрещает, а даже позволяет, если его правильно читать. Поделюсь с читателями некоторыми лайфхаками, неоднократно апробированными на практике.

Лайфхак № 1

Статьей 375 Налогового кодекса регламентирует методику определения налоговой базы по объектам недвижимости. Основное правило – налоговая база определяется как среднегодовая стоимость имущества. Однако, есть ряд объектов, внесенных в ЕГРН, в отношении которых налоговая база определяется исходя из их кадастровой стоимости. Она применяется с 1 января года налогового периода с учетом особенностей, указанных в ст. 378.2 НК РФ.

Как видно из нормы, в ряд объектов, облагаемых по кадастровой стоимости, входят административно-торговые центры, нежилые помещения, используемые под офисы, торговые точки, точки общепита и бытового обслуживания или предназначенные для такого использования по сведениям ЕГРН и/или документам техучета (инвентаризации).

Сюда же относятся объекты недвижимости иностранных организаций, ведущие свою деятельность на территории России через свои представительства, а также объекты недвижимости и незавершенного строительства, размещенные на участках земли с назначением «ведение личного подсобного хозяйства», «садово-огородническая деятельность» и (или) «ИЖС».

С полным списком данных объектов можно ознакомиться по ссылке.

В связи с вышеизложенным, становится ясно, что по закону для бизнеса налогообложение ведется двумя способами: налог на имущество организаций рассчитывается либо от кадастровой стоимости, либо от среднегодовой, или балансовой стоимости объектов недвижимости компании.

Как правило, балансовая стоимость ниже кадастровой, поэтому владельцы бизнеса прикладывают все усилия для того, чтобы их объект недвижимости не был включен или был исключен из Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость (далее – Перечень).

Напомним, Перечень существует в каждом регионе и формируется ежегодно согласно указанной выше ст. 378.2 НК РФ с учетом рекомендаций, изложенных в Письме ФНС России от 11 января 2018 г. № БС-4-21/195 «О рекомендациях по отдельным вопросам применения ст. 378.2 Налогового Кодекса Российской Федерации». По ним помещения, находящиеся в здании, оцениваемом по кадастровой стоимости, Минфин России защищает от двойного налогообложения. Но от этого кадастровая стоимость вашего объекта не становится ниже балансовой.

Поэтому, если принадлежащее вам здание или помещение вашей компании расположено в объектах, внесенных Перечень, нужно постараться, при наличии оснований, их оттуда исключить.

Это можно сделать, если ваш бизнес не связан с оказанием бытовых услуг, общепитом, торговлей и сдачей в аренду помещений для офисов. При наличии подтверждающих лицензий, договоров, а также уставных документов с указанными кодами ОКВЭД исключение из списка кадастровых объектов практически гарантирован. Уже есть судебные прецеденты и положительные решения Верховного суда (№ 5-АПГ17-22, № 5-АПГ16-116).

Но владельцам компаний с вышеуказанными видами деятельности, раньше времени нужно не расстраиваться, а следить за обновлением региональных Перечней. Они постоянно актуализируются и очень часто в них попадают объекты, которые там находиться не должны. Поэтому, как только ваш объект появится в Перечне, а у вас есть основания, по которым вы можете доказать, что ваш объект недвижимости занесен в список ошибочно – сразу заявляйте об этом, чтобы исключить из Перечня ваш объект и установить балансовую базу налогообложения.

Необходимо добиваться составления акта очного осмотра объекта недвижимости инспектором, занимающимся формированием Перечня. Также важно знать, что о включении объекта в Перечень владельцам зданий инспекторы сообщать не обязаны.

К примеру, в Санкт-Петербурге более 5 тыс. объектов включены в Перечень, но далеко не у всех есть соответствующие документы. И наоборот: некоторые владельцы какого-нибудь НИИ или администрации промышленного предприятия, то есть здания, не являющегося офисным центром, просто не в курсе того, что их объект включен в Перечень, и продолжают платить налоги по балансовой стоимости. Из-за этого в конце налогового года возникают споры с ФНС России о недоимках.

Изменить базу налогообложения поможет и вид использования земельного участка, на котором располагается объект недвижимости. Ведь зачастую инспекторы заполняют эту графу в акте осмотра объекта, не выезжая на место, а руководствуясь только спутниковыми снимками.

Лайфхак № 2

Как мы писали выше, в большинстве случаев балансовая стоимость объектов недвижимости ниже кадастровой. Однако, бывает и наоборот. И собственники таких объектов недвижимости стремятся попасть в Перечень.

Отметим, что для физических лиц в случае, если начисленный им по балансовой стоимости налог на имущество значительно превышает налог, рассчитанный по кадастровой стоимости, есть возможность замены расчета имущественного налога. Данный способ работал, согласно определению Конституционного Суда Российской Федерации, в районах, где не установлена единая дата применения кадастровой стоимости для расчета налога на имущество физлиц. Более подробные разъяснения в данном вопросе даны в письме ФНС России от 19 февраля 2019 г. № БС-4-21/2825@.

Однако, согласно новеллам законодательства, налогообложение физических лиц ведется в любом случае по кадастровой стоимости и описанный выше способ перестал работать.

Не действует он и для имущества организаций. Самостоятельный «переход в Перечень» и выбор расчета для уплаты налога (по кадастровой или по балансовой стоимости) для имущества юрлиц невозможен. Это другая налоговая позиция, для ее налогообложения применяются другие правила.

Поэтому, если у владельца объекта недвижимости, где балансовая стоимость выше кадастровой, есть основания полагать, что объект не включен в Перечень незаконно, то об этом необходимо немедленно заявить в органы, занимающиеся формированием данного списка, инициировать внеплановое обследование объекта и доказать право включения вашего объекта в кадастровый Перечень. То есть действовать в противовес лайфхаку № 1.

В свою очередь, если вы приняли решение, что хотите продолжать платить налоги, исходя из балансовой стоимости объекта недвижимости, а ваш объект включен в Перечень, то вам, опять-таки, обязательно нужно добиться исключения объекта недвижимости из Перечня. А для большего снижения налогов заняться оптимизацией расходов по балансовой стоимости.

Лайфхак № 3

Снизить налог на имущество организаций позволяет кейс разделения объекта недвижимости большой площади на несколько маленьких.

Так, например, на территории Санкт-Петербурга на сегодняшний день налогом, рассчитываемым по кадастровой стоимости, облагаются помещения, включенные в Перечень, но площадью более 1 тыс. кв. м. При этом напомню, что до 2019 года метражный порог составлял 3 тыс. кв. м. Поэтому владельцы крупных объектов недвижимости использовали лайфхак деления больших помещений на малые, избегая таким образом, включения в Перечень.

Однако, после снижения метражного порога в 2019 году, а также учитывая тенденцию снижения площадного ценза, данный способ теряет свою актуальность.

Кроме этого, согласно вступившим в силу новеллам закона Федеральный закон от 3 июля 2016 г. № 237-ФЗ «О государственной кадастровой оценке» оценка земельных участков на территории Российской Федерации должна быть завершена к 2022 году, а объектов недвижимости – к 2023 году. Поэтому эксперты сходятся во мнении, что примерно с 2024 года все объекты недвижимости будут облагаться налогом, рассчитываемым по кадастровой стоимости.

Так что этот лайфхак временный и скоро прекратит свое существование.

Лайфхак № 4

Если ваш объект недвижимости все же точно находится в Перечне, вы об этом знаете, и исключить его из этого списка нет возможности, то необходимо очень внимательно отнестись к самой кадастровой оценке объекта недвижимости.

Небольшой пример того, как функциональное использование объекта недвижимости влияет на ценообразование в Санкт-Петербурге, показан в таблице.

Таблица. Зависимость размера коэффициента к кадастровой стоимости от функционального использования объекта недвижимости

| Значение фактора | Подставляемое значение фактора для расчетов | Описание |

| ПСН | 1,0 | Свободного назначения |

| ОФ | 0,601 | Офисное |

| СКЛ | 0,288 | Производственно складское |

Из таблицы мы видим, что разница в коэффициентах между объектами ПСН и ОФ составляет 40% (объекты СКЛ пока не облагаются налогом по кадастровой стоимости).

После этого есть смысл ознакомиться с документами технической инвентаризации и кадастрового учета по вашему объекту недвижимости и обратить внимание на заполнение графы «функциональное использование».

Кроме этого, если ваше помещение посчитано как ПСН, но при этом вы его используете как open space и сдаете его под офисы, то чтобы снизить коэффициент, нужно представить фотоотчет, договоры аренды и другие документы, подтверждающие факт использования помещения как ОФ, и направить заявление об исправлении ошибки в применении коэффициента в ГБУ, которое проводило государственную кадастровую оценку вашего объекта недвижимости.

При этом важно знать, что прикладываемые к заявлению документы должны иметь дату не позднее даты начала действия ГКО, по итогам которой была определена последняя кадастровая стоимость.

Петербургские объекты должны иметь документы, датированные до 1 января 2018 года.

При соблюдении всех вышеописанных условий, налог на имущество может быть снижен владельцами бизнеса до 40%. И важно понимать, что «функциональное использование объекта недвижимости» не единственный фактор, влияющий на ценообразование, а, следовательно, на налогообложение, за изменением которого необходимо внимательно следить в методике оценки вашего объекта.

Лайфхак № 5

Не секрет, что споры вокруг включения / невключения налога на добавленную стоимость в кадастровую стоимость идут давно. Еще при разработке Методических указаний о государственной кадастровой оценке в редакции законопроекта было указано, что «налог на добавленную стоимость при проведении кадастровой оценки не учитывается. Кадастровая стоимость определяется без учета налога на добавленную стоимость».

Но, несмотря на уже сформированную однозначную судебную позицию о том, чтобы не включать в кадастровую стоимость НДС (с результатами судебных разбирательств можно ознакомиться в нашей новости, а также, прочитав ряд кассационных определений по административным делам ВС РФ: № 5-КГ18-307, № 5-КА19-6, № 5-КА19-7, № 5-КА19-15 и № 5-КА19-35), некоторые регионы, в том числе Москва, проводя последнюю государственную кадастровую оценку в 2018 году, все же включили в кадастровую стоимость НДС.

Санкт-Петербург также планировал это сделать в рамках ГКО 2020 года, но, к счастью, это намерение не было утверждено.

В свою очередь профессионалы придерживаются однозначного мнения, что кадастровая стоимость НДС включать не должна, потому что она не является стоимостью обязательной, которая применяется при сделках. Она применяется лишь для целей налогообложения.

При купле-продаже объектов недвижимости коммерческих организаций (да и имущества физлиц), по воле продавца в основном применяется рыночная стоимость, которая никак не привязана к кадастровой. В таких случаях, в момент совершения сделки должен появляться НДС. И это первый довод в пользу невключения налога на добавочную стоимость в кадастровую стоимость.

Второй довод – в том, что в случае включения НДС в кадастровую стоимость и при основном ее использовании для уплаты налога на имущество организаций получается, что владельцы платят налог с налога, что само по себе невозможно.

Возвращаясь к утвержденной практикой позиции судов, проблема включения НДС в кадастровую стоимость продолжает быть актуальной для ряда регионов. При этом практика определения кадастровой стоимости идет различными путями, и региональные ГБУ, занимающиеся государственной кадастровой оценкой, разными способами включают НДС в кадастровую стоимость.

К примеру, в Москве в 2018 году НДС был включен при применении способа «оценка замещения» в стоимость материалов, которые необходимо было потратить для восстановления оцениваемого объекта недвижимости. И, как мы понимаем, стоимость материалов – это не единственный ценообразующий фактор при установлении кадастровой стоимости объекта недвижимости. В формуле расчета кадастровой стоимости присутствует еще множество.

А вот некоторые регионы просто прибавляют 20% (НДС) ко всей формуле расчета кадастровой стоимости, тем самым увеличивая не только стоимость замещения (восстановления), но и другие ценообразующие факторы, НДС в которых не может быть по определению.

Таким образом, становится понятно, что НДС в составе кадастровой присутствует и присутствует довольно часто.

Поэтому добропорядочному владельцу недвижимого имущества при оплате налога НИ В КОЕМ СЛУЧАЕ НЕЛЬЗЯ самостоятельно вычитать из кадастровой стоимости 20%. Такой подход будет считаться нарушением требований закона.

В данном случае нужно пойти в ГБУ, ответственное за проведение государственной кадастровой оценки, либо в суд и доказывать необходимость уменьшения кадастровой стоимости путем исключения из нее НДС.

Заключение

Напомним, что к пятерке лайфхаков, о которых мы рассказали в этой статье, для снижения налога на недвижимость можно добавлять способы, описанные в материале «Снижение налогов на недвижимость скрыто в законе: что нужно знать каждому предпринимателю?». А о том, как уменьшить земельный налог, можно будет прочесть в следующий раз.