как узнать что сбербанк подал в суд по кредиту

Судебное взыскание долга по кредиту

Кредитование — способ решить множество финансовых проблем. Но, к сожалению, иногда сложности накапливаются, кредит становится труднее выплачивать, и человек оказывается в непростой ситуации. Банк начинает сообщать о долге, угрожать судебным взысканием долга по кредиту, уверять, что такое развитие событий практически неминуемо. Не бойтесь и не паникуйте. Даже в случае судебного разбирательства есть возможность договориться о более выгодных условиях, но до суда ситуация может и не дойти. Кредитору невыгодно проходить все стадии судебного процесса, так что оптимальный вариант для обеих сторон — договориться о разрешении ситуации мирным путем. В частности, добросовестные коллекторские агентства, такие как ЭОС, предлагают множество программ, в ходе которых можно уменьшить сумму задолженности или организовать гибкий график выплат по индивидуальной схеме. Такое решение оптимально и для заемщика: не придется иметь дело с приставами и принудительным взысканием, чреватым арестом счетов и различными ограничениями.

Содержание статьи

Когда банк подает в суд

Обычно после одной или двух просрочек серьезных мер кредитор не предпринимает. Чаще всего сначала все ограничивается звонками и письмами с напоминанием о взносе: возможно, заемщик просто забыл о выплате. Если же неуплата становится систематической, банк подключает свою службу взыскания, может обратиться к коллекторскому агентству по агентскому договору: представители компании будут пытаться связаться с заемщиком, чтобы тот выплатил кредит банку. Еще один вариант развития событий — договор цессии: банковская организация перепродает право на взыскание кредита коллекторскому агентству, и оно становится полноправным кредитором, правда, с некоторыми ограничениями: может смягчать условия, но не ужесточать. Судебное разбирательство — крайняя мера, банки идут на нее нечасто и неохотно: это длительный процесс, который повлечет за собой лишние расходы.

Порядок судебного разбирательства

Многое зависит от того, какой кредит был взят и какова сумма задолженности. В целом процесс выглядит так:

После начала исполнительного процесса, если решение или судебный приказ не были отменены, заемщику дается 5 дней, чтобы согласиться добровольно погасить задолженность. Таким образом, приставы смогут удерживать до 50 % его ежемесячных доходов. Если же заемщик откажется, начнется процесс описи и конфискации имущества, которое впоследствии будет выставлено на торги.

Может ли банк получить решение в свою пользу без суда

Такое возможно, если представители банка обратились не с иском в районный суд, а с заявлением к мировому судье. По новым правилам такое допустимо для большого количества кредитов на суммы до полумиллиона рублей. Судья рассмотрит заявление банка, вынесет решение и, если требования банка оправданы, вынесет судебный приказ. Это так называемый упрощенный порядок взыскания. Впрочем, заемщик имеет право оспорить этот приказ в течение 10 рабочих дней с момента его получения. Только если возражений со стороны заемщика не последовало, приказ начинает приводиться в исполнение. Если же тот оспорил приказ, у кредитора останется право обратиться с иском в районный суд. Через него все и будет решаться — этот длительный процесс может занимать не один месяц.

Что делать, если инициировано разбирательство

Судебные разбирательства нередко пугают людей. Если они выясняют, что им пришло письмо о начале процесса, частая первая реакция — паника. Но поспешные действия не изменят ситуации и не помогут делу. Оптимальный вариант — успокоиться и попробовать найти пути решения. Как правило, с кредитором можно договориться: убегать не лучшая тактика, так как задолженность от этого никуда не денется. ЭОС предпочитает предлагать клиентам разнообразные варианты решения проблемы, а не обращаться в суд. Если же речь идет о банке, постарайтесь не переживать и попробуйте связаться с представителями кредитора, чтобы уточнить ситуацию. Активное участие в процессе и готовность выплачивать обязательства сыграют на руку даже в сложных обстоятельствах.

Как погашают задолженность через ФССП

Федеральная служба судебных приставов не вправе действовать, если исполнительный лист не передан приставам, а постановление о возбуждении исполнительного процесса еще не вынесено. После его вынесения копию обязаны отправить заемщику письмом — он должен знать, что происходит с его делом. У физического лица есть пять дней, и в этот срок он вправе договориться о графике выплаты задолженности. Более того, еще во время судебного разбирательства можно подать заявление об отсрочке или рассрочке. В первом случае взыскание можно отсрочить на несколько месяцев, но для того должны быть основания: декретный отпуск, болезнь и прочие обстоятельства. Во втором заемщик вправе предложить индивидуальный график выплат, удобный ему. Судья примет заявление о рассрочке, если график реалистичен. Если же о выплатах договориться не удалось, взысканием начинают заниматься приставы, но такого развития событий можно не допустить.

Как не допустить судебного разбирательства

Судебное разбирательство — долгий процесс, и банки прибегают к нему нечасто. Это касается и добросовестных коллекторских агентств, заинтересованных в том, чтобы клиент погасил задолженность без лишних сложностей. Практика показывает, что оптимальная стратегия действий, позволяющая избежать суда, — сотрудничество с кредитором. Организация, как правило, и сама не заинтересована в разбирательстве, поэтому может договориться с клиентом о графике погашения, удобном ему. Существует множество возможностей выплатить кредит без длительных разбирательств. Главное — не бояться: добросовестный и законопослушный кредитор пойдет навстречу и поможет подобрать предложение, дающее возможность погасить задолженность. Свяжитесь с кредитором, задайте интересующие вопросы и узнайте, что он может Вам предложить. Сотрудничество — всегда более оптимальный вариант, чем суд.

Как не допустить визита приставов

ЭОС всегда старается подобрать решение, выгодное для клиента. Гибкий график выплат, прощение части задолженности — мы делаем все, чтобы помочь человеку начать новую жизнь без обязательств.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Суд Сбербанк кредит

Ответчиком в кредитном споре со Сбербанком может стать любой заемщик. Ведь никто не застрахован от болезни, травмы, потери работы или неудачи в бизнесе, тем более, в период финансового кризиса. Что делать заемщику, если у него образовался долг по кредиту в Сбербанке? И как добиться в суде максимально выгодного для себя решения?

Суд за неуплату кредита: в каких случаях Сбербанк подает иск

Суд за неуплату кредита: в каких случаях Сбербанк подает иск

Период, в течение которого Сбербанк подает в суд за отказ клиента погашать долги по кредиту, в каждом случае разный. В основном это зависит от суммы долга перед Сбербанком. Чем больше ее размер, тем выше вероятность того, что банк в ближайшем будущем подаст иск о принудительном взыскании задолженности. Однако не всегда размер долга является решающим фактором. При подготовке иска банк учитывает и такие моменты, как:

Следует помнить, что обращение в суд – крайняя мера, обременительная не только для должника, но и для самого банка. Поэтому лучше не избегать общения с представителями финансового учреждения. Наоборот, лучше начать переговоры, пояснить ситуацию и попытаться договориться о реструктуризации долга или изменении условий его погашения.

Суд может отказать во взыскании задолженности, если оценочная стоимость залога гораздо больше общей суммы долга по кредиту в Сбербанке. Конечно же, это в первую очередь касается ипотеки. Все случаи, связанные с выселением, рассматриваются судом в индивидуальном порядке. Если квартира, взятая в ипотеку, является единственным местом проживания вашей семьи и в ней прописан несовершеннолетний ребенок, вас это вряд ли коснется.

В судебном разбирательстве имеется один немаловажный положительный момент. После того, как банк подал в суд, кредит перестает обрастать пеней и штрафными санкциями. Все дополнительные проценты прекращают начисляться. Поэтому решение суда может даже облегчить положение заемщика.

Как узнать, что банк подал в суд?

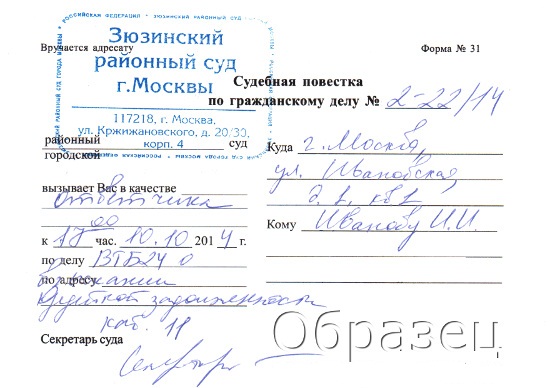

О том, что Сбербанк подал в суд по кредиту, до сведения заемщика доводится через судебную повестку. Иногда вместо этого могут позвонить сотрудники канцелярии суда. Такими сотрудниками зачастую представляются и коллекторы для оказания давления на заемщика. Могут звонить из банка, и открыто заявлять, что подали в суд по кредиту, но всё еще можно решить мирным путем. Так или иначе, если о подаче заявления в суд вас информируют по телефону, лучше точно узнать в каком суде и когда будет происходить заседание.

Если вашей фамилии нет на рассмотрении ни в одном из возможных судебных органов, то, скорее всего, банк не подавал иск. Это означает, что звонки осуществляются с целью запугать вас и поторопить с возмещением долга.

Судебная повестка заполняется только вручную и содержит синий штамп. Повестка, распечатанная на компьютере – однозначно фальшивая.

Действия ответчика во время судебного процесса

Прежде всего, необходимо понять масштаб проблемы. Для этого следует:

Наличие уважительных причин неоплаты кредита (болезнь, увольнение, рождение ребенка и т.д.), которые можно подтвердить документально, помогут снизить общую задолженность на значительную сумму.

При грамотно поставленной защите суд может удовлетворить иск банка частично, обязав должника возместить только сам кредит и проценты за его использование. За полгода-год до подачи иска банк в виде штрафов и пени может насчитать немалую сумму к основному долгу. Поэтому в таких случаях целесообразно обратиться к юристу, специализирующемуся на подобных делах. Он поможет сэкономить гораздо больше, чем стоят его услуги.

Тем более, если суд учтет нынешнюю тяжелую ситуацию должника (также подтвержденную документально), то можно будет добиться постепенного погашения всей суммы задолженности или отсрочки. Попытки вызвать жалость рассказами о тяжелой финансовой ситуации без предоставления аргументов никакого результата в суде не дадут. Решение будет принято в пользу банка.

Не стоит верить угрозам сотрудников банка или коллекторов о больших судебных издержках, которые полностью лягут на ответчика в суде. Помимо общей задолженности по кредиту суд может присудить ответчику только уплату гос.пошлины. Это 3200 руб. при цене иска в 100 тыс. руб. или 5200 руб., если долг банку составляет немного больше 200 тыс. руб. Другие судебные издержки могут быть признаны незаконными, это:

Судебные разбирательства по кредитам проходят в два этапа:

Если на предварительном заседании никакие документы, касающиеся кредита, не рассматриваются, то к основному слушанию нужно быть полностью готовым. Для этого необходимо иметь:

Если вы не сможете представить необходимые документы или составите их неправильно, можете считать суд проигранным.

Кроме этого, нужно быть готовым правильно ответить на «неудобные» вопросы юристов Сбербанка, а может, и судьи. Здесь нужно понимать, что в расчет будут приняты лишь аргументированные ответы, базирующиеся на действующем законодательстве. Любые бытовые проблемы и сложная жизненная обстановка, не подтвержденная юридически, может вызвать только отрицательную реакцию судьи.

Выполнение решения суда

После того, как суд вынес решение, уклоняться от его исполнения бессмысленно. Можно лишь немного оттянуть срок уплаты долга:

Это время лучше всего использовать для поиска необходимой суммы, в крайнем случае, ее части. При отсутствии денег можно продать машину или быттехнику. Лучше сделать это самому, иначе после изъятия судебными приставами имущество будет продано намного дешевле.

После того, как решение суда по кредиту уже вынесено, не стоит переоформлять недвижимость или автомобили на друзей и близких. Подобные сделки легко оспариваются в суде. Кроме того такие действия расцениваются как мошенничество.

Если продажа личного имущества не помогла полностью рассчитаться со Сбербанком, судебные приставы обратятся к работодателю должника. До полного погашения задолженности перед банком будет удерживаться часть заработной платы.

Банк подал на должника в суд

Обычно суд удовлетворяет запрос об обеспечении иска, то есть выносит определение, которое накладывает арест на собственность должника в пределах размера исковых требований. Иначе говоря, арестовываются деньги на счетах и депозитах в банках, движимое имущество (бытовая техника, автомобили, мебель), недвижимое имущество (коммерческая недвижимость и квартиры).

Сначала расскажем, в каких случаях банкиры подают в суд исковые заявления. В банковской практике таких случаев всего два. Первый: когда банкиры получили судебный приказ, но заемщик решил его отменить (это сделать очень легко). Второй: когда кредитор решил не тратить время на получение судебного приказа, а сразу «пошел в атаку». Здесь возможны варианты. Во-первых, исковое производство может предусматриваться банковским регламентом. Во-вторых, по займу есть обеспечение в форме залога или поручительства.

Этапы судебного разбирательства по иску банка к должнику

1. Сначала юрист банка составляет исковое заявление, прикладывает к нему расчет долга, копии кредитно-обеспечительных документов, оплачивает госпошлину, после чего сдает все эти бумаги в суд.

2. В том случае, если заем был обеспечен залогом или поручительством (да и просто, если размер задолженности достаточно высок), вместе с иском банкиры могут подать заявление на применение обеспечительных мер. Расскажем, что это.

Как известно, всегда легче забрать то, что имеется, чем пытаться забрать то, чего нет. Мы говорим о деньгах. Ведь у неплательщиков зачастую нет денег для погашения долга. Но зато многие из них владеют каким-нибудь ценным имуществом: автомобилем, коммерческой недвижимостью, второй квартирой или дорогой электроникой. Банк, приложив некоторые усилия, может закрыть кредитный долг с помощью данного имущества.

И чтобы не лишиться такой возможности, банкиры не должны допустить, чтобы неплательщик распродал свое имущество раньше времени. Но хитрые заемщики могут принять определенные меры по защите своего имущества, чтобы не дать себя в обиду.

Подают ли банки в суд на должников

Обычно суд удовлетворяет запрос об обеспечении иска, то есть выносит определение, которое накладывает арест на собственность должника в пределах размера исковых требований. Иначе говоря, арестовываются деньги на счетах и депозитах в банках, движимое имущество (бытовая техника, автомобили, мебель), недвижимое имущество (коммерческая недвижимость и квартиры). Суды рассылают копии определения в необходимые инстанции: ГИБДД, ФССП, Росреестр. Служебные приставы обеспечивают реализацию определения касательно наложения ареста на движимое имущество неплательщика. Единственное, что банкиры не арестовывают – заложенную недвижимость. Особенности залога недвижимости таковы, что в этом элементарно нет нужды.

3. Одновременно с принятием обеспечительных мер суд занимается исковым заявлением. В зависимости от полноты и качества собранных банкирами доказательств суд, получив от кредитного учреждения все документы, должен совершить одно из таких действий: принять исковое заявление и возбудить производство по делу, отказать в принятии иска, возвратить исковое заявление или же оставить иск без движения. Как правило, банки не допускают грубых ошибок при подаче исков, поэтому суды обычно принимают их документацию и дают старт свершению правосудия.

4. Следующей стадией искового производства является подготовка дела к разбирательству. Должник на этом этапе получает первую повестку из суда. Судья, приняв иск и возбудив производство, назначает предварительное заседание. В судебных кругах эту стадию называют «беседой». Если вам сказали, что вас ждут в суде на беседу, знайте, что вам предстоит поучаствовать в предварительном судебном заседании.

Суть этого заседания понятна из названия. Здесь не рассматривают дело по существу, а разрешают процессуальные вопросы. К примеру, суд выясняет, каждая ли сторона получает повестки, а если не получает, то в чем проблема. Верные ли адреса ответчиков указали банкиры в исковом заявлении, не требуется ли запрос в адресную справку для установления места жительства сторон.

Также судья выясняет, все ли истец (банк) собрал доказательства, есть ли у должника возражения, чем они подтверждаются, нужны ли суду другие доказательства. В общем, эта стадия очень важна для обеих сторон дела. Не пренебрегайте ей.

Когда перечисленные вопросы разрешены, судья закрывает «беседу» и назначает дату, когда дело будет рассматриваться по существу.

5. Разбирательство. Вот основной механизм, при помощи которого осуществляется правосудие.

В назначенное время вы пришли в суд. Вас направили в зал заседаний, входит судья, что сигнализирует о начале судебного заседания. Судья вначале проверяет, явились ли участники процесса. Поскольку если кто-то не пришел без уважительных причин, то дело рассматривать нельзя.

Если же стороны в сборе, то судья объявляет состав, объясняет сторонам их процессуальные обязанности и права, а также разрешает все ходатайства, поступившие к нему.

Если вы хотите знать о последствиях неявки на заседание участвующих в деле лиц, то здесь лишь скажем, что это является одним из оснований отложить разбирательство дела. Иногда подобный ход очень полезен для затягивания времени.

6. И вот наступает главнейший этап искового производства – дело рассматривается по существу. Как раз здесь происходит обмен статьями, пунктами и параграфами законов, нас ждут горячие баталии, споры на повышенных тонах, каверзные вопросы и неожиданные ответы… Впрочем, все подобные действия обычно случаются в фильмах, а на практике судебный процесс, как правило, проходит размеренно и спокойно. Многие находящиеся в зале нередко в буквальном смысле засыпают… Но это мы отвлеклись.

Итак, сначала суд выяснит, не желает ли истец поменять исковые требования или даже совсем от них отказаться, а также предложит участникам подписать мировое соглашение. Такие соглашения банки и должники иногда заключают, но это можно назвать исключением. Кредитные организации не любят мириться, обязательно доводят агрессивные действия до конца, раз уж начали.

7. Затем начинается непосредственно процесс. Выглядит он примерно так. Представитель банка зачитывает свой иск. Затем слово дается ответчику, который зачитывает возражения, предоставляет доказательства и документы, которые подтверждают его позицию. Короче, защищается, как может. Потом банку предоставляется право задать ответчику имеющиеся вопросы, а после этого и должник имеет возможность погонять банк вопросами. Судья в это время или молча слушает доводы сторон и следит, чтобы в зале был порядок, или принимает активное участие в процессе, спрашивая о чем-либо, уточняя обстоятельства и т.д.

На этой же стадии допрашиваются свидетели, осматриваются доказательства (если они содержатся на бумаге или других материальных носителях), проводятся остальные требуемые действия.

Когда документы осмотрены, а слова сказаны, происходит оглашение судом материалов дела. На практике это сводится к перечислению всех имеющихся в деле документов. В общем-то, формальность. Но иногда при этой процедуре обнаруживается в деле «лишний» документик или же, наоборот, «недосчитываются» какой-нибудь значимой бумаги. Поэтому внимательно слушайте судью на этой стадии.

8. Мы подошли к завершению рассмотрения дела. На этом этапе суд предлагает участникам выступить с речью (называемой «судебными прениями»), чтобы с помощью нее выразить позицию касательно предмета спора. Речь произносится в свободной форме и может содержать разного рода лиричесpе отступления. Это некое подведение итогов. Откровенно говоря, судебные прения на суть решения никак не влияют и никого ни к чему не обязывают. Именно поэтому в большинстве процессов стороны этим правом пренебрегают.

Банк подал в суд за неуплату кредита: есть ли выход

У вас есть кредит, взятый в банке, и по которому вы допустили просрочки в платежах. Кроме того, вы не можете ответить на звонки из банка, когда сможете вернуться в график платежей и будете ли вообще возвращать средства. При таком раскладе рано или поздно на вас подадут в суд. А судья в деле о невозврате долга всегда встает на сторону кредитора, поэтому до разбора в суде дело лучше не доводить.

Но — если уже это произошло, и иск к вам подан, то подробно рассмотрим в заметке, что же грозит человеку, если банк подал в суд за неуплату кредита и есть ли у должника возможность избавиться от долга законным путем.

Когда банки обращаются в суд

Ни один закон не содержит норм, когда же юристу банка надлежит нести с иск в суд. Часто должник понимает, что банк подал иск сразу же после того, как вы не внесли третий по счету платеж, то есть через 3 месяца после первой просрочки.

К примеру, банк «Тинькофф» часто прибегает к суду спустя 3–4 месяца после того, как не перечислен ежемесячный платеж по кредитной карте. А Сбербанк или ВТБ могут еще пол года названивать должнику голосом сотрудников департамента взыскания.

Но любой банк все равно использует возможность обращения в судебные органы: у крупных банков процесс подачи исков давно автоматизирован, документы подаются онлайн, а система просто меняет в исковых заявлениях данные заемщиков и размеры долгов.

Напомним, что если вы не обслуживаете свой займ в банке три года и при этом кредитное учреждение не напоминает, что долг пора бы погасить, то перед вами ситуация, которая называется пропуском срока исковой давности кредитором. При пропуске исковой давности дальнейшее судебное взыскание долгов невозможно — суд просто отклонит иск, если должник об этом суде заявит. Но на такую халатность от банка лучше не рассчитывать.

При этом надо помнить, что сам долг от такой халатности сотрудников банка никуда не денется. Банк просто не сможет взыскать его через суд. А вот напоминать вам о необходимости возврата средств банк может бесконечно.

На скорость подачи иска банка в суд влияют такие обстоятельства:

Прежде чем подать в суд, банки предпринимают попытки урегулировать вопрос с заемщиком лично, то есть раз 10 или 20 вам позвонят и напомнят, что вы нарушаете график платежей. Потом банк привлечет коллекторов, передав вашу задолженность им на обслуживание по агентской схеме. Или просто продав им долг. Если долг продан коллекторам, то в суд подадут уже они. Но общей ситуации это не меняет — заседаниям быть.

Банк подал на вас в суд? Закажите

звонок юриста

Должен ли банк уведомлять заемщика при обращении в суд

Банк должен уведомить заемщика, что он подает иск в суд. Но вот беда — люди часто считают такую информацию просто «пугалкой» и относятся к таким предупреждениям несерьезно. Или же вносят телефоны банка в черные списки, и поэтому банк не может человека уведомить об иске.

На практике должники узнают о том, что банк подал в суд за неуплату кредита или повесткой из суда, или через действия судебных приставов, например, когда со счета карты списываются все средства — в счет взыскания долга.

Есть и «облегченный» путь для банка взыскать с должника средства по суду — обращение за судебным приказом. В этом случае банк подает заявление в мировой суд, к нему прикладывает ваш кредитный договор и свидетельства неплатежей. И судья выносит решение, не вызывая на заседание стороны, так как требование, зафиксированное кредитным договором — бесспорно.

В этом случае банк не должен уведомлять своего клиента, но о принятом решении должнику сообщит сам мировой судья — письмом по обычной почте.

Как узнать, что на вас подали в суд

Если вы уже знаете, что банк подал на вас иск, то у вас будет больше шансов подготовиться к заседанию и собрать аргументы в защиту своей позиции. Но как это сделать, если вы пропустили уведомление от банка?

У должника есть такие возможности:

Помните, что если вы не намерены бегать от банка и приставов ближайшие несколько лет, не имея возможности официально работать, то вы должны сами интересоваться судьбой своего долга. Для этого надо наладить диалог с кредитором. Даже если у вас сейчас нет средств, чтобы погашать долги (например, вы заболели и у вас на руках продолжительный больничный лист).

Но все равно важно сохранить образ добропорядочного клиента, так как ваше стремление на контакт с банком даже при просрочке будет принято судом во внимание при вынесении решения. Положительный имидж клиента банка, который просто временно попал в тяжелую ситуацию, также будет учтен в ходе процедуры банкротства гражданина, если вы решите ее пройти.

В какой форме проходит судебное взыскание долга

Суд может взыскать с вас долг за невыплату займа двумя способами:

Выписывается этот документ на основании представленного кредитного договора, подтверждающего факт задолженности. То есть банк просто предъявляет судье документ о вашем долге, а судья выносит приказ.

Важно знать, что должник вправе обратиться в суд за отменой судебного приказа в течение 10 дней с момента его получения. Тогда рассмотрение дела будет переведено в формат судебного производства. Но это лишь перекладывание проблемы в долгий ящик. Поверьте, если банк уже дошел до суда, и не поленился подать документы для приказа, иск он тоже подаст.

Звонят из банка и требуют

вернуть долг? Закажите звонок юриста

Фактом получения судебного приказа считается вручение должнику его экземпляра лично или по почте. Но даже если должником не было получено заказное письмо, то датой вручения документа будет являться дата его отправки обратно отправителю — в суд.

Последствия обращения банка в суд

Если банк подал в суд за неуплату кредита, то должнику следует быть готовым к тому, что если у него есть имущество и сбережения, с ними с большой вероятностью придется расстаться.

Банк может просить суд принять меры обеспечения исполнения судебного решения. Это чревато такими последствиями:

После вынесения судом решения все ограничения снимаются, но лишь на время. Когда судебный пристав-исполнитель начнет процедуру взыскания задолженности, действие ограничений будет возобновлено.

Но есть и приятные последствия судебных споров с кредиторами:

Помните, что когда банк подал в суд по просрочке кредита, действие кредитного договора также приостанавливается и возобновляется только лишь по решению суда. А значит, вы избавляетесь от необходимости выплачивать кредит в течение всего срока судебного производства.

Какие документы нужно предъявить суду, чтобы тот

поверил, что я пытался договориться с банком, едва

только понял, что платить не смогу?

Нужно ли принимать участие в судебном заседании

Участвовать в судебных заседаниях нужно обязательно. Ведь в зависимости от конкретных обстоятельств, вы получаете возможность в суде:

Но учтите, что голословные заявления в духе «не могу платить кредит, мне не хватает средств» судом рассмотрены не будут — нужны железные доказательства, свидетельствующие о вашей невозможности исполнять свои обязательства;

полностью списать долг. Подобное возможно, только если в суде будет доказана неправомерность требований кредитора. Если договор кредитования был составлен с явными нарушениями норм законодательства, кредит был навязан банком путем манипуляции тяжелым положением заемщика или от него были скрыты значимые детали займа (к примеру, реальная процентная ставка), то такой договор будет аннулирован, а кредитору придется списать долги. Но уповать на такой исход дела все же не стоит;

Но введение реструктуризации возможно только по соглашению сторон и при наличии у должника стабильного источника дохода, достаточного для выполнения обязанностей по погашению задолженности. И помните — по реструктурированному кредиту вам придется расплачиваться гораздо дольше.

Помните, чтобы отстоять свою позицию в суде, требуются знания всех тонкостей законодательства в области кредитования, а также норм ГПК РФ. Эффективно справиться с этой задачей может только грамотный кредитный юрист. Поэтому не стоит экономить на юридической поддержке — ваша итоговая выгода окажется выше затрат на представителя.

Что дальше будет с просуженным долгом

Если все же банк подал иск в суд, а платить нечем, при этом суд счел его аргументы убедительными и постановил принудительно взыскать с вас средства, вами плотно займутся работники ФССП.

Последствия работы приставов таковы:

Указанные выше ограничения могут быть сняты только в двух случаях: если кредитором будет заявлено об отмене взыскания, либо когда должник произведет полное погашение долга.

Как списать судебные и кредитные долги

Если возможность платить кредиты отсутствует, а кредиторы наседают со всех сторон, то единственным выходом из ситуации станет объявление себя банкротом. Так вы сможете списать долги, пожертвовав всего лишь частью своего имущества.

Но перед подачей документов на банкротство следует ознакомиться с рядом нюансов:

Не знаете, что делать, если банк подал в суд? Наши юристы помогут вам избавиться от проблемной задолженности, представят ваши интересы в суде либо помогут полностью списать долги через личное банкротство. Первичная консультация юриста нашей компании предоставляется бесплатно — для ее получения позвоните нам по телефону или напишите через форму обратной связи.

Суд за неуплату кредита: в каких случаях Сбербанк подает иск

Суд за неуплату кредита: в каких случаях Сбербанк подает иск