Как узнать является ли человек самозанятым

Как узнать является ли человек самозанятым

Проверьте статус самозанятого по ИНН

Что нужно знать перед началом работы с самозанятыми

Физические лица, юридические лица и индивидуальные предприниматели освобождены от уплаты налогов при работе с самозанятыми.

Однако перед началом работы необходимо проверить статус исполнителя по ИНН. Если статус самозанятого не подтвержден — компании придется уплатить за исполнителя налоги и страховые взносы.

Какие документы должен предоставить самозанятый

Перед оплатой попросите самозанятого выставить счет через мобильное приложение «Мой налог», а затем потребуйте чек, подтверждающий оплату. Эти документы потребуются бухгалтерии при подготовке отчетности.

Как проверить статус самозанятого

Если компания платит самозанятому, который на самом деле не самозанятый, налоговая может выставить штрафы за отчеты и потребовать доплатить взносы и НДФЛ. Рассказываем, как проверить статус исполнителя.

Зачем проверять регистрацию самозанятого

Компания вправе работать с исполнителями-физлицами и самозанятыми. Самозанятые — те, кто зарегистрировались как плательщики налога на профессиональный доход.

С гонорара самозанятому компания не платит налоги, взносы и не сдает отчеты. Заплатили, и всё. Но, когда компания переводит деньги, например дизайнеру-физлицу, она должна вместе с переводом оплаты:

Если заплатить исполнителю и не отчитаться, будут штрафы.

Штрафы, если заплатить исполнителю и не отчитаться

С самозанятыми ничего этого делать не надо, достаточно просто напрямую оплатить услуги. Но если фрилансер говорит, что самозанятый, а на самом деле он не самозанятый, то однажды налоговая это заметит и попросит заплатить за всё время работы. Поэтому лучше всё-таки проверить статус фрилансера самим.

Как проверить, самозанятый исполнитель или нет

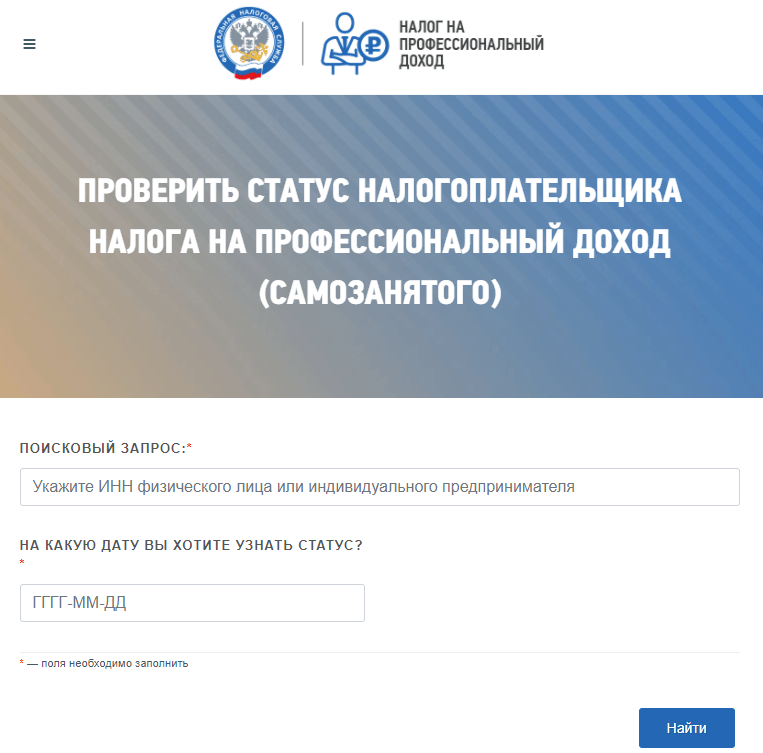

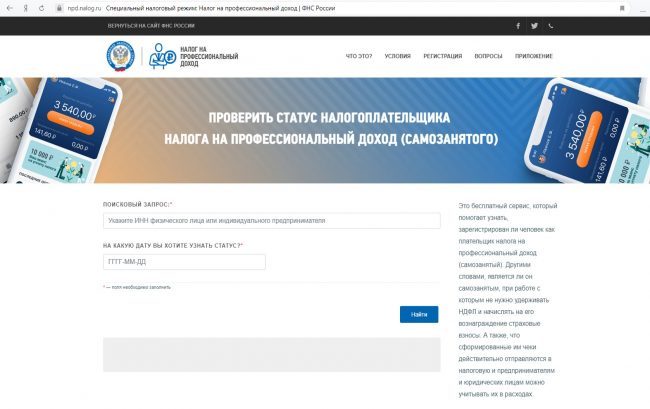

У налоговой есть сервис для проверки самозанятых. Чтобы узнать статус исполнителя, компании понадобится его ИНН.

Для проверки переходим по ссылке, открывается окно с двумя строками: поисковый запрос — сюда вводим ИНН исполнителя — и дата.

Вводим ИНН и дату, нажимаем кнопку «Найти». Если исполнитель зарегистрировался как самозанятый, ответ будет таким:

Второй вариант ответа сервиса — «не является плательщиком налога на профессиональный доход». Значит, исполнитель не самозанятый.

Советуем проверить статус самозанятого перед оплатой и сделать скриншот результатов. На всякий случай.

Как компании платить самозанятому

Счет для ИП и ООО в Модульбанке

Удобный сервис, недорогие тарифы, защита от блокировок по 115ФЗ

Как проверить, что самозанятый – точно тот, за кого себя выдает

Новая категория самозанятых бизнесменов появилась в России относительно недавно. Поэтому многие компании еще пока не сталкивались с такими контрагентами и по-старинке привлекают для выполнения работ исполнителей из числа физлиц или ИП.

Однако количество самозанятых уже перевалило за миллион и это еще не предел. Их будет еще больше, ведь старт новому спецрежиму в некоторых регионах был дан только несколько месяцев назад.

Все когда-то бывает в первый раз, в том числе и договор с самозанятым исполнителем. Что нужно учесть при заключении такого договора, как компании обезопасить себя и не попасть ненароком в неприятную историю с доначислением налогов? Этим вопросам посвятим новый пост нашего блога.

Проверьте статус

Допустим, вы где-то по рекламному объявлению, или с помощью сарафанного радио нашли человека, который может выполнить для вас работу и он утверждает, что является плательщиком НПД.

Отлично! Значит не придется платить за него взносы, удерживать НДФЛ, отчитываться. Налицо экономия денег и времени.

Но на радостях не забудьте проявить бдительность и проверить, действительно ли данный гражданин на данный момент является самозанятым.

Причем узнать статус исполнителя можно как на текущую дату, так и на любую другую.

В описании к сервису ФНС указывает, что с его помощью можно бесплатно узнать, является ли человек самозанятым, при работе с которым не нужно удерживать НДФЛ и начислять на его вознаграждение страховые взносы, а также, что сформированные им чеки действительно отправляются в налоговую, и ИП и юрлицам можно учитывать их в расходах.

Составьте договор

При составлении договора будет нелишним в преамбуле указать, что исполнитель является налогоплательщиком налога на профессиональный доход. Таким образом уже из шапки договора будет понятно, что никаких взносов компания-заказчик за этого исполнителя платить не будет.

Если же плательщик НПД — это действующий индивидуальный предприниматель, то обычно в договоре не указывают применяемый им режим налогообложения.

Иногда может возникнуть такая ситуация, когда договорные отношения с ИП длятся уже давно, но в процессе он решил сменить режим налогообложения и перешел на НПД. У заказчиков возникает вопрос, что делать с договором — перезаключать его или составлять доп.соглашение?

ФНС, рассматривая такую ситуацию, успокаивает: ничего делать не надо. Заключение нового договора может потребоваться, если до применения НПД предприниматель был на общем режиме, являлся плательщиком НДС и цена его услуг включала НДС. Тогда для урегулирования цены можно заключить новый договор или допник.

Если после перехода исполнителя-ИП на НПД существенные условия договора не изменились, заключать новый договор или вносить изменения в уже существующий не требуется.

Еще раз проверьте статус

Допустим, вы проверили исполнителя по реестру на сайте ФНС. Но жизнь не стоит на месте. Если гражданин на момент заключения договора являлся самозанятым, это не значит, что он все еще пребывает в этом статусе к моменту перечисления ему денег за выполненную работу.

Поэтому перед тем, как отправить платеж, целесообразно еще раз проверить — есть ли запись в реестре по этому гражданину.

Что будет, если самозанятый уже не самозанятый

Увы, но может произойти неприятная ситуация, когда к моменту перечисления денег (или уже после этого) заказчик узнает, что исполнитель либо сам отказался от статуса самозанятого, либо его регистрация была аннулирована по ряду причин.

В случае с исполнителем-ИП потеря им статуса плательщика НПД не принесет головной боли заказчику, потому что свои налоги ИП в любом случае платит сам.

А вот с обычным физлицом все гораздо сложнее.

В общем, мороки много и лучше в такие неприятные ситуации не попадать.

Можно оптимизировать процесс сотрудничества

Бухгалтеру не придется волноваться, проверять статус исполнителя, тратить на всю эту суету свое время и нервы, если нанять самозанятого специалиста через специальную биржу.

БиржаАутсорсинга.рф — это онлайн-площадка, предназначенная для контакта заказчиков с самозанятыми исполнителями.

Мы проверяем исполнителя и отстраняем от работы на бирже, если он утратил статус самозанятого.

Также перед допуском к выполнению работ наш сервис проверяет действительность всех документов исполнителя, и наличие противоправных действий на территории РФ.

БиржаАутсорсинга.рф — это современный инструмент управления исполнителями. Мы сокращаем время на рутину, повышаем эффективность.

Как проверить, действительно ли физлицо имеет статус самозанятого?

Бухгалтер учреждения должен быть уверен, что физлицо имеет статус самозанятого на момент осуществления расчетов (в противном случае при работе с ним возникнет необходимость удерживать НДФЛ и начислять на его вознаграждение страховые взносы).

Как в этом убедиться?

Для этого рекомендуем воспользоваться бесплатным сервисом — https://npd.nalog.ru/check-status/. Он помогает узнать, зарегистрирован ли человек как плательщик НПД. Надо перейти по ссылке и указать ИНН самозанятого и интересующую дату.

Кроме того, подтвердить свой статус самозанятый может, представив справки:

— о постановке на учет (снятии с учета) физического лица в качестве плательщика налога на профессиональный доход (КНД 1122035);

— о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД 1122036).

Физлицо формирует эти справки в мобильном приложении «Мой налог» и в одноименном веб-кабинете, размещенном на сайте www.npd.nalog.ru, и представляет учреждению. Достоверность сведений, содержащихся в названных справках, подтверждается электронной подписью налогового органа, сформированной в соответствии с Федеральным законом от 06.04.2011 N 63-ФЗ «Об электронной подписи».

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

В Контур.Фокусе теперь можно проверить статус самозанятого

Сведения о самозанятых — плательщиках «Налога на профессиональный доход» стали отображаться в сервисе. Информация поступает напрямую из налоговой.

Что такое самозанятость

НПД — это специальный налоговый режим для самозанятых, который называется «Налог на профессиональный доход» и составляет 4-6 %. Самозанятые не платят НДФЛ и страховые взносы.

Самозанятость могут оформить физические лица и индивидуальные предприниматели без сотрудников, доход которых не больше 2,4 млн рублей в год. С осени 2020 года самозанятым можно стать в любом регионе России.

Проверка самозанятого в Фокусе

Чтобы проверить, оформил ли человек самозанятость, достаточно знать его ИНН. Если физическое лицо применяет «Налог на профессиональный доход», эта информация отобразится в Фокусе.

Встречаются случаи, когда индивидуальный предприниматель не ликвидировал ИП, но при этом применяет НПД. Так работать, действительно, можно. Главное — вовремя сменить режим налогообложения (например, ОСНО или УСН) на НПД. Фокус покажет, если у физического лица есть ИП и оформлена самозанятость.

Источник информации

Сведения о самозанятых загружаются в сервис напрямую из ФНС. Проверка происходит в режиме онлайн. Когда пользователь ищет в Фокусе информацию о физическом лице или индивидуальном предпринимателе по ИНН, в сервисе отображается его актуальный статус.

Проверка статуса самозанятого и новые источники в лицензиях

В сервисе появились сведения о самозанятых — плательщиках «Налога на профессиональный доход». А в карточки российских компаний добавили еще три вида лицензий Минстроя и Минпромторга.

Кто может быть самозанятым

Самозанятыми могут быть физлица и индивидуальные предприниматели без наемных сотрудников, а максимальный доход самозанятого не должен превышать 2,4 млн рублей в год.

Самозанятые освобождены от уплаты НДФЛ и страховых взносов. Вместо этого они платят только НПД — это специальный налоговый режим для самозанятых, который называется «Налог на профессиональный доход». При работе с физлицами НПД — 4 %, а при работе с организациями и ИП — 6 %.

Особенность применения НПД индивидуальным предпринимателем

Если индивидуальный предприниматель решил стать самозанятым, то он не обязан ликвидировать ИП. Однако предприниматель должен отказаться от текущего режима налогообложения, например, УСН и сменить его на НПД. С другими налоговыми режимами НПД совмещать нельзя.

Пример:

Как узнать статус самозанятого в Фокусе

Чтобы проверить статус физлица в Фокусе, достаточно указать его ИНН в поисковой строке. А еще можно перейти в поиск по физлицам из карточки проверяемой организации или индивидуального предпринимателя.

Источник сведений — ФНС.

Пример:

Новые источники в лицензиях

В карточках российских компаний теперь отображаются новые виды лицензий Минстроя и Минпромторга.

Как проверить статус самозанятого?

Новый специальный налоговый режим «Налог на профессиональный доход» в Республике Алтай действует с 2020 года. В настоящее время более 3400 жителей республики зарегистрированы в качестве плательщиков налога на профессиональный доход. Как и во всем новом возникает масса вопросов: как зарегистрироваться, как отчитываться, как оплачивать, нужна ли контрольно-кассовая техника и т.д. Ответы на них можно найти на официальном сайте ФНС России nalog.gov.ru в разделе «Налог на профессиональный доход».

Кроме ответов на популярные вопросы в разделе НПД размещен сервис «Проверить статус налогоплательщика налога на профессиональный доход». Это бесплатный сервис, который помогает узнать, зарегистрирован ли человек как плательщик налога на профессиональный доход (самозанятый). Другими словами, является ли он самозанятым, при работе с которым не нужно удерживать НДФЛ и начислять на его вознаграждение страховые взносы, а также, что сформированные им чеки действительно отправляются в налоговую, и предпринимателям и юридическим лицам можно учитывать их в расходах.

Плательщика НПД можно вычислить на сайте ФНС

Фирме крайне важно знать, является ли «физик»-контрагент плательщиком налога на профессиональный доход. Это прямо влияет на ее обязанность платить за него НДФЛ и взносы, а также на порядок подтверждения расходов по налогу на прибыль.

Это можно сделать прямо на сайте ФНС — там работает специальный сервис.

Просто укажите ИНН вашего контрагента и дату, на которую вам нужен его статус, и система скажет, является он плательщиком НПД или нет.

Важно! КонсультантПлюс предупреждает

ГПД с самозанятым лицом надо проверять на наличие признаков трудового договора. Налоговый орган может прийти к вам с проверкой вместе с сотрудниками трудовой инспекции и переквалифицировать гражданско-правовой договор с такими признаками в трудовой. В этом случае вам грозит.

Подробнее о последствиях переквалификации договора читайте в К+. Пробный доступ можно получить бесплатно.

Работа с самозанятыми — это просто: сервисы для регистрации, поиска, проверки и выплат «все в одном»

Знаете, как оптимизировали налоги и экономили на кадровых расходах чаще всего в 2021 году? Использовали новый налоговый режим для плательщиков налога на профессиональный доход. Тенденция сохранится и в 2022 году. Договоры с самозанятыми заключают все больше бизнесменов, а поэтому бухгалтеры нуждаются в сервисах, которые упростят учет и получение документов. В этом обзоре поговорим о современных инструментах, облегчающих работу как с одним, так и с сотней самозанятых исполнителей.

Поиск самозанятого

На портале YouDo Бизнес вы сможете подобрать работника с проверенными документами и в короткие сроки. Из миллионной уникальной базы по заданным критериям обязательно найдутся необходимые кандидаты. На сервисе также возможен и массовый подбор, так что если вам потребуется, скажем, 300 сборщиков заказов — все исполнители будут найдены. Перед выбором не забудьте ознакомиться с их рейтингом и прочитать последние отзывы заказчиков.

Регистрация самозанятого

Процедура потребуется тем, у кого уже есть знакомый исполнитель, работающий по договорам ГПХ, но он до сих пор не решился оформить самозанятость. Таким подрядчикам можно предложить встать на учет в качестве налогоплательщиков НПД. Это позволит организации экономить на страховых взносах.

Регистрацию исполнители должны проходить самостоятельно с помощью видеоинструкции с сайта ФНС или в приложении «Мой налог». Банковские мобильные приложения, например, от Сбера или Альфа банка, готовы поставить на налоговый учет самозанятых, не выходя из дома. Такой функционал доступен действующим клиентам банков. Для регистрации нужно дать доступ к персональным данным, часто они автоматически заполняются, ведь у банка уже есть нужные сведения.

Для тех, кто не является клиентом, нужно будет сначала им стать — открыть счет (для ИП) или карту (для физлица).

Альтернативный вариант — поручить YouDo Бизнес хлопоты по оформлению самозанятости вашим исполнителям. Остается только следить за выполнением заданий из личного кабинета на портале.

Проверка статуса на сайте налоговой

Очень важно на каждом этапе работы проверять статус самозанятого. Если исполнитель лишается статуса плательщика НПД, то заказчику придется оплатить за него НДФЛ и страховые взносы, как при обычном договоре ГПХ, а также сдавать отчетность.

YouDo Бизнес в онлайн-режиме запрашивает сведения в ФНС и сохраняет результаты предыдущих проверок. Все процессы автоматизированы, так что вам не придется проверять статус отдельно взятого исполнителя.

Выплаты самозанятым по реестру

Следующий инструмент упростит оплату услуг самозанятых. Сроки выплаты вознаграждения для всех исполнителей могут быть разными, поэтому, чтобы не задержать выплаты и не допустить ошибок, нужно автоматизировать процессы.

Для выбранных исполнителей можно сформировать реестр и платежное поручение, например, в 1С, и экспортировать их в банк для перевода, как для зарплатного проекта. Некоторые банки, например, Тинькофф, позволяют в клиент-банке создавать анкеты для исполнителей и уже оттуда формировать платежную ведомость с выплатами.

По аналогии с банковским зарплатным проектом сервис YouDo Бизнес производит выплаты самозанятым по реестру. Зачисления происходят не только по реквизитам счета, но и по номеру карты или по телефонному номеру исполнителя, к которому карта привязана. Достаточно один раз занести платежные реквизиты в личный кабинет, а затем выбрать тех исполнителей, чьи услуги вы хотите оплатить.

Оплата налогов за самозанятого

Несмотря на то, что система налогообложения НПД проста, некоторые самозанятые умудряются забыть об оплате налога до 25-го числа следующего месяца, и теряют свой льготный налоговый режим.

Самозанятый может в мобильном приложении «Мой налог» сохранить реквизиты своей банковской карты и настроить автоплатеж. Но не все физические лица безгранично доверяют государственным сервисам. Поэтому предпочитают оплачивать налог самостоятельно или с помощью других приложений.

К сожалению, не всегда сервис банка срабатывает как надо, т. к. эта система пока еще «обкатывается». Например, пользователи жалуются, что при поступлении платежа доход в некоторых приложениях автоматически не фиксируется, а значит налоговая база формируется неверно.

В YouDo Бизнес можно настроить уплату налога сразу при отправлении оплаты заказчиком и тогда самозанятый получит на свой счет чистую сумму дохода и может спокойно ее потратить, не беспокоясь о своевременном перечислении налога.

Электронный документооборот

Самые большие страхи у бухгалтерии возникают при оформлении и получении первичных документов от самозанятых. Чтобы работы были выполнены точно и своевременно, нужно подписать договор оказания услуг. Это не только минимизирует гражданско-правовые риски (например, нарушение сроков выполнения работ), но и налоговые.

Обычный поставщик выставляет счет и выдает акт на оказанные услуги. Если требовать счет от самозанятого не обязательно, то вот получением акта точно стоит озаботиться.

И, конечно, самый главный документ, без которого учесть расход не получится — чек. После получения вознаграждения не каждый самозанятый вспомнит, что нужно отправить чек заказчику.

Исполнитель может забыть выдать чек или допустить в нем ошибку, например, неправильно указать вид работ или ИНН организации-заказчика.

При обнаружении ошибок самозанятому придется аннулировать чек и формировать его заново.

Для снижения налога на прибыль или учета затрат на УСН налоговики будут требовать полный комплект документов, чтобы обосновать реальность сделки и произведенных расходов. Зачастую бухгалтеру приходится с боем добывать документы, т. к. после получения денег исполнительтеряет интерес к заказчику.

Выход в электронном документообороте. Он позволяет отправлять и подписывать документы удаленно, причем в специальных сервисах документы формируются автоматически, достаточно их просто подписать. Подпись для исполнителя также формируется онлайн. Физлицо может при этом использовать как КЭП ( квалифицированную электронную подпись, полученную в удостоверяющем центре ), так и ПЭП ( простую электронную подпись, это, например, логин и пароль от личного кабинета ).

YouDo Бизнес автоматически формирует договоры и акты. А затем присылает чеки после оплаты услуг самозанятого.

Целесообразно автоматизировать не только взаимоотношения самозанятых с бухгалтерией, но и отправку заданий. Переписка с исполнителем может служить как аргументом для принятия расходов перед ФНС, так и одним из доказательств в суде, если придется спорить с исполнителем.

Как проверить самозанятого?

© Автор статьи: юрист Константин Костюков

Многие граждане последнее время регистрируются и ведут свою деятельность, свой бизнес в качестве самозанятого. Этот специальный налоговый режим называется «налог на профессиональный доход» или сокращенно «НПД».

Если человек зарегистрирован в качестве самозанятого ему не нужно открывать фирму (ООО) или регистрироваться в качестве ИП (индивидуального предпринимателя).

В этой статье мы остановимся на вопросах, касающихся проверки самозанятого.

Проверяем зарегистрирован ли человек в качестве самозанятого

Проверить статус самозанятого можно на бесплатном сервисе ФНС по ссылке — https://npd.nalog.ru/check-status/

Для этого нужно знать ИНН человека.

Проверка осуществляется на конкретную дату.

Если гражданин является плательщиком НПД, то появится сообщение: «ИНН является плательщиком налога на профессиональный доход».

Если не зарегистрирован, то появится такое сообщение:

Как узнать когда человек зарегистрировался в качестве самозанятого

К сожалению, сервис налоговой не позволяет узнать с какой даты самозанятый зарегистрировался в ФНС. Проверка производится только на конкретную дату.

Это может быть оправдано, потому что зарегистрироваться можно в течении нескольких минут через мобильное приложение. И также сняться с учёта тоже можно в течении нескольких минут. Таким образом, человек может, к примеру, 2 дня быть самозанятым, потом на 1 день сняться с учёта, потом опять встать и т.д.

Но всё же методом подбора можно понять когда человек стал плательщиком налога на профессиональный доход. Для этого нужно сужать временной период поиска и делать много запросов.

Добропорядочность и надежность самозанятого

Поскольку самозанятый — это обычное физлицо — алгоритм проверки точно такой же, как и у гражданина. Подробно об этом мы писали в статье «Как проверить человека по Интернету«.

Также внимательно стоит изучить соцсети, поискать независимые отзывы и т.п.

© Автор статьи: юрист Константин Костюков

Вся правда о проверках и штрафах для самозанятых

Недавно СМИ облетела радостная новость — налоговикам запретили проводить проверки самозанятых без разрешения Управления оперативного контроля ФНС (Письмо ФНС от 26.06.2019 № ЕД-4-20/12490@). А за что вообще можно оштрафовать самозанятого? Возможно ли это сделать без проверки (в привычном «бухгалтерском» смысле)? И как вообще проверяют самозанятых?

Сразу оговоримся — в качестве самозанятых мы имеем в виду плательщиков налога на профессиональных доход (НПД). Какими еще бывают самозанятые — смотрите здесь.

Нарушен порядок формирования чека для покупателя

Загадка из российских налоговых реалий: кто может не применять онлайн-кассу, но чек покупателю обязан выдать? Правильный ответ: официально зарегистрированный самозанятый.

Система «Мой налог», по сути, исполняет функцию ККМ. Плательщик НПД должен передавать данные о каждом случае получения дохода в ФНС. И формировать чек для передачи покупателю.

Если это не сделать, вот вам первый повод оштрафовать самозанятого по ст. 129.13 НК РФ — за нарушение порядка выдачи чека. Обратите внимание: подобным нарушением порядка считается невыдача чека или выдача неправильного чека. Сроки, в которые надо выдать чек, оговорены отдельно.

Чек сформирован с опозданием

В какие сроки и как надо выдавать чек, прописано достаточно подробно (п. 3 ст. 14 Закона от 27.11.2018 № 422-ФЗ). Если оплата производится наличными деньгами и (или) с использованием электронных средств платежа, то чек нужно выдать в момент расчета — в электронном или бумажном виде.

Интересный момент — в расчетах между самозанятым и его покупателем может быть посредник (п. 2 ст. 7, п. 2 ст. 14 Закона № 422-ФЗ). Видимо, имеется ввиду ситуация, когда некое лицо (критерии в законе не уточняются) набирает самозанятых и действует как агент, получая деньги и передавая самозанятым их долю.

Если в расчетах участвует посредник, то самозанятому формировать и выдавать чек не надо. Можно предположить, что заниматься выдачей чеков должен тот самый посредник (чеков из «Мой налог» или чеков ККМ — история пока тоже умалчивает).

Обо всех расчетах через посредника налогоплательщику НПД все равно нужно известить свою ФНС не позднее 9-го числа месяца, следующего за налоговым периодом. Видимо, надо все-таки выбить один чек на посредника на сумму заработанных через него денег за месяц.

Если не сформировать чек вовремя — ждите штраф по ст. 129.13 НК РФ.

Размер штрафа

Если самозанятый попался на мухлеже с чеком в первый раз, предусмотрен штраф в размере 20% от суммы, которую он не пробил или пробил с опозданием.

Если попался повторно в течение 6 месяцев — в «штрафной» бюджет придется отдать всю сумму, по которой накосячил с чеками.

Как же проверяют самозанятых?

Пока налоговики не придумали ничего лучше старой доброй практики «подсадных уток».

Например, предлагаете вы услуги помощи в домашнем хозяйстве через интернет. С вами связывается заказчик, вы приходите, что-то делаете, получаете оплату, а чек не выдаете. Ваш заказчик гордо демонстрирует вам удостоверение инспектора ФНС и далее по сюжету. Метод отработан налоговиками еще на кассах-«не онлайн». Просто, надежно и практично, как говорится…

Еще возможен вариант, когда получатель услуг самозанятого окажется чем-то недоволен и «настучит» в ФНС, что данный самозанятый еще и чеки не выдает. Но такие случаи в нашей стране все-таки редкость.

Ну и, конечно, налоговики могут запросить данные о поступлении денег на счета самозанятого и сравнить их с тем, что прошло через «Мой налог» (правда, запрос в банк возможен, когда в отношении самозанятого инициирована налоговая проверка). И если налоговая докажет, что это выручка,— поступившие суммы будут считаться доходом самозанятого.

Кстати, презумпция невиновности налогоплательщика, провозглашенная п. 6 ст. 108 НК РФ, далеко не всегда на практике срабатывает.

А если регистрации самозанятого нет?

Если у вас вообще нет регистрации в качестве самозанятого и вы попались на оказании платных услуг, то штрафовать вас будут иначе — как ведущего предпринимательскую деятельность без регистрации этой деятельности и уплаты налогов с нее.

А главное — вас не будут рассматривать как самозанятого, чтобы на вас не распространялись поблажки по запрету на проверки, предусмотренные на 2019 год.

Выводы

«Не проверять самозанятых» на практике вовсе не означает, что не будут проводить проверки «физиков», которые заняты какой-то приносящей доход деятельностью вне трудовых договоров и ГПД.

Максимум, на что может рассчитывать официально зарегистрированный самозанятый, который попался на «хитростях» с чеками, — это на то, что без разрешения спецуправления ФНС налоговики «на месте» не станут проверять движение денег по счетам за весь период деятельности.

Вместе с тем, ничто не мешает инспекторам заявить в спецуправление, что у них имеется подтверждение нарушений в работе самозанятого. И вполне возможно, что разрешение на детальную проверку они таким образом получат.

Ну а если «физик» не зарегистрирован никак, действуют вообще другие правила: проверять и штрафовать будут по полной программе как за незаконную предпринимательскую деятельность и неуплату налогов.

Кто подпадает под понятие «самозанятый гражданин»

Что с официальным списком видов деятельности для самозанятых

Понятия «самозанятый» или «самозанятость», несмотря на широкое употребление, в том числе в официальных письмах государственных органов (в частности, налоговой службы), законодательно не закреплены.

Применяться данная терминология стала после принятия закона «О внесении изменений в статьи 2 и 23 части 1 Гражданского кодекса Российской Федерации» от 26.07.2017 № 199-ФЗ.

Абз. 2 п. 1 ст. 23 ГК РФ с этого момента допускает возможность осуществления гражданином предпринимательской деятельности без регистрации в качестве ИП. При этом условия ведения такого бизнеса должны быть предусмотрены на законодательном уровне отдельно.

На основании данной нормы был принят закон «О внесении изменений в часть первую Налогового кодекса…» от 27.12.2018 № 546-ФЗ. Его ст. 2 установлено, что физические лица могут осуществлять предпринимательскую деятельность без регистрации ИП, если она подпадает под перечень самозанятых видов деятельности на 2022 год, установленный п. 70 ст. 217 НК РФ.

Данный перечень был введен законом от 30.11.2016 № 401-ФЗ, вносящим изменения в НК. Этот закон о видах деятельности самозанятых граждан в 2021 году по-прежнему остается актуальным.

Кроме того, изначально был принят отдельный закон «О проведении эксперимента по установлению специального налогового режима ”Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 № 422-ФЗ.

С 2021 года любой регион вправе подключиться к пилотному проекту.

О нюансах применения НПД рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности налогового режима.

Как оформить самозанятость на Госуслугах, мы рассказывали здесь.

Список

Полный список видов деятельности самозанятых граждан на 2022 год по-прежнему отсутствует, ни одна законодательная норма не содержит их исчерпывающего перечня. Так, в п. 70 ст. 217 НК РФ приведены некоторые виды профессиональной деятельности, при осуществлении которых гражданин может не регистрироваться как предприниматель.

Однако этот перечень не является исчерпывающим, поскольку эта же норма позволяет дополнять его на уровне регионального законодательства.

Так, законом субъекта РФ может быть установлен региональный перечень видов деятельности самозанятого населения в 2022 году в дополнение к общефедеральному.

В упомянутом законе № 422-ФЗ, на основании которого проводится эксперимент по профессиональному налогу, перечня вообще нет. В нем только дано определение профессионального дохода (ч. 7 ст. 2). Под ним понимается такой доход физического лица, который он получает при отсутствии начальника (работодателя) и при этом сам не выступает работодателем. Также это доход от распоряжения имуществом (например, от сдачи жилого помещения в наем).

Идем от обратного: кто не может быть самозанятым

Чтобы понять, кто может стать самозанятым по виду деятельности, необходимо обратиться к нормам НК, а также региональному законодательству в этой сфере. В законе № 422-ФЗ вместо перечисления данных видов в ч. 2 ст. 4 приводится только перечень случаев, когда применение режима «Налог на профессиональный доход» не допускается.

Поскольку закон принят на федеральном уровне, при разработке регионального закона об утверждении перечня видов деятельности самозанятых граждан данная норма должна быть учтена.

Итак, встать на учет в качестве самозанятого физического лица и применять систему налогообложения «Налог на профессиональный доход» в указанных в законе регионах нельзя, если:

Кто относится к самозанятым, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что остается: представители каких профессий могут быть самозанятыми

Чтобы понять, чем может заниматься самозанятый в 2022 году, в первую очередь стоит обратиться к п. 70 ст. 217 НК. На его основании к данной категории предпринимателей относятся лица, осуществляющие следующую деятельность или имеющие следующие профессии:

Если же обратиться к ч. 7 ст. 2 закона № 422-ФЗ, можно сделать вывод, что профессиональным доходом признается доход от использования имущества. Данный вид деятельности относится к самозанятости в той степени, в какой не осуществляется в качестве предпринимательской деятельности.

Например, гражданин разово сдает принадлежащее ему жилое помещение. Не так давно ФНС РФ подтвердила, что лицам, сдающим квартиры, оптимально перейти на самозанятость. Если же лицо имеет много жилых помещений и регулярно сдает их внаем, данная деятельность может потребовать регистрации в качестве ИП.

Как понять, подпадаю ли я под понятие самозанятого гражданина

Поскольку официальный исчерпывающий список самозанятых профессий в 2022 году по-прежнему отсутствует, понять, подпадает ли гражданин под понятие самозанятого, помогут некоторые законодательные критерии:

Может ли самозанятый одновременно быть наемным работником, читайте здесь.

Кроме того, для признания самозанятым человек должен встать на учет в налоговом органе. Учет носит уведомительный характер, после получения уведомления налоговым органом производится регистрация. Налоговый орган сам уведомит заявителя в том случае, если осуществляемая им деятельность не подпадает под определение самозанятости.

Итоги

Таким образом, в действующем законодательстве отсутствует единый исчерпывающий перечень видов деятельности, при осуществлении которых лицо признается самозанятым. Однако в налоговом и ином законодательстве приводятся некоторые виды профессиональной деятельности, а также критерии, позволяющие отнести ту или иную деятельность к самозанятости.

Как проверить самозанятого

Проверка самозанятого на сайте ФНС

Специально для проверки действительности статуса самозанятых разработан сервис «Проверить статус налогоплательщика НПД», расположенный на сайте ФНС. С его помощью сведения о применении спецрежима интересующим лицом можно получить моментально и совершенно бесплатно, достаточно знать только его ИНН.

Как проверить самозанятого, используя данный сервис ФНС:

Перейти на страницу сервиса проверки.

В окне «Поисковый запрос» указать ИНН физлица.

В следующем окне нужно ввести дату, на которую требуется узнать наличие статуса плательщика налога на профдоход.

Нажать кнопку «Найти».

Чтобы узнать подробнее о статусе самозанятого рекомендуем прочитать материал КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить бесплатный пробный доступ на 2 дня.

Для чего нужна проверка самозанятых

«Самозанятые» доходы плательщиков НПД освобождены от обложения НДФЛ, на них не начисляются обязательные страховые взносы. Это значит, что компания или ИП, заключившие с самозанятым лицом договор на выполнение работ, оказание услуг и т.п., не являются по отношению к нему налоговым агентом, они не обязаны удерживать из выплат самозанятому НДФЛ и начислять на них страхвзносы. Данное освобождение возможно для контрагентов только при наличии у них чека, выданного самозанятым лицом в подтверждение оплаты. Также без чека контрагенту невозможно зачесть в своей налоговой базе произведенные по договору расходы (ст. 15 закона № 422-ФЗ).

С этой целью в договор должны включаться пункты, указывающие на уплату самозанятым налога на профдоход, обязанность выдачи им чека, отсутствие обязанностей удержания НДФЛ и начисления страхвзносов у контрагента. Кроме того, если в период действия договора самозанятый утратит право на применение спецрежима, он должен сообщить об этом другой стороне, которая автоматически станет налоговым агентом по НДФЛ и плательщиком страхвзносов.

Именно для того, чтобы быть уверенным в том, что статус самозанятого актуален и платить за него НДФЛ и взносы не нужно, а выданные им чеки действительны, необходимо проверить самозанятое лицо.

Обзор всех способов проверки статуса самозанятого по ИНН на сайте налоговой бесплатно

Если компания платит самозанятому, который на самом деле не самозанятый, налоговая может выставить штрафы за отчеты и потребовать доплатить взносы и НДФЛ. Советуем проверять статус самозанятого перед каждым платежом. Ведь он может лишиться статуса или самостоятельно от него отказаться. Для проверки статуса самозанятого у налоговой есть отдельный сервис. Он бесплатный, регистрироваться не нужно.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться позвонив по телефонам:

8(499) 325-58-38 – Москва; 8(800) 600-64-68 – Бесплатный звонок по всей России

В этой статье рассмотрим, как узнать, является ли человек самозанятым, как проверить статус самозанятого по ИНН на сайте ИФНС, сделаем обзор всех способов проверки статуса, покажем пошаговый план проверки самостоятельно.

Как проверить самозанятого: обзор всех способов

Начиная с 2018 года в России действует экспериментальный льготный налоговый режим. Любой человек, если его деятельность соответствует определенным критериям, может зарегистрироваться в качестве самозанятого (плательщика налога на профессиональный доход – НПД). Это выгодно как самим самозанятым (поскольку дает возможность значительно снизить выплаты в бюджет), так и их заказчикам – им не придется платить налог на доходы физлиц и подавать соответствующую отчетность, а также можно сэкономить на взносах в фонд обязательного медицинского страхования и ПФ РФ.

Но как узнать, что человек действительно является самозанятым – ведь у него нет об этом записи в трудовой книжке, а регистрация обычно проходит онлайн. К тому же часто заказчик (работодатель, клиент) и самозанятый находятся в разных регионах и не контактируют друг с другом лично.

Если человек сообщит неправду о своем правовом статусе, то у его заказчика в будущем могут возникнуть проблемы с налоговой.

Содержание

Как узнать, является ли человек самозанятым: все способы

Есть несколько способов проверки самозанятого:

Также можно проверить, оплачивает ли человек налоги. Рассмотрим все варианты проверки.

Как узнать, самозанятый ли человек – самый простой способ

Самый простой способ проверки – попросить выслать чек сразу после оплаты и дождаться его. Чек представляет собой ссылку с сайта налоговой и содержит все основные данные (включая ИНН самозанятого и ИНН предпринимателя/организации. Если заказчик – физическое лицо, его ИНН не пробивается). Также он содержит QR-код.

Подделать такой чек невозможно.

У этого способа есть только один недостаток – на момент его предоставления услуги уже оказаны. Если окажется, что ваш контрагент – не самозанятый, вам придется оплатить оплатить НДФЛ по ставке 13% и все пенсионные и страховые взносы.

Как узнать, самозанятый ли человек, по справке

Самозанятый может предоставить справку о своем налоговом статусе. Ее можно взять лично в местном отделении ФНС или заказать онлайн через личный кабинет на сайте ФНС/приложение “Мой налог”. Справка подписывается электронной подписью и считается официальным документом, подтверждающим налоговый статус.

Она содержит ФИО, ИНН самозанятого, данные его паспорта, адрес постоянной регистрации, наименование органа ФНС и дату постановки на учет, а также дату выдачи документа.

В личном кабинете налогоплательщика можно сформировать эту справку в разделе “Настройки” – “Справки”, указав временной интервал. Если человек был самозанятым, но снялся (или был снят) с учета, эта информация также отобразится в документе.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться позвонив по телефонам:

8(499) 325-58-38 – Москва; 8(800) 600-64-68 – Бесплатный звонок по всей России

Как проверить, является ли человек самозанятым, самостоятельно

Любой человек или представитель ИП/организации может проверить информацию о самозанятому на официальном сайте Федеральной налоговой службы. Там есть следующие данные:

Единственное, что нужно знать – это индивидуальный номер налогоплательщика (ИНН), который есть у каждого человека. По ФИО проверить эти данные невозможно.

Пошаговый план проверки статуса самозанятого

Зайдите на сайт https://npd.nalog.ru/, в раздел “Проверить сайт налогоплательщика НПД” в правой части экрана.

В появившемся поле введите ИНН и установите временной интервал, кликните кнопку “Найти”.

Как поверить чек самозанятого на сайте налоговой

Порядок выдачи чеков прописан в статье 3 Федерального закона 422-ФЗ. Чек необходимо выписать независимо от формы оплаты. Обычно его выдают в электронном виде. При этом самозанятым не требуется подключать онлайн-кассу. Чеки пробиваются через сайт налоговой или приложение банка.

При этом можно сформировать чек задним числом.

При нарушении сроков может наступить ответственность по статье 129.13 Налогового кодекса РФ. Это грозит штрафом в 20% (в случае первого нарушения) или 100% – если это повторится.

Заказчику нужен чек, чтобы включить оплату самозанятым в свои налоговые расходы. Хотя исполнитель должен предоставить чек, заставить его сделать это невозможно – ответственность за нарушение этого требования в законе не прописана.

Как проверить чек:

Возможна ситуация, когда физлицо называет себя самозанятым, но на самом деле не является им. Но проверить статус физического лица не сложно – это позволит вам избежать обмана и переплаты, а также проблем с Федеральной налоговой службой. Заказчик может попросить самозанятого предоставить справку о постановке на учет в ФНС, дождаться получения чека или самостоятельно проверить статус физлица по его ИНН.

Как проверить статус самозанятого по ИНН

Самозанятость – новый для России формат, который заработал совсем недавно. Фрилансерам, проходящим процедуру регистрации, предоставляются некоторые преференции в ведении деятельности, главной из которых является полная легальность. При условии постановки на учет в ФНС через специальное онлайн-приложение самозанятый получает право реализовывать товары собственного изготовления и оказывать услуги физическим и юридическим лицам. Такой вариант выгоден обеим сторонам, но перед заключением договора необходимо проверить самозанятое лицо.

Зачем проверять регистрацию самозанятого

Компании вправе сотрудничать с самозанятыми, заключая с ними письменные или устные договоры. При этом исполнитель должен быть официально зарегистрирован в качестве плательщика НПД – налога на профессиональный доход.

Процедура такого взаимодействия максимально упрощена. Организация оплачивает услуги самозанятому либо приобретенные товары. Никаких других выплат не предусмотрено. Это означает, что юрлицу не нужно:

Все это означает, что компания не несет обязанностей налогового агента при взаимодействии с самозанятыми. Сам фрилансер при этом уплачивает налог в размере 6%, поскольку сотрудничает с юрлицом. Если услуги оказываются частным лицам, налог составит 4%.

Однако полагаться исключительно на слова гражданина о его официальном статусе самозанятого нельзя. Если впоследствии выяснится, что человек не проходил соответствующую регистрацию и не зарегистрирован в качестве плательщика НПД, придется заплатить налоги и взносы за все время работы с ним по достаточно высокой ставке. Именно поэтому следует проверить статус самозанятого, прежде чем сотрудничать с ним.

Далеко не всегда недостоверная информация о статусе фрилансера является результатом обмана. Бывает и так, что человека сняли с соответствующего налогового учета, а он просто не знает об этом. Но ответственности за уплату налогов за такого исполнителя с компаний это не снимает.

Как проверить, самозанятый исполнитель или нет

Сейчас очень просто узнать, является ли человек самозанятым или нет. Для этого налоговики внедрили бесплатный сервис. Все запросы здесь обрабатываются автоматически, ответ выводится на экран компьютера практически сразу. Никаких ограничений по использованию сервиса не предусмотрено.

Такой сервис может быть полезен многим заинтересованным людям и организациям:

Проверка самозанятых занимает считанные минуты, но позволяет избежать многих проблем.

Где находится сервис для проверки самозанятых

ФНС запустила целый интернет-сайт, посвященный самозанятости и связанным с этим режимом вопросами. Именно здесь находится сервис, с помощью которого можно проверить фрилансера. Адрес страницы – https://npd.nalog.ru/check-status/.

На ресурсе опубликована полезная информация для плательщиков НПД:

На сайте также представлен отдельный блок, в котором содержатся наиболее частые вопросы о легализации и деятельности самозанятых, а также ответы на них.

Порядок использования сервиса

Разобраться, как проверить самозанятого с помощью данного сервиса, очень просто. Интерфейс понятен и не вызывает затруднений, но в случае необходимости стоит связаться со службой техподдержки или обратиться непосредственно в инспекцию.

Для проверки плательщика НПД нужно знать его идентификационный номер. ИНН вводится в специальное поле, далее указывается дата, на которую необходимо проверить статус самозанятого. Ответ на запрос выводится в виде фразы, поясняющей, является ли обладатель указанного ИНН официальным самозанятым.

Самозанятого могут снять с налогового учета по нескольким причинам. Все они связаны с несоответствием критериям, определяемым спецрежимом:

Важно помнить, что самозанятый не вправе выполнять работы или оказывать услуги лицам, которые являлись их работодателями меньше 3 лет назад.

Доступ по API

Сейчас регистрация самозанятых осуществляется только через приложение «Мой налог». Но уже есть информация о том, что банковские структуры намереваются предложить альтернативу в виде регистрации через удаленные каналы. Предполагается, что все доходы фрилансера будут отображаться на его счете, а сведения о них будут передаваться налоговикам. В рамках проекта станет возможным подключение финорганизаций через открытый API к приложению «Мой налог».

Поначалу такую возможность получат только крупнейшие банки РФ при соблюдении двух требований: круглосуточная работа отдела техподдержки для клиентов и стабильность работы (отсутствие сбоев в передаче данных). Самозанятым не придется открывать специальный счет, если у него уже есть расчетные счета в данном банковском учреждении.

Блокировка счетов самозанятых

Между тем самозанятые уже столкнулись с блокировкой своих счетов в банках. Пока фрилансеры пытались выяснить, проверяют ли самозанятых и как именно это делается, финансовые учреждения поспешили применить закон №115-ФЗ к тем счетам, поступления на которые показались подозрительными.

Коллизия заключается в том, что самозанятым разрешено принимать оплату за товары и услуги на свои счета. Одновременно в большинстве банковских структур действует запрет на использование счетов физлиц для ведения предпринимательской деятельности. В результате происходит следующее:

В результате банковское учреждение блокирует счет, руководствуясь положениями вышеупомянутого закона.

Представители банков разъяснили, как фрилансеры могут избежать подобных проблем. Первым делом они рекомендуют предупреждать финансовое учреждение о своем статусе, а лучше подтверждать его соответствующей справкой. Такую справку можно сформировать при помощи «Моего налога» или взять в ФНС. Самозанятый не обязан передавать банку такую информацию, но далеко не каждая структура будет самостоятельно узнавать природу денежных поступлений на счет. В таких обстоятельствах лучше перестраховаться, хотя банковское учреждение без проблем может проверить самозанятого через сервис ФНС либо официальный API.

Еще один вариант – завести специальный счет для приема платежей и проинформировать об этом банк. Не исключено, что впоследствии банки уравняют самозанятых с ИП, поскольку обслуживать коммерческие операции по тарифам для физлиц таким учреждениям просто невыгодно.

Необходимость в проверке статуса самозанятого гражданина может возникнуть в организации, пользующейся его услугами. Если гражданин ввел юрлицо в заблуждение, последнему придется выплатить за него немалые налоги и взносы. Актуальна такая проверка для банковских учреждений, в которых открывают счета фрилансеры. Сам предприниматель тоже может узнать, не сняли ли его с налогового учета. Проверить эту информацию можно при помощи сервиса на сайте ФНС. Для этого достаточно указать дату, на которую нужно проверить статус самозанятого, а также его ИНН. Ответ выдается сразу.

Самозанятый гражданин: кто это такой и кто им может стать, как оформить самозанятость человека — определение понятий, примеры профессий

С 1 июля 2020-го платить налоги на профессиональный доход можно во всех регионах РФ. Поэтому уже давно пора разобраться, что значит самозанятый гражданин (это определение сложнее, чем может показаться), ведь именно для него и был внедрен НПД.

Немного познавательной статистики: к концу 2019-го таких лиц было около 330 000 (если брать официально зарегистрированных), а к марту 2020-го — уже свыше 500 000, сейчас еще больше. Отсюда напрашивается вывод о том, что режим обложения интересен: с ним знакомятся, начинают пользоваться его льготами, оценивают его преимущества и окончательно на него переходят. Конечно, его условия еще могут меняться, ведь он до сих пор экспериментальный, но уже сейчас он способствует легализации прибылей и выходу бизнеса из тени, а значит за ним будущее.

Где применяется

В 2019-м новый порядок отчислений вводился для 4 регионов — Москвы, МО, соседней с ней Калужской области и для всей Республики Татарстан. К июню 2020-го им пользовались уже в 23 субъектах РФ, ну, а к 2021-му он стал действовать по всей территории страны.

Что значит самозанятость населения

В законодательстве данное понятие до сих пор не закреплено в качестве термина — с четкой формулировкой и характерными особенностями, — хотя на практике оно звучит и указывается в документах все чаще. Хорошо, что его описывает Федеральный Закон № 422, утвержденный 27 11 2018-го; правда, основное внимание он уделяет НПД.

С точки зрения налогообложения, это специальный, льготный режим, которым вправе пользоваться люди без работодателя, не нанимающие сотрудников по договорам, действующие по собственной инициативе.

Он был введен для мотивации, чтобы предотвратить уход репетиторов, сиделок, нянь в тень. Потому что в 2020-м, на фоне отмены «кредитных каникул» все они встали перед выбором: или платить НДФЛ и ежемесячные страховые взносы, даже при вынужденном простое, отсутствии клиентов и нулевой прибыли, или снова скрывать свои доходы. Нужна была альтернатива — ею и стал НПД с его сниженными ставками и другими преимуществами.

Отсюда уже понятно, что значит «самозанятые люди», кто это такие. К данной категории относят граждан, работающих без устройства в штат компании, без оформления договора, без найма кого-либо по контракту. Они осуществляют мелкую торговлю и/или предоставляют разовые или регулярные услуги самых разных масштабов. Их труд может быть связан с различными видами деятельности, но обычно они:

Также это те, кто получает прибыль удаленно, используя электронные площадки, сдает в аренду квартиру, продает hand-made или товары собственного производства, консультирует по юридическим вопросам, перевозит пассажиров и грузы, строит и ремонтирует, устраивает праздники и мероприятия, оказывает косметические услуги, проводит видеосъемку.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Как это работает

Уже поняв, что означает самозанятость граждан, следует разобраться, как платить налоги в данном режиме. Необходимо скачать мобильное приложение и зарегистрироваться, получить сообщение-подтверждение и, авторизовавшись, провести нужные операции.

Это удобно, ведь для перехода на НПД не требуется ехать в ближайшее отделение инспекции, ожидать своей очереди на прием, заполнять и подписывать документы. И никаких больше регулярных визитов в банки для оплаты деклараций — все вопросы решаются в режиме онлайн, что серьезно экономит время.

Механизм учета доходов тоже максимально прост и не вызовет вопросов даже у тех, кто далек от бухгалтерии. В данном плане самозанятые физические лица — это настоящие счастливчики, ведь им нужно лишь:

Расчет идет как раз на обычных россиян, на то, чтобы они могли безошибочно проводить свои отчисления. И подобную заботу уже оценили, вместе со сниженными ставками — малый бизнес все больше выходит из тени, о чем убедительно говорит статистика.

Что это дает

Практика показывает, оформившие статус самозанятого лица граждане получают целый ряд преимуществ:

Фирмы самых разных масштабов все охотнее сотрудничают с такими исполнителями, ведь это выгоднее в финансовом плане. Ну, а тому, кто предоставляет сервис или продает товар, не требуется создавать расчетный счет и подавать декларации, кассу тоже нет необходимости открывать; он может даже совмещать прибыльное хобби с чем-то еще, допустим, с развитием карьеры на основном месте службы.

Кто может стать самозанятым гражданином

Данным правом обладают любое лицо, на законных основаниях действующее на территории РФ. Даже если речь идет об иностранцах: резиденты государств-участников ЕАЭС, то есть Армении, Беларуси, Казахстана и Киргизии, тоже могут перейти на НПД. Условие только одно: необходимо, чтобы в РФ у них были клиенты, а возможности у них будут те же, что и в стандартном случае, то есть достаточно широкие.

С какого возраста

После 18 лет любой россиянин может воспользоваться всеми преимуществами и льготами, которые дает NPD. Какого-то верхнего предела нет — в числе претендентов даже пенсионеры, если они получают дополнительный доход.

Ошибочно считать, что самозанятое население — это только совершеннолетние лица. Подросток от 14 лет тоже вправе оформить соответствующий статус, если он регистрируется не в качестве индивидуального предпринимателя и удовлетворяет одному из следующих условий:

На практике наиболее реальным выглядит второй вариант, ведь устраивать разбирательства долго и накладно, ну, а жениться или выходить замуж только для того, чтобы трудоустроиться, — нерационально.

Как получать платежи

Согласно требованиям налоговой, самозанятые граждане могут принимать деньги на любую кредитную карту, даже на зарплатную, выданную на месте основной работы.

Зная это, почти все банки в стремлении привлечь клиентов предлагают открыть специально предназначенный расчетный счет. Но на деле он необходим для взаимодействия с компаниями определенных ОПФ, чтобы им было легче вести бухгалтерию. А при выполнении заказов, продаже свежеиспеченных тортов или занятиях по физике он не нужен. Причина понятна: финансы в качестве вознаграждения в таких случаях, как правило, передаются из рук в руки, а не проводятся в электронном виде. Но их потом, естественно, все равно следует отразить.

Стоит ли оформлять статус

Давая определение того, что такое самозанятое лицо (гражданин), следует определиться, а нужно ли им становиться, выгоден ли будет такой шаг.

Да, польза есть — как минимум в легализации прибылей по максимально льготной на данный момент схеме. Ведь трудиться в тени незаконно, и если об этом узнают в ходе какой-то инспекции, то наложат штраф с пеней и главное — произведут доначисление за трехлетний период, а такая денежная нагрузка станет непосильной для рядового россиянина.

Ранее мелким предпринимателям приходилось выбирать между ООО и ИП, и решение было сложным, ведь каждый из вариантов нес сразу несколько неудобств: общение с инспекцией, составление деклараций, ведение бухгалтерской отчетности, регулярные проверки — все это требовало времени и сил.

Ситуация изменилась с появлением НПД: он стал быстрым способом подачи сведений о прибылях и важным шагом к выходу из тени. Хотя в ряде случаев и этот режим оказывается не самым выгодным, и ниже мы их рассмотрим.

ИП и самозанятость

Да, тем, кто работает на себя, действовать проще: и регистрация без лишних бюрократических проволочек проходит, и ставки ниже, и бумаг приходится оформлять гораздо меньше, и касса не требуется. Но это еще не все моменты.

Разница по сравнению с индивидуальным предпринимателем

Важные отличия сведены в таблицу:

ИП, выбравший УСН

Лицо, трудящееся само на себя

Осуществляется в течение 3 дней, после личного визита в инспекцию и внесения госпошлины в 800 руб.

Выполняется бесплатно, подождать одобрения придется не дольше 6 дней

Макс годовая прибыль

150 000 000 руб.

Для ОМС и ОПС обязательны и составляют 40 874 руб. + 1% от прибыли

Перечисляются по желанию

Следует вести бухгалтерскую книгу и подавать декларации 1 раз в год

На сумму, предусмотренную ОМС и ОПС

Необходима при наличии физлиц в качестве покупателей

Отсюда мы видим, что режим для самозанятых без ИП удобен для тех, кто настроен работать только на себя, не планирует брать каких-либо сотрудников в штат, будет получать менее 2,4 млн руб. ежегодно и не рассчитывает на пенсию. Тем же, кто собирается масштабировать свой бизнес, если не сейчас, так через несколько лет, целесообразно тратить немного больше времени и сил на регистрацию и развитие в роли индивидуального предпринимателя.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Как стать им в России

Необходимо лишь встать на учет, бесплатно зарегистрировавшись как плательщик НПД; напоминаем, без личного визита в отделение инспекции, подав заявку одним из трех способов (рассмотрим ниже).

Уже понимая, кто такой и что значит самозанятый человек (это тот, кто работает на себя, без договоров и по упрощенному обложению), многие ИП хотят перейти на данный режим. Сделать это они могут без труда, ведь к ним не предъявляется особых требований. Единственное условие — отказ от УСН, ЕНВД или ЕСХН (в зависимости от того, что использовалось). Написать и подать его следует в течение календарного месяца, заполнив форму (26,2-8, ЕНВД-4 или 26,1-7 соответственно) и подав ее лично в офис инспекции по месту жительства или осуществления бизнес-деятельности. Тот случай, когда без непосредственного визита и очередей не обойтись, зато после про них можно будет забыть.

Процедура регистрации

Мы рассмотрели, что такое самозанятость населения, и как ее оформить на практике, теперь о том, как получить статус налогоплательщика НПД. Это можно сделать одним из 3 способов:

Плюсы регистрации

Рассуждая о том, что такое самозанятое население и как оформить статус плательщика НПД, просто необходимо посмотреть на те преимущества, которые он принесет. В их числе:

Минусы и подводные камни

Красочно расписывая самозанятость — что это такое, как оформить, какими преимуществами обладает — справедливости ради не нужно забывать и о следующих недостатках режима НПД:

Плательщик в любом случае делает больше, чем тот, кто действует неофициально, но он гораздо лучше защищен законодательством. И те же банки, пусть неохотно, но все-таки выдают ему кредиты. Так что плюсы гораздо существеннее минусов.

Как рассчитать налог и когда его вносить

Здесь нужно рассмотреть сразу 4 важных момента.

Исходя из определения самозанятых граждан, под ней понимают доход от профессиональной деятельности, то есть от оказания услуг или от реализации товаров собственного производства, а также от использования своего личного имущества, без найма подчиненных и трудоустройства к работодателю.

В отдельно взятом отчетном периоде ее допустимо уменьшить, вернув ранее полученные деньги (допустим, при отказе заказчика от продукции) или установив, что сделка в приложение была внесена по ошибке.

НПД заменяет собой:

Налоговые ставки

Предусмотрены 2 их варианта:

В законодательстве прописано, что как минимум до 2028 они останутся неизменными. Отчисления по ним рассчитываются суммарно, причем складывать нужно разные заказы и виды деятельности.

Сроки и способы оплаты

Отчетному периоду равен один календарный месяц, не считая двух исключений:

Осуществить все отчисления необходимо до 25 числа того месяца, который идет за отчетным периодом. Суммы до 100 рублей не погашаются, а переносятся. Оплатить допустимо:

Вычет

Это сумма в 10 000 рублей, на которой можно уменьшить взносы. Обладает такими особенностями:

Итоги

Мы подробно рассмотрели, кто является и считается самозанятыми гражданами, примеры, кто это такие, тоже привели. Это фотографы, кондитеры, репетиторы, копирайтеры и другие люди, платящие НПД. Мы также определили, что данный режим обладает целым рядом плюсов, перекрывающих минусы, уже очень популярен и при правильном подходе будет выгодным для тех, кто трудится на себя. Теперь вам необходимо принимать решение, переходить на него или нет, но при любой схеме налогообложения мы поможем вам программными продуктами, упрощающими ведения бизнеса. Обращайтесь и заказывайте ПО в «Клеверенс».

Справка о самозанятости: как попасть в список самозанятых на сайте ФНС

В этой статье рассмотрим такие важные моменты как проверка самозанятого на сайте ФНС, получение справки самозанятого и причины, по которым может потребоваться документ об особом налоговом статусе.

Зачем нужно подтверждение самозанятости

Уже сотни тысяч россиян и граждан дружественных государств бывшего СНГ встали на учет в налоговой в качестве самозанятых. По данным ФНС с каждым днем база лиц, которые теперь платят налог на профессиональный доход, растет более чем на тысячу человек.

Каждое физическое лицо, которое зарегистрировалось через приложение “Мой налог”, либо с помощью специальных программ банков, попадает в реестр самозанятых граждан. Полный список самозанятых хранится в документах ФНС.

Иногда возникают случаи, когда требуется справка о подтверждении налогового спецрежима. Например, организация-заказчик требует доказательство, что работник, выполнивший заказ, является самозанятым, а не штатным наемным сотрудником. От этого будет зависеть должна ли фирма платить налоги и отчислять страховые взносы за работника или нет.

Справка о самозанятости может потребоваться и при желании получить кредит в банке. Финансовые организации выдают займы физлицам, ИП или организациям. Физическое лицо может получить кредит до 50-100 тысяч просто по паспорту, но когда речь идет о более крупных суммах, тут банк попросит подтвердить доход.

Обычно в качестве подтверждения платежеспособности заемщики приносят справку о доходе 2-НДФЛ (либо другой аналогичный документ по форме банка) и копию трудовой книжки. В редких случаях банки принимают выписку по дебетовой зарплатной карте.

Но как быть самозанятым? Справку 2-НДФЛ они взять не могут, специальные декларации в налоговую не сдают, онлайн-кассы тоже нет… Сейчас лица, занимающиеся ручным трудом или оказанием частных услуг, могут взять справку о своем статусе в качестве самозанятого и справку о доходе.

Поначалу банки не принимали в расчет такие документы, но в сентябре 2019 года ФНС направила в кредитные организации и ЦБ РФ письмо с разъяснениями. Теперь у самозанятых не возникает проблем с предоставлением документов для получения кредита.

Как проверить статус самозанятого

Проверить самозанятого по ИНН можно на сайте Федеральной налоговой службы — npd.nalog.ru/check-status.

В специальной форме для поиска достаточно указать ИНН и дату.

Если нужны документы, подтверждающие самозанятость, то в личном кабинете на сайте налоговой (lknpd.nalog.ru) или в мобильном приложении “Мой налог” можно распечатать справку.

Заходите в “Настройки” и переходите в раздел “Справки”.

Там можно получить справку о постановке на учет для уплаты налога на профессиональный доход (НПД), а также справку о доходе. Оформить документы можно онлайн в течение пары минут. Обращаться в подразделение налоговой службы не требуется.

Вот так выглядит свидетельство о самозанятости:

Справка о доходе для самозанятого выглядит следующим образом:

Проверка на самозанятость: вопросы и ответы

Ответим на часто задаваемые вопросы, связанные с подтверждением особого налогового режима.

Ваш статус? Самозанятый!

Сейчас подтвердить самозанятость не составляет труда. Можно в считанные минуты зайти в мобильное приложение или на сайт налоговой службы и распечатать нужный документ. Это удобно, быстро и бесплатно. Дополнительно можно получить и справку о доходе, а с ней уже можно обратиться по назначению: в банк, посольство, суд или социальные службы.

Сервис для поиска самозанятых для бизнеса

Бизнесмены уже оценили преимущества работы с самозанятыми. Но как найти такого исполнителя, чтобы быть уверенным в его легальном статусе и получить от него необходимую документацию?

По прогнозам аналитиков, до 2025 года количество самозанятых граждан вырастет до 10-15% от общего числа работающего населения. По данным аналитиков FrankRG, официальное число самозанятых вырастет к 2024 году на 6 млн человек и составит 8,4 млн человек.

Это большая цифра, ведь в самозанятые ушли бывшие ИП, а также зарегистрировались физические лица, которые на протяжении ряда лет работали в «теневом» секторе.

Почему возникла необходимость поиска в сервисах для самозанятых?

Простоту и удобство работы с самозанятыми мы неоднократно освещали в своих видеороликах.

Проверить статус самозанятого лица очень легко. Для этого реализован специальный сервис на сайте налоговиков.

Правда, с помощью данного сервиса нельзя проверить в режиме онлайн потерю самозанятым своего статуса. Но и эту проблему можно решить, прописав в договоре с самозанятым ответственность за несообщение заказчику информации о потере своего статуса.

Тем не менее, в связи с поиском новых самозанятых лиц, оказывающих различный спектр услуг, возникла потребность в интернет-сервисах, которые соединяют заказчиков и исполнителей.

И, как говорят владельцы подобных ресурсов, бизнес все более активно готов сотрудничать с самозанятыми гражданами. В этом случае работает принцип — найти хорошего исполнителя за небольшие деньги. Для этого и созданы сервисы для поиска самозанятых.

Работа сервисов напоминает работу различных бирж для поиска исполнителей.

Например, графических дизайнеров, копирайтеров, репетиторов по различным дисциплинам, домработниц и т. п.

Только заказчиками выступают бизнесмены, а физические лица имеют статус самозанятых.

Какие существуют сервисы для поиска самозанятых?

Вместе с количеством самозанятых растет и число интернет-ресурсов для их поиска.

Одним из популярных сервисов является YouDo Бизнес — это российский сервис Юду, который на сегодняшний день содержит базу из 2,6 млн исполнителей различного профиля.

Это и курьеры, тренеры, репетиторы, рабочие-строители, мастера по ремонту различного оборудования.

Специалисты распределены по группам. Например, в сервисе Юду 17 групп, среди которых:

Для того чтобы стать исполнителем, нужно зарегистрироваться на сайте Юду. Процесс регистрации упрощается, если человек использует соцсети. После регистрации на сайте исполнитель получает письмо на указанную электронную почту и проходит по ссылке.

У исполнителя будет свой логин и пароль. Регистрация для исполнителя бесплатна.

Далее исполнителю нужно нажать на кнопку «стать исполнителем».

Исполнитель услуг должен заполнить анкету. В анкете приводится информация личного характера:

Далее заполняется профиль исполнителя.

В профиле приводится профессиональный опыт, виды оказываемых услуг, при необходимости можно загрузить примеры выполненных работ. Например, фото отремонтированного интерьера. После заполнения профиля нужно пройти проверку документов. Проверка документов — необязательный этап, тем не менее, после прохождения проверки у исполнителя появляется статус «Документы подтверждены».

Компания может начать поиск исполнителей, используя либо личный кабинет либо аккаунт-менеджера либо вариант подключения по API. Последний вариант позволяет подключить платформу к используемой заказчиком своей учетной системе. Например, к «1С. Бухгалтерия».

Помимо этого, сервис Юду совместно с сервисом hh.ru предлагает к просмотру серию специальных видео семинаров, касающихся нюансов работы с самозанятыми. Например, видеоролик «Как вести документооборот и не попасть в ловушки».

Бизнесмену не нужно думать о том, какие документы он получит от самозанятого. Весь документооборот, а также расчеты с самозанятыми исполнителями берет на себя сервис.

Кроме того, компании не придется делать переводы на карту физического лица — самозанятого. Все расчеты будут осуществляться через юридическое лицо — сервис Юду.

Это означает, что у компании не будет лишних вопросов от банков по поводу переводов на личную карту физического лица и возможной блокировки счета.

Все риски компании сведены к минимуму.

Естественно, что возникает вопрос: за чей счет банкет?

Сервис берет комиссию за выплаты самозанятым гражданам. Стоимость комиссии — от 0,5% до 3% с каждой выплаты.

На сегодняшний день популярными являются следующие сервисы для поиска самозанятых: «Самозанятые.рф», «РокетВорк», КИВИ, Консоль, «Мои самозанятые», Джамп Финанс.

Комиссия за переводы самозанятым в сервисах может достигать до 5%.

Как проверить самозанятого

Доверяй, но проверяй, гласит народная мудрость. Вот и при работе с контрагентами бывает нужно быть предельно уверенным в статусе своего партнёра по бизнесу. О том, как проверить самозанятого, сейчас расскажем.

Для чего проверять самозанятого

Проверить самозанятого партнёра по бизнесу бывает важно как перед началом сотрудничества, так и в процессе выполнения проекта. Особенно это значимо, если нанимателями самозанятого выступают индивидуальные предприниматели или юридические лица: режим налога самозанятых освобождает их от уплаты страховых и пенсионных взносов ровно до того момента, пока плательщик НПД остается таковым.

Но как только самозанятый будет снят с учёта, его партнёры-наниматели будут обязаны удерживать с его доходов НДФЛ, отчислять взносы и т.д. Поэтому наиболее целесообразно проверять статус самозанятого перед каждым перечислением ему оплаты за работу. Только в этом случае можно быть уверенным наверняка, что вы как заказчик не нарушаете закон.

Часто, чтобы не заморачиваться с проверками статусов самозанятых (если таких лиц довольно много сотрудничает с ИП или компанией), контрагенты проводят оплату данным лицам через специальные сервисы, в которые уже встроена функция проверки статуса самозанятого перед отправкой средств на счёт. В частности, проверяют самозанятых перед перечислением сервисы для предпринимателей Киви банка (Рокетбанка), Тинькофф банка и некоторые другие.

Подробнее про банки для самозанятых мы писали здесь.

Как проверить самозанятого

Для того, чтобы проверить статус самозанятого самостоятельно, нужно знать только его идентификатор налогоплательщика – номер ИНН самозанятого.

Номер ИНН самозанятого состоит из 12 цифр и указывается в отправляемом заказчику чеке. Кроме прочего, часто ИНН прописывают в договоре с самозанятым, когда партнерство носит долгосрочный характер. Если вы еще только начинаете работать с самозанятым, то попросите его выслать вам номер своего ИНН, по которому вы сможете установить, является ли исполнитель плательщиком НПД (то есть, самозанятым).

Для проверки самозанятого по ИНН вы можете воспользоваться сервисом на официальном сайте налоговой, доступным по ссылке.

Для этого введите номер ИНН самозанятого и укажите дату, на которую вы хотите определить его статус. Обратите внимание, что узнать статус можно только по текущую дату. В случае, если вы введете дату, которая еще не наступила, сервис выдаст вам сообщение об ошибке.

Если же сайт ФНС не будет работать, проверить самозанятого по ИНН также можно с помощью сервиса портала самозанятый.рф тут.

Алгоритм проверки будет тот же, что и при отправке запроса через налоговую – просто введите ИНН самозанятого и укажите дату, не позднее текущего числа.

Что делать, если при проверке обнаружились нарушения?

В том случае, если проверяемого лица не оказалось в числе самозанятых, сотрудничество может заметно усложниться.

В частности, если ваш самозанятый партнёр больше не числится в реестре самозанятых, то с причитающейся ему оплаты ИП или компания должна произвести удержание НДФЛ, как и за своих обычных работников-физлиц (а кроме того, ещё и уплатить взносы в фонды). Для произведения данных расчётов и отправки средств бухгалтеру кроме ИНН потребуется знать номер СНИЛС бывшего самозанятого.

Если же заказчик узнает о том, что самозанятый партнер перестал быть плательщиком НПД уже после проведения оплаты то о неудержании НДФЛ нужно будет сообщить в налоговую службу, указав причины неудержания.

Если же вы сотрудничали с самозанятым ИП, и он перешёл на иной режим налогообложения (УСН или патент), то никаких перемен в части оплаты по договору с самозанятым может и не произойти. Ведь ИП – самозанятый или нет – в любом случае платит взносы за себя самостоятельно.

Таким образом, проверка статуса самозанятого – простой, но необходимый этап при сотрудничестве с плательщиками НПД. Так компания или предприниматель могут быть уверены, что у налоговой службы не возникнет к ним претензий по поводу неуплаты взносов. Проверить статус самозанятого можно за пару минут через официальный сервис ФНС. Всё, что вам потребуется для этого – знать номер ИНН самозанятого.

Самозанятыйв.рф — информационный портал для самозанятых. Актуальная и интересная информация, ответы на важные вопросы и решение нестандартных проблем самозанятых.

Как проверить самозанятого по ИНН: инструкция

Как проверить самозанятого по ИНН? Перейдите по ссылке npd.nalog.ru/check-status, укажите код налогоплательщика физлица или ИП и выберите дату, на которую хотите уточнить статус. В качестве альтернативы запросите соответствующую справку у налогоплательщика или воспользуйтесь помощью сервиса самозанятые.рф/check-inn. В последнем случае алгоритм проверки такой же, как на сайте ФНС.

Сотрудничество с самозанятыми: как проверить статус

Выделяется несколько способов, как проверить статус самозанятого: по ИНН или путем запроса соответствующей справки. Рассмотрим каждый из вариантов.

Не забудь прочитать статью, как сотрудничать с Вайлдберриз здесь

Запрос подтверждающих документов

При отсутствии желания лично проводить проверку можно запросить справку, подтверждающую факт постановки на учет в качестве плательщика НПД. Документ может потребоваться финансовому учреждению или будущему партнеру.

В ФЗ №422 нет информации о документе, который бы подтверждал этот факт. Но разъяснения можно найти в налоговой службе. Она указала, что сведения о самозанятых указываются в справке, которая выдается по запросу самого лица. В документе указываются следующие сведения:

Чтобы проверить самозанятого, достаточно изучить справку с информацией на день подачи запроса. Документ можно заказать в мобильном приложении или кабинете «Мой налог» на сайте налоговой. После этого справку можно напечатать, и она будет иметь такую же силу, как после выдачи в самой налоговой.

Через ФНС

Как вариант, можно самостоятельно проверить самозанятого по ИНН на сайте ИФНС. Это бесплатный сервис, с помощью которого можно уточнить факт регистрации человека в качестве плательщика налога на профессиональный доход. Такие знания важны юридическим лицам и ИП, которым не нужно платить страховые взносы и тратиться на НДФЛ.

Проверка самозанятости по ИНН может пригодиться следующим субъектам:

Проверка самозанятого по ИНН занимает несколько минут. Порядок действий следующий:

Система проводит проверку статуса самозанятого и выдает результат. Здесь доступно два варианта:

На сайте ФНС можно не только проверить самозанятого по ИНН, но и получить другие сведения. Здесь доступны данные о работе специального режима, подробная инструкция, данные о плюсах статуса, нюансы работы программы и требования. На сайте есть целый блок, где можно уточнить интересующую информацию.

Увольнение с работы дистанционно возможно, подробнее здесь

Альтернативный вариант

Еще один способ, как узнать самозанятого по ИНН — сделать это через одноименный сайт самозанятые.рф. Алгоритм проверки имеет следующий вид:

Здесь действует тот же принцип, что и на сайте ФНС. После обработки запроса система выдает интересующую информацию.

Для чего это нужно

Проверка самозанятых лиц — обязательное условие безопасной работы с контрагентами. Это связано с тем, что процесс взаимодействия с плательщиками НДП максимально упрощен. Юридическому лицу не требуется: