какие документы нужны для оформления ипотеки через дом клик

Комплект документов для оформления ипотеки в Сбербанке — что надо знать

Сбербанк лидирует по числу программ жилищного кредитования, однако «самый народный» требует от заемщика много подтверждающих бумаг. Причем список документов для ипотеки в Сбербанке зависит от выбранной программы, вида недвижимости, личности заемщика, этапа оформления кредита. Посмотрим, какие документы понадобятся в различных ситуациях и какие подводные камни подстерегают заемщика при подготовке ипотечного пакета бумаг.

Какие требования выдвигает Сбербанк заемщикам

Оформление сделки по приобретению недвижимости с ипотечным обременением через Сбербанк доступно только гражданам РФ. Для россиян установлены следующие требования:

Для одобрения ипотеки банк требует собрать справки о финансовой состоятельности созаемщиков. Возрастные требования аналогичны ограничениям для заемщиков.

О привлечении к ипотечному кредитованию третьих лиц решение принимает клиент банка, но при невысоком доходе без них не обойтись. На такую поддержку банк смотрит положительно, ведь это свидетельство социального благополучия клиента.

Подать заявление с пакетом документов можно в одном из отделений Сбербанка по месту постоянной регистрации клиента или созаемщика, расположению приобретаемого объекта недвижимости, аккредитации работодателя заемщика (созаемщика). Выбор за претендентом на ипотеку.

Стандартный пакет документов, который запросят в каждом банке

Финансовая устойчивость и социальное положение заемщика для любого кредитора являются определяющими в решении. У банков это называется «первоначальным одобрением» ипотечного кредита. Логично, что его выдача невозможна без установления кредитного рейтинга, характера занятости, доходов и платежеспособности клиента. С проверки таких фактов и начинается взаимодействие с финансовой структурой.

На основе представленных клиентом сведений банк одобряет ипотеку, устанавливает максимальную сумму кредитования и предоставляет время для поиска недвижимости под сделку (90 дней). Как только объект выбран, можно собирать бумаги. Стандартный перечень документов требуют практически все финансисты, кредитующие население с залоговым обеспечением.

Какие документы понадобятся банку на стадии подачи заявки и ее рассмотрения

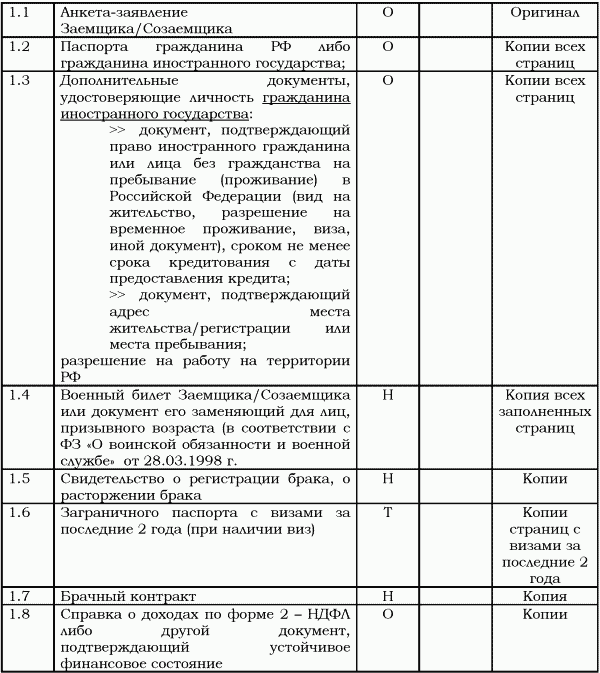

Перед тем как подавать заявление кредитору, надо подготовить подтверждения финансовой состоятельности и личности заемщика:

Иногда в момент подачи заявки выясняется, что доход претендента позволяет взять ипотеку, а вот финансовая устойчивость под сомнением. В таком случае Сбербанк предлагает найти поручителей. Эти лица берут на себя финансовую ответственность на случай утраты клиентом платежеспособности. Поручители предоставляют в банк тот же пакет документов, что и заемщик.

Что надо предоставить после одобрения заявки

Подбирать недвижимость можно сразу после получения положительного решения по заявке. Как только покупатель определится с объектом, начинается сбор основных документов для оформления ипотеки в Сбербанке.

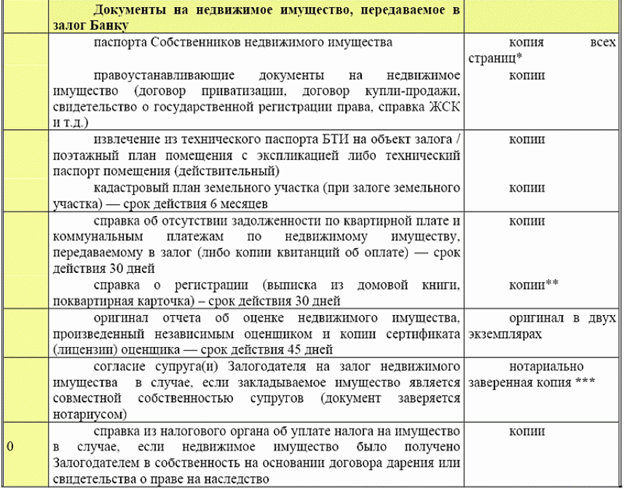

В зависимости от программы и кредитной политики банка полный пакет может меняться. При этом всегда есть стандартные бумаги, без которых не пройдет ни одна ипотечная сделка:

В качестве залога по ипотеке может выступать любая недвижимость в собственности заемщика (включая нежилые помещения и земельные участки), транспортные средства, ценные бумаги, слитки драгметаллов. При этом их оценочная стоимость должна быть не меньше приобретаемой по кредиту квартиры.

Перечень документов по объекту напрямую зависит от его вида.

Какие документы надо взять у продавца

На первичном рынке Сбербанк работает с аккредитованными объектами ( список одобренных новостроек можно уточнить на портале «ДомКлик»). Проектные декларации и разрешения на строительство по такой недвижимости уже проверены банком, и покупателю остается предоставить заключенный с компанией-продавцом договор купли продажи.

Со сбором документов для ипотеки на вторичное жилье придется похлопотать. Именно продавец обязан документально подтвердить юридическую чистоту сделки, собрать бумаги для оценки и технической характеристики объекта.

Пакет от собственника:

Если это долевая собственность, понадобятся:

Продавец инициирует оценку своей недвижимости. От итоговой суммы представленного отчета зависит размер выданного заемщику кредита, первоначальный взнос и страховая сумма объекта.

Когда от собственника действует третье лицо, нужна нотариальная доверенность. Обязательно уточняется срок действия и документальный круг полномочий поверенного.

Так называемая генеральная доверенность в российском праве не предусмотрена. На практике такой документ подразумевает возможность проводить сделки купли/продажи от лица доверителя, представлять его интересы в ведомствах, открывать/закрывать счета в банках, проводить расчеты, получать причитающиеся доверителю деньги и другие юридические возможности. Чтобы поверенный провел конкретное действие с недвижимостью, доверенность должна содержать соответствующее разрешение.

Особенности оформления ипотеки по двум документам

Из минусов ипотеки по двум документам можно назвать пониженный возрастной порог для закрытия кредита (65 лет) и увеличение персональной ставки клиента на 0,8%, за счет чего ежемесячный платеж по кредиту будет больше.

После получения одобрения алгоритм оформления не отличается от обычных программ. Для получения ипотечного кредита в Сбербанке придется подготовить полный пакет по объекту недвижимости, поднести справки продавца, застраховать жизнь и объект обременения.

Дополнительная документация по специальным ипотечным программам

При этом кредитор предлагает выгодные программы кредитования, среди которых кредиты с пониженной или возмещаемой ставкой, использованием маткапитала. Особые условия обеспечиваются государством путем субсидирования банковских затрат. Соответствие клиента требованиям подтверждают дополнительные документы по социальной ипотеке.

Бумаги для ипотеки с материнским капиталом

Помимо рассмотренных выше стандартных бумаг, заемщику надо представить:

Уведомление от Пенсионного фонда допускается предоставить в Сбербанк в течение всего срока действия одобрения ипотечного кредита. Но тянуть не стоит: справка действительна 30 дней с момента выдачи.

По ипотеке Сбербанка с использованием МСК родители смогут купить готовое жилье или квартиру в строящемся доме от застройщика. В течение 6 месяцев после выдачи кредита заемщик обращается в отделение ПФР по месту жительства для подачи заявления на погашение задолженности средствами МСК.

Залоговое кредитование на покупку жилья

В обременение оформляется не покупаемая квартира, а любая недвижимость, находящаяся в собственности заемщика. Поскольку кредит нецелевой, документы по приобретаемому объекту не нужны.

В качестве залога могут выступать:

Помимо документов личности, подтверждения занятости и платежеспособности, клиент дополнительно готовит бумаги по объекту залога.

Программа доступна для граждан с временной регистрацией на территории РФ (при этом гражданство РФ необходимо). У таких лиц Сбербанк затребует документ о регистрации по месту пребывания.

Программа «Молодая семья»

Правильнее назвать программу акцией, поскольку особые условия для граждан действуют «внутри» ограниченного перечня ипотечных программ Сбербанка. Чтобы семья относилась к льготной категории, хотя бы один из супругов должен быть моложе 35 лет. Воспользоваться предложением смогут как полные, так и неполные семьи.

По условиям программы ипотеку можно оформить на строящееся жилье или готовую квартиру вторичного рынка.

Помимо стандартных документов потребуются:

Подтвердят родственные связи свидетельство о рождении заемщика (там указаны родители), справки ЗАГС о перемене фамилии, имени, отчества, брачное свидетельство заемщика.

Военная ипотека

Программа рассчитана на военнослужащих, участвующих в накопительно-ипотечной системе военных (НИС). Обеспечение военных жильем проводит ведомство по месту службы, порядок регулируется отдельным законом (№ 117-фз ).

Суть военной ипотеки в следующем:

Ипотека с государственной поддержкой

Перечень допустимых к приобретению объектов ограничен строящимися и готовыми новостройками. Для одобрения заявки достаточно соответствовать рассмотренным выше стандартным требованиям для заемщика, однако продавец – обязательно юридическое лицо (застройщик).

Пакет документов включает подтверждения личности, трудоустройства, платежеспособности заемщика, наличия первого взноса, бумаги по кредитуемой недвижимости и предмету залога.

Расчеты сторон можно провести через сервис безопасных сделок портала «ДомКлик».

Пакет документов для оформления услуги:

Покупка жилья в строящемся доме

Дополнительный комплект, необходимый для покупателя, зависит от ситуации:

В качестве обеспечительной меры удобнее оформить залог права требования по договору долевого участия (ДДУ) покупателя и застройщика.

Нюансы и трудности, с которыми сталкиваются заемщики при сборе документов и справок

Нужные справки должны собрать не только клиенты, но и продавцы. Если собственником окажется нерасторопный человек, он может сорвать сделку. Это первый нюанс, с которым столкнется потенциальный заемщик. Тут достаточно контролировать процесс сбора документов, но есть ситуации, которые потребуют выдержки и осмотрительности:

Ипотека выступает гарантом законности сделки. Банки проверяют объект по закрытым базам и не одобрят помещение с вероятностью утраты права собственности. Но это обстоятельство не освобождает покупателя от внимательного изучения всех документов.

Почему для разных заемщиков требования могут отличаться

Причина на поверхности: у заемщиков из различных социальных групп разные источники дохода, финансовая и социальная устойчивость. И даже для одной группы условия отличаются в зависимости от возраста, способа подтверждения платежеспособности, соотношения доходов к расходам, участия в качестве поручителей/созаемщиков у других лиц, кредитной нагрузки.

Нереально получить ипотеку в Сбербанке неработающему человеку без подтвержденного дохода. Нарушения закона в прошлом, слишком частые судебные тяжбы (пусть и в качестве истца), проблемы со здоровьем, задолженности по ЖКХ и алиментам вполне могут послужить поводом к отказу в ипотеке или негативно отразиться на условиях кредитования.

Актуальные образцы заявлений и справок для оформления ипотеки

Сегодня многие ипотечные сделки заключаются электронно. В этом помогает связанный со Сбербанком портал « ДомКлик ». На сайте собрана огромная база недвижимости для покупки/продажи, проверенная на юридическую чистоту специалистами Сбербанка. Портал предлагает много полезных сервисов.

Фактически площадка позволяет проводить сделки с недвижимостью от подачи заявки до регистрации права на объект.

Пошаговый алгоритм подачи ипотечной заявки в Сбербанк через портал «ДомКлик»:

При дистанционном приобретении недвижимости покупателю и продавцу придется посетить офис Сбербанка для подписания договора купли-продажи квартиры (в 3 экземплярах: для банка и сторон сделки). Если собственник из другого региона, все 3 проекта соглашения отправляются почтой или спец. курьером в отделение по месту проживания данного лица на подписание.

Как и большинство кредиторов, Сбербанк сохранил возможность подачи бумажной заявки на ипотеку в офисе. Анкета заемщика выглядит так:

Заключение

Собрать документы на ипотеку в Сбербанк хлопотно. Условно процесс состоит из двух этапов: сбора бумаг для подачи анкеты-заявки и оформления одобренного кредита. При этом справки и подтверждающие бумаги требуются от сторон сделки, финансовых организаций, иногда органов опеки, специализированных организаций (оценщики, страховщики, БТИ, ЖЭУ).

Чтобы избежать волокиты, стоит заранее взять в Сбербанке список основных и дополнительных бумаг по выбранной программе. Однако ни законодательство, ни условия ипотечных программ не запрещают кредитору потребовать у клиента дополнительные справки.

Документы для получения ипотеки в СберБанке

Редко какая молодая семья в современных реалиях не сталкивается с такой проблемой как отсутствие собственного жилья. Если раньше единственным вариантом было длительное накопление, причем часто не без помощи родственников, то сегодня на первый план выходит ипотечное кредитование. Обратившись за помощью к банку, вы быстро получите недостающую сумму и сможете приобрести квартиры или дом, в котором можно жить уже сейчас. Рассчитываться же нужно будет намного позже. Однако следует отметить, что такой кредит как ипотека имеет ряд серьезных особенностей. В первую очередь имеются в виду его крупный размер и длительность. Неслучайно большинство граждан предпочитают сотрудничать с крупными банками, в надежности которых они уверены. В связи с этими факторами вопрос о том, какие документы для ипотеки в СберБанке потребуются, не теряет своей актуальности.

Какие документы для ипотеки в СберБанке потребуются – общий перечень

Ипотечное кредитование предлагает сегодня множество банков. Каждый из них предлагает свои условия, которые могут быть более и менее выгодные. При этом требования к потенциальному клиенту также существенно различаются. Мы будем вести речь именно о том, какие документы нужны для ипотеки в CберБанке, в силу ряда причин. Именно этот банк считается одним из самых крупных и надежных в силу того, что он был учрежден Центральным банком РФ. Это обуславливает и тот факт, что это банковское учреждение поддерживает все государственные программы и предоставляет льготные условия ряду категорий граждан. Кроме этого, государственное участие в управлении банком, крупный размер его активов и широкая сфера деятельности позволяет предлагать более выгодные условия кредитования, в том числе ипотечного, своим клиентам.

Опираясь на то, какие нужны в СберБанк документы для ипотеки на квартиру, можно подготовиться к подаче заявления на кредит в любой банк, основной перечень будет отличаться минимально.

Условно можно разделить весь список документов на две категории:

И если интерес к финансовому положению и персональным сведениям плательщика кредита понята, то исчерпывающая информация о квартире или доме, который планируется купить, вызвана тем, что недвижимость при ипотеке выступает в роли залогового имущества. Если условия ипотечного кредита предполагают, что клиент предоставляет в качестве залога другой объект (есть специальные предложения, в которых кредит выдается под залог уже имеющейся недвижимости), то все документы нужно собирать на него. В первую очередь к ним относятся такие как:

В том случае, если владелец жилья находится в браке, как при его продаже, так и при оформлении залога необходимо предоставить банку нотариально заверенное согласие супруга или супруги. При наличии несовершеннолетних членов семьи свое одобрение на проведение сделки в документальном виде должны оформить органы опеки. Также вопросы возникают в том случае, если выкупается общая долевая собственность. В этом случае банк потребуется нотариальный отказ от использования своего преимущественного права покупки, подписанный всеми другими участниками собственности

Особенности списка предоставляемого пакета документов для специальных ипотечных программ в СберБанке

Как уже отмечалось выше, особенностью СберБанка является участие во всех государственных программах. При ответе на вопрос, какие документы для оформления ипотеки в СберБанке, важно учитывать, на какой кредит планируется подавать заявку: на стандартных или особенных условиях.

Если вести речь о социальной или военной ипотеке, то здесь в каждом случае перечень документов дополняется теми или иными пунктами. Те, кто может претендовать на те или иные льготы при получении ипотечного кредита, могу ориентироваться на следующие правила:

Ипотека в ДомКлик от Сбербанка

В 2017 году Сбербанк запустил «ДомКлик». Основная задача нового сервиса – упростить процесс ипотечного кредитования. С помощью портала клиенты и партнеры банка могут осуществлять весь комплекс операций с недвижимостью, от выбора объекта и получения ипотечного кредита до регистрации сделки и безопасных расчетов.

Подробнее о ДомКлик от Сбербанка

Сервис «ДомКлик» находится на сайте по адресу www.domckick.ru. Данная площадка позволяет дистанционно, без посещения отделения Сбербанка решать комплекс вопросов, связанных с ипотечным кредитованием. Действия осуществляются через личный кабинет в онлайн-режиме.

Зарегистрировавшись на сайте, клиенту становятся доступными такие возможности и информация:

Кто может воспользоваться сервисом ДомКлик от Сбербанка?

Воспользоваться услугами сервиса может любой посетитель интернет-ресурса, среди которых:

Функции и возможности системы

Чтобы получить доступ к функциям портала «ДомКлик» необходимо зарегистрироваться. Процедура регистрации состоит из последовательного выполнения несложных шагов:

Подача заявки не кредит. Для этого необходимо перейти по ссылке «Рассчитать ипотеку и отправить заявку в банк».

Откроется страница, на которой можно при помощи калькулятора рассчитать размер кредита, его стоимость, сумму ежемесячного платежа, а также зарегистрироваться в системе.

После заполнения формы, необходимо кликнуть по кнопке «Создать личный кабинет». Во всплывшее окно необходимо ввести код из SMS-сообщения, которое придет на указанный при регистрации номер, и нажать «Подтвердить».

Далее для входа в Личный кабинет будет использоваться указанный номер телефона и пароль, полученный в SMS.

Онлайн подача ипотечных заявок предоставляет возможность заполнить необходимую информацию онлайн и прикрепить к заявлению требуемые документы. Рассмотрение заявки не занимает много времени. Максимальный срок рассмотрения не превышает 2-х дней, хотя на практике одобрение или отказ приходят в тот же день, что отправлена заявка.

После одобрения банком онлайн-заявки, клиентам становятся доступными следующие опции:

Поиск недвижимости в ДомКлик можно начинать, как только банк одобрил заявку и обозначил максимально возможную сумму кредита для конкретного заемщика. После того как недвижимость подобрана, необходимо в личном кабинете ДомКлик загрузить документы и дождаться, когда банк согласует выбранный объект.

После этого для заключения сделки придется посетить центр ипотечного кредитования Сбербанка. Подходящую дату также можно выбрать на сайте.

Если заемщик подыскивает жилье самостоятельно, с помощью портала можно осуществить экспертизу недвижимости с целью установления юридической прозрачности сделки. Как свидетельствует практика, большинство сделок на вторичном рынке могут быть оспорены в судебном порядке. Экспертиза позволяет обезопасить покупателя от следующих рисков:

Регистрация покупки в Росреестре – последний этап процесса получения ипотеки в Сбербанке через портал ДомКлик.

Подробнее об электронной регистрации сделки рассказано в небольшом видео

Особенности ипотеки на вторичное жилье в ДомКлик

Онлайн ипотечный калькулятор в ДомКлик

После заведения указанных параметров встроенная программа рассчитает сумму кредита, размер ежемесячного платежа и процентную ставку.

На размер процентной ставки могут повлиять дополнительные условия, например, наличие зарплатной карты Сбербанка, осуществление сделки через портал ДомКлик, оформление страховки в аккредитованных ПАО Сбербанк компаниях.

Активировать ту или иную опцию можно при помощи бегунка справа.

Мобильное приложение DomClick от Сбербанка

DomClick для Android

При помощи мобильного приложения можно выбирать будущую квартиру среди более 400 тыс. объектов, общаться с участниками сделки в чате, обмениваться электронными документами, получать оперативные консультации специалистов.

Приложение получило высокую оценку пользователей, которая стремится к 5 баллам по пятибалльной шкале.

Как зарегистрироваться в системе?

О том, как зарегистрироваться в системе ДомКлик, говорилось выше. Для этого необходимо подать заявку на кредит, ввести запрашиваемую информацию и дождаться предварительного одобрения заявки.

Регистрация в системе полезна в первую очередь для претендента на кредит, поскольку открывает определенные возможности. После заявки становятся доступными онлайн-консультации, сохраняются персональные данные, появляется возможность общаться с менеджером, передавать в банк электронные копии документов, которые необходимы для принятия положительного решения для выдачи ипотечного кредита.

Авторизация в ДомКлик

После одобрения банком заявки на ипотеку, пользователь получает доступ в Личный кабинет. Авторизация происходит по номеру мобильного телефона, указанного при регистрации, и пароля, который отправляется на этот номер с короткого номера Сбербанка 900.

Личный кабинет DomClick

В личном кабинете заемщику доступно множество функций и возможностей:

Как оформить ипотеку в ДомКлик от Сбербанка?

Таким образом, ДомКлик от Сбербанка позволяет получить ипотечный кредит от Сбербанка в три шага.

Что потребуется для оформления, всегда можно уточнить в отделении банка или в онлайн чате на портале.

ДомКлик для партнеров сервиса

Партнеры банка получают дополнительные преимущества, среди которых возможность первыми узнавать о решении банка в отношении их клиентов, согласовывать документы на получение кредита онлайн, расширять клиентскую базу за счет лиц, которым Сбербанк уже одобрил сумму кредита, эффективно рекламировать услуги прямо на портале.

Преимущества и недостатки ДомКлик от Сбербанка

Профессиональные риэлторы видят в сервисе Сбербанка своего конкурента, поэтому всячески предостерегают от сотрудничества. В качестве недостатков ДомКлик выделяют:

В целом же сервис получил признание, пользуется популярностью, которая с каждым днем возрастает.

Как подтвердить свой доход и занятость при покупке квартиры в ипотеку Сбербанка

Когда банк дает кредит, он должен быть уверен, что заемщик сможет его ежемесячно выплачивать. Кредитные средства, которые банк выдает клиентам — это фактически деньги вкладчиков, которые банк также должен вернуть с процентами. Рассказываем, как доказать банку свою платежеспособность и финансовую стабильность.

Какие требования у банка к доходу и занятости заемщика

Чтобы подать заявку на ипотеку у вас должно быть не менее 3 месяцев стажа на текущем месте работы.

В качестве дохода могут быть учтены:

В качестве дохода не учитываются алименты, стипендии, государственные пособия, декретные выплаты по уходу за ребенком. Не берутся в расчет доходы от инвестирования в ценные бумаги, а также от выигрыша в лотереях.

Если вы зарплатный клиент Сбербанка, подтверждать доход и занятость — не нужно

Если вы получаете зарплату или пенсию на карту Сбербанка, подтверждать свой доход и занятость при оформлении ипотеки не нужно. Информация о стаже работы и зачислениях уже есть в распоряжении банка. При использовании Сбербанк Онлайн с помощью технологии Сбербанк ID данные клиента автоматически заполняются.

Важно помнить, что карта или счет могут считаться зарплатными, если работодатель клиента заключил с банком договор о сотрудничестве.

Как подтвердить свой доход, если вы зарплатный клиент другого банка

Для подтверждения дохода можно предоставить справку о доходах и расходах физического лица или справку по форме банка.

Справка о доходах и расходах физического лица

Раньше эта справка называлась 2-НДФЛ и была разработана для того, чтобы организации подавали данные о доходах и перечисленных налогах за своих сотрудников в налоговую инспекцию.

Справку о доходах и расходах физического лица за последние 12 месяцев можно получить в отделе кадров или в бухгалтерии вашего работодателя. Обратите внимание на правильность указания в справке адреса вашей регистрации и паспортных данных. Оформить справку работодатель по Трудовому кодексу должен в течение 3 рабочих дней. Она будет действовать месяц.

Справка по форме банка

Такую справку тоже нужно предоставить за последний год работы. Заказать ее вы также можете в отделе кадров или в бухгалтерии. Если вас за это время переводили (например, была реорганизация или у компании поменялось название), то нужно заполнить 2 справки: с прошлого и текущего мест работы. Справка действительна 30 дней.

Как подтвердить трудовую занятость

Ранее для подтверждения занятости клиенту нужно было предоставлять заверенную работодателем копию трудовой книжки. Этот процесс занимал в среднем от 3 до 5 рабочих дней.

Теперь клиенты Сбербанка при оформлении заявки на ипотеку на DomClick.ru могут получить онлайн-выписку из Пенсионного Фонда России для подтверждения занятости.

Как получить онлайн-выписку из ПФР для подтверждения занятости

Процедура запроса и предоставления в банк данных из выписки ПФР занимает не более 5 минут.

Партнеры банка также при оформлении заявки на ипотеку на DomClick.ru могут получить онлайн выписку из Пенсионного Фонда России для подтверждения занятости своих клиентов.

Но можно и идти по привычному пути — предоставить заверенную копию трудовой книжки. Копия действительна в течение 30 дней, ее можно получить в отделе кадров вашего работодателя.

Подать заявку на ипотеку за 5 минут и получить решение за 1 день вы можете онлайн на ДомКлик

Что делать, если заемщик — индивидуальный предприниматель

Тогда доход подтвердит налоговая декларация с отметкой из налоговой.

От способа подачи зависит, понадобятся ли дополнительные документы, кроме самой декларации.

Также ИП нужно предоставить подлинник или нотариально заверенную копию свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя. Копия действует 30 дней.

А если заемщик — самозанятый

Ранее у самозанятых граждан возникала проблема подтверждения доходов при оформлении кредитов, даже при стабильно высоком уровне заработка. Теперь они могут оформить любой ипотечный кредит из базовой линейки Сбербанка, за исключением кредита на индивидуальное жилищное строительство.

Если вы самозанятый и зарегистрированы в сервисе «Свое дело» от Сбербанка, вы также можете подать заявку на ипотеку. Сделать это можно после того, как на карту Сбербанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Все о том, как оформить ипотеку в Сбербанке, если вы самозанятый, читайте в статье «Как стать самозанятым и взять ипотеку»

Что делать, если заемщик не может подтвердить свой доход и занятость

Если клиент имеет стабильный доход, но не может подтвердить его документально, он может взять ипотечный кредит по двум документам.

Это не отдельная программа, а специальное условие, которое применяется, если клиент при заполнении анкеты на ипотеку указал, что не может предоставить документы о своем доходе.

Если кратко, то суть ипотеки по 2 документам в том, что клиент вносит большой первоначальный взнос, имеет более высокую процентную ставку, но может получить кредит, предоставив минимум документов.