какими проводками начислить транспортный налог

Как отразить транспортный налог в бухгалтерском и налоговом учете

Бухгалтерский учет

В бухгалтерском учете расчеты по транспортному налогу отражайте на счете 68 «Расчеты по налогам и сборам». Для этого к счету 68 откройте субсчет «Расчеты по транспортному налогу» (Инструкция к плану счетов).

Как правило, транспортный налог относится к расходам по обычным видам деятельности (п. 5 ПБУ 10/99).

Порядок его отражения в бухучете зависит от того, в каком производстве или подразделении организации используется транспортное средство, по которому начислен налог. Также прочтите, как начислять налог на имущество в бухгалтерском учете.

При начислении и уплате транспортного налога делайте проводки:

Дебет 20 (23, 25, 26, 44. ) Кредит 68 субсчет «Расчеты по транспортному налогу»

– начислен транспортный налог (авансовый платеж по налогу);

Дебет 68 субсчет «Расчеты по транспортному налогу» Кредит 51

– уплачен транспортный налог (авансовый платеж по налогу).

Если транспортное средство не используется в основной деятельности организации, например передано по договору аренды (при условии, что этот вид деятельности не является основным), транспортный налог учитывайте в составе прочих расходов (п. 11 ПБУ 10/99):

Дебет 91-2 Кредит 68 субсчет «Расчеты по транспортному налогу»

– начислен транспортный налог.

Сумму транспортного налога (авансовых платежей по транспортному налогу) рассчитайте в бухгалтерской справке. Этот документ является основанием для включения транспортного налога (авансовых платежей) в состав расходов (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Порядок налогового учета транспортного налога зависит от системы налогообложения, которую применяет организация.

ОСНО

При расчете налога на прибыль сумму транспортного налога (авансовых платежей по транспортному налогу) включите в состав прочих расходов, связанных с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ). Сделать это нужно в том же периоде, за который авансовые платежи рассчитаны. Так следует поступать несмотря на то, что с 2011 года организации освобождены от составления расчетов авансовых платежей по транспортному налогу. Аналогичные разъяснения содержатся в письмах Минфина России от 7 июня 2011 г. № 03-03-06/1/333 и от 20 апреля 2011 г. № 03-03-06/1/254.

Подтвердить затраты в виде начисленных сумм авансовых платежей по транспортному налогу можно первичными документами, оформленными в соответствии с действующим законодательством и содержащими все необходимые реквизиты. Такими документами, например, могут быть:

— расчет суммы авансового платежа по транспортному налогу;

— регистры налогового учета и т. д.

Название документа в данном случае значения не имеет. Аналогичные разъяснения содержатся в письме ФНС России от 9 июня 2011 г. № ЕД-4-3/9163.

Если организация использует метод начисления, сумму транспортного налога (авансовых платежей) включите в состав расходов в момент начисления – в последний день отчетного (налогового) периода (подп. 1 п. 7 ст. 272 НК РФ). То есть на дату составления бухгалтерской справки с расчетом налога (авансового платежа). Если организация применяет кассовый метод, сумму транспортного налога (авансовых платежей) включите в состав расходов на дату перечисления в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Ситуация: можно ли при расчете налога на прибыль учесть сумму транспортного налога по автомобилю, который не используется в производственном процессе (находится в простое, сдан в аренду и т. п.)?

Ответ: да, можно, при условии, что автомобиль используется в деятельности, направленной на получение доходов.

При налогообложении прибыли налоги, начисленные в соответствии с действующим законодательством (кроме налогов, упомянутых в ст. 270 НК РФ), рассматриваются как прочие расходы, связанные с производством и реализацией. Организация вправе признать такие расходы на основании подпункта 1 пункта 1 статьи 264 Налогового кодекса РФ.

Однако списывая те или иные расходы в уменьшение налогооблагаемой прибыли, нужно учитывать, что все они должны быть экономически обоснованы, документально подтверждены и связаны с деятельностью, направленной на получение доходов. Такие ограничения установлены пунктом 1 статьи 252 Налогового кодекса РФ. Налогов, плательщиком которых является организация, эти ограничения тоже касаются.

Экономическим основанием для уплаты транспортного налога является требование главы 28 Налогового кодекса РФ.

Документальным подтверждением расходов могут быть декларация по транспортному налогу и платежные документы на перечисление налога в бюджет.

Что касается связи расходов с деятельностью, направленной на получение доходов, то в отношении транспортного налога по автомобилю, который не используется в производственном процессе, такая связь неочевидна. Сама по себе обязанность платить транспортный налог, предусмотренная статьей 357 Налогового кодекса РФ, эту связь не подтверждает.

Использование автомобиля в деятельности, направленной на получение доходов, не предполагает его ежедневную эксплуатацию. Достаточно, чтобы деятельность организации подразумевала наличие ситуаций, в которых автомобиль необходим (перевозка грузов, пассажиров, служебные поездки сотрудников и т. п.). Поэтому если в течение какого-то времени автомобиль находится в простое, расходы в виде транспортного налога по этому автомобилю можно признать связанными с деятельностью, направленной на получение доходов.

Наличие такой связи можно признать и в том случае, если автомобиль сдан в аренду. Поступающая в организацию арендная плата является доходом, следовательно, уплату транспортного налога за арендованный автомобиль можно рассматривать как одно из условий получения этого дохода.

Другое дело – передача автомобиля в безвозмездное пользование по договору ссуды (ст. 689 ГК РФ). Поскольку в этом случае транспортное средство не используется в деятельности, направленной на получение дохода, при проверке налоговая инспекция может исключить из состава расходов транспортный налог за те периоды, когда автомобиль эксплуатировался ссудополучателем.

В некоторых случаях можно отнести на расходы транспортный налог по автомобилю, собственником которого организация не является, но который не был снят с регистрационного учета в ГИБДД. Например, если бывший собственник внес автомобиль в уставный капитал другой организации и заключил с новым владельцем договор на аренду этого транспортного средства. Поскольку автомобиль использовался в производственной деятельности арендатора, ФАС Северо-Западного округа признал, что уплаченный им транспортный налог может уменьшать налогооблагаемую прибыль, поскольку в этом случае критерии пункта 1 статьи 252 Налогового кодекса РФ соблюдаются (постановление ФАС Северо-Западного округа от 15 декабря 2011 г. № А66-5535/2011).

Устойчивая арбитражная практика по рассматриваемой проблеме не сложилась. Таким образом, в каждой конкретной ситуации когда автомобиль не используется в производственном процессе, организация должна самостоятельно принимать решение о включении транспортного налога в состав расходов. Причем если налоговая инспекция не согласится с принятым решением, свою позицию организации придется отстаивать в суде.

Если организация применяет упрощенку и платит единый налог с доходов, то при расчете налоговой базы сумму транспортного налога не учитывайте (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, транспортный налог включите в состав расходов (подп. 22 п. 1 ст. 346.16 НК РФ). Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ).

Неуплаченный транспортный налог при расчете единого налога не учитывайте.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на формирование налоговой базы по ЕНВД расходы в виде транспортного налога не влияют.

ОСНО и ЕНВД

Если организация совмещает общую систему налогообложения и ЕНВД, то транспортное средство может быть использовано в обоих видах деятельности одновременно. В этом случае сумму транспортного налога нужно распределить (п. 9 ст. 274 НК РФ).

Если транспортное средство используется в одном из видов деятельности, то транспортный налог распределять не надо.

Сумму транспортного налога, относящуюся к деятельности организации на общей системе налогообложения, можно учесть при расчете налога на прибыль. Сумму транспортного налога, относящуюся к деятельности организации на ЕНВД, при налогообложении учесть нельзя.

Пример распределения расходов по транспортному налогу. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма Гермес» (г. Электросталь Московской области) продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения. Розничная торговля переведена на ЕНВД.

Налог на прибыль «Гермес» начисляет ежемесячно. В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

В марте доходы, полученные «Гермесом» от различных видов деятельности, составила:

— по оптовой торговле (без учета НДС) – 12 000 000 руб.;

— по розничной торговле – 4 000 000 руб.

Организация использует несколько грузовых автомобилей для доставки товаров оптовым и розничным покупателям. В марте с этих транспортных средств начислен авансовый платеж по транспортному налогу за I квартал в сумме 10 300 руб.

Расходы по транспортному налогу относятся к обоим видам деятельности организации. Чтобы распределить их, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле с общим объемом доходов.

Доля доходов от оптовой торговли в общем объеме доходов за март составляет:

12 000 000 руб. : (12 000 000 руб. + 4 000 000 руб.) = 0,75.

Сумма авансового платежа по транспортному налогу, которую можно учесть при расчете налога на прибыль, равна:

10 300 руб. × 0,75 = 7725 руб.

Сумма авансового платежа по транспортному налогу, которая относится к деятельности организации на ЕНВД, равна:

10 300 руб. – 7725 руб. = 2575 руб.

Эта сумма (2575 руб.) при налогообложении не учитывается.

Транспортный налог в 1С 8.3 Бухгалтерия с 2021 года

При приобретении автомобиля организация обязана зарегистрировать его в ГИБДД или в Гостехнадзоре. С момента такой регистрации организация должна уплачивать транспортный налог.

В данной статье разберем:

Расчет и начисление транспортного налога в 1С 8.3 Бухгалтерия

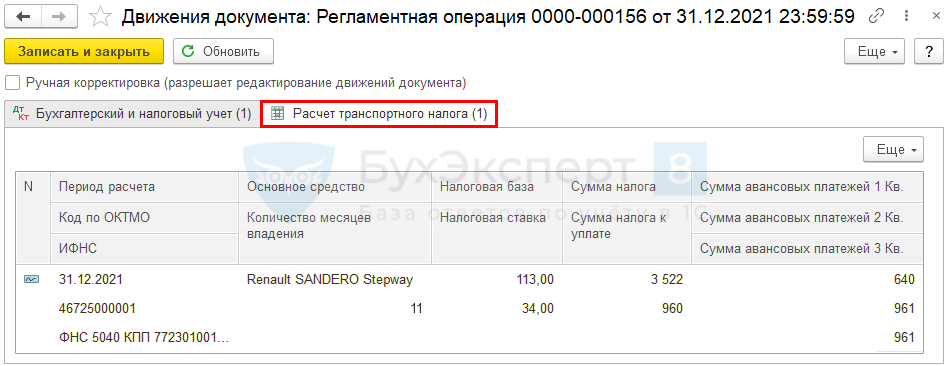

25 января организация зарегистрировала приобретенное транспортное средство (ТС) Renault SANDERO Stepway в ГИБДД по месту нахождения обособленного подразделения в г. Мытищи.

Изменений в регистрации ТС в ГИБДД в течение года не происходило.

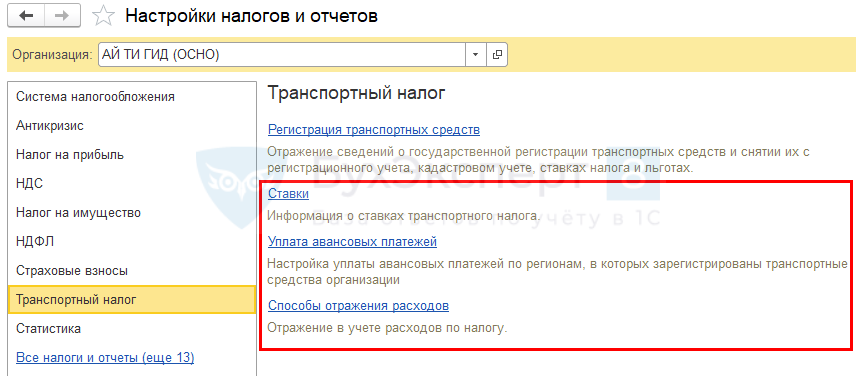

Настройки транспортного налога в 1С

Получите понятные самоучители 2021 по 1С бесплатно:

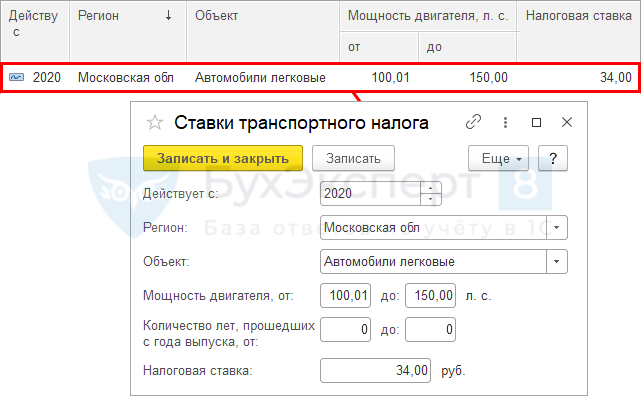

Ставки налога

Проверьте, заданы ли ставки транспортного налога в 1С.

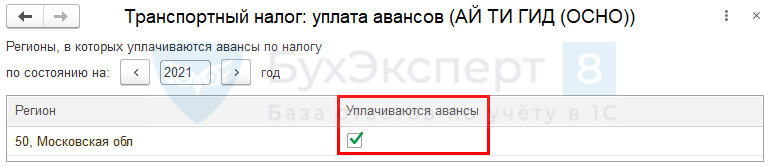

Авансовые платежи

Укажите, уплачиваются ли авансовые платежи в регионе, где зарегистрированы транспортные средства.

Если флажок Уплачиваются авансы установлен, то при выполнении процедуры Закрытие месяца автоматически ежеквартально рассчитывается транспортный налог.

С 2021 года регионы не устанавливают сроки уплаты транспортного налога и авансовых платежей по нему.

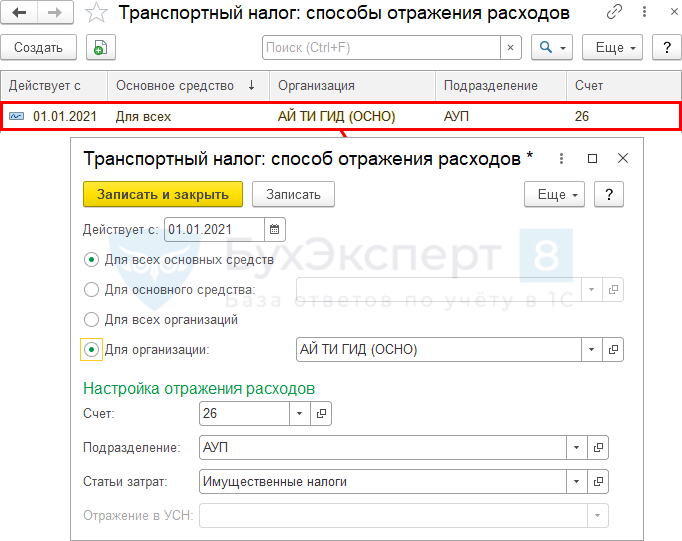

Способы отражения расходов

Для создания новой записи нажмите на кнопку Создать и укажите в поле Действует с дату начала действия нового способа.

Укажите счет учета затрат, по дебету которого начисляется налог, и его аналитику.

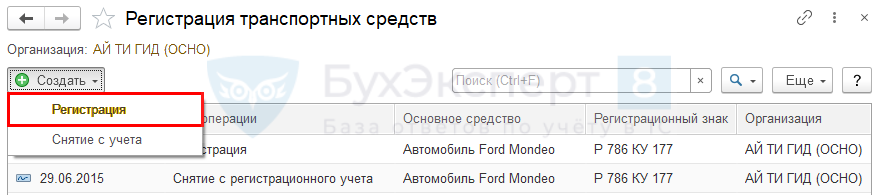

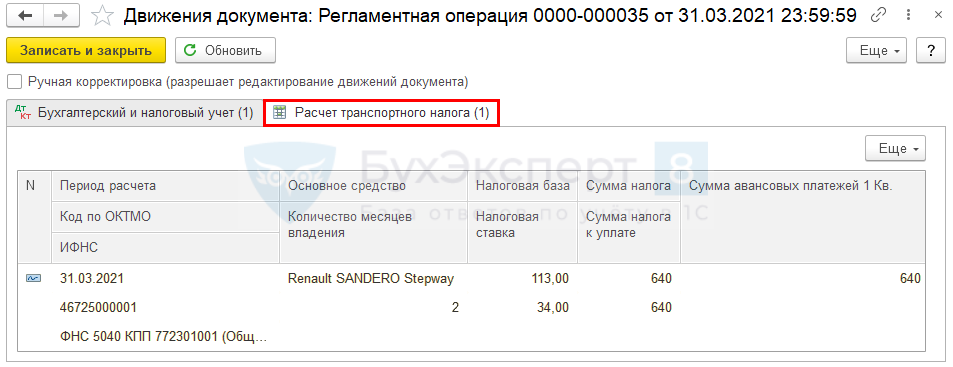

Регистрация транспортных средств в 1С 8.3

Заполните основные данные из Свидетельства о регистрации ТС или Паспорта транспортного средства (ПТС):

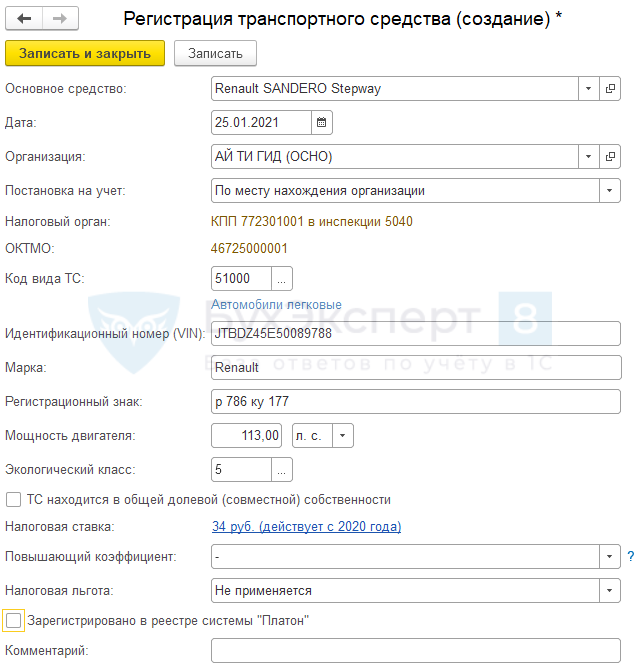

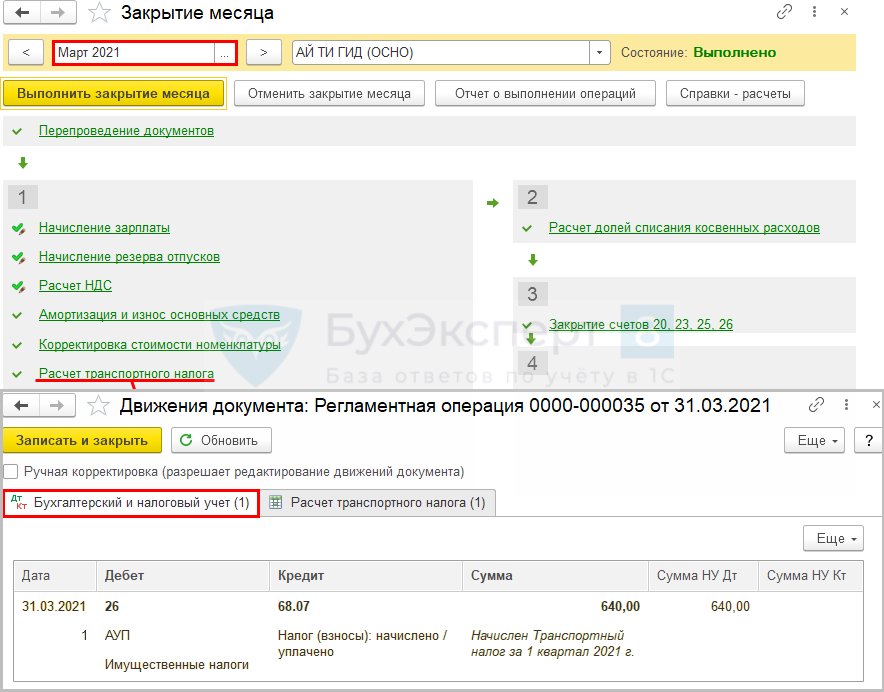

Расчет транспортного налога в 1С

В 1С расчет транспортного налога осуществляется:

Расчет налога, в т. ч. и авансовых платежей, осуществляется через процедуру Закрытие месяца – операция Расчет транспортного налога.

За отчетный период

По итогам года

Сверка с ИФНС по транспортному налогу

Налоговый орган направляет в адрес организации сообщение об исчисленной сумме транспортного налога за налоговый период в течение 6 мес. после наступления срока уплаты налога, т.е. после 1 марта года, следующего за отчетным (п. 4 ст. 363 НК РФ).

Сообщение об исчисленном налоге направляется по месту нахождения транспортных средств в сроки:

Если организация не согласна с суммой налога, исчисленной ИФНС, она в течение 10 дней с даты получения Сообщения направляет в ее адрес

Даже если 10-тидневный срок нарушен, налоговые органы рассмотрят пояснения и при наличии оснований пересчитают налог (Письмо ФНС РФ от 13.08.2019 N АС-4-21/16019@).

Если не смотря на пояснения и реально существующие основания для уменьшения налога, организация получила из налогового органа Требование на уплату недоимки по налогу, исчисленному по версии ИФНС, у нее есть возможность урегулировать вопрос, направив жалобу в вышестоящий орган — УФНС.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Начислен транспортный налог (бухгалтерские проводки)

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2020, то транспортный налог за 2020 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2020 года, а у продавца — по март 2020 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Теперь перейдем к ЕНВД. Сразу отметим, что с 01.01.2021 данный налоговый режим отменен, поэтому приведенные далее положения актуальны до 01.01.2021.

Итак, при ЕНВД размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

О разделении расходов при одновременном применении УСН и ЕНВД читайте в материале «Порядок раздельного учета при УСН и ЕНВД».

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Транспортный налог: проводки по начислению и уплате

Каждую операцию, происходящую в хозяйственной жизни организации, необходимо фиксировать. Исключение не составляет и начисление налогов. Наличие транспорта в организации дает основание для расчета транспортного налога, начисления и уплаты налоговых платежей в бюджет, а также отражения проведенных операций в бухгалтерских проводках.

Как формируются проводки по транспортному налогу

Большинство предприятий имеют на балансе собственные автомобили, занятые в производственной деятельности. Юридические лица, на которых и зарегистрированы средства передвижения, рассматриваются как налогоплательщики транспортного налога.

Данный вид обязательных платежей относится к имущественным налогам. Уплачивать его необходимо вне зависимости от использования или даже отсутствия деятельности на предприятии за отчетный период.

Транспортный налог рассматривается законодательством как региональный. Это означает, что субъекты РФ вправе самостоятельно устанавливать периодичность и сроки платежей, не ухудшая положения налогоплательщиков согласно НК РФ. Также на уровне законодательства субъектов может решаться и вопрос о целесообразности предоставления льгот отдельным категориям владельцев авто.

Получите понятные самоучители по 1С бесплатно:

Таким образом, если иные требования не установлены, отчетными периодами признается каждый квартал. Оплата должна составлять не менее четвертой части от общей суммы годового расчета.

Отражение в учете налога или авансового платежа зависит от принятых положений в учетной политике. При этом кредит счета выбирается на общих основаниях ― 68 с субсчетом «Расчеты по транспортному налогу».

Счет дебета по начисленному налогу зависит от того, как организация отражает подобные расходы. Суммы полученного транспортного налога могут быть отнесены:

Расчет транспортного налога

В отличие от физических лиц-автовладельцев, сумму транспортных платежей которые рассчитывает налоговая инспекция, организации обязаны самостоятельно определить размер транспортного налога. Алгоритм расчета прост ― налоговая ставка умножается на величину налогооблагаемой базы.

Для каждого вида транспортного средства действует своя ставка в соответствии со ст. 361 НК РФ. Определяется в рублях на единицу мощности ― лошадиную силу. Так, размер налога за легковой автомобиль мощностью 250 л.с. будет равен 250*15 руб.=3 750 руб.

Допускается снижение или повышение ставок региональными властями, но не более чем в 10 раз. При принятии таких решений учитываются экономическая и экологическая обстановка в регионах, иные факторы. По однородным видам транспортных средств возможно использование и дифференцированных ставок по экологическому классу и году выпуска машины. Кроме того, при расчете налога применяются повышающие коэффициенты по дорогостоящему авто.

Если организация владеет транспортным средством не полный налоговый период (год), расчет ведется пропорционально. При этом регистрация машины до 15 числа определяет текущий месяц как целый, и наоборот. Те же правила имеются и при снятии автомобиля с учета.

Начисление транспортного налога: пример проводок

Начисление транспортного налога производится в зависимости от действующего отчетного периода в регионе ― ежеквартально или ежегодно.

Допустим, организация имеет на балансе 1 легковой автомобиль. Действующим региональным законодательством установлен отчетный период по транспортному налогу, равный кварталу. Сумма рассчитанного налога за год равна 6 000 руб.

Отражаются операции ближайшего квартала по начислению транспортного налога следующими проводками:

| Счет дебет | Счет кредит | Наименование операции | Сумма, руб. | Документ |

| 20, 25, 26, 44, 91 | 68 | Начислена авансовая сумма налога | 1 500 | Начисление налога |

| 68 | 51 | Уплата авансового платежа | 1 500 | Платежное поручение |

Если квартал при расчете транспортного налога утвержден как отчетный период, то платежи требуется совершать ежеквартально. В ином случае ФНС вправе начислить пени за каждый день просрочки.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.