какую статью указывать при возврате излишне уплаченного налога

Что появилось в новой редакции ст. 78 НК РФ с комментариями?

Последние новшества, изменившие ст. 78 НК РФ, связаны с включением с 2017 года в текст кодекса новой главы, описывающей правила работы со страховыми взносами, которые ранее подчинялись закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ. Включение в НК РФ приравняло страховые взносы к налоговым платежам и вынудило их подчиняться всем иным требованиям кодекса. В связи с этим в общие положения НК РФ, отраженные в ч. 1, были внесены дополнения, указывающие на обязательность их применения по отношению к страховым взносам.

Не стала исключением и ст. 78 НК РФ, в которой не только возникли указания на то, что она применима и к страховым взносам, но и появились новые положения, связанные с правилами возврата именно таких платежей, как страховые взносы:

Дополнительно в статью введены положения о том, что:

В 2019 году обновлены лишь некоторые пункты данной статьи:

В октябре 2020 года утратил силу 2-й абзац пункта 1, который гласил о том, что налог может зачитываться только в счет уплаты другого налога по соответствующему уровлю бюджета. То есть теперь зачесть переплату можно в счет уплаты налога любого уровня бюджета.

Кроме того, чтобы вернуть переплату, нельзя иметь недоимки также по любым налогам (пеням, штрафам). Подробнее об октябрьских нововведениях читайте здесь.

Узнать, как складывается свежая судебная практика по вопросу применения ст. 78 НК РФ, можно из аналитической подборки от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Кого касается статья 78 НК РФ?

Ст. 78 НК РФ имеет отношение и к налогоплательщикам (плательщикам взносов), и к налоговым агентам. Она применима как к излишне уплаченным налогам, авансовым платежам по ним, пеням, штрафам, так и к подлежащим возмещению налогам.

Зачет (возврат) налога возможен:

Как возникает переплата?

Способов возникновения реальной переплаты достаточно много. Это могут быть:

Как выявляется излишняя уплата?

Обычно плательщик налога знает о наличии переплаты по собственным учетным данным, при условии, что они верны. Как правило, переплата возникает либо в момент сдачи декларации, либо при фактической уплате налога.

При этом суд не считает ошибки учета веской причиной оправдания переплаты (постановление Президиума ВАС РФ от 26.07.2011 № 18180/10).

Если переплата очевидна и для ИФНС, она должна оперативно (в течение 10 рабочих дней с даты обнаружения) информировать об этом налогоплательщика либо предложить ему провести сверку (п. 3 ст. 78 НК РФ).

С 2016 года обязательной и ежеквартальной стала отчетность по НДФЛ. Поэтому данные о возникающей переплате по НДФЛ появляются в ИФНС в таком же, как и для иных налогов, порядке.

Факт переплаты налогов может быть установлен судом, если:

От даты установления факта переплаты может зависеть отсчет срока обращения за возвратом налога.

Как составить заявление на зачет (возврат)?

Заявления на зачет и возврат имеют утвержденные формы. С 23.10.2021 используются бланки, утвержденные приказом ФНС от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Формы заявлений о возврате и зачете налогов (сборов, взносов штрафов, пеней) вы можете скачать бесплатно, кликнув по нужной картинке ниже:

Образец заполнения заявления на возврат ищите здесь.

Практические рекомендации экспертов по подготовке заявления на зачет налога вы можете найти в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Способов подачи заявления несколько (пп. 4 и 6 ст. 78 НК РФ):

Формат для электронных заявлений утв. приказом ФНС России от 18.03.2019 № ММВ-7-8/137@.

Как определяют срок подачи заявления?

Срок подачи заявления, согласно п. 7 ст. 78 НК РФ, равен 3 годам с даты уплаты соответствующей суммы. Вместе с тем для ряда случаев такой подход неприменим. Например, когда:

Каков порядок зачета (возврата)?

Рассмотрев заявление налогоплательщика, ИФНС в течение 10 рабочих дней со дня его поступления принимает решение о соответствующем действии (пп. 5 и 8 ст. 78 НК РФ). Положительными результатами этого решения будут:

Кроме того срок принятия решения о возврате излишне уплаченного налога зависят от того, подтвержден ли факт излишней уплаты по итогам камеральной налоговой проверки. Соответствующие положения предусмотрены п. 8.1 ст. 78 НК РФ.

В случае проведения камеральной налоговой проверки срок принятия решения на возврат налога исчисляется не со дня подачи налогоплательщиком заявления о возврате, а в следующем порядке:

В некоторых случаях могут иметь место особенности правил отсчета сроков. Например, если переплата указана в декларации 3-НДФЛ и одновременно с ней подано заявление о возврате, то отсчет срока возврата начнется не с даты подачи заявления, а с даты фактического завершения камеральной проверки декларации либо по истечении срока такой проверки (письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@).

Зачет обнаруженной переплаты ИФНС может сделать самостоятельно, но это не лишает налогоплательщика права на подачу заявления, обусловленного собственной точкой зрения на погашение имеющейся недоимки (п. 5 ст. 78 НК РФ). Мнение заявителя при этом является приоритетным (постановление ФАС Восточно-Сибирского округа от 20.09.2012 № А33-15051/2011).

Какое основное правило возврата содержит п. 6 ст. 78 НК РФ?

Вернуть переплату при наличии недоимки по другим платежам можно только после закрытия такой недоимки зачетом из суммы существующей переплаты (п. 6 ст. 78 НК РФ). Этот зачет ИФНС сделает сама (п. 5 ст. 78 НК РФ), и налогоплательщик получит только остаток заявленной им к возврату суммы, если она превысит сумму имеющей место недоимки, которую можно погасить зачетом.

Наличие такой недоимки не является для налогоплательщика препятствием для направления в ИФНС заявления о возврате переплаты (письмо Минфина России от 07.09.2011 № 03-02-07/1-317).

Есть одно исключение из правила о проведении зачета для погашения недоимки ИФНС перед возвратом переплаты налогоплательщику: оно не применяется, если в отношении налогоплательщика открыто конкурсное производство (постановление ФАС Восточно-Сибирского округа от 27.11.2012 № А19-4247/2012).

В чем особенности возврата НДФЛ?

Возврат сумм НДФЛ, который удерживается по месту работы, как правило, происходит в особом порядке (п. 1 ст. 231 НК РФ). Его осуществляет работодатель по заявлению работника, причем такой возврат в случае необходимости делают и уже уволенному работнику.

В ряде случаев при условии сдачи налогоплательщиком в ИФНС формы 3-НДФЛ возврат делает инспекция, руководствуясь при этом правилами ст. 78 НК РФ:

Напомним, что благодаря Федеральному закону от 06.04.2015 № 85-ФЗ с 2016 года соцвычеты на обучение и лечение могут быть получены по месту работы.

Срок возврата налога (месяц) будет отсчитываться от дня завершения проверки декларации 3-НДФЛ вне зависимости от даты подачи налогоплательщиком заявления на возврат (письма Минфина России от 15.05.2017 № 03-02-08/30790, № 03-02-08/30802, ФНС России от 26.10.2012 № ЕД-4-3/18162@).

Подробнее о возврате НДФЛ читайте в этой статье.

Когда ИФНС платит проценты за задержку и как их рассчитывают?

Если ИФНС нарушит срок возврата, установленный п. 6 ст. 78 НК РФ (1 месяц), то у налогоплательщика появляется право на получение процентов за каждый календарный день задержки платежа (п. 10 ст. 78 НК РФ), включая день фактического получения возврата. Это правило применимо и к возврату излишне удержанного НДФЛ (письма Минфина России от 08.06.2015 № 03-04-07/33140 и ФНС России от 01.07.2015 № БС-4-11/11486@).

Сумма процентов рассчитывается с дня, следующего за сроком возврата налога, по день фактического поступления средств на расчетный счет.

Их сумма рассчитывается по величине ставки рефинансирования ЦБ РФ (которая с 2016 года приравнена с ключевой ставке), соответствующей дням нарушения, исходя из того, что протяженность года считается равной 365 дням (или 366, если год високосный).

Формула для расчета процентов за задержку возврата налога следующая:

Кто возвращает переплату при переходе в другую ИФНС?

Кто возвращает переплату при переходе в другую ИФНС?

Ст. 78 НК РФ не содержит требований о повторной подаче заявления о возврате при переходе в другую ИФНС. Если возврат не был осуществлен по старому месту учета, то его должна в установленные НК РФ сроки произвести новая ИФНС. Объясняется это тем, что возврат осуществляется за счет бюджета, а не из средств конкретной ИФНС (постановление Президиума ВАС РФ от 30.05.2006 № 1334/06).

Можно ли вернуть переплату, которой больше 3 лет?

Статья 78 НК РФ посвящена порядку внесудебного урегулирования вопросов переплаты в бюджет, когда факт ее наличия устанавливается достаточно легко и соответствует сроку исковой давности, исчисленному с даты, официально признаваемой ИФНС днем, с которого возможен такой расчет.

Однако довольно часто возникают ситуации, когда налогоплательщик узнает о наличии переплаты с опозданием. В этом случае он может воспользоваться возможностью исчисления срока давности со дня, когда ему стало известно о нарушении его прав (п. 1 ст. 200 ГК РФ), и обратиться с иском в суд (постановление Президиума ВАС РФ от 25.02.2009 № 12882/08, письмо Минфина России от 17.03.2011 № 03-02-08/27).

Сбор всех доказательств, подтверждающих реальность позднего получения информации о наличии переплаты, ляжет на налогоплательщика.

Прерывается ли 3-летний срок актом сверки с ИФНС?

Ст. 203 ГК РФ содержит норму о прекращении течения срока исковой давности в случае осуществления действий, оцениваемых как признание долга. К одному из таких действий относится подписание акта сверки.

В отношении акта сверки с ИФНС официальных разъяснений Минфина или ФНС нет. А у судов есть 2 точки зрения:

Что будет с невозвращенной переплатой по истечении 3-летнего срока? Ответ на этот вопрос есть в КонсультантПлюс:

Вернуть (зачесть) такую переплату можно только через суд. Инспекция вам откажет.

Вы можете обратиться в суд, если с момента, когда вы узнали или должны были узнать о переплате, три года еще не истекли. В суде вам нужно доказать, что о переплате вы узнали (должны были узнать) менее трех лет назад.

Перед обращением в суд вы должны сначала подать заявление о возврате (зачете) в инспекцию и в суде уже обжаловать отказ или бездействие налоговиков.

Подробнее о переплате по налогам старше 3 лет читайте в К+. Пробный доступ к системе бесплатен.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

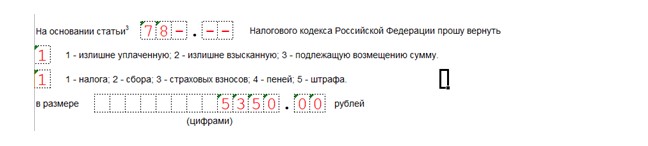

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

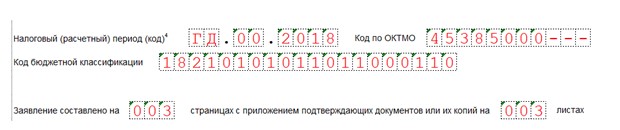

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Какую статью указывать при возврате излишне уплаченного налога

НК РФ Статья 79. Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

1. Сумма излишне взысканного налога подлежит возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

Возврат налогоплательщику суммы излишне взысканного налога при наличии у него недоимки по иным налогам или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета этой суммы в счет погашения указанной недоимки (задолженности) в соответствии со статьей 78 настоящего Кодекса.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

1.1. Сумма излишне взысканных страховых взносов подлежит возврату плательщику страховых взносов с учетом особенностей, предусмотренных настоящим пунктом.

Возврат плательщику страховых взносов суммы излишне взысканных страховых взносов при наличии у него задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в соответствии со статьей 78 настоящего Кодекса.

Сумма излишне взысканных страховых взносов на обязательное пенсионное страхование не подлежит возврату, если, по информации территориального органа Пенсионного фонда Российской Федерации, указанная сумма в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования учтена в индивидуальной части тарифа страховых взносов на индивидуальном лицевом счете застрахованного лица, которому на момент представления заявления о возврате суммы излишне взысканных страховых взносов назначена страховая пенсия в соответствии с Федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях».

(в ред. Федерального закона от 01.10.2020 N 312-ФЗ)

(см. текст в предыдущей редакции)

(п. 1.1 введен Федеральным законом от 03.07.2016 N 243-ФЗ)

2. Решение о возврате суммы излишне взысканного налога принимается налоговым органом в течение 10 дней со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ)

(см. текст в предыдущей редакции)

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат суммы излишне взысканного налога, оформленное на основании решения налогового органа о возврате этой суммы налога, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата налогоплательщику в соответствии с бюджетным законодательством Российской Федерации.

3. Заявление о возврате суммы излишне взысканного налога может быть подано налогоплательщиком в налоговый орган в течение трех лет со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, если иное не предусмотрено по результатам взаимосогласительной процедуры в соответствии с международным договором Российской Федерации по вопросам налогообложения.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

В случае, если установлен факт излишнего взыскания налога, на основании указанного заявления налоговый орган принимает решение о возврате суммы излишне взысканного налога, а также начисленных в порядке, предусмотренном пунктом 5 настоящей статьи, процентов на эту сумму.

(п. 3 в ред. Федерального закона от 14.11.2017 N 322-ФЗ)

(см. текст в предыдущей редакции)

4. Налоговый орган, установив факт излишнего взыскания налога, обязан сообщить об этом налогоплательщику в течение 10 дней со дня установления этого факта.

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

5. Сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами в течение одного месяца со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ)

(см. текст в предыдущей редакции)

Проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата.

Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования Центрального банка Российской Федерации.

Возврат суммы излишне взысканного налога осуществляется на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы излишне уплаченного налога.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

6. Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне взысканного налога и начисленных на эту сумму процентов, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

7. В случае, если предусмотренные пунктом 5 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне взысканного налога, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата.

8. Возврат суммы излишне взысканного налога и уплата начисленных процентов производятся в валюте Российской Федерации.

9. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне взысканных авансовых платежей, сборов, страховых взносов, пеней, штрафа и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

(в ред. Федеральных законов от 16.11.2011 N 321-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Положения, установленные настоящей статьей, применяются в отношении возврата или зачета излишне взысканных сумм государственной пошлины с учетом особенностей, установленных главой 25.3 настоящего Кодекса.

Суммы налога на прибыль организаций по консолидированной группе налогоплательщиков, излишне взысканные с участников этой группы, подлежат зачету (возврату) ответственному участнику консолидированной группы налогоплательщиков.

(абзац введен Федеральным законом от 16.11.2011 N 321-ФЗ)

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм процентов, уплаченных в соответствии с пунктом 17 статьи 176.1 настоящего Кодекса.

(абзац введен Федеральным законом от 30.11.2016 N 401-ФЗ)

Кто возвращает переплату при переходе в другую ИФНС?

Кто возвращает переплату при переходе в другую ИФНС?